Коэффициент оборачиваемости дебиторской задолженности

В процессе хозяйственной деятельности предприятие дает товарный кредит для потребителей своей продукции, то есть существует разрыв во времени между продажей товара и поступлением оплаты за него, в результате чего возникает дебиторская задолженность. Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год обернулись средства, вложенные в расчеты. Он определяется по формуле:

Кодз = Чистая выручка от реализации продукции / Среднегодовая сумма дебиторской задолженности;

Согласно балансу:

Кодз=ф.2ряд.030/((ф.1ряд210гр3+ф.1ряд210гр4))/2); (Для субъектов малого предпринимательства Украины с формой отчетности «мс»)

Кодз=ф.2ряд.010/((ф.1ряд240гр3+ф.1ряд240гр4))/2); (Для предприятий России)

Как правило, чем выше этот показатель, тем лучше, потому что предприятие скорее получает оплату по счетам

С другой стороны, предоставление покупателям товарного кредита является одним из инструментов стимулирования сбыта, поэтому важно найти оптимальную продолжительность кредитного периода

Используя этот коэффициент, можно рассчитать более наглядный показатель — период инкассации, т.е. время, в течение которого дебиторская задолженность перейдет в средства. Для этого необходимо разделить продолжительность анализируемого периода на коэффициент оборачиваемости дебиторской задолженности.

Показатели оборачиваемости дебиторской задолженности полезно сравнивать с оборачиваемостью кредиторской задолженности. Такой подход позволяет сопоставить условия коммерческого кредита, предоставленного рассматриваемым предприятием своим клиентам с условиями кредитования, которыми оно пользуется со стороны поставщиков. Для этого необходимо определить коэффициент оборачиваемости и срок оборота дебиторской и кредиторской задолженности по товарным операциям.

В ходе экономической диагностики целесообразно сопоставить фактические сроки погашения дебиторской задолженности с продолжительностью предоставляемого покупателям периода отсрочки платежа, что позволит оценить эффективность контроля за состоянием расчетов с дебиторами и сделать выводы об уровне их кредитоспособности.

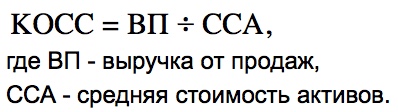

Коэффициент оборачиваемости активов

Коэффициент оборачиваемости активов (Коа) – отношение

выручки от реализации продукции ко всему итогу актива баланса.

Данный показатель характеризует эффективность использования

компанией всех имеющихся

ресурсов, независимо от источников их образования, т. е. показывает,

сколько раз за год (или другой отчетный период) совершается полный цикл

производства и обращения, приносящий прибыль компании, или сколько

денежных единиц реализованной продукции принесла каждая денежная единица активов.

Коэффициент оборачиваемости активов характеризует

эффективность использования ресурсов, его повышение

свидетельствует о более эффективном использовании средств. Однако этот

коэффициент может быть искусственно завышен при переходе на

использование арендованных основных средств.

Значение коэффициента оборачиваемости всех активов показывает

эффективность использования оборотных активов, рост показателя в

динамике свидетельствует о повышении эффективности использования

оборотных активов в целом по предприятию. Коэффициент

оборачиваемости активов прямо пропорционален

объему продаж и обратно пропорционален сумме используемых активов.

Поскольку составной частью

активов являются оборотные активы, их снижение также способствует

улучшению эффективности использования активов в целом.

В теории оборотные активы – это капитал,

инвестируемый компанией в текущую деятельность на период каждого

операционного цикла. Мы уже рассмотривали основные элементы оборотного

капитала – запасы,

дебиторскую

задолженность – и подходы к анализу их оборачиваемости.

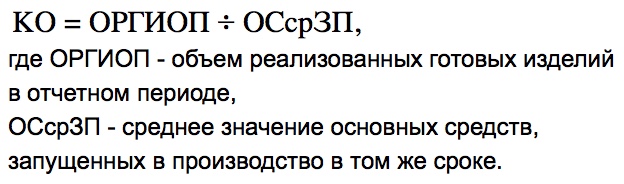

Между оборотными активами и объемом реализации существует

определенная зависимость. Слишком малый объем оборотного капитала

ограничивает сбыт, слишком большой – свидетельствует о

недостаточно эффективном использовании оборотных средств. Как

определить оптимальное соотношение оборотного капитала и объема

реализации? Это соотношение помогает найти коэффициент

оборачиваемости оборотного капитала (Ко).

Коэффициент оборачиваемости оборотного капитала рассчитывается

как отношение выручки

без учета НДС и акцизов к средней сумме оборотных средств (ОБср) за период:

Для каждого предприятия он индивидуален и, если он

определен, то необходимо его значение поддерживать на оптимальном

уровне. Найти его достаточно просто – если предприятие при

данном значении коэффициента постоянно прибегает к использованию

заемного капитала, то значит, эта скорость оборачиваемости оборотного

капитала генерирует недостаточное количество денежных средств для

покрытия издержек и расширения деятельности. И наоборот, если при

постоянном объеме реализации или его увеличении предприятие получает

достаточный доход, то считается, что достигнута эффективная скорость

оборота оборотного капитала.

Лучшее представление об эффективности использования активов

обеспечивают показатели периода

оборота активов, представляющие собой количество дней,

необходимое для их превращения в денежную форму и являющиеся величиной,

обратной коэффициенту оборачиваемости, умноженного на длительность

периода. Для оценки продолжительности одного оборота в днях

рассчитывают показатель – продолжительность

одного оборота оборотных средств по формуле:

Значение показывает, через сколько дней, средства, вложенные в

оборотные активы или их составляющие, снова принимают денежную форму.

Уменьшение этого показателя в динамике является положительным фактором.

Значительное внимание, уделяемое оборотным активам, объясняется

тем, что оборотные активы, в основном, определяют как оборачиваемость всего капитала, так и деловую

активность предприятия. Такое внимание к оборотным активам в процессе

анализа также обуславливается тем, что они:

- обеспечивают непрерывность производственного процесса;

- финансовый менеджер может управлять оборачиваемостью

оборотных активов, ускорять ее.

Внеоборотные же активы в меньшей степени поддаются управлению

с точки зрения ускорения оборачиваемости, т.к. предназначены для

эксплуатации в течение нескольких лет, причем, срок эксплуатации

регламентирован учетной политикой предприятия.

Анализ оборачиваемости оборотных активов дополняют расчетом

показателя, называемого коэффициентом закрепления

оборотных средств, который показывает, сколько рублей

оборотных средств приходится на один рубль проданной (реализованной) продукции.

Аналогично рассчитываются значения для составляющих оборотных активов.

Как определить показатель оборачиваемости ресурсов

Способность активов, имеющихся в распоряжении предприятия, приносить материальную выгоду субъекту хозяйствования или создавать условия для роста прибыли оценивают через показатель оборачиваемости. Его рост характерен для положительной динамики развития и высокой степени привлекательности для внешнего инвестирования.

В итоге, оборачиваемость чистых активов рассчитывают по формуле:

| Суммарная выручка за анализируемый интервал (руб.) / Усредненная величина чистых активов (руб.) |

Полученное значение показывает, какая доля вырученных средств приходится на участвующий в производственном обороте актив. Расчет этого показателя следует производить регулярно. Это дает возможность оценить динамику изменений и своевременно обнаружить появление негативных тенденций.

Также см. «Где в бухгалтерском балансе стоимость активов».

СОВЕТ

При снижении оборачиваемости необходимо начинать поиск причин падения эффективности управления ресурсной базой.

При оценке уровня оборачиваемости и трактовке получаемых расчетных данных необходимо учитывать ряд качественных факторов:

- направление работы компании;

- численный состав активов и удельный вес каждого типа ресурса в общем объеме;

- реализуемая предприятием ценовая политика.

Также см. «Бланк расчета чистых активов на 2018 год».

Разработка гибкой системы контроля и программы управления внутренними факторами позволит корректировать степень материальной отдачи отдельных групп активов и всего комплекса ресурсов. Такой подход дает возможность увеличить приток инвестиций и нарастить рентабельность производства.

Перечислим методы повышения значения оборачиваемости:

- сокращение числа или общей стоимости оборотных ресурсов;

- списание ценностей, которые не дают ожидаемого эффекта;

- снижение удельного веса непроизводственных ресурсов;

- активизация работы по ликвидации дебиторских долгов;

- разработка новых алгоритмов сотрудничества с контрагентами, которые позволят предотвратить появление сомнительных и просроченных задолженностей;

- нацеленность на проведение взаиморасчетов с поставщиками и покупателями на условиях непродолжительных отсрочек платежей.

Также см. «Справка о стоимости чистых активов: образец».

Как рассчитать коэффициент оборачиваемости основных средств (общая формула)

Чтобы рассчитать значение коэффициента оборачиваемости основных средств, потребуется найти величину оборотного капитала (отражает размер среднего остатка мобильных фондов) и сумму выручки (отражает необходимую сумму дохода). Эти сведения можно обнаружить в следующих отчетах:

- бухгалтерском балансе (форма №1);

- отчете о прибылях и убытках (форма №2).

Определим коэффициент оборачиваемости, который демонстрирует уровень целесообразности применения ресурсов производства, которые участвуют при реализации товаров/продукции и в технологических процессах:

(отношение суммы дохода к величине оборотного капитала)

Величина оборотного капитала и сумма дохода при подстановке значений в представленную выше формулу должны быть сопоставимы, т.е. стоимость движимых активов и выручка учитываются за один и тот же период времени.

Коэффициент оборачиваемости текущих активов (оборачиваемость оборотных активов)

Коэффициент оборачиваемости оборотных активов показывает число оборотов материальных запасов.

Если Коэффициент оборачиваемости оборотных активов больше 1, предприятие можно считать рентабельным.

https://www.youtube.com/watch?v=upload

Снижение коэффициента свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию.

Показатель характеризует количество полных циклов обращения продукции в периоде. Или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов. Или иначе показывает количество оборотов одного рубля активов за анализируемый период.

Коэффициент оборачиваемости оборотных средств показывает число оборотов, которые оборотные средства совершают за плановый период.

где стр.010 нг, стр.290 нг — начало года, стр.290 кг — конец года отчета о прибылях и убытках (форма №2).

Ускорение оборачиваемости оборотных средств ведет к высвобождению оборотных средств предприятия из оборота. Замедление оборачиваемости приводит к увеличению потребности предприятия в оборотных средствах.

Ускорение оборачиваемости оборотных средств можно получить за счет использования следующих факторов:

- опережающий темп роста объемов продаж по сравнению с темпом роста оборотных средств;

- совершенствование снабжения и сбыта;

- снижение материалоемкости и энергоемкости продукции;

- повышение качества и конкурентоспособности продукции;

- сокращение длительности производственного цикла и др.

Показатели оборачиваемости оборотных средств аналитики рассматривают в комплексе. Коэффициент оборачиваемости – это величина, показывающая скорость оборота, интенсивность использования тех или иных активов или обязательств, деловую активность фирмы.

По отношению к оборотным средствам, называемым так же оборотными активами, исчисляют скорость оборачиваемости:

- оборотных активов;

- запасов;

- дебиторской задолженности и др.

На заметку! В финансовом анализе также часто используют расчет коэффициентов общей оборачиваемости активов, собственного капитала.

https://www.youtube.com/watch?v=ytdevru

Запасы и дебиторская задолженность входят в состав оборотных средств. Расчет их оборачиваемости – частный случай коэффициента оборачиваемости оборотных средств.

Оборотные средства берутся по среднегодовому остатку: значение на начало года плюсуется с конечным годовым значением и делится на 2. Брать данные только на начало или на конец года неверно – образуется значительная погрешность в вычислениях.

Коэффициент является базой для других важных аналитических показателей по оборотным средствам. К примеру, оборачиваемость их в днях можно рассчитать делением числа дней периода на коэффициент оборачиваемости. Если производственный цикл не прерывается, предприятие работает постоянно, берут 365 дней, в других случаях принято вычитать выходные дни.

Результат покажет, за сколько дней предприятие получит ту же выручку, что и величина оборотных средств, т.е., иными словами, через какой промежуток времени фирма увидит вложения в оборотные активы в виде выручки, окупит их.

Популярно также исчисление показателя, обратного коэффициенту оборачиваемости, когда оборотные средства делят на выручку за период. Это так называемый коэффициент загрузки средств в обороте. Он показывает, сколько оборотных средств вложено для получения 1 рубля выручки. Чем ниже значение, тем лучше используются оборотные средства. Для корректного отражения показателя его переводят в копейки – умножают значение на 100.

Внеоборотные

Основные фонды организации являются средствами производства. Они характеризуются высокой стоимостью и возможностью участия в нескольких производственных циклах без изменения формы. Минимальный срок эксплуатации основных средств составляет 12 месяцев, соответственно, срок оборота достаточно продолжителен. В стоимость конечного продукта они включают свою цену поэтапно, в каждом производственном обороте (цикле). Данный процесс происходит до полного физического или морального износа актива. К основным средствам производства относятся:

- Нематериальные активы (торговые марки, патенты, изобретения, программное обеспечение и т. д.).

- Основные активы или производственные фонды (сооружения, машины, здания, оборудование, вычислительная техника, земельные участки, долгосрочные капитальные вложения в строительство, дочерние предприятия и т. д.).

Все основные средства по использованию делятся на производственные и непроизводственные. При этом активы, незадействованные в процессе выпуска продукции, переносят свою стоимость в ее цену через вспомогательные подразделения (счета 23, 26, 25) пропорциональными долями.

Оборачиваемость необоротных активов

Многие хотят узнать, что же такое оборачиваемость одноименных активов? Если смотреть под детальной призмой, то это одна из множества важнейших аспектов начального имущества некой главенствующей компании, чаще всего внеоборотные активы сформированы на одной из первых ступеней становления компании и требуют постоянного наблюдения. Данное наблюдение осуществляется в различных формах и проявлениях.

А теперь стоит сказать истинное определение.

Внеоборотные активы – это такие же активы, только не являющиеся оборотными, их подразделяют на четыре вида:

- Всевозможные финансовые вложения компании, чаще всего это своего рода приобретение всевозможных инструментов компанией на длительный срок (более одного года).

- Средства, являющиеся основными – они аккумулируют совокупность всех материальных активов в виде рабочей силы, а позже передают частями стоимость конечного продукта.

- Нематериальные активы – это достаточно большое количество активов, которые не имеют материальной ценности, а также, плюс ко всему, физической структуры, как понятно по названию, они призваны быть нематериальными, но также влияют на максимальное возможное обеспечение хозяйственное деятельности всех видов, а также на получение выгоды с точки зрение экономической ценности. Согласно бухгалтерскому положению Российской Федерации все, что входит в нематериальные активы должно длится более одного года (или же некого периода, допустим квартала).

- Инвестиции в разного рода материальных ценностей, проще говоря, лизинг, аренда разного рода имущества, приобретение такого же имущества и так далее.

Формула коэффициента оборачиваемости необорачиваемых активов (КОНОА):

КОНОА = Всевозможная выручка от реализации/Среднегодовую стоимость необорачиваемых активов.

Тут можно заметить некую зависимость, если данный показатель пойдет вверх, то можно констатировать относительно низкую стоимость возможного веса в активах. А вот если этот коэффициент будет со временем падать, можно сказать, что растет производственный потенциал или же недо использованность сугубо основных средств.

Определение чистых активов

Понятие чистых активов охватывает комплекс ресурсов компании, которые используются в текущий момент в производственном цикле.

Источником их приобретения выступает собственный капитал или сочетание собственных средств с заимствованиями длительного срока погашения. При положительном значении этого показателя можно говорить об эффективности принимаемых мер по продвижению бизнес-проекта.

Подробнее об этом см. «Чистые оборотные активы – это …».

Алгоритм определения чистых активов таков:

| 1 | Расчет общей стоимости оборотных активов |

| 2 | Выведение величины краткосрочных финансовых обязательств фирмы |

| 3 | Нахождение разницы между активами и обязательствами |

Получение итога со знаком минус свидетельствует о пребывании компании в застойном или кризисном положении. Этот период характеризует:

- низкий уровень платежеспособности;

- невозможность быстро получить денежные средства для погашения обязательств;

- отсутствие перспектив для оперативного решения накопившихся проблем.

Негативным фактором считается и постепенное снижение положительного значения коэффициента, приближение его к нулевой отметке.

Коэффициент покрытия внеоборотных активов собственным капиталом

В соответствии с бухгалтерской формой 1 к внеоборотным активам (ВОА) относятся объекты с периодом использования более 12 мес., то есть те ресурсы, которые вовлекаются в деятельность предприятия не разово, а многократно и переносят первоначальную стоимость не одномоментно, а частями. К примеру, это основные средства, НМА (нематериальные активы), доходные вложения в МЦ, финвложения, НПА и МПА, результаты различных разработок и исследований, ОНА и прочие виды ВОА.

В свою очередь к собственному капиталу (СК) организации относятся средства, которые принадлежат ей на правах юридической собственности. В балансе это раздел III. В первую очередь, это уставный капитал и нераспределенная прибыль, также это добавочной, резервный капиталы, выкупленные акции и средства, полученные от переоценки ВОА.

В процессе ведения бизнеса предприятие может увеличивать внеоборотные активы двумя способами – за счет собственных средств и/или за счет привлеченных займов. Понятно, что первый вариант предпочтительнее, прежде всего, потому что это гарантирует хорошую финансовую устойчивость. Если же большая часть ВОА приобретена за счет кредитов, то при необходимости срочного погашения долгов придется продавать активы, чтобы рассчитаться по обязательствам. При этом в рассматриваемом контексте к собственному капиталу также относятся и долгосрочные займы, так как платежи по ним распределяются на долгий период.

Формула расчета коэффициента покрытия ВОА позволяет понять, какая часть внеоборотных активов обеспечивается собственным капиталом. Если полученное значение варьируется в пределах от 1, считается, что платежеспособность компании высокая. Если значение – меньше 0,8, это говорит о финансовом кризисе в деятельности. Значение от 0,8 до 1 свидетельствует о скором появлении проблем с платежеспособностью. Расчет выполняется по формуле:

-

К = (СК + ДЗ) / ВОА, где:

СК и ДЗ – это собственный капитал и займы долгосрочного характера.

Анализ и нормативное значение коэффициента оборачиваемости оборотных активов

Показатель необходимо рассчитывать постоянно и выявлять динамику за несколько лет, потому что данные за один период не дают общей картины ситуации.

Не существует конкретных нормативных значений коэффициента, но каждое предприятие для себя устанавливает плановую величину.

В целом, чем больше оборотов совершит мобильный капитал, тем выше будет доход, но при этом будет наблюдаться высвобождение оборотных фондов из эксплуатации.

Видео — показатели эффективности использования оборотных средств:

Снижение коэффициента по сравнению с предыдущим периодом отражает негативную тенденцию – организация недополучит часть выручки. Для нивелирования отрицательных моментов рационально вовлечь в производство дополнительные мобильные фонды.

От чего чаще всего зависит

Можно выделить перечень факторов, наиболее сильно влияющих на величину рассматриваемого коэффициента.

Во-первых, существенно изменить данный показатель может время нахождения оборотных средств в производственных запасах, дебиторской задолженности, нереализованной продукции на складе и незавершённой продукции.

Во-вторых, коэффициент оборачиваемости зависит от изменения длительности технологического и производственного циклов, квалификации персонала, условий реализации услуг, товаров и работ и, в целом, от особенностей организации деятельности компании.

К чему приводит увеличение коэффициента оборачиваемости оборотных средств

Рост показателя чаще воспринимается как положительный фактор – чем быстрее обернутся мобильные средства, тем больше выручки получит предприятие. Ускорение оборачиваемости приводит к улучшению и иных показателей эффекта и эффективности – прибыли, рентабельности и др.

Но в этом есть и негативные моменты – слишком большее число запасов необходимо где-то хранить, а это влечет за собой дополнительные затраты. Из-за ускорения оборачиваемости повышается и производительность, что приводит к росту заработной платы.

Поэтому прежде чем планировать увеличение коэффициента необходимо скорректировать не только потенциальный дополнительный доход, но и связанные с ним возрастающие затраты.

Возможные причины снижения

Замедление оборачиваемости может происходить из-за увеличения длительности одного оборота, причинами которого является неоправданный рост запасов, появление задолженности покупателей, сбой в производственном процессе и, как следствие, незавершенная продукция.

Также к возможным причинам относят снижение спроса, из-за которого готовая продукция дольше остается на складе, падают объемы производства.

В целом, коэффициент оборачиваемости оборотных средств позволяет достаточно качественно оценить эффективность эксплуатации оборотных средств. Но для более полной и объективной оценки целесообразно рассчитать и другие показатели эффективности, устойчивости ликвидности.

Перед заключением сделки рекомендуется проверить контрагента на сайте налоговой по ИНН или названию.

Видео — оборотные средства предприятия и эффективность их использования в виде коэффициента оборачиваемости:

Оборачиваемость оборотных активов

Лучшее представление об эффективности использования активов обеспечивают показатели периода оборота активов, представляющие собой количество дней, необходимое для их превращения в денежную форму и являющиеся величиной, обратной коэффициенту оборачиваемости, умноженного на длительность периода. Для оценки продолжительности одного оборота в днях рассчитывают показатель – продолжительность одного оборота оборотных средств по формуле:

При анализе предпочтительнее оценивать любой финансовый показатель не с точки зрения его соответствия неким нормативам, а скорее в контексте реального состояния дел в компании. При этом, безусловно, полезно сравнивать показатели рассматриваемой организации с показателями его конкурентов и в целом со средними по отрасли.

Коэффициент оборачиваемости активов – формула по балансу

Данный коэффициент – это своеобразное отношение всего капитала, полученного за определенный срок ко всей сумме активов баланса. Такой показатель, прежде всего просчитывает и оценивает способность компании максимально развиваться в сфере эффективности конечного материала. Именно данным коэффициентом показывают будущим инвесторам рентабельность компании в отношение к периоду времени.

Иногда недобросовестные предприниматели искусственно завышают данный коэффициент, так как чем он выше, тем лучше конвертится продукция компании, а завышают его с помощью перехода на арендованные основные средства.

Плюс ко всему, надобно знать, что при снижении оборотных активов возможно такое же повышение эффективности, конечно, исключительно с помощью должных знаний и умений руководителей.

Сама, непосредственно, формула выглядит так:

Коэффициент оборачиваемости = Выручка без налогообложений/Среднюю сумму оборотных средств.

Чаще всего общий коэффициент оборачиваемости (КО) всех активов показывает насколько эффективна компания, а также какова польза от оборотных активов.

Высокий коэффициент свидетельствует о том, что руководители организации умеют грамотно распоряжаться ими и компанией в целом.

Как рассчитать коэффициент

Для получения максимально точных результатов, следует взять достоверные учетные данные на конец последнего дня отчета. Сведения берутся из бух. отчетностей по формам №1 и №2.

В зависимости от цели осуществления фин. анализа, существует два способа расчета:

- Оценка быстроты оборачиваемости активов – за период расчета определяется количество оборотов на каждый рубль активов.

- Оценка периода оборачиваемости – определение периода времени, за который осуществляется возвращение активов фирмы в процесс производства.

Быстрота оборачиваемости активов определяется на определенную дату при помощи коэффициента по следующей формуле:

Среднюю цену активов можно определить по формуле:

Для расчета периода оборачиваемости следует воспользоваться формулой:

Формула коэффициента оборачиваемости активов по балансу будет следующей:

Данная формула применима для данных старого бух. баланса. Для расчета показателя по сведениям нового бух. баланса, используется формула:

Фондоотдача

Оборачиваемость активов основного назначения (средств производства) является показателем эффективности эксплуатации сооружений, оборудования. Данный коэффициент позволит провести анализ использования инвестиций в основные фонды, динамику их работы и износа. Фондоотдача рассчитывается как отношение стоимости выпущенной продукции к среднему балансовому показателю наличия основных средств. При этом сумма выручки берется из отчетности форма № 2 (О прибылях и убытках). Стоимость основных (НМА и ОС) средств рассчитывается как среднегодовой показатель полной балансовой стоимости. Оборачиваемость активов показывает в этом случае количество потраченных основных средств на каждый рубль (тысячу) выпущенной продукции. Коэффициент может рассчитываться на определенную группу средств или в общем объеме. При оценке динамики фондоотдачи рост коэффициента может объясняться:

- Улучшение временных и качественных показателей использования.

- Уменьшение стоимости вновь вводимых активов.

- Повышение сменности работ оборудования.