I. Задачи анализа финансового состояния банка и подходы к его проведению

Предлагаемые настоящей методикой подходы базируются на оценке рисков, регулируемых Банком России, и нацелены на проведение комплексного анализа финансового состояния банка на основе отчетности, а также иных источников официальной информации о его деятельности.

Конечная цель проведения анализа состоит в выявлении у банка проблем на возможно более ранних стадиях их формирования. Результаты анализа должны использоваться при определении режима надзора, включая принятие решения о целесообразности проведения инспекционных проверок банков и определении их тематики, а также характера применяемых к банкам мер надзорного реагирования.

Непосредственно в рамках анализа решается задача получения достоверной картины текущего финансового положения банка, существующих тенденций его изменения и прогноза на перспективу до 1 года, в том числе при возможном неблагоприятном изменении внешних условий.

Проведение эффективного анализа финансового состояния банка предполагает выполнение ряда условий. Ключевыми условиями являются достоверность и точность информации, используемой при анализе, а также его своевременность и завершенность. Отсутствие достоверных данных ведет к недооценке проблем банков, что может иметь опасные последствия для развития ситуации. Достоверность представляемых банками отчетов, а также адекватность оценки принимаемых ими на себя рисков должна проверяться как в процессе документарного надзора, так и в ходе инспекционных проверок, а результаты должны использоваться как важный источник информации при проведении анализа.

Анализ проводится с использованием программного комплекса «Анализ финансового состояния банка» и основан на:

- использовании системы показателей, характеризующих деятельность банка и виды принимаемых рисков с выявлением взаимосвязи между показателями;

- изучении факторов изменения этих показателей и величин принимаемых рисков;

- сравнении полученных показателей со средними показателями по группе однородных банков.

Примечание: банки распределяются на группы однородных с использованием методов кластерного анализа.

Система показателей, используемых в рамках данной методики, сгруппирована в аналитические пакеты по следующим направлениям анализа:

- Структурный анализ балансового отчета.

- Структурный анализ отчета о прибылях и убытках. Коммерческая эффективность (рентабельность) деятельности банка и его отдельных операций.

- Анализ достаточности капитала.

- Анализ кредитного риска.

- Анализ рыночного риска.

- 6. Анализ риска ликвидности.

Каждый аналитический пакет содержит таблицы аналитических показателей, позволяющих выявить тенденции и сделать выводы по соответствующему направлению анализа, а также графики, характеризующие динамику показателей, и диаграммы, отражающие структурные характеристики. Анализ банка предполагает также определение соответствия работы конкретного банка установленным нормам, а также тенденциям однородной группы банков (особенно при оценке рентабельности работы, структуры балансового отчета и достаточности капитала).

Анализ базируется на данных следующих форм отчетности:

- оборотная ведомость по счетам бухгалтерского учета кредитной организации (ф.101);Примечание: здесь и далее по тексту настоящей методики номера форм отчетности кредитных организаций приведены в соответствии с Указанием Банка России от 12.11.2009 № 2332-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации» (с изменениями и дополнениями).

- отчет о прибылях и убытках кредитной организации (ф.102);

- расшифровки отдельных показателей деятельности кредитной организации (ф.110);

- информация о качестве активов кредитной организации (ф.115);

- сведения о ценных бумагах, приобретенных кредитной организацией (ф.116);

- данные о крупных ссудах (ф.117);

- данные о концентрации кредитного риска (ф.118);

- сведения об активах и пассивах по срокам востребования и погашения (ф.125);

- расчет собственных средств (капитала) (ф.134);

- информация об обязательных нормативах (ф.135);

- сводный отчет о величине рыночного риска (ф.153);

- сведения о размещенных и привлеченных средствах (ф.302);

- сведения о межбанковских кредитах и депозитах (ф.501);

- сведения об открытых корреспондентских счетах и остатках средств на них (ф.603);

- отчет об открытых валютных позициях (ф.634);

а также данных инспекционных и аудиторских проверок банков.

Определение

Вертикальный анализ (англ. Vertical Analysis) финансовой отчетности, известный также как анализ масштаба (англ. Common-size Analysis), предполагает представление данных не в абсолютных величинах, а в процентах от базового значения. Такая трансформация финансовой отчетности упрощает сопоставление финансовой информации о компании за разные отчетные периоды, а также позволяет сопоставить ее с аналогичной финансовой информацией о других компаниях. Кроме того, применение вертикального анализа позволяет выявлять тенденции, которые не всегда очевидны при анализе финансовой отчетности в традиционном представлении.

Методика проведения

Осуществление горизонтального анализа предполагает сопоставление показателей как в абсолютном выражении, так и в относительном.

Формула

На первом этапе проведения анализа рассчитываются абсолютные отклонения статей финансовой отчетности относительного базового периода.

![]()

Это позволяет идентифицировать статьи, отклонения по которым были наибольшими в денежном выражении.

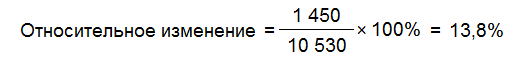

На втором этапе рассчитываются относительные изменения анализируемых показателей по сравнению с базовым периодом.

В этом случае величина абсолютных отклонений нормализуется относительно значения в базовом периоде. Это удобно при сопоставлении нескольких компаний, различных по размерам и масштабам деятельности.

Например, если выручка в текущем периоде составила 11 980 тыс. у.е., а ее значение в базовом периоде составило 10 530 тыс. у.е., то абсолютное отклонение этого показателя составит 1 450 тыс. у.е., а относительное 13,8%.

![]()

Надежность результатов горизонтального анализа повышается по мере увеличения числа анализируемых учетных периодов. Обычно в качестве учетного периода используется год или квартал, реже данные ежемесячной отчетности.

Методика проведения

Как уже было упомянуто выше, методика проведения вертикального анализа предполагает представление данных финансовой отчетности в виде относительных величины, выраженной в процентах.

Формула

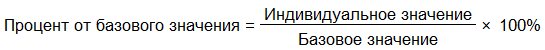

Для проведения расчетов можно воспользоваться универсальной формулой:

Согласно нее процент от базового от базового значения рассчитывается как отношения каждой индивидуальной позиции (строки в отчетности) к выбранному базовому значению.

При вертикальном анализе баланса в качестве в качестве базового значения выбирается итоговая сумма по разделу «Активы» и сумма по разделу «капитал и обязательства». Следовательно, все индивидуальные позиции по разделу «Активы» представляются как процент от его итоговой суммы. Аналогичные расчеты осуществляются и по разделу «Капитал и обязательства».

При вертикальном анализе отчета о прибылях и убытках в качестве базового значения, как правило, используется выручка от реализации. Все остальные позиции данного отчета (например, себестоимость реализованной продукции, валовая прибыль, операционные затраты, расходы по процентам, налог на доходы, чистая прибыль) выражаются как процент от нее.

Как и в случае с отчетом о прибылях и убытках, при анализе отчета о движении денежных средств в качестве базового значения используется величина выручки от реализации. Это дает возможность получить представление о таких позициях как капитальные расходы (англ. CAPEX), эмиссия акций, обратный выкуп акций, привлечение и погашение кредитов и займов и т.д. Представление этих позиций в относительном выражении позволяет оценить в какой степени они оказывают влияние на генерирование выручки от реализации.

Данный метод позволяет анализировать данные за отдельный отчетный период, однако для повышения надежности результатов рекомендуется проводить сравнительный анализ с предыдущими периодами.

Вертикальный анализ финансовых результатов

Вертикальный анализ – метод экономического анализа, с помощью которого проводится исследование структуры системы показателей или отдельного показателя финансовых результатов. Основная методика расчета показателей при вертикальном анализе заключается в расчете удельного веса, так при анализе показателей прибыли рассчитываются:

— уровень отдельного показателя прибыли к

выручке или товарообороте (3):

Уi = Пi / В * 100%

где Уi– удельный вес отдельного показателя прибыли в общей величине объема

продаж;

Пi — прибыль (в зависимости от

вида), тыс.руб.;

В

– объем продаж или выручка, тыс.руб.

— изменение структуры удельного веса прибыли в общей величине выручки

(4):

У = У1 – У

где У – абсолютное изменение

структуры удельного веса прибыли в общей величине выручки, %;

У1 – удельный

вес прибыли в общей величине выручки отчетного периода, %;

У – удельный вес прибыли в общей величине выручки базисного периода, %.

I этап — анализ динамики и структуры отчета

Предполагает последовательное изучение всех статей отчета применительно к разным видам деятельности организации и тенденции их изменения.

По отношению к разным видам деятельности (источникам доходов и категориям расходов) показатели отчета офинансовых результатах могут быть сгруппированы следующим образом:

-

Результаты от основной деятельности: Выручка от продаж (N); Себестоимость проданных товаров (продукции, работ, услуг) (С); Валовая прибыль (ПВ); Коммерческие расходы (КР); Eправленческие расходы (УР); Прибыль от продаж (ПП).

-

Результаты от финансовой деятельности: Проценты к получению (ПрП); Проценты к уплате (ПрУ); Доходы от участия в других организациях (ДДО).

-

Результаты от неосновной деятельности (кроме финансовой) и экстраординарных (чрезвычайных) событий: Прочие доходы (ПрД); Прочие расходы (ПрР).

-

Общая бухгалтерская прибыль: Прибыль до налогообложения (ПДН).

-

Увязка бухгалтерской прибыли с требованиями налогового учета: Отложенные налоговые активы (ОНА); Отложенные налоговые обязательства (ОНО).

-

Выполнение обязательств перед государством: Текущий налог на прибыль (ТНП); Экономические (налоговые) санкции (НС).

-

Финансовые результаты, используемые в интересах организации: Чистая прибыль (ПЧ); Дивиденды акционерам (доходы участникам, учредителям) (ДА); Нераспределенная прибыль (ПН).

Вертикальный анализ отчета (анализ структуры) имеет особенности, так как предметом оценки является неоднородная совокупность – доходы и расходы, прибыли и убытки. Возможны следующие методические подходы к анализу структуры отчета:

1. за 100% принимается выручка от продаж;

2. за 100% одновременно принимается общая сумма и доходов, и расходов организации.

Отдельные статьи отчета оцениваются в доле к этим общим суммарным показателям: отдельные виды доходов и прибылей в процентах к суммарным доходам, отдельные виды расходов (и убытков) — соответственно к общей сумме расходов организации.

Основные подходы к анализу финансовых результатов

Основные подходы к анализу финансовых результатов и показателей рентабельности деятельности коммерческих предприятий представлены в таблице.

Таблица — Основные подходы к анализу финансовых результатов и показателей рентабельности

| Автор | Объект и предмет анализа | Предлагаемая методика анализа |

| Пургина Е.А. | Объект анализа: организация, предприятие Предмет анализа: показатели динамики структуры и состава финансовых результатов и показателей рентабельности |

Методика направлена на оценку состава и структуры финансовых результатов, проводится анализ изменения показателей в динамике за определенный период времени, рассчитываются показатели рентабельности: продаж, продукции, активов и капитала. |

| Свердина Е.Б. | Объект анализа: финансовые результаты Предмет анализа: источники формирования доходов и направления осуществления расходов |

Методика основана на оценки взаимосвязи финансовых результатов организации и ее учетной политики, а именно влияния ее отдельных элементов на показатели расходов и доходов. Проводится анализ источников формирования прибыли (выручка, прочие доходы), а так же направления осуществляемых расходов. Для анализа показателей рентабельности автор предлагает расчет таких показателей как: рентабельность продаж, экономическая рентабельность, рентабельность инвестиций. |

| Данилова М.Н. | Объект анализа: деятельность предприятия (финансово – хозяйственная) Предмет анализа: прибыль и рентабельность |

Методика построена на определении удельного веса каждого из показателей прибыли компании в структуре выручки, расчете уровня рентабельности активов и капитала. |

| Бариленко В.И. | Объект анализа: показатели прибыльности. Предмет анализа: факторы, влияющие на величину рентабельности |

Методика автора построена на анализе факторов, которые повлияли на величину показателей рентабельности. |

| Шеремет А.Д. | Объект анализа: предприятие, организация Предмет анализа: показатели рентабельности |

Предлагается комплексный подход к анализу показателей рентабельности, который состоит из нескольких этапов: — анализ источников формирования прибыли; — изменения показателей рентабельности; — оценка влияния различных факторов на показатели прибыли и рентабельности; — оценка резервов роста прибыльности предприятия. |

Таким образом, как можно заметить в основе проводимого анализа финансовых результатов деятельности предприятий, в т.ч. торговой сферы, лежат методы горизонтального и вертикального анализа, а также методы анализа показателей рентабельности.

Прибыль как

качественный показатель эффективности предприятия, характеризует рациональность

использования средств производства, финансовых, трудовых и ресурсов. Наращивание

экономических показателей – глубинная суть деятельности любой коммерческой

организации. Прибыль предприятия играет роль «двигателя», снабжающего

производственный механизм энергией, требуемой для модернизации и расширения

производства.

Прибыль — это конечный

результат, ради которого предприятие ведет производственную деятельность. По

этому финансовому показателю определяются основные моменты в стратегическом

планировании по дальнейшему развитию.

На сегодняшний день механизм планирования прибыли на предприятиях России остается слабо развитым и порождает ряд проблем, что в дальнейшем сказывается на качестве прогнозов, все это вызвано высоким уровнем нестабильности экономической ситуации в стране, изменением ключевых налоговых ставок, а также высокой степенью монополизации основных рынков крупными сетевыми ритейлерами.

Прибыль отражает чистый доход предприятия и выполняет следующие функции:

— характеризует

экономический эффект от деятельности предприятия. Если предприятие получает

прибыль, это значит, что все расходы по производству продукции покрываются

доходами;

— обладает

стимулирующей функцией, так как является основой для дальнейшего расширения

производства, его усовершенствования, а так же для увеличения заработной платы

работников и выплаты дивидендов владельцам и акционерам;

— является источником пополнения бюджетов разного уровня, формируя финансовые ресурсы не только самого предприятия, но и государства в целом.

Просмотров 3 106