Ценные бумаги и акции

Особенность ценных бумаг в том, что они не относятся к материальным товарам и при этом имеют цену. Ценность таких активов зависит от стоимости прав владельца предприятия, к которому они относятся.

Выделяют четыре вида ценных бумаг:

- акции;

- облигации;

- векселя;

- фьючерсы.

Бессрочными являются только акции, которые приносят постоянный доход, сумма которого может незначительно меняться. Облигации и векселя отличаются устойчивым доходом, фьючерсы же в этом плане самый нестабильный актив. Кроме того, разные виды ценных бумаг предоставляют различный круг прав. Акции позволяют заниматься управлением компанией, фьючерсы же можно только покупать и продавать.

Сложность оценки данного вида активов заключается в необходимости учета колебаний фондовых рынков. Стоимость будет меняться в зависимости от котировок, репутации и надежности предприятия, доходности и т.п.

Как рассчитать стоимость чистых активов в Беларуси

Чтобы оформить расчет чистых активов следует воспользоваться формулой, которую установил Минфин в 2012 году. Полученный показатель будет являться анализом показателей деятельности предприятия. Подается он как приложение к отчетности бухгалтера предприятия.

По сути, расчет сводится к вычислению разницы, полученной, если от активов отнять пассивы компании.

Стоимость и имущества, и обязательств указывается в национальной валюте на конец отчетного периода. Если есть имущество и обязательства, учтённые ранее в валюте других государств, то их стоимость переводится по курсу национального банка действительного в момент проведения расчета. При этом оценивая оборотные и необоротные активы, необходимо учитывать все произведенные согласно законодательству РБ переоценки.

В процессе расчета активов следует учесть основные средства организации, которые отражаются в качестве остаточной стоимости. Учитываются нематериальные активы, которые можно подтвердить документально и точно так же как активы – по остаточной стоимости. В документах должно быть указано, сколько было затрачено на приобретение имущества, а также предоставлены документы, которые подтверждают, что компания имеет право владеть указанными нематериальными активами

В расчете чистых активов также следует брать во внимание различные вложения. Это относится к вкладам в незаконченное строительство или еще не установленное оборудование

Указываются суммы реальных затрат и учитываются переоценки, которые к этому времени проводились Беларуси. Кроме этого производится оценка запасов предприятия в порядке, который указан в «Инструкции о порядке расчета чистых активов» МинФина от 2012 года. При расчете дебиторской задолженности не учитываются средства, которые должны внести в уставный фонд сами вкладчики.

Определяя стоимость чистых активов не следует брать во внимание средства, которые компания получила в доверительное управление. АО не нужно учитывать имущество, которое они использует безвозмездно

Рассчитывая активы не следует учитывать уставный фонд и дополнительно созданные резервные и добавочные фонды. Так же в расчеты не нужно вносить чистую прибыль отчетного периода и нераспределенные доходы.

Чистые активы – главный показатель, по которому можно делать вывод о деятельности любой коммерческой организации. Положительное их значение является признаком того, что компания не просто сохранила вложенные средства, но и смогла заработать. Отрицательный показатель допустим после первых 12 месяцев функционирования фирмы, в дальнейшем, если стоимость чистых активов будет отрицательной, компании придется уменьшить уставной капитал до того уровня, пока чистые активы не будут хотя бы равны уставному капиталу. Когда уставной капитал фирмы уменьшить нельзя, то в дальнейшем организация вероятнее всего должна будет быть ликвидирована.

Среднегодовая стоимость оборотных и внеоборотных активов: формула

Стоимость активов фирмы по балансу складывается:

- из стоимости внеоборотных активов, которая отражается в строке 1100;

- из стоимости оборотных активов (по строке 1200).

Общая сумма обоих видов активов фиксируется в строке 1600 баланса.

Суммарные активы фирмы фиксируются в строке 1600 бухбаланса. Составляют данный документ, как правило, в конце года.

В свою очередь, формула среднегодовой стоимости оборотных активов потребует обращения к строке 1200 бухбаланса. Если нас интересует соответствующий показатель по внеоборотным активам, используем строку 1100 баланса.

Применять показатели следует способом, аналогичным тому, что задействуется при нахождении средней стоимости всех активов — сопоставляя данные по бухбалансу за разные годы.

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок расчета чистых активов.

В чем отличие этого порядка от того, который действовал ранее, читайте в материале «Утвержден новый порядок расчета чистых активов».

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

ЧА = (ВАО ОАО – ЗУ – ЗВА) – (ДО КО – ДБП),

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Подробнее о значениях, приведенных в этой формуле, читайте в статье «Чистые активы – что это в балансе (нюансы)?».

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы в настоящее время нет. Компании должны разработать бланк расчета чистых активов 2019 – 2020 годов самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.

2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Бухгалтерский баланс является основным документом финансовой отчетности предпринимательского субъекта. Его необходимо заполнять бюджетным и частными учреждениям. Данные документа используются внутри компании и контролирующими органами в ходе сверочных работ и проверок. Для упрощения работы бухгалтера лучше пользоваться программным продуктом 1С, при правильном использовании которого отчет заполняется автоматически. При заполнении баланса необходимо учитывать регламентированный образец формы отчетности и правила, определенные нормативно-правовыми актами:

- Все данные формируются на последний день годового отчетного периода.

- В документе отображаются аналогичные параметры со значениями за два года, одним из которых является отчетный, а второй — ему предшествующий и учтенный в предыдущем отчете.

- Сведения для расчетов берутся из оборотно-сальдовой ведомости.

- При расчете все показатели учитываются как целое число, округленное по стандартным правилам.

- Отрицательные показатели отнимаются при определении итоговых величин.

- Чистые цифровые значения активов и пассивов в разделе «всего» должны быть одинаковы.

- Все сведения должны быть составлены на основе подтверждающих документов и справок.

Все активы в балансе разбиты на две группы: оборотные и внеоборотные. Последние должны отражаться по остаточной стоимости. Совокупная стоимость активов отображается в строке 1600 бухгалтерского баланса и представляет собой сумму строк 1100 и 1200. Также расчет можно проводить по их составным частям.

Активы являются ресурсами предприятия, которые приносят ему прибыль. Анализ их величины, структуры и динамики позволяет сделать выводы о текущем состоянии компании и спрогнозировать дальнейшее ее существование.

Бухгалтерский баланс наглядно представляет важнейшие величины, по которым можно быстро выполнить простейшие расчеты. В дальнейшем при выявлении проблем необходимо углубиться в анализ причин и факторов стоимостных и структурных изменений, что позволит правильно скорректировать управленческую политику и повысить доходность организации.

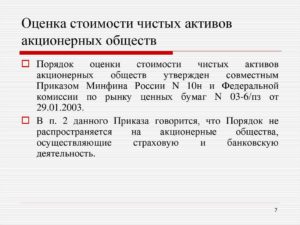

Как рассчитать чистые активы компании?

Порядок расчета величины чистых активов для акционерных обществ установлен Приказом Минфина России N 10н, ФКЦБ России N 03-6/пз от 29 января 2003 г.*

*Согласно Письму Минфина России от 26 января 2007г. N 03-03-06/1/39 общества с ограниченной ответственностью могут пользоваться правилами, разработанными для акционерных обществ.

Под стоимостью чистых активов компании понимается величина, определяемая путем вычитания из суммы активов компании, суммы его пассивов.

Чистые активы рассчитывают на основании данных бухгалтерского баланса. При этом, в расчете участвуют не все показатели баланса. Так, из состава активов необходимо исключить стоимость собственных акций, выкупленных у акционеров, и задолженность учредителей по взносам в уставный капитал. А в составе пассивов не учитывают капитал и резервы (разд. III) и доходы будущих периодов (код 640 разд. V).

Пример расчета чистых активов компании

|

Показатели баланса |

Данные баланса |

|

Актив баланса |

|

|

1. Внеоборотные активы (разд. I): |

|

|

— остаточная стоимость основных средств (стр. 120) |

1 500 000 руб. |

|

— капитальные вложения в незавершенное строительство (стр. 130) |

1 000 000 руб. |

|

— долгосрочные финансовые вложения (стр. 140– |

500 000 руб. |

|

2. Оборотные активы (разд. II): |

|

|

— запасы |

100 000 руб. |

|

— дебиторская задолженность, |

600 000 руб. |

|

в том числе задолженность учредителей по взносам в уставный капитал |

30 000 руб. |

|

— денежные средства– |

500 000 руб. |

|

Пассив баланса |

|

|

3. Капитал и резервы (разд. III): |

|

|

— уставный капитал– |

100 000 руб. |

|

— нераспределенная прибыль |

1 400 000 руб. |

|

4. Долгосрочные обязательства (разд. IV): |

|

|

— долгосрочные займы |

800 000 руб. |

|

5. Краткосрочные обязательства (разд. V): |

|

|

— краткосрочные кредиты |

300 000 руб. |

|

— задолженность перед бюджетом |

100 000 руб. |

|

— прочие краткосрочные обязательства |

1 500 000 руб. |

В статье активов не участвует показатель задолженности учредителей по взносам в уставный капитал (30 000 руб.).

Актив = 1 500 000 + 1 000 000 + 500 000 + 100 000 + 600 000 – 30 000 + 500 000 = 4 170 000 руб.

Сумма активов составит 4 170 000 руб.

В расчет пассивов не войдут данные разд. III бухгалтерского баланса (1 500 000 руб.).

Пассив = 800 000 + 300 000 + 100 000 + 1 500 000 = 2 700 000 руб.

Сумма пассивов составит 2 700 000 руб.

ЧА = 4 170 000 – 2 700 000 = 1 470 000руб.

Стоимость чистых активов компании составляет 1 470 000 руб.

Нематериальное имущество

Чаще всего оценивается техника, так как она постоянно эксплуатируется и подвержена сильному износу, что требует ее замены или модернизации.

Обязательная оценка оборудования производится в ряде случаев:

- списание;

- сделки купли-продажи;

- страхование;

- кредитование;

- оформление вкладов в уставной капитал.

Объекты нематериальных активов:

- авторское право (книги, ПО, картины, музыка);

- право пользования имуществом (природные ресурсы);

- патенты (товарные знаки, изобретения, промышленных образцов и пр.);

- коммерческие тайны (сведения о технической, финансовой и управленческой составляющей производственного процесса).

Процедура расчета и оценки чистых активов организации

Оценка стоимости активов – сложная и многозадачная процедура, для осуществления которой необходимо располагать не только определенными знаниями, но и опытом. Проводить оценку самостоятельно, не имея соответствующего опыта, – рискованная затея. Результаты могут оказаться недостоверными. Руководство же подобными сведениями в предпринимательской деятельности может стать фатальным для дела. Поэтому оценку стоимости предприятий часто поручают независимым специалистам из профильных компаний.

Деятельность по оценке активов регламентируется Законом № 135-ФЗ «Об оценочной деятельности в Российской Федерации». Согласно требованиям, оценка производится без учета влияния экстремальных обстоятельств. Процедура осуществляется на добровольной основе, чтобы обеспечить на рынке честную конкуренцию. При оценке учитывается, что бизнес стоит столько, сколько способен принести прибыли. Максимальный размер чистых активов — минимальный результат, полученный при расчете. Учитывается в расчетах не только настоящее положение дел, но и будущие доходы.

Методика расчета стоимости чистых активов регламентируется приказом Министерством финансов о «Порядке оценки чистых активов» и имеет вид:

ЧА = ОА – ДО

ЧА – чистые активы, ОА – объем активов, принимаемых к расчету, ДО – долговые обязательства, прописываемые в бухгалтерской отчетности.

При расчете стоимости активов организации принимаются во внимание нормативные акты из области бухгалтерии. Поэтому нововведения в бухгалтерской отчетности должны учитываться и при оценке.. Сведения об активах размещаются в документации по бухгалтерскому балансу

Для оценки активов баланса проводится анализ оборотных и внеоборотных ресурсов фирмы. Внеоборотные средства состоят из нематериального имущества и доходных вложений на него, стоимости незавершенных объектов строительства и пр. Оборотные средства включают стоимость запасов продукции, НДС по приобретенным ценностям, краткосрочные вложения, денежные средства и пр.

Сведения об активах размещаются в документации по бухгалтерскому балансу. Для оценки активов баланса проводится анализ оборотных и внеоборотных ресурсов фирмы. Внеоборотные средства состоят из нематериального имущества и доходных вложений на него, стоимости незавершенных объектов строительства и пр. Оборотные средства включают стоимость запасов продукции, НДС по приобретенным ценностям, краткосрочные вложения, денежные средства и пр.

- долгосрочных и краткосрочных обязательств (займы, кредиты и пр.);

- задолженности по кредитам;

- задолженности по дивидендам;

- резервов будущих расходов и др.

Оценка чистых активов в акционерном обществе должна производиться ежегодно и ежеквартально.

Условия

НМА будут признаны созданными предприятием самостоятельно, если:

- Исключительные права на продукты интеллектуального труда, полученные при выполнении должностных обязанностей либо в соответствии с конкретным заданием нанимателя, принадлежат компании-работодателю.

- Свидетельство, позволяющее использовать наименование места происхождения либо товарный знак, выдано на имя предприятия.

- Исключительные права на продукты умственного труда, полученные одним либо несколькими авторами, принадлежат заказчику по соглашению с ним. При этом последний не является работодателем.

В прочих случаях НМА считаются поступившими со стороны. Основанием может выступать договор об уступке исключительного права как на безвозмездной, так и на возмездной основе.

Оценка стоимости активов предприятия

Познакомимся с данной услугой и особенностями процедуры оценки более подробно.

Экономическая оценка активов предприятия – финансового, материального и нематериального имущества – осуществляется в соответствии с законом № 135-ФЗ «Об оценочной деятельности в РФ», действующими Федеральными стандартами оценки и накопленным опытом. Получаемый в результате отчет является достоверным свидетельством стоимости бизнеса и используется при проведении различных сделок или в планировании дальнейшей деятельности предприятия.

Ключевая характеристика активов – возможность извлечения прибыли. Оценка каждого из видов активов имеет свои особенности и нюансы. Учитывается их первоначальная стоимость, условия рынка, факторы изнашиваемости и т.п.

Процедура оценки проходит с опорой на документацию предприятия – финансовая отчетность, свидетельства о собственности, патенты и т.п. Составить объективную оценку возможно только при учете рыночной ситуаций в отрасли, так как она может значительно влиять на итоговую стоимость.

Когда нужна оценка стоимости предприятия

Оценка рыночной стоимости предприятия (или конкретных видов его активов) может носить обязательный характер, в случае проведения некоторых видов сделок, и добровольный, когда выполняется для внутренних нужд предприятия. При этом практика показывает, что преобладает именно второй вариант.

Обязательная оценка требуется, когда:

- осуществляется продажа предприятия или его доли, а также различные виды реструктуризации (поглощение, упразднение, объединение и пр.);

- проводятся сделки с муниципальным, федеральным или региональным имуществом;

- оформляется страховка (для определения сумм страховых взносов);

- проводятся споры (налоговые, брачные и пр.) о стоимости имущества;

- осуществляются сделки с имуществом (акциями) миноритарных акционеров;

- проводятся расчеты неденежными средствами и др.

Проведение добровольной оценки активов предприятия выполняется для получения представления о реальной стоимости бизнеса и коррекции дальнейшей деятельности. В зависимости от основных целей получения оценки и субъекта, для которого она выполняется, процедура может иметь свои особенности

При этом эксперт концентрирует основное внимание на различных аспектах.

Обычно наблюдаются следующие параллели.

1.Оценка нужна самому предприятию и его собственникам:

- для разработки стратегии развития;

- для выпуска акций;

- для оптимизации механизмов управления;

- для обоснования назначения стоимости предприятия или его доли;

- для составления балансов при реструктуризации.

2.Оценка для кредитных учреждений:

- для доказательства платежеспособности;

- для определения размера ссуды;

- для определения стоимости залога.

3.Оценка для фондовых бирж:

- для определения конъюнктурных показателей;

- для проверки котировок.

4.Оценка для страховых организаций:

- для установки сумм взносов;

- для установки сумм выплат.

5.Оценка для инвесторов:

- для доказательства выгодности инвестирования;

- для определения размера инвестиций.

6.Оценка для государства:

- для судебных процессов;

- для приватизации;

- для определения ликвидационной стоимости предприятия;

- для установки облагаемой налогом базы.

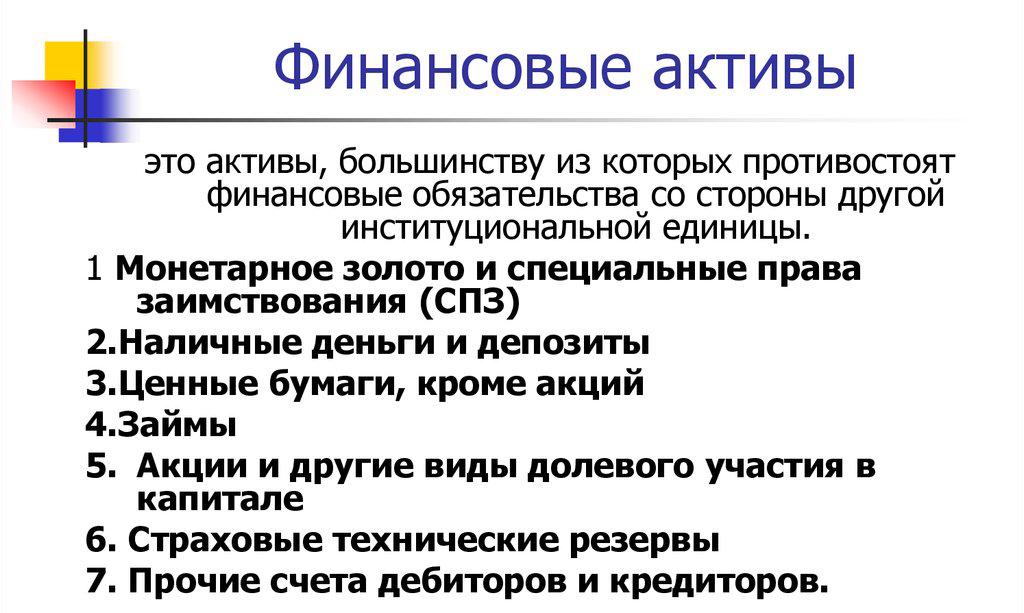

Виды активов

В зависимости от того, какие ставятся цели, оцениваться может предприятие в целом или отдельные виды активов.

Активы классифицируются по различным параметрам, которые могут влиять на оценку их стоимости. Прежде всего учитывают подверженность инфляции:

- монетарные активы – активы, которые не меняют своей стоимости с течением времени. Сюда относятся денежные средства на счетах, наличные, депозиты, краткосрочные вложения и пр.;

- немонетарные активы – активы, стоимость которых со временем может меняться. Это основные средства, товарные запасы, продукция, запасы сырья, объекты незавершенного строительства и пр.

- Основные виды активов предприятия, которые подлежат оценке:

- недвижимое имущество (помещения, строения, земельные участки и пр.);

- движимое имущество (техника и оборудование);

- интеллектуальная собственность (авторские права, технологии, патенты, бренды и пр.);

- наличные денежные средства и депозиты;

- ценные бумаги (акции, векселя, фьючерсы и пр.).

Определение налоговой стоимости активов.

Налоговая стоимость актива — это сумма, которая будет вычитаться для целей налогообложения из любых налогооблагаемых экономических выгод, которые будут поступать в компанию, когда она возмещает балансовую стоимость актива.

Тем не менее, налоговую стоимость актива можно воспринимать как некую остаточную стоимость, которую можно вычитать в целях налогообложения в будущем.

С точки зрения налоговой стоимости существует 2 типа активов. Независимо от того, с каким типом вы имеете дело, порядок определения налоговой стоимости активов тот же.

Рассмотрим эти два случая.

По мере того, как вы будете восстанавливать (амортизировать) балансовую стоимость этих активов, используя их, чтобы получить прибыль, вы, вероятно, будете включать их в свою прибыль или убыток в будущем. Примерами таких активов являются основные средства или расходы будущих периодов.

Пример.

Предположим, у вас есть машина стоимостью 1 000 д.е., и вы начисляете амортизацию в размере 200 д.е. Однако для целей налогообложения вы можете вычесть только 150 д.е. в этом году.

Очевидно, что балансовая стоимость этого актива составляет 800 д.е., что на 200 д.е. меньше первоначальной стоимости.

Какой будет налоговая стоимость актива? Что остается для будущих налоговых вычетов?

Так как вы уже вычли 150 д.е., вы сможете вычесть 850 д.е. в будущем (1000 — 150), поэтому налоговая база машины составляет 850 д.е.

В этом случае вы не будете списывать балансовую стоимость через прибыль или убыток. Вместо этого вы будете кредитовать балансовую стоимость в отношении любых денежных средств или другого вознаграждения, полученного в обмен. Примером таких активов является дебиторская задолженность.

Пример.

Допустим, у вас есть проценты к получению в размере 500 д.е. Однако вы не включали эту дебиторскую задолженность в расчет налогооблагаемой прибыли, потому что в вашей стране проценты к получению облагаются налогом кассовым методом (при получении денежных средств).

Что остается для будущих налоговых вычетов при возмещении этой дебиторской задолженности?

Ответ — ничего. Ноль.

Потому что, когда вы соберете дебиторскую задолженность в будущем, получив денежные средства, вам необходимо включить ее в свою налоговую декларацию. Сколько вы можете вычесть для целей налогообложения во время налогообложения? Ничего. Эта сумма полностью облагается налогом.

Поскольку балансовая стоимость этой дебиторской задолженности составляет 500 д.е., а налоговая база — 0, вы можете использовать временную разницу и отложенный налог.

Что входит в активы:

- Материальные активы организации – это оборудование, станки, инструменты, прочие объекты основных средств и МБП; здания и помещения производственного, административного, складского, торгового назначения; земельные участки и объекты природопользования; транспорт; запасы материалов, сырья, полуфабрикатов, топлива, готовых изделий и пр.

- Нематериальные активы фирмы – это объекты НМА, не имеющие вещественной формы. Примеры активов – права предприятия на использование природных ресурсов, интеллектуальных разработок, патентов, компьютерных ПО, торговых марок, логотипов и др.

- Финансовые активы бизнеса – это безналичные и наличные денежные средства, выраженные в рублях и иностранной валюте; страховые полисы, акции и прочие виды ценных бумаг; дебиторские обязательства; финансовые вложения долгосрочного/краткосрочного назначения и т.д.

Помимо чистых (образованных за счет собственных средств) по критериям признания активов выделяют валовые ресурсы, которые могут формироваться за счет привлечения сторонних займов. Кроме того, активы предприятия подразделяются по уровню ликвидности и по правам собственности.

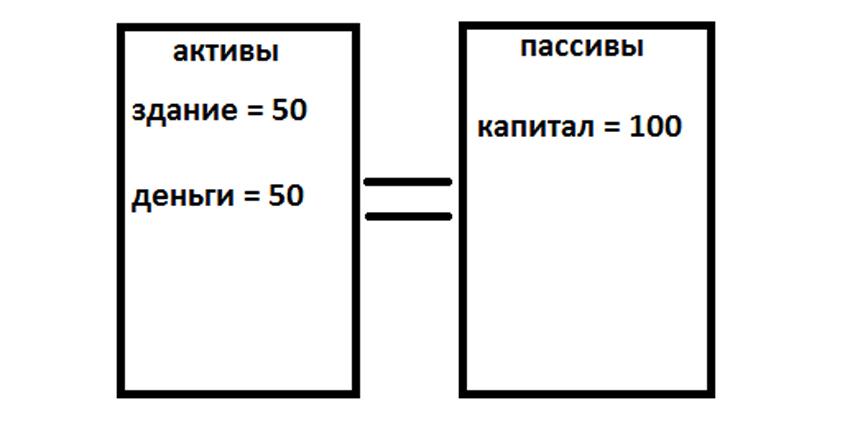

Что такое активы и пассивы

Активы — это имущество, которым обладает компания на отчетную дату. Используя это имущество, предприятие осуществляет свою деятельность и пытается получить прибыль (левая часть баланса).

Пассивы — это экономические средства, за счет которых формируются активы компании (правая часть баланса).

Разница между пассивами и активами

Чтобы объяснить разницу и установить правильную причинно-следственную связь, приведу небольшой пример.

Компания покупает станок для своей деятельности за 100 рублей. Теперь станок — имущество компании и отражается в левой части баланса с оценкой 100 рублей. При этом, чтобы купить оборудование, фирма взяла заем в размере 100 рублей. Это пассив, он отражается в соответствующем месте в правой стороне баланса.

Взаимодействие активов и пассивов

Пассивы — источники, из которых формируется имущество компании. Поэтому в бухучете существует абсолютное правило, которое гласит, что «ПАССИВЫ = АКТИВЫ».

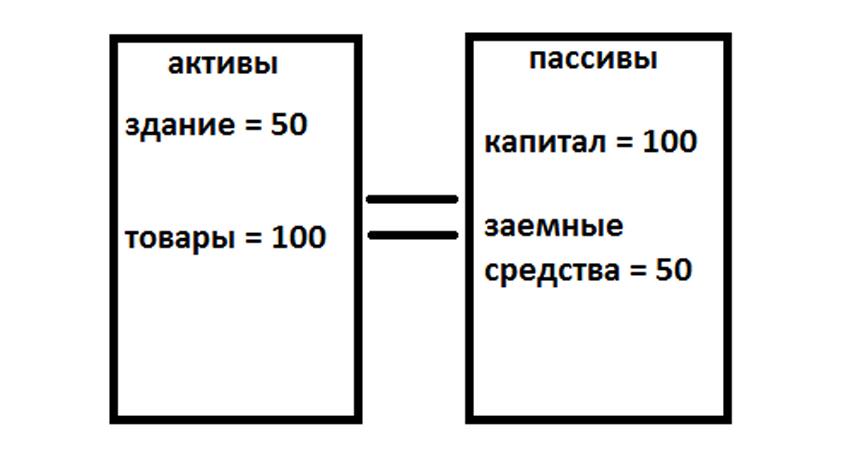

Приведу еще пару легких примеров.

Далее компания приняла решение приобрести товары стоимостью 100 руб., но денег у нее не хватает, поэтому она взяла в кредит 50 руб. Баланс изменился: теперь в пассивах организации есть 100 руб. собственного капитала и 50 заемных средств.

В левой части баланса компании осталось здание, купленное на 50 руб., и появились товары на 100 руб. Свободных денежных средств у фирмы не осталось. Но баланс не изменился: 150 руб. = 150 руб.

Активы и пассивы в бухгалтерской отчетности

Все сведения о структуре фирмы содержатся в таком виде отчетности, как бухгалтерский баланс. Он заполняется не в свободной форме, а имеет определенные правила и структуру.

Активы включают в себя две формы:

- внеоборотные;

- оборотные.

Пассивы подразделяются на:

- собственный капитал;

- краткосрочные обязательства;

- долгосрочные обязательства.

Активы и пассивы по Кийосаки

Его правила определения не относятся к бухгалтерии, смысл их заключается в следующем:

- актив — это все, что приносит доход;

- пассив — это то, что требует вложений.

А главная мысль заключается в наращивании количества первых и сокращении числа вторых.

Что такое стоимость активов предприятия (нюансы)?

Что такое стоимость активов предприятия? Это важнейший хозяйственный показатель, который может определяться с применением широкого спектра критериев. Изучим, каких именно.

Стоимость активов: определение

Стоимость оборотных и внеоборотных активов по балансу: нюансы

Как определить реальную (текущую) стоимость актива

Зарубежный подход к определению стоимости активов

Итоги

Стоимость активов: определение

Стоимость активов предприятия – что это такое и как определяется? Под данным термином можно понимать денежную оценку всех ресурсов, предприятия, приносящих доход (или способных его принести).

Основной официальный источник, в котором отражается стоимость активов предприятия, — его бухгалтерский баланс. Рассмотрим подробнее, каковы принципы фиксации в нем данных об активах и их стоимости.

Стоимость оборотных и внеоборотных активов по балансу: нюансы

Стоимость активов фирмы по балансу складывается:

- из стоимости внеоборотных активов, которая отражается в строке 1100;

- из стоимости оборотных активов (по строке 1200).

Общая сумма обоих видов активов фиксируется в строке 1600 баланса.

Узнать больше о специфике оборотных и внеоборотных активов вы можете из статей:

Важнейшая задача финансиста — не только соблюсти формальное отражение стоимости актива в учетных документах, но и определить его реальную или текущую стоимость. Рассмотрим, какими критериями можно руководствоваться при решении данной задачи.

Как определить реальную (текущую) стоимость актива

Существуют разные подходы к определению реальной стоимости активов предприятия. Можно использовать те, что получили распространение в российской экономической школе, а можно те, что разработаны зарубежными специалистами.

Если говорить о российской методологии, то можно выделить следующие основные подходы к оценке активов:

- затратный,

- сравнительный,

- инвестиционный.

Затратный подход предполагает оценку актива исходя из возможных затрат, которые нужно произвести предприятию в целях воспроизводства или восстановления актива. Данный метод хорошо подходит для оценки активов, которые предприятие производит для своих нужд: в рамках данной схемы можно достаточно прозрачно видеть конкретные затраты, характеризующие создание актива.

Сравнительный подход предполагает оценку актива исходя из рассмотрения критериев определения стоимости аналогичных активов — например, находящихся на других предприятиях или продающихся на рынке. Данный подход оптимален для определения стоимости активов, не производящихся предприятием (например, закупаемого оборудования, МПЗ от поставщиков).

Инвестиционный подход предполагает оценку актива исходя из потенциальной выгоды, которую он может принести в процессе использования. Данный подход оптимален для определения стоимости активов, задействуемых в хозяйственных процессах многократно — в частности, основных фондов.

Зарубежный подход к определению стоимости активов

К распространенным за рубежом можно отнести следующие подходы к оценке активов:

- опционный,

- бренд-ориентированный,

- метод справедливой стоимости.

Первый подход предполагает оценку активов исходя из возможной выгоды от их использования или продажи с учетом влияния возможных условных факторов (опций), которые могут на данную выгоду повлиять.

Данный метод может подойти для оценки нематериальных активов, представленных патентами, промышленными образцами: экономический эффект от их внедрения будет зависеть от последующего спроса на инновационный продукт.

Бренд-ориентированный метод предполагает оценку активов исходя из степени известности бренда, с которым соответствующие активы ассоциируются, на рынке. Данный подход хорош для определения стоимости активов, представленных готовой продукцией, товарами, поставляемыми на рынок.

То есть цена на актив устанавливается та, которую бы с высокой вероятностью посчитал справедливой данный покупатель (кредитор).

Данный метод хорошо подходит для оценки товаров (как предмета сделок по купле-продаже), а также основных фондов (как возможного залогового имущества).

Итоги

Стоимость актива — это его денежное выражение. Стоимость активов российских фирм фиксируется в учетных документах и может определяться по широкому спектру критериев.

Узнать больше об определении стоимости активов предприятия вы можете из статей:

Подписаться

Определение налоговой стоимости обязательств.

Налоговая стоимость обязательства представляет собой его балансовую стоимость, за вычетом любой суммы, которая будет вычитаться для целей налогообложения в отношении этого обязательства в будущих периодах.

С точки зрения налоговой базы существует 2 типа обязательств:

Это обязательства, которые вы прекратите признавать, списав их на прибыль или убыток, например, незаработанный доход или различные доходы, когда денежные средства получены заранее.

Пример.

Предположим, вы получили предоплату 200 д.е. от клиента за услуги, которые вы предоставите в следующем году. Доход облагается налогом в зависимости от времени его получения (т.е. оказания услуг), а не во время получения предоплаты.

Какой будет налоговая стоимость обязательства за полученную предоплату? Другими словами, какую стоимость вы НЕ собираетесь вычитать в будущем?

В этом случае, когда вы предоставляете услуги и, таким образом, погашаете обязательство по предоплате, начисляя его как доход в прибыль или убыток, — можете ли вы вычесть что-то из этого дохода для целей налогообложения в следующем году?

Нет, не можете. Вы должны полностью облагать налогом свой доход. Здесь нет НИКАКИХ вычетов, а это означает, что налоговая база вашего обязательства равна его балансовой стоимости. Поскольку нет временной разницы, нет отложенного налога.

Однако, если вам нужно обложить налогами свои доходы во время получения наличных денег, а не на время предоставления услуги, ситуация будет иной. В таком случае вы облагаете налогом выручку, когда получаете предоплату, и в следующий период погашения обязательства вы можете вычесть полную сумму из налогооблагаемой прибыли.

Таким образом, сумма, которую вы не собираетесь вычитать в будущем, становится равной нулю, что будет налоговой базой вашего обязательства.

Здесь вы будете погашать обязательство, заплатив деньги или отдав другой актив. Примерами таких обязательств являются кредиторская задолженность или резервы.

Пример.

Предположим, вы признали резерв заработной платы в размере 800 д.е. Допустим, в соответствии с налоговыми правилами в вашей стране вы не можете вычитать затраты на создание этого резерва для целей налогообложения, пока вы фактически не выплатите вознаграждение (заработную плату).

Какой будет налоговая стоимость этого резерва? Какую сумму вы НЕ собираетесь вычитать в будущем?

Потому что, когда вы выплачиваете вознаграждение сотрудникам и таким образом погашаете обязательство, вы можете в течение этого времени вычесть полную сумму для целей налогообложения.

Поэтому сумма, которую вы НЕ собираетесь вычесть в будущем, становится равной нулю, что будет налоговой базой вашего обязательства.

Что такое стоимость активов предприятия? Это важнейший хозяйственный показатель, который может определяться с применением широкого спектра критериев. Изучим, каких именно.