Значение показателя

Платёжеспособность — это возможность предприятия вовремя и в полном размере погашать имеющиеся обязательства перед контрагентами. С её помощью определяется финансовое состояние организации.

Понятие тесно связано с показателями кредитоспособности и ликвидности. Однако имеются некоторые нюансы, отличающие все три коэффициента:

- кредитоспособность характеризует возможность предприятия погасить долги с помощью краткосрочных и среднесрочных активов, то есть такое имущество, как здания и сооружения, при расчётах не учитывается;

- ликвидность представляет собой способность исполнять только краткосрочные обязательства;

- платёжеспособность отражает возможность покрытия долгов за счёт всех активов.

Она бывает двух видов:

-

Долгосрочная. Представляет собой возможность расплатиться по обязательствам, оплата которых предполагается в срок более года. При этом в ходе анализа оценивается ряд показателей:

- чистый капитал организации;

- график погашения долгов;

- отношение заёмного и собственного капитала;

- покрытие процентов.

- Краткосрочная — способность субъекта рассчитаться с задолженностями, срок погашения которых наступает ранее чем через год после возникновения обязательств. При этом рассчитывается соотношение текущих активов и кредиторской задолженности.

Чтобы контролировать способность погашать долги, предприятие должно регулярно анализировать показатель общей платёжеспособности. Расчёты ведутся по данным бухгалтерского учёта ежемесячно или раз в квартал. Компания самостоятельно выбирает периодичность оценки, учитывая при этом объём задолженности, размер оборота и прочие индивидуальные характеристики.

Расчёт показателя очень важен для оперативности принятия управленческих решений, так как снижение уровня платёжеспособности в перспективе ведёт к риску банкротства.

Более подробную информацию об этом понятии вы можете узнать из следующего видео:

Особенности вычисления

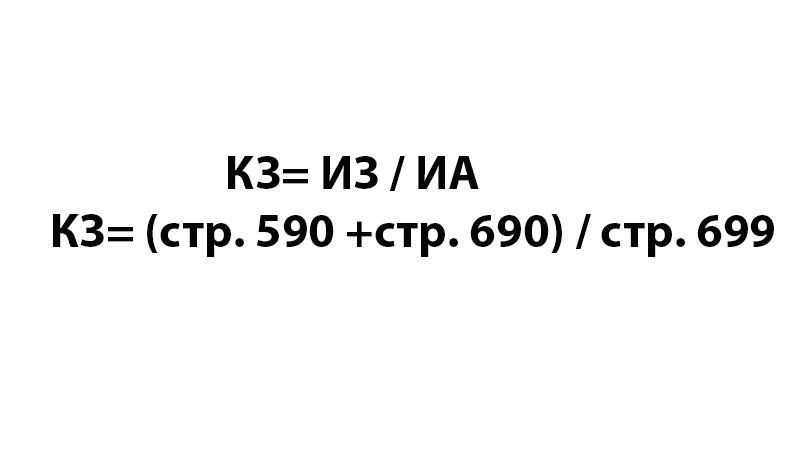

Перейдем к математической составляющей анализа и выясним, какова формула коэффициента задолженности. В этой ситуации экономисты применяют такое уравнение: «Кз = ИЗ / ИА».

Расшифровка указанной записи предполагает, что значение Кз – искомая константа. Причем аббревиатура «ИЗ» означает итоговую недоимку, а «ИА» – суммарные активы фирмы. Отметим, под суммарными задолженностями бухгалтеры подразумевают краткосрочные и долгосрочные обязательства компании.

Так выглядит формула расчетов этого норматива

Так выглядит формула расчетов этого норматива

Чтобы облегчить задачу читателям, приведем рассматриваемый коэффициент текущей задолженности, формула по балансу которого приобретает следующий вид:

Кз = (позиция 590 + строка 690) / ряд 699».

В этой ситуации позиция 590 отражает итоги четвертого раздела баланса, включая статьи по долгосрочным обязательствам организации. Строка 690 показывает суммарное значение по пятому разделу. Здесь учитываются текущие долги фирмы.

Как видите, вычисление коэффициента задолженности по балансу, формула которого приведена выше, удастся лишь при правильно сделанной бухгалтерии фирмы. Помните, ошибки и неточности тут требуют исправлений, чтобы полученный норматив отражал реальную картину дел предприятия.

Нюансы

Чтобы увидеть цельную картину, уместен комплексный анализ экономических показателей

Чтобы увидеть цельную картину, уместен комплексный анализ экономических показателей

Учитывайте, что при анализе ликвидности организации экономисты практикуют комплексную оценку финансовой деятельности.

По указанной причине, помимо рассматриваемой константы, тут применяются и другие формулы расчетов.

Среди таких величин показатели оборачиваемости долгов дебиторов и предприятия перед кредиторами, нормативы задолженности по банковским ссудам и коэффициент долга, формулу по балансу которого приведем ниже.

В этом случае уравнение принимает такую форму:

«Итоговые показатели кредиторской задолженности / сумму среднемесячного дохода».

Делимое в таких обстоятельствах образуется строками баланса 621–633, 627 и 628. Размер же среднемесячного дохода получают посредством деления совокупной выручки рассматриваемого отчетного срока на число месяцев, входящих в этот временной промежуток.

Дополнительной величиной вычислений становится и коэффициент долга, показывающий отношение суммарной «кредиторки» к средней выручке за месяц

Дополнительной величиной вычислений становится и коэффициент долга, показывающий отношение суммарной «кредиторки» к средней выручке за месяц

Учитывайте, при полном исследовании не обойтись и без константы размера недоимки перед бюджетом и внебюджетными организациями.

В подобных обстоятельствах суммируют строки баланса 625 и 626, а затем делят полученный результат на сумму усредненной месячной выручки.

Как видите, лишь совокупность выведенных значений показывает реальную картину происходящего.

Напомним, для получения корректных цифр потребуется основываться на точных сведениях, отраженных в бухгалтерской отчетности организации.

Поскольку неправильное отражение операций гарантирует искажение информации, руководителю потребуется проверять достоверность нормативов, которые бухгалтер вносит в баланс фирмы. Для проведения таких действий используют первичную документацию.

Сфера применения

Уточнение этой величины практикуют руководители компаний, инвесторы или кредиторы

Уточнение этой величины практикуют руководители компаний, инвесторы или кредиторы

Вернемся к обсуждению главной темы публикации и кратко изучим область, где используется указанная константа.

Подобный норматив применяется для сравнения результативности функционирования предприятий.

Такой подход чаще используется инвесторами либо кредиторами.

Хотя грамотные руководители исследуют показатели фирмы с аналогичными значениями других конкурирующих организаций.

Кроме того, управляющему уместно исследование эффективности работы и в среднем по отрасли.

Этот момент способствует уточнению соответствия конкретных результатов работы в разрезе области функционирования фирмы. Наконец, ключевым критерием, который используется менеджером, становится динамика константы на протяжении выбранного периода.

Как улучшить коэффициент покрытия долга (DSCR)?

Снижение цен на закупку сырья и материалов.

Любое сокращение расходов может увеличить прибыль после уплаты налогов и тем самым повысить эффективность DSCR. Расходы можно сократить путем переговоров и пересмотра контрактов с поставщиками сырья, расходных материалов и т. д.

Более выгодные поставщики.

С помощью тендерной системы отбора поставщиков можно сравнить ценовые предложения различных поставщиков, и выбрать поставщика с лучшими ценами и приемлемым качеством. После того, как процесс закупок будет улучшен, эффективность и экономия средств из-за этого отразятся в прибыли после уплаты налогов, что, в свою очередь, улучшит DSCR.

Увеличение доходов.

Увеличение доходов может помочь в улучшении прибыли и DSCR. Увеличения выручки можно достигнуть с помощью двух вещей — увеличения объема продаж или увеличения цены продукции. Увеличение объема достигается за счет роста заказов, маркетинга, рекламы и т. д. Более высокой цены можно достичь либо путем дифференциации продукции, либо улучшения качества продукции.

Увеличение срока кредита.

Увеличение срока кредита уменьшит годовой размер обслуживания кредита. Это уменьшит знаменатель формулы и тем самым увеличит DSCR.

Уменьшение ставки кредита.

Сумма процентов является частью знаменателя формулы DSCR, и если процентная ставка до некоторой степени уменьшается, сумма процентов также уменьшится и это приведет к уменьшению суммы обслуживания долга. Это уменьшит знаменатель и, следовательно, улучшит DSCR.

Эффект баллонирования платежей.

Для всех новых предприятий характерная ситуация заключается в том, что денежный поток в начальные периоды деятельности очень низок из-за более низкого объема операционной деятельности.

Корректировка графика платежей с учетом реалистичного денежного потока, то есть низкий размер платежей в течение первых нескольких лет, а затем их увеличение, называется эффектом баллонирования (от англ. ‘ballooning effect’). Кредиты с такими платежами иногда называют ‘шаровыми кредитами’.

Порядок расчета

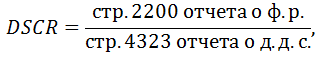

Показатель рассчитывается по формуле:

где ОП – операционная прибыль организации;

ТДЗ – текущая долгосрочная кредиторская задолженность, т. е. задолженность, которую организация должна выплатить в течение анализируемого периода: основная сумма долга и проценты.

Справка! Текущая долгосрочная задолженность – это не долгосрочные обязательства, прописанные в строке 1400 бухгалтерского баланса, и не акционерный капитал. Это сумма длительного долга, подлежащая к выплате в анализируемом периоде, включая проценты, начисленные за использование этих средств.

Значение показателей берутся за один и тот же период. Рассчитывается несколько коэффициентов, чтобы оценить динамику.

Формула по формам бухгалтерской отчетности

Для удобства расчета коэффициента используют данные бухгалтерского баланса.

где стр. 2200 отчета о ф. р. – значение строки 2200 отчета о финансовых результатах;

стр. 4323 отчета о д. д. с. – значение строки 4320 «Отчета о движении денежных средств».

Важно! DSCR – это частный показатель, характеризующий покрытие долга определенного периода. Для общей оценки долгосрочной задолженности в знаменателе следует поставить сумму долгосрочных обязательств (строка 1400 бухгалтерского баланса)

Полученный показатель покажет, способно ли предприятие выплатить весь долг в случае, если кредиторы его потребуют. Именно обобщённый вариант обычно рассчитывается в рефератах и аналитических отчетах, однако более узкий, частный метод дает более точные результаты.

На основе данной формулы рассчитывается также коэффициент покрытия процентов. В этом случае в знаменателе ставится сумма процентов до долгосрочному долгу.

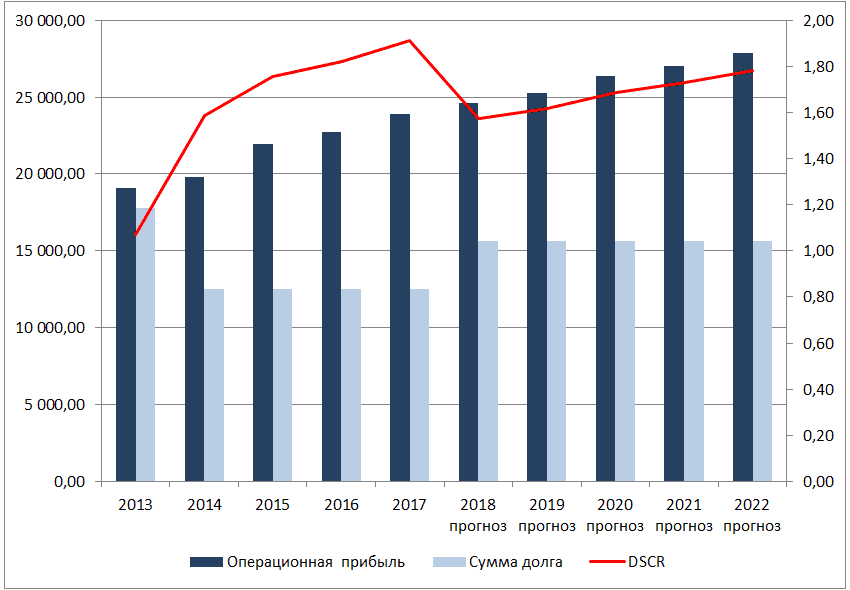

Пример расчета

Для примера рассчитаем коэффициент за последние пять лет при имеющемся на тот момент долге и прогноз на последующие пять лет при условии полного погашения старой задолженности и кредитования на сумму 50 000 тыс. руб.

|

Годы |

Операционная прибыль, тыс. руб. |

Текущие долгосрочные платежи, тыс. руб. |

DSCR |

|

|---|---|---|---|---|

|

тело кредита |

проценты |

|||

|

2013 |

19 085 |

12 000 |

5 790 |

1,07 |

|

2014 |

19 821 |

8 000 |

4 502 |

1,59 |

|

2015 |

21 969 |

8 000 |

4 502 |

1,76 |

|

2016 |

22 759 |

8 000 |

4 502 |

1,82 |

|

2017 |

23 895 |

8 000 |

4 502 |

1,91 |

|

2018 прогноз |

24 587 |

10 000 |

5 628 |

1,57 |

|

2019 прогноз |

25 264 |

10 000 |

5 628 |

1,62 |

|

2020 прогноз |

26 381 |

10 000 |

5 628 |

1,69 |

|

2021 прогноз |

27 051 |

10 000 |

5 628 |

1,73 |

|

2022 прогноз |

27 869 |

10 000 |

5 628 |

1,78 |

|

Сумма кредита, тыс. руб. |

50 000 |

|||

|

Срок кредита, лет |

5 |

|||

|

Процентная ставка |

17% |

|||

|

Ежемесячный платеж, тыс. руб. |

-15 628 |

Как показал расчет, величина коэффициента за прошедшие годы постоянно увеличивается и находится в пределах нормативных значений. Поскольку прибыль компании равномерно растет, а сумма ежегодного долга остается прежней, ситуация значительно улучшается с каждым годом. В 2017 году компания выплачивает последний платеж по кредиту и планирует взять новый на сумму 50 000 тыс. руб. Прогнозный расчет DSCR показал, что даже при увеличившейся сумме платежей значение коэффициента остается в оптимальных для банка границах. Следовательно, вероятность положительного решения высока.

Рис. 1. Динамика DSCR за несколько лет.

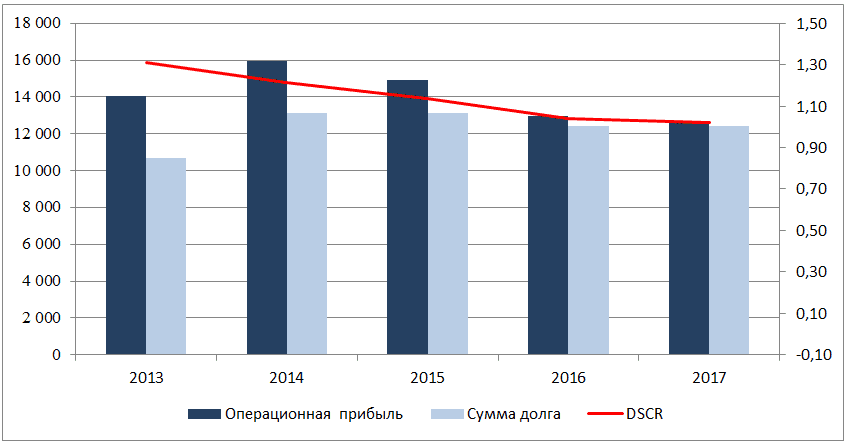

Во втором примере компания имеет несколько займов, взятых в разные периоды, и хочет получить от банка дополнительное финансирование под новый проект.

|

Годы |

Операционная прибыль, тыс. руб. |

Текущие долгосрочные платежи, тыс. руб. |

DSCR |

|

|---|---|---|---|---|

|

тело кредита |

проценты |

|||

|

2013 |

14 047 |

7 000 |

3 705 |

1,31 |

|

2014 |

15 970 |

8 500 |

4 634 |

1,22 |

|

2015 |

14 909 |

8 500 |

4 634 |

1,14 |

|

2016 |

12 950 |

8 120 |

4 327 |

1,04 |

|

2017 |

12 700 |

8 120 |

4 327 |

1,02 |

Расчет DSCR показал, что коэффициент лишь немного превышает минимальное значение и уменьшается в динамике. В этой ситуации руководству организации не следует рассчитывать на кредитование – банк вынесет отрицательное решение, по крайней мере, до тех пор, пока не будут погашены уже имеющиеся ссуды.

Рис. 2. Анализ динамики DSCR.

Скачать таблицу с расчетами коэффициента покрытия долгосрочной задолженности (DSCR) можно в удобном формате – в файле Excel.

Обеспеченность долга

Существует несколько способов расчета данного показателя:

- Коэффициент обеспеченности долга собственными средствами равен делению собственных средств на оборотные.

- Для вычисления этого показателя по бухгалтерскому балансу старого образца необходимо от строки 490 вычесть строку 190, и получившееся значение разделить на строку 290.

- Для расчета показателя обеспеченности долга собственными средствами по бухгалтерскому балансу нового образца необходимо от строки 1300 вычесть строку 1100, и получившееся значение разделить на строку 1200. Для расчетов применяется Форма 1.

Коэффициент обеспеченности долга собственными средствами определяет объем собственных средств в обороте компании, что характеризует ее материальную устойчивость.

Коэффициент обеспеченности долга собственными средствами определяет объем собственных средств в обороте компании, что характеризует ее материальную устойчивость.

Отрицательное значение данного показателя свидетельствует о том, что большая часть активов предприятия сформирована за счет кредитов и вложений от частных инвесторов.

Для улучшения материального положения организации необходимо обеспечение коммерческой деятельности собственным оборотным капиталом.

В соответствии с действующим законодательством от 20.05.1994 года, нормативом данного коэффициента является значение 0,1 или 10%.

Если коэффициент обеспеченности долга собственными средствами на конец отчетного периода равен значению 0,1, то это свидетельствует о возможном банкротстве предприятия.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.979 | 1.079 | 1.022 | 1.047 | 0.942 | 1.010 | 0.976 |

| Минипредприятия (10 млн. руб. ≤ выручка | 1.123 | 1.170 | 1.122 | 1.084 | 1.109 | 1.061 | 1.086 |

| Малые предприятия (120 млн. руб. ≤ выручка | 1.237 | 1.206 | 1.115 | 1.173 | 1.158 | 1.191 | 1.256 |

| Средние предприятия (800 млн. руб. ≤ выручка | 1.228 | 1.189 | 1.255 | 1.220 | 1.217 | 1.285 | 1.312 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 1.399 | 1.350 | 1.311 | 1.368 | 1.325 | 1.308 | 1.346 |

| Все организации | 1.334 | 1.272 | 1.235 | 1.268 | 1.239 | 1.246 | 1.285 |

Значения таблицы рассчитаны на основании данных Росстата

Кому интересен показатель

APTR нередко применяется при оценке кредитного риска, поскольку демонстрирует скорость погашения долгов предприятия перед его кредиторами.

В связи с этим он имеет значение:

- для поставщиков ресурсов;

- государственных и муниципальных структур при допуске компании к тендеру;

- контрагентов фирмы для определения ее финансовой состоятельности;

- инвесторов, желающих приобрести ценные бумаги конкретного предприятия;

- кредиторов любой инстанции.

Значение коэффициента применяется и для целей управленческого учета при принятии решений о распределении имеющихся у компании денежных средств.

Расчет коэффициента дебиторской задолженности

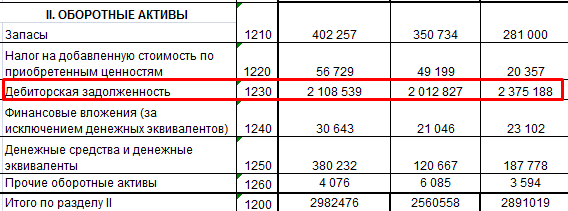

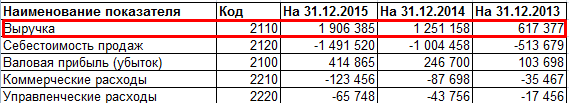

Для расчета показателя нужен баланс (форма 1) и отчет о финансовых результатах (форма 2).

Классическая формула выглядит так:

Кдз = выручка от продаж / среднегодовая дебиторская задолженность.

Чтобы найти знаменатель, мы берем сумму показателя на начало и конец анализируемого периода и делим на 2.

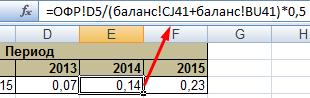

Рассчитаем с опорой на бухгалтерскую отчетность коэффициент оборачиваемости дебиторской задолженности. Формула по балансу:

Кдз = стр. 2110 / (стр. 1230нп + стр. 1230кп) * 0,5

Данные для числителя берутся из формы 2, для знаменателя – из формы 1.

Используем для расчета возможности Excel.

Чтобы коэффициенты деловой активности считались автоматически, баланс и финансовый отчет должны вестись в Excel.

Пример баланса с нужной для расчетов строкой:

Пример отчета о финансовых результатах компании (нужная строка выделена):

Теперь посчитаем коэффициент оборачиваемости дебиторской задолженности – подставим в формулу ссылки на ячейки соответствующих отчетов:

Анализировать можно не только за год, но и за месяц, квартал.

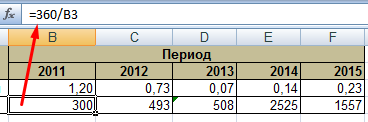

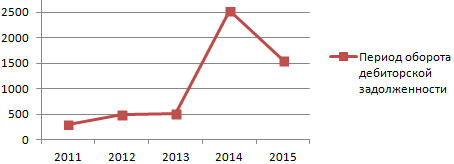

Количество дней, на протяжении которых дебиторская задолженность преобразуется в денежные средства, называется периодом оборота дебиторской задолженности

С экономической точки зрения важность данного показателя очевидна: это среднее число дней в анализируемый промежуток времени, за который деньги от покупателей поступают на расчетный счет фирмы

Коэффициент оборачиваемости дебиторской задолженности в днях рассчитывается по формуле:

Тдз = 365(360) / Кдз.

Найдем период оборачиваемости средствами Excel:

Отобразим в динамике на графике:

Проанализировав расчеты и график, делаем вывод: дебиторская задолженности не гасится в установленные сроки.

Предприятие несет немалые убытки, т.к. контрагенты не могут или не хотят возвращать долги. Либо фирма продает товары в кредит, поэтому коэффициент оборачиваемости такой низкий. Либо ведет неправильную кредитную политику.

Коэффициент покрытия задолженности — что показывает

Коэффициент покрытия задолженности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем больше значение коэффициента, тем лучше платежеспособность предприятия. Этот показатель учитывает, что не все активы можно продать в срочном порядке.

Коэффициенты ликидности представляют интерес как для руководства предприятия, так и для внешних субъектов анализа:

- коэффициент абсолютной ликвидности — для поставщиков сырья и материалов;

- коэффициент покрытия задолженности — для инвесторов;

- коэффициент быстрой ликвидности — для банков.

Как рассчитать показатель

При определении стабильности материального положения некоторые методы подсчета состояния компании не предусматривают учета некоторых показателей, способных отобразить степень долговой нагрузки :

- формула долговой нагрузки – соотношение долг/EBITDA (прибыль до выплаты налогов, амортизации и процентов). В действительности значение не должно переходить отделенную банком черту (примерно 2-3);

- отношение краткосрочного долга/ЕБИТДА – в действительности результат не должен получиться ниже нулевой отметки, выше регламентированной банками отметки (около 2-3, исключением могут стать торговые организации);

- расчет долг/выручка – в реальности этот показатель не должен быть больше половины единицы (исключением может стать производственный бизнес).

Сумма объема обязанностей компании перед кредиторами на данный момент времени не должна быть больше значения сочетания отдельных активов:

Сумма объема обязанностей компании перед кредиторами на данный момент времени не должна быть больше значения сочетания отдельных активов:

- оцененную стоимость основных средств;

- незаконченные строительные объекты;

усредненный показатель за четыре взятых периода по определенным статья ФОРМЫ No1 (210, 13, 14 , 15); - облигационные кредиты.

Необходимость владения оборотными средствами может быть покрыта компанией благодаря выпуску на рынок долговых ценных бумаг и облигаций

При учете долговой нагрузки организации отдельное внимание требуется уделить срокам выплаты облигационных долгов, объем и сроки процентных плат, возможность владельца на досрочную подачу бумаг на погашение долгов

Согласно общей практике, именно недостаточный анализ характеристик облигационных обязательств(также учитывается шанс компании на рефинансирование), служит одной из многих причин объявления дефолта. Когда рентабельность понижается, благодаря работе внешних причин, компания становится неплатежеспособной из-за неимения запаса ресурсов и кредитования.

Формула коэффициента долговой нагрузки

Формула расчета показателя по балансу предприятия выглядит следующим образом: Долг/EBITDA, где EBITDA – чистая прибыль без учета налогов, ставки по процентам и амортизации.

Пример расчета

Предприятие «Ореон» собирается обратиться к кредитору для оформления займа. Если рассчитывать все только по долгосрочным операциям, то показатели в норме. Максимальный результат отношения уровня долговой нагрузки по формуле долг/EBITDA за отчетный год 2016-2017 составляет 1.5. Получается, организация может считаться надежным клиентом и способна выплатить другой долгосрочный займ.

Однако, если учитывать все долги «Ореон», по которым присуждаются и взимаются сборы, коэффициент получается совсем другим – 1.8 в 2016 году и доходит до 2.4 в 2017. Пока он колеблется в разрешенных пределах, но всегда может выйти за разрешенные кредитной организацией нормы, если будет оформлен новый займ. Банк скорее всего не согласится на такие условия.

Можно предположить, что обстоятельства совсем плохие. Долговая нагрузка повышается до 6.8. Тогда, если все долги «Ореон» обходятся компании в 15% в год, то при подобном соотношении весь доход будет направлена только на погашение долга (ЕБИТДА к долгу 0.15 – получается 15%). У организации просто не будет финансов для выплаты основной части кредита.

К примеру, максимальный уровень долговой нагрузки в большинстве случаев уменьшается при повышении ставок по процентам, при плохой ликвидности, в случае развития кризиса в отдельной отрасли, мире, а также ввиду каких-либо других причин, способных повлиять на доходы компании.

К примеру, максимальный уровень долговой нагрузки в большинстве случаев уменьшается при повышении ставок по процентам, при плохой ликвидности, в случае развития кризиса в отдельной отрасли, мире, а также ввиду каких-либо других причин, способных повлиять на доходы компании.

Если ожидаемый рост долговой нагрузки не кажется очень существенным, как в показанном примере расчета соотношения показателей компании, то при планировке оформления нового займа сама компания не должна концертировать внимание на этом значении. Рекомендуется выполнить все, чтобы корректно и полностью определить реальный уровень компании в плане платежеспособности, кредитоспособности, стабильности в финансовом плане

Организация должна анализировать следующие моменты:

Рекомендуется выполнить все, чтобы корректно и полностью определить реальный уровень компании в плане платежеспособности, кредитоспособности, стабильности в финансовом плане. Организация должна анализировать следующие моменты:

- учет финансового рычага;

- соотношение внеоборотных активов к долгам в долгосрочных планам;

- показатель сегодняшней ликвидности;

- значение покрытия долга.

Формулы расчета специальных коэффициентов задолженности

Вместе с тем помимо общего коэффициента задолженности в современной российской практике бухгалтерами применяются и другие показатели, которые более наглядно показывают финансовую ситуацию в организации в разрезе отдельных интересующих специалиста вопросов. Так, в приказе Федеральной службы по финансовому оздоровлению и банкротству № 16 от 23 января 2001 года указаны три специальных индикатора, характеризующие состав обязательств организации в отношении отдельно сгруппированных контрагентов.

Первый из них – коэффициент задолженности по кредитам банков и займам (К5). Он рассчитывается путем деления суммы долгосрочных пассивов предприятия и его краткосрочных займов на размер среднемесячной выручки. Размер долгосрочных пассивов оценивается как итог по разделу 5 формы № 1 бухгалтерского баланса (строка 590), а величина краткосрочных займов представляет собой сумму кредитов банков и прочих займов, которые подлежат погашению в течение ближайших 12 месяцев, – эта цифра показывается в строке 610.

В свою очередь среднемесячная выручка учреждения (К1) рассчитывается как отношение величины общей выручки за период составления бухгалтерского баланса к количеству месяцев в этом периоде. Таким образом, формула задолженности организации по кредитам банков и займам (К5) выглядит следующим образом: К5=(590+610)/К1.

Второй показатель, рекомендованный к расчету Федеральной службой по финансовому оздоровлению и банкротству, – коэффициент задолженности другим организациям (К6). Он представляет собой отношение суммы кредиторской задолженности организации ее контрагентам к величине среднемесячной выручки. Иначе говоря, знаменателем в этом отношении будет выступать величина денежных средств, которые предприятие должно уплатить по своим обязательствам.

В частности, в состав указанной суммы обязательств входят следующие компоненты: финансовые обязательства организации перед ее поставщиками и подрядчиками за фактически поставленные товары и услуги (строка 621), объем денежных средств, соответствующий сумме векселей, выданных кредиторам в качестве обеспечения (строка 622), долговые обязательства в отношении дочерних и зависимых организаций (строка 623), а также размер авансов, полученных учреждением в счет будущих поставок товаров или услуг (строка 627), и прочие обязательства перед кредиторами, не нашедшие отражения в других строках бухгалтерского баланса (строка 628).

Величина среднемесячной выручки рассчитывается аналогично предыдущему показателю образом. Таким образом, индикатор следует рассчитывать по формуле: К6=(621+622+623+627+628)/К1.

Третий индикатор характера и размера задолженности учреждения, приводимый в приказе Федеральной службы по финансовому оздоровлению и банкротству, – коэффициент задолженности фискальной системы, отражающий состояние обязательств организации по отношению к государству. Данный показатель, согласно рекомендованной методике, можно получить посредством деления суммы задолженностей перед различными государственными структурами на размер среднемесячной выручки.

Величина обязательств перед государственными органами понимается как сумма неуплаченных налогов в бюджеты всех уровней (строка 626) и задолженностей организации перед различными фондами: Фондом социального страхования, Пенсионным фондом, Фондом обязательного медицинского страхования, Фондом занятости (строка 625). Порядок расчета среднемесячной выручки в данном показателе аналогичен предыдущим расчетам.

Примеры расчета оборачиваемости кредиторской задолженности

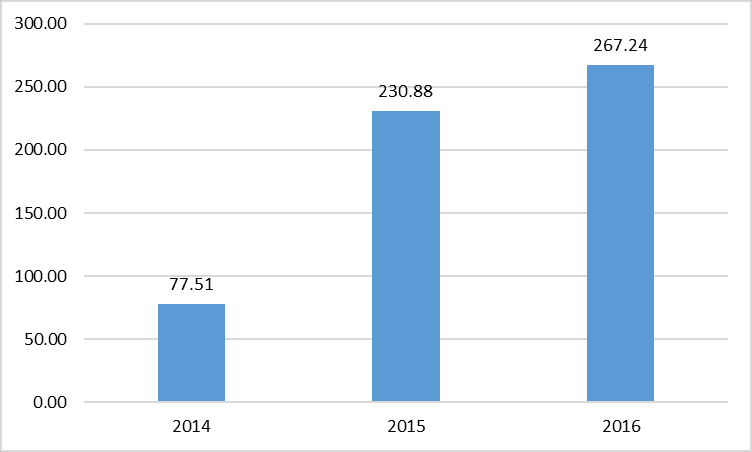

Для того чтобы разобраться с ролью коэффициента на практике, стоит рассчитать этот показатель на примере двух российских компаний-гигантов – ПАО «Норильский никель» и ПАО «Магнит». Корпорации из различных отраслей демонстрируют разные показатели оборачиваемости КЗ.

|

Код показателя |

Статья баланса |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

2110 / ф.№2 |

104,5 |

127,7 |

169,6 |

|

|

1520 / ф.№1 |

Кредиторская задолженность |

22,5 |

81,9 |

125,9 |

|

Accounts Payable Turnover Ratio |

4,6444444 |

1,559219 |

1,347101 |

|

|

Период оборачиваемости |

77,511962 |

230,8849 |

267,2406 |

Вывод! Показатель APTR растет, что свидетельствует об ухудшении финансовой устойчивости компании «Норильский никель». Если в 2014 году она могла полностью погасить свою кредиторскую задолженность в течение 78 дней, то в 2016 году для этого потребуется уже 267 дней.

Рисунок 1. Динамика Кокз ПАО «ГМК «Норильский никель» в 2014-2016 гг.

За период с 2014 по 2016 год оборачиваемость КЗ растет, что свидетельствует о сокращении ликвидности и платежеспособности компании. Вместе с тем кредитный риск в деятельности ГМК возрос.

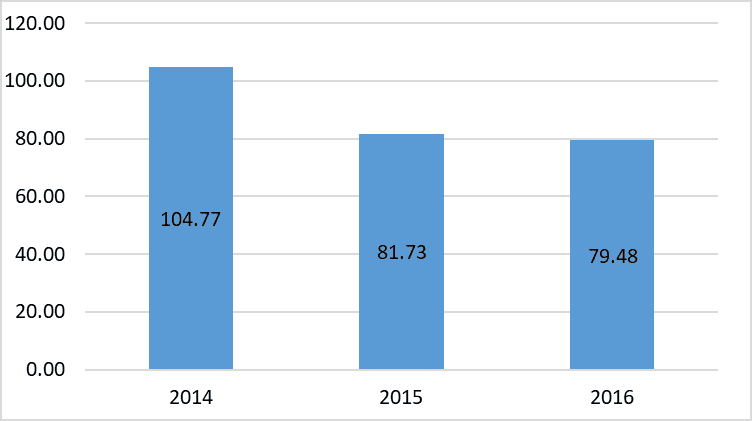

|

Код показателя |

Статья баланса |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

2110 / ф.№2 |

Себестоимость реализованной продукции |

51,2 |

53,3 |

53,9 |

|

1520 / ф.№1 |

Кредиторская задолженность |

14,9 |

12,1 |

11,9 |

|

Accounts Payable Turnover Ratio |

3,4362 |

4,404 |

4,529 |

|

|

Период оборачиваемости |

104,765 |

81,726 |

79,480 |

Вывод. С 2014 по 2016 год отмечается положительная тенденция: кредиторская задолженность оборачивается все быстрее. Если в 2014 году фирма могла полностью выплатить свои долги за 105 дней, то в 2016 году период сократился до 79 дней, что свидетельствует об укреплении финансовой стабильности.

Рисунок 2. Динамика Кокз ПАО «Магнит» в 2014-2016 гг.

С 2014 по 2016 год компания «Магнит» стала более платежеспособной и ликвидной: в 2016 году она могла погашать свои обязательства перед кредиторами 5 раз в год (по сравнению с 3 разами в 2014 году).

Расчет коэффициента оборачиваемости кредиторской задолженности удобно осуществлять в табличном редакторе Excel: приведенные выше примеры представлены в документе.