Разновидности коэффициентов задолженности (текущей, краткосрочной и др.)

Коэффициент задолженности, рассмотренный в предыдущем разделе, имеет значение при оценке общего финансового состояния компании, поскольку при его расчете используется общий (суммарный) показатель долгов. Для более детализированного анализа требуется расчет дополнительных коэффициентов задолженности, например:

Коэффициент текущей задолженности (КТЗ)

КТЗ показывает долю краткосрочной задолженности в общей сумме капитала и рассчитывается по формуле:

ТЗ — суммарная величина текущей задолженности;

ВБ — валюта баланса.

Коэффициент краткосрочной задолженности (ККЗ)

ККЗ отражает долю долгов компании со сроком погашения менее 12 месяцев в общей структуре задолженности:

ККЗ = КЗ / (КЗ + ДЗ),

КЗ — объем краткосрочной задолженности;

(КЗ + ДЗ) — сумма краткосрочных и долгосрочных долгов компании.

Коэффициент финансового левериджа (КФЛ)

КФЛ демонстрирует степень зависимости компании от внешних источников заимствования и рассчитывается (как и вышеуказанные коэффициенты) по показателям, отражаемым в балансе:

ЗК — заемный капитал;

СК — собственный капитал.

Методику расчета показателя СК см. в материале «Собственный капитал в балансе — это. »

При проведении финансового анализа коэффициенты финансовой задолженности применяются вместе с другими коэффициентами, что значительно расширяет возможности анализа и позволяет оценивать финансовое состояние компании с различных позиций.

Знакомьтесь с алгоритмами расчета разнообразных коэффициентов с помощью размещенных на нашем сайте материалов:

Коэффициент задолженности показывает долю активов, сформированных в результате привлечения долгового финансирования. Данный коэффициент отражает степень финансовой устойчивости компании, а нормативное его значение находится в диапазоне от 0 до 0,5.

Как рассчитать сроки выплат по кредитным обязательствам?

Критерий, характеризующий возможность предприятия обеспечивать в сроки свои кредитные обязательства, коэффициент покрытия процентов к уплате ICR.

Этот параметр сопоставляет проценты по кредиту за расчетный период (один год) и доход до осуществления оплаты процентов и налоговых обязательств за тот же период. Применяется для анализа оценки финансовой стабильности за отчетный период.

Рассчитывается по формуле: EBIT / Проценты к уплате, где EBIT – прибыль, до вычисления процентов.

Значение коэффициента:

с уменьшением показателя возрастает возможное наступления банкротства;

высокий показатель отражает стабильную финансовую деятельность компании;

в случае очень большого показателя необходимо проявить осторожность в выборе кредитных средств, которые влияют на снижение отдачи от собственного капитала;

показатель меньше 1,5 вызывает колебания в отношении возможности компании погашать проценты по кредиту;

ICR меньше 1 – приток финансов не достаточен для погашения выплат по долговым обязательствам.

Для получения точных результатов показателя проводятся вычисления за большей период времени в динамике, чтобы ни брать во внимание случайные отклонения.

Пример расчета

Для примера рассчитаем КЗ по месяцам за 2017 год.

|

Месяц |

Долгосрочная задолженность, т. р. |

Краткосрочная задолженность, т. р. |

Активы, тыс. руб. |

Коэффициент задолженности |

|---|---|---|---|---|

|

Январь |

16 580 |

13 000 |

65 000 |

0,46 |

|

Февраль |

17 000 |

12 000 |

75 000 |

0,39 |

|

Март |

19 000 |

11 000 |

73 000 |

0,41 |

|

Апрель |

18 500 |

11 500 |

73 500 |

0,41 |

|

Май |

17 700 |

11 200 |

74 000 |

0,39 |

|

Июнь |

18 000 |

14 500 |

72 800 |

0,45 |

|

Июль |

17 700 |

15 000 |

71 400 |

0,46 |

|

Август |

21 000 |

500 |

46 000 |

0,47 |

|

Сентябрь |

22 000 |

1 500 |

45 000 |

0,52 |

|

Октябрь |

23 140 |

2 100 |

43 700 |

0,58 |

|

Ноябрь |

22 350 |

3 400 |

42 500 |

0,61 |

|

Декабрь |

23 000 |

2 300 |

41 300 |

0,61 |

|

2017 |

235 970 |

98 000 |

723 200 |

0,46 |

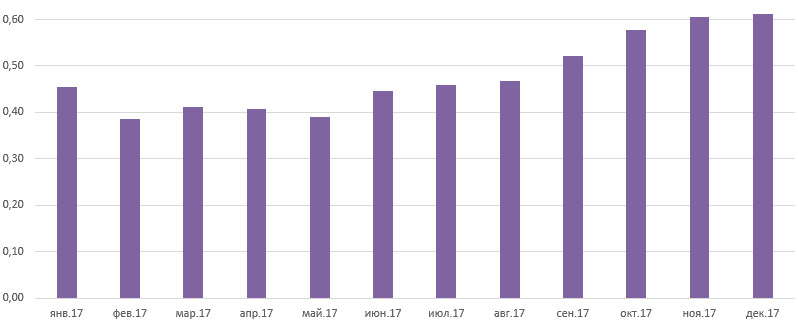

Таким образом, коэффициент задолженности на предприятии за 2017 год варьировался от 0,39 до 0,61. В среднем показатель составил 0,46. Постепенно КЗ увеличивался и к концу года составлял 0,61. Это значит, что в структуре активов компании увеличилась доля заемных средств. Причем коэффициент превысил безопасное значение в 0,5. Управляющим предприятия стоит пересмотреть политику распределения активов, сократить долю заемных средств.

Рис. 1. Динамика КЗ за год

Скачать таблицу с расчетами можно в удобном формате – в файле Excel.

Отдельные случаи

Кроме коэффициента задолженности, существуют и иные показатели нынешнего состояния производства.

Показатель оборота дебиторских долгов рассчитывается по формуле:

КОДЗ = ВРТ / ДЗ,

где КОДЗ – коэффициент оборачиваемости дебиторской задолженности, ВРТ – выручка от реализации товаров, а ДЗ – дебиторские займы.

Коэффициент оборота задолженности перед кредиторами показывает скорость расчетов с заимодателями. Рассчитать его можно, поделив себестоимость продукции на существующую кредиторскую задолженность.

Показатель текущей задолженности – коэффициент, демонстрирующий процент краткосрочных займов в общей конструкции активов. Рассчитать его можно по формуле:

КТЗ = КЗ / ВБ,

где КЗ – краткосрочные заемы, а ВБ – валюта баланса. Допустимым считается показатель от 0,1 до 0,2.

Показатель задолженности по займам и кредитам банков (К5)

Рассчитать его можно, поделив совокупность долгосрочных (строка 590) и краткосрочных займов фирмы на размер среднемесячных доходов. Краткосрочные пассивы – это сумма банковских кредитов и других задолженностей, подлежащих погашению в течение года. Они указываются в балансе 610 строкой.

Среднемесячный доход компании можно рассчитать путем деления суммы общего дохода (за период составления баланса) на количество месяцев данного периода.

Показатель долга (К6)

Это отношение суммы кредиторских долгов компании другим организациям к размеру среднемесячного дохода. В состав суммы кредиторских займов входит сумма компонентов, указанных в строках 621 (долг перед поставщиком за поставленную продукцию либо услуги), 622 (совокупность финансов, выданных заимодавцам в качестве гарантии), 623 (долги, связанные с филиалами предприятия), 627 (полученные в счет будущих поставок продукции авансы), а также 628 (прочие обязательства).

Показатель задолженности казенной системы

Данный коэффициент высчитывают путем деления совокупности долгов разным госорганам на размер среднего месячного дохода. Причем первая величина представляет собой сумму всех неуплаченных бюджетных взносов (строка 626 в балансе), а также задолженностей перед госфондами (625 строка).

Коэффициент задолженности является важным показателем финансового оборота предприятия и способствует поддержанию равновесия между собственным и привлеченным капиталом предприятия. С его помощью организация сможет избежать проблем с финансированием без значимых потерь.

Анализ финансовой деятельности предприятия: коэффициент задолженности

Анализ финансовой деятельности предприятия – неотъемлемый элемент работы бухгалтеров и экономистов организации. Именно это направление их работы позволяет своевременно отследить негативные тенденции в финансовой ситуации предприятия и принять меры по их устранению. При этом одним из наиболее важных разделов бухгалтерского баланса, который следует подвергать такому анализу, является текущая задолжность предприятия.

В современной российской практике принято классифицировать , включая текущую, по различным основаниям: в зависимости от срока исполнения таких обязательств, в зависимости от того, кто является их субъектом, и по различным другим основаниям. Вместе с тем все эти подходы имеют одну общую цель: определить основные параметры текущей финансовой ситуации учреждения на сегодняшний день, а также отследить их динамику. Получение ясной картины по обоим этим аспектам является ключевым условием эффективного управления финансами предприятия.

Такая работа, в свою очередь, предполагает расчет значительного количества показателей, которые призваны продемонстрировать текущую динамику финансового развития предприятия и выявить наличие возможных проблем, которые следует устранить. В современной российской бухгалтерской практике сформировался перечень показателей, которые являются наиболее часто используемыми ввиду своей информативности и эффективности. Одним из них является .

Его расчет базируется на значениях основных показателей текущей финансовой ситуации организации, соответствующих ее основному документу – бухгалтерскому балансу. При этом в зависимости от того, какую именно задачу преследует специалист при расчете данного показателя, подход к его интерпретации будет различным. Соответственно, и строки бухгалтерского баланса, выступающие в качестве источника текущей информации при расчетах, будут различаться.

Как узнать способность организации выплачивать кредиты?

Возможность выполнять обязательства по кредитам можно определить коэффициентом покрытия долга DSCR (Debt Service Coverage Ratio).

Показатель DSCR – соотношение чистого дохода и суммы выплат по кредитным обязательствам за вычисляемый период.

В нынешней экономической ситуации сложно вести бизнес, не используя определенные кредитные вливания.

Кредитные средства применяются в случаях:

-

закупки нового оборудования;

-

увеличения ассортимента продукции;

-

маркетинговых компаний;

-

финансирования проектов;

-

каждодневных операции;

-

расширения бизнеса.

Способы, которые увеличивают операционный доход, дорогостоящие. Возмещение долга своими финансовыми возможностями трудновыполнимо, а для молодых организаций невозможно. В процессе финансового притока методом получения кредитов или привлечением инвесторов, каждая из сторон имеет свою выгоду:

-

увеличение дохода компании даже с учетом появившихся долговых обязательств;

-

ожидание инвестором выплаты дивидендов;

-

получение кредитной организации дохода от оплаты процентов по займу.

Для получения кредитных средств организацией необходимо быть финансово устойчивой.

Определяет вероятность приобретения дополнительных ресурсов коэффициент покрытия долга.

Формула для расчета

Коэффициент краткосрочной задолженности формула демонстрирует долю недолговременных обязательств в совокупной сумме обязательств:

Коэффициент краткосрочной задолженности расчет демонстрирует, какую долю во всей задолженности надлежит ликвидировать в первую очередь. Повышение коэффициента нуждается в увеличении ликвидности активов для поддержания финансовой стабильности.

Кредиторский коэффициент задолженности и других обязательств демонстрирует часть кредиторской ответственности и некоторых пассивов в суммарной сумме задолженностей:

Самая большая часть долга предприятия в суммарной сумме обязательств отображает коэффициент краткосрочной задолженности по балансу. Повышение долга демонстрирует понижение возможностей организации применять капитал в личных целях. Обстоятельства нуждаются в безотлагательной конфискации части капитала, который аналогичен коэффициенту долга предприятия. Повышение кредиторской задолженности и других обязательств воздействует на понижение финансовой стабильности и платежеспособности.

Коэффициент покрытия задолженности — определение

Коэффициент покрытия задолженности — рассчитывают делением текущих активов на краткосрочные обязательства (текущие пассивы). Исходные данные для расчета содержит бухгалтерский баланс компании.

Иногда Коэффициент покрытия задолженности используется как синоним коэффициента общей ликвидности. Однако в общем случае это разные коэффициенты и рассчитываются по разным формулам. Поскольку первый не использует в текущих обязательствах долгосрочные пассивы, которые присутствуют во втором.

Коэффициент покрытия задолженности рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности.

Скачать программу ФинЭкАнализ

Коэффициент покрытия задолженности — что показывает

Коэффициент покрытия задолженности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем больше значение коэффициента, тем лучше платежеспособность предприятия. Этот показатель учитывает, что не все активы можно продать в срочном порядке.

Коэффициенты ликидности представляют интерес как для руководства предприятия, так и для внешних субъектов анализа:

- коэффициент абсолютной ликвидности — для поставщиков сырья и материалов;

- коэффициент покрытия задолженности — для инвесторов;

- коэффициент быстрой ликвидности — для банков.

Коэффициент покрытия задолженности — формула

Общая формула расчета коэффициента

Формула расчета по группам активов и пассивов

где

- А1 — наиболее ликвидные активы;

- А2 — быстрореализуемые активы;

- А3 — медленно реализуемые активы;

- П1 — наиболее срочные обязательства;

- П2 — краткосрочные пассивы.

Формула расчета по данным старого бухгалтерского баланса

где стр.290, стр.610, стр.620, стр.660 — строки бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса

Коэффициент покрытия задолженности — значение

Нормальным считается значение коэффициента 1.5 — 2.5, в зависимости от отрасли экономики. Значение ниже 1 говорит о высоком финансовом риске, — предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 свидетельствует о нерациональной структуре капитала.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.979 | 1.079 | 1.022 | 1.047 | 0.942 | 1.010 | 0.976 |

| Минипредприятия (10 млн. руб. ≤ выручка | 1.123 | 1.170 | 1.122 | 1.084 | 1.109 | 1.061 | 1.086 |

| Малые предприятия (120 млн. руб. ≤ выручка | 1.237 | 1.206 | 1.115 | 1.173 | 1.158 | 1.191 | 1.256 |

| Средние предприятия (800 млн. руб. ≤ выручка | 1.228 | 1.189 | 1.255 | 1.220 | 1.217 | 1.285 | 1.312 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 1.399 | 1.350 | 1.311 | 1.368 | 1.325 | 1.308 | 1.346 |

| Все организации | 1.334 | 1.272 | 1.235 | 1.268 | 1.239 | 1.246 | 1.285 |

Значения таблицы рассчитаны на основании данных Росстата

Синонимы

- коэффициент текущей ликвидности

- общий коэффициент покрытия

- коэффициент общего покрытия

- коэффициент обращения

- коэффициент покрытия долга

- коэффициент покрытия обязательств

- коэффициент общего покрытия

- коэффициент общего покрытия краткосрочных долгов

- коэффициент общей ликвидности (иногда используется как синоним)

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.979 | 1.079 | 1.022 | 1.047 | 0.942 | 1.010 | 0.976 |

| Минипредприятия (10 млн. руб. ≤ выручка | 1.123 | 1.170 | 1.122 | 1.084 | 1.109 | 1.061 | 1.086 |

| Малые предприятия (120 млн. руб. ≤ выручка | 1.237 | 1.206 | 1.115 | 1.173 | 1.158 | 1.191 | 1.256 |

| Средние предприятия (800 млн. руб. ≤ выручка | 1.228 | 1.189 | 1.255 | 1.220 | 1.217 | 1.285 | 1.312 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 1.399 | 1.350 | 1.311 | 1.368 | 1.325 | 1.308 | 1.346 |

| Все организации | 1.334 | 1.272 | 1.235 | 1.268 | 1.239 | 1.246 | 1.285 |

Значения таблицы рассчитаны на основании данных Росстата

Интерпретация расчетов

Нормативное значение показателя задолженности, согласно вышеописанной формуле, может колебаться в интервале от 0 до 1.

Показатель «0» информирует об устойчивом финансовом состоянии предприятия и свидетельствует о том, что сумма задолженности организации значительно меньше суммы его активов.

Коэффициент долгов «0,5» считается приемлемым, хотя и не для всех экономических сфер.

Коэффициент задолженности, приближенный к 1, свидетельствует о большой зависимости производства от его кредиторов. Такая финансовая ситуация может привести к недостатку оборотного капитала фирмы и немедленному краткосрочному займу.

Коэффициент «1» показывает на материальную несостоятельность компании и, как следствие, на ее неплатежеспособность. Зная об этой ситуации, учредитель фирмы обязан обратиться в суд с заявлением о банкротстве согласно Закону № 127-ФЗ.

Как определить баланс между собственным и привлеченным капиталом?

Для выявления успешности компании используют показатель, который удерживает идеальное соотношение собственного и привлеченного капитала – коэффициент внутреннего долга. Этот коэффициент отслеживает приток кредитных средств.

Показатель определяет следующее:

-

текущую прибыльность и сумму будущих дивидендов полученных инвестором;

-

результативность управленческих решений принятие менеджером за вычисляемый период;

-

целесообразность выдачи кредитов, оценка кредиторами уровень рисков.

Для определения этого индекса используется ряд формул. В ходе расчетов определяется следующее:

-

диапазон результата 0 – компания правильно использует привлеченный и собственный капитал;

-

показатель 1 – дефицит оборотных средств, значит необходимо вливание кредитных средств;

-

значение больше 1 – организация становится неплатежеспособной и не будет интересна для инвестирования и обеспечения кредиторами.

Кредиторы вправе подать в суд для признания организации банкротом, если показатель будет значительно больше 1.

Как рассчитать сумму выдачи предполагаемого кредита?

Расчет LTV обеспеченности кредита применяется банками при вычислении суммы выдачи займа. Данный показатель определяет величину кредита, который заемщик получает в зависимости от стоимости предоставляемого им обеспечения. Также определяет сумму необходимого взноса при оформлении кредита.

Чем больше показатель, тем меньше средств необходимо внести заемщику.

К примеру, если коэффициент равен 80%, соответственно, взнос составит 20%. Финансовыми учреждениями индивидуально устанавливается размер этого коэффициента в ходе разработки кредитных программ.

Каждая формула – усредненные значения. При любой форме бизнеса присутствуют нюансы, которые учитываются при определении того или иного коэффициента.

Определение термина

Коэффициент текущей задолженности показывает удельный вес краткосрочного заемного актива в суммарном количестве ликвидной собственности предприятия

Коэффициент текущей задолженности показывает удельный вес краткосрочного заемного актива в суммарном количестве ликвидной собственности предприятия

Для выявления продуктивности управления оборотными средствами, проводится анализ «кредиторки» организации.

Причем величиной, которая указывает на позитивные и негативные изменения в эффективности экономического положения, становится коэффициент текущей задолженности.

Разберемся, для чего применяется такой норматив и что означает указанное значение подробнее.

Коэффициент текущей задолженности показывает удельный вес краткосрочного заемного актива в суммарном количестве ликвидной собственности предприятия.

Иными словами, подобная константа определяет риски организации при взаимодействии с контрагентами и фиксирует, насколько фирма зависима от деятельности партнеров.

Руководители вычисляют такое значение для оценки эффективности управления, а инвесторы – чтобы увидеть шансы успешности вложений.

Этот показатель вычисляется по нескольким отчетным периодам, чтобы увидеть долю привлеченных средств в активе предприятия

Этот показатель вычисляется по нескольким отчетным периодам, чтобы увидеть долю привлеченных средств в активе предприятия

Рассматриваемая величина рассчитывается по нескольким отчетным периодам.

Подобные действия способствуют сравнению итогов функционирования предприятия на протяжении последних лет.

Кроме того, полученные значения удастся сопоставить со средними результатами, характерными для выбранной области деятельности.

Таким образом, оценка указанного параметра используется для анализа управляющими степени эффективности внедряемой политики компании при взаимодействии с партнерами.

Кроме того, константа указывает кредиторам, насколько предприятие платежеспособно. Инвесторы же определяют искомый коэффициент для уточнения вероятных дивидендов, которые фирма потенциально способна выплатить.

Заключение

Заемные деньги любой организации говорят о возможно потенциале скорого развития, а иногда и шанс стабильной работы

Однако важно помнить, что займ – это дополнительные материальные риски (возможная потеря независимости, ликвидности), растраты на проценты, тяжелый поиск новых средств для привлечения при низких показателях

Стабильность в финансовом плане и долговая нагрузка должны подходить под строгую стратегию работы, затрагивающую варианты продвижения на пару лет вперед. Только тогда аналитика платежеспособности как для внутренних задач (контроль общей нагрузки по кредитам и их выплате), так и для кредитодателей будет подчинена целям, поставленным перед предприятием.

Отдельно рассчитанный уровень долговой нагрузки, да и еще и вырванный из всего анализа, не ответит на конкретные вопросы, ориентированные на состояние организации.