Нормативное значение индикатора

Показатель Equity to Total Assets может применяться к организациям любой отрасли экономики, любого масштаба деятельности и формы собственности Его нормативное значение также универсально и едино для всех субъектов хозяйствования.

|

Величина показателя |

Расшифровка значения |

|---|---|

|

Менее 0,5 |

Финансовое положение компании нестабильно, она зависима от заемных источников финансирования и имеет высокий риск наступления банкротства |

|

Более 0,5 |

Финансовое положение бизнеса устойчиво, в своей деятельности она опирается в основном на финансирование из собственных источников, риск дефолта – минимальный |

Важный момент! При проведении детального финансового анализа практикуют сравнение полученного значения со средними показателями в выбранной отрасли экономики.

В ходе анализа показателя важно учитывать некоторые допущения:

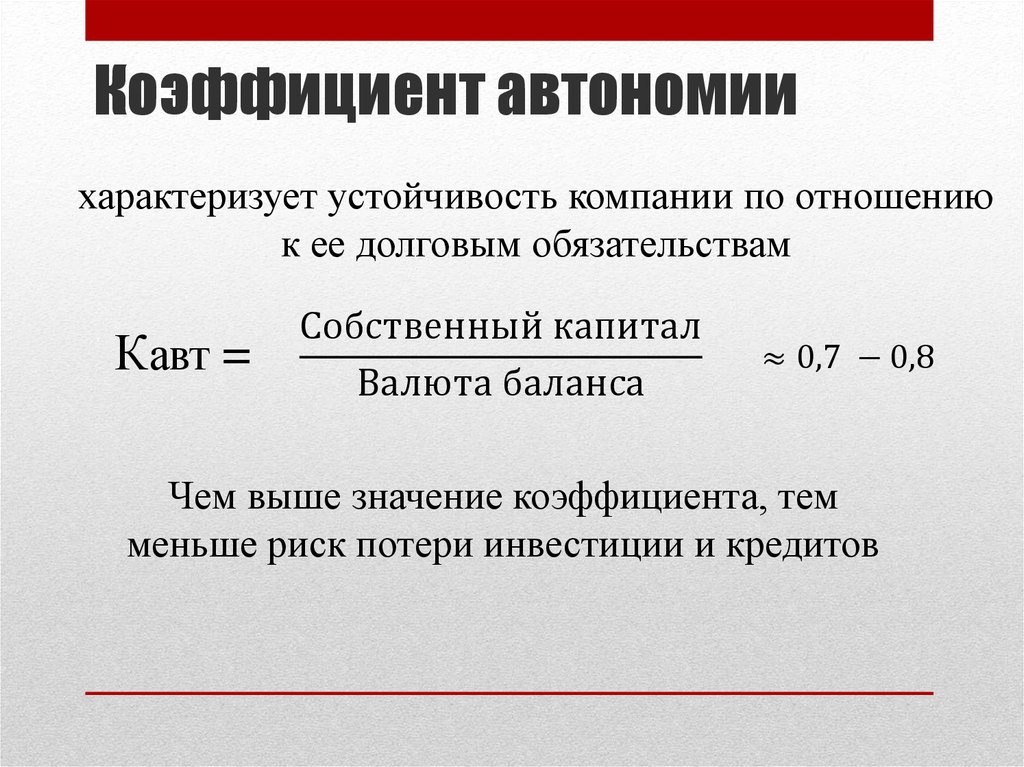

- чем выше значение показателя финансовой автономии, тем более устойчивым представляется положение предприятия;

- если коэффициент автономии близок к 1, то считается, что развитие бизнеса сдерживается недостаточным использованием заемного финансирования.

Анализ коэффициента финансовой независимости

На коэффициент автономии обращают внимание аналитики компании, инвесторы и банки. Чем выше показатель финансовой независимости, тем больше вероятность, что предприятие сможет за счет собственных средств погасить все имеющиеся задолженности и восполнить затраты

Важно! Нормативное значение коэффициента, которое символизирует удовлетворительное состояние компании, составляет 0,5

Норма

Для России оптимальным значением считается показатель, равный 0,6-0,8, для Южной Кореи – 0,3, для Европы и США норма составляет 0,5.

Чтобы провести более глубокий финансовый анализ организации, этот показатель необходимо сравнить со средним значением по всей отрасли, по которой специализируется компания.

Если коэффициент близится к единице, такая ситуация показывает, что предприятие развивается медленными темпами из-за нежелания использовать заемный капитал.

Дополнительная информация. Несмотря на это, организация снижает риски, которые может повлечь за собой ухудшение финансовой состоятельности в неблагоприятный период.

Чтобы благополучно развиваться, предприятию необходимо поддерживать баланс между заемными и собственными активами. Если показатель меньше 0,5, значит, компания теряет финансовую стабильность и увеличивает риски, которые нередко сопрягаются с процентными расходами по обязательствам.

Коэффициент автономии позволяет осуществлять контроль структуры пассивов компании. Также показатель способствует своевременному обеспечению организации необходимыми для развития ресурсами при минимальных рисках.

Коэффициент финансового риска — что показывает

Коэффициент финансового риска показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.133 |

| Минипредприятия (10 млн. руб. ≤ выручка | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.241 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.303 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.355 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.426 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.384 |

Значения таблицы рассчитаны на основании данных Росстата

Коэффициент финансовой устойчивости — определение

Коэффициент финансовой устойчивости — коэффициент равный отношению собственного капитала и долгосрочных обязательств к валюте баланса. Исходными данными для расчета служит бухгалтерский баланс.

Коэффициент финансовой устойчивости рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как Коэффициент устойчивого финансирования.

Скачать программу ФинЭкАнализ

Коэффициент финансовой устойчивости — что показывает

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация использовует в своей деятельности больше года.

Коэффициент финансовой устойчивости — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр.300, стр.490, стр.590 — строки Бухгалтерского баланса (форма №1).

Формула расчета по данным нового бухгалтерского баланса

Коэффициент финансовой устойчивости — значение

Если величина коэффициента колеблется в пределах 0.8–0.9 и есть тенденция к росту, то финансовое положение организации устойчиво.

Рекомендуемое же значение не менее 0.75. Если значение ниже рекомендуемого, то это вызывает тревогу за устойчивость компании.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.600 | 0.571 | 0.505 | 0.493 | 0.456 | 0.465 | 0.387 |

| Минипредприятия (10 млн. руб. ≤ выручка | 0.636 | 0.511 | 0.424 | 0.425 | 0.449 | 0.436 | 0.472 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.551 | 0.485 | 0.449 | 0.485 | 0.484 | 0.508 | 0.528 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.571 | 0.502 | 0.530 | 0.522 | 0.510 | 0.512 | 0.577 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.700 | 0.695 | 0.675 | 0.683 | 0.688 | 0.679 | 0.689 |

| Все организации | 0.669 | 0.629 | 0.602 | 0.615 | 0.619 | 0.620 | 0.637 |

Значения таблицы рассчитаны на основании данных Росстата

Группа коэффициентов финансовой устойчивости

Несмотря на то, что существует специальный коэффициент финансовой устойчивости, в финансово-экономическом анализе есть целая группа коэффициентов, которые описывают устойчивость организации. Каждый из этих коэффициентов имеет свою специфику и по-своему характеризует финансовую устойчивость.

Во некоторые из них:

- Коэффициент автономии

- Коэффициент соотношения заемных и собственных средств

- Коэффициент маневренности собственных средств

- Коэффициент соотношения оборотных и внеоборотных активов

- Коэффициент обеспеченности материальных запасов собственными средствами

Анализ коэффициента финансовой независимости

- изучают его динамику за несколько лет,

- выявляют структурные изменения,

- определяют взаимосвязь между этими изменениями и его уровнем.

Полученные данные делают возможным моделирование финансовой устойчивости предприятия на будущие периоды.

Стоит выделить несколько видов финансовой устойчивости:

- абсолютная устойчивость,

- нормальная устойчивость,

- неустойчивое положение

- кризисное состояние.

Такое подразделение характеризуется уровнем возмещения заемных средств собственными активами

Коэффициент финансовой независимости представляется одним из наиболее важных финансово-экономических показателей и тщательно используется при изучении финансово-хозяйственной деятельности предприятия.

Коэффициент финансовой независимости представляет из себя показатель, характеризующий долю собственного капитала в общем числе активов организации.

Сущность коэффициента финансовой независимости заключается в том, чтобы показать, какая часть активов обеспечивается собственными средствами, а какая – привлеченными посредством кредитных учреждений.

Данная информация очень важна для представителей источников кредитования.

Банки и инвесторы проявляют интерес к значению коэффициента:

чем он выше, тем больше вероятность выдачи займа.

Ведь высокий показатель говорит о том, что организация в состоянии расплатиться по долговым обязательствам за счет привлечения личных средств, даже если оставшаяся часть – заемная.

Более того, компания, использующая высокое число привлеченных средств, выплачивает значительные суммы по процентам, следовательно, не обладает достаточными средствами для формирования резервов и роста доходов.

В настоящее время не существует каких-либо жестких рамок, в пределах которых коэффициент финансовой независимости считается наиболее оптимальным.

Однако среди экономистов бытует мнение, что доля собственных средств должна составлять как минимум половину (50 %) от общего числа активов.

Объясняется данная точка зрения довольно просто: в случае требования кредиторов расплатиться по всем существующим обязательствам, организация сможет реализовать 50 процентов сформированного за счет личного капитала имущества.

В мировой практике минимальная величина этого коэффициента считается допустимой порядка 30-40 процентов.

Однако зарубежные специалисты чаще используют показатель “коэффициент финансовой зависимости”. По смыслу он является противоположным, хотя тоже показывает отношение собственных и заемных средств.

Интерпретируя этот коэффициент, следует учитывать несколько факторов.

К таковым относятся:

- усредненное значение показателя в других занимаемых отраслях,

- наличие и доступ организации к различным источникам привлечения средств,

- отличительные черты осуществляемой производственной деятельности.

Нормативным для коэффициента финансовой независимости значением является цифра 0,6.

Финансовое состояние компании считается тем благополучнее, чем выше коэффициент финансовой независимости

Приближенность показателя к единице может свидетельствовать о временной приостановке темпов развития организации.

Полный отказ от привлечения заемных средств лишает предприятие дополнительных активов, за счет которых можно повысить доходы организации.

Тем не менее, в кризисной ситуации минимизируются риски возникновения неблагоприятных финансовых последствий.