Акт камеральной налоговой проверки: что это и как его правильно заполнить

При этом иногда налоговый орган учитывает некоторые доводы налогоплательщика и в решении о привлечении к ответственности снижает или отменяет доначисление налогов, сборов и пеней по отдельным эпизодам акта.

Если по результатам рассмотрения возражений было вынесено решение о привлечении и налогоплательщик также не согласен с ним, он может подать апелляционную жалобу в течение 10 дней с момента получения им указанного документа. По истечении указанного срока решение вступает в законную силу и обжаловать его можно в течение 3-х лет.

|

Предмет |

Камеральная |

Выездная |

|---|---|---|

|

Что проверяется |

Представленная налогоплательщиком декларация или расчет |

Правильность исчисления и сроки уплаты налогов, сборов и иных платежей |

|

Какой период охватывает |

Период, за который представлена отчетность |

Три года, предшествующих году, в котором было вынесено решение о назначении проверки |

|

Необходимо ли решение начальника инспекции о назначении данного вида налогового контроля |

Нет |

Да |

|

Срок проведения |

3 месяца |

2 месяца |

|

Продление срока |

Невозможно |

Возможно, на 4 или на 6 месяцев |

|

Приостановление срока |

Невозможно |

Возможно, на срок до полугода |

|

Место проведения |

По месту нахождения налогового органа |

По месту нахождения налогоплательщика |

|

Оформление результатов проведенных мероприятий |

Если нарушения не выявлены, акт не составляется |

Акт составляется вне зависимости от того, выявлены нарушения или нет. |

Подводя итоги вышесказанному, вкратце ответим на основные вопросы:

- Камеральная проверка — что это?

Камеральной называется проверка, проводимая по декларации, представленной налогоплательщиком в налоговый орган.

- Каков максимальный срок проверки, может ли он быть продлен или приостановлен?

Максимальный срок проведения данного вида налогового контроля равен 3 месяцам, продлен, а также приостановлен он быть не может.

- Как оформляется и обжалуется результат проверки?

Оформляется данный вид налогового контроля актом в случае обнаружения каких-либо нарушений. Если нарушений нет, акт не составляется. Указанный документ можно обжаловать в досудебном порядке путем представления возражений на него.

Более подробно с тем, что из себя представляет камеральная проверка, как и в какие сроки она проводится, можно узнать из нижеследующего видео:

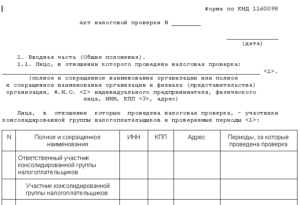

Акт камеральной налоговой проверки — образец

› Другое

02.12.2019

Когда налоговая инспекция проводит выездную налоговую проверку, акт по ее результатам составляется всегда. На это у инспекции есть 2 месяца со дня составления справки о проведенной выездной налоговой проверке (п. 1 ст. 100 НК РФ).

А если речь идет о камеральной налоговой проверке, то акт составляется только тогда, когда инспекция выявила нарушения налогового законодательства. Акт в этом случае составляется в течение 10 рабочих дней после окончания камеральной налоговой проверки (п. 5 ст. 88 НК РФ).

Независимо от вида налоговой проверки при несогласии с выводами, отраженными в акте, налогоплательщик может представить возражения на акт налоговой проверки, образец и пример бланка для которых представим в нашей консультации.

Рекомендуемая форма возражений по акту налоговой проверки приведена также в Информации ФНС «Подача возражений на акты налоговых проверок», которая размещена на официальном сайте налогового ведомства в сети Интернет.

Акт камеральной налоговой проверки составляется инспектором на завершающем этапе проверки налогоплательщика. Рассмотрим в нашей статье, для чего нужен акт камеральной проверки, что должно быть отражено в данном документе и какие требования к нему предъявляются законодательством.

Для чего нужен акт камеральной проверки

По завершении любой камеральной проверки налоговым органом должны быть сделаны выводы о том, нарушил ли налогоплательщик налоговое законодательство или нет. Если факты нарушения были выявлены, то в обязательном порядке инспектором оформляются результаты проверки в виде акта камеральной проверки, на это нацеливает п. 5 ст. 88 и абз. 2 п. 1 ст. 100 НК РФ.

Функции, возложенные на акт камеральной налоговой проверки, следующие:

- Он является документом, входящим в состав материалов камеральной проверки. Основываясь на изложенных в нем выводах, руководитель инспекции или уполномоченное лицо выносит решение о том, стоит ли привлекать налогоплательщика к ответственности за совершенное им налоговое правонарушение или не стоит (п. 1 ст. 101 НК РФ).

- И доводит до сведения налогоплательщика предварительные результаты камеральной проверки, на основании которых, согласно п. 6 ст. 100 НК РФ, последний может составить возражения.

Как проводится камеральная проверка

- В автоматизированную информационную систему налоговых органов вводятся данные всех налоговых деклараций, и происходит сверка контрольных соотношений. ФНС России публикует на своем сайте контрольные соотношения, чтобы бухгалтер мог самостоятельно исправить ошибки в декларации.

- В автоматическом режиме производится камеральный контроль соотношений.

- При обнаружении несоответствий проходит углубленная камеральная проверка, для которой запрашиваются дополнительные документы налогоплательщика.

На этом этапе проверяются:

- показатели налоговой декларации с предыдущими отчетными периодами;

- показатели проверяемой декларации увязываются с показателями деклараций по другим видам налогов и бухгалтерской отчетностью;

- достоверность показателей декларации на основании анализа всей представленной в налоговый орган информации.

Также сопоставляются показатели декларации с показателями по аналогичным налогоплательщикам и в среднем по отрасли. Если несоответствия не выявятся, то налоговики не информируют налогоплательщиков о проверке, поскольку документы по результатам не составляются. При несхождении показателей возможна углубленная проверка.

Какие документы есть еще:

- Все документы из раздела «Акт»

- Рубрикатор всех типовых образцов и бланков документов

Что еще скачать по теме «Акт»:

- Образцы и типовые формы документов, сформированные в результате исполнения государственной функции по осуществлению контроля и координации за деятельностью государственных бюджетных учреждений Московской области. Форма акта проверки

- Акт сверки расчетов между бюджетами бюджетной системы Российской Федерации по межбюджетным трансфертам, предоставленным в форме субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, из федерального бюджета по главе 092 «Министерство финансов Российской Федерации»

- Акт о соответствии параметров построенного, реконструированного объекта капитального строительства в Павлово-Посадском муниципальном районе Московской области проектной документации

- Акт камеральной налоговой проверки (с иллюстрацией ошибок, допущенных налоговым инспектором при его составлении) (образец заполнения)

- Акт карантинного фитосанитарного контроля (надзора) на таможенной границе Таможенного союза

- Важные нюансы при покупке фирмы

- Процесс переписки квартиры на другого человека

- Процесс получения визы в США

- Процесс продажи машины

- Процесс строительства гаража (с бюрократической точки зрения)

- Строительство частного дома в городской черте

Сроки оформления документации

Существуют установленные законодательно сроки оформления документации.

Так, если нарушения в ходе камеральной проверки выявлены не были, процедура подходит к автоматическому завершению. Поскольку сообщать плательщику налогов, что проверка началась или кончилась, инспекция не обязана, никаких сроков к этому событию не предусматривается.

В случае, когда нарушения все же имели место быть, активны следующие временные границы:

ровно 10 рабочих дней дается на составление акта по произведенной камеральной проверке;

через 5 рабочих дней (или ранее, в течение этих 5 дней) искомый акт, составленный службой, вручается для рассмотрения налогоплательщику, по делу которого проверка и проводилась;

30 дней дается субъекту, не согласному с решением, вынесенным по его дело, на обжалование акта и подачу возражения по результатам камеральной проверки;

как только положенный на предоставление возражений срок подойдет концу, в течение 10 дней с его последних суток глава искомого налогового органа обязан произвести рассмотрение собранных при проверке материалов, принять во внимание возражение плательщика и издать решение, согласно которому субъект будет либо привлечен к ответственности за совершенное им правонарушение в области налогового законодательства, либо не получит каких-либо наказаний.

Несмотря на то, что налоговая инспекция не обязана уведомлять субъектов о начале и окончании проведения камеральной проверки, о дополнительной работе с возражениями, а также времени и места рассмотрения обжалованных материалов проверки, необходимо налогоплательщика сообщать.

В некоторых случаях руководящее лицо инспекции может решить, что дело нуждается в увеличении временного срока, отпущенного на рассмотрение собранных к проверке материалов, однако искомый срок не может составить более календарного месяца, то есть 30 дней.

Акт выездной налоговой проверки – порядок составления

Правила составления акта налоговой проверки регламентирует ст. 100 НК. Согласно требованиям по оформлению подобный документ состоит из 3 основных разделов – общий с вводными данными, описательный с перечислением нарушений и рекомендательный с выводами и предписаниями ИФНС. Сам бланк акта выездной налоговой проверки (образец ниже), включает в себя следующие реквизиты:

- Номер по порядку, дата и название формы.

- Список проверяющих уполномоченных лиц – приводятся ФИО специалистов, их должности, а также указывается территориальное подразделение ИФНС.

- Полное и краткое наименование проверяемого юр. лица или ФИО предпринимателя.

- Адрес местонахождения компании или место проживания физлица.

- Номер и дата решения на осуществление выездных мероприятий.

- Список представленных проверяемым лицом документов.

- Период охвата проверки данных.

- Даты окончания/начала проверки.

- Перечень проверенных налогов.

- Данные по используемым контрольным мероприятиям.

- Запись об отсутствии нарушений или подтвержденные документально факты законодательных нарушений.

- Выводы и предписания в части устранения нарушений, нормативные ссылки при наличии мер ответственности.

По общим правилам акт выездной налоговой проверки должен быть подготовлен строго в установленные сроки (по обычным случаям – 2 месяца, для КГН – 3 месяца), но нарушение указанных сроков не является основанием для отмены решения ИФНС и оспаривания итогов проверки. Обжалованию подлежат лишь результаты контрольных процедур, то есть решение. При несогласии с изложенными в акте фактами налогоплательщик вправе составить возражения на него (п. 6 ст. 100). Срок подачи возражений – 1 мес. с даты получения акта.

Акт камеральной налоговой проверки по ндс

| Indypendenz / Shutterstock.com |

Напомним, что в случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки (п. 1 ст. 100 Налогового кодекса). При этом акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения (п. 5 ст. 100 НК РФ).

В то же время нарушение существенных условий процедуры рассмотрения материалов налоговой проверки является основанием для отмены вышестоящим налоговым органом или судом решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения. К таким существенным условиям относится обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения материалов налоговой проверки лично или через своего представителя и обеспечение возможности налогоплательщика представить объяснения (п. 14 ст. 101 НК РФ).

Вс рф: «уточненка» по ндс с новыми счетами-фактурами не аннулирует акт камеральной проверки

ВС РФ признал правомерным вынесение решения по камеральной проверке декларации НДС в ситуации, когда компания представила уточненный расчет после получения акта налогового органа.

Согласно материалам судебного спора, в связи с установлением признаков формального документооборота между ООО «Рубим лес» и двумя контрагентами, имеющих признаки «однодневок», инспекцией составлен акт о неправомерности вычетов по НДС на общую сумму более 6 млн рублей.

После вручения акта обществу, компанией представлена новая декларация за этот налоговый период, в котором счета-фактуры от спорных контрагентов были заменены на документы другого поставщика, ранее не содержавшиеся в книге покупок.

Посчитав, что своим действием общество прекратило «камералку», по которой был вручен акт, ООО «Рубим лес» обжаловало решение налоговой, которое все таки появилось на свет после рассмотрения результатов проверки первичного отчета.

Рассматривая налоговый спор, арбитражные суды всех инстанций, включая ВС РФ (определение № 301-КГ18-9315 от 10.07.2018), указали на то, что согласно пп. 9 п. 3 ст. 100 НК РФ в акте налоговой проверки указываются даты начала и окончания налоговой проверки.

Следовательно, момент окончания камеральной проверки, по результатам которой выявлены нарушения налогового законодательства, следует определять по дате, указанной в акте проверки (прим.

ред: а она во всех случаях охватывает промежуток времени до даты составления акта).

Таким образом, при представлении налогоплательщиком уточненной налоговой декларации после составления акта налоговой проверки, то есть после ее окончания, основания для прекращения рассмотрения материалов проверки первичной декларации, регламентированный п. 9.1 ст. 88 НК РФ, отсутствуют, и, соответственно, налоговый орган обязан вынести предусмотренные НК РФ решения.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Вручение и последствия

Каждый экземпляр документа, подтверждающего проведение камеральной проверки, подписывают обе стороны (инспектор и проверяемое лицо). Если налогоплательщик будет не согласен с выводами инспектора, он имеет право не подписывать акт. Но в документе данный факт следует отразить. Если камеральная проверка проводится повторно, то акт составляется уже в трех экземплярах.

Составление акта – это норма действующего законодательства. На подготовку документа отводится 10 дней. В течение 5 дней с ним должен ознакомиться налогоплательщик и заверить своей подписью. Если документа не будет в наличии, результаты проверки отменяются.

Акт «камералки» становится основанием для составления Возражения. Несогласие с выводами госслужащего налогоплательщик должен оформить в письменном виде и в течение месяца после ознакомления с решением инспектора принести лично в налоговую или отправить по почте.

Итак, акт камеральной проверки составляют в том случае, если инспектор обнаружит ошибки в отчетных документах налогоплательщика. Он создается по утвержденному образцу в двух экземплярах на бумажном или электронном носителе. Он должен быть подписан как инспектором, так и проверяемым лицом. В течение 10 дней налоговая должна предоставить один экземпляр физическому лицу или руководителю организации.

Образец документа:

Общества с ограниченной ответственностью «Аноним» ИНН/КПП

Мною, старшим государственным налоговым инспектором отдела камеральных проверок N 1 инспекции Федеральной налоговой службы проведена камеральная налоговая проверка на основе уточненной налоговой декларации по налогу на добавленную стоимость Общества с ограниченной ответственностью «Аноним» ИНН/КПП (ООО «Аноним»), представленной 01.12.2011 за II квартал 2011 г.

Проверка проведена в соответствии с Налоговым кодексом Российской Федерации, иными актами законодательства о налогах и сбора. (Текст N 1 «Не по форме»)

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.2. Место нахождения организации (филиала, представительства):

1.3. Настоящая камеральная налоговая проверка проведена на основе налоговой декларации.

1.4. В ходе камеральной налоговой проверки проведены следующие мероприятия налогового контроля:

1.5. Основные виды деятельности:

1.6. Среднесписочная численность:

1.7 Сведения об учредителях:

2. НАСТОЯЩЕЙ ПРОВЕРКОЙ УСТАНОВЛЕНО СЛЕДУЮЩЕЕ:

2.1 Установлено, что счета-фактуры подписаны неустановленным лицом. (2)

2.2. Генеральный директор назначен сторонним человеком. (3)

2.3. Компанией не представлены истребованные документы, таким образом, инспекция имеет право полагать, что ООО «Аноним» не проводило анализ дееспособности контрагента и не запрашивало соответствующие документы у него. (4, 5)

2.4. Выявлена неуплата контрагентом налога с реализации. В соответствующую инспекцию направлено информационное письмо. (6)

2.5. Компания не проявила должную осмотрительность в выборе поставщиков. (7)

2.6. Среднесписочная численность организации — 1 человек. По данным баланса основные средства у организации составляют 0 руб. Соответственно, организация не имеет возможности оказывать услуги или выполнять работы. (7)

2.7. Контрагент сдает единую (упрощенную) декларацию — нулевую отчетность и декларации по НДС — нулевые. (8)

2.8. Деятельность компании экономически необоснованна. (9)

2.9. Не поступили ответы от банков, следовательно, оплата товара не производилась. (10)

Таким образом, применение налоговых вычетов по НДС не обоснованно.

3. ВЫВОДЫ И ПРЕДЛОЖЕНИЯ ПРОВЕРЯЮЩЕГО ПО УСТРАНЕНИЮ ВЫЯВЛЕННЫХ НАРУШЕНИЙ

3.1. Всего по результатам настоящей проверки установлено:

3.1.1. Неуплата (неполная уплата, неперечисление в бюджет) налога за период в сумме:

3.1.2. Завышение налога на добавленную стоимость, предъявленного к возмещению из бюджета:

3.1.3. Исчисление в завышенном размере суммы налога:

3.2. По результатам проверки предлагается:

3.2.1. Взыскать с ООО «Аноним» налоги и пени.

3.2.2. Внести необходимые исправления в документы бухгалтерского и налогового учета.

3.2.3. Привлечь ООО «Аноним» к налоговой ответственности, предусмотренной Налоговым кодексом Российской Федерации:

Приложения: на 6 листах.

В случае несогласия с фактами, изложенными в настоящем акте камеральной налоговой проверки, а также с выводами и предложениями проверяющего Вы вправе представить в течение 15 дней со дня получения настоящего акта в инспекцию письменные возражения по указанному акту в целом или по его отдельным положениям. При этом Вы вправе приложить к письменным возражениям или в согласованный срок передать документы (их заверенные копии), подтверждающие обоснованность своих возражений.