Порядок проведения камеральной налоговой проверки

Осуществление камеральной проверки достаточно подробно регулирует статья 88 НК РФ. И тут нужно учесть следующее:

- Камеральная проверка по налогу на прибыль производится исключительно в отношении предъявленной декларации. Но если ту своевременно не подали, инспекция имеет право на самостоятельную проверку налогоплательщика. В подобной ситуации ФНС РФ прибегает к собственным источникам.

- Проверка происходит в течение 3 месяцев с момента предъявления декларации. Если она не была предоставлена, то в таком случае ФНС ориентируется на те сроки, в рамках которых налогоплательщик должен был подать отчётность.

- Камеральная проверка отличается от всех остальных мероприятий налогового контроля тем, что не требует специального уведомления налогоплательщика или же вынесения отдельного решения.

- Если в декларации заявлен убыток, наблюдаются ошибки или же расхождения с другими документами, ФНС РФ отправляет налогоплательщику требования предоставить уточнения, ответить на вопросы или же внести необходимые исправления.

- После получения обозначенного требования у налогоплательщика будет 5 рабочих дней на его выполнение. Предоставить ответы он может по своему усмотрению устно (лично или по телефону) или в письменном виде. Документы и другие сведения отправляются заказным письмом с описью всего, что вложено, вручаются напрямую или же посредством представителя, а также могут быть отосланы по электронной почте.

- У налогоплательщика есть право в рамках отстаивания своей позиции отправить налоговые, бухгалтерские регистры и прочие сведения, которые могут прояснить ситуацию.

- Налогоплательщик может предъявить уточнённую декларацию. В таком случае срок камеральной проверки обновляется. То есть его будут отсчитывать заново, начиная с момента получения соответствующего документа.

- В ситуациях, когда налогоплательщик предоставил декларацию на 2 года позже того периода, в рамках которого должен был предъявить, причём убыток возрос или уменьшен налог, ФНС РФ вправе запросить первичные документы и другие пояснения.

- Если проверяемое лицо воспользовалось льготами при начислении налогов, оно должно подтвердить, что у него есть соответствующее право.

Камеральная проверка заканчивается автоматически, если по её результатам никаких проблем не выявлено. Иногда обнаруживаются неточности, однако налогоплательщик предоставляет исчерпывающие пояснения или же вносит исправления. В таком случае ситуация исчерпывается, никаких дополнительных документов ФНС РФ не оформляет.

Однако если нарушения достаточно грубые, налогоплательщик не предоставил объяснения в течение 5 рабочих дней (или же те оказались недостаточными), то инспекция составляет соответствующий акт. Для налогоплательщика это означает штраф и пеню. Кроме того, если у инспекции возникли сомнения в добросовестности проверяемого лица, она может назначить уже выездную проверку.

Что делать, если нарушения, неточности и противоречия всё же обнаружены? Тогда ФНС РФ в рамках 10 рабочих дней после окончания камеральной проверки обязан составить акт. И ещё в течение 5 рабочих дней после подписания данного документа его должны вручить налогоплательщику.

Дальше у проверяемого лица появляется по закону месяц на то, чтобы предоставить ФНС РФ возражения. Они оформляются в произвольной форме, но с учётом всех требований, которые сегодня предъявляются к деловой переписке как к таковой.

Все указанные в возражении факты должны иметь непосредственное отношение к начислению налога на прибыль, обосновывать правильность произведённых налогоплательщиком расчётов, его право на конкретную льготу и т. п. Крайне желательно сослаться на конкретные статьи законов и на подзаконные нормативно-правовые акты. Разумеется, все документы должны быть действующими.

Поскольку от правильности заполнения возражений зависит судьба штрафа, пени, а также других возможных негативных последствий для налогоплательщика, то при наличии пробелов в отношении данного вопроса лучше всего обратиться к юристам. Или же к налоговым консультантам, которые помогут быстро и грамотно оформить необходимые документы.

Дальше у руководителя конкретного регионального отделения ФНС РФ есть 10 рабочих дней на изучение возражения. По итогам всего выносится решение или об отказе о привлечении к ответственности или о привлечении к ней с указанием конкретных мер (штраф с точной суммой, пеня и т. п.). Помимо этого руководитель также вправе продлить проверку на ещё один месяц или же назначить проведение других мероприятий по налоговому контролю.

Выездные и камеральные налоговые проверки в учреждениях госсектора

Одна из главных обязанностей налоговых органов — контролировать соблюдение законов о налогах и сборах. Для этого проводят налоговые проверки, во время которых налоговые органы обрабатывают данные учета и отчетности, осматривают помещения и территории налогоплательщика, используемые для получения дохода.

В этой статье мы разберем два вида налоговых проверок: камеральные и выездные. Эти знания помогут налогоплательщику чувствовать себя спокойно под надзором сотрудников налоговой.

Выездные и камеральные налоговые проверки: в чем отличия?

Налоговые проверки делятся на два вида: камеральные и выездные. Их связывает общая цель — проверить, насколько качественно налогоплательщик выполняет свои обязательства.

Несмотря на это, камеральные и выездные проверки имеют весомые отличия.

Камеральная налоговая проверка

Камеральная проверка проводится по месту нахождения налогового органа без выезда на территорию налогоплательщика. Ее проводят в течение трех месяцев после того, как налогоплательщик представил налоговый расчет.

Проверка проводится на основе налоговых деклараций, которые представил налогоплательщик, и других документов о его деятельности (статья 88 НК РФ).

Камеральная налоговая проверка позволяет:

- проконтролировать соблюдение сроков сдачи отчетности;

- проследить, правильно ли исчислена налоговая база и соответствуют ли законодательству льготные условия и ставки налога;

- отследить данные бухгалтерской отчетности и налоговых деклараций;

- проверить правильность заявленных налоговых вычетов.

Если камеральная проверка выявила ошибки в налоговой декларации или другие противоречия и несоответствия, налоговый орган вправе потребовать от учреждения дать необходимые пояснения или исправить ошибки в декларации в течение пяти дней (пункт 3 статьи 88 НК РФ).

Следует отметить, что налоговый орган не информирует налогоплательщика о начале камеральной проверки. Более того, налогоплательщики могут и вовсе не узнать, что их проверили: если нарушений и ошибок нет, налоговый орган не отчитывается о результатах проверки.

Тем не менее, камеральная проверка не так безобидна, как кажется на первый взгляд. С ее помощью налоговый орган может делать определенные выводы о налогоплательщике, которые могут стать основанием для более серьезной проверки – выездной.

Выездная налоговая проверка

Выездную налоговую проверку проводят на территории налогоплательщика, а решение о ее проведении принимает руководитель налогового органа. Порядок проверки отражен в статье 89 НК РФ.

В отличие от камеральной проверки, налогоплательщик получает решение о проведении выездной проверки в форме, утвержденной приложением №3 к приказу ФНС от 8 мая 2015 года № ММВ-3-2/189@.

Обычно выездная налоговая проверка продолжается не более двух месяцев. Иногда срок продлевается до четырех месяцев, реже – до шести. Проверяющий может требовать у проверяемого лица документы, необходимые для проверки (статья 93 НК РФ).

Если налогоплательщик не согласен с результатами проверки, он имеет право подать письменное возражение (пункт 6 статьи 100 НК РФ). Претензии рекомендуется подкрепить документами, чтобы подтвердить обоснованность.

Как подготовиться к налоговой проверке?

Чтобы оценить шансы стать объектом выездной проверки, следует изучить критерии оценки рисков, изложенные в приложении №2 к приказу ФНС от 30 мая 2007 года № ММ-3-06/333@.

Как правило, под прицелом у налоговых органов те учреждения, которые пытаются свести суммы налоговых отчислений к минимуму или даже уйти от их уплаты.

Эти манипуляции чаще всего вычисляются в процессе камеральной проверки.

Впрочем, выездную проверку могут назначить и для добросовестных налогоплательщиков. Как к ней подготовиться?

Особое внимание нужно уделить соответствию документов организации с документами контрагентов. Контрагенты должны быть также готовы к визиту сотрудников налоговой и иметь все документы, которые подтверждают хозяйственную деятельность

Учтите, что к налоговой проверке должен быть готов каждый сотрудник учреждения. Для этого перед проверкой необходимо проводить общий инструктаж.

Итак, чтобы свести риски к минимуму, налогоплательщикам необходимо добросовестно подходить к выполнению обязательств и знать свои права для качественной защиты организации.

Статья подготовлена

экспертами Компании “Учёт в БГУ”

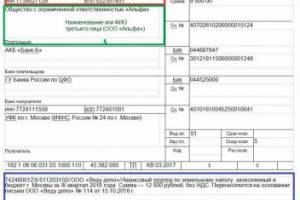

В уточненной декларации уменьшена сумма налога

Что анализирует налоговый инспектор: данные первичной и уточненной декларации. В декларации по налогу на прибыль проверяются суммы по разделу 1. В декларации по НДС проверяются суммы по разделам 1 и 2.

Какой вывод сделает: данные могут быть искажены.

Что потребует : представить в течение 5 рабочих дней пояснения.

Что делать и как объяснить: перепроверить правильность отражения данных. Скорее всего, в первичной декларации отражены не все вычеты по НДС или отражены не все расходы в декларации по налогу на прибыль. Следует написать пояснительную записку. По возможности приложить подтверждающие документы.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном ответа:

Чтобы скачать шаблон в формате .doc нажмите здесь.

Представление документов по требованию налогового органа с учетом новых правил проведения КНП

Давайте рассмотрим, в каких же случаях налоговый орган вправе при проведении КНП требовать у налогоплательщика представления дополнительных документов. В соответствии с нормами ст. 88 НК РФ в отношении декларации по налогу на прибыль это случаи, когда при проверке декларации выявлены ошибки и противоречия (п. п. 3, 4 ст. 88 НК РФ). В этом случае налоговый орган не только вправе, но и обязан сообщить налогоплательщику о таких фактах и потребовать объяснения и документы, подтверждающие правильность исчисления налогов. Решение же по результатам КНП должно приниматься с учетом представленных налогоплательщиком пояснений и документов, при этом налогоплательщик должен иметь возможность участвовать в рассмотрении материалов проверки. Такая позиция была сформулирована Конституционным Судом в Определении от 12.07.2006 N 267-О еще до того, как в НК РФ были внесены изменения, касающиеся порядка проведения и рассмотрения результатов КНП, а также вынесения решений по результатам КНП (ст. ст. 88, 100, 100.1, 101 НК РФ). Данную позицию подтверждает и обширная арбитражная практика . Обилие судебных решений свидетельствует о том, что очень часто случались ситуации, когда налогоплательщику через суд приходилось признавать незаконными решения, вынесенные по результатам КНП, об осуществлении которой он узнал только в момент получения решения о доначислении налогов, пеней и санкций.

См. Постановления ФАС ВВО от 27.06.2007 N А29-8062/2006а, ФАС ВСО от 27.11.2007 N А78-2265/07-Ф02-8798/07, ФАС ЗСО от 04.10.2007 N Ф04-6845/2007(38836-А46-7) и от 30.04.2008 N Ф04-2245/2008(3162-А81-26), ФАС МО от 21.02.2008 N КА-А40/299-08.

С 01.01.2007 указанный выше порядок проведения КНП подробно описан в Налоговом кодексе, и налогоплательщики в любом случае имеют право представлять пояснения, документы и регистры бухгалтерского и налогового учета для обоснования сумм исчисленных налогов, а также участвовать в рассмотрении материалов КНП. Теперь, наоборот, подозрительной для сотрудников ИФНС станет ситуация, когда без объективных причин будут отсутствовать пояснения налогоплательщика относительно выявленных в ходе камеральной налоговой проверки ошибок в налоговой декларации .

Пункт 9 Общедоступных критериев самостоятельной оценки рисков для налогоплательщиков, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок, от 25.06.2007.

Обратите внимание! Если при камеральной проверке декларации по налогу на прибыль налоговым органом не обнаружено ошибок и противоречий, то он не вправе требовать от налогоплательщика представления любых оправдательных документов

Повторная проверка

Налоговым кодексом РФ предусмотрена возможность проведения повторных выездных налоговых проверок, а вот о повторных камеральных проверках не сказано ни слова. Следовательно, по общему правилу проводить такие повторные проверки нельзя (Постановление ФАС Поволжского округа от 02.02.2010 N А12-10597/2009). Причем даже в тех случаях, когда о повторной проверке просит сам налогоплательщик, например, для того, чтобы добиться получения налоговой льготы (Постановление ФАС Московского округа от 13.01.2009 N КА-А40/12492-08).

Впрочем, из этого правила есть одно довольно серьезное исключение. Повторно проверить тот же налоговый период инспекторы могут в том случае, если организация представила уточненную декларацию (Письмо Минфина России от 31.05.2007 N 03-02-07/1-267). Причем налоговики могут проверить не только измененные данные, но и те показатели, которые не уточнялись (Постановление ФАС Дальневосточного округа от 22.06.2011 N Ф03-2599/2011).

Ю.В.Юрьева

Эксперт

Международного центра

финансово-экономического развития