Основания для оформления платежки

В законодательстве прописываются позиции по контролю за основаниями. Выдача платежного поручения имеет под собой базу в виде необходимости перевода финансирования.

Использование средства перевода возможно в таких рамках:

| Тот, кто зарегистрирован как плательщик налогов | Он составляет ПП самостоятельно, как и рассчитывать сбор в казну |

| Когда те сроки, которые законом отведены для уплаты, просрочены | Но решение по такому действию принято индивидуально — ИП, юрлицом |

| В тех условиях, когда на плательщика поступило требование на внесение средств в казну | Составлять такие позиции имеет право государственный контролирующий орган — в частности, налоговая служба |

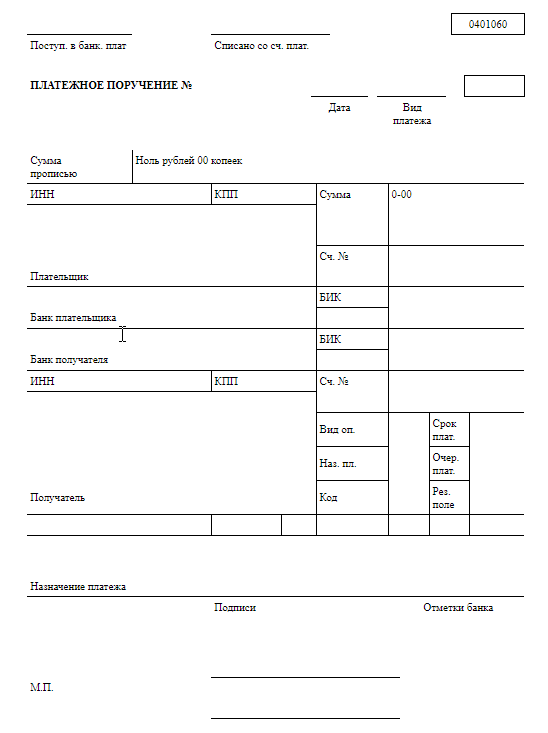

Для всех операций предусматривается единая форма бланка. Она установлена на законодательном уровне отдельными документами, потому использовать нужно только официальный вариант.

Составление предполагает рассмотрение положение Центробанка Российской Федерации №383-П “Положение о правилах осуществления перевода денежных средств”.

Формат документа имеет свой индекс — 0401060. В соответствии с ним и вносят информацию о платежах. Бланк в пустом виде можно скачать здесь.

Виды налоговых периодов:

- месяц;

- квартал;

- полугодие;

- 9 месяцев;

- год.

Код налогового периода фиксируется на титульном листе декларации или иной отчетной формы. Обычно все коды по той или иной декларации плательщики могут найти в порядке по заполнению декларации (в приложении). Например, для декларации по налогу на прибыль коды периодов расписаны в Приказе ФНС РФ от 19.10.2016 № ММВ-7-3/572@.

Если налог считается нарастающим итогом, декларации сдаются в перечисленные ниже периоды с кодами:

- квартал — 21;

- первое полугодие — 31;

- 9 месяцев — 33;

- календарный год — 34.

Попробовать

Если декларация подается ежемесячно, коды будут следующими:

Для консолидированных групп налогоплательщиков утверждены свои коды: от 13 до 16 (где шифр 14 соответствует полугодию, а 16 — году).

Кодировка месячной отчетности консолидированных групп начинается с кода 57 и заканчивается кодом 68.

При ликвидации компании нужно ставить код 50.

Для имущественного налога применяют иные коды:

51 — I квартал при реорганизации;

47 — полугодие при реорганизации;

48 — 9 месяцев при реорганизации.

Когда в поле 107 указывается точная дата

В определенных случаях в поле «Налоговый период» (107) следует указывать не период платежа (квартал, месяц и т.п.), а конкретную дату. Когда в поле «Основание платежа» (106) проставлено какое-либо из следующих значений, дата указывается согласно соответствующему документу:

- ТР – срок, установленный в требовании ИФНС,

- РС – дата уплаты налога в соответствии с графиком рассрочки,

- ОТ – дата завершения отсрочки платежа,

- РТ – дата уплаты согласно графику реструктуризации задолженности,

- ПБ – дата завершения процедуры банкротства,

- ПР – последний день приостановления взыскания,

- ИН – дата уплаты части инвестиционного налогового кредита.

Например, в требовании ИФНС (ТР) установлен срок погашения задолженности по налогу – 25.07.2017 г., значит в поле 107 платежки нужно указать: «25.07.2017».

А как указать налоговый период в платежном поручении, если задолженность погашается на основании акта налоговой проверки, либо по исполнительному листу? В этом случае в поле 107 необходимо проставить нулевое значение: «0».

Исключительные ситуации

В некоторых случаях налоговый период в платежке 2020 может иметь иное значение. Определим самые популярные:

- Взносы на травматизм. При перечислении страхового обеспечения от несчастных случаев и профзаболеваний в п. 107 указывайте «0».

- Госпошлина. Если учреждение платит в бюджет за государственную пошлину, то в п. 107 укажите конкретную дату платежа.

- Доплаты по акту проверки. Если компания платит недоимки по акту налоговой проверки или же по исполнительным листам, то проставьте значение «0». Если оплата производится по требованию, в котором указана конкретная дата совершения расчетов, то в п. 107 укажите точную дату оплаты.

- Таможенные сборы в платежке (налоговый период) — что указывать? Если организация платит сборы и пошлины в таможенный орган, то в поле 107 придется указать территориальный номер таможенного отделения.

Если в платежном поручении в п. 107 допущена ошибка, то необходимо подготовить письмо об уточнении платежа. Данный документ составляется в произвольном виде с указанием неверного и правильного значений. Также в обязательном порядке укажите в письме номер платежного документа и его дату, наименование и учетные данные учреждения, контактные сведения для связи.

Информация о платеже

Платежное поручение — основной документ, используемый организациями при безналичных расчетах. Его форма и состав реквизитов определены положением Банка России «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П. Допустимо составление поручения в электронном виде и на бумажном носителе.

Поля платежного поручения представлены в рисунке ниже.

Рассмотрим подробный порядок заполнения полей платежки.

Это поле 101. Его заполняют в налоговых платежках. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Основные коды:

- 01 — налогоплательщик (плательщик сборов) — юрлицо;

- 02 — налоговый агент;

- 08 — плательщик-юрлицо (ИП), осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ;

- 09 — налогоплательщик (плательщик сборов) — ИП;

- 14 — налогоплательщик, производящий выплаты физическим лицам;

- 24 — плательщик-физлицо, осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ.

Для нее предусмотрены следующие поля:

- 8 — в нем приводится полное или сокращенное наименование юрлица, Ф. И. О. предпринимателя и его правовой статус либо Ф. И. О. и указание на вид деятельности частнопрактикующих лиц;

- 60 — ИНН;

- 102 — КПП.

После указания плательщика приводятся его банковские реквизиты:

- номер счета — поле 9;

- наименование банка — поле 10 (заполняется только в поручении на бумаге);

- БИК — поле 11;

- корреспондентский счет банка — поле 12.

ВАЖНО! Будьте внимательны при указании банка! Если сделать ошибку, налог (взнос) могут признать неуплаченным (п. 4 ст

45 НК РФ). А значит, будут начислены пени.

После банковских реквизитов приводится информация о получателе: его наименование, ИНН и КПП (поля 16, 61 и 103).

В платежках по налогам и взносам в качестве получателей фигурируют те организации, которые их администрируют. При этом указывается сокращенное наименование органа Федерального казначейства и в скобках сокращенное наименование администратора, например: «УФК по г. Москве (ИФНС России № 16 по г. Москве)». Название нужно уложить в 160 символов — такая длина реквизита предусмотрена в приложении 11 к положению № 383-П.

О том, где узнать реквизиты для налоговых платежей, читайте здесь.

В поручениях на перевод денег контрагентам указывают только назначение платежа: номер счета или договора, за что уплачивается НДС (это поле 24).

В платежках по налогам и взносам в обязательном порядке заполняются также поля 104–110. При этом нужно руководствоваться приказом Минфина России от 12.11.2013 № 107н. Рассмотрим эти поля далее.

Платежное поручение представляет собой документ, целью которого — перевод денежных средств с банковского счета отправителя на счет получателя. Является самым частым в обращении документом финансовой сферы деятельности. Для бюджетных учреждений форма документа утверждена Банком России в правилах осуществления перевода денежных средств (Положении ЦБ РФ от 19.06.2012 N 383-П).

Реквизиты платежного поручения обязательно включают в себя все необходимые идентификаторы плательщика и получателя. Для перечислений в пользу налоговых агентов, фондов или иных бюджетных платежей необходимо заполнять поля под номерами 106 и 107.

Срок и назначение платежа

Поля 19 «Срок платежа» и 20 «Назначение платежа» заполняются только в тех случаях, когда это прямо предусмотрено указаниями Банка России (приложение 1 к положению Банка России от 19.06.2012 № 383-П).

Так, в поручениях по налогам и взносам их оставляют пустыми. С 01.06.2020 в поле 20 нужно будет проставлять код вида дохода при платежах в адрес работников (по зарплате, пособиям и др.).

Подробнее о новых кодах в платежках на зарплату читайте здесь.

В поле 24 «Назначение платежа» можно привести любую дополнительную информацию, связанную с платежом. В платежах по взносам следует всегда указывать месяц, за который идет перечисление. Дело в том, что при отсутствии такой пометки возможен зачет оплаты не в счет текущих платежей, а в счет погашения просроченной задолженности, если таковая имеется.

Как заполнить?

Итак, вы решили воспользоваться онлайн-сервисом Сбербанка, чтобы осуществить платёж. Чтобы это сделать, необходимо:

-

1. Ввести логин и пароль в личном кабинете «Сбербанк Онлайн».

-

2. Открыть вкладку «Переводы и платежи», затем нажать Не нашли подходящий раздел, но знаете реквизиты? (этот пункт находится в самом низу).

-

3. Заполнить необходимые поля (убедитесь, что все данные указаны корректно).

-

4. Запросить код по SMS, ввести его в соответствующее поле.

-

5. Проверить статус платежа.

Если все действия выполнены правильно, ваш платёж будет переведён и зачислен на расчётный счёт соответствующего государственного органа. При повторной выплате поле «107» будет заполнено автоматически.

Теперь разберёмся, что делать с полем «Налоговый период 107» в «Сбербанк Онлайн». Чтобы определить очерёдность платежей, нажмите Создать. Для подтверждения необходимо указать код, который должен поступить в SMS. Для кода установлен формат вида NN.NN.NNNN (две буквы, шесть цифр и две разделительные точки).

Первые два символа в коде означают периодичность внесения платежа.

Расшифровка кодов периодичности:

-

МС – ежемесячный платёж (используется для выплат НДФЛ, акциз и др.);

-

КВ – квартальные выплаты (осуществляются раз в три месяца – при выплате налогов НДС, ЕНВД и т.д.);

-

ПЛ – обязательные денежные переводы с периодичностью в полгода (ЕСХН);

-

ГД – годовой платёж (например, налог на имущество, транспортный налог и другие подобные им).

После разделительной точки следуют два цифровых символа, обозначающие номер периода, когда осуществляется платёж:

-

МС – месяцы (01 – январь, 02 – февраль и так далее);

-

КВ – кварталы (01 – январь-март, 02 – апрель-июнь, 03 – июнь-сентябрь, 04 – октябрь-декабрь);

-

ПЛ – полугодия (указывается 01, если время платежа выпадает на период с января по июнь, и 02 – если на период с июля по декабрь);

-

00 – указывается, если платёж вносится за год.

Оставшиеся четыре символа означают год, за который осуществляется платёж.

Платежка за полугодие: правила указания периода

Из сказанного выше следует, что наиболее часто оплачиваемым периодом по налогам является квартал. И это не противоречит начислению налоговых платежей нарастающим итогом, поскольку фактической уплате подлежит именно та сумма, которая начисляется за последний квартал очередного отчетного периода.

Вторым по частоте оказывается период, определяемый как месяц. При этом помесячная уплата начисленного за квартал НДС и ежемесячные платежи авансов по прибыли, начисляемых поквартально, будут производиться с указанием квартала в качестве периода уплаты и дополнительными пояснениями в тексте назначения платежа в платежном документе:

- для НДС — о том, что это 1/3 часть квартального налога;

- для прибыли — о том, какой по счету (или за какой по очереди месяц) авансовый платеж делается за квартал.

А единственным платежом, перечисляемым за год, окажется экологический сбор, не предполагающий перечисления промежуточных платежей в течение налогового периода. Кроме того, указание года может понадобиться при перечислении доплат за прошедшие налоговые периоды, потребовавшие подачи уточненных деклараций.

Правила отражения периода уплаты в платежном документе отражает п. 8 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н, описывающий порядок заполнения поля 107 в платежном поручении.

ХХ.ХХ.ХХХХ

Первые 2 знака в нем — это буквы, обозначающие месяц (МС), квартал (КВ), полугодие (ПЛ) или год (ГД), соответствующий продолжительности периода. Вторые 2 — это номер того месяца (от 01 до 12), квартала (от 01 до 04) или полугодия (01 или 02), за которые делается платеж (год имеет обозначение 00). Последние 4 знака соответствуют цифрам номера года, в который входит оплачиваемый период.

Таким образом, платеж за 1-е полугодие 2017 года будет обозначен как ПЛ.01.2017.

О последствиях ошибки, допущенной в указании налогового периода, читайте в материале «Указываем налоговый период в платежном поручении — 2017».

Показатель отражает периодичность уплаты налогового платежа или конкретную дату его уплаты, установленную законом.

Периодичность может быть месячной (МС), квартальной (КВ), полугодовой (ПЛ) или годовой (ГД).

В 4-м и 5-м знаках для месячных платежей проставляется номер месяца (от 01 до 12), для квартальных платежей — номер квартала (от 01 до 04), для полугодовых — номер полугодия (01 или 02).

7–10 знаки — это год, за который производится уплата налога.

МС.02.2020; КВ.01.2020; ПЛ.02.2020; ГД.00.2020; 04.09.2020.

Подробнее об отражении этого реквизита читайте в статье «Указываем налоговый период в платежном поручении – 2019 – 2020».

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплаты доначисленного налога (сбора) за истекший налоговый период при отсутствии требования налогового органа об уплате налогов (сборов). Основания платежа в поле 106 — ТП и ЗД соответственно.

Если гасится задолженность по требованию ИФНС, в формате «день.месяц.год» указывается срок уплаты, установленный в требовании, если задолженность по акту проверки (АП) — ставится 0.

В случае досрочной уплаты налога приводится 1-й предстоящий налоговый период, за который должна производиться уплата.

Прежде чем говорить о кодах, соответствующих периоду, равному году, попробуем разобраться, налоговый год – это какой период? Всегда ли он равен календарному году?

Налоговый период год установлен для налога на прибыль, УСН, ЕСХН, НДФЛ, страховых взносов, налогов на имущество, транспорт, земельного. Однако по каждому из перечисленных налогов этот период делится на отчетные, определяемые, как правило, поквартально. Исключения из этого правила представлены налогами:

- на прибыль, отчетный период для которого может наступать ежемесячно;

- ЕСХН, у которого отчетный период равен полугодию;

- на имущество, транспортным и земельным, по которым отчетные периоды в регионах могут не вводиться.

Налоговый период, равный году, может оказаться неполным в ситуациях, когда на его протяжении основания, требующие уплаты соответствующего налога, возникают или исчезают.

Сумма платежа

Для указания суммы в платежке имеется 2 поля:

- 6 — в нем ставится сумма прописью. Поле заполняется в бумажных поручениях. Сумма указывается с начала строки с заглавной буквы, при этом слово «рубль» в соответствующем падеже не сокращается. Копейки приводятся цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма выражена в целых рублях, то копейки можно не указывать.

- 7 — в нем указывается сумма цифрами. В бумажной платежке рубли отделяются от копеек знаком тире «—». Если сумма в целых рублях, то копейки можно не указывать, в этом случае приводится сумма платежа и знак равенства «=». В электронном поручении сумма ставится в формате банка.

Ошибки при заполнении

При заполнении 104-го поля следует быть предельно внимательным. Если код был указан неверно, денежные средства не поступят на счет получателя. А это даст ложную информацию о неготовности компании или частного лица соблюдать обязательства перед бюджетом государства.

Вместе с этим нельзя однозначно утверждать, что ошибки при заполнении 104-го поля приводят к негативным последствиям, если КБК был введен неправильно либо указан его устаревший вариант.

Согласно письму Министерства финансов 2012 года № 03-02-08/31 ошибка при указании кода бюджетной классификации не всегда означает признание неисполненной налоговой обязанности той или иной компании (ИП), если перечисление прошло по другому номеру КБК.

Однако вышеописанный подход актуален только для налоговых платежей. Например, если речь идёт об уплате госпошлины, то организация может получить отказ в предоставлении ей соответствующих госуслуг. Причиной может служить ошибочное заполнение 104-го поля в платежном поручении.

Ошибка в КБК простительна только при уплате налоговых отчислений. В остальных случаях может быть отказано в предоставлении госуслуг, совершении соответствующих действий.

Приводим ОКТМО

Код по ОКТМО приводится в поле 105 в соответствии с Общероссийским классификатором территорий муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-СТ). Он заменил код ОКАТО.

Этот код может состоять из 8 или 11 знаков:

- 8-значный указывают тогда, когда налоги либо полностью поступают в региональный бюджет, либо частично или полностью в бюджеты муниципальных образований (городских или сельских поселений);

- 11-значный приводят, если налоги распределяются между населенными пунктами, входящими в муниципальные образования.

ОКТМО в платежном поручении должен соответствовать ОКТМО, указанному в налоговой декларации.

О нюансах указания ОКТМО в платежках мы рассказывали здесь.