Где чаще всего ошибаются в платежках на взносы

Налоговики говорят, что чаще всего в платежных поручениях на уплату страховых взносов неверно указываются первые три знака КБК («392» или «393») и реквизиты получателя платежа (ИНН, КПП, наименование), которые относятся к прежним администраторам страховых взносов.

Инспекторы составили таблички, чтобы бухгалтеры не ошибались в платежках.

| Поле платежного поручения | Следует указывать |

| 104 «КБК» | Значение КБК, состоящее из 20 знаков, первые три знака, должны принимать значение «182» — Федеральная налоговая служба |

| поле 61″ИНН» получателя | Значение «ИНН» и «КПП» соответствующего территориального органа ФНС России в Республике Коми, осуществляющего администрирование платежа |

| поле 103 «КПП» получателя | |

| Поле 16 «Получатель» | УФК по Республике Коми и в скобках — сокращенное наименование территориального органа ФНС России в Республике Коми, осуществляющего администрирование платежа |

| Поле 101 «Статус лица» |

01 — плательщик страховых взносов юридическое лицо, производящий выплаты физическим лицам, 13 — плательщик страховых взносов индивидуальный предприниматель, производящий выплаты физическим лицам, 09 — индивидуальный предприниматель, 10 — нотариус, занимающийся частной практикой, 11 — адвокат, учредивший адвокатский кабинет, 12 — глава крестьянского (фермерского) хозяйства |

| Поле 105 «ОКТМО» | код ОКТМО муниципального образования Республики Коми по месту учета плательщика |

Отключить

В разрядах 14 — 17 КБК пишут следующие значения:

| Страховые взносы, зачисляемые в | Вид платежа | За налоговые периоды | |

| до 1 января 2017 года | с 1 января 2017 года | ||

| ПФР и ФСС | Взнос | 1000 | 1010, 1020 |

| Пени | 2100 | 2110 | |

| Проценты | 2200 | 2210 | |

| Штраф | 3000 | 3010 | |

| ФФОМС | Взнос | 1011 | 1013 |

| Пени | 2011 | 2013 | |

| Проценты | — | 2213 | |

| Штраф | 3011 | 3013 |

Неверно указали УИН?

УИН позволяет системе ГИС ГМП (Государственная Информационная Система о Государственных и Муниципальных Платежах) автоматически учитывать платежи. Если в нем допущена ошибка, то платеж правильно не идентифицируется, и, соответственно, за организацией останется обязанность по уплате штрафа, а также возможно начисление пени.

Для устранения этой ошибки потребуется:

- Связаться с фискальным органом для уточнения платежа.

- Возможно повторно провести платежное поручения для устранения задолженности и начисления пенни.

Таким образом, действия с индексом УИН довольно просты. Если вы совершаете оплату любых налоговых отчислений в результате самостоятельного расчета их сумм, то вам просто неоткуда взять этот код.

https://youtube.com/watch?v=wvMEwlriZxc

Поэтому поставьте ноль в поле «22», не оставляйте его пустым, иначе банк откажет в совершении операции. Если оплата происходит по требованию фискальных органов, то они и обязаны предоставить вам УИН.

Что такое УИН и где взять его

Итак, наверное, вы уже поняли, что УИН, – это уникальный идентификатор начислений по платежам за государственные и муниципальные услуги. Он позволяет Федеральному казначейству получить информацию о том, что каким-либо органом произведено то или иное начисление, и отследить его уплату. Действительно, первоначально в Инструкции по заполнению Реестра платежей за оказание государственных и муниципальных услуг так и задумывалось, что УИН будет идентификатором, предназначенным для размещения и получения информации об уплате физическими и юридическими лицами платежей:

- за оказание государственных и муниципальных услуг, предоставляемых органами государственной власти и органами местного самоуправления в рамках их полномочий (часть 1 статьи 1 Федерального закона № 210-ФЗ);

- за услуги, которые являются необходимыми и обязательными для предоставления государственных и муниципальных услуг и предоставляются организациями, участвующими в предоставлении государственных и муниципальных услуг (часть 1 статьи 9 Федерального закона № 210-ФЗ);

- иных платежей, являющихся источниками формирования доходов бюджетов бюджетной системы Российской Федерации.

И в этой инструкции новый код сначала назывался универсальным идентификатором начислений. Именно в таком словосочетании до сих пор его ищут некоторые предприниматели в интернете. Однако в таком виде он больше ни в одном нормативном документе не встречается.

Уникальность идентификатора заключается в том, что его код не может повторяться в точности второй раз. Формирует его и присваивает код УИН администратор платежа, то есть тот орган, который и произвел начисление, подлежащее уплате. Но причём же здесь налоги и страховые взносы, они же не являются услугами? – уже предвидим мы ваш вопрос. Конечно так, но и не так. Они являются теми самыми «иными платежами» из последнего пункта в предыдущем списке. Но и это ещё не всё.

Если вы поинтересуетесь теорией налогов и налогообложения, то, возможно, к своему удивлению узнаете, что одним из вариантов сущности налогов является плата граждан государству за услуги по военной и правовой защите. Со страховыми взносами несколько иначе, но мы не будем сейчас на этом останавливаться. Для вас, надо полагать, сейчас важнее получить ответ на вопрос: «Где взять УИН?». Отвечаем.

Код УИН можно взять только в специальном поле на бланке постановления, требования или решения об уплате того или иного платежа, которое вам вручили в каком-либо государственном или муниципальном органе, начислившем данный платеж. Но только вот незадача, – новые формы таких бланков ни в ФНС РФ, ни во внебюджетных фондах пока ещё не утвердили, и вы вряд ли там что-то найдёте.

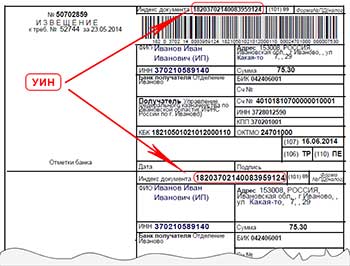

Проще обстоит дело, когда вам уже прислали вместе с требованием заполненную квитанцию на уплату штрафа, пени, налога или пошлины. В квитанциях есть специальное поле, которое называется «Индекс документа». Тот набор из 20 знаков, который там указан, абсолютно тождественен УИН, поскольку формируется по тому же алгоритму с контрольным ключом в последнем 20-м разряде. Ниже рисунок с примером УИН в квитанции на уплату пени по требованию налоговой инспекции для ИП.

Образец УИН в квитанции на уплату пени

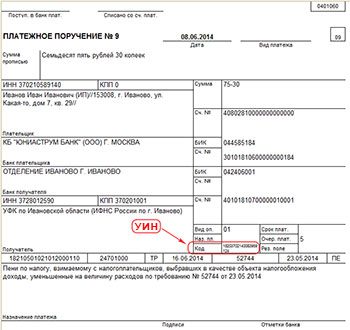

Если вы производите уплату налогов и взносов со своего расчетного счета, можете смело брать этот код, и печатать его в реквизите «22» платежного поручения. На следующем рисунке показан этот же УИН в платежном поручении.

Образец УИН в платежном поручении на уплату пени

Как видно из примера на этом фото, код УИН расположен в поле 22 платежного поручения в двух строках. Ничего не поделаешь, форму платежного поручения и размер полей в ней не изменяли, а размер кода в 20 знаков не помещается в одной строчке этого реквизита. Поэтому, Банк России своим Указанием разрешил заполнять реквизит «Код» платежного поручения в нескольких строках.

Код уин 22 в сбербанке бизнес онлайн оплата контрагенту

Указаные правила предусматривают обязательное заполнение всех реквизитов платежки при перечислени средств в бюджетную систему Российской Федерации. Для указания уин при уплате налогов предусмотрено поле «Код» ( поле 22).

УИН при уплате налогов указывается в том случае, когда налоговые органы сами пришлют запрос на уплату недоимки или штрафа. УИН должен быть указан в их требовании. Его и необходимо перенести в платежное поручение. Таким образом, УИН присваивает налоговая служба. Если нет возможности указать конкретный УИН, то в реквизите «Код» указывется 0 (ноль).

При перечислении текущих налоговых платежей вместо конкретного значения УИН указывается ноль (0). В этом случае налоговые службы будут определять плательщика по ИНН и КПП, а назначение платежа — по КБК.

Для физических лиц, являющихся налогоплательщиками (земельный налог, транспортный налог, налог на имущество ), оплата налога осуществляется на основании налогового уведомления и прилагаемого к нему платежного извещения по форме №ПД (налог). Эти документы заполняются налоговиками и в качестве УИН указывается индекс документа.

В тех случаях, когда физическое лицо перечисляет налоговые платежи при отсутствии уведомления от налогового органа и приложенного к нему заполненного платежного поручения (извещения), то оно должно самостоятельно сформировать платежный документ. Этот документ может быть сформирован на сайте ФНС России, при этом индекс документа (УИН) присваивается автоматически.

Замена кодов ОКАТО на ОКТМО с 01 января 2014 года привело к изменению бланков платежных документов для перечисления налогов и сборов сборов и налогов в бюджет для физических лиц и индивидуальных предпринимателей.

Основание: совместное письмо ФНС РФ и Сбербанка № ЗН — 4 — 1/22325@/12/677

Физ.лицам и ИП предоставлена возможность производить расчеты с бюджетом по налогам и сборам как в наличной, так и в безналичной форме (Налоговый Кодекс, ст. 58)

Пример заполнения платёжного поручения

В ООО «АБВ» поступил исполнительный лист от 12.02.2020г. № 147/2589 в отношении Петрова П.П. Предметом исполнительного листа послужила необходимость удержания задолженности по земельному налогу.

Платёжное поручение судебным приставам будет заполняться по следующим параметрам:

| Поле платёжного поручения | Заполнение |

| 60 (ИНН плательщика) | ИНН Петрова П.П. |

| 102 (КПП) | |

| 8 (Наименование плательщика) | ООО «АБВ» |

| 101 (Статус плательщика) | 19 |

| 22 (Код) | |

| 104 (КБК) | |

| ОКТМО | 123456789 |

| 108 (Номер документа) | 01; 12 34 567890 |

| 106 (Основание документа) | |

| 107 (Налоговый период) | |

| 109 (Дата документа) | |

| Получатель | Управление Федеральной службы судебных приставов по г. Алапаевску |

| Очередность платежа | 4 |

| Назначение платежа | Земельный налог по исполнительному листу от 12.02.2020 г. № 147/2589 |

Платёжное поручение выглядит следующим образом:

| Поступ. в банк плат. | Списано со сч. плат. | ||||||||||||||||||||||||||||

| 19 | |||||||||||||||||||||||||||||

| ПЛАТЕЖНОЕ ПОРУЧЕНИЕ № 6 | 15.02.2020 | ||||||||||||||||||||||||||||

| Дата | Вид платежа | ||||||||||||||||||||||||||||

| Сумма прописью |

Одна тысяча сто сорок рублей 10 копеек | ||||||||||||||||||||||||||||

| ИНН 123456789 | КПП 0 | Сумма | 2340-20 | ||||||||||||||||||||||||||

| ООО «АБВ» | |||||||||||||||||||||||||||||

| Сч. № | 40702810094000009876 | ||||||||||||||||||||||||||||

| Плательщик | |||||||||||||||||||||||||||||

| ПАО «УБРиР» | БИК | 044030002 | |||||||||||||||||||||||||||

| Сч. № | |||||||||||||||||||||||||||||

| Банк плательщика | |||||||||||||||||||||||||||||

| Северо-Западное ГУ Банка России г. Санкт-Петербург | БИК | 044030001 | |||||||||||||||||||||||||||

| Сч. № | |||||||||||||||||||||||||||||

| Банк получателя | |||||||||||||||||||||||||||||

| ИНН 7820027250 | КПП 782001001 | Сч. № | 40101810200000010001 | ||||||||||||||||||||||||||

| УФК по г. Санкт-Петербургу | |||||||||||||||||||||||||||||

| Вид оп. | 01 | Срок плат. | |||||||||||||||||||||||||||

| Наз.пл. | Очер.плат. | 4 | |||||||||||||||||||||||||||

| Получатель | Код | Рез.поле | |||||||||||||||||||||||||||

| 40307000 | 01;123456789 | ||||||||||||||||||||||||||||

| Земельный налог по исполнительному листу от 12.02.2020 г. № 147/2589 | |||||||||||||||||||||||||||||

| Назначение платежа | |||||||||||||||||||||||||||||

| Подписи | Отметки банка | ||||||||||||||||||||||||||||

| Иванова | |||||||||||||||||||||||||||||

| М.П. | |||||||||||||||||||||||||||||

| Петрова | |||||||||||||||||||||||||||||

Читайте так же ⇒ “Порядок заполнения платежных поручений по страховым взносам в 2020 году”

Новое поле в платежном поручении

Код 22 в виде нового поля платежки утвердил Минфин России приказом от 22.11.2013 № 107Н. В силу нововведение вступило 4 года назад, и практически сразу бухгалтеры стали испытывать трудности с заполнением данного реквизита. Главная сложность заключается в определении УИН (уникального идентификатора начисления). Именно он должен быть указан как код 22 в платежном поручении.

Назначение нового реквизита в поле 22 (УИН) в том, что он призван облегчить работу государственных служб по идентификации поступающих средств. С помощью технических нововведений предполагалось, что работа бюджетников будет оптимизирована и значительно улучшена, т. к. УИН позволит облегчить трудозатраты по идентификации платежей и уменьшить количество ошибок по распределению перечисляемых в бюджет средств.

Заполнять поле 22 нужно при взаиморасчетах с ФНС, ФСС и ПФ Российской Федерации по штрафам, пеням и неустойкам. В случае если поле окажется пустым, скорее всего, платеж не пропустит банк.

Для правильного указания идентификатора нужно найти его. Для этого необходимо проверить все реквизиты, указанные в требовании по уплате штрафа или неустойки. Именно в таком уведомлении должен проставляться требуемый код. Сложность заключается в том, что в налоговом документе реквизит имеет наименование «Индекс документа», в связи с чем его поиск вызывает трудности. Для чего сделана такая «уловка», сказать трудно. Но именно это факт является главной причиной большого количества ошибок при заполнении поля 22.

Где налогоплательщики должны брать идентификатор УИН?

Где взять код УИН? Следует сразу отметить, что специальных классификаторов и сводных таблиц не существует. Также налогоплательщики не должны самостоятельно придумывать этот код. Данный идентификатор формируется для каждого отдельного платежа в индивидуальном порядке и больше нигде не может повторяться. С его помощью государственные ведомства смогут быстро идентифицировать налогоплательщика.

Так где же юридические и физические лица должны брать идентификатор УИН? Данный код можно найти в уведомлении на уплату налогов. Если уведомление по каким-либо причинам было утеряно, предприниматели смогут уточнить его через орган власти, который выступает в роли администратора платежа. Необходимо лично прийти в ведомство (ИФНС, ФСС, Пенсионный Фонд) или узнать нужные сведения на его официальном сайте.

Некоторые налогоплательщики ошибочно полагают, что код УИН всегда подскажут в банке. Но на самом деле это не так, ведь сотрудник банка сможет предоставить налогоплательщику нужную информацию только в том случае, если получатель платежа (государственное ведомство) заключило соглашение с конкретной кредитной организацией.

Общий порядок заполнения кода УИН (поле 22) в платежном поручении:

-

Налогоплательщик получает из ИФНС, ПФР или ФСС требование об уплате недоимки, пеней или штрафа.

-

В уведомлении надо найти код УИН. Он может называться «Индекс документа».

-

Цифровой идентификатор из уведомления надо перенести в платежку в поле 22 (код УИН).

Как заполнять поле 107 для таможни

Плательщик должен спросить на таможенном посте, при какой именно таможне будет произведен платёж по данному месту. То есть какой код имеет вышестоящая таможня для приёма перечисляемых средств.

ПРИМЕР

Брянская таможня имеет 10 постов для таможенного досмотра. И каждый из них обладает своим индивидуальным кодом. Но когда фирма заполняет код таможенного органа, в поле 107 платёжки указывают цифры центрального отделения таможни Брянской области. Этот код выглядит так – 10102000.

Данную информацию выдают также на сайте Таможенной службы РФ http://ved.customs.ru/ в разделе «Базы данных». Все, что необходимо вписать в поле 107, приведено по этой ссылке.

Статус плательщика

До 4 февраля 2014 года было непонятно, что именно указывать в поле 101 платежного поручения, перечисляя страховые взносы. Специалисты ФСС настаивали на статусе 08, а ПФР — на статусе 14. В новых правилах заполнения платежек уточнены формулировки некоторых статусов. И теперь четко установлено, что в платежках по страховым взносам как компаниям, так и предпринимателям надо указывать только статус 08. Это подтвердили специалисты Пенсионного фонда РФ в информации от3 февраля 2014 года.

Осторожно! При ошибке в статусе плательщика безопаснее сумму как можно скорее уточнить. Иначе платеж попадет в невыясненные и компании будут начислять пени

Обратите внимание, что при ошибке в статусе платеж безопаснее уточнить. Иначе он окажется в невыясненных

Какое значение отражать в поле 101 по другим платежам, можно посмотреть в таблице ниже.

Статусы плательщика

|

Кто и что платит |

Статус плательщика |

|

Компания перечисляет налоги |

|

|

Предприниматель перечисляет налоги |

|

|

Компания или предприниматель перечисляют налоги как налоговые агенты |

|

|

Компания или предприниматель при перечислении взносов в ПФР и ФСС РФ |

В каких случаях указывать УИН

УИН в 2019 году нужно указывать только в платежных поручениях на уплату недоимки, пени или штрафа по требованию ИФНС, ПФР или ФСС.

То есть, чтобы указать в платежку УИН, организация или ИП:

- сначала должны получить из ИФНС, ПФР или ФСС официальное требование об уплате недоимки, пеней или штрафа;

- найти в этом требовании код УИН;

- перенести его в свою платежку в поле 22 «Код».

Поле для УИН можно найти в нижней части платежного поручения:

Соответственно, на вопрос «где взять УИН?» ответ один – в требовании об уплате, полученном от контролирующих органов. Единого УИН по налогам или взносам не существует. В каждом конкретном случае код уникален.

Заполняем поле 22 в платежном поручении (нюансы)

Платежное поручение — поле 22, как его правильно заполнить в 2020 году рассмотрим в материале далее — следует оформлять с особым вниманием. Для чего нужно это поле, какой код в него вносят и где найти его номер для перечисления платежа? В статье мы рассмотрим основные моменты, касающиеся заполнения поля 22 в платежных поручениях

Для чего нужно заполнять поле 22

Что означает номер УИН

Где найти УИН

Итоги

Для чего нужно заполнять поле 22

Требование заполнять поле 22 в платежных поручениях появилось относительно недавно — с 31 марта 2014 года. Оно было введено приказом Минфина России от 12.11.2013 № 107Н.

При заполнении поля 22 необходимо указать УИН — уникальный идентификатор начисления. В некоторых источниках встречается УИП — уникальный идентификатор платежа.

По сути, эти 2 понятия означают одно и то же — уникальный цифровой номер.

Об отличии кодов УИП и УИН читайте в этой статье.

Для чего было введено это поле? Прежде всего, с целью оптимизации и улучшения качества работы госслужащих, ускорения процесса зачисления платежей.

Перечисления с указанием кода УИН позволили сократить ошибки при зачислении платежей в бюджет. Госслужащим больше нет необходимости проверять платежи по ИНН/КПП или КБК предприятия.

Уникальный номер указывается в поле 22 при перечислении штрафов, недоимок, пеней в налоговые инспекции, ПФ РФ или ФСС РФ.

При уплате текущих налоговых платежей и страховых взносов в государственные фонды нашей страны этот код приводить не нужно — в этом случае в поле 22 следует поставить 0.

Оставлять пустым это поле нельзя, иначе обслуживающий банк откажет вам в исполнении платежных поручений.

Подробнее об этом — в материале «Нужен ли УИН в платежке на штраф?».

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Что означает номер УИН

УИН состоит из 20 цифр, каждая из которых имеет смысл и несет определенную информацию.

Номер состоит из 3 основных частей или блоков.

Первые 3 цифры (1–3) показывают код администратора платежа или исполнительного органа. К примеру, налоговым инспекциям присвоен постоянный код 182.

Цифра 4 в настоящее время не используется, поэтому на ее месте пока стоит 0.

Следующие 15 цифр (5–19) — это основной блок, или индекс самого документа. Эти цифры означают уникальный номер документа в платежной системе бюджетополучателя.

Таким образом, каждый платеж имеет свой неповторимый УИН. Двух одинаковых номеров существовать не может.

Об основных принципах заполнения платежного поручения читайте в статье «Как заполнить платежное поручение в 2019 — 2020 годах — образец?».

Где найти УИН

Главный вопрос, который продолжает волновать всех практикующих бухгалтеров после принятия приказа № 107Н: где найти тот самый номер УИН? Как было отмечено ранее, необходимость указывать УИН возникает при уплате штрафов, пеней и недоимок, но и в этом случае не является обязательной (письмо ФНС РФ от 13.03.2017 № ЗН-4-1/4434@). Таким образом, плательщику не стоит волноваться из-за заполнения поля 22: либо он укажет в нем УИН, приведенный в требовании, либо цифру 0.

Образец заполнения платежки по НДС с УИН вы можете посмотреть в КонсультантПлюс. Бесплатно получите пробный доступ к системе и переходите к примеру документа.

УИН обычно указывается в требовании, которое высылают специалисты налоговых инспекций и государственных фондов на оплату штрафа, пени или недоимки. Присутствует он в составе реквизитов, по которым нужно сделать перечисление соответствующей суммы.

Фактически заполнение поля 22 — это много шума из ничего. Требование об указании УИН относилось только к определенным платежам, предназначенным для бюджетного получателя. Исходя из последних разъяснений ФНС РФ, и для них поле 22 может иметь значение 0. Во всех остальных случаях достаточно поставить в этом поле 0.

Официальные и подробные указания по заполнению УИН от самой ФНС вы найдете в КонсультантПлюс. Получите бесплатный доступ к системе и переходите к разъяснениям из первых уст.

Статусы плательщика, указываемые в платежных документах, можно найти в этом материале.

Итоги

Заполнять поле 22 в платежном поручении следует только при уплате пеней, штрафов или недоимок. Найти уникальный идентификационный номер можно в требовании, полученном от налоговиков. При осуществлении иных платежей в поле 22 ставится значение 0.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Как заполняем поле уин в платежном поручении сбербанк онлайн

Если оплата налогов физическими лицами осуществляется по уведомлению, направленного самими налоговыми органами, то, как правило, к нему прилагается уже заполненный платежный документ с обязательными реквизитами. В качестве идентификатора документа присваивается его индекс.

Рекомендуется перед оплатой убедиться о наличии кода в полученном требовании налоговых служб. Если налогоплательщик планирует осуществить налоговый платеж без налогового уведомления, то документ на перечисление сумм можно сформировать самостоятельно на сайте налоговой службы, где сервисом индекс присваивается автоматически.

УИН при оплате штрафа ГИБДД Установленный идентификатор присутствует в определенном документе, выдаваемом плательщику как подтверждение его получения от ГИБДД. УИН определяется из квитанции, где номер протокола и есть идентификатор.

В каких случаях указывать УИН УИН в 2018 году нужно указывать только в платежных поручениях на уплату недоимки, пени или штрафа по требованию ИФНС, ПФР или ФСС. То есть, чтобы указать в платежку УИН, организация или ИП:

- сначала должны получить из ИФНС, ПФР или ФСС официальное требование об уплате недоимки, пеней или штрафа;

- найти в этом требовании код УИН;

- перенести его в свою платежку в поле 22 «Код».

Поле для УИН можно найти в нижней части платежного поручения:Соответственно, на вопрос «где взять УИН?» ответ один – в требовании об уплате, полученном от контролирующих органов.

Единого УИН по налогам или взносам не существует. В каждом конкретном случае код уникален.

Приказ Федерального Казначейства Минфина РФ от 29 июня 2011 г. N 252, в котором описывался порядок определения УИН, отменен.

Итак, где взять УИН? Если учитывать, что уникальный идентификатор начисления (УИН) формируется администраторами налогов, сборов и иных платежей, то можно предложить несколько вариантов решения данного вопроса:

- Уникальный идентификатор начислений можно уточнить в соответствующей организации, являющейся администратором доходов бюджета, государственным (муниципальным) бюджетным или автономным учреждением и т.д.

- УИН можно узнать на сайте Федеральной Налоговой Службы, сформировав (заполнив) платёжный документ на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации. Это здесь

- По отдельным платежам такую функцию формирования УИН исполняют банки, что им приписывают на форумах.

И как следствие этого:

- у компании возникнет задолженность перед бюджетом и фондами;

- продолжать начислять пени;

- потребуется уточнять платеж и выяснять его «судьбу»;

- деньги поступят в бюджет или фондам с опозданием.

Когда необходимо заполнять платёжное поручение?

Платёжное поручение – это установленной формы документ, регламентирующий указание держателя счёта произвести безналичные перечисления в пользу получателя денежных средств. Указание направлено банку, в котором обслуживается счёт плательщика. Перевод денежных средств осуществляется с депозитного счёта. Если на счёте по каким-либо причинам отсутствует необходимая денежная сумма, но в договоре между банком и плательщиком предусмотрен овердрафт, то перевод будет осуществлён. Данный документ должен быть составлен и передан банку к исполнению в электронном или бумажном виде.

Платёжными поручениями могут оперировать и физические лица без открытия счёта в банке. При этом распоряжение банку от физического лица может быть составлено в форме заявления, в котором обязательно необходимо указать следующие сведения:

- реквизиты плательщика;

- реквизиты получателя денежных средств;

- реквизиты банков плательщика и получателя;

- сумма денежных средств;

- цель или назначение платежа;

- иные сведения, установленные банком.

При составлении распоряжения банку в электронном виде очень важно правильно указать плательщика, получателя перевода, сумму, цель платежа

Заполняем поле 104 в платежном поручении (нюансы)

Платежное поручение — поле 104 предусмотрено в нем для указания специального кода. Рассмотрим, что собой представляет этот код, а также основные нюансы проставления реквизита 104 в платежке.

Что указывается в поле 104

Кбк — основной вид данных в поле 104. как он должен выглядеть

В каких источниках права утверждаются кбк

Нпа по кбк для налогов и страховых взносов

Существует ли корреляция КБК с другими реквизитами платежки

Последствия неверного указания КБК налогоплательщиком

Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

Последствия неверного указания КБК при регистрации фирмы

Указан неверный КБК. В какое ведомство направлять заявление об уточнении

Итоги

Что указывается в поле 104

В поле 104 платежного поручения может фиксироваться:

- КБК, что означает «код бюджетной классификации» (п. 3 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

- 0 — при отсутствии КБК либо в случаях, когда денежные средства переводятся на счета, указанные в п. 2 приложения 4 к приказу № 107н.

Применение 2-й нормы актуально в случаях, когда платеж зачисляется на балансовый счет:

- 40501 (открывается для организаций в федеральной собственности);

- 40601 (открывается для организаций в любой форме государственной собственности, кроме федеральной);

- 40701 (открывается для негосударственных организаций);

- 40503 (открывается для НКО, находящихся в федеральной собственности);

- 40603 (открывается для НКО, находящихся в любой форме государственной собственности, кроме федеральной);

- 40703 (открывается для НКО, которые не принадлежат государству).

Таким образом, чаще всего в поле 104 указывается именно КБК. Он должен быть корректным. Прежде всего, с точки зрения структуры.

Кбк — основной вид данных в поле 104. как он должен выглядеть

КБК, фиксируемые в поле 104, должны быть:

- 20-значными;

- идентифицирующими администратора доходов в бюджет (за это отвечают первые 3 цифры), группу дохода (4-я цифра), вид дохода (5-я и 6-я цифры), статью и подстатью дохода (7–11-я цифры), уровень бюджета, в который зачисляется доход (12-я и 13-я цифры), способ сбора дохода (14–17-я цифры), экономический тип дохода (18–20-я цифры).

Если привести в соответствующем реквизите платежки КБК иной структуры, поле будет считаться заполненным неверно.

Правовые последствия указания неверного КБК рассмотрим чуть позже, а пока изучим основные источники права, в которых утверждаются коды бюджетной классификации.

В каких источниках права утверждаются кбк

Главный источник права, в положениях которого утверждаются (а также с разной периодичностью меняются) КБК, — приказ Минфина России от 01.07.2013 № 65н. Данный НПА, в свою очередь, сформирован в целях исполнения положений Бюджетного кодекса РФ в части регулирования классификации доходов и расходов национального бюджета государства.

Однако КБК, зафиксированные в приказе № 65н, в большинстве случаев представлены не в том виде, в котором их следует указывать в поле 104.

Более того, систематизация КБК, принятая в приказе № 65н, в ряде случаев довольно сложна для восприятия.

Изучим, каким образом подобные задачи решаются органами, контролирующими выполнение наиболее распространенных финансовых обязательств перед бюджетом РФ, а именно уплату налогов и страховых взносов.

Нпа по кбк для налогов и страховых взносов

ФНС России периодически систематизирует нормы приказа № 65н, в котором утверждаются КБК, принимая различные подзаконные правовые акты и предметно разъясняя нюансы применения этих кодов при уплате налогов, а с 2017 года – и страховых взносов.

Передача с 2017 года основного объема страховых взносов (исключением стали платежи на страхование от несчастных случаев, оставшиеся в ведении ФСС) под контроль налоговых органов привела к необходимости не только появления новых КБК, отвечающих страховым взносам, начисляемым по новым правилам, но и введения переходных КБК, предназначенных для оплаты взносов, начисленных до наступления 2017 года, а оплачиваемых уже в нем.

Подробнее об изменениях в КБК, связанных с нововведениями 2017 года, читайте в статье «Расшифровка КБК в 2017 году — 18210102010011000110 и др.».

Существует ли корреляция КБК с другими реквизитами платежки

В общем случае прямой зависимости между КБК и иными реквизитами платежного поручения законодатель не устанавливает. Однако НПА, предписывающие налогоплательщикам соотносить указание КБК с другими полями платежных поручений, издаваться все же могут.

Где найти УИН

Главный вопрос, который продолжает волновать всех практикующих бухгалтеров после принятия приказа № 107Н: где найти тот самый номер УИН? Как было отмечено ранее, необходимость указывать УИН возникает при уплате штрафов, пеней и недоимок, но и в этом случае не является обязательной (письмо ФНС РФ от 13.03.2017 № ЗН-4-1/4434@). Таким образом, плательщику не стоит волноваться из-за заполнения поля 22: либо он укажет в нем УИН, приведенный в требовании, либо цифру 0.

УИН обычно указывается в требовании, которое высылают специалисты налоговых инспекций и государственных фондов на оплату штрафа, пени или недоимки. Присутствует он в составе реквизитов, по которым нужно сделать перечисление соответствующей суммы.

Фактически заполнение поля 22 — это много шума из ничего. Требование об указании УИН относилось только к определенным платежам, предназначенным для бюджетного получателя. Исходя из последних разъяснений ФНС РФ, и для них поле 22 может иметь значение 0. Во всех остальных случаях достаточно поставить в этом поле 0.

Статусы плательщика, указываемые в платежных документах, можно найти в материале«Основные статусы плательщика в платежном поручении — 2017».

Что делать, если была допущена ошибка?

Какие действия необходимо предпринять отправителю средств и их получателю, если указанный код оказался ошибочным или был не указан при необходимости? Очевидно, что банк не имеет возможности проверить введенное значение на корректность, поскольку не обладает нужной информацией. Он может только указать на незаполненное поле 22, если в нем не указан даже «0».

Поэтому платеж уйдет адресату даже с неправильным УИП. При выявлении такой ошибки, получателя денег об этом следует обязательно и как можно быстрее проинформировать, особенно если речь действительно идет о налоговой недоимке, уплаченной по требованию ФНС. В этом случае, скорее всего, придется писать заявление в государственную структуру с просьбой возврата или перенаправления денежных средств, как ошибочно внесенных. При этом алгоритм возврата денег во всех ситуациях разный, он зависит от того, какое назначение имеет сам платеж. Например, если средства с некорректным УИН ушли на счет бюджетного или автономного учреждения, этот вопрос будет решить намного легче.

Гораздо проще происходит проверка УИП, если плательщик и получатель денег обслуживаются в одном банке. В таком случае кредитная организация может самостоятельно выявить ошибочное значение и не принять платежку к проведению. Однако, в большинстве случаев, если УИП в платежном поручении указан неверно, банк плательщика обязан принять и исполнить поручение на перечисление денежных средств.

Мы расскажем о последних новостях и публикациях. Читайте нас, где удобно. Будьте всегда в курсе главного!

- Приказ Минфина России от 12.11.2013 N 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» (вместе с «Правилами указания информации, идентифицирующей плательщика, получателя средств в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации», «Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами», «Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами», «Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми и таможенными органами)», «Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации») (Зарегистрировано в Минюсте России 30.12.2013 N 30913)

- «Положение о правилах осуществления перевода денежных средств» (утв. Банком России 19.06.2012 N 383-П) (Зарегистрировано в Минюсте России 22.06.2012 N 24667)

PPT.RU — Власть. Право. Налоги. Бизнес

1997 — 2017 PPT.RU Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна

Ваши персональные данные обрабатываются на сайте в целях его функционирования в рамках Политики в отношении обработки персональных данных. Если вы не согласны, пожалуйста, покиньте сайт.