Заменяет налоги

^

Организации

Индивидуальные предприниматели

налога на прибыль организаций, за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств;

налога на имущество организаций, однако, с 1 января 2015 г. для организаций, применяющих УСН, устанавливается обязанность уплачивать налог на имущество в отношении объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 2 , п. 1 ст. 2, ч. 4 ст. 7 Федерального закона от 02.04.2014 № 52-ФЗ);

налога на добавленную стоимость.

налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности. однако, с 1 января 2015 г. для индивидуальных предпринимателей, применяющих УСН, установлена обязанность уплачивать налог на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с (п. 3 , п. 23 ст. 2, ч. 1 ст. 4 Федерального закона от 29.11.2014 № 382-ФЗ)»;

налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом).

Применение УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников.

Особенности камеральной проверки индивидуальных предпринимателей

Инспектор осуществляет контроль на основе имеющейся отчётности в тех случаях, когда декларация не сдана. Если в процессе он выявляет ошибки или же несоответствия, то в такой ситуации проверяющий может затребовать у налогоплательщика дополнительные документы и уточнения по указанному вопросу. Причём речь идёт о любых сведениях, способных прояснить ситуацию. Однако запрос должен быть обоснованным. Правда, в последнем случае существует определённое исключение для тех, кто заявил о намерении возместить налог, а также для лиц, пользующихся налоговыми льготами.

Что происходит дальше? ИП вручаются требования в письменном виде под расписку. Если предприниматель отказывается принимать документ лично, то его отправляют по почте (обычной, заказным письмом или же электронной). В течение 5 дней после он должен по закону дать пояснения и предоставить необходимые документы.

Если от ИП требуются только ответы, то он сам выбирает, в какой форме они будут выражаться: письменно, устно на личной встрече с инспектором или же по телефону. При нарушении сроков предоставления данных, а также при предоставлении заведомо ложной информации или же при уклонении от исполнения этой обязанности в принципе предпринимателя ждёт штраф.

Если в ходе проверки инспектор обнаружил, что налоги были начислены неправильно, выявил другие нарушения, он составляет соответствующий акт. Обычно также происходит доначисление. В целом камеральная проверка ИП на УСН, ПСН, ЕНВД, ОСН не отличается от стандартной. Задачи всегда будут одними и теми же: убедиться в том, что отчётность, которую предприниматель сдаёт ФНС, оформлена верно, налоги и прочие сборы в пользу государственной казны начислены правильно, никаких нарушений нет. Если же какие-то проблемы выявляются, то проверка в первую очередь направлена на их устранение.

Фактически, камеральный контроль для индивидуального предпринимателя, когда у него всё оформлено грамотно, проходит незаметно. Вопросы возникают исключительно при обнаружении каких-то ошибок.

Камеральный контроль после закрытия ИП

Закрытие ИП не освобождает автоматически от ответственности перед государством. Согласно действующему российскому законодательству у ФНС РФ остаётся право проводить разные мероприятия в рамках камерального контроля ещё в течение 3 лет после того, как ИП официально прекратило свою деятельность.

Это означает, что риск доначисления штрафов и пени будет оставаться на протяжении всего указанного времени. Впрочем, изучение правоприменительной практики показывает, что в рамках соответствующего срока возможна и обратная ситуация, то есть возвращение переплаченных налогов.

Согласно содержанию статьи 23 НК РФ бывший ИП обязан на протяжении 4 лет хранить данные по:

- бухгалтерскому и налоговому учёту. Поскольку у УСН первый не предполагается, то требование фактически распространяется только на второй.;

- всему, что подтверждает получение прибыли и осуществлении расходов, то есть договоры, товарно-транспортные накладные, чеки, выписки и прочее;

- другие документы, которые могут иметь непосредственное отношение к налогообложению ИП.

Когда деятельность предпринимателя прекращается, камеральный контроль проводится в отношении физического лица, которое фигурировало в таком качестве. Он осуществляется в том же отделении ФНС РФ, где налогоплательщик как ИП и был зарегистрирован. Однако если он успел сменить местожительства, то тогда ориентироваться будут на последнее.

Проверка проходит стандартно на протяжении 3 месяцев после того, как налогоплательщик предоставит ФНС РФ все необходимые документы.

Итак, контролю подлежат:

- Все налоговые декларации, сданные за соответствующий период, то есть 3. Хотя инспектор может ограничиться и одной.

- Непосредственно документы, которые устанавливали право конкретного лица заниматься деятельностью в качестве ИП и находиться на «упрощённом» режиме.

- Вся расчётная отчётность. К ней же относятся и данные, которые подтверждают расходы, а также то, что обговаривалось выше.

Проверка после закрытия ИП проходит стандартным образом. То есть инспектор смотрит, правильно ли начислялись налоги, нет ли каких-то связанных с этим нарушений. Если они будут выявлены, то уже бывшему ИП могут дополнительно начислить налоги, а также штраф и пеню.

Иногда нарушения выявляют и по истечению 3 лет. Однако в подобной ситуации бывший ИП избавляется от ответственности согласно статье 113 НК РФ.

Обратите внимание на то, что выше описан механизм проведения камеральной проверки ИП при УСН. Однако нигде не говорится, что предприниматель обязан автоматически согласиться с выводами инспектора

У него остаётся возможность отстаивать свои права, приводить аргументы в пользу правильности начисления налогов, предоставлять соответствующие доказательства. Если ФНС РФ настаивает на нарушении, а ИП с этим не согласен, он может обжаловать действия инспекции в суде.

Камеральную проверку многие ИП зачастую недооценивают. Между тем по своим потенциальным последствиям (штраф, пеня, доначисленные налоги) она мало чем отличается от стандартной. Поэтому если к вам возникли вопросы, обращайтесь к профессиональным юристам.

Особенности камеральных проверок «упрощенцев»

Как правило, налогоплательщики опасаются выездных налоговых проверок. Это и понятно: зачастую выездные проверки парализуют деятельность предприятия, да и доначисления по ним существенны. В отличие от выездных проверок камеральные проверки проходят практически незаметно для большинства налогоплательщиков.

Но тем не менее необходимо иметь четкое представление о том, как проходят камеральные проверки, чтобы в случае необходимости быть готовыми дать ответ на вопрос налогового инспектора.

Данная статья предназначена в первую очередь «упрощенцам»: мы рассмотрели особенности проведения камеральной проверки налоговой декларации по УСНО.

Выездным проверкам предшествует большая аналитическая работа, и выходят на них налоговики с серьезными основаниями для доначисления налогов и сборов. Это подтверждают и цифры .

В отчете о результатах контрольной работы налоговых органов за 2012 год (форма N 2-НК) приведены следующие данные:

— количество камеральных проверок — 34 918 358, из них выявивших нарушения — 1 878 975;

— количество выездных проверок — 55 932, из них выявивших нарушения — 55 411;

— доначислено налоговых платежей по результатам камеральных проверок — 57 927 665 тыс. руб.;

— доначислено налоговых платежей по результатам выездных проверок — 311 665 260 тыс. руб.

———————————

Данные приведены на официальном сайте ФНС (www.nalog.ru).

Отметим, что в 2012 г. было проведено почти 35 млн камеральных проверок!

Основные принципы проведения камеральных проверок. Прежде чем говорить об особенностях камеральных проверок «упрощенцев», напомним основные принципы проведения таких проверок, которые определены ст. 88 НК РФ:

— камеральная проверка проводится по месту нахождения налогового органа;

— проверяются налоговая декларация и документы, представленные налогоплательщиком;

— специального решения руководителя налогового органа не требуется;

— срок проверки — три месяца со дня представления налогоплательщиком налоговой декларации;

— у налогоплательщика могут быть истребованы пояснения или потребовано внесение соответствующих исправлений в налоговую декларацию в случае выявления в ней ошибок или противоречий, а также при использовании льгот по налогам;

— акт по результатам камеральной проверки составляется только в случае установления факта совершения налогового правонарушения.

Налоговая проверка ЕНВД

Здесь налоговая инспекция также в первую очередь проверит, правомерно ли налогоплательщик применяет ЕНВД, и соответствует ли ограничениям по виду деятельности, количеству сотрудников, участию юрлиц в уставном капитале, физическим показателям.

Если организация указывает в декларации заниженный физический показатель, чем есть на самом деле (площадь торгового помещения, количество грузовиков, число сотрудников и т.д.), чтобы платить меньше налогов или вовсе не потерять право на спецрежим, проверяющие это выявляют, лишают права на ЕНВД и штрафуют.

ЕНВД часто совмещают с общей системой или УСН, поэтому налоговики также проверят, правильно ли ведется раздельный учет, как распределяются доходы и расходы.

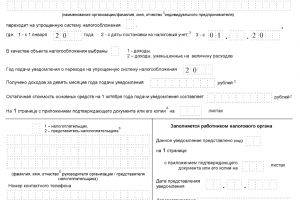

Правила подачи декларации на УСН

Еще одна процедура, имеющая упрощающий характер на УСН – сдача налоговой декларации. Те, кто работают на «упрощенке», должны сдавать ее не чаще одного раз в год. Причем ООО должны передавать ее налоговикам не позднее 31 марта, а ИП – до 30 апреля.

Подать налоговую декларацию можно несколькими способами:

- Лично в налоговой инспекции;

- Через отправление письма с уведомлением о вручении почтой России. К письму желательно сделать опись вложения. В данном случае сроком подачи декларации будет считаться дата ее отправления;

- Через доверенное лицо. Тут потребуется доверенность, заверенная у нотариуса;

- Через сайт Федеральной налоговой службы.

Кого проверят в первую очередь

Справедливости ради нужно отметить, что есть фирмы на спецрежимах, которые налоговая не трогает годами. Это не значит, что ими вообще не интересуются. Просто при камеральных проверках деклараций УСН, ЕНВД, ЕСХН инспекторы не находят ничего подозрительного, и деятельность фирмы не вызывает вопросов.

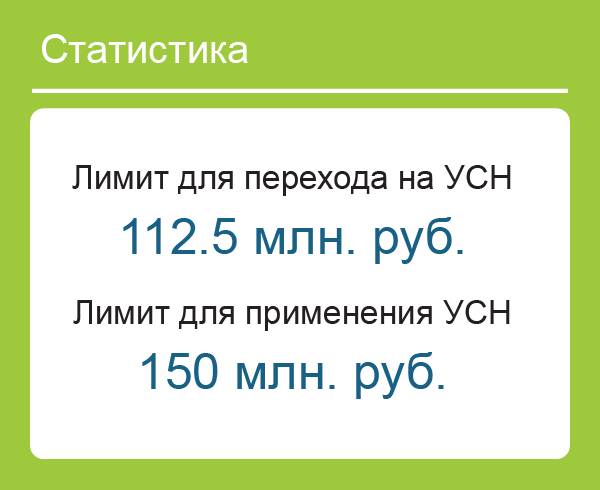

В план выездных проверок УСН и других спецрежимов в первую очередь попадут компании, которые приближаются к пороговым значениям показателей, дающих право применять льготный налоговый режим. Это прописано в Общедоступных критериях самостоятельной оценки рисков для налогоплательщиков, утвержденных Приказом ФНС России от 30.05.2007 № ММ-3-06/333@.

В группу риска фирма попадает, если приблизилась к пороговым значениям меньше чем на 5%, например:

- при ограничениях торговой площади на ЕНВД 150 квадратными метрами площадь магазина – 145 метров;

- число сотрудников – 98 при ограничениях для спецрежимов в 100 человек;

- доход от сельскохозяйственной деятельности на ЕСХН 69% при допустимом минимуме в 70% и т.д.

Усн – пошаговая стратегия проверки

Узнать точно, куда нужно «подстелить соломку», при проверке невозможно. Одно известно точно — у инспекторов есть собственный основной «маршрут» проведения проверки, а значит, и перечень основных ошибок, которые они надеются найти.

Конечно, ошибки различаются в зависимости от того, кто применяет УСН -организации или индивидуальные предприниматели, какой объект налогообложения выбран. Поэтому мы постараемся указать вам «маршрут» с учетом всех особенностей применения данного спецрежима.

Внимание

Учтите: сложность «маршрута» проверяющего зависит не только от выбранной вами деятельности, ведения учета, объемов работ и оборотов, но и от опытности инспектора.

Шаг 1 — проверка на право применения УСН

Самое первое, что попытается сделать налоговый инспектор, — это доказать, что вы неправомерно применяете «упрощенку».

И если докажут, то вам доначислят те налоги, которые вы должны были уплатить при применении общей системы налогообложения. А за то, что вы нарушили налоговое законодательство, оштрафуют и начислят пени за просрочку.

Проверяющие всегда стремятся найти такое нарушение, так как оно наиболее прибыльное в плане доначисления налогов.

Итак, налоговики применят к вам санкции, если, применяя УСН, вы:

— до окончания налогового периода перешли на иной режим налогообложения.

По общему правилу перейти с «упрощенки» на иной режим налогообложения вы можете сначала нового календарного года (п. 3 ст. 346.13 НК РФ).

Уведомить о переходе налоговую инспекцию необходимо не позднее 15 января года, в котором вы намерены применять иной режим налогообложения (п. 6 ст. 346.13 НК РФ);

— перешли на иной объект налогообложения, не уведомив об этом налоговую службу (п. 1 ст. 346.13 НК РФ).

Если вы решили изменить выбранный объект налогообложения, вы обязаны уведомить об этом налоговую инспекцию до 20 декабря года, предшествующего году, в котором впервые будете применять УСН. Изначально налогоплательщик имеет право самостоятельно выбирать объект налогообложения;

— если по итогам отчетного (налогового) периода ваши доходы при объекте налогообложения «доходы» превысили 20 млн. рублей, умноженные на коэффициент-дефлятор (в 2009 года равен 1,538 — приказ Минэкономразвития России от 12 ноября 2008 г. № 395; п. 4 ст. 346.13 НК РФ).

— перешли на УСН раньше чем через один год после того, как утратили право на ее применение (п. 7 ст. 346.13 НК РФ).

Перечень ситуаций, когда налогоплательщик не вправе применять УСН, приведен в пункте 3 статьи 346.12 Налогового кодекса.

Так, вы не вправе оставаться на «упрощенке», если поменяли свой вид деятельности и стали банком, страховщиком, частным нотариусом, негосударственным пенсионным фондом, инвестиционным фондом, профессиональным участником рынка ценных бумаг и т. д.

Если вы стали производить подакцизные товары, заниматься игорным бизнесом или перешли на ЕСХН, применять УСН вы также не вправе.

— средняя численность его работников за налоговый период превышает 100 человек;

— остаточная стоимость основных средств и нематериальных активов организации превышает 100 млн. рублей;

— доля участия в организации других организаций составляет более 25 процентов (не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов при выполнении определенных условий);

— обязан уплачивать ЕНВД по определенному виду деятельности. При этом по другому виду деятельности налогоплательщик вправе остаться на УСН, совмещая режимы.

Учтите: причиной назначения выездной проверки могут стать максимально приближенные к лимитному значению показатели, к примеру, по численности работников, доходам за отчетный период. Например, если численность фирмы составляет 97 человек из 100 допустимых при применении УСН.

Это важно

Если ранее у вас уже была проверка, то инспектор проанализирует ее материалы. Это делается для того, чтобы проконтролировать, соблюдаете ли вы нормы налогового законодательства, которые ранее уже нарушали.

Шаг 2 — запустить «сканер» по проверке учета!

После того как налоговики проверили ваше право на применение «упрощенки», проверят учет, а именно его полноту и правильность ведения.

Причем инспекторы должны учитывать следующее: «упрощенцы» освобождаются от обязанности вести бухгалтерский учет.

В то же время учитывать основные средства и нематериальные активы они должны в порядке, который предусмотрен законодательством Российской Федерации о бухгалтерском учете (Федеральный закон от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете»).

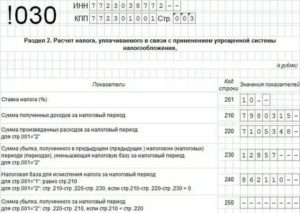

Похоже, ИФНС пересматривают ожидания по налогам от фирм на УСН-15

Для компаний, применяющих упрощенную систему налогообложения, минимальный объем налоговых платежей зафиксирован в Налоговом кодексе.Те, кто работает на УСН-6, должны отдавать в казну не менее 3% от выручки компании.

Налоги с фирмы на УСН-15 должны быть не менее 1% от выручки (при этом многие, чтобы не привлекать внимания налоговой, стараются платить в районе 1,5%).

К сожалению, в последнее время мы сталкиваемся с ситуацией, когда налоговые органы требуют, чтобы налоговая нагрузка у «пятнашек» была на том же уровне, что у «шестерок» – минимум 3% от выручки.

Итак, недавно очередной наш клиент – торговая компания на УСН-15% – оказался в поле зрения ИФНС. Его доля расходов составила более 80% от выручки.

е. чем выше доля расходов, тем меньше сумма, с которой платится налог).

Какой же уровень расходов может быть на «пятнашке»? На практике доля расходов компаний на УСН-15% составляет до 90% от выручки. Именно при таких показателях налоговые платежи составляют безопасные 1,5% от выручки.

Пример расчета: Допустим, выручка компании — 100 000 руб. Она должна отдать в бюджет 1,5%, т.е. 1500 руб. 1 500 руб.= 15% от 10 000 руб. (т.е. разница между доходами и расходами, с которой платится налог, должна составлять не менее 10 000 руб.).

Таким образом, на расходы может приходиться 90 000 руб., т.е. 90% от суммы выручки.

Однако, как мы видим на практике, теперь даже доля расходов в 80%, похоже, вызывает подозрения у налоговых органов.

Мы подготовили подробные письменные пояснения, где, в частности:

- дали подробную расшифровку доходов и расходов со ссылками на статьи НК РФ

- указали, что из-за снизившейся платежеспособности покупателей у компании не было возможности повысить отпускные цены, в силу чего валовая рентабельность составила всего 10%.

В целом же, подготовка пояснений для ИФНС – работа творческая. Что написать в «оправдание», зависит от сферы деятельности организации, структуры расходов и т. п. Например, для обоснования высоких расходов можно привести и такие аргументы:

- из-за кризиса упали доходы или были расторгнуты договоры;

- компания закупила основные средства с целью выхода на новый рынок;

- жесткая конкуренция, заставляющая снижать цену;

- некоторые должники не смогли вовремя рассчитаться с компанией, а значит, были потеряны доходы;

- низкая рентабельность в целом по отрасли и т.п.

К счастью, наши доводы инспекторы признали убедительными, и клиента оставили в покое. Однако факт остается фактом: от УСН-15 теперь хотят больше налогов, чем раньше.

Требования отдельно взятой ИФНС или новая тенденция?

Мы связались с нашими филиалами в регионах и выяснили, что приведенный пример – не единичный случай. Требование придерживаться правила «доля расходов не более 80%» уже получили десятки компаний, стоящие на учете в разных ИФНС. А это, к сожалению, уже похоже на тренд.

Мы будем и дальше следить за развитием ситуации и информировать наших читателей о самых разных тревожных «звоночках».

Понятно, денег в бюджете нет, и к бизнесу будет все более пристальное внимание. При этом наша задача как профессиональной бухгалтерской компании – стоять на страже интересов наших клиентов и использовать все возможные законные методы для их защиты

Камеральная проверка при УСН

Применение УСН требует соблюдения определённых законодательных требований. Они установлены в главе 26.2 НК РФ, и самая часто возникающая проблема – это неправомерное использование данного режима. Поэтому инспектор в первую очередь станет смотреть, соответствует ли деятельность ИП установленным критериям.

Если обнаружится, что у предпринимателя должно было быть ОСН, то в таком случае оформляют акт и дополнительно начисляют все соответствующие налоги. Сюда же стоит добавить пеню и штраф за затягивание сроков. Как можно увидеть, подобный механизм проведения проверки в принципе характерен для любых режимов налогообложения, то есть какой-то особой специфики здесь нет.

Необходимо отметить, что УСН не предполагает ведение бухучёта. Что же касается налогового, то он осуществляется на базе учётной книги прибыли и расходов. Она может быть бумажной или же электронной — на усмотрение самого налогоплательщика. На основании установленных в этом документе сведений и заполняется годовая декларация. Вообще, при изучении обязанностей налогоплательщика следует ориентироваться на статью 23 НК РФ, поскольку там всё детально расписано.

В частности, законодательство устанавливает, что ИП предоставляет данную книгу инспектору по запросу:

- Непосредственно лично, то есть при посещении того отделения ИФНС, к которому он приписан. Возможен ещё вариант с представителем, но тогда последний должен предъявить доверенность, дающую право на осуществление соответствующих действий именно в налоговой.

- По электронной почте. Сейчас этот вариант становится всё более распространённым, поскольку он самый простой, к тому же не предполагает личного присутствия ИП в городе. То есть общение с ФНС РФ в данном случае вообще может вестись дистанционно. Однако учтите, что к оформлению электронных документов существуют свои требования в законодательстве, как и к подтверждению отправки данных.

- Через обычную почту. Если ИП выбирает этот вариант, ему нужно будет отослать заказное письмо и обязательно составить опись вложения.

На что обращает внимание инспектор? В первую очередь он проверяет то, насколько грамотно составлена отчётность, соответствует ли актуальным требованиям, в каком виде подаются сведения, не вносились ли в бумаги исправления и т.п. Также внимание обращают на достоверность и непротиворечивость информации

То есть информацию из учётной книги будут сверять с тем, что указано в декларации

Если у инспектора есть данные из других источников, он также станет принимать во внимание и их. Помимо прочего, ФНС РФ всегда проверяет, правильно ли начислены налоги, как использовались соответствующие формулы, как рассчитывалась налоговая база, когда именно проводились платежи в пользу государства

Например, если всё оформлено грамотно, но ИП выплатил налог с опозданием, то его могут оштрафовать исключительно за этот факт.

Имейте в виду, что когда ИП формирует объекты по налогам, то речь идёт о «Прибыли» и о «Прибыли минус расходы». В первом случае подразумевается доход, с которого нужно выплатить 6% в пользу государства. Расходы здесь не учитываются

Что же касается второго варианта, то с указанной суммы нужно будет начислить 15%, и при изучении объекта «Прибыль минус расход» инспектор обращает внимание на расходы

Важно следующее:

- Насколько они обоснованы?

- Относятся ли конкретные траты непосредственно к деятельности ИП?

- Соответствует ли указанная цена рыночной в рамках определённого временного периода, не является ли она завышенной?

- С чем именно, с какой конкретно сделкой связаны расходы?

- Какие документы подтверждают траты?

То есть, в данном случае, как и при обычной проверке, важно, чтобы расходы не имели отношения к сомнительным (фиктивным) сделкам, чтобы налогоплательщик не решал за счёт предпринимательской деятельности свои личные проблемы. Инспектор также обязательно проверит, относятся ли траты по факту к нужному временному периоду

Подтверждением расходов обычно становятся счета, выписки движений по банковским счетам, чеки и т. п. Если по этому пункту у инспектора возникли какие-то вопросы, он может запросить договор, с которым связаны траты, доказательства поставки товара, оказания услуги, прочее. Бывают и другие уточнения. Как и говорилось выше, их нужно предоставить в течение 5 дней.

Особенности упрощенной системы налогообложения — Audit-it.ru

Даниил Копаев, старший консультант АКГ «Интерком-Аудит»

в журнале «Все для бухгалтера» №2, 2009г.

Глава 26.2 Налогового кодекса РФ «Упрощенная система налогообложения» была введена с целью поддержания малого и среднего бизнеса в Российской Федерации. Ведь, налогоплательщики, применяющие данный спец. режим, имеют довольно существенные налоговые льготы по сравнению с общим режимом налогообложения.

Кроме того, «упрощенцам» значительно облегчена задача по ведению налогового учета, а бухгалтерский учет может вообще не вестись. Но, наряду с кажущейся простотой применения, упрощенная система налогообложения имеет и свои недостатки. В настоящей статье мы постараемся рассмотреть как можно больше особенностей применения УСН с учетом изменений на 2009 г.

А именно, будут рассмотрены следующие аспекты:

— общие положения

— порядок и условия начала и прекращения применения УСН

— выбор объекта налогообложения

— порядок определения и признания доходов и расходов

— порядок определения налоговой базы

— порядок определения налоговой базы при переходе на УСН и обратно

Общие положения

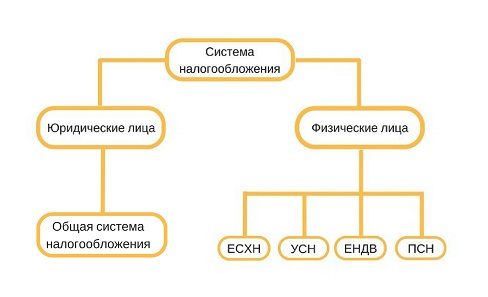

Отметим, что организация вправе выбрать сама, применять ей или нет упрощенную систему налогообложения. Причем, УСН может применяться наряду с иными режимами налогообложения. Об этом прямо говориться в пункте 1 статьи 346.11 НК РФ.

Однако, в реальности упрощенную систему налогообложения можно совмещать только с ЕНВД.

Поскольку, УСН не совместима с системой налогообложения при выполнении соглашений о разделе продукции в силу подпункта 11 пункта 3 статьи 346.12 НК РФ. Несовместима «упрощенка» и с ЕСХН (подпункт 13 пункта 3 статьи 346.12 НК РФ), а также и с налогом на игорный бизнес (подпункт 9 пункта 3 статьи 346.12 НК РФ).

Не может применяться УСН и наряду с общим режимом налогообложения. Об этом указано в Определении Конституционного суда от 16.10.2007 г. № 677-О-О.

Во-первых, применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 НК РФ), налога на имущество организаций и единого социального налога (пункт 2 статьи 346.11 НК РФ).

А применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 НК РФ), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности) и единого социального налога (в отношении доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц) (пункт 3 статьи 346.11 НК РФ).

Исключение составляет налог на добавленную стоимость, подлежащий уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию Российской Федерации, а также налог на добавленную стоимость, уплачиваемый при осуществлении операций по договору простого товарищества, доверительного управления имуществом или концессионным соглашением на территории РФ.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Иные налоги уплачиваются организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

Более того, согласно пункту 5 статьи 346.11 НК РФ организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов, предусмотренных Налоговым кодексом РФ.

Однако, во многих случаях у организации, применяющей УСН, все же появляется обязанность по ведению бухгалтерского учета в силу иных законов. Рассмотрим такие случаи: