Как считать налог УСН доходы минус расходы в 2019 году

Сумма перечисления в бюджет при УСН доходы минус расходы 2019 г. определяется тремя показателями:

- суммой облагаемых поступлений;

- суммой учитываемых и подтвержденных документами трат;

- ставкой «упрощенного» платежа.

Как применяются эти показатели при расчете УСН доходы минус расходы 2019 г., иллюстрирует формула:

По налоговым перечислениям при «упрощенке» установлены авансы в течение года. Когда их вносить, читайте в таблице 1.

Таблица 1.

Когда платить налог УСН доходы минус расходы

| Период | Крайняя дата перечисления |

| Первый квартал | К 25-му апреля |

| Полугодие | К 25-му июля |

| Девять месяцев | К 25-му октября |

| Календарный год |

|

Хотя по общему правилу по налогу УСН доходы минус расходы 2019 года итоговым периодом для налогообложения считается год по календарю, в отдельных случаях итоговый период может быть меньше.

О независимой оценке квалификации работников

28.07.2016 «Regforum», июль 2016

ведущий специалист по кадровому учету

В начале июля президент РФ подписал закон «О независимой оценке квалификации» работников. С 1 января 2017 года закон вступает в силу на территории нашей страны. Давайте попробуем с вами разобраться — зачем нужен этот законодательный акт и что он означает для работодателей, работников и соискателей?

Квалификация, согласно статье 195.1 Трудового кодекса РФ, это уровень знаний, умений, профессиональных навыков и опыта работы работника.

Федеральный закон от 03 июля 2016 года № 238-ФЗ «О независимой оценке квалификации» предоставляет работникам возможность подтвердить свою квалификацию, пройдя процедуру независимой оценки.

Напомню, что в России с 1 июля 2016 года вступила в силу статья 195.3 Трудового кодекса РФ, регулирующей порядок применения профессиональных стандартов. Теперь требования к образованию и опыту работы сотрудников прописаны законодательно, а работодатели обязаны эти требования учитывать при приеме на работу нужного им соискателя.

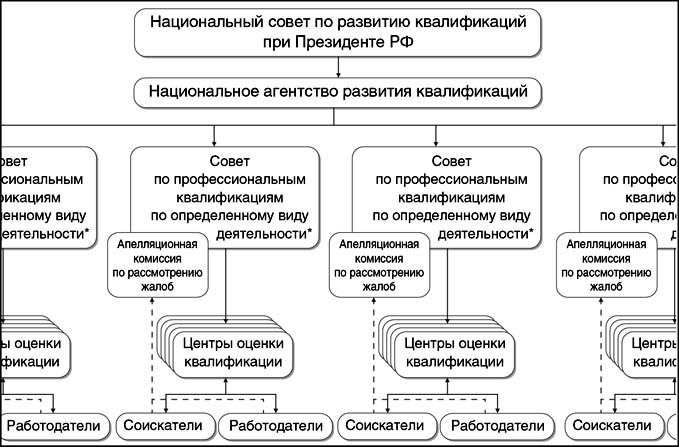

Независимую оценку квалификации будут осуществлять специальные центры оценки квалификации.

Вопрос по отбору центров будет решаться советами по профквалификациям, которые создадут на базе общероссийских объединений работодателей, ассоциаций, союзов и других организаций, представляющих профсообщества.

Оплачивать работу независимых оценщиков предстоит или работодателям, или самим соискателем.

На мой взгляд, законодатель грамотно предусмотрел систему мотивации и для работодателей, работников и для соискателей при реализации данного закона.

Например, в случае, если еще до трудоустройства какой-либо соискатель решит подтвердить свою квалификацию и доказать, что он достоин должности, на которую претендует, тогда затраты на процедуру оценки должен будет нести он сам.

Социальный вычет предоставляется в размере фактических расходов, если соблюдено следующее условие.

Вычеты, связанные с оценкой квалификации, обучением, лечением, уплатой дополнительных взносов на накопительную пенсию, пенсионным страхованием и страхованием жизни, в совокупности не должны превышать 120 000 рублей.

Если работодатель, со своей стороны, направит работника на независимую оценку соответствия квалификации профстандартам, то он сможет учесть затраты на оплату такой процедуры в расходах по налогу на прибыль, ЕСХН или налогу по УСН. Стоимость оценки будет освобождаться от обложения НДФЛ.

Ведь работнику и соискателю предлагают подтвердить в экспертном центре квалификацию.

Хоть и провозглашается принцип добровольного формата проведения независимой оценки квалификации, не исключено, что в скором времени подтверждение квалификации станет главным требованием для продолжения работы сотрудника или дополнительным барьером при трудоустройстве соискателя.

Сегодня в России во всех отраслях нехватка квалифицированных рабочих, высокая безработица, наличие большого количества работников из числа мигрантов.

Как будет работать эта система на практике, повлияет ли она на уровень квалификации российских специалистов — мы узнаем уже в 2017 году. Очевидно, что пока данный закон вызывает больше вопросов, чем ответов.

Зачем создавать систему, при которой оценка квалификации будет добровольной и не повлечет за собой никаких последствий? Например, работодатель направил работника на подтверждение квалификации, а тот ее не подтвердил. Что дальше? Ответы на данные вопросы в законе не содержатся.

С вступлением закона в силу с 1 января 2017 года, процесс создания системы независимой оценки квалификации не завершится, а будет продолжен и только практика подскажет направления для дальнейшей работы.

«Regforum»

УСН доходы минус расходы 2019 года: что важно знать

В соответствии с главой 26.2 НК РФ упрощенная система налогообложения в 2019 году — «упрощенка» — это специальный режим налогообложения, предполагающий особенности, которые удобны малому и среднему бизнесу, с том числе:

- более простые по сравнению с общим налоговым режимом правила расчета платежей;

- меньшие суммы налоговых платежей;

- полное освобождение от некоторых платежей;

- более простую отчетность по сравнению с общим режимом и т.д.

Но так как применение общего режима считается основным вариантом налогообложения, то о работе на упрощенке фирма или предприниматель должны сообщить в налоговую инспекцию дополнительно.

Хотя «упрощенцы» освобождены от уплаты «прибыльного» , «имущественного» платежа и НДС, все-таки сохраняется обязанность по внесению следующих сумм.

НДФЛ и страховые взносы

С платы за профэкзамен НДФЛ не платите. Такой доход сотрудника не облагается налогом по пункту 21.1 статьи 217 НК.

Страховые взносы на стоимость независимой оценки квалификации сотрудников не начисляйте. Это разновидность расходов на профессиональную подготовку, переподготовку и повышение квалификации работников. Так предусмотрено подпунктом 2 пункта 1 статьи 422 НК, подпунктом 2 пункта 1 статьи 20.2 Закона от 24.07.1998 № 125-ФЗ (письмо Минфина от 30.01.2018 № 03-04-06/5184).

Налог на прибыль

В состав прочих расходов, связанных с производством и реализацией, включите только стоимость независимой оценки квалификации сотрудника, с которым есть трудовой договор. Соответственно затраты на экзамен претендента при расчете налога на прибыль не учитывайте (подп. 23 п. 1 ст. 264 НК).

Чтобы списать расходы на независимую оценку квалификации сотрудника, подготовьте:

- трудовой договор с сотрудником;

- договор с ЦОК;

- документ об экономической целесообразности затрат. Например, приказ о направлении на профэкзамен;

- документ о том, что услугу фактически оказали. Например, акт об оказании услуги;

- копию свидетельства о квалификации или заключение о прохождении профессионального экзамена с рекомендациями.

Это следует из пункта 1 статьи 252, пункта 3 статьи 264 НК.

При кассовом методе такие расходы учтите только после оплаты. Факт оплаты подтвердите, например, платежным поручением, квитанцией к приходному кассовому ордеру и т. п. Это следует из пункта 3 статьи 273 НК.

НДС

Входной НДС со стоимости оценки квалификации сотрудника примите к вычету, если:

- стоимость услуг отразили в бухучете на основании первичного документа (например, акта об оказании услуг);

- сотрудник, который прошел обучение, занят в деятельности организации, облагаемой НДС;

- есть счет-фактура.

Такие требования в пункте 2 статьи 171 и пункте 1 статьи 172 НК.

В бухучете предъявленный к вычету НДС отразите проводкой:Дебет 68 субсчет «Расчеты по НДС» Кредит 19– принят к вычету НДС по расходам на оценку квалификации сотрудника.

Дебет 20 (23, 25, 26, 29, 44) Кредит 19– входной НДС по расходам на оценку квалификации претендента на вакансию списан в расходы.

Как стать профессиональным бухгалтером

Любой работодатель заинтересован в грамотных специалистах. Документ о повышении квалификации может помочь работнику в карьерном продвижении и повышении заработной платы. У соискателей на должность, у которых есть диплом о переподготовке, либо удостоверение о повышении квалификации, будет приоритет. Для того, чтобы работодателю быть уверенным, что квалификация работника соответствует профстандарту, его лучше не просто проверить, а обучить по соответствующей программе.

Экзамен в ЦОК по квалификациям «Главный бухгалтер» и «Бухгалтер» стоит примерно 20 тыс. рублей. Эти деньги вы отдаете за проверку, но не за повышение квалификации. Школа бухгалтера предлагает курсы, на которых можно повысить квалификацию или пройти профессиональную переподготовку, и получить удостоверение или диплом. Есть курсы для спецрежима УСН, для ОСНО, для бюджетных организаций. Выбирайте курс, который нужен именно вам.

Программы подготовки на соответствие профстандарту для бухгалтеров:

- Бухгалтерский учёт при УСН

- Бухгалтерский учет при ОСНО

- Бухгалтер организации государственного сектора

Программы подготовки на соответствие профстандарту для главных бухгалтеров:

- Бухгалтерский и налоговый учёт, финансовая отчётность и планирование при УСН

- Бухгалтерский и налоговый учёт, отчетность, налоговое планирование при ОСНО

- Отчетность, налоговый учёт и налоговое планирование при ОСНО

- Главный бухгалтер организации государственного сектора

По окончании курса после тестирования вы получите удостоверение о повышении квалификации или диплом. Эти документы подтвердят ваше соответствие требованиям, которые профстандарт предъявляет к уровню образования, а так же к знаниям и умениям, составляющим обобщенную трудовую функцию «Ведение бухгалтерского учета» (код А) и «Составление и представление финансовой отчетности экономического субъекта)» (код В).