Права

Полномочия ФНС — права работников налогового органа, которые утверждены на законодательном уровне. Если брать последние годы, возможности инспекторов действительно были расширены, что повышает давление на руководителей компаний, ИП и бухгалтеров в процессе проверки. Главным недостатком взаимного сотрудничества является отсутствие доверия между налоговиками и представителями бизнеса. Но виной тому — не завышенные полномочия налоговых органов, а неумение предпринимателей защищать себя и незнание возможностей ФНС.

К правам сотрудникам налоговой службы можно отнести:

- Проверка бумаг, применяемых при исчислении и последующем перечислении налоговых и других обязательных выплат.

- Получение документов и справок, фиксирующих принципы работ компании или ИП, и применяемые для совершения налоговых платежей.

- Проверка корректности применения ККТ, правильности прохождения процедуры регистрации и использования при проведении наличных вычислений с применением пластиковых карточек. При выявлении нарушений полномочия ФНС позволяют штрафовать нарушителя.

- Осуществлять проверки налоговой отчетности.

- Требовать от директоров компаний, а также ИП или граждан вносить правки в документацию и своевременно производить необходимые платежи.

- Вычислять размер налога, подлежащего погашению, вручную. Такие полномочия налоговых органов актуальны в том случае, когда налогоплательщик закрыл доступ работников ФНС к помещениям и не представляет необходимые бумаги в течение 2-х и более месяцев.

- Опрашивать в качестве свидетелей лиц, обладающих интересующей информацией (без которой не обойтись при проверке налогоплательщика). Часто при таких проверках привлекаются переводчики и эксперты.

Кроме уже перечисленных полномочий налоговой службы, стоит выделить следующие:

- Взыскать пени или штрафы, начисленные налогоплательщику за нарушение законодательства.

- Организовывать заседания о запрете на ведение трудовой деятельности (при выявлении грубых нарушений).

- Истребовать бумаги, свидетельствующие о снижении или сокрытии дохода.

- Передавать в судебную инстанцию иски, касающиеся ликвидации компании, прекращения ее работы или признания проведенных операций недействительными. Кроме того, полномочия налоговой службы позволяют ей взыскать приобретенное в результате незаконных действий имущество.

- Оформлять в компаниях налоговые посты, предназначенные для своевременной выплаты налогов и контроля за этим процессов. Такая процедура актуальна для организаций, имеющих 3-х месячную задолженность и более.

Обзор документа

Разработан информационный ресурс «Доверенность»(далее — ИР «Доверенность»).

Он формируется на основании 3 источников. Первый — заверенная доверенность (ее копия) на право представлять интересы плательщика в ИФНС России. Второй — информационное сообщение о наделении полномочиями исполнять обязанности в налоговых органах. Третий — заявление об отзыве доверенности.

Доверенность можно подать в налоговый орган лично, по почте или телекоммуникационным каналам связи, через представителя. Она хранится в течение 3 лет после истечения срока действия (приема заявления об отзыве).

Приведен реквизитный состав показателей и алгоритм формирования ИР «Доверенность». Сведения ресурса проверяются. Используются ведомственные и федеральные справочники и классификаторы.

ИР «Доверенность» формируется следующим образом. Данные с бумажного носителя вносятся вручную. Если речь идет об электронном сообщении, то информация принимается и загружается из него.

Определено, как аннулируется запись ИР «Доверенность» в ручном режиме.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Полномочия налоговых органов — это не все: есть и обязательства

Важно понимать, что у инспекторов ФНС имеются не только права, позволяющие наказывать или принуждать к чему-либо налогоплательщика. Контролирующие органы имеют и ряд обязательств, которые должны неукоснительно выполняться:

- Соблюдение закона в отношении сборов и налогов.

- Проведение госрегистрации компаний и физлиц, ведение их учета и предоставление выписок.

- Передача формы отчетности и разъяснение правил внесения данных. Возврат или зачет излишне выплаченных или стянутых налоговых платежей.

- Соблюдение налоговой тайны.

- Направление информации в следственные органы (при выявлении признаков преступления).

- Передача налогоплательщику акта ФНС, решений по проверке, а также уведомлений или требований о необходимости выплаты налога.

- Прочие обязательства.

Федеральная налоговая служба (функции, полномочия, система)

Налоговые органы Российской Федерации — единая централизованная система органов контроля за соблюдением налогового законодательства Российской Федерации, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов.

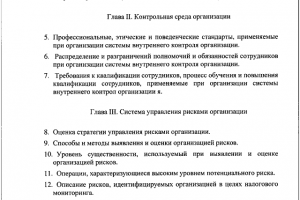

Налоговыми органами в Российской Федерации являются Федеральная налоговая служба и ее подразделения (рис.4). Федеральная налоговая служба — федеральный орган исполнительной власти, который подчиняется Министерству финансов.

Рис. 4. Единая централизованная система налоговых органов

Федеральная налоговая служба и ее территориальные органы составляют единую централизованную систему налоговых органов.

Федеральную налоговую службу возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению Министра финансов РФ. Руководитель Федеральной налоговой службы несет персональную ответственность за выполнение возложенных на Службу задач (рис. 5).

Руководитель Федеральной налоговой службы имеет заместителей, назначаемых на должность и освобождаемых от должности Министром финансов РФ по представлению руководителя Службы.

Основные задачи Федеральной налоговой службы:

§ Контроль за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью уплаты налогов, сборов и дургих обязательных платежей;

§ Разработка и осуществление налоговой политики для обеспечения своевременного поступления в бюджет налогов и сборов;

§ Валютный контроль в пределах компетенции налоговых органов;

Федеральная налоговая служба осуществляет следующие полномочия:

контроль и надзор за соблюдением законодательства Российской Федерации о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, — за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, представлением деклараций, осуществлением валютных операций резидентами и нерезидентами;

государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

учет всех налогоплательщиков, ведение Единого государственного реестра юридических лиц, Единого государственного реестра индивидуальных предпринимателей и Единого государственного реестра налогоплательщиков;

бесплатно информирует (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актов, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также предоставляет формы налоговой отчетности и разъясняет порядок их заполнения;

принимает в установленном законодательством Российской Федерации порядке решения об изменении сроков уплаты налогов, сборов и пеней;

разрабатывает формы и порядок заполнения расчетов по налогам, формы налоговых деклараций и иные документы в случаях, установленных законодательством России, и направляет их для утверждения в Министерство финансов;

проверку деятельности юридических лиц, физических лиц,крестьянских (фермерских) хозяйств в установленной сфере деятельности.

Федеральная налоговая служба имеет право организовывать проведение необходимых испытаний, экспертиз, анализа и оценок, а также научных исследований по вопросам осуществления контроля и надзора, запрашивать и получать сведения, необходимые для принятия решений, давать юридическим и физическим лицам разъяснения по вопросам, отнесенным к установленной сфере деятельности.

Федеральная налоговая служба не вправе осуществлять в установленной сфере деятельности нормативно-правовое регулирование, кроме случаев, устанавливаемых федеральными законами, указами Президента Российской Федерации и постановлениями Правительства, а также управление государственным имуществом и оказание платных услуг.

_________________________________________________________________________________________

93.79.221.197 studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock! и обновите страницу (F5)очень нужно

Что делать, если налоговые органы превышают свои полномочия

Если при проведении проверки и иной профессиональной деятельности инспектор нарушает границы закона, то предприниматель или представители компании могут защитить свои права. С нарушениями закона необходимо бороться – помочь в этом сможет грамотная юридическая консультация.

Действия и решения, выходящие за рамки закона, могут быть обжалованы в вышестоящей инстанции или в суде. Шансы выиграть дело намного выше, если воспользоваться юридической помощью. Своевременное обращение к юристу – основной фактор успешного завершения дела.

Незаконные действия фиксируются в процессе проверки, поэтому рекомендуется вызывать юриста перед ее началом. Налоговые инспекторы, работающие под контролем адвоката, будут вести себя осмотрительнее.

Приступить к проверке инспекторы могут только после предъявления постановления и служебных удостоверений (ст. 91 НК РФ). Предъявление только удостоверений не является основанием для проведения проверки.

В постановлении о проведении проверки должна быть указана ее цель и обозначен круг вопросов, подлежащих контролю. Если проверка назначена по НДС, то проверяющие не имеют права требовать доступа к документам, не связанным с этим налогом.

Инспекторы не могут проводить осмотр помещений, которые не имеют отношения к хозяйственной деятельности налогоплательщика. А выемка документов производится только в присутствии незаинтересованных понятых.

Инструкция “Как вести себя при обыске” от наших адвокатов

Доказательства, которые инспекторы в ходе проверки получили с нарушением норм, не могут быть представлены в суде. Чем больше процедурных ошибок допустит инспектор во время проверки, тем выше будут шансы опровергнуть ее результаты. Присутствие юриста во время работы инспекторов поможет грамотно зафиксировать допущенные нарушения.

Если проверка уже прошла, но налогоплательщик считает, что были допущены нарушения, то ему следует:

- записать должности и фамилии инспекторов, проводивших проверку;

- потребовать предоставить копию постановления;

- требовать письменных пояснений по всем проводимым мероприятиям.

Далее предпринимателю потребуются услуги адвоката. Необходимо составить жалобу с подробным перечислением всех нарушений и требованием пересмотра решения. Жалоба направляется в вышестоящий налоговый орган. Если будет получен отказ, то составляется исковое заявление в суд.

Главным аргументом в противодействии превышению служебных полномочий налоговыми органами является подготовленность и осведомленность. Необходимо знать правила проведения проверок и ознакомить с ними своих сотрудников. Желательно иметь под рукой номер адвоката, к которому можно обратиться за юридической помощью.

ФНС может получить дополнительные полномочия по выездным проверкам банков

В конце октября Госдума должна приступить к рассмотрению законопроекта №330414-6 «О внесении изменений в часть первую Налогового кодекса Российской Федерации и статью 1 Федерального закона «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля». Законопроект устанавливает новые полномочия ФНС по проверкам (в том числе выездным) банковских организаций, и в текущей редакции серьезно увеличивает налоговое давление на бизнес, не принося значительного полезного эффекта. Об этом в ходе заседания Экспертного совета ТПП РФ по совершенствованию налогового законодательства и правоприменительной практики сообщил председатель совета директоров АКГ «Градиент Альфа» Павел Гагарин. С места события передает корреспондент Клерк.Ру Сергей Васильев.

Новый вид налоговых проверок фактически дублирует существующий контроль над банками со стороны Банка России, отмечают в Торгово-промышленной палате. Налоговым органам и сегодня предоставлено право по согласованию с ЦБ контролировать выполнение кредитными организациями обязанностей, установленных Налоговым кодексом. И в настоящее время в налоговые органы поступает вся необходимая информация — как от банков, так и от их клиентов.

Особые опасения у банкиров вызывают нормы законопроекта, касающиеся осмотра банковских помещений и запроса в ходе проверки документов у любых третьих лиц, связанных с банком договорными отношениями. «Указанные мероприятия налогового контроля имеют только косвенное отношение к предмету проверки, а истребование документов у всех контрагентов банка может повлечь необоснованное увеличение сроков проверки», — говорится в отзыве ТПП.

Проверка может проводиться за период не более трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки. Предполагается, что один и тот же банк нельзя проверять более двух раз за год, если иное решение не вынесено лично руководителем ФНС — и это еще один повод для протеста банковского сообщества. «Такое положение законопроекта может привести к возможным злоупотреблениям», — опасаются эксперты ТПП.

Да и вообще, банкиры полагают, что предложенный законопроект «не вполне соотносится с основными подходами к совершенствованию налогового администрирования, изложенными в Основных направлениях налоговой политики Российской Федерации на 2013 и плановый период 2014 и 2015 годов». Очевидно, что говорить о снижении уровня административной нагрузки на бизнес за счет сокращения количества выездных налоговых проверок в данном случае не приходится.

Регионы могут получить дополнительные полномочия по администрированию патентной системы налогообложения

Субъектам РФ могут предоставить дополнительные полномочия в вопросах администрирования патентной системы налогообложения. Соответствующий законопроект, разработанный депутатом Андреем Макаровым, внесен в Госдуму.

Предлагается предоставить субъектам РФ право устанавливать размер потенциально возможного к получению индивидуальным предпринимателем годового дохода в зависимости от места ведения деятельности на территории субъекта РФ. Ожидается, что такая мера позволит территориально дифференцировать уровень налогообложения отдельных видов деятельности при применении патентной системы налогообложения, в том числе в городах федерального значения. «Данное изменение должно способствовать повышению привлекательности патентной системы налогообложения за счет того, что законопроект учитывает особенности объекта ведения предпринимательской деятельности (территориальное расположение), влияющие на потенциально возможный к получению доход», – подчеркивает инициатор идеи.

Напомним, что по действующему законодательству размер потенциально возможного к получению индивидуальным предпринимателем годового дохода зависит от средней численности наемных работников, количества транспортных средств, а также от количества обособленных объектов (площадей) (подпункт 3 п. 8 ст. 346.43 НК РФ),

Кроме того, в целях предотвращения уклонения от налогообложения путем использования одного патента для ведения предпринимательской деятельности на территории нескольких административно-территориальных единиц и с использованием нескольких объектов планируется ввести ограничения действия патента территорией того муниципального района, городского округа, города федерального значения или субъекта РФ, который указан в патенте.

Также предусмотрено наделение федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, правом менять форму заявления на получение патента и отказывать в выдаче патента при незаполнении обязательных полей в форме заявления на получение патента. По мнению автора проекта, такое изменение позволит ввести в форму заявления на получение патента дополнительные обязательные поля для указания идентификационных признаков объектов, что, в свою очередь, позволит индивидуализировать патент, то есть привязать его к конкретному объекту ведения предпринимательской деятельности.

Действие предлагаемых норм планируется распространить на правоотношения с 1 января 2015 года, но не ранее чем по истечении одного месяца со дня его официального опубликования и не ранее 1-го числа очередного налогового периода по налогу, уплачиваемому при применении патентной системы налогообложения. Для отдельных норм установлен иной срок вступления в силу.

Как отмечается в пояснительной записке к документу, введение предлагаемых изменений позволит расширить полномочия субъектов в части дифференциации уровня налогообложения при применении патентной системы налогообложения, предотвратить уклонение от налогообложения и увеличить доходную базу субъектов РФ.

Текст законопроекта № 518647-6 «О внесении изменений в главу 26-5 части второй Налогового кодекса Российской Федерации» и материалы к нему размещены на официальном сайте Госдумы.

ФТС России может получить дополнительные полномочия

Федеральную таможенную службу (ФТС) предложили наделить полномочиями по проведению дознания по делам о контрабанде алкоголя и сигарет, военной техники, культурных ценностей и других товаров. Соответствующий проект поправок в Уголовно-процессуальный кодекс (УПК) опубликован на портале проектов нормативных правовых актов.

Разработчик документа Минфин предлагает дать таможенным органам полномочия по производству дознания по уголовным делам о преступлениях, предусмотренных статьями 200.1 частью второй, 200.2 частью первой и 226.1 частью первой УК РФ.

Речь идёт о контрабанде алкоголя и табачных изделий, наличных денег в особо крупном размере или группой лиц, а также контрабанде стратегически важных товаров и ресурсов, культурных ценностей, особо ценных диких животных и водных биологических ресурсов, ядовитых, радиоактивных веществ, ядерных материалов, огнестрельного оружия и других опасных грузов.

Сейчас таможенные органы могут в полном объёме в форме дознания расследовать лишь уголовные дела о преступлениях, связанных с уклонением от уплаты таможенных платежей и контрабандой наличных денежных средств и денежных инструментов, отмечают разработчики.

В то же время на таможне «имеют достаточно практического опыта для успешного расследования указанных противоправных деяний во всех аспектах, располагая при этом в полном объёме необходимыми материальными и кадровыми ресурсами», указывается в пояснении к проекту.

Как ожидается, предлагаемые меры позволят снизить нагрузку на следственные подразделения правоохранительных органов, которым за период с 2014 по 2018 год таможня передала по подследственности свыше 8,5 тыс. уголовных дел, а также более 12 тыс. сообщений о преступлениях.

При этом, отмечают в Минфине, согласно результатам анализа переданных дел, некоторые их них принимаются к производству со значительной задержкой, или их расследование не завершается положительным результатом.

Налоговые органы получили дополнительные полномочия для проверки доходов физлиц

Налоговые органы смогут проводить камеральную налоговую проверку в отношении доходов налогоплательщика от продажи недвижимости, даже если он не представил декларацию 3-НДФЛ.

Соответствующие поправки в статьи 88, 228 и 229 НК РФ внес Федеральный закон от 29.09.2019 № 325-ФЗ.

Согласно новым нормам, с 1 января 2021 года в случае, если налоговая декларация по НДФЛ в отношении доходов, полученных налогоплательщиком от продажи либо в результате дарения недвижимого имущества, не представлена в налоговый орган в установленный срок, камеральная налоговая проверка проводится налоговым органом на основе имеющихся документов (информации) о таком налогоплательщике и об указанных доходах.

Такая камеральная проверка проводится в течение трех месяцев со дня, следующего за днем истечения установленного срока уплаты НДФЛ. При этом налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения.

Такие разъяснения привела ФНС на своем сайте , отвечая на вопросы налогоплательщиков.

Декларацию по налогу на доходы физических лиц по форме 3-НДФЛ сдают в ИФНС индивидуальные предприниматели, применяющие ОСНО, адвокаты, нотариусы и другие лица, занимающиеся частной практикой. Наряду с ними декларацию сдают физлица, с которых налоговые агенты не смогли удержать НДФЛ. Также 3-НДФЛ сдается в следующих случаях:

- при получении дохода от продажи имущества или имущественных прав;

- при получении в дар недвижимого имущества или транспортных средств;

- при получении дохода в виде выигрышей.

Также обязанность по предоставлению декларации 3-НДФЛ возникает в случаях, когда физлицо претендует на получение налоговых вычетов по НДФЛ. В этих случаях в декларации необходимо будет отразить вычеты, на которые физлицо имеет право.

Общий срок сдачи 3-НДФЛ — не позднее 30 апреля (п. 1 ст. 229 НК РФ). Но если декларация сдается только в целях получения вычета (возврата НДФЛ), ее можно подать в любое время в течение года. Действующая форма декларации утверждена приказом ФНС от 03.10.2018 № ММВ-7-11/569@. С 1 января 2020 года 3-НДФЛ будет сдаваться уже по новой форме.