Корректировка поступления: исправление собственной ошибки в 1С 8.3

Выявление ошибки

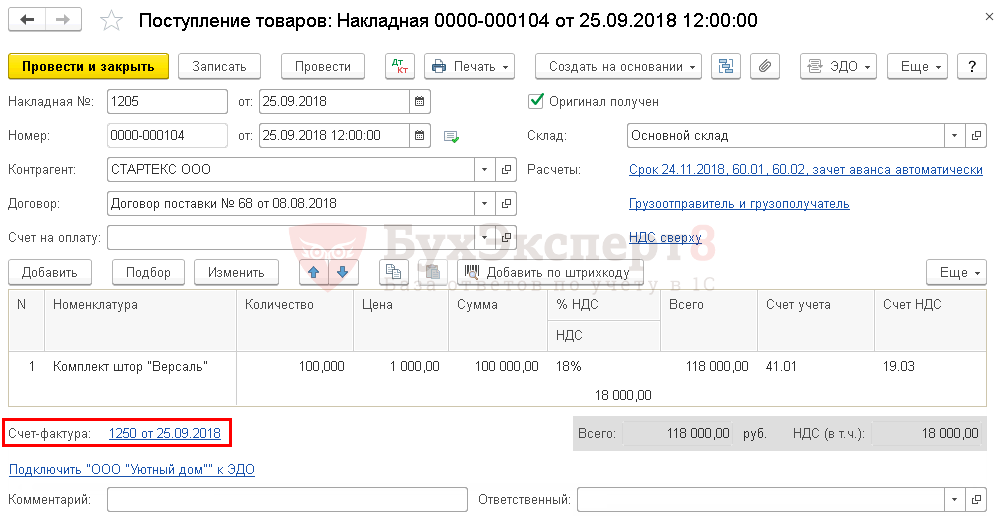

При проверке счетов-фактур бухгалтер обнаружил, что номер зарегистрированного СФ от поставщика отличается от оригинала.

Исправление ошибки

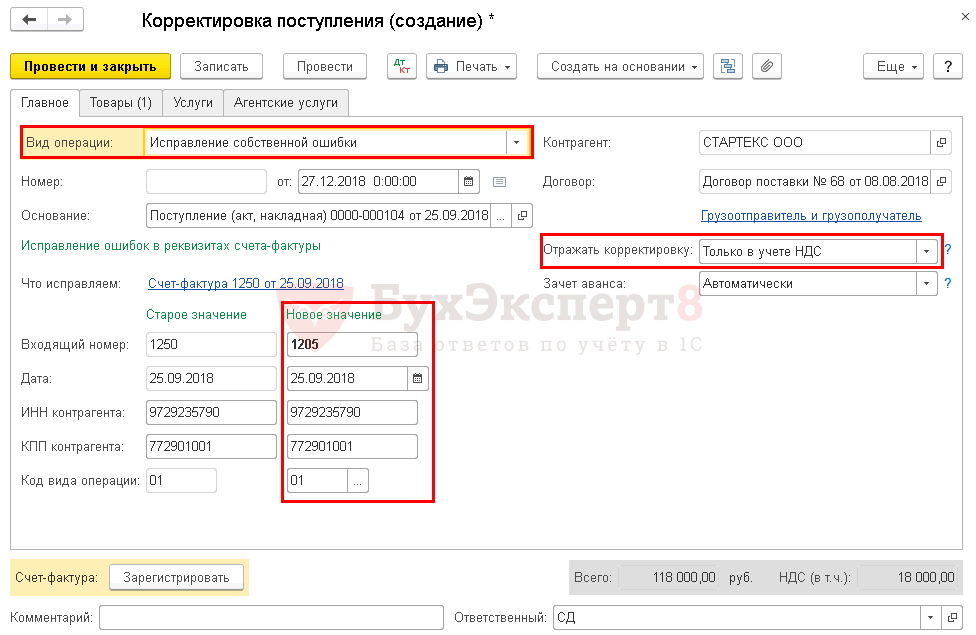

Исправьте ошибку в реквизитах СФ документом Корректировка поступления. Создайте его на основании документа Поступление (акт, накладная).

Основание и Что исправляем заполнится данными исправляемого документа.

Укажите:

- Вид операции — Исправление собственной ошибки;

- Входящий номер в колонке Новое значение — 1205;

- Отражать корректировку — Только в учете НДС.

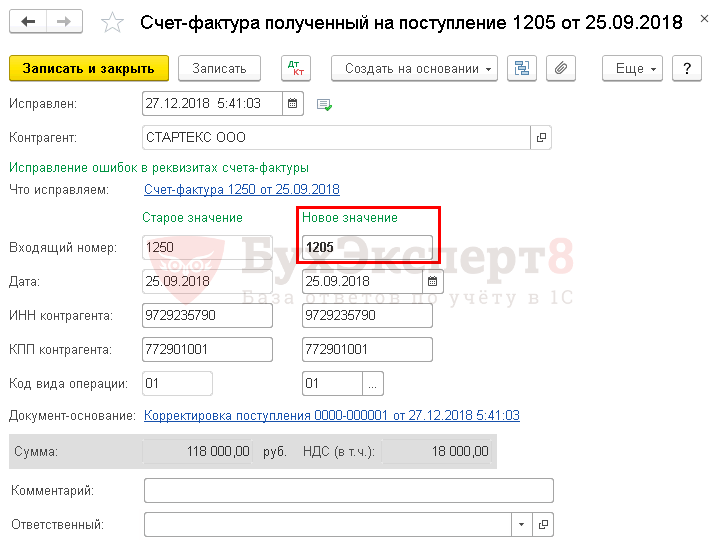

Введите технический документ Счет-фактура полученный по кнопке Зарегистрировать.

Исправленный СФ отразится в доп. листе Книги покупок за 3 квартал, т. е. в периоде, когда аннулируется первичный СФ.

Отчет Книга покупок сформируйте из раздела Отчеты – НДС – Книга покупок. PDF

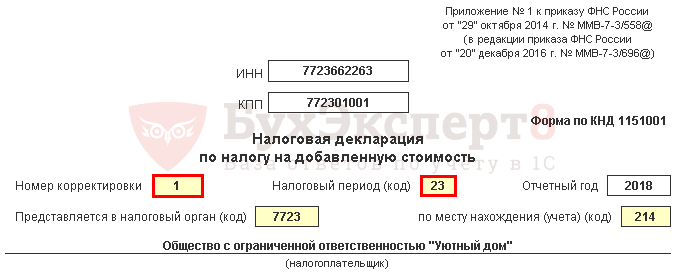

Представление уточненной Декларации по НДС за 3 кв. в ИФНС

Подайте уточненную декларацию за 3 квартал за период, в котором исправлялась ошибка.

На титульном листе:

- Номер корректировки — 1: номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) — 23 «третий квартал»: числовой код периода, за который представляется уточненная декларация.

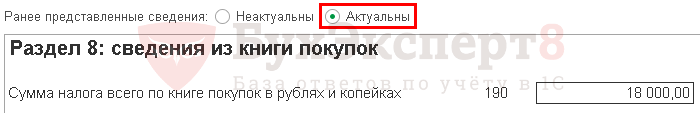

В Разделе 8 «Сведения из книги покупок»:

Ранее представленные сведения — Актуальны, т.к. сумма не изменялась.

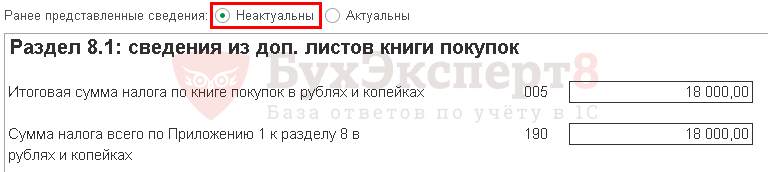

В Разделе 8 Приложение 1 «Сведения из доп. листов книги покупок»:

- Ранее представленные сведения — Неактуальны, потому что Приложение 1 подается в первый раз;

- с минусом — аннулированный первичный счет-фактура, код вида операции «»;

- с плюсом — исправленный счет фактура, код вида операции «».

См. также Порядок представления уточненной декларации

Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

Появление КСФ на уменьшение у продавца и покупателя влечет корректировку записей в бухучете:

|

Контрагент |

Бухгалтерская проводка |

Пояснение |

|

Покупатель |

Дт 10 Кт 60 (сторно) |

Задолженность перед поставщиком откорректирована в сторону уменьшения |

|

Дт 19 Кт 60 (сторно) |

Уточнена сумма НДС (отражена разница в НДС по ПСФ и КСФ) |

|

|

Дт 19 Кт 68 |

Восстановлена ранее принятая к вычету сумма разницы по НДС |

|

|

Продавец |

Дт 62 Кт 90 / субсчет «Выручка» (сторно) |

Исправлен показатель выручки в связи с уменьшением стоимости реализации |

|

Дт 90 / субсчет «НДС» Кт 68 (сторно) |

НДС в сумме разницы между ПСФ и КСФ принят к вычету |

О нюансах применения сторнировочных записей читайте в статьях:

- «Проводка Дт 19 и Кт 60 (нюансы)»;

- «При переходе на расчеты с бюджетом по фактической прибыли не обязательно сторнировать авансы на 1-й квартал уточненкой».

Пример

05.08.2019 ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 45 000,00 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 42 750,00 руб.).

12.08.2019 ООО «Резистор» оформил КСФ в 2 экземплярах:

- 1-й экземпляр выслало покупателю ООО «Тензор»;

- на основании 2-го экземпляра КСФ продавец откорректировал записи в книге покупок и произвел сторнировочные проводки в бухучете.

Учетные записи (первоначальные и корректировочные) у продавца (ООО «Резистор») и покупателя (ООО «Тензор»):

|

Первоначальные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Реализована партия продукции |

Дт 62 Кт 90 |

270 000,00 |

Оприходована партия продукции |

Дт 10 Кт 60 |

225 000,00 |

|

Начислен налог на добавленную стоимость |

Дт 90 Кт 68 |

45 000,00 |

Учтен входной НДС |

Дт 19 Кт 60 |

45 000,00 |

|

Корректировочные записи в учете |

|||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|

Уменьшена сумма реализации |

Дт 62 Кт 90 (сторно) |

–13 500,00 (270 000– 256 500) |

Уменьшена стоимость полученной партии продукции |

Дт 10 Кт 60 (сторно) |

–13 500,00 |

|

Снижена задолженность по НДС |

Дт 90 Кт 68 (сторно) |

–2 250,00 (45 000,00 – 42 750,00) |

Скорректирована сумма входного НДС |

Дт 19 Кт 60 (сторно) |

–2 250,00 |

Сводный корректировочный счет-фактура: можно ли его составлять при снижении стоимости товаров?

Поставщик может выставлять единый (сводный) КСФ, если корректировка стоимости товаров нужна по нескольким поставкам в адрес одного покупателя.

Такая возможность последние 5 лет предоставляется благодаря п. 5.2 ст. 169 НК РФ (после вступления в силу закона от 05.04.2013 № 39-ФЗ).

Оформление сводного КСФ на уменьшение возможно, если:

- продавец договорился с покупателем об уменьшении стоимости отгруженных товаров;

- снижение затрагивает несколько (две и более) поставок, оформленных отдельными первичными счетами-фактурами.

Единый КСФ должен содержать информацию:

- обо всех порядковых номерах и датах выставленных ПСФ;

- о количестве товаров и их общей стоимости (с НДС и без него) по всем счетам-фактурам до и после корректировок;

- разнице между показателями счетов-фактур до и после внесения изменений.

В сводном КСФ тоже возможны ошибки, которые не позволят налогоплательщику претендовать на налоговый вычет. Основной специфичной ошибкой этого документа является указание в нем данных по нескольким покупателям (подп. 3 п. 5.2 ст. 169 НК РФ). Недопустимо также в сводном КСФ сворачивать итоги, если стоимость одних товаров уменьшается, а других — увеличивается.

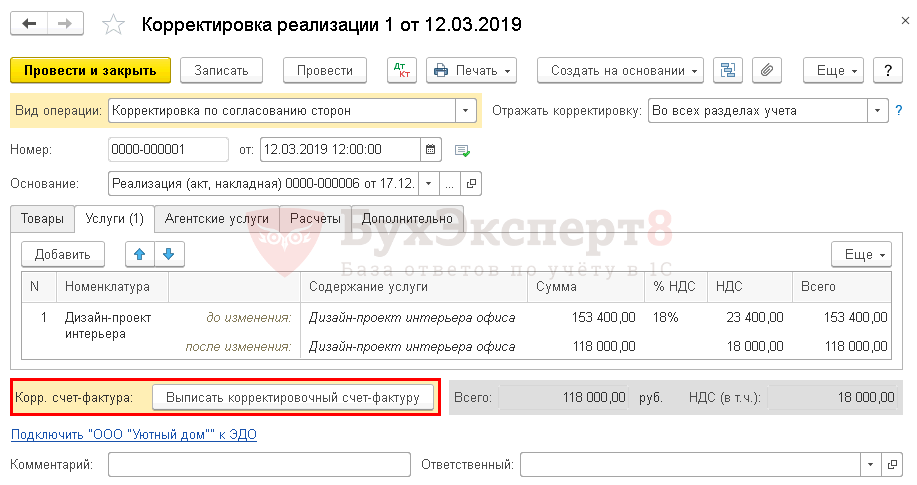

Корректировка реализации в сторону уменьшения за прошлый период в 1С

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

17 декабря услуги оказаны, подписан акт.

12 марта по согласованию сторон предоставлена ретро-скидка на оказание услуг от 17 декабря. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

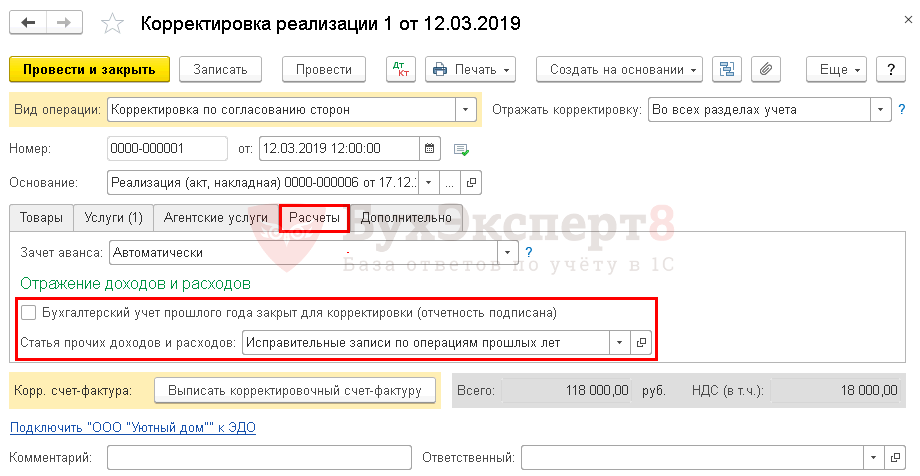

Откорректируйте сумму услуг документом Корректировка реализации. Создайте его на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма реализации.

На вкладке Услуги скорректируйте суммы.

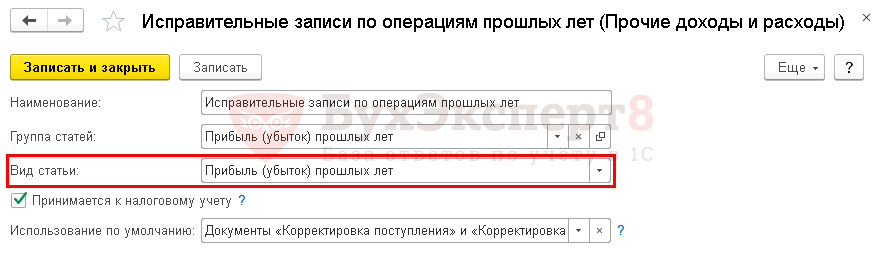

При корректировке сумм прошлого периода проводки напрямую зависят от того, подписана ли бухгалтерская отчетность. Данный факт устанавливается на вкладке Расчеты. Здесь же укажите статью прочих доходов и расходов для учета корректировки в НУ.

Сумма корректировки при выбранной статье Исправительные записи по операциям прошлых лет отразится в стр. 300 (301) декларации по налогу на прибыль.

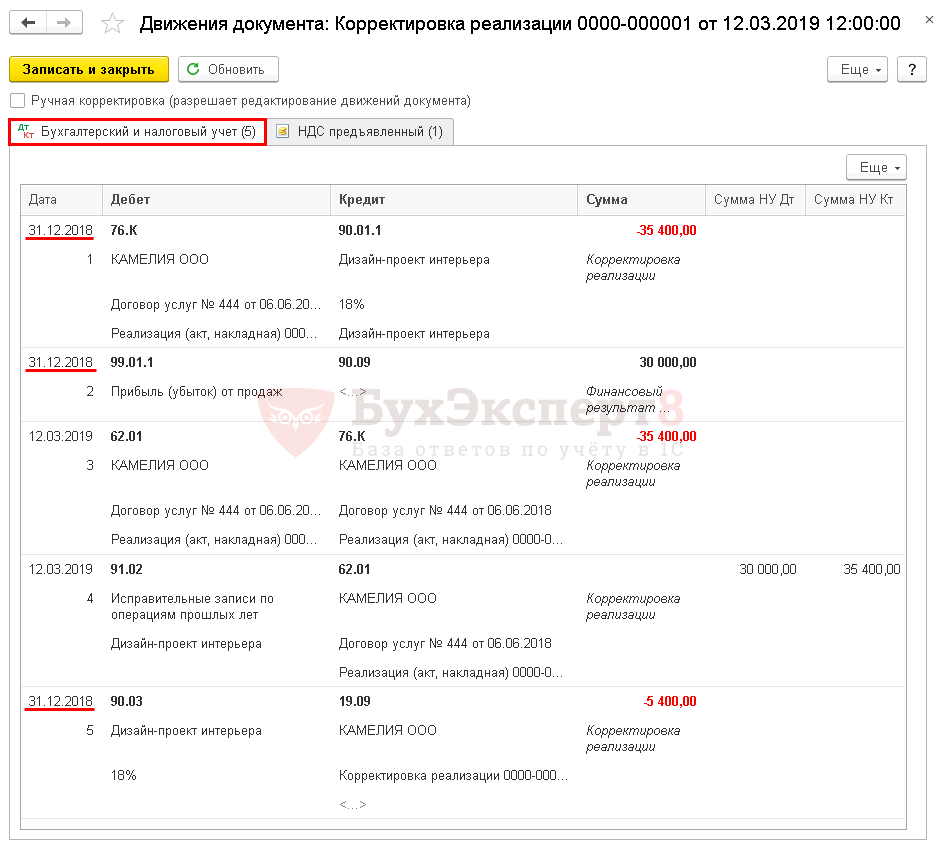

Проводки

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) не установлен, то в 1С корректируется:

- БУ — последним днем года (31 декабря);

- НУ — текущим периодом;

- Взаиморасчеты — текущим периодом, через счет 76.К.

Формируются проводки:

- Дт 76.К Кт 90.01.1 — сторно суммы выручки в БУ;

- Дт 90.03 Кт 19.09 — сторно суммы начисленного НДС.

- Дт 99.01.1 Кт 90.09 — скорректирована прибыль в БУ;

- Дт 62.01 Кт 76.К — сторнированы взаиморасчеты с покупателем;

- Дт 91.02 Кт 62.01 — отражены расходы в связи с корректировкой в НУ.

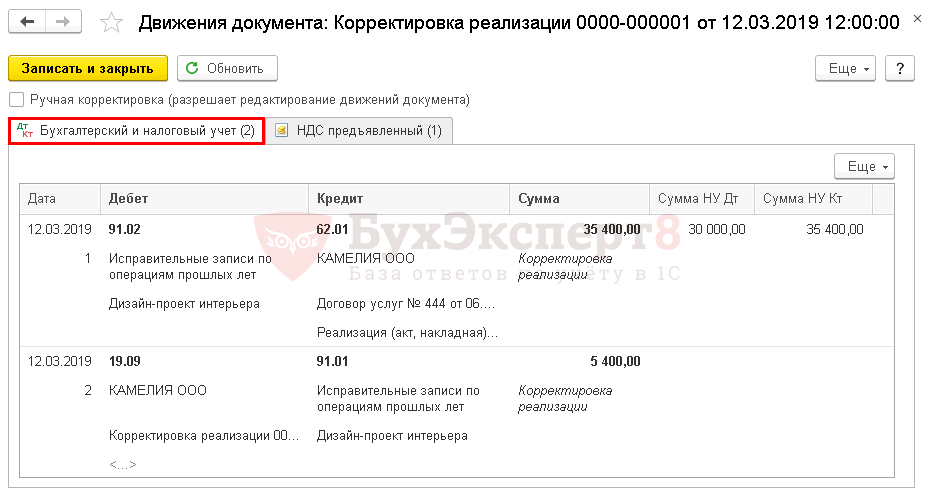

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) установлен, то в 1С все корректировки пройдут в текущем периоде.

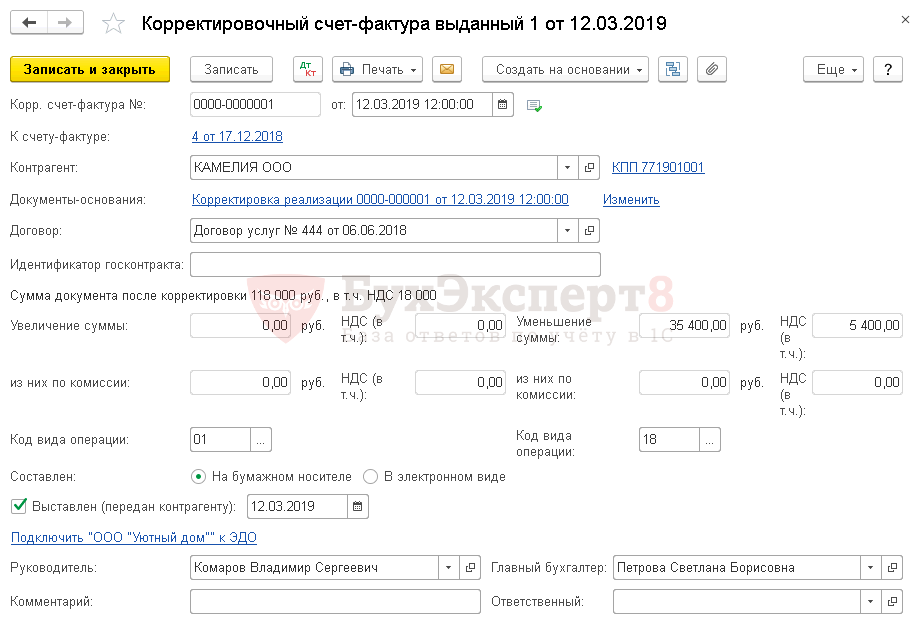

Выпишите КСФ по кнопке Выписать корректировочный счет-фактуру.

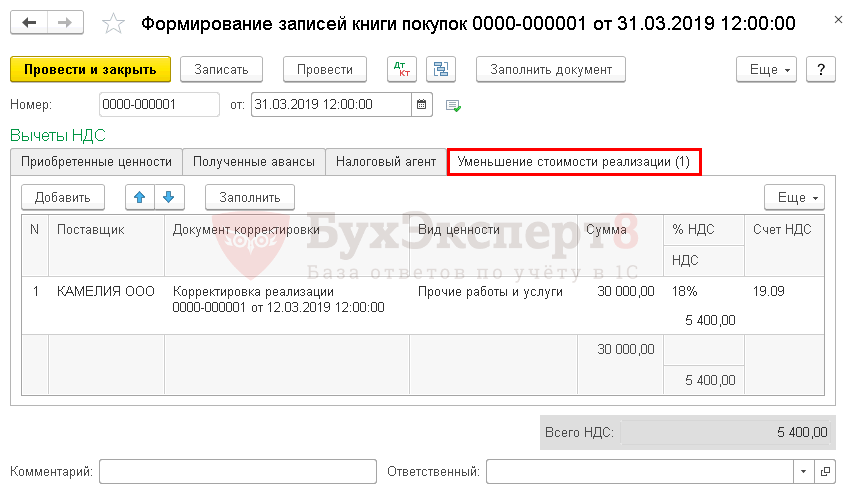

Принять НДС к вычету по КСФ можно только документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС — Создать — Формирование записей книги покупок.

Корректировка реализации отражается на вкладке Уменьшение стоимости реализации.

Отчет Книга покупок сформируйте из раздела Отчеты – НДС – Книга покупок. PDF