Несвоевременная подача отчетности

По результатам полученного дохода или при налогообложении с фиксированной суммой платежа ИП должен подавать декларации.

Отчетность представляется:

- В срок, установленный для каждой формы декларации отдельно. Например, для ЕНВД установлен срок 20 числа месяца, следующего после окончания квартала.

- На бланках, принятых для отчетного периода. Если ИП подает декларации неустановленного образца, отчетность не считается представленной.

Узнавать, какие формы актуальны в отчетном периоде, можно на официальном сайте ИФНС или у налоговых консультантов. При сдаче отчетности на неактуальном бланке инспектор имеет право не принять документ. Что делать, если сдача отчетности производится в последний день представления и отсутствует время на переделку? Декларацию необходимо отправить почтой и следом подать правильный документ.

Если ИП не ведет деятельность, необходимо представлять «нулевые» декларации, в которых отсутствуют данные. Отчетность с отсутствием данных ИП представляют при отсутствии движения материальных ценностей, поступления выручки и иных показателей, характеризующих активность. За неподачу в срок деклараций с отсутствием данных налагается штраф в размере 1 тысячи рублей.

В случаях, если возникает ситуация с непредставлением отчетности, по которой начислена сумма к уплате, штраф взимается от начисленного налога. Величина санкций составляет 5% от суммы налогового обязательства, но не более 30%.

Компании, имеющие численность выше определенного лимита, должны представлять декларации в электронном виде. За нарушение порядка подачи отчетности налагается штраф в размере 200 рублей.

Срок давности за налоговые нарушения: с какого момента идет отсчет

Три года

, в течение которых ИФНС может привлечь налогоплательщика к ответственности за неуплату налога, отсчитываются с начала налогового периода, следующего за периодом, в котором налог должен быть уплачен.

Примечание

: Информация ФНС

ФНС отмечает, что налогоплательщики часто полагают, что срок давности должен начинать исчисляться с конца налогового периода, за который неуплаченный налог был начислен. Такой подход к исчислению срока давности, по мнению налоговиков, является неверным. Потому что по закону налог исчисляется и уплачивается после окончания налогового периода. А значит, правонарушение в виде неуплаты или неполной уплаты налога наступает уже после окончания периода, за который начисляется налог.

Например, компания не заплатила налог на прибыль за 2012 год. Установленный законодательством крайний срок уплаты налога за 2012 год истекает 28.03.2013 года. Т.е. налоговое правонарушение состоялось уже в 2013 году, а, следовательно, срок давности привлечения к ответственности отсчитывается с 01.01.2014 года по 01.01.2017 год.

Какой срок исковой давности действует для взыскания задолженности

Общий срок исковой давности составляет три года (). Однако по закону для отдельных видов требований срок может быть сокращен или увеличен (ст. 197 ГК РФ). Например, сделку можно признать недействительной в течение года (п. 2 ). Оспорить продажу доли в общей собственности один из дольщиков может в течение трех месяцев, если его преимущественное право покупки нарушили (п. 3 ст. 250 ГК РФ). Течение срока исковой давности согласно пункта 2 статьи 200 ГК РФ определяется в следующем порядке:

- по обязательствам, срок исполнения которых определен, – по окончании срока исполнения обязательства;

- по обязательствам, срок исполнения которых не определен либо определен моментом востребования, – со дня предъявления кредитором требования об исполнении обязательства. Если на исполнение требования кредитор дал должнику какое-то время – по окончании последнего дня срока исполнения обязательства.

Срок исковой давности

может прерываться. Основанием для прерывания срока исковой давности являются действия лица, свидетельствующие о признании долга. После перерыва течение срока исковой давности начинается заново, время, истекшее до перерыва, в новый срок не засчитывается. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 № 35-ФЗ о противодействии терроризму.

Примечание

: Статьи 203 и пункта 2 статьи 196 Гражданского кодекса РФ.

Срок исковой давности, Давность привлечения к административной ответственности

Сроков исковой давности несколько. Если со дня совершения административного правонарушения прошло 2 месяца, то давность привлечения прошла

(). А вот давность исполнения постановления о назначении административного наказания

— 1 год со дня вступления в законную силу (). Если 2 месяца со дня, когда Вы должны были уплатить штраф прошли, по Вас не привлечёшь, но в течении года могут (при маленьких суммах часто не подают) подать в службу судебных приставов (те возбудят исполнительное производство и предложат добровольно оплатить штраф в течении 5 дней, не уплатите- принудительное взыскание штрафа и исполнительский сбор 7% от суммы штрафа). После прошествии года про невзысканный штраф можно забыть.

Срок давности

— это срок, в течение которого по делу может быть вынесено постановление о назначении наказания. Потом его можете хоть год обжаловать — если вынесенное в пределах срока давности постановление оставят без изменения, Вы привлечены к ответственности.

к меню

Составление протокола

Чтобы вас наказать, налоговики должны составить протокол об административном правонарушени Проверять содержание протокола, а также сроки его составления бессмысленн Во-первых, потому что нарушение сроков составления протокола и сроков направления его судье не является основанием для закрытия административного дел Во-вторых, даже если налоговики не укажут в протоколе какие-либо необходимые сведения, у них будет возможность все исправить. Ведь судья, получив протокол и выявив в нем недостатки, вернет его налоговикам на доработк

Внимание

Если вы просрочили сдачу декларации более чем на 10 рабочих дней, налоговики могут заблокировать счета вашей организаци

Отметим, что налоговики должны любым способом известить вас о месте и времени составления протокола, для того чтобы вы могли при этом присутствовать и внести при необходимости свои замечани Но даже если они вас не известят, то административное дело из-за этого опять же автоматом не закроется.

Как правило, когда бухгалтер приносит в ИФНС отчетность уже по окончании срока ее представления, инспекторы пытаются тут же составить протокол и вручить его бухгалтеру. Иногда даже угрожая не принять «просроченную» отчетность, пока бухгалтер не возьмет протокол.

Если же вы в инспекции не появляетесь, а сведения о вас есть в базе ИФНС, то протокол составят без вас и его копию вам направят по почт

Смягчающие обстоятельства

В качестве смягчающих обстоятельств при неподаче, либо не своевременной подаче декларации, можно выделить следующие факторы:

- правонарушение совершено не умышленно и впервые;

- период просрочки совсем небольшой;

- возможность подтвердить тяжелое материальное положение;

- отсутствие последствий для гос. бюджета;

- декретный отпуск или временная нетрудоспособность.

Смягчающие обстоятельства позволяют ходатайствовать об отмене штрафа

Если хотя бы одно обстоятельство подходит, то имеет смысл написать соответствующее ходатайство в ИФНС. Возможно, по решению налоговой, штраф будет уменьшен, а для кого-то и вовсе отменен.

Подача налоговой декларации – важный этап в деятельности предпринимателя. Своевременные действия избавят от переплаты штрафов, тем самым ИП сэкономит время, деньги и сохранит нервную систему в целости.

Штрафы в соответствии с налоговым законодательством

Полномочия налоговых органов обратиться к штрафным мерам предусмотрены статьей 119 Налогового кодекса РФ . Размер штрафа определит не только сумма дней просрочки, но и от факта уплаты Единого налога в пользу государственной казны:

|

Вид нарушений |

Размер штрафа |

| Если налог был перечислен в госбюджет соответственно установленным срокам, но расчет не был предоставлен вовремя. | От 1 000 рублей |

| Не была сдана в срок «нулевая» декларация ЕНВД | От 1 000 рублей |

| Если и налог и отчет были представлены в налоговые службы с опозданием | · 5% от суммы неоплаченного налога за каждый полный и неполный месяц просрочки

· 30% от суммы неоплаченного налога (но не менее 1 000 рублей), если длительность просрочки превышает 6 месяцев |

| Если Единый налог был погашен вовремя, но не полностью, а ИП при этом задержал сдачу декларации ЕНВД | Штраф рассчитывается аналогично предыдущему пункту, однако суммой неоплаченного налога будет являться разница между полным его размером и уже уплаченной частью. предусматривает, что на остаток по недоплаченному налогу за каждый месяц просрочки будут добавляться пенни |

Данная статья предусматривает привлечение к административной ответственности лиц, в должностные обязанности которых входят формирование и сдача налоговой отчетности. Каждое нарушение может облагаться штрафом в размере от 300 до 500 рублей.

Штраф, определенный по КоАП РФ, должен быть погашен в течение 60 суток после установки факта правонарушения. В противном случае, задолженность может быть взыскана в судебном порядке, что, в свою очередь, приведет к еще одному штрафу, но уже в двукратном размере (но не менее 1 000 рублей).

Помимо денежных взысканий, правонарушитель может подвергнуться другим формам административного наказания:

- заключение под стражу до 15 суток;

- общественные отработки длительностью до 50 часов.

Если речь идет о суммах неоплаченного налога в особо крупных размерах, правонарушитель по мимо административных наказаний, может привлекаться к уголовной ответственности.

Штраф за декларацию ЕНВД 2020

Каждый плательщик по каждому налогу должен подавать декларацию в налоговую инспекцию, кроме случаев, предусмотренных законодательством. Это следует из пункта 1 статьи 80 Налогового кодекса РФ. Если в отношении, например, специального налогового режима (СНР) в виде патентной системы обязанность представлять декларацию не предусмотрена, то плательщики единого налога на вмененный доход (ЕНВД) обязаны подавать декларации ежеквартально. Неисполнение этой обязанности повлечет соответствующую ответственность. Штраф за нарушение порядка подачи декларации по ЕНВД в 2020 году предусмотрен как Налоговым кодексом РФ, так и Кодексом РФ об административных правонарушениях.

Декларация ЕНВД

Плательщики, применяющие СНР в виде уплаты ЕНВД, платят налог в бюджет и отчитываются в соответствующую инспекцию ФНС России ежеквартально. Плательщик ЕНВД по результатам каждого квартала в течение года должен подавать в налоговую инспекцию декларацию с расчетом налога (статья 80, статья 346.32 Налогового кодекса РФ).

Сроки подачи декларации по ЕНВД в 2020 году следующие:

За 4 квартал 2016 года – не позднее 20 января 2020 года;

За 1 квартал 2020 года – не позднее 20 апреля 2020 года;

За 2 квартал 2020 года – не позднее 20 июля 2020 года;

За 3 квартал 2020 года – не позднее 20 октября 2020 года.

Важно понимать, что единый налог исчисляется исходя из возможных, а не фактически полученных доходов (статья 346.27, пункт 1 статьи 346.29 Налогового кодекса РФ). По этой причине плательщику нужно декларировать не фактический, а вмененный доход

Плательщики ЕНВД уплачивают фиксированный налог и отчитываются перед налоговой инспекцией даже при минимальных доходах или их отсутствии.

Индивидуальный предприниматель или организация, прекратившие соответствующую деятельность, по которой они уплачивают ЕНВД, снимаются с налогового учета.

форму N ЕНВД-3 – для организации;

форму N ЕНВД-4 – для индивидуального предпринимателя.

Для плательщиков ЕНВД, не снятых с соответствующего учета, под запретом:

Существует ли нулевая декларация ЕНВД?

Сумма налога по ЕНВД рассчитывается исходя из вмененного дохода, который может получить предприниматель, располагающий определенным количеством физического показателя. Реальная прибыль организации не учитывается в формуле. Бюджетные платежи обязательны даже для тех коммерческих структур, которые временно не ведут деятельность или трудятся себе в убыток.

Согласно закону, нулевой декларации по ЕНВД не существует. Сдача отчетной формы с нулями в налоговую инспекцию будет расценена как нарушение законодательства. Бизнесмену придется подавать уточненный документ, в котором будут прописаны реальные цифры физического показателя и произведен расчет на их основании.

Позиция государства относительно нулевой отчетности однозначна: последняя признается некорректной и недействительной. Если ООО или ИП не ведет деятельность, ему необходимо сняться с учета (снять с учета ООО) в качестве плательщика вмененного налога. В противном случае они будут осуществлять ежеквартальные бюджетные платежи в прежнем объеме.

Декларация по ЕНВД за I квартал 2017 года: образец заполнения по новым правилам

Время прочтения:

Подходит к концу срок, не позднее которого налогоплательщики ЕНВД должны отчитаться по вмененному налогу. Сверьтесь с нашим быстрым справочником и образцом заполнения: вдруг что-то упущено.

Когда надо сдать декларацию по ЕНВД за I квартал 2017 года

Декларацию по ЕНВД за I квартал 2017 года надо сдать не позднее 20 апреля, а заплатить налог не позднее 25 апреля.

Сроки сдачи декларации по ЕНВД за 2017 год:

- за I квартал – не позднее 20 апреля 2017 года;

- за II квартал – не позднее 20 июля 2017 года;

- за III квартал – не позднее 20 октября 2017 года;

- за IV квартал – не позднее 20 января 2018 года.

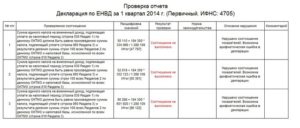

Если не сдать декларацию по ЕНВД за I квартал 2017 года вовремя, оштрафуют по пункту 1 статьи 119 НК РФ.

Штраф за каждый месяц просрочки – 5% от суммы налога, которая указана в декларации к уплате (доплате), но не была заплачена в срок. Больше 30 % от суммы налога взыскать не могут. Меньше 1000 руб.

Директора или главбуха за опоздание со сдачей декларации по ЕНВД за I квартал 2017 года могут оштрафовать на сумму от 300 до 500 рублей по статье 15.5 КоАП РФ.

Кто и куда сдает декларацию по ЕНВД за I квартал 2017 года

Отчитываться по ЕНВД надо всем плательщикам налога – как компаниям, так индивидуальным предпринимателям. Отчетность направляют в инспекцию по месту ведения деятельности, в которой налогоплательщик зарегистрирован в качестве плательщика ЕНВД.

По какой форме сдавать декларацию по ЕНВД за I квартал 2017 года

Декларацию по ЕНВД заполняют по форме из приказа ФНС России от 4 июля 2014 г. № ММВ-7-3/353. В декларации есть титульный лист и 3 раздела.

Что изменилось в декларации по ЕНВД в 2017 году

С 2017 года ИП могут учесть при расчете ЕНВД страховые взносы, уплаченные за себя в том же квартале. Это учли законодатели в разделе 3 декларации по ЕНВД.

Строка 040 «Общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период» теперь рассчитывается по-другому, с учетом строки 030 «Сумма страховых взносов, уплаченных индивидуальным предпринимателем в фиксированном размере на обязательное пенсионное страхование и на обязательное медицинское страхование».

Как заполнить декларацию по ЕНВД за I квартал 2017 года

Скачать Образец заполнения декларации по ЕНВД за I квартал 2017 года

Предположим, декларацию по ЕНВД за I квартал 2017 года заполняет компания «Алмаз», которая занимается ремонтом ювелирных изделий в г. Буй Костромской области. У компании только один вид деятельности и одна мастерская в городе.

Титульный лист

На титульном листе показывают данные по компании – полное наименование, ИНН и КПП. Номер корректировки – 0, если компания впервые сдает декларацию за отчетный период. Налоговый период – 21, отчетный год – 2017.

Код вида экономической деятельности надо брать из Общероссийского классификатора видов экономической деятельности (ОКВЭД2).

Не забывайте ставить до конца строки прочерки, если место в ней после внесения данных еще остается. Это же касается и строк, в которые вносить компания ничего не может. Например, по данным о реорганизации, если таковая не проводилась.

Отдельное внимание – строке с кодом «По месту учета». Данные туда надо брать в соответствии с приложением 3 к Порядку, утвержденному приказом ФНС России от 4 июля 2014 г

№ ММВ-7-3/353@.

Строка «Представляется в налоговый орган» содержит код инспекции. Его посмотреть с помощью сервиса ФНС.

Раздел 1

В разделе 1 показывают данные, которые бухгалтер приводит в разделах 2 и 3. Строка 010 содержит код муниципального образования, на территории которого компания «Алмаз» ведет деятельность на ЕНВД. А строка 020 покажет налог к уплате, который рассчитан в следующих разделах.

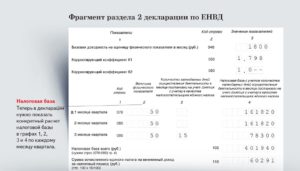

Раздел 2

В верхней части раздела надо внести адрес места осуществления предпринимательской деятельности вместе с индексом и кодом ОКТМО.

Ремонт ювелирных изделий в г. Буй Костромской области относится к бытовым услугам, поэтому в строке «Код вида предпринимательской деятельности» стоит значение «01». Коды надо смотреть в приложении 3 к Порядку, утвержденному приказом ФНС России от 4 июля 2014 № ММВ-7-3/353@.

Ниже в разделе 2 пойдет непосредственный расчет налога.

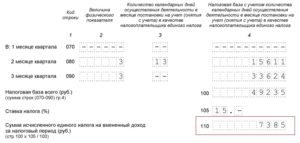

Раздел 3

Признак налогоплательщика у компании «Алмаз» будет 1, потому что у него есть наемные работники.

В строке 010 будет значение из строки 110 раздела 2. У компании «Алмаз» он был один. Если разделов 2 несколько, надо сложить цифры всех строк 110 из них.

В строке 020 надо показать страховые взносы, уплаченные в I квартале 2017 года. Итоговая сумма налога, которую надо перечислить в бюджет, показывается по строке 040. У компании «Алмаз» это разница между строками 010 и 020 раздела 3.

Причины Блокировки банковского расчетного счета

- неуплата (неполная уплата) НДФЛ с зарплат, премий, гонораров фрилансерам и прочих платежей физлицам (70% компаний, у которых заблокировали счет);

- очень быстрый (в течение нескольких часов или минут) вывод денег со счетов после их поступления (55% компаний);

- работа с неблагонадежными контрагентами (50% компаний);

- нахождение в «красной зоне» по налогам. Т.е. налоги уплачивались в размерах, не сопоставимых с масштабом и видом бизнеса (45% фирм);

- нахождение организации в черных списках, то есть в перечне компаний, у которых уже были проблемы по мнению Федеральной службы по финансовому мониторингу (38%);

- уплата НДС в недостаточных объемах (35%);

- негативный рейтинг по снятию наличных. Т.е. компании снимали значительно больше, чем делали похожие компании (9% фирм).

Примечание

: Счета блокировались лишь в случае, когда компания соответствовала не одному, а сразу нескольким критериям сомнительности.

Будет ли штраф за неподачу декларации по ЕНВД в срок?

Штраф за неподачу декларации ЕНВД в срок в 2017 году обязательно будет. Сколько он составляет и какие еще меры могут быть приняты по отношению к нерадивому плательщику ЕНВД, читайте в этом материале.

Что предусматривает налоговое законодательство за несдачу декларации

Санкции, которые может применить налоговая в том случае, если не получит вовремя необходимый отчет, прописаны в ст. 119 НК РФ. То, какой именно размер штрафа будет установлен, зависит не только от сдачи декларации (расчета), но и от фактической уплаты суммы налога, причитающегося по этой декларации в бюджет:

- Если налог, причитающийся за период, был полностью перечислен в бюджет по сроку уплаты, а «опоздала» только декларация — штраф составит минимум 1000 рублей. Такая же ответственность наступает и в случае, если не сдана вовремя нулевая декларация.

- Если ни декларация не была предоставлена, ни налог не платился — штраф будет начислен со всей суммы неполученного бюджетом налога в таком порядке:

- 5% от суммы неуплаченного налога за каждый месяц просрочки (полный или неполный). Это означает, что даже если просрочка несколько дней, один неполный месяц уже есть.

- Общая сумма штрафов может составлять максимум 30% от размера неуплаченного налога, но не менее 1000 рублей. То есть штраф в размере 5% может начисляться в течение каждого из 6 месяцев со дня просрочки. Если же налогоплательщик умудрился не отчитываться и не платить более долгий срок — штраф в итоге будет все равно 30%.

- Если налогоплательщик опоздал с подачей декларации, а налог заплатил частично — для расчета штрафа налоговики возьмут разницу между всей суммой причитающегося к уплате налога и фактически уплаченной частью. Штраф по этой дельте считается в таком же порядке, который изложен в предыдущем подпункте.

Кроме этого, на недоплаченный в бюджет налог будут начисляться пени, своим порядком, по ст. 75 НК РФ, независимо от того, применялись ли к налогоплательщику еще какие-то санкции или нет.

Какие санкции за несданный вовремя отчет полагаются по КоАП РФ

Нарушение законодательства о налогах влечет за собой не только налоговые санкции, но и административную ответственность. В случае несдачи налоговой декларации к нарушителям применяются нормы ст. 15.5 КоАП РФ.

По ст. 15.5 КоАП РФ должностным лицам (ответственным за сдачу отчетов и уплату налогов) может быть вынесено предупреждение или наложен штраф, который составляет от 300 до 500 рублей за каждое нарушение.

ОБРАТИТЕ ВНИМАНИЕ! По КоАП РФ штрафы должны быть уплачены в течение 60 дней с момента вынесения постановления о правонарушении. Такие штрафы в случае неуплаты могут быть взысканы через суд

А также могут быть назначены:

- административный арест на срок до 15 суток;

- принудительные общественные работы длительностью до 50 часов.

Следует помнить, что в определенных случаях (повлекших недополучение бюджетом налога в размере, определенном как особо крупный) помимо административной ответственности может применяться еще и уголовная.

В подробностях узнать, какая и когда налагается уголовная ответственность на нерадивых налогоплательщиков, можно в нашей рубрике.

Какие дополнительные меры могут применяться к не сдающим отчетность по ЕНВД

К тем, кто вовремя не сдал отчетность по ЕНВД, могут быть применены общие меры дополнительного воздействия. В том числе в первую очередь следует помнить о блокировке банковских счетов недобросовестного налогоплательщика.

Возможность для налоговиков заблокировать счета в банках предусмотрена ст. 76 НК РФ. Если сдача декларации просрочена больше чем на 10 рабочих дней после установленной законом даты подачи, налоговая вправе направить в банки, где обслуживается налогоплательщик, решение о приостановлении операций по его счетам.

Операции блокируются в расходной части (то есть деньги на счет поступать будут, а вот воспользоваться ими налогоплательщик не сможет). При блокировке учитываются такие нюансы:

Счет блокируется без предварительного уведомления об этом налогоплательщика. ФНС не поддержала идею о том, чтобы предупреждать о блокировке (см. письмо ФНС от 28.07.2016 № АС-3-15/3463@).

Примеры расчета суммы денежного взыскания

Рассмотрим на примерах, как определяется штраф за декларацию ЕНВД в 2016 и 2017 году.

Пример 1.

ИП Иванов А.А. сдал налоговую декларацию в ИФНС на неделю позже положенного срока. В документе написано, что сумма налога к уплате составляет 100 000 рублей. Штраф за просрочку составит 5% от этой суммы, что равно 5 000 рублей.

Пример 2.

ИП Сидоров Б.Б. фактически не вел деятельность на протяжении полугода. По истечение этого времени он собрался закрыть ИП, но вспомнил, что не давал декларацию ни разу за последние шесть месяцев.

Штраф ИП составит 1 000*6 = 6 000 рублей. Эта денежная санкция не помешает закрытию ИП, но перейдет на Сидорова Б.Б. как на физическое лицо. Сумму лучше своевременно уплатить, потому что в противном случае в дело вступят судебные приставы.

Каким будет наказание — решает судья

Составленный протокол налоговики направляют мировому судь

Вас должны известить о дате и месте рассмотрения дел Хотя на практике дело могут рассмотреть без вас, даже не сообщив вам о том, что оно будет рассматриваться. В этом случае вы, в принципе, можете пожаловаться на то, что не были извещены, и дело, возможно, вернут на новое рассмотрени Но в итоге это не поможет вам избежать штрафа совсем. Скорее всего, вы просто оттянете момент наказания.

СОВЕТ

Если у вас нет письменной должностной инструкции и вы не боитесь гнева вашего руководителя, то в суде можете утверждать, что сдача деклараций в налоговую инспекцию не входит в ваши должностные обязанности. Ведь по Закону о бухучете обязанность главбуха — это ведение бухучета. Тогда оштрафовать должны руководителя, а не вас. Как знать, возможно, пока налоговики будут переоформлять протокол, а судья рассматривать материалы дела, срок давности привлечения к ответственности истечет, и руководитель тоже избежит наказания.

Если судья сочтет вас все-таки виновным, он вынесет постановление о назначении административного наказани Копию постановления вам вручат лично или направят по почте заказным письмо

Взимать ли увеличенные взносы с ИП: позиция ПФР

В Письме от 10.07.2017 года № НП – 30 — 26/9994 Пенсионный Фонд указывает, что норма Закона № 212 — ФЗ о взыскании с ИП взносов, в несколько раз превышающих стандартные, не предполагает возможности пересчета обязательств ИП, возникших вследствие непредоставления декларации. Фонд считает правомерным истребовать с предпринимателя — пусть и с нулевыми доходами, социальные взносы — по фиксированной их части, в максимальном объеме.

Вместе с тем, ПФР отмечает, что при предоставлении ИП налоговой декларации пусть и с опозданием, но в пределах расчетного периода, за который исчисляются взносы, пересчет обязательств все же возможен. Очевидно, что такая позиция все же выходит за рамки Закона № 212 — ФЗ или, по крайней мере, отражает попытку ПФР определенным способом трактовать нормы данного закона. В данном случае — трактовка не в пользу предпринимателей.

Иную точку зрения по вопросу пересчета взносов имеет ФНС России.

Какие штрафы и пени по ЕНВД могу быть | Бизнес кейс

29.09.2015

Вмененка остается одной из наиболее популярных налоговых систем для малого бизнеса в стране, основной причиной такой востребованности является относительно невысокая ставка налога и возможность вести упрощенный учет, правда все эти плюсы не дают иммунитет против штрафов по ЕНВД.

Так как избежать штрафов и за что собственно их применяются при использовании ЕНВД?

Штрафы ЕНВД за постановку на учет

Любая песня начинается с музыки, а знакомство со штрафными санкциями ФНС для ИП начинается с постановки на учет. Собственно ранее мы подробно рассмотрели документы, которые подаются в налоговую для постановки на учет в качестве плательщика заявление ЕНВД-1 и ЕНВД-2, тут про базовую доходность и корректирующий коэффициенты К-1, К-2. А что будет если не подать?

Штрафы за не постановку на учет или несвоевременную постановку достаточно большие:

- Вариант первый – работники ФНС словили Вас «за руку», если ИП осуществляется деятельность без постановки на учет в качестве плательщика ЕНВД. Тогда штраф по ЕНВД будет минимум 40 тысяч рублей, максимальный размер не ограничен и составляет 10% от дохода полученных в результате работы индивидуального предпринимателя или ООО без постановки на учет. Правда есть один нюанс, реально обосновать суммы доходов можно только документально, так что в большинстве случаев штраф будет 40 тысяч рублей.

- Вариант второй – предприниматель самостоятельно подал документы с опозданием, подробно, когда его нужно подавать рассмотрели в статье про ЕНВД. Тогда Вам грозит штраф вмененке — 10 тысяч рублей.

Штрафы за декларации ЕНВД

Даже если Вы вовремя подали заявление по постановке на учет и спокойно работаете, то не стоит забывать о своевременной подаче декларации по ЕНВД. За несвоевременную сдачу отчетности по вмененки предусмотрен даже очень не плохой штраф.

Минимальная сумма штрафа за не сдачу декларации по ЕНВД 1 тысяча рублей, но сумма может быть больше максимум доначислят 5 % от суммы налога.

Пример на основании декларации у Вас выходит к уплате 100 000 тысяч рублей, как следствие штраф составит 5000 рублей.

Помните – если вдруг не успеваете подать вовремя отчет, лучше подайте пустой но вовремя, а через пару дней уже с правильными цифрами

Только помните, что тут очень важно не допустить начала проверки работниками ФНС, так что у Вас есть в случаи с уточненной буквально пару дней форы

Штрафы по уплате налога

Наиболее жесткие наказания предусмотрены именно за несвоевременную уплату налога. Есть два варианта:

- — первый, 20% от суммы несвоевременно уплаченного налога.

- — второй, 40% от суммы вмененки при наличии злого умысла.

Если честно, доказать, что просрочка была без злого умысла достаточно сложно, подойдет к примеру, справка с больницы что Вы были на операции или выезжали за пределы страны. На самом деле «умысел или не умысел» во много зависит от позиции конкретно взятого налоговика или его начальника.

Единственным действительно хорошим вариантом и собственно страховкой является переплата, конечно лишних денег не бывает, на практике могу сказать, что намного дешевле держать у себя на лицевой карте в ИФНС квартальную переплату. Которая будет зачтена в уплату по мере начисления налога, это лучше чем платить штрафы по ЕНВД.

Сумма переплаты может быть возвращена на Ваш расчетный счет по первому требованию.

Что еще стоит знать о санкциях ЕНВД

- Первое, кроме штрафа за несвоевременную уплату начисляется пеня ЕНВД. Суммы там небольшие, но про нее забывать не стоит.

- Второе, не смотря на то, что федеральными законами №52ФЗ и №59ФЗ от 02.04.2014 года с предпринимателей сняли обязанность по уведомлению ИФНС об открытии расчетного счета, штраф за это пока остается и составляет 5 тысяч рублей.

- Третье, если Вас вызвали в качестве свидетеля и Вы плательщик вмененки то за не явку могут оштрафовать на 1 тысячу рублей, а за отказ от дачи показаний еще на 3 тысячи, может и мелочи но очень не приятные.

о налогах, посмотрим как нужно заполнять декларацию

Как заполнить декларацию по ЕНВД (подробно http://pilotbiz.ru/category/nalogooblozhenie-malogo-biznesa/envd/ ) , пример расчета ,

Дата загрузки: 2015-05-02

Штрафы по ЕНВД Ссылка на основную публикацию

За неуплату штрафа — тоже штраф

Штраф вы должны заплатить по реквизитам, указанным в постановлении, в течение 30 календарных дней со дня вступления постановления в силу. А таким оно считается по истечении срока, установленного для его обжаловани То есть если вы не обжаловали это постановление, то штраф нужно заплатить не позднее дня с момента получения вами постановления. Если же вы все-таки подадите жалобу, то ный срок для уплаты штрафа начнет исчисляться с даты вступления в силу самого последнего судебного решения по вашему делу.

Если вы не уплатите штраф вовремя, то взысканием штрафа займутся пристав Кроме того, за нарушение срока уплаты первоначального штрафа вам грозит новый, дополнительный штра в нашей ситуации это 1000 руб. То есть если вас за просрочку сдачи декларации оштрафовали, например, на но вы этот штраф не заплатили, то нужно будет заплатить уже 1300 руб. Помимо уплаты двух административных штрафов, вам придется заплатить исполнительский сбор, который в нашем случае составит Итого — 1800 руб., а если изначально штраф был 500 руб. — то 2000 руб. Поэтому с уплатой штрафа за несвоевременное представление декларации лучше не затягивать.

По нашему мнению, если вы действительно нарушили срок сдачи декларации, лучше заплатить штраф. Ведь времен затраты, а возможно, и материальные (например, если вы привлекаете юристов для составления юридически грамотных жалоб), связанные с оспариванием постановления, несопоставимы с размером самого штрафа.

Санкции за нарушение правил учета

В процессе ведения деятельности ИП должен вести учет активов, доходов и расходов. На основании данных учета определяется величина налогов, указанных в декларации и вносимых в бюджет. В НК РФ (ст. 120) предусмотрен штраф за грубое нарушение правил учета за отсутствие:

- Форм первичного учета, подтверждающих произведенные расходы и учетные данные.

- Фиксации операций и наличия регистров учета.

- Регулярное неведение или неверное отражение на счетах учета хозяйственных операций, движения материальных ценностей, денежных средств и иных активов.

Сумма санкции установлена в размере 10 или 30 тысяч рублей при выявлении нарушения в течение нескольких периодов. Минимальный размер предусмотрен для ИП, которые заплатили полную сумму налогов. Если при нарушении выявлено занижение базы при расчете налогов санкции налагаются в виде 20% суммы неуплаты с минимальным размером взыскания 40 тысяч рублей.

Для каждой из систем установлен свой порядок ведения учета и документооборота. Наиболее минимальным учетом обладает ЕНВД, при котором ИП ведет только учет физического показателя. Отсутствие учета дохода, имущества, активов при ЕНВД не влечет наложения штрафа от ИФНС. Требования к учету при ЕНВД проще патента, при покупке которого требуется учитывать доходы для предотвращения превышения.