Онлайн журнал для бухгалтера

Штрафа по статье 123 Налогового кодекса РФ можно избежать, если организация докажет, что у нее не было возможности удержать НДФЛ у сотрудника (п. 21 постановления Пленума ВАС РФ от 30 июля 2013 № 57). При этом перечислять в бюджет НДФЛ за счет собственных средств налоговый агент не обязан (п. 9 ст. 226 НК РФ).

Орлов продал квартиру и дачу, которые находились в собственности меньше трех лет. Сумма подоходного налога составила 32 800 руб. Однако гражданин умышленно занизил налоговую базу, воспользовавшись на незаконных основаниях вычетом на монтажные работы. В результате налоговый инспектор выписал штраф.

Как налоговики находят просрочку НДФЛ?

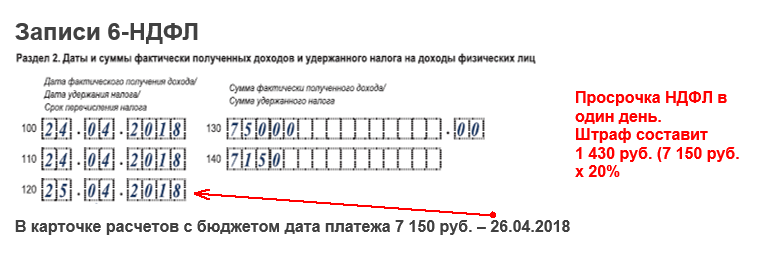

Если компания задерживает уплату НДФЛ, налоговая начисляет штраф мгновенно (ст. 123 НК). Даже один день пропуска платежа чиновники считают основанием для штрафа.

Для начисления штрафа, инспекторы используют данные формы 6-НДФЛ и карточки расчетов с бюджетом. В строке 120 формы 6-НДФЛ вы показываете дату, не позже которой нужно перечислить НДФЛ. В строке 140 — сумму, которая должна поступить в бюджет. Из нее налоговики вычитают возвращенный НДФЛ из строки 090.

Если компания перечислила НДФЛ позже даты из строки 120 налоговая видит просрочку в карточке расчетов с бюджетом. Ее ведет отдел по учету начислений и платежей в налоговой. Инспектор отдела камеральных проверок вносит сведения об уплаченных налогах на основании платежек компании.

Штраф за ошибку в СЗВ-М можно снять полностью

СЗВ-М указывают код отчетного месяца. Компании часто ошибаются в коде периода — вместо месяца, за который сдают отчет, ставят месяц, в котором его отправляют. Например, в отчете за март вместо кода 03 ставят код 04. Штраф за такое нарушение можно оспорить через суд полностью.

Компания заметила ошибку в коде отчетного периода, когда крайний срок сдачи отчета уже прошел. Бухгалтер направил новый отчет уже с правильным кодом, а в ответ ПФР выписал штраф 500 руб. по каждому человеку в отчете (ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ). Получилось 48 тыс. руб. Компания оспорила штраф, но суд первой инстанции сначала только снизил его размер. А «апелляция» отменила штраф в полной сумме.

Аргументы, работающие в суде для защиты компании:

- сведения за конкретный месяц фонд уже получал ранее. Поэтому об опоздании речи не идет;

- первоначальный отчет с ошибкой в поле для номера отчетного периода был представлен с кодом «исхд»;

- организация представляла возражения на акт проверки с пояснениями, почему исправила ошибку.

Верховный суд с этими доводами полностью согласен (определение Верховного суда от 22.01.2018 № 301-КГ17-20650).

Если вы неправильно указали код периода в СЗВ-М, попробуйте отменить штраф до суда. Для этого подготовьте возражения. Возможно, ПФР учтет ваши объяснения, снизит размер штрафа или отменит его. Тогда вам не придется обращаться в суд.

Если это не поможет, подавайте иск к ПФР. Право оспорить штраф в суде дает статья 18 Закона № 27-ФЗ.В исковом заявлении требуйте отменить штраф полностью. Суд может смягчить наказание максимально. В любом случае вы сможете как минимум снизить штраф.

Дальше надо понять, как отчитываться за месяц, который указали по ошибке, например, если по ошибке указали код месяца 04, а надо было 03. Если после ваших возражений фонд исправил код отчетного периода с 04 на 03, направьте в ПФР новый отчет за апрель с кодом «исхд».

Если фонд отказался принять правку, посмотрите, поменялся ли у вас в апреле состав работников и подрядчиков. Если нет, то ничего исправлять не нужно. У вас получится, что вы заранее отчитались за апрель. Это не ошибка.

Если в апреле пришли новые работники, то сдайте дополняющую СЗВ-М. В строке «Отчетный период» поставьте 04, в строке «Тип формы» — «доп». Если кто-то уволился в марте, то сдайте на них отменяющую СЗВ-М за апрель. В строке «Отчетный период» поставьте 04, а в строке «Тип формы» — «отмн». Так как вы исправляете данные за апрель, отменяющую и дополняющую формы безопаснее сдать не позднее 15 мая.

часа в сутки 7 дней в неделю

Размеры недоимок (УК РФ)

Если лицо имеет сразу несколько задолженностей перед бюджетом, то они суммируются. Принято различать недоимки в крупных и особо крупных размерах. Их значения для физических и юридических лиц установлены отдельно (см. таблицу ниже).

| Категория | Крупные | Особо крупные |

| Физлица | Если в казну за 3 года подряд не уплачено более 10% налогов, и это от 0,9 млн рублей. В остальных случаях – от 2,7 млн рублей. | Если недоимка за 3 года составляет больше 1/5, и это от 4,5 млн рублей. В остальных случаях – от 13,5 млн рублей. |

| Юрлица | Если в казну за 3 года подряд не уплачено более 25% налогов, и это от 5 млн рублей. В остальных случаях – от 15 млн рублей. | Если недоимка за 3 года составляет больше 1/2, и это от 15 млн рублей. В остальных случаях – от 45 млн рублей. |

Порядок взыскания задолженности по НДФЛ

Взыскать с вас НДФЛ налоговый орган может только в том случае, если налог вы удержали, но не перечислили в бюджет (п. 6 ст. 226 НК РФ, Письмо ФНС России от 04.08.2015 N ЕД-4-2/13600, п. 2 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

При неисполнении требования налоговый орган взыщет задолженность по НДФЛ за счет денежных средств (драгоценных металлов) на ваших банковских счетах (п. 1 ст. 46 НК РФ). Для этого налоговый орган направит в банк поручение на списание денежных средств и перечисление их в бюджет (п. 2 ст. 46 НК РФ).

Если средств на банковских счетах не хватит, налоговый орган вправе взыскать задолженность за счет электронных денежных средств (п. 6.1 ст. 46 НК РФ).

Кроме того, налоговый орган может принять решение о приостановлении операций по вашим счетам в банке либо приостановлении переводов электронных денежных средств (п. 8 ст. 46 НК РФ).

Если денежных средств (драгоценных металлов) на ваших банковских счетах либо электронных денежных средств для погашения задолженности недостаточно, то налоговый орган будет взыскивать задолженность за счет вашего имущества (п. 7 ст. 46 НК РФ). Для этого налоговый орган направит судебному приставу-исполнителю постановление о взыскании задолженности за счет вашего имущества.

Судебный пристав-исполнитель производит необходимые действия для взыскания задолженности (накладывает арест на имущество, производит его оценку и т.д.). Взыскание будет производиться последовательно в отношении конкретных видов имущества (п. п. 1, 5 ст. 47 НК РФ, ст. 64 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»).

Срок исковой давности по НДФЛ

если пропущен срок взыскания за счет денежных средств (драгоценных металлов) на счетах в банке и электронных денежных средств, то срок исковой давности составит шесть месяцев после истечения срока исполнения требования об уплате задолженности по НДФЛ (п. 3 ст. 46 НК РФ);

если пропущен срок взыскания за счет имущества, то срок исковой давности составит два года со дня истечения срока исполнения требования об уплате задолженности по налогу (п. 1 ст. 47 НК РФ).

Если налоговый орган не направил налоговому агенту требование об уплате налога, то он не может обратиться в суд, чтобы взыскать задолженность. В этом случае налоговый орган утрачивает возможность взыскать НДФЛ.

Пример. Исчисление срока исковой давности по НДФЛ

Налоговый орган выявил задолженность организации по НДФЛ. 15 июня 2018 г. организация получила требование об уплате налога со сроком его исполнения не позднее 27 июня 2018 г. включительно.

Организация в указанный срок требование не исполнила. Решение о взыскании задолженности по НДФЛ за счет денежных средств (драгоценных металлов) на счетах в банках (а при их недостаточности — за счет электронных денежных средств) налоговый орган должен принять не позднее 27 августа 2018 г.

Однако в этот срок решение о бесспорном взыскании налоговый орган не принял, хотя средства, на которые могло быть обращено взыскание, у организации были. В такой ситуации взыскать задолженность по НДФЛ налоговый орган может в судебном порядке. Для этого он должен подать заявление в суд не позднее 27 декабря 2018 г.

|

См. также: Как заполнить справку 2-НДФЛ с признаком 2 Как при реорганизации заполнить справку 2-НДФЛ с признаком 3 и 4 |

Последняя инстанция – Конституционный суд.

Сложившаяся ситуация не могла устроить налоговых агентов, и они обращались в суд. Но суды принимали сторону налоговиков, указывая, например, что обстоятельств, объективно препятствовавших своевременному исполнению обязанности по перечислению удержанного НДФЛ в бюджет, налоговым агентом не приведено и судами не установлено, в связи с чем штраф за несвоевременный НДФЛ по ст. 123 НК РФ начислен правомерно (Определение ВС РФ от 19.12.2016 № 305-КГ16-17454 по делу № А40-189421/2015). И это несмотря на то, что налоговый агент в данном случае при отсутствии ошибок в представленных расчетах по НДФЛ самостоятельно погасил задолженность в бюджет по НДФЛ и уплатил пени.

Последней инстанцией в данном споре оставался Конституционный суд, в который и обратился налоговый агент (Постановление КС РФ от 06.02.2018 № 6-П). Он оспорил конституционность п. 4 ст. 81 и ст. 123 НК РФ.

Согласно п. 4 ст. 81 НК РФ если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

По мнению налогового агента (ОАО), положения п. 4 ст. 81 и ст. 123 НК РФ противоречат ст. 19, 46 и 55 Конституции РФ, поскольку позволяют освобождать налогового агента от налоговой ответственности (штрафа) за несвоевременное перечисление в бюджет удержанных им сумм НДФЛ лишь в том случае, если он представит уточненную налоговую отчетность. Поскольку же при изначально правильно составленной отчетности это условие исполнить нельзя, освобождением от налоговой ответственности за такую просрочку могут пользоваться лишь налоговые агенты, представившие недостоверную налоговую отчетность.

Кроме этого, ОАО указывало на то, что штраф по ст. 123 НК РФ не зависит от срока просрочки уплаты НДФЛ и факта самостоятельного устранения задолженности до окончания налогового периода с уплатой пеней в возмещение ущерба казне.

Принимая во внимание расхождения в понимании положений п. 4 ст

81 и ст. 123 НК РФ, имеющие место в судебной практике, Конституционный суд пришел к выводу, что эти положения в их взаимосвязи и с учетом их места в системе правового регулирования не должны толковаться как лишающие налогового агента, допустившего просрочку в уплате НДФЛ, который был правильно исчислен им в представленном налоговому органу расчете, права на освобождение от налоговой ответственности. При этом КС РФ установил следующие условия:

налоговый агент уплатил недостающую сумму налога и соответствующие ей пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления удержанного налога или о назначении выездной налоговой проверки;

отсутствие доказательств, указывающих на то, что несвоевременное перечисление налоговым агентом в бюджет сумм налога носило преднамеренный характер, не было результатом его упущения (технической или иной ошибки).

Данный вывод был очень важен для налоговых агентов, поскольку, во-первых, он обязывает законодателя устранить расплывчатость приведенных налоговых норм, а во-вторых, дает налоговому агенту, который обратился в Конституционный суд, возможность пересмотреть решения суда, вынесенного ранее, по вновь открывшимся обстоятельствам со ссылкой на данное постановление КС РФ. Таким образом, конституционно-правовой смысл взаимосвязанных положений п. 4 ст. 81 и ст. 123 НК РФ, выявленный Конституционным судом, является общеобязательным, что исключает любое иное их истолкование в правоприменительной практике.

ОАО использовало свой шанс и отсудило у налоговиков всю сумму штрафа, которая была ранее начислена по ст. 123 НК РФ (Решение Арбитражного суда г. Москвы от 19.07.2018 по делу № А40-189421/15-108-1542).

Пени по НДФЛ

Если вы удержали НДФЛ, но не перечислили (несвоевременно перечислили) его в бюджет, то помимо штрафа вам начислят пени (п. 1 ст. 75 НК РФ). Далее подробно рассмотрим порядок расчета и уплаты пени по НДФЛ.

Налоговый кодекс РФ не предусматривает особенностей начисления пени по НДФЛ. Поэтому сумму пени следует рассчитать в общем порядке.

Размер пени по НДФЛ, сумму которой вы рассчитаете и уплатите, зависит от нескольких условий: размера неуплаченной (недоплаченной при неполной уплате, уплаченной не вовремя) суммы НДФЛ, периода просрочки и действовавшей на тот момент ставки рефинансирования Банка России.

Пример расчета пени по НДФЛ, который уплачен позже установленного срока

5 июня организация выплатила своим работникам зарплату за май. При этом она удержала НДФЛ в сумме 260 000 руб. Удержанная сумма налога перечислена в бюджет 20 июня.

Удержанный НДФЛ организация должна была перечислить в бюджет не позднее 6 июня (п. 6 ст. 226 НК РФ). Следовательно, период просрочки составляет 13 календарных дней.

Расчет пени: 1 014 руб. 00 коп. (260 000 руб. x 9% / 300 x 13).

Уплата пени по НДФЛ

Особого порядка уплаты пени по НДФЛ не установлено, поэтому перечислите ее так же, как и сам НДФЛ.

Так, в первую очередь определите налоговый орган, в адрес которого нужно уплатить пени. При этом учитывайте, что пени уплачиваются в адрес того же налогового органа, что и задолженность, на сумму которой они начислены (п. 11 Приложения N 1 к Приказу Минфина России от 12.11.2013 N 107н). Например, задолженность по НДФЛ по обособленному подразделению вы должны перечислить в тот налоговый орган, где оно состоит на учете (п. 7 ст. 226 НК РФ). В адрес этого же налогового органа и нужно перечислить пени с такой задолженности.

Для уплаты пени по НДФЛ оформите отдельное платежное поручение (п. п. 1, 8 ст. 45 НК РФ, п. 3 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н).

Как заполнить платежное поручение на уплату пеней по НДФЛ

Пени по НДФЛ нужно уплатить по отдельному КБК — 182 1 01 02010 01 2100 110.

в реквизите «107» укажите срок уплаты пени по требованию;

в реквизите «108» отразите номер требования;

в реквизите «109» укажите дату требования.

в реквизите «106» отразите значение «ЗД»;

в реквизитах «107», «108» и «109» укажите «0» (ноль).

в реквизите «107» укажите «0» (ноль);

в реквизите «108» отразите номер решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения;

в реквизите «109» укажите дату решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения.

Проводки по начисленным пеням по НДФЛ

Дебет счета 99 — Кредит счета 68, субсчет «НДФЛ».

Это следует из Инструкции по применению Плана счетов, утвержденной Приказом Минфина России от 31.10.2000 N 94н.

Неоднозначная судебная практика после решения ВАС

После выхода постановления ВАС судьи принимали решения как в пользу компаний — налоговых агентов, так и в пользу инспекторов.

Суд выиграла налоговая инспекция

Постановление Арбитражного суда Волго-Вятского округа от 30.10.2017 № Ф01-4709/2017 по делу № А29-246/2017

Отсутствие задолженности по НДФЛ на дату составления акта проверки не освобождает от штрафа за уплату НДФЛ позже срока. Суд не освободил компанию от штрафа.

Постановление Арбитражного суда Западно-Сибирского округа от 21.12.2016 по делу № Ф27-1017/2016

Компания признала свою вину и компенсировала потери бюджета, уплатив пени. Суд уменьшил штраф в 2 раза.

Суд выиграла компания

Постановление Арбитражного суда Московского округа от 08.02.2017 № Ф05-22322/2016 по делу № А40-81345/2016

Компания до сдачи первичного отчета уплатила налог и пени. Это свидетельствует о добросовестном поведении. Суд освободил компанию от штрафа.

Постановление Арбитражного суда Московского округа от 07.10.2016 № Ф05-14968-2016 по делу « А40-14266/2016