Если требование выставлено по первоначальной декларации

Выявив при проведении КНП какие-либо несоответствия (неясности) между представленными документами, налоговый орган вправе в порядке, установленном ст. 88 НК РФ, истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов. При этом направление налоговым органом требования о представлении документов по истечении срока камеральной проверки неправомерно. Так, в Письме от 18.02.2009 N 03-02-07/1-75 Минфин подчеркнул, что налоговый орган вправе истребовать необходимые документы только в ходе ее проведения, так как Налоговым кодексом не предусмотрено продление срока камеральной проверки.

Обратите внимание! Согласно п. 7 ст

88 НК РФ при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика сведения и документы, не имеющие отношения к предмету проверки (например, осуществление мероприятий налогового контроля, касающихся взаимоотношений организации с физическими лицами), поскольку в силу п. 4 ст. 101 НК РФ при вынесении решения по результатам рассмотрения материалов налоговой проверки не допускается использование доказательств, полученных с нарушением НК РФ. На это указал Президиум ВАС в Постановлении от 26.04.2011 N 17393/10.

Непредставление в установленные сроки запрашиваемых налоговым органом документов в силу п. 1 ст. 126 НК РФ признается налоговым правонарушением, за которое предусмотрена ответственность в виде штрафа в размере 200 руб. за каждый непредставленный документ.

В п. 9.1 ст. 88 НК РФ также говорится, что документами (сведениями), полученными в рамках прекращенной камеральной проверки, налоговые органы вправе пользоваться в дальнейшем, например при проведении в отношении налогоплательщика мероприятий налогового контроля или выездной налоговой проверки. На это указывает и Минфин в Письме от 06.03.2009 N 03-02-07/1-113. Выходит, что при подаче налогоплательщиком уточненной декларации налоговики не должны требовать представления документов, которые уже были сданы в рамках камеральной проверки ранее представленной декларации.

А как быть с требованием о представлении документов и другими мероприятиями налогового контроля по первоначальной проверке, которая исходя из положений п. 9.1 ст. 88 НК РФ на момент подачи уточненной декларации должна быть прекращена? Вправе ли налоговый орган привлечь налогоплательщика к ответственности, предусмотренной п. 1 ст. 126 НК РФ, за непредставление запрашиваемых документов по этому требованию?

По мнению ФАС МО, все требования налогового органа, выставленные в рамках КНП ранее представленной декларации, теряют свою обязательную силу, поскольку согласно положениям ст. 88 НК РФ представление уточненной налоговой декларации означает прекращение КНП ранее поданной декларации (Постановление от 29.03.2011 N КА-А40/2101-11).

Действительно, подача уточненной декларации прекращает проверку ранее сданной декларации, значит, отсутствует и обязанность по представлению документов в рамках требования, выставленного по проверке первоначальной декларации. Следовательно, отсутствует объективная возможность для привлечения налогоплательщика к ответственности, предусмотренной п. 1 ст. 126 НК РФ, так как в соответствии со ст. 109 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения при отсутствии его события. Аналогичные выводы сделаны в Постановлении ФАС МО от 09.09.2010 N КА-А41/10459-10.

Таким образом, исходя из п. 9.1 ст. 88 НК РФ при подаче уточненной налоговой декларации исполнение требования налогового органа о представлении документов, направленного в рамках КНП первоначальной декларации, становится необязательным. В противном случае действия налоговиков можно оспорить в порядке, установленном законодательством о налогах и сборах.

Налоговые нормы

Пунктом 9.1 ст. 88 НК РФ закреплено следующее правило: подача уточненной декларации прекращает камеральную проверку поданной ранее декларации. Как подчеркнул ФАС ПО в Постановлении от 11.11.2010 N А55-892/2010, из буквального содержания данной нормы следует, что КНП ранее поданной налоговой декларации прекращается, только если уточненная декларация подана до окончания камеральной проверки. Аналогичный вывод содержится в Постановлении ФАС ЗСО от 03.09.2010 N А27-680/2010.

Основаниями для подачи уточненной налоговой декларации по НДС служат следующие обстоятельства: обнаружение налогоплательщиком в поданной ранее декларации фактов неотражения (или неполноты отражения) сведений или ошибок, приведших к занижению суммы налога, подлежащей уплате по итогам налогового периода (п. п. 1, 6 ст. 81 НК РФ).

Напомним, что согласно п. 2 ст. 88 НК РФ период проведения КНП ограничен тремя месяцами, которые исчисляются со дня представления декларации в налоговый орган. Новая проверка начинается с момента подачи уточненной декларации.

В п. 9.1 ст. 88 НК РФ указано: прекращение КНП означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации (как видно из представленной далее арбитражной практики, именно фраза «прекращение действий», по всей видимости, смущает контролеров, что и приводит к многочисленным разногласиям с налогоплательщиками).

Поскольку особый порядок представления уточненной налоговой декларации положениями ст. 81 НК РФ не установлен, подобная декларация подается по общим правилам, определенным ст. 80 НК РФ. Соответственно, результаты проверки уточненной декларации оформляются в соответствии с требованиями, установленными ст. ст. 100, 101 НК РФ.

К сведению. Налоговое законодательство не содержит запрета на совершение налогоплательщиком таких действий, как подача заявления о недостоверности или недействительности налоговых деклараций, представленных от его имени, либо отзыв этих деклараций. В ситуации, когда налогоплательщик заявляет о фальсификации уточненных деклараций, налоговый орган не вправе прекращать на основании п. 9.1 ст. 88 НК РФ проверку основной декларации (Постановление ФАС СЗО от 25.01.2011 N А56-43262/2010).

Стоит отметить еще один нюанс — налоговый орган не обязан уведомлять налогоплательщика о прекращении КНП налоговой декларации (в том числе и уточненной), если в ходе ее не будут выявлены факты совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах (Письмо УФНС по г. Москве от 21.05.2009 N 20-14/4/051403@).

Хотя нередко налоговый орган (полагаем, по собственной инициативе) все же извещает налогоплательщика о прекращении КНП предыдущей декларации и начале новой КНП по вновь поданной декларации (Постановление ФАС УО от 14.10.2009 N Ф09-7866/09-С2).

Уведомить (разумеется, в письменном виде) налогоплательщика об окончании проверки (даже в отсутствие выявленных нарушений) налоговый орган обязан лишь в случае КНП декларации по НДС, когда налог возмещается в заявительном порядке. На это контролерам отводится семь дней (п. 12 ст. 176.1 НК РФ).

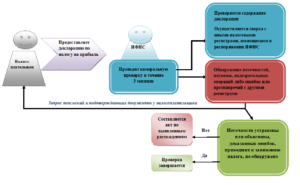

Камеральная проверка по налогу на прибыль

Успешная сдача отчётности ФНС РФ всегда подразумевает прохождение камеральной проверки по налогу на прибыль без вопросов со стороны налоговых органов. Однако это означает, что соответствующая декларация должна быть заполнена налогоплательщиком верно и не вступать в противоречие с другими документами, которые есть у налоговой инспекции.

Сроки проведения камеральной налоговой проверки по налогу на прибыль

Осуществление камеральной проверки происходит в течение 3 месяцев. Причём отсчёт начинается с момента предоставления декларации. А вот день предоставления пояснений на сроки никак не влияет.

Как правило, камеральную проверку не продлевают. Исключения составляют только случаи выявления нарушений, когда по итогам рассмотрения возражения (если оно было предоставлено) руководитель выносит окончательное решение.

Среди прочего он может продлить камеральную проверку ещё на 1 месяц. Однако чаще всего на практике ФНС РФ начинает углублённо изучать деятельность конкретного налогоплательщика, то есть назначается выездная проверка.

В ходе камеральной проверки основным документом, который изучает инспектор, является декларация. Вот почему привязка именно к нему имеет такое значение.

Камеральная проверка: готовим обоснованный ответ

Как уже и говорилось выше, при прохождении камеральной проверки принципиальное значение имеет грамотный и содержательный ответ

Обратите внимание на то, что ФНС РФ вправе затребовать исключительно то, что относится к налогу на прибыль, то есть документы о будущих сделках или же данные по другим сборам вы не обязаны предоставлять

Ответ ФНС РФ, даже если налогоплательщик отказывается предоставлять данные (например, их у него нет), должен быть в любом случае обоснованным. Например, инспекция хочет от компании аналитику по рынку.

В этом случае следует указать, во-первых, что к камеральной проверке по налогу на прибыль подобные сведения отношения не имеют.

Во-вторых, что вы не обладаете возможностью дать эту информацию, так как не занимаетесь указанной аналитикой.

Защищать свои права стоит, основываясь на законах. Причём желательно указывать ещё и подзаконные акты, например, письма, опубликованные самим ФНС.

Если вы не понимаете, как подготовить обоснованный ответ инспекции, обратитесь к профессионалам. Наши налоговые консультанты внимательно изучат вашу ситуацию и сделают всё для того, чтобы защитить ваши интересы.

…после окончания КНП первичной декларации, но до составления акта КНП первичной декларации

Как разъяснено в Письме N АС-4-2/19576@, если «уточненка» представлена после окончания КНП первичной (предыдущей) декларации, но до составления либо вручения (направления) налогоплательщику акта КНП первичной декларации, налоговый орган вправе не составлять данный акт либо не вручать (направлять) акт налоговой проверки первичной декларации.

В этом случае налоговый орган проводит новую КНП на основе уточненной декларации. При этом документы (сведения), полученные налоговым органом в рамках КНП первичной декларации, должны быть использованы при проведении мероприятий налогового контроля в рамках КНП уточненной декларации.