Уплата налогов

ИП вправе выбрать любой режим налогообложения или сразу несколько, ограничения есть только для одновременного их применения. Выбор конкретного режима зависит от специфики деятельности предпринимателя, у каждого варианта есть как преимущества, так и недостатки. Таблица ниже содержит сроки и особенности оплаты налогов, а также представления отчетности.

| Вид налога | Основание | Срок оплаты в 2020 году | Особенности |

|---|---|---|---|

| ОСНО | |||

| НДФЛ за себя | П. 7 ст. 227 НК РФ | За IV квартал 2019 — до 15.01 | Авансовые платежи и общую сумму налога рассчитывают самостоятельно. |

| За 2019 год – до 15.07 | |||

| За I квартал – до 27.04 | |||

| За полугодие – до 27.07 | |||

| За 9 месяцев – до 26.10 | |||

| НДФЛ с зарплаты работников | Ст. 226 НК РФ | На следующий день после перечисления зарплаты | С аванса НДФЛ не уплачивают |

| НДС | П. 1 ст. 174 НК РФ | За IV квартал 2019 — до 25.03 | Уплачивать налог надо равными долями до 25-го числа в течение трех месяцев после отчетного квартала. Например, за I квартал 1/3 – до 27.04, 1/3 – до 25.05, 1/3 – до 25.06. |

| За I квартал – до 25.06 | |||

| За II квартал – до 25.09 | |||

| За III квартал – до 25.12 | |||

| ЕСХН | |||

| Авансовый взнос и сельхозналог по итогам года | Ст. 346.9 НК РФ | За полугодие 2020 – до 25.07 | С 2019 года на этом режиме надо также платить НДС. Но если выручка за предыдущий год не превысила 90 млн рублей, то от НДС в 2020 году можно получить освобождение. |

| За 2020 — до 31.03 2021 года | |||

| УСН | |||

| Авансовые взносы и налог по итогам года | П. 7 ст. 346.21 НК РФ | За 2019 — до 30.04 | Авансы платят только при наличии дохода в отчетном периоде. |

| За I квартал – до 27.04 | |||

| За полугодие – до 27.07 | |||

| За 9 месяцев – до 26.10 | |||

| ЕНВД | |||

| Ежеквартальные налоговые платежи | Ст. 346.32 НК РФ | За IV квартал 2019 — до 27.01 | С 2021 года ЕНВД прекращает свое действие. |

| За I квартал – до 27.04 | |||

| За полугодие – до 27.07 | |||

| За 9 месяцев – до 26.10 | |||

| ПСН | |||

| Стоимость патента | Ст. 346.51 НК РФ | При сроке действия до 6 месяцев – в любое время до окончания срока одной суммой | Стоимость патента рассчитывают на основании потенциально возможного дохода, установленного в муниципальном образовании. |

| При сроке действия от 6 до 12 месяцев 1/3 уплачивают в первые 90 дней, остальную сумму – до окончания срока. | |||

| НПД | |||

| Ежемесячный налог | П. 2 ст. 11 Закона № 422-ФЗ | В следующем месяце до 25-го числа | Сумму определяет налоговый орган на основании полученных от ИП сведений и сообщает ее до 12-го числа следующего месяца |

Отчетность ИП по дополнительным налогам

Индивидуальный предприниматель может заниматься и видами деятельности, подпадающими под уплату дополнительных налогов.

Все дополнительные налоги ИП, а также вид отчетности предпринимателя и сроки предоставления в контролирующий орган, представлены в таблице ниже.

| Наименование дополнительных налогов | Вид отчетности и название документа | Срок подачи документов в ФНС |

| Земельный налог | Декларация по земельному налогу | По итогам календарного года не позднее 1 февраля следующего года |

| Водный налог | Декларация по водному налогу | По итогам каждого квартала не позднее 20-го числа 1-го месяца следующего квартала |

| Подакцизный налог | Декларация по акцизному налогу | По итогам каждого месяца не позднее 25-го числа следующего месяца |

| Извещение об уплате авансового платежа в 4-х экземплярах (в том числе один в электронном виде) + копии платежных документов | Не позднее 18 числа (текущего месяца) | |

| Налог на добычу полезных ископаемых (НДПИ) | Декларация по НДПИ | По итогам месяца не позднее последнего числа следующего месяца |

| Сборы за пользование объектами животного мира | Предоставление в ФНС сведений (о полученных разрешениях на добычу объектов животного мира) | Не позднее 10 дней с даты получения разрешения |

| Сборы за пользование объектами водных биологических ресурсов | Предоставление в ФНС сведений (о полученных разрешениях и суммах сбора подлежащих к уплате) | Не позднее 10 дней (начиная с даты получения разрешения) |

| Предоставление в ФНС сведений (о количестве объектов, подлежащих к изъятию из среды обитания) | Не позднее 20 числа месяца, следующего за последним месяцем срока действия разрешения | |

| Регулярные платежи за пользование недрами | Предоставление в ФНС расчета регулярных платежей (за пользование недрами) | По итогам каждого квартала (но не позднее последнего дня первого месяца следующего квартала) |

Отчетность ИП в экологию

- Отчет МСП об образовании, обезвреживании, размещении и использовании отходов сдается в срок до 15 января года, следующего за прошедшим годом. Отчет МСП сдают только субъекты среднего и малого предпринимательства.

- 2-ТП (отходы). Срок сдачи этой отчетности по экологии за 2019 год – до 1 февраля 2020 года. 2-ТП (отходы) до 2019 года сдавали практически все ИП. Даже те, у которых нет производства, но имеется офис. Отчет необходимо сформировать и отправить посредством Модуля природопользователя. С 1 января 2019 года в соответствии с п. 2 ст. 3 Федерального Закона от 21.07.2014 N 219-ФЗ «О внесении изменений в Федеральный закон «Об охране окружающей среды», ИП, осуществляющим деятельность на объектах IV категории (в том числе офисы) отчет 2-ТП сдавать не надо.

Более детально о каждом из отчетов для ИП вы можете прочитать на нашем сайте.

Материал отредактирован в соответствии с изменениями законодательства, актуальными на 10.10.2019

Отчетность КФХ на ЕСХН в 2019 году (без работников)

Крестьянское (фермерское) хозяйство (далее – КФХ) представляет собой объединение граждан, связанных родством и (или) свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность (производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции), основанную на их личном участии (п.1 ст. 1 Федерального закона от 11.06.2003 №74-ФЗ «О крестьянском (фермерском хозяйстве», далее – Закон №74-ФЗ).

Главой фермерского хозяйства по взаимному согласию членов фермерского хозяйства признается один из его членов. В случае если фермерское хозяйство создано одним гражданином, он является главой фермерского хозяйства (п.1 ст. 16 Закона №74-ФЗ).

Из положений п. 2 ст.430 НК РФ, п.3 и п.4 ст.432 НКРФ следует, что глава КФХ признается плательщиком страховых взносов в порядке, определенном НК РФ. При этом для уплаты страховых взносов не имеет значения, в какой форме создано КФХ.

На основании п.2 ст.430 НК РФ главы КФХ уплачивают страховые взносы на ОПС и ОМС за себя и за каждого члена КФХ.

С 1 января 2018 года и до 2020 года страховые взносы для глав и членов КФХ не зависят от МРОТ. Страховые взносы на ОПС и ОМС уплачиваются главами КФХ не зависимо от суммы полученного дохода.

Вновь зарегистрированное КФХ должно уведомить налоговый орган о переходе на ЕСХН в течение 30 календарных дней с даты постановки на налоговый учет (п. 2 ст. 346.3 НК РФ).

Учет доходов и расходов при ЕСХН ведется кассовым методом. Налоговый учет для целей исчисления ЕСХН у организаций ведется на основании данных бухгалтерского учета.

Налоговая ставка устанавливается в размере 6 процентов от доходов, уменьшенных на величину расходов (доходы минус расходы 6 %).

С 1 января 2019 года вступил в силу Закон Кемеровской области от 23 ноября 2018 года № 91-ОЗ о снижении ставки по единому сельскохозяйственному налогу (ЕСХН) с 6% до 3% на три года. Действовать он будет до 31 декабря 2021г.

Законом было определенно установить налоговую ставку единого сельскохозяйственного налога на территории Кемеровской области в размере 3 процентов для всех категорий налогоплательщиков, указанных в статье 346.2 Налогового кодекса Российской Федерации.

С 1 января 2019 года КФХ на ЕСХН признаются плательщиками налога на добавленную стоимость. Освобождены от уплаты НДС будут только те сельхозпроизводители, у которых доход от реализации за 2018г. не превысит в совокупности 100 млн. рублей. Таким образом, для того что бы вас освободили от уплаты НДС необходимо написать уведомление об освобождении уплаты НДС.

БЕЗ РАБОТНИКОВ

Сдача отчетности Инспекцию Федеральной налоговой службы (ИФНС)

1. КФХ сдают в налоговую инспекцию декларацию по ЕСХН в срок не позднее 31 марта года, следующего за истекшим налоговым периодом (1 раз в год).

2.Так же необходимо вести Книгу доходов и расходов. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС с 2013 года не нужно.

3. Главы КФХ представляют в налоговый орган по месту учета расчет по страховым взносам (ЕССС) до 30 января календарного года следующего за истекшим расчетным периодом (п.3 ст.432 НК РФ) (1 раз в год).

4. Сдача декларации НДС поквартально: I кв.– до 25.04., II кв. – до 25.07., III кв. – до 25.10., IV кв. – до 25.01.

Оплата налогов и взносов:

1. После окончания отчетного периода – полугодия, не позднее 25 календарных дней нужно перечислить авансовый платеж по налогу в связи с ЕСХН. За год оплата налога должна быть не позднее 31 марта следующего календарного года.

2. Срок уплатыстраховых взносов в ФОМС и ПФР за 2019 год (36 238 руб.) – не позднее 31 декабря 2019 г. Взносы могут быть уплачены ежемесячно (3 019,84 руб.) или ежеквартально (9 059,50руб.) до 31 числа текущего месяца фиксированными платежами.

Глава КФХ не уплачивает 1% от суммы доходов, превышающих 300 000 рублей.

Декларация по единому сельхозналогу

Форма базового отчета утверждена налоговым ведомством приказом № ММВ-7-3/384@ от 28.07.14. Бланк включает четыре листа, каждый из которых предназначен для определенных данных. Сведения вносят вручную или печатающим устройством.

- Титульная страница. Плательщики указывают идентификационный номер, свои данные (Ф.И.О., ОКВЭД), контактные телефоны, налоговый период. В нижней части формы проставляется дата подачи отчета, отражается информация о налогоплательщике или его представителе.

- Сумма ЕСХН. Второй лист должен содержать расчет налога. Калькуляцию составляют с опорой на данные КУДиР. В отдельные строки вносят сведения о совокупном доходе, коммерческих затратах, применяемой ставке, авансовых платежах. Здесь же отражают налог, подлежащий восстановлению или доплате в бюджет.

- Данные об убытках. Лист заполняют при отрицательном результате хозяйственной деятельности. Пункт 5 статьи 346.6 НК РФ разрешает переносить убытки на следующие отчетные периоды в течение 10 лет.

- Сведения о целевом использовании ресурсов. Третий раздел формы предназначен для отражения операций с имуществом, переданным в качестве субсидии или благотворительной помощи.

Единый сельскохозяйственный налог рассчитывается с чистой прибыли. Принцип закреплен статьями 346.4, 346.5, 346.6, 346.7, 346.9 НК РФ.

Пример: В течение 2018 года фермер на ЕСХН (ставка 6%) заработал 3 700 000 рублей. Часть выручки в сумме 1200 000 была получена до начала июля. Все расходы по коммерческой деятельности пришлось понести во втором полугодии. Их размер составил 1900 000 рублей. Наемных сотрудников в крестьянском хозяйстве нет. Всю работу выполняют четверо членов и сам фермер. Фиксированные страховые взносы в полном объеме были перечислены в декабре 2018 года.

| Этап расчета | Решение (в рублях) |

|---|---|

| Расчет авансового взноса | 1200 000 × 6% = 72 000 |

| Размер фиксированных страховых взносов | Сборы во внебюджетные фонды придется уплатить не только за себя, но и за членов хозяйства: (26545 + 5840)× 5 человек = 161 925. Дополнительные отчисления с доходов, превышающих 300 тыс. рублей, фермеры не делают (п. 2 ст. 430 НК РФ) |

| Налоговая база | 3 700 000 – 1900 000 – 161 925 = 1638 075 |

| Расчет налога за 2018 год | 1 638 075 × 6% = 98 284,5 |

| ЕСХН к уплате по итогам года | 98 284,5 – 72 000 =26 284,5 |

Полученные данные остается внести во второй лист формы. Как заполнить декларацию, подробно описывается в приложении к приказу ФНС РФ № ММВ-7-3/384@ от 28.07.14. Помимо базовых разъяснений, в регламенте приведены технические требования.

Согласно статье 346.10 НК РФ отправить годовой отчет в налоговый орган необходимо не позднее 31 марта. При достижении средней численностью персонала 100 человек сведения подаются в электронном виде. Соответствующее правило закреплено п. 3 статьи 80 НК РФ.

Декларация не единственный отчет плательщиков ЕСХН. Фермеры должны передавать сведения о страховых взносах за себя и членов крестьянских хозяйств (п. 3 ст. 432 НК РФ). Расчет необходимо отправлять в инспекцию по месту регистрации по завершении года. Исполнить обязанность предписывается до 30 января.

Налог на имущество для плательщиков ЕСХН — 2018

Важный вопрос при применении ЕСХН — налогообложение имущества. В качестве ключевых изменений в системе ЕСХН последних лет следует указать поправку в Налоговом кодексе, касающуюся налога на имущество. Начиная с прошедшего 2018 года от обложения налогом освобождается только то имущество, которое задействовано при ведении с/х деятельности. К нему относятся активы, которые задействованы при производстве, переработке, реализации сельхозтоваров либо при оказании услуг сельхозпроизводителями. Ранее такая оговорка отсутствовала.

Имущество, которое используется в сельхоздеятельности, можно разделить на две группы. Одно напрямую используется для производства. Например, посевная техника, здания, где содержатся животные и т.д. Другие являются вспомогательными, в частности, гаражи для техники, склады и т.д. Право не уплачивать налог относится к обеим группам.

Активы, облагаемые налогом на имущество, и активы, задействованные в с/х деятельности, должны учитываться отдельно. Однако может возникнуть ситуация, когда предприятие использует имущество одновременно для производства сельхозпродукции и для иной деятельности. В таком случае раздельно учесть имущество нельзя. В 2018 году было выпущено Письмо ФНС от 10 июля 2018 № БС-4-21/13205@. В нем приведено следующее разъяснение: если предприятие-сельхозпроизводитель использует имущество для прочей предпринимательской деятельности, но в то же время и по целевому назначению, то налогом оно не облагается. Кроме того, налог на имущество платить не надо, если активы находятся на консервации, то есть временно не задействованы при основной деятельности.

Переход ИП на ОСНО

Переход на применение ОСНО может быть добровольный и автоматический.

Добровольно перейти на ОСНО возможно только с начала нового календарного года. Для этого необходимо подать в ИФНС по месту регистрации уведомление до 15 января года, в котором хотите применять ОСНО. Форма заявления для перехода на ОСНО зависит от того, на какой системе налогообложения Вы работали ранее.

Если желаете перейти с ЕНВД на ОСНО, то необходимо подать заявление по форме:

- для юрлица — форма ЕНВД-3;

- для ИП — форма ЕНВД-4.

Переход с УСН на ОСНО осуществляется по форме 26.2-2. Скачать бланк заявления о переходе на УСН.

Для перехода с ЕСХН на ОСНО необходимо заполнить и предоставить в ИНФС форму N 26.1-3.

Автоматический переход на применение ОСНО происходит в следующих случаях:

- ИП в течение 30-ти дней с момента регистрации в качестве индивидуального предпринимателя не подал заявление на применение одного из специальных режимов налогообложения (УСН, ЕНВД, ЕСХН, ПСН).

- ИП нарушил одно из условий НК РФ, позволяющее не применять ОСНО, т.е. утратил право применять один из специальных режимов налогообложения:

- сумма доходов налогоплательщика по УСН за весь год не может быть больше 150 млн.руб. в 2019 году;

- остаточная стоимость активов не должна быть более 150 млн. руб. в 2019 году;

- количество работающих на предприятии при использовании режима УСН должно составлять не больше 100 человек.

В этом случае уведомление на переход на ОСНО подается в течение 15 дней месяца, следующего за кварталом, в котором произошло нарушение специального режима налогообложения.

Переход на другие системы налогообложения

Новые ИП и компании могут подавать уведомление вместе с другими документами на регистрацию или в течение 30 календарных дней после регистрации. Если опоздать, придется работать на ОСН и платить все налоги.

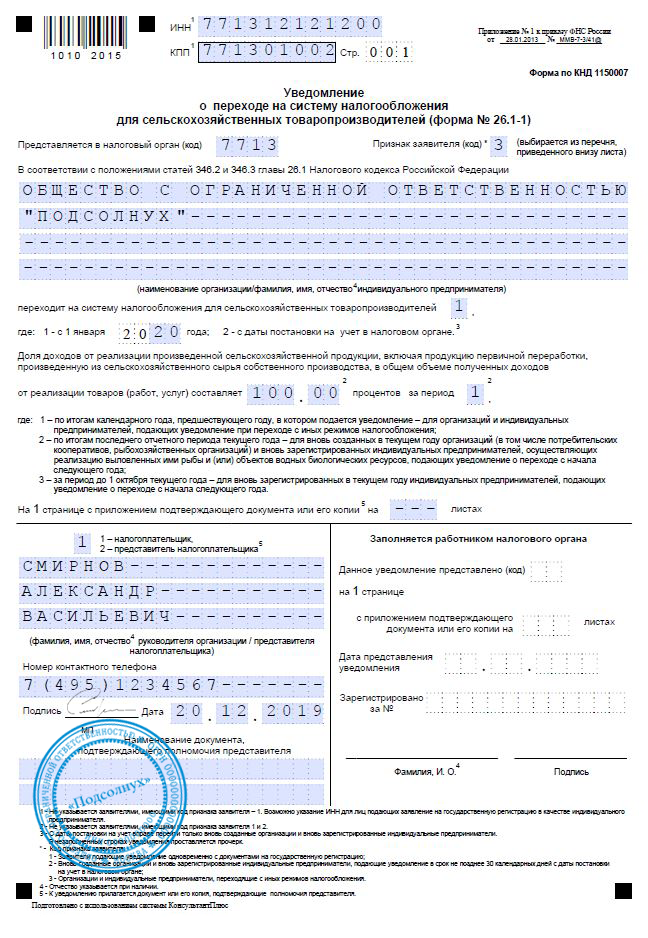

Пример заполненного уведомления о переходе на ЕСХН для компании

Пример заполненного уведомления о переходе на ЕСХН для компании

Если вы только планируете зарегистрировать ИП или организацию, тогда уведомление необходимо подать либо с остальными документами на регистрацию, либо в течение 30 календарных дней после регистрации.

Обратите внимание, что если вы не уложитесь в указанный срок, то будете автоматически переведены на основной режим налогообложения – самый сложный и невыгодный для субъектов малого и среднего предпринимательства. Перейти на ЕСХН можно только один раз в год

Для этого необходимо заполнить в 2-х экземплярах уведомление и передать его в налоговый орган (ИП по месту жительства, организациям по месту нахождения)

Перейти на ЕСХН можно только один раз в год. Для этого необходимо заполнить в 2-х экземплярах уведомление и передать его в налоговый орган (ИП по месту жительства, организациям по месту нахождения).

Действующие ИП и организации могут перейти на ЕСХН только с 1 января следующего года. Для этого необходимо подать уведомление до 31 декабря текущего года.

^К началу страницы

Для перехода на ЕСХН необходимо подать уведомление в налоговый орган

Если организация (индивидуальный предприниматель) уже осуществляет деятельность и применяет общий налоговый режим или упрощенную систему налогообложения, то перейти на ЕСХН она (он) может только с начала следующего календарного года.

В течение 30 дней с даты постановки на учёт организация/ИП может подать уведомление о применении ЕСХН (п. 2 ст. 346.3 НК)

Организации (индивидуальные предприниматели) не подавшие в установленные сроки уведомление не вправе применять ЕСХН

Условия перехода

Доход от сельскохозяйственной деятельности {amp}gt; 70 %

Общее условие для всех налогоплательщиков

Имеются дополнительные условия для рыбохозяйственных организаций и ИП, осуществляющие вылов водных биологических ресурсов, — подробнее п.2.1 ст.346.2 НК РФ

КАЛЕНДАРЬ УПЛАТЫ СТРАХОВЫХ ВЗНОСОВ в 2020 году

ИП, вне зависимости от того, применяют он труд наемных работников или нет, системы налогообложения и размера доходов, обязан уплачивать фиксированные взносы на обязательное пенсионное и медицинское страхование. В таблице ниже отражены предельные сроки уплаты страховых взносов индивидуальных предпринимателей.

Обратите внимание, что существуют ситуации, когда не стоит дожидаться крайнего срока уплаты взносов, а выгоднее оплачивать их каждый квартал. Поквартальная оплата страховых взносов выгодна предпринимателям, применяющим ЕНВД или УСН

ИП на этих режимах налогообложения имеют право уменьшать ЕНВД или авансовый платеж УСН на сумму перечисленных страховых взносов. Главное условие: поквартальная оплата страховых взносов. Подробности читайте тут:

Поквартальная оплата страховых взносов выгодна предпринимателям, применяющим ЕНВД или УСН. ИП на этих режимах налогообложения имеют право уменьшать ЕНВД или авансовый платеж УСН на сумму перечисленных страховых взносов. Главное условие: поквартальная оплата страховых взносов. Подробности читайте тут:

- Уменьшение УСН на страховые взносы.

- Уменьшение ЕНВД на страховые взносы.

| Взнос | Срок уплаты |

| На обязательное пенсионное страхование | До 31.12.2020 за 2020 год |

| На обязательное медицинское страхование | До 31.12.2020 за 2020 год |

| На пенсионное страхование в случае превышения реального (вмененного, потенциально возможного дохода) в течение года на 300 000 рублей | До 01.07.2020 за 2019 год |

Оплачивать налоги и фиксированные взносы можно с помощью квитанции через банк, если у ИП не открыт расчетный счет, или с расчетного счета, если он есть, используя платежные поручения или банк-клиент.

Отчетность в ПФР

Регулярно в Пенсионный фонд России плательщики ЕСХН, нанимающие работников должны, отправлять специальные формы ( пункты 2–2.3 статьи 11 закона № 27-ФЗ от 01.04.96).

| Наименование | Характеристика |

|---|---|

| СЗВ-М | Информацию о застрахованных лицах необходимо раскрывать ежемесячно. Персонифицированные сведения должны поступать в территориальное отделение фонда до 15 числа. Форма введена постановлением ПФР № 83-п от 01.02.16 |

| ДСВ-3 | Данные о добровольных взносах на пенсионное страхование отправляют ежеквартально. Форму направляют до 20 числа месяца, следующего за отчетным периодом. Бланк утвержден постановлением ПФР № 482-п от 09.06.16 |

| СЗВ-СТАЖ | Отчет содержит сведения о страховом стаже работников, Ф.И.О. и номера лицевых счетов. Сдавать документ необходимо ежегодно до 1 марта, сопровождая описью ОДВ-1. Формы введены в действие постановлением Пенсионного фонда России № 3-п в январе 2017 года. |

Новые документы заменили действовавшие ранее бланки ( СЗВ-6-4 и прочее). В 2018 году подать сведения персонифицированного учета разрешено в бумажном и электронном виде. По телекоммуникационным каналам документы отсылают страхователи с численностью персонала 25 человек и более. Нарушение установленного формата грозит штрафом в 1 тыс., а уклонение от предоставления сведений – 500 рублей за каждого работника ( ст. 17 закона № 27-ФЗ от 01.04.96).

Переход на ЕСХН для ИП и организаций

Переход на Единый сельскохозяйственный налог (ЕСХН) носит добровольный характер. Для того чтобы осуществить переход на данную систему налогообложения, ИП или организации необходимо по месту жительства (или по месту нахождения организации) подать в территориальный орган соответствующее заявление, которое может быть составлено в произвольной форме или по форме № 26.1–1.

Эта форма уведомления о переходе на ЕСХН утверждена Приказом ФНС России от 28.01.2013 № ММВ-7-3/41@.

В заявлении ИП или организации обязательно указываются такие данные, как доля дохода от реализации произведенной собственными силами сельхозпродукции в общем доходе от всех видов деятельности (за предшествующий год). Ее размер должен быть не менее 70%.

В пункте 6 статьи 346.2 Налогового кодекса РФ уточняется, кто не может переходить на ЕСХН:

Не вправе переходить на уплату единого сельскохозяйственного налога:

- Организации, имеющие филиалы и (или) представительства;

- Организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- Организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса;

- Бюджетные учреждения.

Переход на ЕСХН можно осуществлять с начала налогового периода (с начала календарного года) или с даты государственной регистрации ИП (организации).

ЕСХН и НДС в 2019 году: преимущества и недостатки

Какие положительные и отрицательные стороны есть у новой обязанности сельхозпроизводителей? Уплата НДС — это дополнительная налоговая нагрузка для предприятий, что является негативным фактором. Автоматически увеличивается объем составляемой отчетности, а следовательно, и трудозатраты. Также появление обязанности уплачивать новый налог означает дополнительный контроль со стороны налоговой службы.

С другой стороны, плательщики единого сельхозналога теперь являются более привлекательными для контрагентов. Покупателям зачастую невыгодно приобретать товары у тех лиц, которые не должны уплачивать НДС. В этих случаях они теряют свое право на получение вычета. Предполагается, что введение НДС для сельхозпроизводителей повысит спрос на их продукцию.

Освобождение от уплаты НДС для сельхозпроизводителей

У фирм и предприятий на ЕСХН есть право получить освобождение от уплаты НДС. Это возможно в следующих ситуациях:

- уведомление на получение освобождения от НДС и уведомление о начале работы на спецрежиме относятся к одному календарному году;

- или соблюдение норматива по выручке от с/х деятельности. Пороговая величина постепенно будет снижаться. Так, чтобы получить освобождение НДС в 2019 году, доход без учета налога в 2018 году не должен был превысить 100 млн руб. за год. Критерии для последующих лет приведены в таблице:

| Год | Пороговое значение выручки |

|---|---|

| 2020 | 90 млн руб. в 2019 г. |

| 2021 | 80 млн руб. в 2020 г. |

| 2022 | 70 млн руб. в 2021 г. |

| 2023 | 60 млн руб. в 2022 г. |

Если сельхозпроизводитель планирует реализовать право не платить НДС, он должен подать соответствующее уведомление в налоговую. Уведомление об освобождении от НДС для ЕСХН подается включительно до 20 числа месяца, с которого плательщик начинает использовать свое право не платить налог. Форма заявления на освобождение от НДС при ЕСХН в 2019 году содержится в Письме ФНС России от 15.01.2019 № СД-4-3/287@.

Не могут получить освобождение от НДС те компании и ИП, которые продавали подакцизную продукцию в течение трех календарных месяцев до подачи уведомления. При начале продажи подакцизных товаров либо при нарушении лимита выручки сельхозпроизводитель теряет право не платить НДС. В дальнейшем такие лица не имеют права на повторное освобождение

Обратите внимание, что, если получение освобождения является добровольным, то обратная процедура невозможна, кроме как при нарушении приведенных условий