Что будет, если допустить ошибку?

Учитывая то, что сейчас порядок заполнения новых разделов несколько изменен, потому как нужно указывать очень конкретно сведения о каждой отгрузке или покупке, а не обобщенные суммы начислений НДС как ранее, количество возможных ошибок и расхождений возросло.

Чтобы избежать этого, очень тщательно проверяйте поставщиков товара, иначе можете получить отказ в вычете НДС.

Также чтобы не иметь проблем с инспекцией, нужно в обязательном порядке:

- сдать ее по форме и формату, предусмотренному налоговым законодательством;

- следить за правильностью отображенных реквизитов, в том числе идентификационного номера.

Предоставление земельного участка в аренду может как через торги, так и без них.

Как правильно составить передаточный акт к договору купли-продажи земельного участка и дома? Образец вы найдете в нашей статье.

Какие документы нужно подготовить для приватизации дачи? Полный список есть здесь.

По всем нестыковкам и расхождениям налоговая служба имеет право назначить выездную проверочную комиссию.

Заполнение декларации НДС: 10 раздел

Подробный порядок внесения информации в 10-й раздел отражен в разделе XII приказа ФНС № MMB-7-3/558 от 29.10.2014 (ред. 28.12.2018). В данный раздел включены строки с 001 по 210. В них размещают сведения из 1-й части журнала учета выставленных СФ.

В стр. 001 указывают признак актуальности ранее поданных сведений. Эта строка заполняется только при подаче «уточненки»: «0» указывают, если в декларации информации по разделу 10 раньше не было, либо она была ошибочной, «1» если данные достоверны.

В строке 005 фиксируют порядковый номер записи из гр. 1 журнала учета СФ. Строки 020-210 предназначены для отражения данных, внесенных в графы 3-9 и 11-19 журнала учета СФ.

Пример

Рассмотрим на примере, как формируются показатели для раздела 10 декларации по НДС. Допустим, ООО «Терра» (агент) реализовало партию товара покупателю — ООО «Лето» и действовало при этом в интересах заказчика — ООО «Дом».

ООО «Терра», указав себя продавцом, выставило СФ № 456 от 22.07.2019 для ООО «Лето» на сумму 120000 руб., зарегистрировав его в первой части журнала учета СФ и проинформировав заказчика (ООО «Дом») об отгрузке товара.

Заметим, что заказчик (комитент, принципал) обязан выставить СФ в адрес посредника на полную стоимость проданных товаров. Это правило должно исполняться даже в случаях, когда агентом из выручки удерживается сумма вознаграждения. Т.е. стоимостные значения в счете-фактуре ООО «Терра» и ООО «Дом» должны быть одинаковыми вне зависимости от особенностей оговоренных расчетов между ними.

ООО «Дом» выставил ООО «Терра» СФ № 123 от 22.07.2019 на сумму 120 000 руб., отразив его в книге продаж. Агент указал данные этого СФ во второй части журнала, а также заполнил графы 10-12 первой части, указав в них реквизиты заказчика, на самом деле являющегося продавцом, номер и дату выписанного им СФ.

ООО «Лето» зафиксировало полученный от агента СФ в книге покупок и заявило НДС по нему к вычету.

Представим, что другой посреднической деятельности компания «Терра» в отчетном периоде не вела. В итоге она отразила оборот счетов-фактур в журнале учета СФ за 3 квартал 2019 так:

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Раздел 9 декларации НДС – правила заполнения

На каждой странице раздела необходимо вводить номера ИНН и КПП субъекта предпринимательства, который подает декларацию. Все листы должны быть пронумерованы по общим правилам в трехзначном формате (например, 001, 002 и т.д.).

В раздел 9 вносятся данные из книги продаж по отраженным в ней операциям отчетного периода. Если и в дополнительных листах книги продаж в отчетном периоде зарегистрированы счета-фактуры, эти сведения также надо перенести в раздел 9 декларационной формы (они отражаются в приложении 1 к разделу 9).

Раздел 9 НДС в строке 001 может содержать одно из значений:

-

«0», этот код характерен для ситуаций, когда необходимо заменить ранее отраженные сведения, или если представляются данные, которые до этого момента не были отражены;

-

«1», этот шифр применяется в ситуациях, когда ранее представленные данные сохраняют свою актуальность и не подлежат корректировке;

-

«-», если составляется первичная декларация.

В поле 005 надо проставить порядковый номер, присвоенный конкретной записи в книге продаж (графа 1 книги).

На основании книги продаж вносятся показатели в графы 010 – 220. В них надо отразить следующий набор сведений:

-

код операции (например, по операциям отгрузки – 01, по предоплатам – 02);

-

номер и дата счета-фактуры, выписанного продавцом;

-

реквизиты таможенной декларационной формы;

-

при наличии исправленных или корректировочных счетов-фактур надо указать их реквизиты;

-

в раздел 9 сведения из книги продаж переносятся и в отношении информации, идентифицирующей покупателей – их номера ИНН, КПП (если сделка проведена с привлечением посредников, в отдельные графы надо вписать их данные);

-

при получении авансового платежа отражается номер и дата платежного документа;

-

код валюты, в которой производятся расчеты (потребуется для идентификации сделок с иностранными контрагентами, так как этот параметр нужен только для идентификации иностранной валюты);

-

стоимость продажи с отображением ставки налогообложения.

Третья страница раздела 9 посвящена итоговым показателям книги продаж. Здесь надо указать общую сумму продаж, сумму налога и стоимость сделок, освобожденных от взимания НДС. Раздел 9 может быть дополнен приложением. Оно необходимо в случаях, когда в декларации отражаются данные из дополнительных листов книги продаж. Схема его заполнения аналогична порядку оформления основной части раздела.

На то, что будет внесено в раздел 9, книга продаж, которую ведет налогоплательщик, оказывает непосредственное влияние. Если в учетном регистре в рассматриваемом отчетном периоде не будет записей, нет необходимости заполнять раздел 9 декларации. Если хоть одна запись в книге продаж имеется, в первичной или уточненной декларации девятый раздел должен быть заполнен.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Инструкция к заполнению построчно

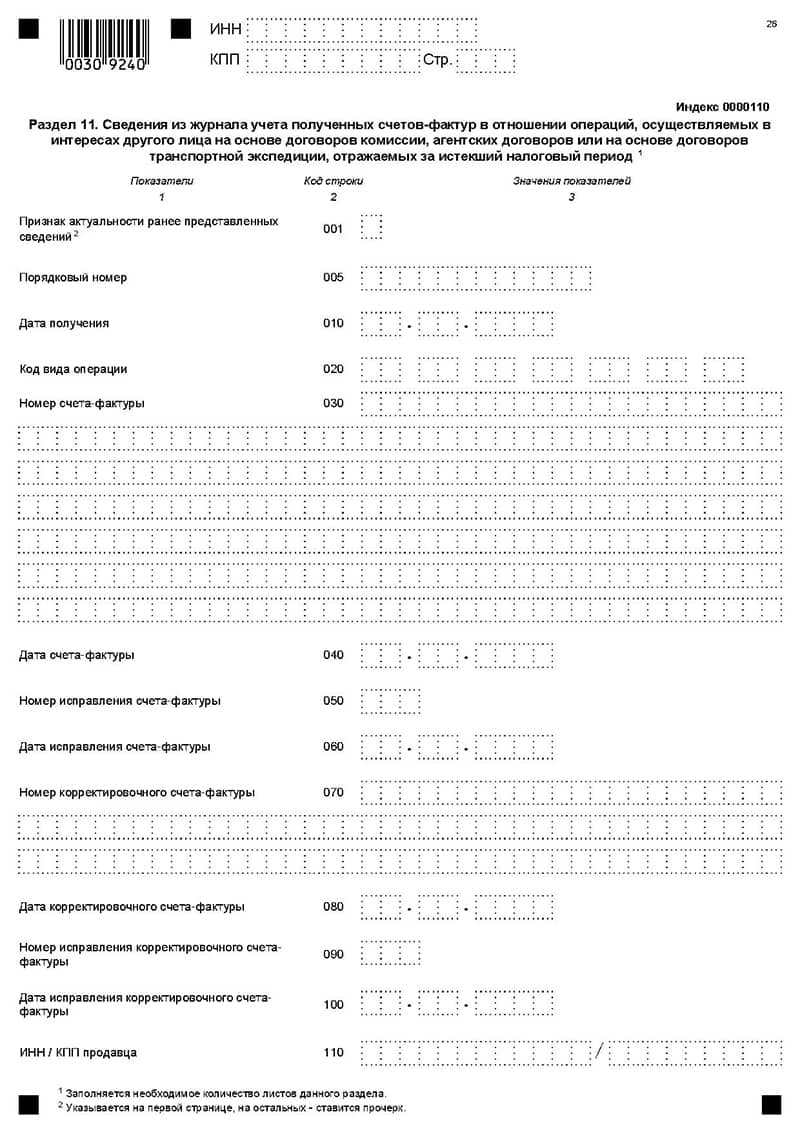

Раздел содержит 20 строк. Вверху страницы одиннадцатого раздела декларации нужно прописать ИНН и КПП заполнителя, указать порядковый номер заполняемой страницы.

Строка: 001 – признак актуальности сведений — 0/1.

«0» — если в предыдущей декларации данные в этом разделе не прописывались, либо в случае корректировки данных, если были найдены ошибки или они были неполными.

«1» — если данные на текущий момент являются актуальными, достоверными, изменению не подлежали. В таком случае в строках 010-090 прописываются прочерки.

Строка: 005 – порядковый номер;

Следующие строки касаются счетов-фактур из журнала учета:

- Строка: 010 – дата получения;

- Строка: 020 – код хозяйственной операции;

- Строка: 030 – номер – он может содержать букву, дефис и другие символы. Если в номере допустить ошибку, возможны расхождения с отчетностью покупателя – его нужно точно сверить с книгой продаж;

- Строка: 040 – дата счета из строки 030;

- Строка: 050 – номер исправления;

- Строка: 060 – дата исправления;

- Строка: 070 – номер скорректированного счета;

- Строка: 080 – дата скорректированного счета;

- Строка: 090 – номер исправления скорректированного счета;

- Строка: 100 – дата исправления;

- Строка: 110 – ИНН и КПП продавца;

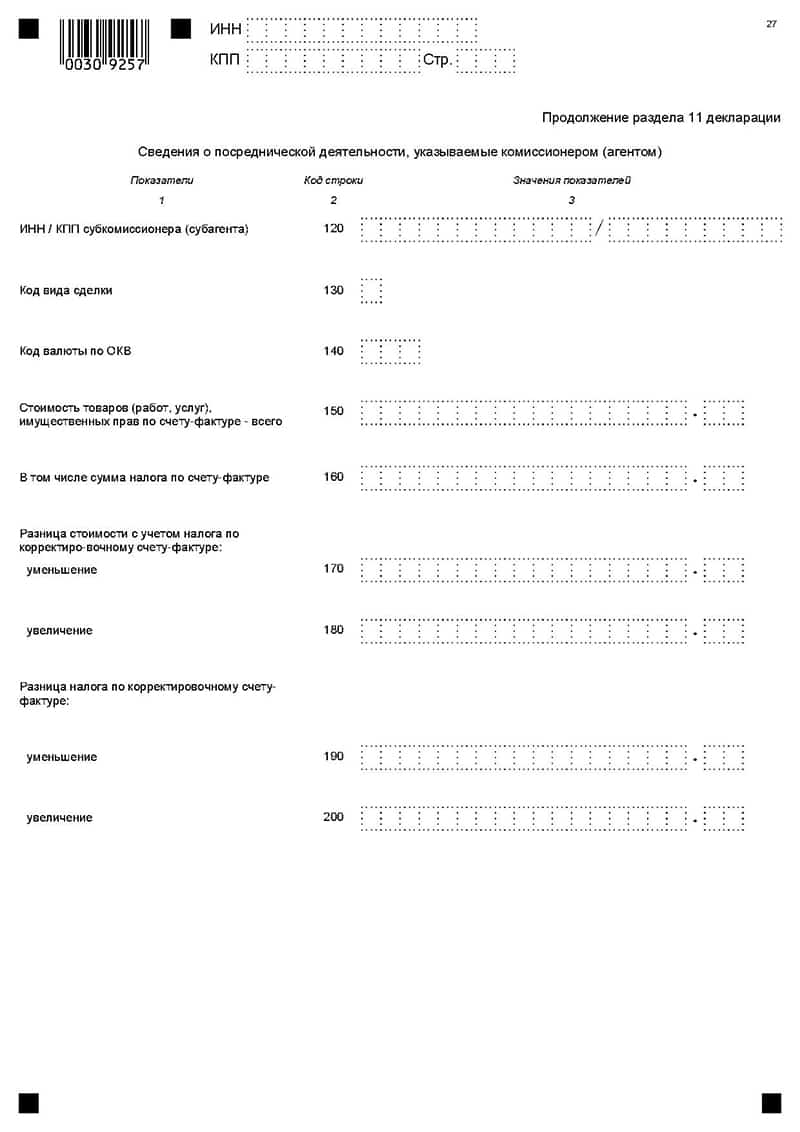

- Строка: 120 – ИНН и КПП субагента;

- Строка: 130 – код сделки;

- Строка: 140 – код валюты по ОКВ;

- Строка: 150 – подытоженная стоимость;

- Строка: 160 – сумма налога;

- Строка: 170 – разница стоимости с учетом налога по счету из строки 070 на уменьшение;

- Строка: 180 – на увеличение;

- Строка: 190 – разница налога по счету строки 070 – на уменьшение;

- Строка: 200 – на увеличение.

Заполнение декларации по земельному налогу является очень важным моментом, который должны знать юридические лица. Какие причины могут служить основанием для прекращения сервитута? Мы рассказали об этом здесь. Как правильно рассчитать налог для ИП? Узнайте об этом в нашей статье.

Заполнение декларации по земельному налогу является очень важным моментом, который должны знать юридические лица. Какие причины могут служить основанием для прекращения сервитута? Мы рассказали об этом здесь. Как правильно рассчитать налог для ИП? Узнайте об этом в нашей статье.