Кто должен сдавать

Журнал учета полученных и выставленных счетов-фактур в 2017 году должны вести посредники, которые действуют в интересах третьих лиц (заказчиков) от своего имени. Как правило, это комиссионеры или агенты (п. 1 ст. 990, п. 1 ст. 1005 ГК РФ).

К посредникам также приравниваются:

- экспедиторы, которые организуют исполнение услуг с привлечением третьих лиц, но сами в перевозках не участвуют (п. 1 ст. 801, ст. 805 ГК РФ);

- застройщики, которые организуют строительство с привлечением подрядчиков, но сами в выполнении подрядных работ не участвуют.

Организация – плательщик НДС при посреднической деятельности так же ведет учет счетов-фактур, но отдельно по ним журнал учета в налоговую не сдает. Эти счет-фактуры заносятся в разделы 10 и 11 декларации по НДС.

Вывод

Журнал учета полученных и выставленных счетов фактур в 1 квартале 2017 году должны были вести организации и ИП, не являющиеся налогоплательщиками НДС (упрощенцы, вмененщики и ЕСХН) или освобожденные от исполнения обязанностей плательщика по статье 145 НК РФ, не признаваемые налоговыми агентами, если они выставляют (получают) счета-фактуры при ведении деятельности в интересах другого лица на основе посреднических договоров или на основе договора транспортной экспедиции, а также при выполнении функций застройщика. Экспедиторы представляют журнал, только если учитывают полученное вознаграждение в составе доходов по налогу на прибыль (для организаций) или НДФЛ (для ИП), налогу при УСН или ЕСХН.

Журнал учета полученных и выставленных счетов-фактур нужно вести за каждый налоговый период – поквартально.

Кто и когда должен сдавать журнал счетов-фактур за 2 квартал 2018 года в ИФНС?

Всем организациям и ИП, на которых возложена обязанность вести журнал счетов-фактур, придется подавать его в ИФНС по месту налогового учета. Это позволяет налоговикам контролировать «зеркальность» начислений и вычетов по НДС в рамках посреднической деятельности

Ведь для бюджета важно, чтобы налог, который представлен к вычету, был уже кем-то уплачен. Тогда не нарушается логика формирования фискальных платежей

Получив журнал, контролеры сравнивают сумму НДС, начисленную контрагентом, с размером налога, поставленного к возмещению его партнером. Чтобы выверка прошла своевременно, ведомство установило четки сроки, когда журналы должны поступить в ИФНС.

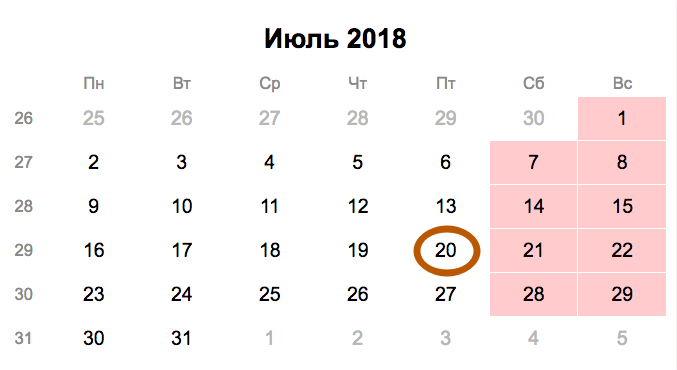

Общее правило таково: сдать журнал на проверку контролерам нужно в срок до 20-го числа, следующего за отчетным периодом месяца. Так как отчетным периодом признается квартал, то сроком сдачи журнала по истечении 2 квартала будет 20 июля 2018 года.

Если ваша фирма — плательщик НДС (налоговый агент по НДС), сдача журнала в налоговую инспекцию для контроля не требуется: сведения из него включаются в разд. 10 и 11 НДС-декларации (п. 49-50 Порядка заполнения декларации).

Cдать журнал в налоговую инспекцию можно только в электронном формате, а значит, необходимо заранее позаботиться о связи, настроенной посредством телекоммуникационных каналов (письмо ФНС от 08.04.15 № ГД-4-3/5880). А вот вести его можно как в электронном виде, так и на бумаге.

Форма документа унифицирована. Бумажный ее вариант и правила заполнения закреплены Постановлением Правительства РФ от 26.12.11 № 1137 (в ред. от 01.02.2018). Бланк в электронном виде также утвержден законодательно — приказом № ММВ-7-6/93 от 04.03.15.

С 08.05.2018 года ФНС РФ обновила электронные форматы налоговых документов по НДС, в том числе журнала полученных-выданных счетов-фактур.

ЖУРНАЛ УЧЕТА ПОЛУЧЕННЫХ И ВЫСТАВЛЕННЫХ СЧЕТОВ-ФАКТУР — ПОСЛЕДНИЕ ИЗМЕНЕНИЯ

С 1 октября 2017 года организации должны использовать новую форму счета-фактуры, а также учесть изменения, внесенные в Правила ведения Журнала учета полученных и выставленных счетов-фактур (далее — Журнал учета), Книги покупок и Книги продаж. Такие перемены связаны со вступлением в силу постановления Правительства РФ от 19.08.2017 № 981 (далее — Постановление № 981), которым внесены значительные изменения и дополнения в постановление Правительства РФ от 26.12.2011 № 1137. С 1 октября отменяется обязанность организации скреплять печатью Журнал учета, который составлен на бумажных носителях. При этом учета по-прежнему должен быть прошнурован, а его страницы пронумерованы.

В каких случаях следует вести учета?

В новой редакции ведения Журнала учета определены лица, которые обязаны вести Журнал учета. В частности, в Правил указано, что Журнал учета ведется только в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе:

| — | договоров комиссии (субкомиссии), агентских (субагентских) договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (субкомиссионера), агента (субагента); |

| — | договоров транспортной экспедиции; |

| — | при выполнении функций застройщика. |

При этом вести учета придется:

| — | как плательщикам НДС, в том числе исполняющим обязанности налоговых агентов, а также лицам, освобожденным от исполнения обязанностей налогоплательщика, |

| — | так и лицам, не являющимся плательщиками НДС. |

Журнал учета по-прежнему должен быть подписан до 20-го числа месяца, следующего за истекшим налоговым периодом.

Экспедиторы

Лица, которые осуществляют предпринимательскую деятельность на основе договоров транспортной экспедиции, ведут учета только в случае приобретения товаров (работ, услуг) от своего имени, стоимость которых не включается ими в расходы в соответствии с условиями заключенных договоров (новый Правил ведения Журнала учета). Иными словами, при определении налоговой базы по налогу на прибыль или УСН в составе доходов учитываются доходы в виде вознаграждения при исполнении указанных договоров.

Комиссионеры (агенты)

Комиссионеры (агенты) не ведут учета, если:

| — | товары, работы, услуги реализуются лицам, не являющимся плательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика ( п. 1.3 Правил ведения Журнала учета). В этих случаях по письменному согласию сторон сделки (покупателя и посредника) счета-фактуры не составляются на основании п. 3 ст. 169 НК РФ. Следовательно, и комитент (принципал) не выставляет счет-фактуру на реализованные товары комиссионеру (агенту); |

| — | товары, работы, услуги, принадлежащие иностранным лицам, реализуются на территории РФ через посредника на основании ст. 161 НК РФ ( п. 1.3 Правил ведения Журнала учета). |

Вознаграждение посредника, экспедитора, застройщика или заказчика В учета не регистрируются счета-фактуры, выставленные на сумму своего дохода в виде вознаграждения комиссионерами, агентами, экспедиторами, застройщиками или заказчиками в адрес комитента, принципала, клиента, инвестора.

Пример журнала

Журнал полученных и выставленных счетов-фактур в 2017 году заполняется поквартально в порядке поступления счетов-фактур. Правила заполнения и ведения журнала утверждены в Приложении 3 Положения Правительства от 26.12.2011 № 1137 (в ред. от 30.07.2014 № 735). Журнал учета состоит из двух разделов:

- выставленные счета-фактуры;

- полученные счета-фактуры.

В журнале учета полученных и выставленных счетов-фактур за 1 квартал 2017 года нужно зарегистрировать счета-фактуры, связанные с посреднической деятельностью полученные и выставленные в пользу третьего лица. Однако не нужно фиксировать в журнале счета-фактуры на сумму вознаграждения за исполнение функций посредника; счет-фактуры выписанные продавцом при получении полной или частичной оплаты за будущую отгрузку товара (услуги).

Когда журнал можно не вести

Журнал учета в 1 квартале 2017 года можно было вообще не вести, если:

- в 1 квартале 2017 года компания не работала по агентским и комиссионным договорам, не получала и не выставляла счета-фактуры в пользу третьих лиц;

- контрагенты заключили письменное соглашение о не выставлении счетов-фактур.

Далее приведем доступный для скачивания пример заполнения журнала за 1 квартал 2017 года. Итак, допустим, ООО «Лесная фея» (комитент на общей системе налогообложения) заключил договор комиссионера с ООО «Космос» (комиссионер на УСН) и поручил организацию торжественных мероприятий. Сумма вознаграждения по договору – 25 000 руб. Без НДС. В свою очередь ООО «Космос» заключает договор на проведение торжественных мероприятий со сторонней организацией ООО «Праздник» на сумму 150 000 руб. в т. ч. НДС 22 881, 35 руб. Вот что прозошло с документами:

- ООО «Праздник» выставил: – счет-фактуру на полученную предоплату – акт выполненных работ и счет-фактуру на ООО «Космос», сумма – 150 000 руб. в т. ч. НДС 22 881,35 руб.

- ООО «Космос»: – перевыставляет счет-фактуру и акт выполненных работ на ООО «Лесная фея», сумма – 150 000 руб. в т. ч. НДС 22 881,35 руб. – составляет акт выполненных работ на комиссионное вознаграждение 25 000 руб. Без НДС. – отчет о выполненной работе с приложением заверенных копий первичных документов от ООО «Космос».

Как заполнить журнал счетов фактур? Поясним. Заполним журнал учета счетов-фактур для ООО «Лесная фея» так:

- Часть 1 – выставленная счет-фактура на ООО «Лесная фея», сумма – 150 000 руб. в т. ч. НДС 22 881,35 руб.;

- Часть 2 – полученная счет-фактура от ООО «Праздник», сумма – 150 000 руб. в т. ч. НДС 22 881,35 руб.

Перед вами образец заполненного журнала за 1 квартал 2017 года. Также вы можете скачать этот файл. jurnal-ucheta-schetov-faktur-za-1-kv-2017

Коррекция после сдачи

У посредников — неплательщиков НДС может возникнуть вопрос: если организация сдала журнал и потом нашла там ошибки, то должна ли она представить в ИФНС исправленный журнал учета счетов-фактур? Ответ здесь следующий: в законе не прописано, что нужно сдавать откорректированный журнал в ИФНС. Однако лучше это сделать. Чтобы внести правки в документ, аннулируйте некорректный счет-фактуру. Это значит, отразите со знаком «–» стоимость товаров и сумму налога. Корректный счет-фактуру зарегистрируйте со знаком «+».

К примеру, посредник приобрел товары для заказчика. В бухгалтерии посредника увидели, что в журнале учета за II квартал введены неправильные реквизиты счета-фактуры, полученного от продавца. Указано: № 9769 от 9 марта 2020 г. Должно быть: № 3131 от 18 февраля 2020 г. При этом журнал уже в инспекции. Тогда бухгалтер в части 1 журнала аннулировал некорректную запись и суммовые показатели указал со знаком «–». В следующую строку ввел то же самое, что и в аннулированной строке, и скорректировал графу 12, указав правильный номер счета-фактуры. Показатели стоимости — указал со знаком «+».

В части 2 журнала аннулировал неверную запись и отразил суммовые показатели со знаком «–». В следующей строке указал то же самое, что и в аннулированной, но скорректировал графу 4, где исправил номер счета-фактуры. Показатели стоимости указал со знаком «+».