Суточные расходы при заграничных командировках в 2020 году

Теперь о том, по каким правилам рассчитываются командировочные расходы за границу.

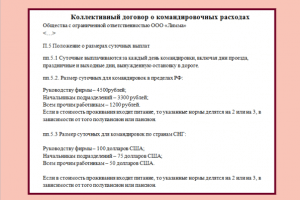

Размер суточных выплат устанавливается работодателем в коллективном договоре или локальном акте. Чаще всего лимит не превышает 2500 рублей. По суточным такого размера платить НДФЛ не придется, а вот с превышения бухгалтеру компании придется рассчитывать НДФЛ и страховые взносы. Такие положения содержит Налоговый кодекс в п. 3 ст. 217.

Дату выезда из России и въезда в страну обратно для загранкомандировки определяют согласно п. 18, 19 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749:

- для командировок в страны СНГ, для въезда в которые не делают отметки в паспорте, — по проездным документам;

- для командировок в иностранные государства — по отметкам в загранпаспорте о том, что работник пересек границы.

Нередко перед выездом за границу сотруднику приходится перемещаться по территории РФ. В таком случае суточные выплачиваются по норме для командировок внутри России. А со дня пересечения границы используются нормы для заграничной поездки. День отправления из страны полностью оплачивается в иностранной валюте, а день прибытия в Россию — в рублях.

Суточные в командировке по России 2020

Суточные по России платятся на основании твердой денежной суммы за один день работы. Ставка умножается на число дней командировки, включая дорогу. Размер платы за один день может быть любой, но не менее 100руб.

Подоходный и взносы не берутся с лимита в 700 руб. за сутки по России. Это значит, что все выданное сверх нормы, облагается НДФЛ и взносами.

Учитываются все дни, включая время в пути, вынужденные остановки в дороге, дни проживания, задержки по служебной надобности или по форс-мажорным обстоятельствам.

Пример расчета суточных по России в 2020г.

Кулик А.Г. отправлена гендиректором компании в Воронеж для проведения недельного курса повышения квалификации для служащих филиала фирмы. Кулик предъявила билеты на поезд, из которых следует:

Выехала она в Воронеж 06.04.2020 в 19ч. 45 мин.;

- Вернулась обратно в Москву 11.04.2020 в 5ч.20 мин.

- В коллективном соглашении прописано, что размер суточных по России – 1000руб.

Произведем подсчеты командировочных расходов:

- Количество дней командировки: с 06.04.2020 по 11.04.2020 – 6 дней;

- Суточные: 1000 * 6 = 6000руб.;

- Находим необлагаемый НДФЛ и взносами лимит: 6 * 700 = 4200;

- Высчитываем облагаемый налогом и взносами остаток: 6000 – 4200 = 1800;

- Вычтем подоходный: 1800 – (1800*13%) = 1800 – 234 = 1566;

- Общая выплата Кулик составит: 4200 + 1566 = 5766руб.

Сроки уплаты НДФЛ в 2020 году: таблица

Чтобы избежать таких расходов, важно помнить о датах платежей и соблюдать их. Смотрите в таблице сроки уплаты НДФЛ с разных видов доходов физлиц: с зарплаты, отпускных, больничных пособий и других выплат

Вид дохода Крайний срок перечисления НДФЛ Зарплата Следующий рабочий день после выплаты денег Отпускные Последний день месяца, в котором перечислили сотруднику деньги Больничные Последний день месяца, в котором перечислили сотруднику деньги Сверхлимитные суточные по командировке и компенсации расходов без подтверждающих документов Следующий рабочий день после выплаты денег Премии Следующий рабочий день после выплаты денег Вид дохода Когда признать доход Когда удержать налог Когда перечислить НДФЛ Основание Зарплата и премии Аванс Последний день месяца, в котором выплатили аванс В день выдачи второй части зарплаты Следующий рабочий день после выдачи второй части зарплаты П. 2 ст. 223, абз. 1 п. 6 ст. 226 НК РФ Окончательный расчет по зарплате Последний день месяца, в котором начислили доход В момент выплаты после признания дохода Следующий рабочий день после выплаты денег П

Смотрите в таблице сроки уплаты НДФЛ с разных видов доходов физлиц: с зарплаты, отпускных, больничных пособий и других выплат. Вид дохода Крайний срок перечисления НДФЛ Зарплата Следующий рабочий день после выплаты денег Отпускные Последний день месяца, в котором перечислили сотруднику деньги Больничные Последний день месяца, в котором перечислили сотруднику деньги Сверхлимитные суточные по командировке и компенсации расходов без подтверждающих документов Следующий рабочий день после выплаты денег Премии Следующий рабочий день после выплаты денег Вид дохода Когда признать доход Когда удержать налог Когда перечислить НДФЛ Основание Зарплата и премии Аванс Последний день месяца, в котором выплатили аванс В день выдачи второй части зарплаты Следующий рабочий день после выдачи второй части зарплаты П. 2 ст. 223, абз. 1 п. 6 ст. 226 НК РФ Окончательный расчет по зарплате Последний день месяца, в котором начислили доход В момент выплаты после признания дохода Следующий рабочий день после выплаты денег П.

2 ст. 223, абз. 1 п. 6 ст. 226 НК РФ Зарплата в натуральной форме Последний день месяца, в котором начислили доход Из первой денежной выплаты после того, как признали доход Следующий рабочий день после выплаты денежного дохода П. 2 ст. 223, абз. 1 п. 6 ст. 226 НК РФ Премии к праздникам, например к юбилею День, когда выплатили премию В момент выплаты Следующий рабочий день после выплаты денег Подп.

НДФЛ с командировочных

Подборка наиболее важных документов по запросу (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Открыть документ в вашей системе КонсультантПлюс: Открыть документ в вашей системе КонсультантПлюс: Открыть документ в вашей системе КонсультантПлюс:ОБЛОЖЕНИЕ НДФЛ КОМАНДИРОВОЧНЫХ РАСХОДОВ Открыть документ в вашей системе КонсультантПлюс:Вопрос: Об НДФЛ при выплате суточных государственному гражданскому служащему, направленному в командировку в иностранное государство. При оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 рублей за каждый день нахождения в командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в заграничной командировке, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, оплате услуг связи, получению и регистрации служебного заграничного паспорта, получению виз, а также расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту. При непредставлении налогоплательщиком документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в соответствии с законодательством Российской Федерации, но не более 700 рублей за каждый день нахождения в командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в заграничной командировке.

Аналогичный порядок налогообложения применяется к выплатам, производимым лицам, находящимся во властном или административном подчинении организации, а также членам совета директоров или любого аналогичного органа компании, прибывающим (выезжающим) для участия в заседании совета директоров, правления или другого аналогичного органа этой компании.

Когда командировочные расходы требуют удержания НДФЛ

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

ФНС разъяснила, надо ли платить НДФЛ с командировочных расходов, выплачиваемых работникам организации, направляемым для участия в мероприятиях, не связанных с выполнением ими трудовых обязанностей. В письме от 15.05.2020 № БС-4-11/9002 ведомство напоминает, что доходы, не облагаемые НДФЛ, перечислены в статье 217 НК РФ.

Указанная норма освобождает от налога все установленные действующим законодательством компенсационные выплаты, связанные, в частности, с исполнением налогоплательщиком трудовых обязанностей, включая возмещение командировочных расходов. Статья 166 ТК РФ определяет служебную командировку, как поездку работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. Это значит, что если работники направляются для участия в мероприятиях, не связанных с выполнением ими трудовых обязанностей, то такие поездки не являются командировками.

Соответственно, расходы, связанные с участием работников в данных мероприятиях, не являются командировочными расходами. Таким образом, оплата организацией расходов работника, связанных с участием в мероприятиях, не связанных с выполнением трудовых обязанностей, облагается НДФЛ.

Такая оплата считается натуральным доходов работника.

БУХПРОСВЕТ Величина необлагаемых налогом суточных составляет не более 700 рублей за каждый день нахождения в командировке на территории РФ и не более 2 500 рублей за каждый день нахождения в заграничной командировке.

Также не облагаются НДФЛ фактически произведенные и документально подтвержденные:

- расходы на проезд до места командировки и обратно;

- сборы за услуги аэропортов;

- комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок;

- расходы на провоз багажа;

- расходы по найму жилого помещения, оплате услуг связи, получению и регистрации служебного заграничного паспорта, получению виз;

- расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

Я считаю, что если списывать налоговые долги, то тогда сразу всем без исключения. 21 ноября 2020 года — 1C:Лекторий 31 октября 2020 года — 14 ноября 2020 года — Обучение пользователей продуктов 1С Другие сайты 1С

Командировочные в 6-НДФЛ (2020 — 2020)

Если зарплата переводится на карту работника, то каких-либо практических сложностей в соблюдении сроков ее выплаты, как правило, не возникает (исключение — если, например, в населенном пункте, куда уехал командированный, нет банкоматов и эквайринга в силу того, что он удален от сетей связи).

Если зарплата традиционно выдается через кассу организации (либо имеют место отмеченные технические трудности в пользовании картой), то работодателю следует воспользоваться доступными альтернативами — так, чтобы сотрудник в командировке вовремя получил свою зарплату. В федеральном законодательстве на этот случай предлагается осуществление денежного перевода за счет работодателя (п. 11 Положения по постановлению Правительства России от 13.10.2008 № 749).

На практике командировочная часть зарплаты может быть включена в расчет:

- основной зарплаты (за вторую половину месяца).

- аванса (зарплаты за первые полмесяца);

В зависимости от того, в какую часть зарплаты включена ее «командировочная» составляющая, определяется порядок отражения данной составляющей в 6-НДФЛ. Рассмотрим, какие здесь есть варианты.

Заработная плата признается доходом физлица по состоянию на последний день месяца, за который она рассчитана. А налог с нее удерживается со следующей ближайшей выплаты (как правило, до 15-го числа следующего месяца).

То есть НДФЛ по командировочной составляющей зарплаты будет:

- Исчислен (на основании признания дохода физлица полученным) — в конце месяца (вне зависимости от того, во что включены командировочные — в аванс или основную зарплату).

- Удержан — одновременно с выплатой основной части зарплаты.

- Перечислен в бюджет — на следующий день после удержания.

Таким образом, в отчете 6-НДФЛ показываются (в части суммы среднего заработка в период командировки и НДФЛ, который на нее начислен): 1. В разделе 1 отчета:

- в — сумма командировочных;

- в и — исчисленный и удержанный с этой суммы налог.

2.

Облагаются ли суточные НДФЛ и страховыми взносами в 2020 году?

→ → Актуально на: 5 февраля 2020 г.

В число возмещаемых работнику расходов, связанных со служебными командировками, включаются суточные. Суточные – это дополнительные расходы, связанные с проживанием командированного работника вне места постоянного жительства (). Размер суточных устанавливается работодателем самостоятельно.

А как облагаются суточные НДФЛ и страховыми взносами? НДФЛ не облагаются суточные только в пределах норм, установленных .

Эти нормы за каждый день нахождения в командировке составляют:

- 700 рублей – при командировках по РФ;

- 2 500 рублей – при загранкомандировках.

Соответственно, с части суточных, превышающей указанный выше норматив, нужно исчислить и заплатить в бюджет НДФЛ. А облагаются ли суточные страховыми взносами?

Страховые взносы с суточных не начисляются, если такие суточные не превышают указанные выше лимиты (). Соответственно, суточные сверх нормы облагаются страховыми взносами в 2020 году. Иными словами, при командировках по РФ с суточных свыше 700 рублей страховые взносы нужно будет начислить.

А при заграничных командировках страховые взносы начисляются с суточных свыше 2 500 рублей за день командировки

Обращаем внимание, что при однодневных командировках с суточных страховые взносы нужно начислить со всей суммы

Это связано с тем, что выплаты при однодневных командировках не могут быть признаны суточными, а потому от обложения взносами они не освобождаются (, утв.

Постановлением Правительства от 13.10.2008 № 749, ).

Хотя если такие выплаты при однодневных командировках оформить не как суточные, а как возмещение расходов, связанных с командировкой, облагаться взносами они не будут. Но понесенные расходы нужно будет подтвердить первичными документами. Говоря о страховых взносах до этого момента, мы имели в виду взносы на ОПС, ОМС и ВНиМ, уплачиваемые в соответствии с требованиями НК РФ.

Что же касается страховых взносов на травматизм, то суточные не облагаются ими полностью

При этом не важно, превышает или нет установленный работодателем уровень суточных порог 700 рублей или 2 500 рублей (, ). Как уже было сказано, сверхнормативные суточные облагаются страховыми взносами в 2020 году в соответствии с требованиями НК РФ

Несмотря на то, что только сверхлимитные суточные облагаются страховыми взносами на ОПС, ОМС и ВНиМ, в РСВ показать нужно полный размер суточных.

По соответствующему виду страхования выплаченные работникам суточные нужно сначала указать в составе сумм выплат и иных вознаграждений, исчисленных в пользу физических лиц. А затем необлагаемую часть суточных нужно указать в составе сумм, не подлежащих обложению страховыми взносами (, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@, ).

В форме 4-ФСС суточные нужно показать дважды (, утв. Приказом ФСС от 26.09.2016 № 381):

- в составе сумм выплат по строке 1 таблицы 1 «Расчет базы для начисления страховых взносов» формы 4-ФСС;

- в составе сумм, не подлежащих обложению страховыми взносами, по строке 2 таблицы 1.

Также читайте:

Как отразить суточные в ЕРСВ и 6-НДФЛ

Если вы не отразили необлагаемые суточные в расчете, то сдавать уточненку не обязательно. В письме № ГД-4-11/23829@ ФНС настаивает, что надо отправить уточненный расчет. Но кодекс требует уточнить отчет, если фирма занизила взносы (п. 1 и 7 ст. 81 НК). В данном случае суточные не повлияли на расчет взносов, поэтому у организации есть основания не уточнить ЕРСВ. Но если вы все-таки решили корректировать отчет, сдайте уточненки за все периоды с начала года, в которых вы не показали необлагаемые суточные.

6-НДФЛ. В 6-НДФЛ необлагаемые суточные не фиксируйте. Отражайте только суточные сверх нормы.

Ндфл с командировочных расходов в 2020 году

В данной статье мы рассказываем про налогообложение командировочных расходов – о том, как определенные расходы, которые понесла компания при направлении подчиненного в командировочную поездку, повлияют на расчет налога на прибыль, НДФЛ, страховых взносов во внебюджетные фонды, платежей на случай профессиональных заболеваний и несчастных случаев на производстве и НДС.Бухгалтер имеет возможность оформить вычет по налогу на добавленную стоимость, только если товары (работы, услуги), которые были приобретены командированным сотрудником в поездке, были куплены на территории одного из субъектов России.

В том случае, если маршрут начинается или заканчивается за границей РФ, услуги по транспортировке багажа или перевозке пассажиров, которые были оформлены по единым международным перевозочным документам, будут облагаться НДС по нулевой ставке

Соответственно, не требуется включать НДС в стоимость проездного билета (на поезд или самолет) к пункту назначения командированного сотрудника, находящемуся за границей, и назад к месту постоянной работы.Важно! В том случае, если сумма НДС в проездных документах, купленных в одной из государств СНГ, прописана отдельной строкой, налоговый вычет оформить нельзя.Отсутствие возможности предъявления к налоговому вычету суммы НДС, прописанной в проездном документе отдельной строкой, объясняется тем, что:

- Исключением из данного правила являются ситуации, о которых говорится в пп. 1-4 п. 1 ст. 148 Налогового кодекса (то есть, в каждом из таких случаев услуга по-прежнему считается реализованной на территории РФ).

- Железнодорожные перевозки не входят в перечень исключений из общего правила, поскольку о них ничего не сказано в упомянутой статье НК РФ (значит, услуги по перевозке будут реализованы в той стране, в котором компания-перевозчик ведет деятельность).

- Местом реализации услуг, по общему правилу, признается место осуществления деятельности компании или оказания услуг ИП.

В связи со всем вышесказанным, билет,

Облагаются ли суточные НДФЛ и страховыми взносами в 2019 году?

Однако подвижки в правовом регулировании этих обязательных платежей наложили свой отпечаток. Как облагать суточные страховыми взносами и в пределах каких нормативов? Облагать ли взносами сверхнормативные суточные? Как показывать в году суточные в едином расчете по страховым взносам? Ответим на вопросы, а а также расскажем, чем суточные похожи на подоходный налог и как они облагаются страховыми взносами в году

На что обращать внимание в году В году бухгалтерам имеет смыл быть более внимательными в отношении сверхнормативных суточных: страховые взносы на них начислять придется. И тут главное не запутаться

Какие поездки сотрудников можно считать командировкой

Согласно ст. 166 ТК РФ, служебной командировкой признается направление работника за пределы предприятия по поручению работодателя для решения производственных вопросов и выполнения служебных заданий. Минимальный срок такой поездки составляет один день, а вот максимум не ограничен (ее длительность определяется работодателем с учетом сложности и объема предстоящей работы).

Служебной командировкой нельзя считать:

- служебную поездку, не требующую выезда сотрудника за пределы населенного пункта, в котором находится организация-работодатель;

- служебные поездки лиц, постоянная работа которых носит разъездной характер (курьеры, экспедиторы) или осуществляется в пути (так работают проводники, машинисты поездов). Так как поездки входят в трудовую функцию, они не могут считаться командировкой;

- поездку сотрудников, трудящихся на предприятии на условиях ГПХ.

С 2019 – 2020 года суточные облагаются страховыми взносами

Нормы суточных установлены законодательством, документально подтверждать их не требуется. Как считать взносы с суточных, читайте в статье. Их выдают перед отъездом вместе с другими командировочными расходами. Сколько платить сотрудникам за день командировки, компании вправе решать самостоятельно.

Размеры суточных закрепляют во внутренних документах, например в положении о командировках

Скачать положение о командировках Однако для начисления страховых взносов не важно, какие суточные прописаны во внутренних документах компании

Платить взносы следует с суточных сверх норм, которые установлены налоговым законодательством, а именно статьей НК РФ. Для поездок по России и другим странам нормы отличаются см. Нормы суточных для других налогов смотрите здесь. Что касается страховых взносов на случай производственного травматизма и профессиональных заболеваний, они не начисляются на суточные в пределах размера, который установлен внутренними документами организации. Об этом сказано в статье Такие разъяснения дал Минфин в письме от Ведь до этого невозможно определить точную сумму, которую потратит сотрудник.

На дату авансового отчета пересчитывайте и суточные для загранкомандировок, если выдали их в иностранной валюте. Для пересчета берите курс валюты Центробанка, который действовал в день, когда утвердили авансовый отчет. Подробности в статье Пример. С каких суточных можно не платить взносы Сотрудника отправили в командировку из Москвы в Санкт-Петербург 25 июля.

Из поездки сотрудник должен был вернуться 31 июля. На работу он вышел 5 августа, и в этот день директор подписал его авансовый отчет. Взносами на травматизм не облагается вся сумма суточных — руб. Как показать сверхнормативные суточные в отчете В расчет по взносам включайте всю сумму начисленных суточных, в том числе и ту часть, которая не облагается взносами.

Если вы не включали в расчет необлагаемую часть, нужно подать уточненку. Такой вывод сделала ФНС. Дорогой коллега, дарим робот-пылесос за подписку на Главбух»! На все ваши вопросы с радостью ответят по телефону 8

Какой размер суточных, не облагаемых НДФЛ в 2020 г.?

Потраченные и документально не подтвержденные сверх нормативов средства фискальные органы также могут учесть в базе для начисления НДФЛ (постановление ФАС Западно-Сибирского округа от 23.12.2013 № А27-1862/2013). Обоснованность выплаты самих суточных в пределах установленных законодательством норм при утрате командировочных документов можно подтвердить локальными документами предприятия – приказами о направлении в командировку, табелями учета рабочего времени, отчетами о выполнении служебного задания. О том, какие действия предпринять в случае отсутствия документов о проживании, читайте в статье .

При возникновении однодневных командировок компенсационные выплаты сотрудникам не считаются суточными. Такие затраты следует отнести к иным расходам (ст. 168 ТК РФ). Однако облагаются НДФЛ подобные компенсационные выплаты по тем же нормам – 700 руб.

по РФ, и свыше 2 500 руб. – за территорией РФ. Это подтверждают чиновники (). В некоторых случаях командировочные поездки происходят на территории одного населенного пункта.

При выезде работника за пределы оговоренного в трудовом договоре рабочего места в обособленные подразделения организации или головное отделение поездка также считается командировкой (п.

3 постановления Правительства РФ от 13.10.2008 № 749). При этом поездки не должны носить постоянный характер, и деятельность работника не может быть связана с разъездным графиком. Об особенностях обложения НДФЛ выплат за разъездной характер работы читайте в материале .

При однодневной командировке за пределы государства выплата суточных положена в размере 50% от нормы расходов за пределами РФ (п.

20 постановления Правительства РФ от 13.10.2008 № 749). Подобные суточные также не являются объектом налогообложения НДФЛ в общепринятых лимитах.

Расчет командировки в 2020 году с примерами

Если сотрудник трудится недавно, то берется то число месяцев, которое он фактически отработал. Расчет среднего заработка для оплаты командировки делается по такой формуле: Чтобы воспользоваться формулой, нужно просчитать три величины:

- Доход за расчетный период;

- Число рабочих дней, отработанных служащим;

- Число дней командировки.

К доходам относятся все выплаты, которые платятся сотруднику в качестве зарплаты: оклад, премии, выслуга, надбавки и т.д.

Исключаются отпускные, пособия по листу нетрудоспособности, командировка, любая социалка (смотрите пример ниже).

Важно! Работник находится командировке, в это время всему коллективу компании индексируют зарплату, то средний заработок также индексируется. Чтобы определить количество реально отработанных рабочих дней, нужно знать число таких суток в расчетном периоде

Из этого числа вычесть рабочие дни, выпавшие на отпуск, болезнь, командировку

Чтобы определить количество реально отработанных рабочих дней, нужно знать число таких суток в расчетном периоде. Из этого числа вычесть рабочие дни, выпавшие на отпуск, болезнь, командировку.

Пример. Феофанова Е.П. с 10.04.2020 направлена в командировку.

Для этой даты расчетным периодом будет апрель 2020 – март 2020. На него приходится 248 рабочих дней. Однако в июле 2020 Феофанова была в отпуске. Отдых захватил 20 рабочих дней. 248 – 20 = 218 дней. Это и будет количеством фактически отработанных рабочих дней за расчетный год. Возвращаясь к формуле, остается прояснить вопрос, сколько дней командировки оплачивать.

В расчете средней зарплаты для командировки в 2020 году участвуют только рабочие дни деловой поездки работника.

Как же быть, если человек вынужден был все же трудиться в выходной. Тут два варианта:

- Оплатить обычно, но после возвращения рабочего, предоставить ему эти дни в качестве отгула.

- Оплатить выходные дни в двойном размере;

Обращаем ваше внимание!

Если расчет по средней зарплате резко отличается в меньшую сторону, от аналогичных вычислений по окладу. Можно сделать доплату командированному, но подобная практика должна быть прописана в документах предприятия. Пример 1. Работник трудится в компании давно.