Гостиница должна иметь свидетельство о категории

Согласно Положению о классификации гостиниц каждой из них должна быть присвоена категория. Без свидетельства о категории запрещено предоставлять гостиничные услуги. В зависимости от номерного фонда отеля запрет вступает в силу:

- с 1 июля 2019 года, если номеров >50,

- с 1 января 2020, если номеров > 15,

- с 1 января 2012 – для всех гостиниц.

Поэтому уже с 1 июля текущего года перед отправкой сотрудника в командировку следует тщательно проверять отели. При бронировании номеров желательно запросить копию свидетельства о присвоении звезд. Если командированный работник проживал в неаттестованной гостинице, могут возникнуть споры с налоговыми службами по поводу списанных расходов на жилье.

Еще доходы, не облагаемые страховыми взносами

Некоторые суммы, не облагаемые страховыми взносами, стоят несколько особняком от всех вышеперечисленных. Их заведомо не включают в базу по взносам (см. таблицу ниже).

| Какие взносы | Какие суммы |

| Взносы на ОПС | Выплаты: • прокурорам, следователям, федеральным и мировым судьям; • очникам за деятельность в официальных студенческих отрядах по трудовым или по гражданско-правовым соглашениям. |

| Взносы по болезням и материнству | Любые выплаты по ГПД: авторскому, об отчуждении исключительного права, издательскому, лицензионному о праве использования произведения науки, литературы, искусства |

Суточные в расчете по страховым взносам 2019

Многие бухгалтеры задаются вопросом, правильно ли отражение суточных в расчете по страховым взносам? Налоговики дали официальное разъяснение, что включать в расчет по СВ следует не только СР, но и все суммы командировочных расходов.

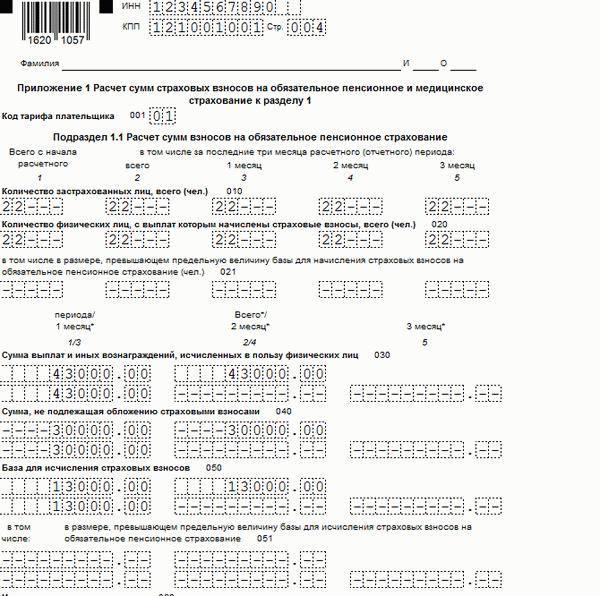

Так, при заполнении отчета укажите всю сумму, которая была начислена командированному сотруднику. Не забудьте включить оплату проезда, проживания и прочие траты. Командировочные расходы внесите в строку 030 подраздела под номером 1.1 приложения № 1 к разделу № 1 отчета по СВ.

Сумма, которая не подлежит налогообложению, указывается в строке 040 подраздела 1.1, приложения № 1 первого раздела.

Следовательно, в строке 050 будет указана налогооблагаемая разница.

Аналогичным образом следует заполнить строки 030, 040 и 050 подраздела 1.2 приложения № 1 первого раздела. А также строки 020 и 030 приложения № 2 к первому разделу. Такие рекомендации представлены в Письме ФНС от 08.08.2017 № ГД-4-11/15569.

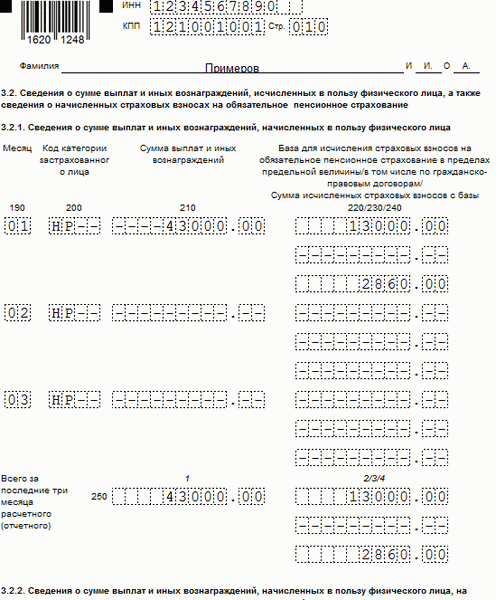

Также информацию придется детализировать в третьем разделе РСВ. А именно, в части 3.2.1 третьего раздела отразите суточные в отчете по страховым взносам следующим образом:

Что не подлежит обложению страховыми взносами

Прежде порядок обложения выплат страховыми взносами определялся законом 212-ФЗ, однако, с переходом страховых выплат в ведение налогового органа, регулирование их происходит в соответствии с НК РФ. Перечень выплат, не подлежащих обложению страховыми взносами, содержится в ст. 422 НК РФ. Выплаты, не указанные в данном перечне, подлежат обложению страховыми взносами.

| Перечень выплат, не подлежащих обложению страховыми взносами | Подробное описание |

| Государственные пособия | Пособие по безработице

Иные виды пособий и соцобеспечений |

| Компенсационные выплаты | Возмещение ущерба здоровья

Предоставленное бесплатное помещение, питание, топливо, либо возмещение в денежном виде Натуральное довольствие или денежное возмещение Питание, спорт. форма, спорт. снаряжение, выдаваемое спортсменам и сотрудникам физкультурных организаций При увольнении (за исключением компенсаций за неиспользованный отпуск, выходного пособия) По гражданско-правовым договорам По трудоустройству в связи с ликвидацией работодателя |

| Единовременная матпомощь | Выплачиваемая при:

Стихийных бедствиях Смерти члена семьи Рождении/усыновлении ребенка (в пределах 50 000 руб.) |

| Доход семейной (родовой) общины | Община должна быть зарегистрирована в установленном порядке, применимо к коренным народам Севера, Сибири, Дальнего Востока в отношении дохода, полученного от реализации продукции народных промыслов; |

| Обязательные и добровольные страховые взносы | При оплате медрасходов сотрудников по договорам, заключаемым на срок от 1 года

При добровольном страховании на случай смерти или причинению вреда здоровью |

| Дополнительные страховые взносы | До 12 000 рублей в год |

| Проезд сотрудника к месту отдыха и провод багажа (не более 30 кг) | Применяется к жителям Крайнего Севера и приравненных к нему районов. Если работник планирует отдых за границей, то обложению взносами не подлежит только проезд до границы. |

| Выплаты из средств избирательного фонда | Распространяется на кандидатов в депутаты и иных представителей органов власти (включая Президента РФ) |

| Форменная одежда | Передаваемая работникам в личное пользование, если ее выдача предусмотрена законодательными актами |

| Плата за обучение сотрудника | Оплачиваемое организацией проф- и дополнительные профпрограммы |

| Возмещение затрат уплаченных процентов | Выплаченные работодателем при покупке или строительстве жилья |

| Выплаты в виде денежного довольствия, обеспечения продуктами и вещами | Для служащих госучреждений |

| Иностранным гражданам и лицам без гражданства временно пребывающим в РФ | Исключение составляют лица, имеющие статус застрахованных |

| Матпомощь сотруднику раз в год | До 4 000 рублей |

НДС в авиабилетах с 1 октября 2019

Размер ставки НДС по авиабилетам зависит от вида перевозок: внутренние или международные.

Действующая ставка НДС на авиаперевозки по внутренним рейсам составляет 10 %. Исключением являются рейсы в Крым, Калининградскую область и на Дальний Восток, на которые действует ставка 0%.

С 1 октября обнуляется ставка НДС на региональные воздушные перевозки в обход Москвы и Подмосковья (Федеральный закон от 06.06.2019 N 123-ФЗ).

10-процентная ставка налога сохраняется для рейсов, у которых хотя бы один пункт маршрута (место назначения, отправления либо пересадочный пункт) находится в Москве или Московской области.

Но если местом отправления или назначения авиаперевозки является Крым, Севастополь, Калининградская область или Дальневосточный федеральный округ, то применяется ставка НДС 0%, даже если самолет летит через московские аэропорты.

Для международных авиаперевозок пассажиров и багажа НДС рассчитывается по ставке 0%.

Как определить величину суточных при расчетах в валюте

А как рассчитываются страховые взносы с суточных в 2018 году при зарубежных командировках? Некоторые предприятия по таким поездкам могут выплачивать суммы в валюте, а не российских рублях. Чтобы определить, с какой суммы необходимо начислить налоги, предварительно потребуется пересчет выплат. На какую дату выполняются расчеты?

В целях корректного вычисления лимитов и налогооблагаемой базы пересчет делается на момент признания таких затрат, то есть на день начисления суточных сверх норм. Соответствующие разъяснения Минфина даны в Письме № 03-15-06/15230 от 16.03.17 г. Здесь сказано, что по зарубежным командировкам суммы сверх 2500 руб. подлежат в общем порядке обложению взносами. А по п. 1 стат. 424 НК днем осуществления таких выплат признается момент их начисления.

Относительно особенностей пересчета сумм из инвалюты в рубли никаких нюансов в глав. 34 не предусмотрено. А значит, вычисления выполняются на момент начисления в пользу командированного лица суточных. Основанием для того, чтобы бухгалтер смог начислить выплаты в учете предприятия является авансовый отчет. Утверждением этого документа занимается руководитель организации.

Однодневные командировки – начисление с суточных страховых взносов и НДФЛ

В соответствии с п. 11 Постановления № 749 от 13.10.08 г. если у сотрудника имеется возможность вернуться к месту своего проживания (постоянного), по таким поездкам суточные не выдаются. Обоснованно это тем, что подобные командировки признаются однодневными. Но работодатель вправе предусмотреть выдачу сотрудникам иных сумм, связанных со служебными поездками – на питание, проезд и прочие нужды.

С таких компенсаций начислений по взносам на страхование делать не нужно при условии наличия у физлица подтверждающих документов. Если же никаких обоснований понесенным затратам у сотрудника нет, придется удержать налоги с выплат сверх лимитов. В этом случае страховые взносы на сверхнормативные суточные, а также НДФЛ, начисляются по правилам, приведенным выше. Когда выплаты осуществляются в пределах действующих норм, взносы и подоходный налог уплачивать не требуется.

К примеру, менеджер предприятия был направлен в командировку в Чехию на один день. Размер суточных для зарубежных поездок у работодателя равен 2500 руб. По однодневным зарубежным командировкам выдается 1250 руб. С этой суммы не требуется начислять взносы по страхованию, а также НДФЛ. Факт нахождения работника в командировке подтверждается билетами, обоснование поездки содержится в приказе руководителя.

Налогообложение командировочных расходов

НДФЛ и страховые взносы с командировочных

Налог с доходов физлиц и страховые взносы на командировочные расходы не начисляются, кроме ситуаций в которых:

- превышен лимит суточных затрат,

- траты не подтверждаются документами.

НДФЛ с суточных

Максимальная величина выплачиваемых суточных за командировки не ограничивается, но должна быть прописана в колдоговоре или локальном акте компании. При этом в Налоговом кодексе (п. 3 ст. 217 НК РФ) ограничены суммы затрат, которые не облагаются НДФЛ и страховыми взносами. Норма суточных на день составляет:

- по России – не более 700 руб.

- за границу – не более 2500 руб.

Сверхнормативные выплаты облагаются налогом и взносами в части превышения. Например, суточные при командировке по России составляют 900 руб. в день. Для вычета НДФЛ с суточных сверх нормы нужно:

исчислить НДФЛ с разницы (200 рублей) по соответствующей ставке (13% – для граждан РФ, 30% – для иностранцев).

НДФЛ с компенсации проезда

К командировочным расходам за проезд относятся: оплата проезда до пункта назначения и обратно, а также до вокзала или аэропорта, комиссионные и аэропортовые сборы, провоз багажа. Компенсация работнику транспортных затрат, подтвержденная документами, не является объектом обложения НДФЛ. Доказать факт поездки можно билетами, посадочным талоном, квитанцией, чеком т.д.

Если работник не представил документы, но издержки ему возместили, компенсация облагается НДФЛ:

- подсчитайте НДФЛ на последний день месяца, когда утвержден командировочный авансовый отчет;

- удержите сумму налога при ближайшей денежной выплате сотруднику;

- перечислите налог в бюджет не позже следующего рабочего дня после выплаты.

Расходы на проживание

Компенсация документально подтвержденных расходов на оплату жилого помещения не облагается НДФЛ. В качестве обоснования принимаются чеки ККТ, БСО из гостиницы, договор найма квартиры и платежный документ (расписка или чек). Если документы отсутствуют или неправильно оформлены, освобождение от налогов допустимо только в пределах установленных норм: 700 рублей за день командировки по России, 2500 рублей – при зарубежной поездке. Суммы сверх норм облагаются налогом и страховыми взносами.

Налог на прибыль и командировки

Согласно ст.264 НК РФ командировочные расходы относятся к прочим расходам, связанным с производством и реализацией, т.е. учитываются при определении налоговой базы по налогу на прибыль. Но есть требования: расходы должны быть обоснованы и экономически оправданы, подкреплены документально и произведены с целью получение дохода.

В составе расходов для уменьшения налога на прибыль можно учесть суточные и документально обоснованные затраты на жилье и проезд (пп. 12 п. 1 ст. 264 НК РФ).

Суточные для расчета налога на прибыль могут устанавливаться в любом размере, т.е. не нормируются.

Оплата проживания и проезда, не подтвержденная первичными документами, не учитывается в качестве суммы, уменьшающей налогооблагаемую прибыль.

НДС по командировочным расходам

В соответствии с пунктом 7 статьи 171 НК РФ организация может снизить общую сумму НДС на величину налоговых вычетов по командировочным расходам. К ним относятся затраты на дорогу и аренду жилого помещения, но только если они учитываются при исчислении налога на прибыль и связаны с деятельностью, облагаемой НДС. Основанием для вычета НДС могут быть счета-фактуры или бланки строгой отчетности.

Аналогичная ситуация с вычетом НДС по расходам на проживание: если налог отдельно выделен в счете гостиницы, принять его к вычету можно без предъявления счета-фактуры.

Налог при оплате проживания в загранкомандировке к вычету не принимается, даже если он указан в счете отдельной строкой.

Внимание! При подтверждении командировочных расходов на проезд и проживание учитывайте важные изменения 2019 года!

Облагаются ли суточные НДФЛ и страховыми взносами?

При направлении персонала в командировочные поездки работодатель обязан не только возместить физлицам затраты на проезд и проживание, но и выдать суточные. Точный размер для таких сумм предприятия вправе утверждать самостоятельно в ЛНА или же коллективных договорах. При этом можно установить нормативную величину или повышенную.

Чтобы понять, облагаются ли суточные страховыми взносами, необходимо знать, в каком размере возмещает работодатель эти расходы командировочному лицу. Если возникает превышение законодательно утвержденной нормы, идет речь о сверхнормативных выплатах. Если расчеты осуществляются в пределах лимитов, говорят о том, что суточные выдаются по нормативу.

А как облагаются суточные НДФЛ и страховыми взносами? Ответ можно найти в стат. 217 и 422 НК. В п. 2 стат. 422 сказано, что при выдаче работникам сумм на командировки не облагаются взносами по страхованию следующие виды суточных (по п. 3 стат. 217):

- В пределах 700 руб. – для поездок внутри России.

- В пределах 2500 руб. – для зарубежных поездок.

Командировочные расходы в 2020 году при однодневных поездках

Если выполнение делового поручения занимает вместе с дорогой у работника всего один день, и он не будет пересекать границу РФ, то суточные не выдаются.

Если однодневная поездка предполагает пересечение границы РФ, то это уже загранкомандировка. И тогда суточные платятся в рамках 50% от дневной нормы, закрепленной в локальных актах фирмы.

Независимо от территориальности, компания в любом случае покрывает затраты:

- На дорогу;

- На топливо, если командированный уехал на машине (своей или служебной);

Иные расходы, в случае наличия подобных договоренностей. То есть, они должны быть прописаны в документации организации.

Облагаются ли страховыми взносами суточные сверх нормы

При направлении сотрудника в служебную командировку работодатель обязан компенсировать некоторые его расходы. Так, Трудовой кодекс устанавливает исчерпывающий перечень трат, которые должны быть осуществлены за счет работодателя. К таковым относят не только оплату проезда и проживания. Также за счет средств компании командированному специалисту должны оплатить и суточные расходы (СР). Подробнее в отдельном материале «Оплата командировочных расходов в 2019 году».

Прежде чем определить, облагаются ли суточные страховыми взносами, напомним ключевые аспекты о командировках.

Работодатель обязан оплатить командированному сотруднику:

- проезд до места назначения и обратно;

- проживание (аренду жилья);

- расходы, связанные с выполнением трудовых обязанностей;

- затраты, компенсирующие неудобства, связанные с проживанием вне места жительства, или СР.

Затраты на проезд и проживание определяются исходя из фактически понесенных расходов. Причем такие расходы придется подтвердить документально. То есть предоставить чеки, билеты или квитанции. С СР дело обстоит иначе. Такие траты подтвердить документально довольно проблематично. Поэтому для СР необходимо установить лимит — конкретную сумму денег, которая будет выдаваться работнику на один день пребывания в командировке.