УСН

Организации, которые платят единый налог с доходов, на суммы годовых премий налоговую базу не уменьшают (п. 1 ст. 346.14 НК РФ).

Организации, которые платят единый налог с разницы между доходами и расходами, годовые премии, предусмотренные трудовым (коллективным) договором, включают в состав расходов. Сделать это можно, если премии выплачены за трудовые показатели. Такой вывод следует из подпункта 6 пункта 1, пункта 2 статьи 346.16 и статьи 255 Налогового кодекса РФ.

Ситуация: когда годовая премия считается предусмотренной трудовым договором?

Годовая премия считается предусмотренной трудовым договором, если соблюдается одно из двух условий:

в трудовом договоре прописаны сумма и условия начисления премий (абз. 5 ч. 2 ст. 57 ТК РФ);

трудовой договор содержит ссылку на локальный документ организации, регулирующий порядок начисления и выплаты премий (например, на Положение о премировании).

Ссылку на локальный документ можно оформить так: «Сотруднику выплачиваются премии, предусмотренные Положением о премировании (утверждено приказом № ___ от ______)».

Такой позиции придерживается Минфин России в письме от 5 февраля 2008 г. № 03-03-06/1/81. Подтверждает ее арбитражная практика (см., например, постановления ФАС Западно-Сибирского округа от 17 апреля 2006 г. № Ф04-10064/2005(20874-А27-37), Дальневосточного округа от 25 января 2006 г. № Ф03-А51/05-2/4903).

Сумму премий по итогам работы за год включите в расходы в момент их выплаты (п. 2 ст. 346.17 НК РФ).

Пример налогообложения премии по итогам работы за год. Организация применяет упрощенку, единый налог платит с разницы между доходами и расходами

ООО «Альфа» применяет упрощенку. Единый налог организация платит с разницы между доходами и расходами.

Положением о премировании «Альфы» и трудовыми договорами с сотрудниками предусмотрена выплата годовой производственной премии в сумме 13 000 руб. всем сотрудникам организации, отработавшим рабочий период полностью. Премия начисляется вместе с зарплатой в январе года, следующего за отчетным. Премия выплачивается в сроки, установленные для выплаты зарплаты за январь.

В январе кладовщику П.А. Беспалову была начислена годовая премия. Она была выплачена 5 февраля.

Сумма премии войдет в налоговую базу по НДФЛ в феврале. Прав на вычеты по НДФЛ у Беспалова нет.

НДФЛ с суммы премии равен: 13 000 руб. × 13% = 1690 руб.

Взносы на обязательное пенсионное (социальное, медицинское) страхование организация рассчитывает по основному тарифу. Взносы на страхование от несчастных случаев и профзаболеваний – по тарифу 0,2 процента.

Сумма начисленных с премии взносов на страхование от несчастных случаев и профзаболеваний составила: 13 000 руб. × 0,2% = 26 руб.

Сумма взносов на обязательное пенсионное (социальное, медицинское) страхование равна 3900 руб., в том числе:

- взносы на обязательное пенсионное страхование – 2860 руб. (13 000 руб. × 22%);

- взносы на обязательное социальное страхование – 377 руб. (13 000 руб. × 2,9%);

- взносы на обязательное медицинское страхование, зачисляемые в ФФОМС, – 663 руб. (13 000 руб. × 5,1%).

5 февраля бухгалтер перечислил в бюджет НДФЛ, взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний.

В феврале бухгалтер учел в составе расходов:

- сумму премии – 13 000 руб.;

- сумму страховых взносов – 3926 руб. (26 руб. + 3900 руб.).

УСН

Организации, которые платят единый налог с разницы между доходами и расходами, могут учесть премии, выплаченные в натуральной форме, в расходах при одновременном соблюдении двух условий:

- премии предусмотрены трудовым и (или) коллективным договором (абз. 1 ст. 255, п. 21 ст. 270, п. 1 ст. 252, подп. 6 п. 1 и п. 2 ст. 346.16 НК РФ);

- премии выплачены за трудовые показатели (п. 2 ст. 255, подп. 6 п. 1 и п. 2 ст. 346.16 НК РФ).

Ситуация: когда премия, выданная в натуральной форме, считается предусмотренной трудовым договором?

Премия, выданная в натуральной форме, считается предусмотренной трудовым договором, если соблюдается одно из двух условий:

- в трудовом договоре прописаны сумма и условия начисления премий (абз. 5 ч. 2 ст. 57 ТК РФ);

- трудовой договор содержит ссылку на локальный документ организации, регулирующий порядок начисления и выплаты премий (например, на Положение о премировании).

Ссылку на локальный документ можно оформить так: «Сотруднику выплачиваются премии, предусмотренные Положением о премировании (утверждено приказом № ___ от ______)».

Этот подход подтверждается разъяснениями налоговой службы и судебной практикой (см., например, письмо УФНС России по г. Москве от 21 июля 2005 г. № 20-12/52413, постановление ФАС Дальневосточного округа от 25 января 2006 г. № Ф03-А51/05-2/4903).

Сумму премий включайте в расходы в момент их выплаты (подп. 1 п. 2 ст. 346.17 НК РФ).

Сумму непроизводственных премий в составе расходов не учитывайте. Такой подход подтверждается и в частных письмах Минфина России (абз. 2 п. 5 письма Минфина России от 5 июля 2004 г. № 03-03-05/2/44).

Если организация платит единый налог с доходов, суммы премий налоговую базу не уменьшают (п. 1 ст. 346.14 НК РФ).

Ситуация: является ли выдача премии в натуральной форме, как передача имущества сотруднику, объектом обложения единым налогом при упрощенке?

Однозначного ответа на этот вопрос законодательство не содержит.

С одной стороны, переход права собственности на имущество признается реализацией (п. 1 ст. 39 НК РФ). Следовательно, если организация выдает премию в натуральной форме, то фактически она реализует свое имущество. Эта операция облагается налогом на прибыль (п. 1 ст. 249 НК РФ, постановление ФАС Поволжского округа от 1 марта 2007 г. № А65-15982/2006). Таким образом, если следовать этой позиции, организация должна отразить в налогооблагаемых доходах стоимость переданного имущества (п. 1 ст. 346.15 НК РФ). Кроме того, если организация применяет упрощенку с разницы между доходами и расходами, на стоимость переданного имущества можно также увеличить расходы (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

С другой стороны, выдача зарплаты сотрудникам в натуральной форме (в т. ч. премий) является предметом регулирования трудового, а не гражданского законодательства. Поэтому такая операция не может быть признана реализацией (см., например, постановления ФАС Уральского округа от 28 июня 2006 г. № Ф09-5541/06-С2, Западно-Сибирского округа от 18 января 2006 г. № Ф04-9650/2005(18711-А27-14)). Следовательно, с нее не нужно платить единый налог при упрощенке.

Кроме того, сами по себе расходы на оплату труда являются одним из элементов, формирующих общую стоимость продукции. Единый налог со стоимости этой продукции организация обязана начислить при ее реализации. Начисление налогов не только с общей стоимости продукции, но и с отдельных ее элементов означало бы двойное налогообложение одного и того же объекта. Поэтому если стоимость имущества, выданного в счет зарплаты, учтена в составе расходов на оплату труда, начислять на нее единый налог при упрощенке не нужно.

Вместе с тем, если организация будет руководствоваться этой точкой зрения, возможно, ей придется отстаивать свою позицию в суде.

УСН

Организации, применяющие упрощенку, вправе принять решение о направлении на выплату премий средств, оставшихся после уплаты единого налога.

Пример налогообложения премии, выплаченной за счет нераспределенной прибыли предыдущего года. Организация применяет упрощенку, единый налог платит с доходов

ООО «Альфа» применяет упрощенку. Единый налог платит с доходов.

Положением о премировании «Альфы» предусмотрена выплата премий ко Дню защитника Отечества всем сотрудникам-мужчинам. На основании протокола общего собрания акционеров премии выплачиваются за счет нераспределенной прибыли за предыдущий финансовый год. Трудовыми договорами выплата премий ко Дню защитника Отечества не предусмотрена.

В феврале в числе прочих сотрудников был премирован начальник цеха № 1 В.К. Волков. Сумма премии составила 13 000 руб. Премия была выплачена 20 февраля.

Сумма премии войдет в налоговую базу по НДФЛ в феврале. Прав на вычеты по НДФЛ у Волкова нет.

НДФЛ с суммы премии равен:

13 000 руб. × 13% = 1690 руб.

Взносы на обязательное пенсионное (социальное, медицинское) страхование организация рассчитывает по основному тарифу. Взносы на страхование от несчастных случаев и профзаболеваний – по тарифу 0,2 процента.

В феврале бухгалтер начислил страховые взносы:

- в ПФР – в размере 2860 руб. (13 000 руб. × 22%);

- в ФСС на социальное страхование – в размере 377 руб. (13 000 руб. × 2,9%);

- в ФФОМС на медицинское страхование – в размере 663 руб. (13 000 руб. × 5,1%);

- на страхование от несчастных случаев и профзаболеваний – в размере 26 руб. (13 000 руб. × 0,2%).

Премия облагается страховыми взносами

Под обложение страховыми взносами подпадают все выплаты и вознаграждения в рамках трудовых отношений, согласно ч. 1 ст. 7 закона от 24.07.2009 № 212-ФЗ

Причем, законодательному определению трудовых отношений стоит уделить особое внимание (далее будет понятно, почему) – они основаны на соглашении между работником и работодателем, когда работник лично выполняет трудовую функцию за плату в интересах работодателя и под его контролем. При этом работник трудится в должности по штатному расписанию, в соответствии с профессией, специальностью, квалификацией, подчиняясь правилам внутреннего трудового распорядка, а работодатель создает ему условия труда, соответствующие ТК РФ и иным нормам трудового права, в том числе и внутренним (ст

15 ТК РФ).

Будучи поощрительной выплатой и вознаграждением за труд, премия является частью зарплаты работника (ст. 129 ТК РФ), поэтому на премиальные выплаты тоже должны начисляться взносы в общем порядке.

С премий начисляются страховые взносы в том месяце, когда эти премии начислены. Дата начисления взносов не зависит от того, за какой период начисляется премия. Например, в ноябре сотрудникам начислена премия за успешную работу в 3 квартале. Страховые взносы с премии будут начисляться тоже в ноябре, несмотря на то, что она выплачивается за работу в июле-сентябре.

Страховые взносы должны начисляться независимо от источника премии. Любые выплаты работнику в рамках трудовых отношений являются облагаемыми, за исключением сумм, перечисленных в ст. 9 закона № 212-ФЗ от 24.07.2009г. Поэтому, когда работникам выплачивается премия за счет чистой прибыли, страховые взносы на нее тоже начисляются. Для взносов не имеет значения, предусмотрена ли такая премия трудовым договором или иным внутренним документом и уменьшает ли она при этом налоговую базу. Страховые взносы с премии из чистой прибыли включают в состав прочих расходов (п. 1 ст. 264 НК РФ).

Начисление

Работодатель ежемесячно в срок до 15 числа следующего за отчетным месяца перечисляет страховые взносы с начислений своих сотрудников в ИФНС России и территориальные фонды ФСС.

Примечание! Для организаций необходимо подтвердить деятельность в ФСС по итогам 2018 года до 15 апреля. Если подтверждения не будет, фонд социального страхования установит максимально возможный тариф, исходя из имеющихся ОКВЭД фирмы (для ИП подтверждение не требуется).

|

Вид страхования |

% от начислений сотруднику |

Куда платить |

Срок перечисления |

|---|---|---|---|

|

ОПС |

22% |

Налоговая инспекция по месту регистрации юридического лица или его обособленного подразделения |

До 15 числа месяца, следующего за месяцем начисления |

|

ФФОМС |

5.1% |

||

|

ФСС больничные |

2.9% |

||

|

ФСС НС и ПЗ |

В зависимости от класса травматизма |

Территориальный ФСС |

Практический пример

ООО «Компания» решила поощрить работников, издав приказ о выплате каждому сотруднику премии в размере 20% от его оклада по итогам 2018 года. Рабочий Соколов получил 4000 рублей, выплата состоялась 18 февраля 2019 года. ООО занимается производством изделий из стекла, что относится к 12 классу травматизма (платежи в ФСС НС начисляются в размере 1,3%).

Заработная плата за февраль: 20000 рублей.

Начислены страховые взносы за февраль:

ОПС = 5280 руб.

ФФОМС = 1224 руб.

ФСС = 696 руб.

НС и ПЗ = 312 руб.

Таким образом, компания обязана перечислить 7512 рублей в бюджет РФ в срок до 15 марта, указав в платежном поручении месяц начисления – февраль.

Примечание от автора! Оплата сумм на каждый тип страхования работников осуществляется отдельной платежкой по определенным КБК.

Перечисление в бюджет

Компания-работодатель может оплачивать начисленные с премий страховые суммы одновременно с начисленными взносами по заработной плате сотрудников:

- удаленно через систему банк-клиент;

- составив платежное поручение и обратившись в отделение банка.

При составлении платежного поручения необходимо указывать кбк для определенного платежа в бюджет, код ОКТМО, период начисления взносов, чтобы избежать просрочек по платежам (неверные кбк влекут за собой отнесение платежа в невыясненные или на другой налог).

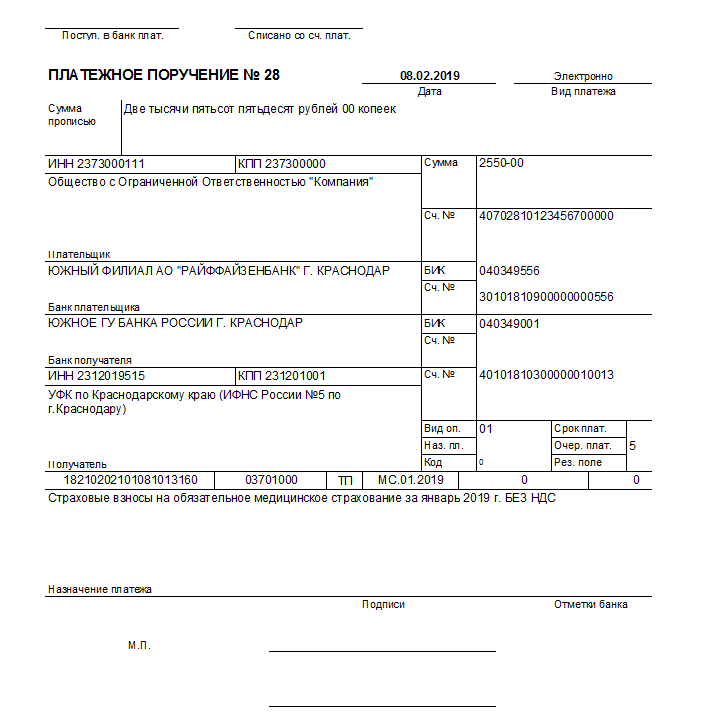

Рис. 1. Образец п/п для уплаты сумм, направленных на медицинское страхование работников

Скачать образец платежного поручения на перечисление взносов, направленных на обязательное медицинское страхование Док.1.

Выплаты к определенному празднику

Если руководством принято решение выплачивать премии к определенным событиям, например новому году, юбилею и т.д., то следует обратить внимание на оформление данных выплат:

- Разная величина премии для работников означает, что они начисляются в зависимости от результатов труда сотрудника, т.е. в рамках трудовых отношений – начисление страховых взносов обязательно (для проверки начислений премиальные выплаты учитывают вместе с заработной платой на 70 счете, учет взносов осуществляется на сч.69).

- Одинаковый размер премии для всех к определенному событию, не связанному с результатами работы, – если денежная выплата заменена подарками и передается по договору дарения, стоимость подарков не облагается страховыми взносами.

- Подарки детям сотрудников на праздники – стоимость подарков страховыми взносами не облагается, так как с детьми не заключены трудовые договоры.

НДФЛ

Конечно, любая премия – это доход работника (п. 1 ст. 210 НК РФ). А значит, работодателю, как налоговому агенту придется рассчитать, удержать и перечислить с такой выплаты НДФЛ Ведь в статье 217 НК РФ никаких исключений для таких премий не сделано.

Правда, учтите один очень важный момент. Когда речь идет о зарплате, то рассчитать НДФЛ в общем случае нужно в последний день месяца, за который сотруднику положены деньги (п. 2 ст. 223 НК РФ). А вот перечислить налог в бюджет нужно в тот же день, когда компания получила наличку в банке или перевела деньги на банковский счет сотрудника. А если деньги компания выдает за счет выручки в кассе, то заплатить НДФЛ нужно не позднее следующего дня после того, как сотрудник получит зарплату. Так сказано в пункте 6 статьи 226 НК РФ.

Ну, а для непроизводственных премий правила другие. Ведь такие выплаты не относятся к расходам на оплату труда. А значит, здесь нужно действовать по правилам из пункта 1 статьи 223 НК РФ. То есть рассчитать НДФЛ и перечислить его нужно в тот день, когда премию перевели на банковский счет сотруднику. Или, если деньги выдают наличкой, в день, когда сумму сняли с расчетного счета. Ждать окончательного расчета за месяц, как с авансом, нельзя. Поясним на примере.

Пример

Руководство ООО «Лидер» решило премировать всех сотрудниц к 8 Марта. Премию перевели 6 марта. Аванс за март перечислили 20 марта. А зарплату – 3 апреля.

НДФЛ с праздничных премий бухгалтер перечислил в бюджет 6 марта. Ну, а налог с аванса платить 20 марта не нужно. Это подтверждают и представители Минфина России в письме от 18 апреля 2013 г. № 03-04-06/13294. Поэтому НДФЛ со всей зарплаты на март бухгалтер рассчитал 31 марта. А заплатил его в день окончательного расчета за месяц – 3 апреля

Какие премии не облагаются страховыми взносами

Работодатели не всегда поощряют работников только за достижение определенных производственных успехов. Премия может быть выплачена трудовому коллективу, например, в связи с юбилеем компании, профессиональным или иным праздником (Новым годом, 8 марта, 23 февраля и т.д.). Такие премиальные выплаты носят, как правило, разовый характер и распределяются поровну между сотрудниками организации независимо от их профессиональных достижений, должностей, окладов и т.п. Вознаграждением за определенный трудовой результат эти выплаты, по сути, не являются, следовательно, страховые взносы с премии взиматься не должны.

При возникновении споров, судебные инстанции могут принять сторону плательщика, хоть выплата разовых премий может быть и не предусмотрена трудовыми договорами с работниками, или колдоговором, а в приказе работодатель назвал эти выплаты именно премиями (например, Постановление АС Северо-Западного округа от 15.08.2014 № Ф07-8010/13). Основным камнем преткновения в таких тяжбах, как правило, оказывается именно трактовка трудовых отношений – считать ли абсолютно все выплаты работодателя в пользу работника выплатами «в рамках трудовых отношений» или все же нет, и насколько премия к «особым» датам связана с выполнением трудовой функции.

Будьте внимательны: если приуроченные к праздничным датам премиальные начислены работникам не в равных суммах, суд однозначно сделает вывод, что они выплачены за выполнение трудовых обязанностей, а значит, такие премии облагаются страховыми взносами.

Также, страховые взносы не начисляются на премии, которые преподносятся в виде денежных подарков, но при условии, что с работником при этом заключен договор дарения. Обоснованием для такого подхода служит п. 3 ст. 7 закона № 212-ФЗ, согласно которому переход имущественных прав по гражданско-правовому договору не считается объектом обложения страховыми взносами.

Как видим, ответ на вопрос, облагаются ли премии страховыми взносами, будет практически однозначным — премии облагаются обязательными взносами почти во всех случаях. Но при этом надо помнить и о редких, но исключениях: оформление премий через договор дарения, а также «праздничные» разовые выплаты в равной сумме для всех работников – это премии, не облагаемые страховыми взносами.