Суточные при однодневных командировках

Продолжительность выездов за пределы постоянного места работы не регламентирована трудовым законодательством: можно уехать на месяц или два, а можно на один день. Это зависит от сложности задания. Следовательно, однодневная рабочая поездка также является командировкой. Исключение составляют «служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер» (ст. 166 ТК РФ). Компенсация расходов за сутки при однодневных командировках не выплачивается, если работник «имеет возможность ежедневно возвращаться к месту постоянного жительства» (п. 11 Пост. Правительства РФ от 13.10.2008 № 749 «Об особенностях направления работников в служебные командировки», Письмо Минфина от 17.05.2018 № 03-15-06/33309). То есть суточные в командировке 2020 (нормы для бюджетных учреждений) хоть и составляют 100 рублей, но при однодневной поездке и эти деньги не будут выплачиваться.

Таким образом, если цель поездки решается за один день, денег не будет, но если одним днем не обойтись, то из ситуации можно выйти. По согласованию с работодателем работник может не возвращаться ежедневно по следующим причинам:

- дальность расстояния;

- особенности транспортного сообщения;

- специфика выполняемого задания;

- соблюдение режима труда и отдыха.

В таких случаях работодатель вправе назначить сотруднику компенсацию, если данное условие прописано в соответствующем локальном нормативном акте, определяющем суточные при командировках в 2020 году: нормы и учет.

Отмена командировок и форс-мажоры

Сотрудник может получить деньги за билеты, которые не были использованы, если запланированная поездка отменяется. Возвращаются и суммы, потраченные на оформление визы. Возврату не подлежит только государственная пошлина.

Что касается авиабилетов, то руководство вернет только частичную их стоимость. Особенно, если выбираются довольно дешевые тарифы.

Компания обеспечивает суточными тех сотрудников, которые не могут вернуться домой вовремя из-за форс-мажорных обстоятельств. Руководство оплачивает также проживание. В командировочном документе ставится штамп, отмечающий реальную дату выезда. Справка из аэропорта может стать дополнительным доказательством, если сам командировочный документ не предусмотрен учетной политикой организации.

https://youtube.com/watch?v=czbTsEskspY

Гостиницы часто не предоставляют клиентам бумаг, подтверждающих проживание в полной мере. Они ограничиваются лишь рукописными квитанциями, либо приходными кассовыми ордерами.

У руководства гостиницы нет обязанности составлять бланк строгой отчетности для каждого из посетителей. Есть лишь специальная гостиничная форма документа №3-Г. ККМ не нужна учреждению, если используется именно данная форма. Бухгалтерия должна принимать любые документы в качестве подтверждения самого факта проживания.

Рекомендуется заранее узнать о том, какие именно формы отчетности действуют в том или ином учреждении. Использование компьютерных программ и интернета в значительной мере упрощает учет.

Напишите свой вопрос в форму ниже

Что такое суточные и на что они выдаются

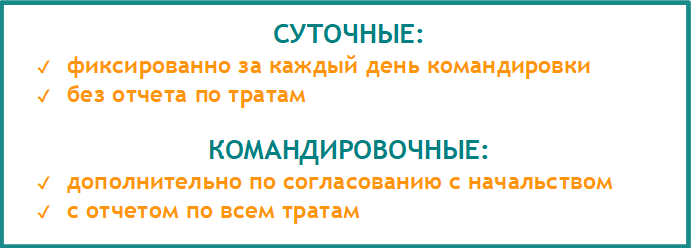

Чтобы легче было разобраться в выплатах, попытаемся ответить на вопрос: суточные и командировочные — в чем разница? По ст. 167 ТК РФ:

- командировочные — это денежный аванс в пределах сумм, причитающихся на необходимые расходы. Что входит в командировочные расходы? Проживание, проезд, питание. Данная выплата является подотчетной;

- суточные расходы — это компенсация работнику за время пребывания в командировке (календарные дни). Что включают в себя суточные расходы в командировке? Траты на дополнительные услуги или товары без предварительного согласования с работодателем. По этим деньгам бухгалтерские отчеты сдавать не придется.

ВАЖНО!

Обратите внимание: вопрос «что входит в суточные командировочные расходы?» некорректен по сути. Суточные — часть командировочных расходов наряду с оплатой проезда, наймом жилого помещения, стоимостью проезда и т

д. За них работник должен отчитаться в пределах 3 дней с момента приезда, предоставив подтверждающие документы и составив авансовый отчет.

Пункт 11 Положения о командировках, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749, регулирует оплату времени, проведенного в рабочей поездке. Согласно данному документу, оплата суточных осуществляется не только за рабочие дни, но и за выходные, праздничные дни, время, затраченное на дорогу, возможные остановки и задержки в пути. При этом работнику обязаны начислять среднюю заработную плату.

От чего зависит размер выплат

Служебная необходимость порой заставляет нас отправляться в путь не только внутри России, но и за ее пределы, и оплата в этих случаях предусмотрена разная. На государственном уровне существуют ограничения сумм для этих выплат, не облагаемых налогами, и работодатели обычно стараются не выходить за их пределы. Размеры этих ограничений таковы:

- поездки по РФ — не более 700 рублей в сутки;

- поездки за границу — не более 2500 рублей в сутки.

Все суточные и командировочные расходы в 2020 году и в особенности их размер определяется организацией и закрепляется в ее нормативных актах: приказах, правилах, положениях.

Еще раз акцентируем этот момент: суточные при командировке организация вправе устанавливать абсолютно любые! От 100 рублей до нескольких тысяч и даже более рублей в день. Нет никаких федеральных или региональных норм, которые описывают верхний и нижний пределы. Но любая компания старается найти тонкую грань между желанием снизить расходы и необходимостью выглядеть прилично в глазах сотрудников. Практически все предприятия ориентируются на сумму в 700 рублей по России и 2500 — вне России

С этих сумм они вправе легально не платить налоги, что для организации немаловажно

Длительность поездки тоже имеет значение, особенно если она совсем мала — всего 1 день. Для командировок по России такие выплаты в этом случае вовсе не предусмотрены, а для заграничных поездок они выплачиваются в размере 50% от установленной в компании нормы.

Так как законы не претерпели никаких существенных изменений, выплата суточных при командировках в 2020 году, как и раньше, производится перед поездкой. Тогда же выдаются и командировочные на случай дополнительных трат.

Обратите внимание, что на нашем сайте есть онлайн-калькулятор расчета командировочных. comments powered by HyperComments

comments powered by HyperComments

При работе с иностранной валютой

После пересечения границы

Иностранная валюта должна быть пересчитана на рубли, согласно действующему курсу, установленному Центральным Банком. Но с валютными суточными часто возникают запутанные ситуации.

НДФЛ с разницы удерживается, если на дату утверждения отчета сумма суточных в пересчете больше 2500 рублей. Но иногда лимит превышается лишь на дату выдачи суточных. Но зато они укладываются в него, когда утверждается авансовый отчет. Из-за этого НДФЛ недоплачивают, либо переплачивают.

Но на практике неважно, в какой момент фактически были выданы деньги. Списываются они в любом случае на дату, когда утверждается авансовый отчет

Именно в этот момент становится ясно, сколько составляют расходы. На этот момент и определяются с лимитом. А также решают, возникает лишний доход или нет.

В загранкомандировках работники могут посещать сразу несколько мест. Раньше выдавалось специальное удостоверение, в котором ставились отметки, когда пересекалась территория каждого города. Сейчас подобные требования отсутствуют. Можно просто попросить работника записать, в каких именно городах он побывал.

Без точных сведений о поездке сумма суточных не может быть правильно рассчитана. Ведь на одной части пути деньги выдаются в рублях, а на другой – в виде валюты. Когда работник пересекает границу, то и суточные выплачиваются по нормам, установленным на территории новой страны.

Командировки и выплаты суточных в 2016 году

Расчет суточных также производится на основании локальных нормативных актов, утвержденных в той или иной организации. Выплаты могут быть разными в зависимости от нескольких факторов:

- должность

- продолжительность командировки

- населенный пункт, куда отправляют сотрудника

Обычно опираются на средний размер затрат, которые связаны с путешествием для сотрудника. Для оплаты суточных придерживаются следующего порядка.

Нюансы бизнес поездок

- Сначала определяют дату отправления. И общее количество дней, на протяжении которых сотрудник находится в командировке.

- Часть командировочных могут выдаваться в виде аванса. Работодатели выдают иногда и все суммы целиком. При заграничных командировках деньги переводятся в валюту той страны, куда отправляется сотрудник. Главное, чтобы их хватило на обмен.

- Работник отчитывается перед бухгалтерией не позднее, чем через три дня после своего возвращения. Он прикладывает все документы, подтверждающие расходы.

- Сумма расходов составляется бухгалтерами. После этого они определяют, сколько всего денег должен получить сотрудник.

Страховыми взносами выплаченные суточные не облагаются. При расчете отпускных их также не учитывают.

Что нужно для оплаты суточных

Начиная с 2015 года, работников организаций направляют в командировки по новым правилам 2020: суточные и другие расходы возмещаются в упрощенном порядке. То есть если затраты на проезд, наем жилого помещения и иные разрешенные траты работник по-прежнему обязан подтвердить документально, то суточные не требуют никакого документального подтверждения. Их считают по количеству календарных дней командировки. Раньше это определялось по командировочному удостоверению, но благодаря Постановлению Правительства РФ от 29.12.2014 № 1595 «О внесении изменений…», этот вид документа было разрешено не использовать. И сейчас суточные определяются и выплачиваются по проездным документам или билетам.

Что такое суточные для командировки?

Они представлены денежными средствами, необходимыми для найма жилого помещения в процессе нахождения в командировке, а также деньги могут направляться на другие значимые цели. Обычно выплачиваются деньги непосредственно до поездки, а также допускается перечисление компенсации уже после командировки.

Каждый работник должен разбираться в том, что такое командировочные и суточные. Первые денежные средства представлены полной выплатой, на которую может рассчитывать работник после поездки или перед ней. Сюда входит компенсация на многочисленные траты, связанные с выполнением рабочих обязанностей вне офиса компании. Что такое суточные расходы? Они связаны с проживанием гражданина в другом городе или стране. Иногда работодателем оплачивается пропитание или другие расходы.

Наиболее часто суточные включают следующие издержки:

- проживание гражданина в другом регионе или стране, для чего может сниматься квартира или номер в гостинице;

- питание с использованием услуг заведений общественного питания;

- оплата проезда по городу;

- проведение деловых обедов с контрагентами;

- посещение платных мероприятий, запланированных руководителем фирмы;

- иные расходы, имеющие отношение к исполнению рабочих обязанностей.

Все такие расходы обычно закрепляются во внутренней документации фирмы.

Как рассчитывают количество дней командировки

Суточные расходы – компенсация за ежедневные траты в поездке. Поэтому итоговая сумма этого пособия напрямую зависит от количества дней деловой поездки. Длительность командировки определяется руководством компании с учетом объема работы, которую надо сделать работнику. Нет ограничений на сроки деловых поездок, но командировка не бывает бессрочной. Время ее нужно рассчитать заранее, чтобы можно было определить размеры командировочных выплат.

В длительность поездки входит время, проведенное в дороге, в том числе и простои, выходные, праздничные нерабочие дни. Если в течение командировки сотрудник взял больничный, на его срок также должны начислить суточные расходы. Началом служебной поездки станет день отправления самолета, поезда, автобуса, личного автомобиля к цели командировки. Если аэропорт, железнодорожный или автомобильный вокзал располагаются в другом населенном пункте, то время поездки туда включают в срок командировки.

Чтобы рассчитывать правильно, рассмотрим пример: вылет самолета в 00:45 15 числа. Начало служебной поездки – 14 число, так как сотрудник в этот день выехал в аэропорт из своего населенного пункта в соседний.

Примеры расчета

Разберемся, как считать командировочные расходы на конкретных примерах.

Пример № 1.

Сотрудник был направлен в командировку по России на 5 дней. На 12.03.2018 на 10:20 у него куплен билет на поезд, 16 марта в 15:00 он возвращается. Размер ежедневных суточных в организации составляет 700 рублей.

Расчет следующий: 5 дней × 700 руб. = 3500 рублей — суточные.

Пример № 2.

Работник был направлен в служебную поездку на 10 календарных дней, с 5 ноября. Норма суточных, установленных в организации, — 500 рублей в день. Однако билет был приобретен на 04.11.2018 (время выезда 23:50). Обратный билет на поезд был куплен на 15.11.2018 года (время 04:20).

Расчет суточных: 12 дней (с 4 по 16 ноября) × 500 руб. = 6000 рублей.

Пример № 3.

В компании решено командировать специалиста на 8 дней. Норма суточных — 1000 руб. в день. По возвращению был простой из-за поломки транспорта (2 суток).

Расчет: 10 (8 + 2) дней × 1000 руб. = 10 000 рублей.

ВАЖНО!

Так как сумма суточных превышает установленный лимит, следовательно, бухгалтер должен удержать НДФЛ и начислить страховые взносы.

Порядок расчета:

НДФЛ = (10 000 – (10 × 700)) × 13 % = 3000 × 13 % = 390 руб.

Сумма аванса по командировочным расходам на руки = 10 000 – 390 = 9610 руб.

Страховые взносы: (10 000 – (10 × 700)) × 30,2 % = 3000 × 30,2 % = 906 руб.

Виды расходов в командировке

Перед отправкой любого работника в какую-либо поездку для решения рабочих вопросов требуется выплатить ему авансом определенную сумму средств. Она используется для оплаты дороги, найма жилого помещения, получения услуг связи и других целей. Дополнительные траты возникают потому, что человек вынужден проживать вне своего дома.

Руководство каждой компании самостоятельно устанавливает список расходов, которые покрываются за счет средств компании. Обычно такая информация закрепляется во внутренней учредительной документации фирмы.

Наиболее часто расходы, возникающие во время служебной поездки, представлены в следующих видах:

- проезд до назначенного места и обратно;

- проживание в гостинице или арендованной квартире;

- пропитание в течение рабочего дня, хотя компании часто не оплачивают питание;

- иные расходы, которые разрешаются руководителем предприятия, например, могут оплачивать повышенные услуги связи или директор может выдать средства на оформление загранпаспорта.

Если вовсе требуется поездка в другую страну, то дополнительно работник получает компенсацию за оформление визы, загранпаспорта и медицинской справки. Он может рассчитывать на то, что именно работодателем будут уплачены разные сборы, требующиеся при въезде в какую-либо страну.

Что такое суточные? Это средства, с помощью которых оплачивается проживание работника в другом городе или стране. Дополнительно могут включаться другие расходы в течение одного дня. Информация об их размере, порядке предоставления и других параметрах фиксируется в специальном положении фирмы, имеющем отношение к командировкам. Допускается пользоваться дифференцированным способом расчета данных выплат, для чего учитывается должность работника, отправляемого в служебную поездку.

Что такое командировочные

Перед поездкой работнику вручили билеты и выдали командировочные. Что это такое?

Командировочные — это дополнительная сумма на случай непредвиденных расходов. Вот что входит в командировочные расходы в 2020 году: поездки в такси, обеды с иногородними партнерами, представительские расходы (подарки, культурная программа для коллег и так далее). За все эти деньги придется отчитаться, расписав по пунктам траты, то есть составить авансовый отчет. Рекомендуем сохранять все чеки и квитанции по таким тратам на случай, если начальство потребует доказательств по суммам.

Остаток денег придется вернуть. Ответить однозначно, что входит в суточные командировочные расходы в 2020 году, невозможно. Это совершенно разные понятия.

Проживание и дорогу допускается оплатить заранее, и тогда отчитываться за них не придется. А вот незапланированные или вынужденные расходы потребуют объяснений, и в оплате суточных такого рода работодатель вправе и отказать.

Что такое средний заработок

Средний заработок (СЗ) — это средняя сумма выплаченных работодателем в пользу работника в расчетном периоде заработной платы, иных выплат и вознаграждений.

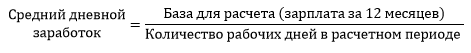

Порядок расчета СЗ обозначен ст. 139 ТК РФ и Постановлением Правительства от 24.12.2007 № 922. При любом режиме труда расчет такой заработной платы сотруднику производится исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за трудящимся сохраняется средняя зарплата. Средний дневной заработок определяется по формуле:

Средняя зарплата для командировки рассчитывается с помощью простой формулы: средняя дневная заработная плата умножается на количество дней работы вне основного места:

![]()

Пример расчета

Приведем пример: инженер Петров Семен Николаевич ежемесячно получает заработную плату в размере 30 000 рублей. Его годовой доход составляет 360 000. Среднее количество рабочих дней составляет 191 день в год. Командировка длилась 4 рабочих дня. Среднедневной доход работника в этом случае: 360 000 / 191 = 1884 руб. За поездку Семен Николаевич получит 1884 × 4 = 7536 руб.

Так как все дни были трудовыми, он ничего не потеряет в доходе.

Также, помимо рабочего времени, руководитель предприятия должен оплатить расходы трудящегося во время деловой поездки (например, затраты на проездные билеты, аренду гостиничного номера, питание). Оплата командировочных производится только в том случае, если у работника есть на руках оправдательные документы, подтверждающие расходы.

Налоговый и бухгалтерский учёт командировочных расходов

В справке о доходах физических лиц (2-НДФЛ) и отчёте о доходах нанятых физических лиц (6-НДФЛ) фиксируется только сумма, превышающая предельные размеры суточных. Расчёт НДФЛ выполняется в последний день того месяца, когда был принят отчёт о поездке. Налог можно удержать при начислении зарплаты. Сумма, потраченная в командировке сверх нормы, отражается в справке 2-НДФЛ (код 4800 «Иные доходы») и отчёте 6-НДФЛ (раздел 2).

Налоги и страховые взносы уплачиваются с суточных сверх установленных лимитов

В бухгалтерии суточные учитываются как расходы по обычным видам деятельности.

При выдаче сотруднику под отчёт аванса записывается проводка «Дт 71 Кт 50, 51 — выплачены деньги на командировочные расходы».

После утверждения отчётных документов истраченные в поездке деньги учитываются проводками:

- Дт 20, 23…44 Кт 71 — суточные, билеты на проезд (без НДС), счёт в гостинице (без НДС);

- Дт 19 Кт 71 — отражён НДС за проезд и жилье;

- Дт 68 Кт 19 — принят к вычету НДС за транспорт и проживание;

- Дт 20, 44, 91–2, 08, 10… Кт 71 — учтены другие расходы ;

- Дт 50 Кт 71 — возврат в кассу организации остатка аванса;

- Дт 71 Кт 50 — возмещение перерасхода.

При превышении лимита по командировочным в конце месяца, в котором утверждён отчёт за поездку, делается проводка «Дт 70 Кт 68 — удержан НДФЛ с превышающих лимит суточных».

Суточные в размере 700 рублей при командировании по стране и 2500 рублей при отправке за рубеж не облагаются налогом и страховыми выплатами. Эти выплаты предусматривают компенсацию платы за проезд, жильё и проживание вне дома. Расходы на связь или оформление визы также могут компенсироваться в виде суточных, но на них следует получить разрешение от руководителя.

Нововведения этого года

С 01.01.2017 суточных расходов коснулось изменение законодательства. Они будут облагаться страховыми взносами, если превышают сумму 700 рублей при командировке по РФ и 2 500 рублей – при служебной поездке за границу. Раньше руководители предприятия могли свободно определять размер командировочного пособия. Теперь они должны подумать о дополнительных расходах, которые понесет предприятие, если суточные выплаты будут превышать указанные в законе суммы.

Для решения деловых вопросов сотрудник может быть командирован в место, откуда у него есть возможность возвращаться домой каждый день – например, в соседний населенный пункт, откуда можно совершать ежедневные поездки домой. В таких случаях платить суточные не надо. Сотруднику компенсируется только стоимость транспортных услуг. Решить, что выгоднее, ездить каждый день или жить в месте назначения все время командировки, должно руководство компании.

Должностные обязанности сотрудника могут включать в себя постоянные разъезды по различным населенным пунктам. Это прописывается в его трудовом договоре. Такие поездки не являются командировками, поэтому никакие суточные расходы за них не выплачиваются.

Зарплата на период командировки

В течение командировки за сотрудником сохраняется средний заработок, выплачивать зарплату в эти дни компания не может. Посмотрим, как считать средний заработок.

Начисления сотруднику, которые будут учитываться в расчёте среднего заработка, перечислены в Положении. За расчётный период обычно берётся предыдущий отработанный год.

Командировочные дни, выпадающие на выходной и праздничный день, подлежат оплате как рабочий день в праздник (выходной) в соответствии с ТК РФ. Оплата работы в праздничный день должна быть не менее чем в двойном размере либо в одинарном плюс дополнительный выходной. Начало или окончание командировки в выходной или праздник засчитывается в срок командировки, эти дни оплачиваются как выход на работу в праздничный день. Сотрудник должен письменно подтвердить своё согласие трудиться в дни отдыха (решение Верховного Суда РФ от 20.06.2002 N ГКПИ2002–663).

Оплата командировки в выходной день

Средний заработок во время командировки выплачивается за рабочие дни, согласно графику организации. Если даже командировка длительная, то за выходной выплачиваются только суточные. Средний заработок в этом случае не положен. Ведь работник не работает в выходные дни, а отдыхает (пункт 9 Положения о командировках).

Из этого правила есть исключение. Если сотрудник все-таки в выходной или праздничный день находясь в командировке работал или был в пути, то за это время нужно произвести оплату как за работу в выходной день. ТК РФ предусматривает два порядка оплаты за работу в выходные и праздничные дни:

- в одинарном размере тарифной ставки, если работник берет дополнительный выходной (отгул);

- в двойном размере, если работник отгул брать не будет.

Суточные в иностранной валюте

Суточные в командировке (что это такое и примеры — выше) могут выплачиваться как в рублях, так и в иностранной валюте. Но их размер в 2020 году оказывает влияние на налогообложение — на расчет налога на прибыль и на исчисление НДФЛ. В некоторых организациях величина неподотчетных компенсационных сумм при заграничных рабочих поездках может быть разная, в зависимости от страны пребывания сотрудника. Это касается коммерческих предприятий. Для бюджетных организаций размеры командировочных расходов при заграничных поездках установлены Постановлением Правительства РФ от 26.12.2005 № 812.

| Страна служебной поездки | Размер компенсации в долларах США |

|---|---|

| Белоруссия | 57 |

| Украина | 53 |

| США | 72 |

| Германия | 65 |

| Великобритания | 69 |

| Франция | 65 |

Валюта, в которой выплачиваются данные суммы при заграничных командировках, может быть установлена организацией. Например, начисление может быть произведено в долларах США, но деньги выдают работнику на руки в рублевом эквиваленте. Выплата производится согласно п. 17, 18 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749:

- при отбытии в загранкомандировку за день пересечения границы суточные выплачиваются как за время пребывания за границей;

- при прибытии на территорию РФ день пересечения границы оплачивается как командировка внутри РФ.

Порядок расчета выплачиваемых неподотчетных сумм может быть установлен внутри компании и закреплен в соответствующих внутренних документах организации. Также компания самостоятельно определяет размер денежных компенсаций. При зарубежных выездах с суммы, превышающей норму в 2500 рублей, уплачивается НДФЛ, поскольку эти деньги считаются доходом работника.

Облагаются ли суточные налогами и страховыми взносами

С 2017 года, после того как администратором социальных отчислений за работников во внебюджетные фонды стала Федеральная налоговая служба (ФНС) России, порядок обложения суточных налогами и отчислениями во внебюджетные фонды претерпел изменения. Ранее они не облагались ни тем, ни другим вне зависимости от суммы. А теперь суточные сверх упомянутых выше нормативов, предусмотренных НК РФ (700 рублей в сутки для командировок по России и 2,5 тысячи рублей в день для заграничных командировок), облагаются НДФЛ и взносами во внебюджетные фонды, за исключением отчислений в соцстрах по травматизму. А вот отчисления в Пенсионный фонд (22%), на обязательное медицинское страхование (5,1%) и на социальное страхование в части оплаты больничных и декретных (2,9%) взимаются с этих сумм в полном объёме. Этот порядок действует и в 2018 году.

Например, Положением о командировках организации установлены суточные для поездок по России в размере одной тысячи рублей. Норматив равен 700 рублям. Поскольку размер принятых в компании суточных на 300 рублей превышает эту сумму, с этих самых 300 рублей удерживается НДФЛ по ставке 13% для резидентов РФ и 30% для нерезидентов и удерживаются перечисленные социальные отчисления. Последние составляют в общей сложности 30% от этих самых 300 рублей и уплачиваются работодателем сверх начисленной работнику суммы суточных.

Таким образом, при выплате работнику-резиденту суточных из расчёта одна тысяча рублей в день при командировках по России расчёт будет таким:

- 1000–700=300 — облагаемая налогом часть суточных;

- 300х13%=39 — НДФЛ 13% к удержанию в бюджет;

- 300–39=261 — остаток суммы сверх норматива после удержания НДФЛ;

- 261=700=961 — всего к выдаче работнику за каждый день командировки;

- 300х30%=90 — общая сумма отчислений во внебюджетные фонды.

- Итого работник получит на руки 961 рубль за каждый день командировки, 39 рублей будет удержано НДФЛ, а 90 рублей работодатель перечислит в фонды, в результате чего суточные работника обойдутся ему в 1090 рублей за каждый проведённый тем в командировке день.

Отдельного упоминания заслуживает ситуация с суточными сверх норматива для загранкомандировок, если те были выданы в иностранной валюте, что закон разрешает. Для расчёта страховых взносов они переводятся в рубли по курсу на дату утверждения авансового отчёта о командировке. А для исчисления НДФЛ — на последний день месяца, в котором был утверждён отчёт. В условиях нестабильности курса рубля производить такие перерасчёты выданных в валюте суточных не будет лишним как минимум для самопроверки и подстраховки.

Несоблюдение этого порядка чревато ответственностью за занижение налогооблагаемой базы, а государство за такие нарушения больно бьёт рублём, добавляя недоплаченным суммам, подлежащим взысканию, пени за каждый день просрочки и штрафы.

Различные нюансы, связанные с оплатой суточных, представляет собой самое настоящее минное поле для работодателя, который только начинает вникать в эти вопросы. Однако знание ключевых требований законодательства позволяет уверенно лавировать между таящимися в этой составляющей производственных отношений подводными камнями, избегая ненужных проблем и спорных ситуаций как с работниками, так и с государством.