Входят ли отпускные в расчет среднего заработка

- Зарплата, которая начисляется сотруднику по тарифной ставке, по должностному окладу за время, которое было им отработано

- Зарплата, которая перечисляется сотруднику при сделанной работе по сдельной расценке

- Зарплата, которая начисляется сотруднику в виде процента от продаж, вырученных средств, а также в виде комиссионного поощрения

- Зарплата, которая выдается не в виде денег, а, к примеру, в виде продуктов и товаров

- Бонусы и надбавки к общим ставкам, которые выплачиваются сотрудникам за выслугу, за стаж, за разряд, за хранение государственной тайны и так далее

- Премии и денежные вознаграждения, которые выдаются сотруднику работодателем, в соответствии с общепринятой системой оплаты труда

В 2007 году вышло постановление, в котором предписывались новые правила подсчета среднего заработка сотрудника. В подсчеты включаются абсолютно все выплаты сотруднику от работодателя, которые учитываются в определении базы налогов по ЕСН, перечисляемые в Фонд Социального Страхования РФ. В связи с этим, для сотрудников бухгалтерии всегда был неясен один момент: как быть с отпускными, которые были выплачены сотруднику в текущем году, ведь они также подлежат учету ЕСН.

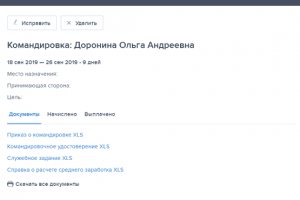

Командировка в отпуске

Во многих организациях сотрудников отправляют в командировки в течение года. Сумма будущих отпускных зависит от многих моментов, немаловажную роль играют и рабочие командировки. Отпуск и командировочные дни оплачивают исходя из среднего заработка. Это основано на положении «Об особенностях порядка исчисления средней заработной платы».

В отпускные дни не включаются дни отсутствия сотрудника на рабочем месте, если они были оплачены по среднему заработку. Служебная командировка определяется в соответствии со ст.166 Трудового Кодекса Российской Федерации.

Исходя из этого, командировка считается тем периодом, который не включают в расчет отпускных.

В расчет отпускных не должны включаться периоды отсутствия сотрудника на рабочем месте, оплачиваемые по среднему заработку (п. 5 постановления № 922). Как мы уже выяснили, оплата за время нахождения в служебной поездке происходит именно по средней зарплате. Но приравнивается ли командировка к отсутствию на работе?

Ст. 114 ТК РФ регламентирует право работника на ежегодный отпуск, при котором ему гарантируется сохранение должности и выплата средней зарплаты.

5 постановления № 922 периоды, связанные с оплатой по среднему заработку и выплатами социального характера.

Входит ли в расчет компенсации за отпуск командировка

- зарплата, начисленная сотрудникам;

- денежное содержание госслужащим;

комиссионное вознаграждение;

гонорар сотрудников редакций газет, журналов, других средств массовой информации, организаций искусства, состоящих в штате организации (апелляционное определение Красноярского краевого суда от 21 января 2015 г. № 33-424);

надбавки и доплаты (за классность, выслугу лет, совмещение профессий и т. п.);

компенсационные выплаты, связанные с режимом работы и условиями труда (обусловленные районным регулированием доплаты за работу во вредных и тяжелых условиях труда, в ночное время, при многосменном режиме, в выходные и праздничные дни и сверхурочно);

премии и вознаграждения

Обратите внимание, что есть особенности включения премий в расчет среднего заработка.

Выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и т. д.), при расчете среднего заработка не учитывайте. Об этом сказано в пункте 3 Положения, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922. Правомерность такого подхода подтверждают суды (см., например, апелляционное определение Калининградского областного суда от 9 октября 2013 г. № 33-4467/2013г.).

Входят ли отпускные в расчет среднего заработка

- Зарплата, которая начисляется сотруднику по тарифной ставке, по должностному окладу за время, которое было им отработано

- Зарплата, которая перечисляется сотруднику при сделанной работе по сдельной расценке

- Зарплата, которая начисляется сотруднику в виде процента от продаж, вырученных средств, а также в виде комиссионного поощрения

- Зарплата, которая выдается не в виде денег, а, к примеру, в виде продуктов и товаров

- Бонусы и надбавки к общим ставкам, которые выплачиваются сотрудникам за выслугу, за стаж, за разряд, за хранение государственной тайны и так далее

- Премии и денежные вознаграждения, которые выдаются сотруднику работодателем, в соответствии с общепринятой системой оплаты труда

В 2007 году вышло постановление, в котором предписывались новые правила подсчета среднего заработка сотрудника. В подсчеты включаются абсолютно все выплаты сотруднику от работодателя, которые учитываются в определении базы налогов по ЕСН, перечисляемые в Фонд Социального Страхования РФ. В связи с этим, для сотрудников бухгалтерии всегда был неясен один момент: как быть с отпускными, которые были выплачены сотруднику в текущем году, ведь они также подлежат учету ЕСН.

Когда командировочные входят в расчет отпускных — пример оплаты отпуска, если были командировки

При определении отпускных бухгалтер может столкнуться с ситуацией, когда работник в течении предыдущего года был в командировке.

Как быть в такой ситуации? Нужно ли исключать сумму выплат за поездку и соответствующие дни из расчетного период или нет?

Ответы на эти вопросы вы можете найти в этой статье.

Как влияет?

При нахождении в командировке за работником сохраняется место работы, его заработная плата и ему насчитывают трудовой стаж. Все расходы работника погашаются организацией, выплачивается сумма командировочных.

Возмещаются такие расходы:

- Затраты на жилье или коммунальные платежи.

- Расходы на проезд. Затраты на топливо можно включить в этот пункт.

- Суточные.

- Другие расходы, которые организация сможет оплатить.

Командировочные выплачиваются после того, как человек вернулся на основную работу. Работнику нужно представить все документы, подтверждающие его расходы, без них организация не возвращает потраченные деньги.

Каким образом командировка влияет на порядок предоставления отпуска и оплату отпускных:

- дни, проведенные в поездке, не входят в расчетный период;

- командировочные выплаты не включаются в расчет среднего заработка;

- служебные поездки сохраняют право на отпускные дни и учитываются в стаже.

Пояснения по указанным выводам приведены ниже.

Входит ли командировка в стаж?

В ст.121 Трудового кодекса РФ сказано, что отпускной стаж рассчитывается не только из отработанного периода.

В него также входит то время, в течение которого за человеком просто сохранялось его рабочее место.

Учитывая это, время, проведенное в командировке, также включается в стаж, дающий право на ежегодный оплачиваемый отпуск.

Не входят в данный стаж только прогулы и время ухода за ребенком до 3 лет.

Учитываются ли дни в расчетном периоде?

За отработанный год, гражданин может пойти в отпуск с минимальной продолжительностью 28 календарных дней. Он сам решает разбивать его по частям или использовать весь.

Некоторые работники, пользующиеся льготой, могут продлить этот период отдыха. Согласно Российскому законодательству, некоторые граждане вправе взять дополнительный отпуск. В количество дней отпуска включаются календарные выходные и не учитываются праздничные нерабочие.

Чтобы рассчитать расчетный срок для начисления отпускных, нужно взять предыдущих 12 отработанных месяцев, не учитывая тот, в котором человек хочет пойти в отпуск. Если проработано меньше, то берется фактическое время работы в компании.

Месяцы, на которые пришлись командировки, считаются отработанными неполностью. Для них проводится отдельное вычисление времени.

Расчетный промежуток для отпускных состоит из количества трудовых дней за год, при этом признается, что в полном месяце 29.3 дня, а в неполном проводится вычисление путем умножения отработанных календарных дней за вычетом командировки на 29.3, результат умножения делится на общее число календарных дней в месячном сроке. Пример расчета приведен ниже в статье.

Таким образом, при наличии командировочных служебных поездок в расчетном периоде, подсчет для таких месяцев нужно проводится по особым правилам.

Кроме командировочных дней, в расчетный период для отпускных не входят также:

Включается ли оплата расходов в средний заработок?

Согласно законодательству, некоторые выплаты не должны включаться в среднедневной заработок при расчете отпускных. Об этих выплатах говорится в Положении от 24.12.07.

Согласно данному нормативному документу не нужно включать такие выплаты:

- Вознаграждения или премии, которые не прописаны в системе оплаты труда.

- Некоторые выплаты, которые перечисляются в 5 пункте. К ним относятся социальные пособия, командировочные компенсации, оплата простоя.

- Необязательные выплаты, которые нельзя отнести к оплате труда. Они могут иметь социальный характер.

Командировочные расходы не включаются в расчет среднедневного заработка для отпускных, так как период командировки оплачивается исходя из среднего заработка и попадают под пп.а п.5 Положения.

Средний дневной заработок (СДЗ) вычисляется следующим образом:

Формула:

СДЗ = Сумма дохода за расчетный период / (12 мес. *29,3).

Если в таком-то месяце у человека есть события, которые нужно убрать из расчета, например, командировка, тогда он считается не полностью отработанным.

При неполном месяце нужно делать такие вычисления:

Формула:

СДЗ при неполном = Доход за расчетный период / (Число полных месяцев * 29,3 + ((Количество фактически отработанных дней в неполном месяце * 29,3 / Календарное число дней в месяце)).

Входят ли командировочные в расчет отпускных: включается ли командировка, как влияет?

Если сотрудник ездил в командировку на протяжении минувшего рабочего года, данный факт обязательно учитывается при определении его отпускных.

Часто возникает вопрос о том, следует ли уменьшать сумму отпускных на величину командировочных выплат, полученных данным гражданином. Помимо этого, нужно выяснить, исключается ли время пребывания работника в поездке из расчетного периода при расчете оплаты за отпуск.

Учитываются ли командировочные дни в расчетном периоде?

По итогам рабочего года сотрудник вправе взять оплачиваемый отпуск, длительность которого составляет 28 (двадцать восемь) календарных дней минимум. При этом данный работник может единовременно использовать это время в полном объеме или, как вариант, разделить его на определенные части.

Льготники, категории которых четко определяются нормами действующего законодательства, могут законно продлить такой отдых.

Положениями ТК РФ предусмотрен также и дополнительный отпуск для некоторых граждан.

Чтобы определить расчетный период, используемый для вычисления отпускных, необходимо учесть рабочий год – 12 минувших месяцев, отработанных у данного работодателя, при этом не учитывать тот месяц, в котором гражданин желает отдыхать. Если отпускник не отработал полный рабочий год, в расчет принимается реальное время работы этого сотрудника у конкретного работодателя.

Командировочное время не входит в расчетный период, используемый для расчета отпускных выплат.

Месяцы рабочего года, в которых у сотрудника были командировки, признаются частично отработанными. Надо отметить, что для них выполняется особый расчет времени.

Продолжительность неполного месяца, в котором была командировка, определяется следующим образом:

- Из общего числа отработанных дней (календарных) данного неполного месяца вычитается реальное количество командировочных дней.

- Значение, полученное в пункте 1, умножается на 29,3 дня, а затем делится на совокупное количество календарных дней в данном неполном месяце.

Пример:

В декабре 2019 года сотрудник 5 дней был в командировке, значит при расчете отпускных этот месяц будет неполным. Количество отработанных дней в декабре = 26 * 29,3 / 31 = 24,6.

Помимо командировочного времени, расчетный период, используемый для вычисления отпускных, не включает также простои, больничные, декретные отпуска, иные разновидности отпусков, отгулы для присмотра за детьми-инвалидами.

Что входит в средний заработок

Многие выплаты, положенные работникам в соответствии с трудовым законодательством, рассчитываются исходя из среднего заработка: отпускные, компенсации за неиспользованный отпуск, оплата дней в командировке и т.д. При расчете среднего заработка учитываются все выплаты, предусмотренные системой оплаты труда (п. 2 Положения, утв. Постановление Правительства РФ от 24.12.2007 N 922). Это, конечно, общая формулировка. Поэтому попробуем подробнее разобраться с тем, что входит в средний заработок, то есть какие именно выплаты должны быть учтены при его подсчете.

- надбавки и доплаты к тарифным ставкам и окладам – за выслугу лет, стаж работы, совмещение профессий, руководство бригадой и т.д.;

- выплаты, связанные с условиями труда. К примеру, повышенная оплата труда на тяжелых работах, за работу в ночное время и др.;

- премии и вознаграждения в соответствии с системой оплаты труда.

Составление сметы

При составлении сводного сметного расчета для определения окончательной суммы выплат, положенных работнику, пребывавшему в командировке, необходимо занести в него данные по всем расходам, понесенным лицом за время его нахождения в служебной поездке.

При составлении сводного сметного расчета для определения окончательной суммы выплат, положенных работнику, пребывавшему в командировке, необходимо занести в него данные по всем расходам, понесенным лицом за время его нахождения в служебной поездке.

Эти данные обязательно должны быть закреплены документально, то есть сотрудник обязан предоставить в бухгалтерию различные квитанции, свидетельствующие об оплате расходов на съем жилья, питание, поездки на городском транспорте, покупку каких-либо товаров, необходимых для осуществления служебной деятельности и так далее.

Данные расчеты производятся после возвращения лица из служебной поездки и суммируют в себе следующие основные данные:

- Количество рабочих часов, затраченных на служебную поездку.

- Стоимость билетов, которые были приобретены сотрудником для того, чтобы добраться до места командировки и вернуться обратно.

- Расходы на оплату съемного жилья, произведенные лицом во время поездки.

- Расходы на питание, проезд в городском транспорте и иные, заранее оговоренные с руководством предприятия.

- Количество человек, находившихся в отъезде, в том случае, если в командировку было отправлено несколько лиц одновременно.

- Размер положенных выплат на проживание работника, именуемых «суточными».

- Какие-либо расходы иного рода, произведенные в случае возникновения непредвиденных ситуаций из личного бюджета сотрудника.

На основе данной сметы формируется окончательная сумма денежных средств, положенных к выплате работнику.

Расчёт командировочных в 2020 году: средний заработок, размер суточных, заработная плата при командировках

Командировочные расходы могут осуществляться принимающей стороной, если между ней и работодателем заключено соответствующее соглашение. При этом оформляет поездку, принимает отчёты о командировке и выплате расходов в этой ситуации всё равно работодатель.

- расходы на проживание (гостиница, общежитие, арендное жилье); факт съёма жилья следует подтвердить документально (чеки, квитанции);

- расходы на средства передвижения — в зависимости от его вида (автобус, самолёт, поезд). Если откомандированный выбрал личный автотранспорт, то оплата топлива происходит на основе поданного в бухгалтерию путевого листа и квитанций с АЗС. Услуги такси возмещению не подлежат.

09 Янв 2019

uristland

343

Расчет командировочных: шпаргалка для бухгалтера

Петрова А. А. работает с 10.02.2006, 25.02.2014 направлена в командировку на 5 дней. Всего в расчетном периоде (с февраля 2013 — по январь 2014) 247 рабочих дней. Были исключаемые периоды: в августе на период больничного пришлось 8 рабочих дней, а в сентябре на период ежегодного оплачиваемого отпуска — 14 рабочих дней. Тогда 247 — 8 — 14 = 225 фактически отработанных дней.

Бухгалтеру довольно часто приходиться рассчитывать командировочные. Чтобы облегчить эту задачу, мы приготовили удобную шпаргалку. В ней вы найдете информацию о порядке расчета командировочных и о таких нюансах, как доплата до оклада, оплата командировки в выходные, расчет суточных.

Расчет командировочных: шпаргалка для бухгалтера

Расчетный период — 12 календарных месяцев, предшествующих месяцу начала командировки, или меньше, если сотрудник отработал в компании меньше года.

Для расчета командировочных учитываются только рабочие дни, а не календарные, как для расчета отпускных.

Из расчетного периода исключаются больничные, отпуска, в том числе без содержания, командировки, время простоя и т д. (см. ст. 139 ТК РФ и п. 5 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ от 24.12.2007 № 922).

Пример:

Петрова А. А. работает с 10.02.2006, 25.02.2014 направлена в командировку на 5 дней. Всего в расчетном периоде (с февраля 2013 — по январь 2014) 247 рабочих дней. Были исключаемые периоды: в августе на период больничного пришлось 8 рабочих дней, а в сентябре на период ежегодного оплачиваемого отпуска — 14 рабочих дней.

Тогда 247 – 8 – 14 = 225 фактически отработанных дней.

Здесь и далее расчеты в примерах даны с округлением до двух знаков после запятой.

Заполняйте и сдавайте РСВ через Экстерн: импортируйте данные всех сотрудников в раздел 3 за один клик, используйте фильтры и массовые операции. Бесплатно 3 месяца.

Зарегистрироваться

2. Определяем заработок за расчетный период

В расчет среднего заработка включаются все выплаты, которые предусмотрены системой оплаты труда, кроме больничных, отпускных, материальной помощи и других выплат социального характера (см. 2 и 3 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ от 24.12.2007 № 922). Об особенностях учета разных премий смотрите там же в п. 15.

Если перед или во время командировки сотрудника на предприятии было повышение окладов (тарифных ставок) в целом по организации (подразделению) необходимо индексировать средний заработок для расчета командировочных (см. п. 16 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ от 24.12.2007 № 922).

3. Вычисляем среднедневной заработок и сумму командировочных

Заработок за расчетный период делим на количество фактически отработанных в расчетном периоде дней. Затем полученное число умножаем на количество дней, проведенных в командировке. Командировочные облагаются НДФЛ.

Доплата до оклада

Если оплата командировочных по среднему заработку существенно меньше, чем зарплата, которую бы получил работник, если бы его не отправили в командировку, можно осуществить доплату до фактического заработка.

Если такая доплата предусмотрена трудовым или коллективным договором или локальным нормативным актом, на нее можно уменьшить налоговую базу по налогу на прибыль (см. п. 25 ст. 255 НК РФ и письма Минфина от 03.12.2010 № 03-03-06/1/756 и от 14.09.2010 № 03-03-06/2/164).

Однако рассчитывать командировочные нужно всегда исходя из среднего заработка, а затем сравнивать их с окладом, чтобы не ухудшить положение работника, если ему выгоднее получать средний заработок.

Командировка в выходные

Если дни командировки совпали с днями, когда у работника по графику выходные, и он в эти дни не работал, оплата осуществляется не по среднему заработку, а по правилам оплаты в выходной день. Если в эти дни сотрудник к работе не привлекался, то они не оплачиваются.

А если сотрудник привлекался к работе в командировке в выходной день или находился в пути, средний заработок за такие дни не сохраняется. Выходные оплачиваются не менее, чем в двойном размере либо в одинарном размере, но с правом «отгулять» выходной впоследствии (см. ст.

153 и 106 ТК РФ).

Готовьте и сдавайте нулевой расчет по страховым взносам через Экстерн. 3 месяца бесплатно.

Зарегистрироваться

Расчет суточных

За каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути, работнику выплачиваются суточные (п. 1. Пол. об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 № 749).

По суточным работник отчитываться не должен (см. письма Минфина от 24.11.09 № 03-03-06/1/770, от 01.04.10 № 03-03-06/1/206).

Размер суточных устанавливает организация и закрепляет в коллективном договоре или локальном нормативном акте (ст. 168 ТК РФ). Расходы на выплату суточных учитываются при налогообложении прибыли без ограничений.

Выплата суточных освобождена от обложения НДФЛ в рамках следующих нормативов: 700 рублей за каждый день нахождения в командировке внутри страны и 2 500 рублей — за пределами страны.

Как считать поездки за границу

При отправлении работника в служебную командировку за границу оплата данной поездки производится в соответствии с принятой законодательно формулировкой. Учитывая, что в данном случае время, затраченное лицом на пребывание по месту командировки, отнимает достаточно большое количество часов, оно также оплачивается в соответствии с принятыми нормами.

Суммы, которые предполагаются на оплату билетов на транспортное средство, могут быть как списаны в качестве командировочных, так и оплачены предприятием в полном объеме.

В данном случае форма оплаты зависит от руководства предприятия. Также, лицу, осуществляющему выезд за границу по случаю служебной необходимости, положены выплаты, именуемые «суточными», то есть средства, выделенные предприятием на ежедневные расходы, включающие в себя питание, проезд на городском транспорте и т. д.

В данном случае форма оплаты зависит от руководства предприятия. Также, лицу, осуществляющему выезд за границу по случаю служебной необходимости, положены выплаты, именуемые «суточными», то есть средства, выделенные предприятием на ежедневные расходы, включающие в себя питание, проезд на городском транспорте и т. д.

Оплата проживания лица, направленного в командировку, выплаты по оформлению различного рода документов, а также иные расходы могут быть как внесены в общий размер суммы, являющейся командировочной, так и оплачены предприятием в полном объеме самостоятельно.