Онлайн проверка отчета рсв бесплатно 2020

Чтобы добавить нового сотрудника, нужно ввести его ФИО, номер СНИЛС и категорию, то есть пояснить его статус в организации. Здесь же вводятся данные о стаже, начислениях и производится расчет взносов к уплате.

- После того как данные всех сотрудников заполнены, напротив их фамилий ставится галочка, чтобы программа учла их в момент формирования разделов 1 и 2 Расчета. Затем переходим на вкладку «Титульный лист» и вносим информацию о количестве застрахованных лиц, а также указываем номер корректировки, если отчет корректирующий. Все остальные сведения для титульного листа программа подставит автоматически. Переходим к разделам 1 и 2.1 расчета, которые обязательны для всех страхователей.

В обязательном порядке в состав РСВ включаются: Титульный лист.

Раздел 1. Подразделы 1.1 и 1.2 приложения 1 к разделу 1.

Приложения 2 к разделу 1.

Порядок заполнения РСВ

Титульный лист

В первую очередь на титульном листе заполните название и ИНН/КПП организации или ИП. Если вы заполняете РСВ от имени обособленного подразделения, которое самостоятельно выплачивает зарплату персоналу, то указывайте КПП конкретного подразделения.

Укажите номер корректировки. Это три цифры в формате 001, 002 и т.д. Для первичного расчета впишите 000.

https://www.youtube.com/watch?v=ytadvertiseru

Подавайте РСВ в ту ИФНС, где состоите на учете. В строке «Код ФНС» укажите номер вашей инспекции.

В строке «По месту нахождения» впишите трехзначный код, соответствующий месту представления расчета в ФНС. Ознакомиться с кодами можно в приложении № 4 Приказа ФНС России от 10.10.2016 № ММВ-7-11/551@.

Впишите код ОКВЭД, ФИО лица-подписанта и дату подписания расчета. Графу «Заполняется работником налогового органа» оставьте пустой.

Раздел 1

В первом разделе пропишите код ОКТМО и КБК. Все прочие строки заполните данными из приложений 1 и 2. Поэтому начинайте заполнение раздела 1 с приложения 1.

Приложение 1. В нем отразите информацию о взносах в ПФР. Само приложение состоит из четырех подразделов. Рассмотрим, как заполнять обязательные подразделы 1.1 и 1.2.

Каждая строка имеет кодировку. В строке 010 вписывается количество застрахованных лиц, в строке 020 — количество сотрудников со страховыми взносами.

Если у вас есть работники, чей доход превышает предельную базу, то их количество впишите в строку 021.

Если вы превышаете предельную базу по расчету страхвзносов, по строке 051 пропишите сумму превышения.

Строка 060 равна строке 050, умноженной на 22 %.

Строки 061 и 062 предназначены для разбивки рассчитанных взносов с доходов без превышения базы и с доходов, превышающих ее.

https://www.youtube.com/watch?v=ytcopyrightru

Строки с 030 по 062 заполняются в разрезах:

- всего с начала периода;

- всего за последние 3 месяца;

- за каждый из 3-х месяцев.

Подраздел 1.2. В нем отразите информацию по взносам на ОМС. Содержит те же строки, что и подраздел 1.1. Заполняется аналогично. Только строка 060 равна строке 050, умноженной на ставку по взносам в ОМС. Помните, подраздел по ОМС обязателен к заполнению, даже если вы применяете ставку по ОМС 0 %.

Заполнение строк с 010 по 050 аналогично подразделу 1.1. Добавляются строки 051–054, лица, которые их заполняют, перечислены на самом листе РСВ.

Умножив строку 050 на 2,9 %, вы получите значение для строки 060.

Если в строке 001 вы поставили цифру 2, то заполните строки 070, 080 и 090. В первой укажите суммы выданных вами пособий, а в строке 080 — суммы, возмещенные вам Соцстрахом. В строке 090 зафиксируйте разницу между суммой взносов в Соцстрах и выплаченными пособиями. В строке 090 не может быть значения с минусом. Чтобы указать знак используйте коды:

- 1 — для положительных значений, то есть это сумма, которую нужно доплатить в Соцстрах;

- 2 — для отрицательных значений.

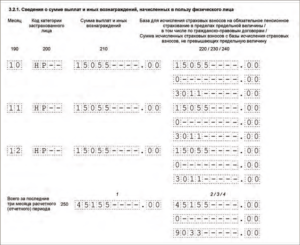

Раздел 3

Заполняется по каждому работнику. Пропишите все реквизиты работника: ФИО, ИНН, СНИЛС, дату рождения и пол. Также укажите код страны гражданства (для россиян — 643) и код вида документа, удостоверяющего личность (в практике — это паспорт гражданина РФ, то есть код 21).

Строки 160–180 нужны для обозначения работника как застрахованного в системе ОПС, ОМС и ОСС. «1» обозначает застрахованного работника, «2» — незастрахованного. При применении ставки по ОМС 0 %, все равно пропишите «1».

В строке 190 пропишите номер месяца в стандартной форме, то есть октябрь — 10, ноябрь — 11, декабрь — 12.

Для строки 200 обратитесь к приложению 8 Порядка заполнения РСВ, в нем представлены коды категорий застрахованных работников.

К наиболее часто допускаемым ошибкам относятся ошибки в персональных данных. Для исправления таких ошибок нужно добавить (изменить) данные лиц, где найдены ошибки. Корректность данных сотрудников должна быть в подразделах 3.1 и 3.2.

Встречаются ситуации, когда путают взносы работников. В этом случае вся сумма взносов равно сумме раздела 1, но взносы работников не соответствуют реальным данным. Эти взносы обязательно нужно исправить, заполнив полностью раздел 3 для каждого работника

Проверяем файл расчёта по страховым взносам

Как первичные, так и корректировочные.

Если рядом с каким-то отчётом прописано, что файл не указан, его необходимо добавить вручную. После отправки файлов на тестирование откроется окно с результатом проверки.

В данном окне находятся два протокола.

Один тот, что выводится сразу на экран, с указанием количества ошибок и предупреждений и последующим описанием, какие контрольные соотношения не прошли проверку. Во втором протоколе формируется сводный отчёт по файлу РСВ с наглядным отображением подсчитанных сумм по лицам и в отдельной табличке итоговых сумм из разделов 1 и 3, чтобы можно было сверять данные.

В вы можете протестировать файл расчёта по страховым взносам в трёх разделах: — Подготовка отчётности; — Тестирование отчётности; — Электронная отправка (ранее раздел назывался Отправка отчётности).

Например, для тестирования файла в модуле Подготовка отчётности перейдите на вкладку Готовые отчёты и нажмите на иконку Отправить.

Как проверить правильность заполнения Расчета

Порядок заполнения Расчета по страховым взносам приведен в Приложении № 2 к Приказу ФНС России от 10.10.2016 № ММВ-7-11/551@. Однако о том, как проверить правильность заполнения формы, в Порядке не говорится.

Для того, чтобы налоговая инспекция могла проконтролировать корректность заполнения Расчета, были разработаны Контрольные соотношения. Первые Контрольные соотношения к новой форме Расчета вышли еще в марте 2017 года (Письмо ФНС от 13.03.2017 № БС-4-11/4371@). В июне 2017 года налоговое ведомство свои Контрольные соотношения обновило, выпустив Письмо ФНС от 30.06.2017 № БС-4-11/12678@. Конечно, ими может воспользоваться и плательщик страховых взносов для самопроверки.

Контрольные соотношения в отчете для Расчета по страховым взносам представлены в виде таблицы, состоящей из следующих основных граф:

- содержание контрольного соотношения;

- ссылка на статью НК РФ, с нормами которой связано возможное нарушение законодательства при невыполнении контрольного соотношения;

- формулировка нарушения;

- действия, которые должны предпринять налоговая инспекция и плательщик при обнаружении такой ошибки.

Представим примеры внутридокументных контрольных соотношений по страховым взносам:

| Содержание контрольного соотношения | При невыполнении контрольного соотношения | ||

|---|---|---|---|

| Возможное нарушение законодательства РФ | Формулировка нарушения | Предпринимаемые действия | |

| Гр. 3 ст. 061 подразд. 1.1 прил. 1 = Σ стр. 240 (1 месяц) подразд. 3.2.1 | ст. 431 НК РФ | Общая сумма исчисленных страховых взносов на ОПС за первый месяц последнего квартала с базы, не превышающей предельной величины, в целом по плательщику сумме взносов за этот же месяц с базы, не превышающей предельной величины, по каждому физическому лицу | Плательщику страховых взносов не позднее дня, следующего за днем получения Расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется соответствующее уведомление |

| Ст. 050 р. 1 = Σ всех гр. 1 ст. 0 60 подр. 1.2 прил. 1 р. 1 | Сумма страховых взносов на ОМС к уплате за отчетный период сумме взносов за отчетный период по каждому виду тарифа | Проверить, изменялась ли сумма исчисленных страховых взносов при камеральной налоговой проверке Расчета за предыдущий отчетный период. Если с учетом результатов камеральной налоговой проверки контрольное соотношение не выполняется, то в соответствии со ст. 88 НК РФ направить плательщику требование о представлении в течение 5 рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно ст. 100 НК РФ |

Контрольными соотношениями (Письмо ФНС от 30.06.2017 № БС-4-11/12678@) предусмотрены также междокументарные сверки, т. е. проверка Расчета с формой 6-НДФЛ, а также со сведениями из ФСС.

Так, к примеру, контрольные соотношения 6-НДФЛ и страховых взносов такие:

Прием РСВ

ФНС с 01.01.2020 г. при приеме РСВ (в том числе и уточненного) осуществляет проверку на несоответствие:

- сумм выплат физическим лицам

- базы для расчета взносов на ОПС в пределах установленного предела и по дополнительному тарифу

- сумм взносов на ОПС

Письмом ФНС от 29.12.2017 N ГД-4-11/27043@ урегулированы контрольные соотношения, соответствие которых свидетельствует о правильности заполнения формы РСВ. При этом, осуществить проверку правильности заполнения РСВ можно при помощи программного обеспечения TESTER для проверки заполненного расчета. Программа осуществляет контроль на выполнение соотношений (порядка 300 соотношений) и если они не выполняются, то РСВ не будет считаться представленным.

Оформление ЕРСВ за 2018 год

Отчет состоит из 3-х разделов и 24 листов, в которых отображаются сведения обо всех страхвзносах, кроме «несчастных». Но заполнять нужно лишь те, которые являются обязательными и для которых у вас есть показатели.

Рассмотрим, кто и какие листы должен оформить, подготавливая отчетность за 4 квартал 2018 года.

Приложение № 1 к разделу 1 расчета состоит из следующих подразделов:

- Подраздел 1.1. Расчет сумм страховых взносов на обязательное пенсионное страхование.

- Подраздел 1.2. Расчет сумм страховых взносов на обязательное медицинское страхование.

- Подраздел 1.3. Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса Российской Федерации.

- Подраздел 1.4. Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности.

Примечание: подразделы 1.1 и 1.2 заполняются всеми плательщиками, производящими выплаты и иные вознаграждения физическим лицам, застрахованным в системе обязательного пенсионного и медицинского страхования. Подразделы 1.3 и 1.4 заполняются плательщиками страховых взносов, производящих выплаты физическим лицам, указанным в ст. 428 и 429 НК РФ.

При заполнении строки 001 приложения N 1 указывается код тарифа (см. Коды тарифа плательщиков). В случае, если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько приложений N 1 к разделу 1 (либо только отдельных подразделов приложения N 1 к разделу 1), сколько тарифов применялось в течение расчетного (отчетного) периода.

Обратите внимание, что коды тарифов плательщика «21» — «29» не используются для заполнения строки 001 приложения N 1

CheckPFR

Перед запуском приложения следует всегда совершать проверку на наличие последних обновлений.

Видео Для детального ознакомления и работы с конкретным отчетом нужно переместить файл из каталога в рабочее окно при помощи мыши или щелкнув на центральную надпись «Нажмите здесь, чтобы выбрать отчет для проверки».

На экране высветятся детальные данные и сведения про текущий выбранный файл (имя, формат, количество документов в блоке).

Важно: Если файл невозможно проверить появиться текстовое окно с надписью «Выбранный файл не является правильным XML-файлом». Чтобы проверить и ознакомиться с информацией по конкретному файлу, необходимо запустить панель с надписью «Проверить выбранный файл»

Если необходимо произвести пакетное тестирование нескольких документов одновременно, то все файлы следует поместить в одну папку.

Контур для проверки рсв

Для проверки РСВ-1 необходимо загрузить его через кнопку «открыть» на панели инструментов.

После указания пути к файлу и нажатия «ок» проверка начнется автоматически.

При соответствии формата текущим стандартам появится сообщение «ошибок не обнаружено», в противном случае необходимо обновить версию программы, формирующей РСВ-1.

- в предыдущих расчетах была неправильно указана сумма взносов; есть расхождения между общей суммой взносов и суммами, начисленными по каждому застрахованному лицу; по сотруднику указаны неверные персональные данные. Чтобы избежать отклонения отчета по этой причине, необходимо регулярно проводить сверку персональных данных сотрудников.

При проверке некоторые данные могут не совпадать. Что делать в такой ситуации? Для этого следует ознакомиться с самыми распространёнными ошибками. Исправляются ошибки в зависимости от того, были ли пропущены сведения с неточностями Пенсионным фондом.

Где проверить расчет по страховым взносам 2018

Мы уже рассказывали, что проверить несоответствия КС организация может в специальной программе ФНС под названием Налогоплательщик ЮЛ. ПО представлено на федеральном ресурсе налоговых органов и доступно для скачивания в актуальной версии. Если вы уже устанавливали ранее эту программу, перед заполнением отчетов проверьте вашу версию на соответствие обновлениям.

Как правило, налоговики ежеквартально вносят корректировки в функционал ПО, чтобы отчеты и декларации составлялись с учетом действующих законодательных требований. Обновленные КС по ЕРСВ также уже подготовлены и готовы к использованию всеми компаниями, имеющими расчеты по СВ с бюджетом. А в случае подачи сведений «на бумаге», можно самостоятельно просчитать все соотношения с помощью рекомендованных в письмах формул.

Программы CheckXML, CheckPFR, ПО ПД ПФР 2020 — тестирование файлов ПФР

Мы тщательно следим за выпуском новых версий и оперативно выкладываем их для скачивания.

- Никогда не работали в СБИС? Вам скидка!

Пользователям Контур-Экстерн, Аргоса и других программ

- скидка 80% на годовые лицензии

- скидка 30% на аналогичную годовую лицензию

Скидка предоставляется для подключения одиночных ИП, ЮЛ или групп компаний.

��Оперативное подключение сервиса 1С-Отчетность в день обращения

- Тестирование всей отчетности, подаваемой в ПФР, ФСС и ИФНС (актуальность модулей тестирования поддерживается в соответствии с версиями органов, в которые подается отчетность).

- Уникальная в своем роде функция: тестирование включает в себя проверку программой CheckXML и CheckPFR (бывшая CheckXML-UFA).

Проверка документов (файлов), действующих с 2010 года:

- Квартальная отчетность по форме РСВ-1

- РСВ-2 и РСВ-3

- документы персонифицированного учета СЗВ-6-4, АДВ-6-5, АДВ-6-2, СПВ-1

А также иных файлов, передаваемых в ПФР со следующими типами документов:

- Анкетные данные

- Индивидуальные сведения о стаже и заработке СЗВ-6-1, СЗВ-6-2, СЗВ-6-3, АДВ-6-3, СЗВ-4-1, СЗВ-4-2

- Ведомости уплаты страховых взносов

- Заявления об обмене страхового свидетельства

- Заявления о выдаче дубликата страхового свидетельства

- Справки о смерти

- Формы по ДСВ (добровольные страховые взносы)

- Квартальная отчетность по форме РСВ-1, РСВ-2 и РCВ-3

- документы персонифицированного учета СЗВ-6-1, СЗВ-6-2, АДВ-6-2, СЗВ-6-4, СПВ-1, АДВ-11

- СЗВ-М

Пример заполнения Приложения 3 расчета по страховым взносам

Из статьи вы узнаете, зачем заполняют приложение 3 расчета по страховым взносам в 2019 году. На примере покажем, как построчно приложение, расскажем, какие ошибки допускают бухгалтеры.

Расчет по страховым взносам – это отчетность, которую работодатели в 2019 году будут сдавать ежеквартально нарастающим итогом в ФНС. Срок сдачи отчетности – тридцатое число месяца, идущего за отчетным кварталом. При выпадении крайней даты на праздник или выходной работает стандартное правило переноса.

Бланк формы (КНД 1151111) и порядок ее заполнения утверждены приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@.

Для всех в обязательном порядке необходимо предоставить Титульный лист, Раздел 1 с Приложениями 1 и 2, Раздел 3.

Остальные разделы сдаются по мере наличия соответствующей ситуации. Особенно это касается Приложения 3 Раздела 1 Расчета по страховым взносам 2019. О нем мы и поговорим ниже, вас ждет подробный пример заполнения этого Приложения.

Приложение 3 Расчета по страховым взносам отражает социальные выплаты, связанные с больничном листом, материнством, похоронами, выплаты по уходу за ребенком и инвалидами. Основные принципы заполнения таковы:

- Все данные идут нарастающим итогом;

- Пустые количественные строки прочеркиваются, где нет сумм ставьте 0;

- Иностранными работниками признаются лица, не являющиеся гражданами РФ или ЕАЭС. Для них введены строки 020 и 021;

- Во втором столбце строк 010 – 031 и 070 вписывайте число дней, а в остальных строках число выданных пособий.

Пример заполнения Приложения 3 РСВ в 2019 году

В ООО «Удача» были выплачены следующие виды пособий, которые затем нашли отражение в Приложение 3 Расчета по страховым взносам 2019 года (все пособия пришлись на 1 квартал года).

| Рамаева К.Г. (гражданка РФ) | Лежала в больнице 21 день (лист нетрудоспособности) | 45 960 руб. |

| Полипова О.П. | Оформила отпуск по уходу за ребенком до достижения им полутора лет (это ее первый малыш) | За 3 месяца 1 квартала получила 41 200 руб. |

| Гераськина А.С. | Больничный лист по беременности и родам | 301 186 руб. |

| Сальцова Е.Р. | Встала на учет в женскую консультацию на раннем сроке беременности | 613,14 руб. |

| Барсуков Ю.Б. | Обратился за пособием на погребение за своего отца, сотрудника компании | 5071,31руб. |

Теперь нужно зафиксировать все эти выплаты в Приложении 3 Расчета по страховым взносам 2019. Начнем с больничного листа по болезни.

- Столбец 1 – пишем 1, так как такой случай у нас в отчетном периоде единственный;

- Столбец 2 – 21 (это число дней болезни);

- Столбец 3 (строка 010) – 45 960,00

Если больничный был оплачен внешнему совместителю, его нужно выделить отдельно. Для этого дополнительно заполняются ячейки строки 011. В нашем примере таких нет.

Теперь включим в РСВ больничный по беременности и родам. Это будет строка 030. Заполняется все аналогично больничному по болезни, но вместо числа дней указываем число пособий.

- Столбец 1- пишем 1, так как такой случай у нас в отчетном периоде единственный;

- Столбец 2 – вписываем 1, потому что это единственное пособие данного рода;

- Столбец 3 – 301 186,00 – сумма выплаты.

Далее Приложение 3 предлагает внести данные о женщинах, вставших на учет на ранних сроках беременности. В нашем примере есть такая сотрудница. Во втором столбце 040 строки запишем 1 (у нас одна женщина встала рано на учет), а в третьем укажем сумму.

Следующая выплата, которую нужно отразить в третьем приложении, это ежемесячное пособие по уходу за ребенком. Для этого воспользуемся строками 060 и 061, так как по условиям примера малыш у нас первый. Столбец 1 оформляется аналогично всем предыдущим, останавливаться на нем не будем.

- Столбец 2 – ставим число 3. Эта цифра отражает три пособия одному человеку: за январь, февраль и март 2019 года;

- Столбец 3 – отразим общую сумму, выданную за три месяца – 41 200,00;

- Строка 061 полностью повторяет 060;

- Строка 062 не заполняется, так как в примере нет выплат по уходу за вторым ребенком.

У нас осталась единственная неохваченная выплата – это пособие на похороны. Эти данные нужно включить в последнюю строку Приложения 3 – 090. Делается это точно так же, как в вышеприведенных случаях. В столбцах 1 и 2 пишем единицу, так как один человек и одна выплата была, в столбце три – сумму.

Подводим итоги, для этого складываем суммы всех пособий:

45 960 + 301 186 + 613,14 + 41 200 + 5071,31 = 394 030,45 рублей. Эту цифру нужно вписать в строку 100 столбец 3. Строка 110 в нашем случае остается пустой, потому что все выплаты были перечислены на руки.

Новые лимиты для расчета взносов

Лимит по взносам на пенсионное страхование и «на больничные» увеличили. Эксперты журнала «Зарплата» подробно рассказали об изменениях.

Новые лимиты по страховым взносам