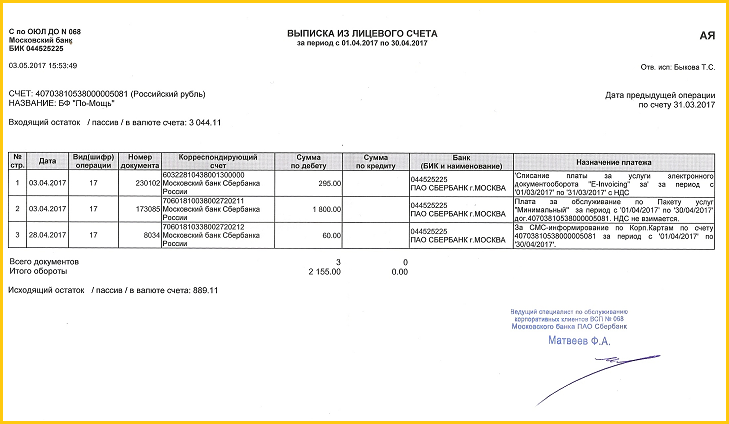

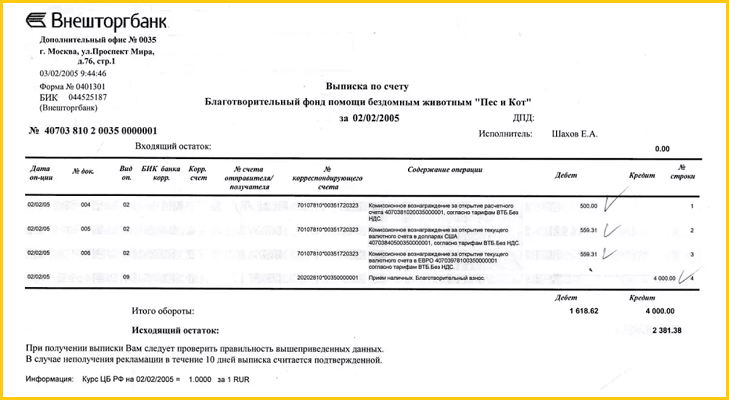

Образец бланка банковской выписки

Отчет банка о расходно-приходных операциях по счету клиента составляется в виде таблицы с графами, отражающими даты транзакций, их суммы, назначения и прочие параметры.

Являясь первичным документом бухгалтерской отчетности, выписка используется для расчета налогооблагаемой базы, а также наглядно демонстрирует финансовое состояние компании.

Получить информацию о движении средств по счету можно в личном кабинете системы интернет-банкинга, при личном посещении банка либо через банкомат – при наличии привязанной к счету пластиковой карты.

Типичный образец банковской выписки может содержать следующие блоки:

- дату проведения операции;

- код вида транзакции;

- номер входящего платежного поручения;

- БИК и номер корсчета банковской организации;

- номера расчетных счетов контрагентов;

- итоговые суммы дебетовых и кредитных показателей по счету.

Пара примеров заполнения выписок из Московского банка и Внешторгбанка

Способы предоставления

Форма по ОКУД 0710001, которая входит в состав годового отчета может представляться в ИФНС и Росстат следующими способами:

- Лично представителем компании инспектору или специалисту Росстата.

- Путем отправления через почтовую службу— в этом случае к письму предъявляются требования по содержанию в нем описи, а также оно должно быть ценным.

- Через систему электронного документооборота— в этом случае у компании должна быть соответствующая электронная цифровая подпись (ЭЦП) и заключен договор со спецоператором. Отправить электронный файл с отчетностью можно и через сайт налоговой, потребуется также усиленная ЭЦП.

Форма

По сути бухгалтерская справка о балансовой стоимости основных средств – это выписка из баланса. Бухгалтер формирует ее собственноручно либо с использованием специальных бухгалтерских программ.

Обязательная либо рекомендованная форма такого документа законом не утверждена. Поэтому любая организация вправе разработать собственный бланк и зафиксировать его распоряжением руководителя.

В самом общем виде образец бухгалтерской справки об основных средствах может выглядеть так:

|

А более конкретный образец бухгалтерской справки о стоимости основного средства может иметь такой вид:

|

Также см. «Бухгалтерская справка: как правильно составить».

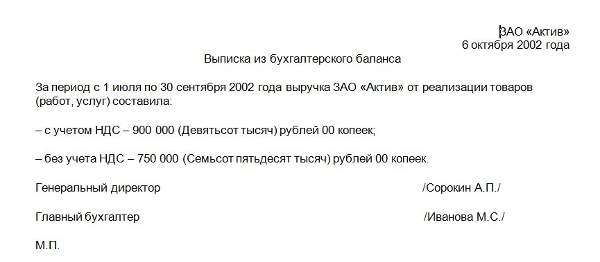

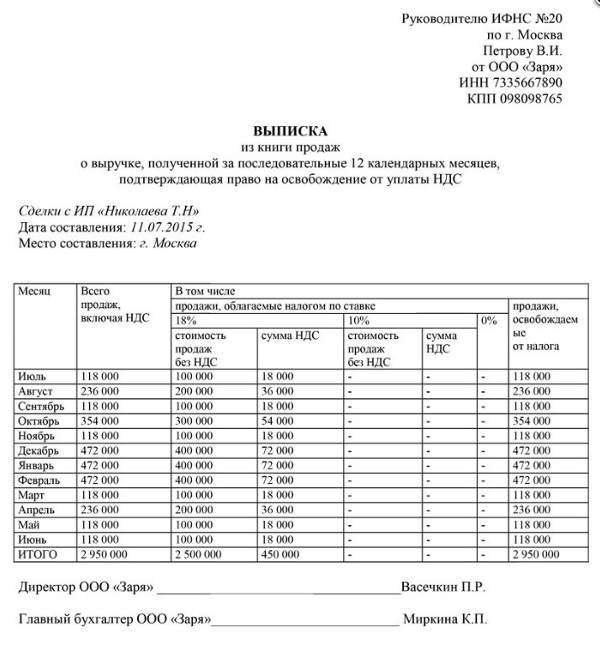

Выписка из книги продаж

Специального бланка для такой выписки нет. Поэтому ее составляют в произвольной форме. Например, она может выглядеть так:

ЗАО «Актив»

6 октября 2002 года

Выписка из книги продаж

По книге продаж за период с 1 июля по 30 сентября 2002 года у ЗАО «Актив» были следующие показатели:

- – доходы от продаж с учетом НДС – 900 000 (Девятьсот тысяч) рублей 00 копеек;

- – сумма НДС, начисленная с полученных доходов,

- – 150 000 (Сто пятьдесят тысяч) рублей 00 копеек;

- – доходы от продаж без НДС – 750 000 (Семьсот пятьдесят тысяч) рублей 00 копеек.

Генеральный директор /Сорокин А.П./

Главный бухгалтер / Иванова А.А/

М.П.

Как сделать выписку из бухгалтерского баланса (образец) – Гос Сбор Инфо

Статья 145 Налогового Кодекса дает возможность многим компаниям снять с себя обязанности уплаты НДС. Но для того чтобы освобождение от НДС вошло в силу, компании придется постараться выполнить все условия, предъявленные в этой статье.

Выписки по бухгалтерским счетам это что

Терентьев Богдан

В случае расхождений – немедленно сообщать в банк. Для достоверности бухучета следует хранить выписки вместе с расходными документами (платежными поручениями), во избежание их потери. Если потребуется получить дубликат банковской выписки, нужно написать заявление в банк.

Проблем с предоставлением копии документа не должно возникнуть, но банк взимает за эту процедуру дополнительную плату. Физические лица, активно использующие расчетный или корреспондентский счет, также вправе получать выписки по своему счету.

Если выписка по банковскому счету требуется для предоставления в контролирующий орган, она должна быть заверена подписью специалиста, оформлявшего ее и печатью банка. Во всех прочих случаях этого не требуется.

Вся информация о физическом лице как о предпринимателе находится в Едином Государственном Реестре Индивидуальных Предпринимателей (ЕГРИП ).

Выписка с 01 счета что это

Сумма Остаток на 01.03.0Х 27 1 071 000 30 981 015 28 5 220 31 148 755 29 53 550 Оборот 1 129 770 Оборот 1 129 770 Остаток на 01.04.0Х 0 Счет 16 «Отклонение в стоимости материальных ценностей» Дебет Кредит Месяц № опер. Сумма Месяц № опер.

/ выписка из главной книги Модернизация ОСОпределение основных средств Основные средства предприятия — это материальные активы предприятия, используемые в хозяйственной деятельности и переносящие свою стоимость на себестоимость производимой продукции.

Объекты основных средств К ОС относятся:

- производственное оборудование и машины;

- здания и сооружения;

- дороги;

- передаточные сети (теплосети, электросети и т.

Выписка банка

В отношении кредитных карт составляется счет-выписка, содержащая, помимо указанной выше информации, сумму обязательного платежа. Электронная выписка. Это аналог обычной выписки на бумажном носителе, который распечатывается самостоятельно и заверяется в представительстве банка (при необходимости).

Обязанности налогоплательщиков

Обязанностью налогоплательщиков становится сдача декларации до 20 числа месяца, следующего за отчетным годом. Если организация желает получить освобождение, то она должна отправить почтой заявление не позднее, чем за 6 дней до истечения срока подачи заявления, то есть до 14 числа. Помимо этого необходимо:

- уплачивать налог в установленные сроки;

- вставать на учет в налоговых органах;

- подавать декларацию в установленный период времени;

- вносить сведения о своей деятельности;

- предоставлять остальные необходимые документы;

- выполнять требования налоговой при обнаружении нарушений налогового законодательства;

- в течение 4 лет сохранять всю подтверждающую документацию касаемо расходов и доходов организации;

- иные обязательства, которые описаны в налоговом законопроекте.

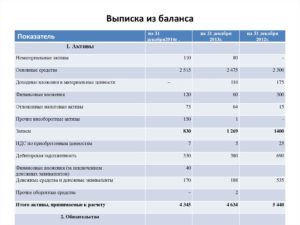

Готовим данные для выписки

Дабы не выплачивать НДС на легитимных причинах, фирмы надо собрать сверток документов и передать его налоговикам (п. 6 ст. 145 НК РФ). В состав сего пакета, во что количестве заходит выписка из бухбаланса.

Но практически информацию, которая обязана быть в ней приведена, из баланса арестовать не выйдет. Для чего потребуется собрать данные о спасении, а получить ее возможно из учетных регистров.Для наполнения выписки потребуются данные об размере проданных продуктов (работ, услуг), как облагаемых, например и не облагаемых НДС.

Сюда же надо подключить спасение по операциям, облагаемым по ставке 0%.В случае если у вас наличествует прибыль от реализации продуктов (работ, услуг), пространством реализации коих не считается Русская Федерация, то ее также надо принимать во внимание — например советует Минфин РФ в послании от 29.01.2013 № 03-07-11/1592.ОБРАТИТЕ ВНИМАНИЕ! Минфин РФ настаивает на неотъемлемом подключении в спасение поступлений от реализации земли (письмо от 15.10.2012 № 03-07-07/107), но арбитра с ним не согласны (постановление президиума ВАС РФ от 27.11.2012 № 10252/12).При данном в размере спасения кое-какие поступления принимать во внимание не надо. К примеру, полученную предоплату (письмо УФНС РФ по Столице от 23.04.2010 № 16-15/43541) или же продукты, переданные бескорыстно (письмо Минфина РФ от 30.09.2013 № 03-07-15/40261).Когда данные для выписки подготовлены, возможно приступить к ее наполнению.(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

К примеру, полученную предоплату (письмо УФНС РФ по Столице от 23.04.2010 № 16-15/43541) или же продукты, переданные бескорыстно (письмо Минфина РФ от 30.09.2013 № 03-07-15/40261).Когда данные для выписки подготовлены, возможно приступить к ее наполнению.(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

Сроки

Освобождение действует на протяжении года. Отсчет периода начинается с месяца подачи заявления. При нарушении правил, например при превышении выручки, плательщик уплачивает полный налог. Уплата производится после подачи декларации и нарушения условий.

Освобождение действует на протяжении года. Отсчет периода начинается с месяца подачи заявления. При нарушении правил, например при превышении выручки, плательщик уплачивает полный налог. Уплата производится после подачи декларации и нарушения условий.

Налог оплачивается в государственный бюджет с учетом суммы пени. Рассчитывается он самостоятельно. Для корректности можно воспользоваться калькулятором, размещенным на сайте Федеральной налоговой службы nalog.ru.

Уплата платежа должна осуществляться до подачи декларации, иначе может быть начислен штраф за неуплату.

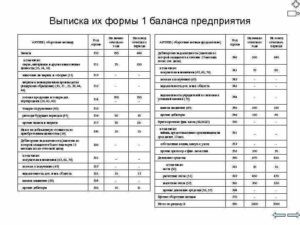

Выписка из бухгалтерского баланса образец

ОАО «СИБУР»

| Актив | Код показателя | На начало отчетного года | На конец отчетного периода |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | |||

| Основные средства | 19Х168 | 24Х212 | |

| Незавершенное строительство | — | — | |

| Доходные вложения в материальные ценности | — | — | |

| Долгосрочные финансовые вложения | |||

| Отложенные налоговые активы | |||

| Прочие внеоборотные активы | — | — | |

| ИТОГО по разделу I | ? | ? | |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 4Х612 | 5Х320 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 3Х903 | 4Х184 | |

| затраты в незавершенном производстве | |||

| готовая продукция и товары для перепродажи | |||

| товары отгруженные | |||

| Налог на добавленную стоимость по приобретенным ценностям | |||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | — | — | |

| в том числе покупатели и заказчики | — | — | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | |||

| в том числе покупатели и заказчики | |||

| Краткосрочные финансовые вложения | |||

| Денежные средства | |||

| Прочие оборотные активы | — | — | |

| ИТОГО по разделу II | ? | ? | |

| БАЛАНС | ? | ? | |

| Пассив | Код показателя | На начало отчетного года | На конец отчетного периода |

| III.

КАПИТАЛЫ И РЕЗЕРВЫ Уставный капитал |

|||

| Собственные акции, выкупленные у акционеров | (-) | (-) | |

| Добавочный капитал | 18Х838 | 18Х838 | |

| Резервный капитал | |||

| Нераспределенная прибыль (непокрытый убыток) | |||

| ИТОГО по разделу III | ? | ? | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | — | — | |

| Отложенные налоговые обязательства | |||

| Прочие долгосрочные обязательства | — | — | |

| ИТОГО по разделу IV | |||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | |||

| Кредиторская задолженность | 5Х427 | 5Х515 | |

| в том числе: поставщики и подрядчики | 4Х310 | 4Х780 | |

| задолженность перед персоналом организации | |||

| задолженность перед государственными внебюджетными фондами | |||

| задолженность по налогам и сборам | |||

| авансы полученные | |||

| прочие кредиторы | — | — | |

| Задолженность перед участниками (учредителями) по выплате доходов | — | — | |

| Доходы будущих периодов | |||

| Резервы предстоящих расходов | |||

| Прочие краткосрочные обязательства | — | — | |

| ИТОГО по разделу V | ? | ? | |

| БАЛАНС | ? | ? |

ВЫПИСКА ИЗ ОТЧЕТА О ПРИБЫЛЯХ И УБЫТКАХ

ОАО «СИБУР»

| Показатель | За отчетный период | За аналогичный период предыдущего года |

| наименование | код | |

| Доходы и расходы по обычным видам деятельности Выручка(нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 28Х821 | 23Х310 |

| Себестоимость проданных товаров, продукции, работ, услуг | (150115) | (140265) |

| Валовая прибыль | ? | ? |

| Коммерческие расходы | (11375) | (10204) |

| Управленческие расходы | (3Х825) | (3Х025) |

| Прибыль (убыток) от продаж | ? | ? |

| Прочие доходы и расходы Проценты к получению | ||

| Проценты к уплате | (312) | (286) |

| Доходы от участия в других организациях | — | — |

| Прочие операционные доходы | 1Х914 | 1Х029 |

| Прочие операционные расходы | (7908) | (6760) |

| Внереализационные доходы | ||

| Внереализационные расходы | (1239) | (1115) |

| Прибыль (убыток) до налогообложения | ? | ? |

| Отложенные налоговые активы | ||

| Отложенные налоговые обязательства | (415) | (320) |

| Текущий налог на прибыль | (25019) | (14750) |

| Чистая прибыль (убыток) отчетного периода | ? | ? |

Куда предоставляется

Положения федеральных законов устанавливают, что форма 1 бухбаланс и форма 2 отчет о прибылях и убытках, а в установленных случаях и другие формы, должны подаваться обязательно:

- ИФНС — отчетность нужно сдавать по месту регистрации компании. Поэтому филиалы и другие обособленные подразделения не подают ее, а консолидированную отчетность сдает лишь материнская компания. Это нужно делать по месту постановки ее на учет с учетом данных подразделений.

- Росстат — в настоящее время представление отчетности в органы статистике является обязательным. Если этого не делать, то так же как и в первом случае компания и должностные лица могут быть привлечены к соответствующей ответственности.

- Учредителям и иным собственникам фирмы — это связано с тем, что каждый годовой отчет организации должен утверждаться ее владельцами.

- Другим органам, если соответствующими нормами определяется такая обязанность.

Предоставление выписки об открытых расчетных счетах организации

Перечень ситуаций, когда юридическому лицу требуется получить документальное подтверждение наличия и общего числа открытых расчетных счетов, включает:

- подготовку бизнес-плана;

- переговоры с партнерами по бизнесу;

- участие в тендере;

- оформление кредита;

- судебный или прокурорский запрос;

- ликвидацию или реорганизацию компании.

В случаях, когда необходимо получение расширенных сведений о движениях по счету, финансовое учреждение дополняет отчет следующей информацией:

- географическое местоположение проведенных транзакций с указанием адресов компаний и терминалов;

- перечень контрагентов с указанием их наименований;

- размеры удержанных банком комиссионных сборов.

Получить расширенную выписку можно в отделении банка, оплатив небольшой комиссионный сбор, либо бесплатно в личном кабинете пользователя интернет-банкинга.

Инструкция и образцы заполнения КУДиР

Ниже представлены инструкция и образцы КУДиР на УСН (подойдет также для ПСН и ЕСХН, поскольку они очень похожи и являются более простыми в заполнении).

Посмотреть заполненный образец КУДИР на УСН вы можете по этой ссылке.

Посмотреть заполненный пример нулевой КУДИР на УСН вы можете по этой ссылке.

Помимо этого не забудьте указать:

- год, за который заполняется КУДИР;

- название ООО либо ФИО ИП;

- ИНН и КПП для ООО или ИНН для ИП (предусмотрены два разных поля);

- юридический адрес ООО либо адрес места жительства ИП;

- номера расчетных счетов и название банков, в которых они открыты (если есть).

Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов).

ГРАФА №1. Порядковый номер записи.

ГРАФА №2. Дата и номер первичного документа, подтверждающего доход либо расход.

- Если средства поступили в кассу, то записывается дата прихода и номер Z-отчета, который снимается в конце рабочего дня. Например, 10.10.19 чек Z-отчет №0001.

- Если средства пришли на расчетный счет, то записывается дата прихода и номер платежного поручения или выписки банка. Например, 10.10.19 п/п №100, либо 10.10.19 выписка банка №100.

- Если средства поступили по БСО (бланку строгой отчетности), то под каждый такой выданный бланк не обязательно делать отдельную строку в КУДИР. Вместо этого можно записать дату рабочего дня и оформить ПКО, в котором перечислить номера всех выписанных БСО за этот день (при этом в графу 4 заносится сумма средств по этим БСО). Например, 10.10.19 ПКО №100. Группировать БСО можно, только если они выписаны в течение одного дня.

- Если был сделан возврат средств за товар или услугу, то записывается дата фактического возврата и номер платежного поручения или расписки (при этом в графу 4 заносится сумма возврата со знаком минус).

Обратите внимание, что расходы на покупку товаров для их последующей перепродажи заносятся только после их реализации. ГРАФА №3

Содержание операции

ГРАФА №3. Содержание операции.

Данная графа не обладает слишком большой важностью. Примеры заполнения при доходе:

Примеры заполнения при доходе:

- Перечислен аванс работникам.

- Перечислена заработная плата.

- Перечислен НДФЛ с заработной платы.

ГРАФА №4. Доходы, учитываемые при исчислении налоговой базы.

Обратите внимание, что при возврате средств покупателю, сумма записывается в данный столбец со знаком минус. Т.е

не в расходы (графа №5), а именно в доходы (графа №4).

Основные средства – это объекты имущества, которые ИП и ООО используют в течение длительного времени (больше 12 месяцев) при производстве продукции, выполнении работ и оказании услуг. Например, здания, земельные участки, машины, оборудование, инструменты и пр.

Нематериальные активы в отличие от основных средств не имеют материальной формы и являются результатом интеллектуальной деятельности. Например, права на изобретение, товарные знаки, авторские права и т.п.

На первый взгляд данный раздел может показаться очень сложным для заполнения, но на самом деле все очень просто. В нем указываются страховые взносы в размере уплаченных сумм. ИП указывают уплаченные страховые взносы за себя, исходя из стоимости страхового года. ИП и ООО работодатели также указывают уплаченные страховые взносы за физических лиц.

Для заполнения данного раздела удобно использовать калькулятор страховых взносов ИП, который поможет вам рассчитать фиксированные взносы ИП за любой период (к примеру, поквартально).

Заполненные образцы данного раздела доступны по ссылкам выше.

Учёт поступления, выбытия основных средств и порядок проведения их инвентаризации

Д 08 — К 60 — отражены затраты по принятым от подрядных организаций строительно-монтажным работам;

Д 19 — К 60 — отражён НДС, предъявленный подрядчиком к оплате заказчику;

Д 01 — К 08.3 — основные средства введены в эксплуатацию.

При выполнении организацией строительно-монтажных работ хозяйственным способом в бухгалтерском учёте делают следующие записи:

Д 10 — К 60 — приобретены материалы для выполнения работ по сооружению объекта;

Д 19 — К 60 — отражён НДС по приобретенным материалам.

Отражены затраты по возведению зданий, сооружений, монтажу и другие расходы на капитальное строительство за минусом НДС:

Д 08 — К 07 — отражены затраты по монтажу оборудования;

Д 08 — К 10 — отражены затраты по использованным материалам;

Д 08 — К 70 — заработная плата работникам;

Д 08 — К 69 — сумма страховых взносов с заработной платы работников;

Д 08 — К 19 — не возмещаемый НДС списан на увеличение фактических затрат на сооружение и изготовление;

Д 08 — К 68 — начислен НДС на объем выполненных работ;

Д 60 — К 51 — перечислены денежные средства;

Д 68 — К 19 — отражён НДС по приобретенным материалам, выполненным работам, оказанным услугам;

Д 01 — К 08.3 — объект основных средств введен в эксплуатацию.

Приёмку законченных работ по достройке и дооборудованию объекта, производимых в порядке капитальных вложений, оформляют актом приёмки-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3). Передача оборудования в монтаж оформляется актом о приёме-передаче оборудования в монтаж (форма № ОС-15).

Освобождение от обязанностей налогоплательщика НДС – Блоги – Бухгалтерский Клуб

С началом каждого нового финансового года для многих налогоплательщиков особенно актуальным становится вопрос о том, какие же действия предпринять с точки зрения наиболее эффективной оптимизации налогообложения своего бизнеса.

Особенно решительным маневром в этом смысле можно считать смену налогового режима.

Но прежде чем принять столь ответственное решение, стоит рассмотреть все законные методы минимизировать налоговые платежи в рамках применяемой, уже хорошо известной бухгалтеру и руководителю налоговой системы.

В связи с тем, что указанная льгота относится к правовому полю общего режима налогообложения, то ее практическая реализация будет интересна большинству представителей малого бизнеса, работающих с НДС, и хозяйствующим субъектам, временно приостановившим коммерческую деятельность, но не изъявившим инициативу по ликвидации юридического лица или закрытию ИП.

Итак, положения ст. 145 НК РФ предоставляют лицу возможность воспользоваться полным освобождением от исполнения обязанностей налогоплательщика НДС, что подразумевает, в первую очередь, прекращение обязанности по исчислению и уплате налога и ежеквартальному представлению налоговых деклараций по налогу.

Особенно привлекательна данная льгота своим уведомительным характером и государственным предоставлением права начать ею пользоваться с первого числа любого календарного месяца.

Право подать соответствующее уведомление на льготу с началом каждого месяца дает шанс на обоснованную налоговую оптимизацию в наиболее подходящий для финансовых интересов лица момент, а не с началом нового календарного года, как это принято, например, с переходом на упрощенку.

На указанную льготу по НДС имеют право организации и индивидуальные предприниматели, в деятельности которых сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила в совокупности 2 000 000 рублей. Право на льготу действует в течение 12 календарных месяцев.

При любом уровне выручки не имеют право на освобождение лица, реализующие в рассматриваемом периоде подакцизные товары:

- Этиловый спирт;

- Спиртосодержащая продукция с объемной долей этилового спирта более 9% (категория имеет установленные кодексом исключения);

- Алкогольная продукция;

- Табачная продукция;

- Автомобили легковые;

- Мотоциклы с мощность двигателя свыше 150 л.с.;

- Автомобильный бензин;

- Дизельное топливо;

- Моторные масла;

- Топливо печное бытовое.

Определением Конституционного Суда РФ от 10.11.2002г. №313-О установлено, что лица, осуществляющие реализацию одновременно подакцизных и неподакцизных товаров, имеют право на освобождение в части выручки, полученной от реализации неподакцизных товаров при условии ведения раздельно учета в деятельности.

Также запрет на использование льготы введен на обязанность, возникающую в связи с ввозом товаров на территорию РФ, что затрагивает интересы плательщиков-импортеров.

Лица, применяющие льготу, должны представить соответствующее письменное уведомление с пакетом подтверждающих право документов в налоговый орган по месту своего учета не позднее 20-го числа месяца, с начала которого они пользуются данным освобождением.

Подтверждающие документы:

- Выписка из бухгалтерского баланса;

- Выписка из книги продаж;

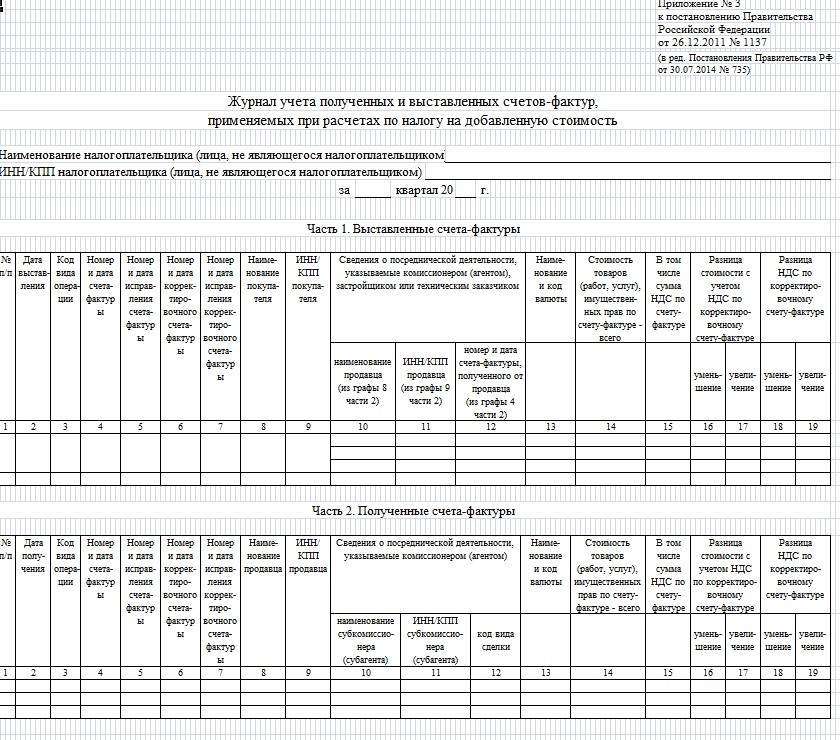

- Копия журналов полученных и выставленных счетов-фактур;

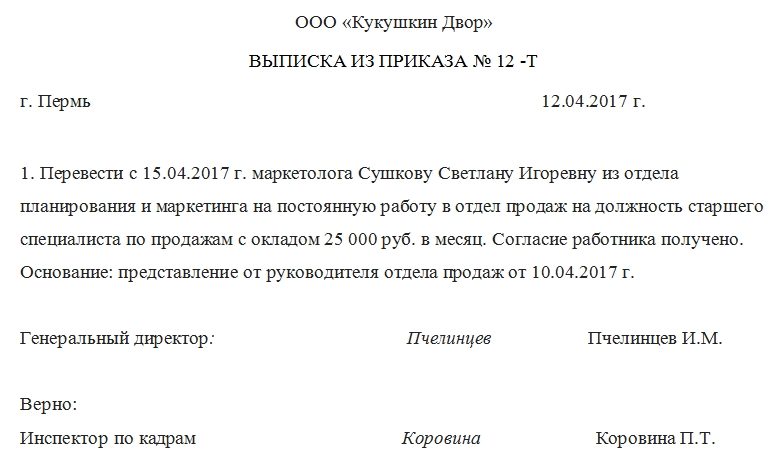

- Выписка из книги учета доходов и расходов и хозяйственных операций (только для ИП).

Для лиц, перешедших на общий режим с иных режимов налогообложения к представлению обязательны выписки из соответствующих учетных регистров.

Основная схема применения льготы достаточно проста и понятна, но через призму практического использования обретает некоторые особенности, которые следует иметь ввиду и учитывать всем заинтересованным лицам.

Прежде всего, следует определиться с порядком расчета суммы выручки. Казалось бы, статья дает исчерпывающую информацию, но некоторые нюансы все же вводят в заблуждение налогоплательщиков, которые лишаются права на льготу по совершенно несущественным основаниям.

Основания

Освободиться от уплаты налога может индивидуальный предприниматель и предприятие, выпускающее данную продукцию. При этом освобождение от уплаты является не обязанностью, а правом, и воспользоваться им могут практически все организации.

Освободиться от уплаты налога может индивидуальный предприниматель и предприятие, выпускающее данную продукцию. При этом освобождение от уплаты является не обязанностью, а правом, и воспользоваться им могут практически все организации.

Благодаря этому компании смогут не оплачивать налог. Основным и единственным условием для этого становится отсутствие НДС в счетах-фактурах.

Оплачивать налог компании вправе в течение года. Освобождение вступает в силу после подачи документов. Как только право реализуется, компания может не предоставлять налоговые декларации и не уплачивать налог в государственную казну. Как только право наступило, не стоит забывать о том, что в счетах-фактурах проставляется пометка «Без НДС». В течение всего периода освобождения компании нужно подтверждать свои права.

Для освобождения от уплаты:

- за 3 месяца до предполагаемой даты подачи заявления выручка предприятия от продажи товаров не должна превышать 2 000 000 рублей;

- необходимо вести учет реализации товаров, в том числе подакцизных и неподакцизных.

Если компания осуществляет реализацию товара подакцизного и неподакцизного, то она вправе воспользоваться правом на освобождение. При этом неподакцизные автоматически не облагаются таким налогом.

Не редко бывает, когда учреждение соблюдает все вышеперечисленные условия, но не может освободиться от налога. Вправе освободиться от уплаты и организации, которые три месяца осуществляли торговлю только подакцизными товарами. К таковым стоит отнести:

- алкоголь;

- пиво;

- табак и табачные изделия;

- бензин

- легковые автомобили.

Все товары прописаны в статье 181 Налогового кодекса Российской Федерации.

Как сделать бухгалтерский баланс из ОСВ

В этой статье я собирался показать, как сделать бухгалтерский баланс из ОСВ.

Однако, прикинув, как я буду это делать, понял, что начну использовать правила и термины бухучета. И я не уверен, что у нас с вами получится одинаковое их понимание.

А посему, я придумал вот что. Писать статью сугубо теоретическую, мне неинтересно. Я хочу задействовать вас, чтобы мы вместе прошли путь от «рассмотрения ОСВ» до заполнения бухгалтерского баланса. Для этого у меня есть свой подход: давая новые знания, я стремлюсь, чтобы было повторение предыдущих. Иными словами, мы повторяем те знания, что служат нам опорой для новых.

Вы вместе со мной проделаете весь путь по созданию баланса на основе ОСВ реального предприятия.

Итак, поехали… Вот ОСВ работающего предприятия. В предыдущей статье мы подготовили ее к созданию бухгалтерского баланса.

Обратите внимание, что я добавил в ОСВ две пустые колонки: «Наименование» и «АП». Для чего я это сделал? Отвечаю — Для самостоятельной работы, для разогрева и вспоминания прошлых знаний

Вот что нам следует сейчас сделать:

- скачайте оборотно-сальдовую ведомость и откройте ее

- в колонке «наименование» напишите, как называется счет. Не надо заглядывать в план счетов. Не надо добиваться какого-то точного совпадения названия счета с тем, как он называется в плане счетов. Просто вспоминайте и пишите. Достаточно, чтобы ваше название отражало суть счета. Например. 50 счет я назову «Касса». А в плане счетов он может называться «Касса предприятия».

- в колонке «АП» у каждого счета проставьте, какой он, «А — активный счет», «П – пассивный счет» или «АП – активно-пассивный счет». Подсказка: Активные счета – это те, что хранят информацию о том, что имеет предприятие и это «то», что помогает предприятию работать и зарабатывать. Обычно «это» можно потрогать. Активные счета всегда имеют дебетовый остаток, либо ноль. Пассивные счета – это долги/обязательства нашей фирмы. Это просто информация о суммах долга. Пассивные счета всегда имеют кредитовый остаток, либо ноль.

Разумеется проставить «А, П и АП» — задача не из простых.

Здесь нужно знание, некоторые размышления.

Я согласен, что есть счета, где можно сходу выставить, а где-то воспользоваться подсказкой и проставить нужную характеристику.

В любом случае, проставьте там, где вы сможете это сделать.

А оставшиеся пустые ячейки заполните согласно плану счетов. Скачать план счетов бухгалтерского учета. Как только решите задание, сравните с тем, что получилось у меня.

Оформление и получение

Перед оформлением необходимо точно посчитать сумму оборота за трехмесячный период. Для этого складывается оборот от реализации (именно который облагается) без учета налога на добавленную стоимость. В расчет не включается продажа.

Для ИП

Данный вид налога считается косвенным, так как изымается из стоимости товара. Для освобождения индивидуального предпринимателя нужно:

- в отделении Федеральной налоговой службы подать заявление соответствующего образца;

- приложить пакет документов, в который входят выписки с бухгалтерского баланса, из книги продаж и книги учета дохода и расхода;

- получить решение по заявке.

Теперь индивидуальный предприниматель вправе не подавать налоговую декларацию. Если выше представленные документы отсутствуют, то предприниматель не вправе получить освобождение. При несвоевременной подаче документов также невозможно получить освобождение.

Подать документы можно лично или отправить их ценным письмом с уведомлением о получении. Недостатком освобождения становится отсутствие права сотрудничества с компаниями, которые начисляют НДС, а также большая бумажная волокита.

Для юридических лиц

Юридические лица также освобождаются от уплаты налога в аналогичном порядке. Изначально представитель организации или юридическое лицо приходит в налоговую организацию и подает заявление с приложением подтверждающих документов. В частности, счета-фактуры, учредительной документации и правоустанавливающей на обеспечение.

Далее на протяжении всего периода освобождения в квитанциях проставляют «Без НДС». Также они обязуются предоставить выписку с баланса, бухгалтерский баланс формы 2 и форму 1 для уточнения наличия суммы НДС.