Учёт доходов и расходов

Ситуация: предприятие, будучи на УСН, покупало какие-либо товары и материалы. Потеряв право быть «упрощенцем», оно теперь может поставить к вычету предъявленные суммы НДС. Это следует из норм НК РФ (п. 6 ст. 346.25, п. 2 ст. 171 и п. 1 ст. 172 НК РФ) и разъяснений чиновников (письма Минфина РФ от 01.10.2013 № 03-07-15/40631, от 15.03.2011 № 03-07-11/53, ФНС от 30.07.2018 № КЧ-4-7/14643). При этом должны выполняться следующие условия:

- счета-фактуры с выделенным НДС имеются в наличии;

- ТМЦ и НДС с них не были отнесены в расходы, уменьшающие налоговую базу при применении «упрощенки»;

- товары были направлены на их применение в облагаемой НДС деятельности.

Находясь на упрощённой системе, налогоплательщики учитывают доходы и расходы в соответствии с кассовым методом — по факту движения денежных средств. Это значит, что доходы признаются тогда, когда деньги поступают, расходы — когда платежи уходят. На ОСНО наряду с кассовым существует учёт по методу начисления. При нём доходы и расходы признаются в том периоде, в котором была произведена операция, а реальное движение денежных средств роли не играет.

Для применения кассового метода на основной системе есть ограничение по выручке от реализации за предыдущие четыре квартала. В среднем по каждому периоду её сумма должна быть не более 1 млн рублей. Если выручка больше, то нужно переходить на метод начисления. Он является основным и применяется большинством компаний.

Если организация начала считать доходы и расходы методом начисления, ей необходимо придерживаться в переходный период таких правил:

В доходах за первый месяц ОСНО отразить дебиторскую задолженность. Это суммы, которые поставщики должны были перевести за товары, отгруженные на УСН. В тот период эти доходы не были учтены, ведь применялся кассовый метод. Теперь же применяется метод начисления, и раз товары уже отгружены, значит, доход от их реализации должен быть учтен.

Если на момент перехода есть полученные авансы, по которым поставка ещё не осуществлялась, то учитывать их при расчёте налога на прибыль не нужно. Эти суммы учитываются в доходе, облагаемом налогом при УСН, поскольку на момент их получения действовал кассовый метод.

В расходах первого месяца на основном режиме нужно отразить суммы непогашенной кредиторской задолженности. Причины те же — применение ранее кассового метода, при котором эти расходы не были учтены. Таким образом, задолженность перед бюджетом, контрагентами или сотрудниками уменьшит базу по налогу на прибыль.

Нельзя списать в расходы образовавшуюся при УСН безнадежную дебиторскую задолженность. Если же она признана таковой после перехода, то учесть её в расходах можно.

Производственные затраты и расходы на покупку товаров для перепродажи списываются после того, как продукция или товар реализованы. Если компания понесла такие затраты на УСН, а реализовать готовую продукцию до перехода не успела, то учесть её стоимость можно в расходах по налогу на прибыль

Причём неважно, какой ранее был выбран объект упрощёнки. Иначе говоря, компания, применяющая «доходную» УСН, после перехода на ОСНО сможет списать такие затраты

Это очень выгодно, поскольку на УСН такой возможности не было.

При расчёте налога на прибыль за период с 1 июля по 30 сентября 2019 года нужно включить:

- в доходы — дебиторскую задолженность в сумме 500 тыс. рублей;

- в расходы — кредиторскую в сумме 100 тыс. рублей.

Аванс в базе по налогу на прибыль участвовать не будет, ведь поставки по нему ещё не было. Однако его нужно включить в доходы при исчислении базы налога по УСН.

Сказанное выше про учёт доходов и расходов справедливо для организаций. Относительно индивидуальных предпринимателей вопрос непростой. ФНС традиционно придерживается мнения, что ИП могут применять только кассовый метод. Ведь вместо налога на прибыль они платят НДФЛ, а он не предусматривает учёта методом начисления. Однако суды в таких делах чаще встают на сторону предпринимателей и признают применение этого метода правомерным.

Переход на НДС с УСН в середине квартала

Если предприятию пришлось перейти на ОСН не в начале квартала, а в его середине или даже конце, то существует следующее правило: рассчитывать НДС она обязана с самого начала квартала, в котором произошел переход, то есть налог необходимо начислить по всем реализованным в этом квартале товарам.

Но проблема состоит в том, что по мнению налоговиков, выставлять счета-фактуры, в соответствии с пунктом 3 статьи 168 НК РФ, можно только по отгрузкам давностью не более 5 дней, о чем они прямо говорят в письме ФНС РФ от 08.02.2007 № ММ-6-03/95@. Таким образом, может сложиться ситуация, что фирма, перешедшая на ОСН, например, с июня, выставить своим покупателям счета-фактуры за апрель и май не сможет. А покупатели, в свою очередь, не смогут поставить к вычету НДС по ним (письмо Минфина РФ от 26.08.2010 № 03-07-11/370).

Есть также положительная судебная практика для налогоплательщиков-продавцов при выставлении ими счетов-фактур за пределами 5-девного срока, говорящая, что штрафных санкций за этот проступок не предусмотрено и покупатели по таким «несвоевременным» счетам-фактурам могут взять НДС к вычету (постановление ФАС Уральского округа от 17.08.2005 № Ф09-3489/05-С1).

Как видим, при переходе с УСН на ОСНО фирме заранее внимательнейшим образом следует оценить возможные последствия такого перехода и попытаться осуществить его наиболее подходящим для себя способом.

Подробнее о переходе с УСН на ОСНО читайте здесь.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

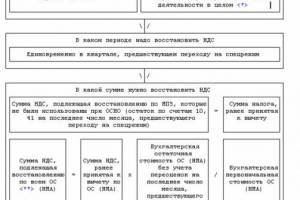

Восстановление ндс при переходе на усн

В связи с этим после расчета суммы к восстановлению, нужно составить бухгалтерскую справку, которая отражает расчет. Затем в книгу продаж вносятся записи о восстановлении налога. Заключительным этапом является внесение изменений к действующим договорам, в частности, если предприятие не планирует выставлять счета-фактуры и уплачивать НДС.

Инфо

Внесение изменений можно сделать путем заключения доп. соглашения или в виде приложения к основному договору. Как следствие в новой редакции договора, которая будет действовать в период применения УСН, будет отображена новая стоимость по услугам, товару. Как и в случае перехода организации с УСН на ОСНО, предприятию необходимо определить налоговую ставку, затем произвести расчеты по основным средствам и по нематериальным активам.

Как исчислять ндс при переходе с усн на осно

Другими словами, судебные выводы сводятся к тому, что на упрощенцев такая льгота не распространяется. За основу своих решений суды берету налоговые нормы, где сказано, что налогоплательщик должен отображать восстановленную сумму налога в декларации. Конечно, в судебной практике встречаются и другие основания, по которым суды считают, что льготное восстановление распространяется не на всех налогоплательщиков.

В отдельных случаях причиной отказа служит вывод о том, что льгота распространяется только при строительстве недвижимости, при этом подразумеваются объекты незавершенного строительства. Впрочем, есть и такие судебные решения, где судьи озвучивали противоположную позицию.

Определение остаточной стоимости основных средств и НМА при переходе с УСН на ОСНО

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима.

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН.

Форма уведомления приведена в приказе ФНС от 02.11.2012 № ММВ-7-3/829.

См. также «Уведомление об уходе с УСН обязательно».

Правовые последствия этих действий включают:

- переход к полному ведению бухучета — для фирм, применявших его упрощенную форму. Фирмы на УСН могут вести бухгалтерский учет по упрощенной форме, допускающей объединение ряда данных. На основе первичных документов при переходе с УСН на ОСНО можно восстановить необходимую для этой системы детализацию учета по счетам, используемым при полной форме бухучета;

- подсчет и уплату налогов, по которым не было обязанностей при УСН; так, применение УСН освобождает от уплаты налога на прибыль, налога на имущество и НДС; для ИП — от НДФЛ со своих доходов, налога на имущество и НДС;

- подачу декларации по УСН до 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность на УСН по данным уведомления (п. 2 ст. 346.23 НК РФ).

Если переход на ОСНО упрощенец совершает в добровольном порядке с начала следующего года, то проблем с основными средствами не возникает. Купленное при УСН имущество списывается равными долями в течение налогового периода — года.

Если же переход с УСН произойдет до окончания года, в учете будет числиться остаток стоимости приобретенного ОС. При объекте «доходы минус расходы» этот несписанный в «упрощенные» расходы остаток стоимости имущества нужно перенести в налоговый учет на ОСНО как остаточную стоимость ОС (письмо Минфина РФ от 15.03.

2011 № 03-11-06/2/34). При переходе на ОСНО с упрощенки с объектом «доходы» вы также вправе определить остаточную стоимость ОС (п. 3 ст. 346.25 НК РФ, п. 15 Обзора, утвержденного Президиумом Верховного Суда РФ 04.07.2018, письма Минфина от 14.06.2019 № 03-04-05/43643, ФНС от 30.07.2018 № КЧ-4-7/14643).

В НК РФ есть норма о расчете остаточной стоимости ОС и НМА при переходе с УСН на ОСНО. Она касается объектов, которые были приобретены еще до применения УСН в период работы на ОСНО. То есть на ОСНО купили имущество, затем перешли на УСН, а потом вернулись на ОСНО. На дату возврата к налогу на прибыль налоговая остаточная стоимость ОС и НМА рассчитывается как разница между остаточной стоимостью этих объектов при переходе на УСН и расходами, списанными за период применения упрощенки (п. 3 ст. 346.25 НК РФ).

Подробнее об основных средствах см. в этой статье.

При прекращении применения УСН (независимо от причины этого прекращения) фирма или ИП становится плательщиком НДС и приобретает обязанность его начислять

В переходный период нужно принимать во внимание, когда поступили деньги. Если аванс за товар поступил до перехода на ОСНО, а его покупка произошла позднее, то начислять НДС нужно только на реализацию

См. также статью «Как быть с ”входным” НДС по основным средствам при переходе с УСН на общий режим налогообложения?».

Начислять НДС при переходе с УСН нужно с начала квартала, в котором совершился переход на ОСНО, даже если это произошло в последний месяц квартала. Фирма должна рассчитать и уплатить налог в бюджет за весь квартал.

Нужно обратить внимание на то, что переоформление счетов-фактур с включением в них НДС возможно только по тем отгрузкам, срок выставления которых (5 дней) истекает в том месяце, когда стал необходимым переход на ОСНО. Это регламентируется тем, что счета-фактуры со дня отгрузки выписывают именно в этот срок (п

3 ст. 168 НК РФ).

Некоторые арбитражные суды приходят к выводу о корректности переоформления счетов-фактур с выделением НДС с начала всего налогового периода по НДС, к которому относится утрата права на УСН (постановление ФАС Поволжского округа от 30.05.2007 № А12-14123/06-С29 поддержал и ВАС РФ в определении от 06.08.2007 № 9478/07).

Шаг 2. Устанавливаем доходы, формирующие базу по налогу на прибыль в переходном периоде

Перечень таких доходов зависит от того, каким методом фирма будет в дальнейшем рассчитывать налог на прибыль. Есть два метода:

- кассовый (для вновь созданных юрлиц);

- начисления.

В первом случае нет специального порядка формирования доходов. После перехода с УСН на ОСНО принципиальных изменений не будет.

Особые правила есть при методе начисления (п. 2 ст. НК РФ). Так, в «переходные» доходы следует включить сумму дебиторской задолженности покупателей, которая образовалась на УСН. Ведь на спецрежиме действует кассовый метод признания доходов. Их учитывают по мере поступления оплаты. Дата реализации товаров, работ или услуг роли не играет (п. 1 ст. НК). Поэтому на УСН стоимость отгруженных, но неоплаченных товаров, работ или услуг не учитывалась в доходах.

Метод начисления предполагает включение выручки в состав доходов по мере отгрузки (п. 1 ст. 271 НК).

“Дебиторку” следует отразить в составе доходов в месяце перехода на “упрощенку”. Не имеет значения, когда она будет фактически погашена.

Обратите внимание, что данное правило касается только налогового учета. В бухучете доходы всегда отражают независимо от оплаты (раздел IV ПБУ 9/99). . При этом в бухучете не придется делать корректировок в части выручки, не учтенной при расчете единого налога

Ведь ранее она была признана

При этом в бухучете не придется делать корректировок в части выручки, не учтенной при расчете единого налога. Ведь ранее она была признана.

Незакрытые авансы, которые фирма получила до перехода с УСН на ОСНО, не оказывают влияния на налоговую базу переходного периода. В доходы включают суммы той выручки от реализации товаров, работ или услуг, которые не успели оплатить до момента перехода (подп. 1 п. 2 ст. НК). Если деньги поступили до перехода, то на ОСНО отсутствует задолженность покупателей.

Авансы, которые фирма получила до перехода нужно включить в налоговую базу по единому налогу. Делают это и в случае, когда товары работы или услуги в счет авансов будут отгружены (выполнены, оказаны) уже после перехода.

Таким образом, если фирма получила аванс на УСН и в счет него отгрузила товары, выполнила работы или оказала услуги, после перехода полученная по ним выручка не увеличивает базу по налогу на прибыль (письмо Минфина от № 03-11-06/2/8).

В чем отличие между УСНО И ОСНО

Режимы УСН и ОСНО имеют множество отличий друг от друга. В первом случае, предприниматель оплачивает единый налог, где в качестве налоговой базы используется определенный процент от выручки либо чистого дохода. В случае с основным режимом предпринимателю нужно оплачивать налоги на полученный доход, имущественные ценности и добавочную стоимость. Отличаются и ставки по налогам. Как показывает статистика, размеры выплат по ОСНО значительно выше в сравнении со взносами по упрощенке. Но здесь нужно отметить, что в некоторых случаях предприниматели могут снизить размеры налогов практически до нуля. Также предпринимателям, работающим по общей системе, предоставляется льгота в виде возможности отказа от оплаты НДС. Данное право предоставляется тем компаниям, где размер дохода за прошлый квартал составляет менее двух миллионов рублей.

Согласно действующим правилам, предприниматели, работающие на «упрощенке», обязаны подавать лишь единый отчет, содержащий в себе информацию о годовых итогах. Ведение учета по общей системе значительно труднее. Предприниматели должны ежеквартально отчитываться о размере полученной прибыли, имущественным налогам и НДС. Также необходимо отметить необходимость ежемесячного внесения взносов по налогам, что не свойственно специальным режимам.

Основываясь на вышесказанном можно сделать вывод, что при применении УСН, предприниматель может самостоятельно составлять все необходимые расчеты. Расходы и прибыль, полученная в течение отчетного периода, подтверждаются кассовыми чеками и другими финансовыми документами. В случае с ОСНО, использовать кассовые чеки с целью признания полученной выручки допускается только в тех ситуациях, когда размер годовой выручки составляет менее одного миллиона.

Беря в учет все вышеперечисленные отличия можно сказать о том, что в случае с ОСНО потребуется опытный специалист, который будет вести бухгалтерию. Многие предприниматели допускают большую ошибку, выбирая данную систему из-за требований партнеров по бизнесу

При выборе системы оплаты налогов очень важно учитывать как интересы контрагентов, так и финансовое состояние своей компании. Для проведения глубокого анализа необходимо привлечение специалистов

Перед тем как переходить с одного режима на другой, следует тщательно проанализировать возможные негативные последствия.

Следует помнить, что в случае перехода, изменить выбранный режим снова можно только в следующем году.

До какого времени нужно подать заявление на переход

Переход на упрощённую систему налогообложения – дело серьезное. Для каждой отдельной ситуации предпринимателей и компаний есть свои сроки и особенности. Помните, что менять систему налогообложения можно только раз в год, поэтому подойдите к решению с умом. При подаче заявления учитывайте выходные и сокращенные рабочие дни ИФНС. Не дотягивайте до последнего: если опоздаете хотя бы на день, то придется еще год работать по ОСНО.

Важный нюанс: законодательно можно подать заявление до 31 декабря 2018 года, который является выходным. Следовательно, сроки переносятся на первый рабочий день после праздников. То есть можно подавать все заявления до 9 января 2019 года.

К слову, если вы в 2018 году работали по УСН, то повторно уведомлять налоговиков об этом не надо. Никто вам не поменяет систему налогообложения, если вы соответствуете всем критериям для применения упрощенки.

Так же можно перейти на УСН без лишних проблем, если еще не прошло 30 дней с момента регистрации бизнеса. Нужно просто принести заявление и передать его в ИФНС, и тогда налоги вы будете платить по упрощёнке, а не по изначально выбранной системе.

Если вы переходите на УСН с общей системы налогообложения, то нужно подать соответствующее уведомление до 31 декабря 2018 года. В таком случае новая схема будет применяться с 1 января 2019 года.

Интересно, что это послабление действует только для компаний на ЕНВД, которые снялись с учёта по вмененке. А если у фирм на других системах что-то поменялось, права сменить их на УСН по такому принципу у них нет.

Менять объект налогообложения можно так же, как и систему – раз в год. На такую смену распространяются те же правила, что и на прочие. Нужно уведомить налоговую о своем решении с помощью заявления до 9 января 2019 года. И тогда с нового отчетного периода вы будете платить налоги по новому объекту. Если не успели – будете работать по старому объекту.

Какие документы требуется подать в ИФНС

После перехода на новую систему, предпринимателю необходимо приступить к ведению новой отчетности. Подавать новые декларации необходимо с момента присвоения общего режима. Это означает, что налоговая декларация должна содержать в себе сведения обо всех финансовых операциях, совершенных с начала квартала, в котором организация начала использовать ОСН. Согласно установленным правилам, компании необходимо заполнять следующие документы:

- Отчет на полученный доход — передается до двадцать восьмого числа месяца, следующего после отчетного квартала.

- Отчет по НДС — передается до двадцать пятого числа месяца, следующего после отчетного квартала.

- Отчет по имущественным налогам — передается до тридцатого числа месяца, следующего после отчетного квартала.

Помимо данных отчетов, субъектам предпринимательства, использующим ОСНО, необходимо вести ещё ряд документов. Обязательно понадобятся кассовый журнал или КУДИР, журнал учета продаж и покупок и регистр ордеров.

Восстановление НДС

Еще одна процедура, без которой переход на ОСНО невозможен — восстановление налога на добавленную стоимость (НДС).

Этот процесс должен включать в себя два основных пункта:

- начисление налога по операциям по выполнению работ, отгрузке товара, оказанию услуг, произведенным начиная с 1 числа того месяца, когда было начато применение общего режима;

- начисление налога по авансовым платежам, полученным от контрагентов нового плательщика ОСНО.

На все эти операции должны быть оформлены счета-фактуры, чтобы впоследствии передать их второй стороне для соблюдения условий по вычету НДС.

Одновременно с этим у предприятия или ИП на ОСНО возникает право на возмещение НДС на основании счетов-фактур поступающих от контрагентов по четырем основаниям.

- По тем материальным ценностям, которые не были отпущены со склада организации и не дошли до производства, а значит и не были оплачены;

- По тем товарам, которые на момент перехода были проданы, но не были оплачены;

- По тем товарам, которые не были реализованы;

- По проведенным работам, предоставленным услугам, а также проданному товару, которые были оплачены на «упрощенке», но не были получены общем режиме.

По трем первым пунктам возмещать НДС следует в первом квартале работы по ОСНО. Четвертый пункт подразумевает возмещение по факту приемки вышеозначенных товаров, работ и услуг к учету.

Какие документы и когда надо подать в ИФНС при утрате права на УСН

- сообщение об утрате права на применение УСН — не позднее 15-го числа месяца, следующего за кварталом, в котором утрачено право на УСН (п. 5 ст. 346.13 НК РФ, Письмо Минфина от 14.07.2015 N 03-11-09/40378);

- декларацию по УСН — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право на УСН (п. 3 ст. 346.23 НК РФ, Письмо Минфина от 14.07.2015 N 03-11-09/40378).

- декларацию по НДС в электронной форме за квартал, в котором утрачено право на УСН, — не позднее 25-го числа месяца, следующего за этим кварталом (п. 5 ст. 174 НК РФ);

- декларацию по налогу на прибыль:

- если право на УСН утрачено в I, II или III квартале — не позднее 28-го числа месяца, следующего за этим кварталом, — декларацию за I квартал, полугодие или 9 месяцев календарного года соответственно (п. 3 ст. 289 НК РФ);

- если право на УСН утрачено в IV квартале — не позднее 28 марта следующего года — декларацию за год (п. 4 ст. 289 НК РФ).

1) объекты движимого имущества которые приняты к учету в качестве ОС до 01.01.2013 и относятся в соответствии с Классификацией ОС к амортизационным группам с третьей по десятую;

2) объекты движимого имущества, которые приняты к учету в качестве ОС начиная с 01.01.2013 и отвечают двум условиям:

- относятся в соответствии с Классификацией ОС к амортизационным группам с третьей по десятую;

- получены в результате реорганизации или ликвидации организации, а также от взаимозависимого лица;

кадастровой

Впервые после утраты права на УСН декларацию (расчет авансового платежа) по налогу на имущество надо подать:

- если право на УСН утрачено в I, II или III квартале и законом вашего субъекта РФ установлены отчетные периоды по налогу на имущество — не позднее 30-го числа месяца, следующего за кварталом, в котором утрачено право на УСН, — расчет авансового платежа по налогу на имущество за этот квартал (п. п. 2, 3 ст. 379, п. 2 ст. 386 НК РФ);

- если право на УСН утрачено в IV квартале или законом вашего субъекта РФ не установлены отчетные периоды по налогу на имущество — не позднее 30 марта следующего года — декларацию по налогу на имущество (п. п. 1, 3 ст. 379, п. 3 ст. 386 НК РФ).

За чей счет будет оплачен НДС при переходе с УСН на ОСНО?

Действительно, стоимость отпущенного товара при отгрузке после перехода фирмы на ОСН была рассчитана без НДС, поэтому полученный этой фирмой аванс его не включал. Так кто же тогда должен оплатить НДС и как поступить фирме в переходный период? Здесь возможны 3 варианта:

- Можно попробовать договориться с покупателем об увеличении цены отгружаемых ему ТМЦ на сумму, равную сумме НДС. Однако вряд ли покупателя это устроит: платить дополнительно к стоимости еще 18% он, скорее всего, не согласится. Правда, можно добиться повышения цены и через суд, подтверждение тому — постановления ФАС Северо-Западного округа от № А05-5260/2010, ФАС Дальневосточного округа от № Ф03-6075/2011 и ФАС Уральского округа от № Ф09-6648/09-С4.

- Неплохой вариант — внести в договор поправки, касающиеся изменения стоимости товара. Фактически она остается прежней, но будет включать в себя НДС. Но помните, что менять цену в одностороннем порядке нельзя — обязательно ее нужно утвердить с покупателем, подписав с ним соответствующее соглашение.

- И последний способ, наихудший. Если покупатель не соглашается ни с одним из вышерассмотренных вариантов, фирме придется либо расторгнуть договор (при этом вернув предоплату), либо рассчитаться с бюджетом по НДС исключительно за счет собственных средств.

В проводках в этом случае сумма начисленного НДС будет выглядеть так:

Дебет 91 Кредит счета 68.

При этом необходимо помнить, что налоговая база по прибыли на сумму начисленного НДС уменьшаться не будет.