Проводки

Проводка представляет собой запись в электронном виде или на бумажном журнале сведений об изменении состояния учитываемых объектов. Она может содержать информацию о дебетуемом и кредитуемом объекте, числовые характеристики изменений объекте.

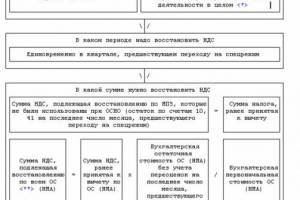

Согласно существующим правилам, «упрощенцы» не платят сбор на добавленную стоимость. Однако, так как после переоформления у фирмы возможен остаток активов – например, ОС, при покупке которых налог списывался из бюджета, необходимо восстановить НДС.

Восстановление при переходе на УСН не требуется на стоимость активов, по которым не был заявлен вычет.

Как начисление отражается в бухгалтерском учете:

| Операции | Д/т | К/т |

| Восстановлен (начислен)ранее возмещенный из бюджета НДС | 19 | 68 |

| Сумма восстановленного НДС учтена в стуктуре прочих затрат | 91 | 19 |

По отраженным ТМЦ в учете на момент изменения режима, платеж исчисляется в сумме, ранее принятой к вычету. Пример: компания перешла на новый режим с начала 2018 года. В фирме числятся остатки товаров на сто тысяч рублей и ТМЦ на двести тысяч. Ставка – 18%, была возмещена полностью.

В конце 2017 года компания должна восстановить платеж по остаткам активов. Каким образом происходит расчет платежа: если к ста тысячам прибавить двести тысяч, получится триста тысяч. Полученное значение умножается на размер ставки = 54000. Операция отражается в проводке. Несколько иначе восстанавливается налог по ОС и НМА. Сумма рассчитывается с остаточной стоимости.

Как избежать необходимости восстанавливать НДС при переходе на упрощенку

Существует два способа не восстанавливать налог при переходе на упрощенку:

1 способ: осуществить переход в статус неплательщика НДС. В Налоговом Кодексе сказано только об обязанностях налогоплательщика. При получении права на освобождение предусмотрена специальная процедура восстановления налога.

Налог восстанавливается только по основным средствам, которые организация еще не использовала для операций, облагаемых НДС. Это значит, что если организация уже пользовалась основными средствами, то восстанавливать налог нет необходимости. То есть компании будет выгодно сначала получить освобождение от НДС и только после этого переходить на упрощенку.

2 способ: перед переходом па упрощенку произвести реорганизацию в форме выделения правопреемника. Для реорганизации компания должна передать другой организации свое имущество. Данная передача не будет считаться реализацией. Также входящий налог по этому имуществу, который уже был принят к вычету, компания восстанавливать не обязана.

Вновь созданная компания может подать заявление о переходе на спец. режим в течение пяти дней после регистрации в налоговых органах. Она должна будет восстанавливать налог по активам, основным средствам, товарам и работам. Однако по переданному имуществу восстанавливать НДС не нужно. В связи с этим входящего НДС у организации нет, также она не использовала налоговые вычеты. Кроме того, правопреемник не наследует обязанности уплаты налогов.

Стоит отметить, что старой организации рекомендуется еще некоторое время после создания новой заниматься осуществлением деятельности. Это нужно для того, чтобы у налоговых органов не возникло лишних вопросов, так как одна компания не заменяется другой, а из одной компании создается несколько.

Входной НДС по оплаченным товарам (работам, услугам)

Итак, перейдя на «упрощенку», вы не будете платить НДС с реализации. Но одновременно потеряете право на вычет входного налога.

Если «упрощенец» выбирает объектом налогообложения доходы, то списание входного НДС его не интересует. Так как при формировании налоговой базы расходы не учитывают вообще.

Если фирма-«упрощенец» в качестве объекта налогообложения выбирает «доходы минус расходы», то входной НДС нужно учитывать как самостоятельный расход. Поэтому в книге учета доходов и расходов налог отражают отдельной строкой.

Это правило действует при учете товаров (работ, услуг), сырья и материалов. При этом ценности должны быть:

— оплачены;

— использованы фирмой для получения дохода;

— экономически оправданны;

— документально подтверждены.

Кроме перечисленных выше условий, входной НДС можно учесть только по тем товарам, стоимость которых списана (то есть товары реализованы).

Момент списания входного НДС

По товарам, купленным для продажи, расходы признают по мере их реализации (пп. 2 п. 2 ст. 346.17 НК РФ). Следовательно, суммы НДС нужно списывать в той части, которая относится к уже проданным товарам (Письмо Минфина России от 7 июля 2006 г. N 03-11-04/2/140).

Другими словами, сумму входного НДС включают в расходы пропорционально стоимости проданных товаров. Эту сумму можно определить расчетным путем.

Для этого следует умножить стоимость реализованных и оплаченных товаров на ставку НДС (Письмо Минфина России от 20 июня 2006 г. N 03-11-04/2/124).

НДСр = Р x налоговая ставка НДС,

где Р — стоимость реализованных и оплаченных товаров, которая списывается на расходы в текущем периоде;

НДСр — сумма входного НДС, которая относится к реализованным и оплаченным товарам и которую можно отнести на расходы текущего периода.

Пример. Фирма «Восход» в августе приобрела партию обуви общей стоимостью 118 000 руб. (в том числе НДС — 18 000 руб.). Товар в том же месяце был оплачен поставщику.

Предположим, что за август часть купленной обуви была реализована, оплата поступила полностью. Стоимость проданной обуви, которую «Восход» учел в расходах, составила 60 000 руб.

Таким образом, на расходы августа можно отнести НДС в следующей сумме:

60 000 руб. x 18% = 10 800 руб.

Но есть и другая точка зрения: входной НДС по товарам (работам, услугам) «упрощенцы» включают в расходы по мере их оплаты. То есть дожидаться их последующей реализации (списания) не нужно. Такой вывод следует из буквального толкования норм ст. 346.16 Налогового кодекса. Однако в этом случае возможны споры с налоговыми органами, которые будут придерживаться мнения Минфина.

Обратите внимание: с 1 января 2009 г. порядок списания входного НДС по сырью и материалам значительно упростился

Теперь входной налог учитывают в расходах в момент погашения задолженности перед поставщиком (п. 2 ст. 346.17 НК РФ).

Суммы НДС, уплаченные при приобретении основных средств и нематериальных активов в период применения УСН, учитывают в первоначальной стоимости этих объектов (пп. 1 п. 1 ст. 346.16 НК РФ, Письмо Минфина России от 4 октября 2005 г. N 03-11-04/2/94). При этом первоначальная стоимость определяется по правилам бухгалтерского учета.

Пример. ЗАО «Актив», работающее на УСН, приобрело оборудование, требующее монтажа, за 177 000 руб. (в том числе НДС — 27 000 руб.).

Доставка и монтаж оборудования проведены сторонними фирмами, стоимость услуг которых в общей сумме составила 47 200 руб. (в том числе НДС — 7200 руб.).

Первоначальная стоимость приобретенного оборудования будет равна 224 200 руб. (177 000 руб. + 47 200 руб.).

Налоговые инспекторы разрешают учесть НДС в расходах только при наличии счета-фактуры от поставщика (Письмо УФНС России по г. Москве от 28 июня 2006 г. N 18-11/3/56398@).

Однако такое требование незаконно, поскольку счет-фактура служит основанием исключительно для вычета НДС (п. 1 ст. 169 НК РФ). Кроме того, Налоговый кодекс не содержит перечень документов для «упрощенцев», которые могут служить документальным подтверждением расходов. Этот вывод содержится в Постановлении ФАС Волго-Вятского округа от 19 сентября 2005 г. N А31-9074/20.

Таким образом, входной НДС можно учесть в расходах, даже если у вас нет счета-фактуры. Главное, чтобы сумма налога была предъявлена в общей стоимости приобретаемых товаров (работ, услуг) и была фактически уплачена поставщику. При этом документальным подтверждением уплаты НДС может быть платежное поручение, в котором указаны реквизиты первичного учетного документа (Письмо Минфина России от 4 октября 2005 г. N 03-11-04/2/94).

Поэтому в случае возникновения споров с налоговыми органами можно ссылаться на Письмо Минфина и указанное выше судебное решение.

Списание входящего НДС

По тем товарам, которые были куплены для последующей перепродажи, расходы учитывают по мере их реализации. Это значит, что налог должен списываться в том периоде, в котором товары были проданы.

Сумму входящего НДС определяют расчетным путем.

Однако по этому поводу есть и другое мнение: организации-упрощенцы должны включать входной налог в статью расходов по мере их оплаты. Это значит, что не нужно дожидаться их списания. Однако если поступать таким образом, могут возникнуть разногласия с налоговыми органами.

Стоит помнить, что учитывать НДС в качестве расходов компания-упрощенец может только тогда, когда у нее имеются счета-фактуры от поставщиков. Это требование выразила УФНС России в одном из своих писем. Однако суд считает, что требование является не вполне законным, так ка счет-фактура может служить основанием только для вычета налога. Также в Налоговом Кодексе нет специального списка для упрощенцев, который определяет перечень документов, подходящих для подтверждения расходов.

Из этого следует, что входящий НДС можно учитывать в расходах даже в тех случаях, когда счета-фактуры от поставщика нет. Главное, чтобы сумма НДС была представлена в общей стоимости товаров, а также была уплачена поставщику. В качестве документального подтверждения можно предъявить платежное поручение.

Ведение налогового и бухгалтерского учета

Очень часто можно встретить ситуации, когда налоговый и бухгалтерский учет не совпадают. Это может возникнуть из-за затрат, признаваемых в бухгалтерском учете, но не входящих в налоговую базу.

Если рассматривать ситуацию с основными средствами, здесь могут быть использованы различные нормы амортизации, следовательно, появляются расхождения в остаточной стоимости активов. Отсюда можно сделать вывод: если основное средство уже списали по бухгалтерскому учету, НДС по нему восстанавливать уже нет необходимости, даже независимо от того, списано ли оно в налоговом учете. А если, наоборот, в налоговом учете основное средство не числится, а в бухгалтерском учете числится, налог нужно будет восстановить.