Сроки сдачи декларации по ЕНВД и уплаты налога

И снова волноваться нечего ─ срок сдачи декларации по ЕНВД на новом бланке остался прежним. По общему правилу после окончания квартала у спецрежимников, применяющих ЕНВД (как у ИП, так и у компаний), есть 20 календарных дней на подготовку отчета и представление его налоговикам. Если заглянуть в п. 3 ст. 346.32 НК РФ, там ничего не изменилось, хотя ФНС рекомендовала применять обновленный бланк декларации.

Обращаем внимание на то, что для подготовки отчетности по ЕНВД за 3 квартал 2018 года у налогоплательщиков будет больше, чем 20 календарных дней ─ крайняя отчетная дата 20.10.2018 выпадает на субботу. Это означает, что по п

7 ст. 6.1 НК РФ декларацию по ЕНВД вполне законно можно сдать в понедельник 22 октября. Опозданием это считаться не будет и штрафа можно не опасаться.

Срок оплаты налога за 3 квартал ─ не позднее 25 октября. В этом вопросе также ничего не поменялось.

Декларация по ЕНВД за 3 квартал 2018 года: какой бланк использовать?

- Действующий в настоящее время (он утвержден приказом ФНС России от 04.07.2014 № ММВ-7-3/) ─ его в прежнем порядке могут применять те компании и ИП, которые не заявляют в отчетном квартале ККТ-вычет.

- Рекомендуемую ФНС форму (бланк ее утвержден приказом от 26.06.2018 № ММВ-7-3/, находящимся на регистрации в Минюсте) ─ эта форма позволяет отразить ККТ-вычет ИП на ЕНВД (п. 2.2 ст. 346.32 НК РФ).

ФНС допускает возможность выбора налогоплательщиком бланка для отчета и поручает нижестоящим налоговым органам корректно выбирать шаблон той или иной декларации во время отчетной компании.

Таким образом, если до начала отчетного периода новый бланк декларации так и не будет официально утвержден, можно отчитаться как на привычном для налогоплательщиков бланке, так и на рекомендуемом ФНС. ИП на ЕНВД, заявляющий вычет по ККТ, лучше использовать рекомендуемый бланк.

25 сентября новый бланк официально опубликован

На портале нормативных-правовых актов официально опубликован новый бланк декларации по ЕНВД.

В обновленном бланке декларации предусмотрена возможность уменьшения предпринимателями «вмененного» налога на сумму расходов на покупку онлайн-ККТ.

Для реализации этой возможности в раздел 3 «Расчет суммы ЕНВД за налоговый период» добавлена строка 040 «Сумма расходов на приобретение ККТ, уменьшающая сумму ЕНВД».

Помимо этого, в декларации появился новый раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму единого налога на вмененный доход за налоговый период». На каждый экземпляр ККТ, в отношении которой предприниматель хочет получить «кассовый» вычет, нужно будет заполнять отдельный раздел 4.

Напомним, что ИП на ЕНВД вправе уменьшить сумму налога на расходы, связанные с приобретением контрольно-кассовой техники, при условии, что купленная касса зарегистрирована в ИФНС в период с 01.02.2017 по 01.07.2018 (для некоторых ИП – до 01.07.2019). Максимальный размер «кассового» вычета – 18 тыс. руб. на один экземпляр ККТ.

Отчитаться по новой форме можно уже за 3 квартал 2018 года. Ведь ранее ФНС рекомендовала использовать именно эту форму декларации, причем еще до того, как она была официально опубликована.

Декларация по ЕНВД с III квартала 2018 года

Период: с III квартала 2018 г.

Форма декларации

Начиная с представления за III квартал 2018 года налоговая декларация составляется по форме, рекомендованной письмом ФНС РФ

от 25.07.2018 № СД-4-3/14369@.

Правила заполнения декларации

Если декларация представляется на бумажном носителе, то она заполняется шариковой или перьевой ручкой черным,

фиолетовым либо синим цветом либо распечатывается на принтере.

При заполнении декларации необходимо соблюдать следующие правила:

- в каждой строке указывается только одно значение показателя. Если значение показателя отсутствует, то в строке

проставляется прочерк. При этом прочерк представляет собой прямую линию, проведенную посередине ячеек по всей длине

поля или по правой части поля при его не полном заполнении. Например: при указании ИНН организации «5024002119»

в зоне из двенадцати ячеек поле заполняется следующим образом: ИНН 5024002119—; - текстовые поля заполняются заглавными печатными символами;

- при распечатке на принтере декларации, заполненной машинным способом, допускается отсутствие обрамления ячеек и

прочерков для незаполненных ячеек. Расположение и размеры зон значений показателей не должны изменяться. Печать знаков

должна выполняться шрифтом Courier New высотой 16 — 18 пунктов; - в верхней части каждой заполняемой страницы декларации проставляются ИНН и КПП организации или ИНН индивидуального

предпринимателя, а также порядковый номер страницы. Декларация имеет сквозную нумерацию страниц; - все значения количественных показателей декларации указываются в целых единицах;

- все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек

(0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы);

Не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать декларации на бумажном носителе;

- скрепление листов декларации, приводящее к порче бумажного носителя.

Порядок внесения исправлений в декларацию

Для исправления ошибок в заполненной декларации необходимо перечеркнуть неверное значение показателя, вписать правильное

значение и проставить подписи должностных лиц организации, подписывающих декларацию, заверив их печатью организации с

указанием даты исправления, или подпись индивидуального предпринимателя с указанием даты исправления. Не допускается

исправление ошибок с помощью корректирующего или иного аналогичного средства.

Уточненная декларация

Если налогоплательщик обнаружил, что в ранее представленной декларации не отразил сведения или отразил их неполностью,

или допустил ошибки, приводящие или не приводящие к занижению подлежащей уплате суммы налога, то ему необходимо составить

новую, уточненную декларацию.

Уточненная декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся

соответствующие изменения.

При перерасчете налоговой базы и суммы налога не учитываются результаты налоговых проверок, проведенных налоговым органом

за тот налоговый период, по которому производится перерасчет налоговой базы и суммы налога.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам

пересчет налога производится:

- за период, в котором были совершены указанные ошибки (искажения);

- либо за налоговый (отчетный) период, в котором выявлены ошибки (искажения), если невозможно определить период

совершения ошибок (искажений).

Состав декларации

Декларация состоит из следующих листов и разделов:

- Титульный лист;

-

Раздел 1. Сумма единого налога

на вмененный доход, подлежащая уплате в бюджет; -

Раздел 2. Расчет суммы единого

налога на вмененный доход по отдельным видам деятельности; -

Раздел 3. Расчет суммы единого

налога на вмененный доход за налоговый период. -

Раздел 4. Расчет суммы расходов

по приобретению контрольно-кассовой техники, уменьшающей сумму единого налога на вмененный доход за налоговый период.

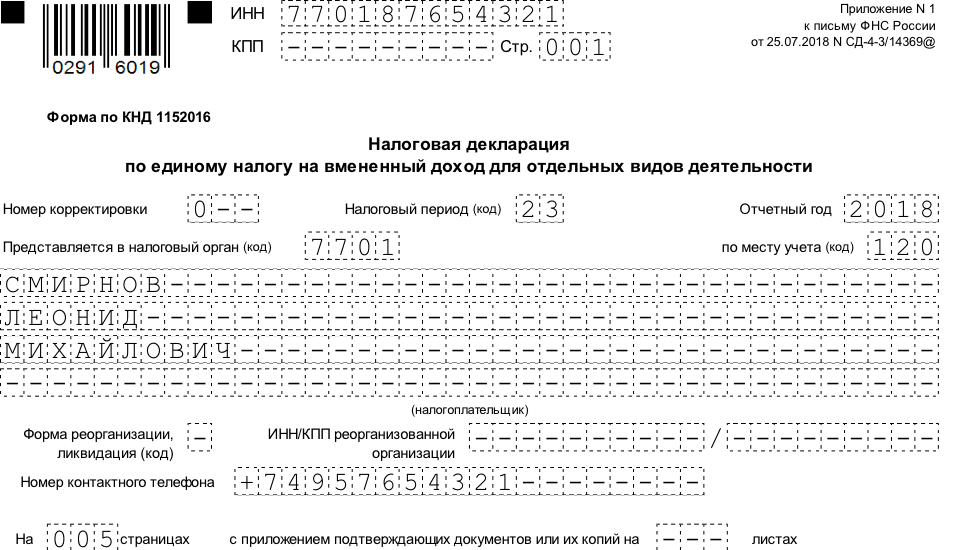

Образец заполнения титульного листа

Расскажем о порядке заполнения декларации по ЕНВД за 3 квартал 2018 года на примере.

ИП Кулешова Надежда Аркадьевна оказывает парикмахерские услуги (ОКВЭД 96.02). В салоне-парикмахерской у Кулешовой Н.А. по трудовым договорам трудятся 4 сотрудника (общая численность ─ 5 чел. включая ИП). В июле 2018 года она зарегистрировала в налоговых органах кассовый аппарат. Расходы на покупку кассы нового поколения (онлайн-кассы), ее настройку и подключение составили 12 480 руб.

Для оформления декларации по ЕНВД Кулешова Н.А. воспользовалась рекомендуемой ФНС формой.

Основной блок титульного листа она заполнила следующим образом:

Заполнение титульного листа обновленного бланка декларации по ЕНВД происходит по обычным правилам ─ изменений в нем не произошло (за исключением штрих-кода). Оформление разделов происходит по следующей схеме:

- Сначала исчисляется сумма ЕНВД за квартал (Раздел 2).

- Затем определяется сумма расходов, включаемых в ККТ-вычет (Раздел 4).

- Определяется сумма налога, подлежащего перечислению в бюджет, с учетом уплаченных взносов и суммы кассового вычета (Раздел 3).

- Итоговые данные переносятся в Раздел 1.

Можно использовать и иной подход: сначала произвести все необходимые вычисления (подготовить исходные данные), а затем последовательно заполнить ими все разделы декларации.

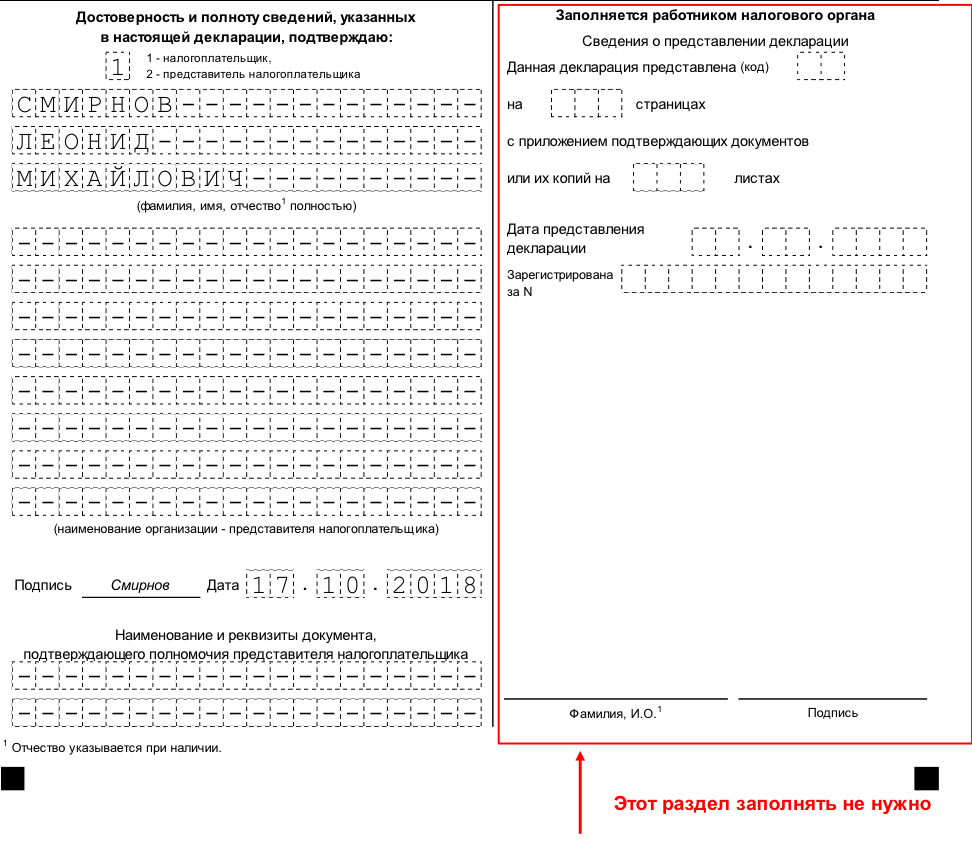

Титульный лист

Этот раздел включает в себя общую информацию о налогоплательщике и самой декларации. Его формат и порядок заполнения не изменились по сравнению с предыдущим отчетом.

- Коды ИНН и КПП берутся из свидетельства, выданного ИФНС. Для предпринимателя КПП не заполняется.

- Номер корректировки указывается в виде «0 – -», «1 – -» и показывает, вносились ли изменения в отчет.

- Период подачи отчета отражается в полях «Отчетный год» (2018) и «Налоговый период» Код налогового периода берется из приложения № 1 к Порядку заполнения, прилагаемому к письму от 25.07.2018 № СД-4-3/ (далее по тексту – Порядок). Для 3 квартала используется код «23».

- Код ИФНС также, как ИНН, заполняется на основе свидетельства.

- Код места сдачи берется из приложения 3 к Порядку. Он показывает, на каком основании отчет подается в данную ИФНС (это может быть место жительства, регистрации, ведения деятельности и т.п.).

- Код формы реорганизации (из приложения 2 к Порядку) и коды реорганизованной компании заполняются только юридическим лицом – правопреемником, сдающим отчет за реорганизованную фирму.

- Номер контактного телефона указывается без пробелов и других «дополнительных» знаков.

- Количество листов самого отчета и подтверждающих документов (если они есть).

- Подтверждение достоверности отчета. Этот блок включает ФИО, подпись ответственного лица и дату заполнения. Если отчет сдает представитель, то указываются сведения о нем и реквизиты доверенности.

- Данные о приемке отчета заполняет налоговый инспектор. Они включают в себя форму подачи, количество листов, регистрационный номер, дату, ФИО и подпись сотрудника ИФНС.

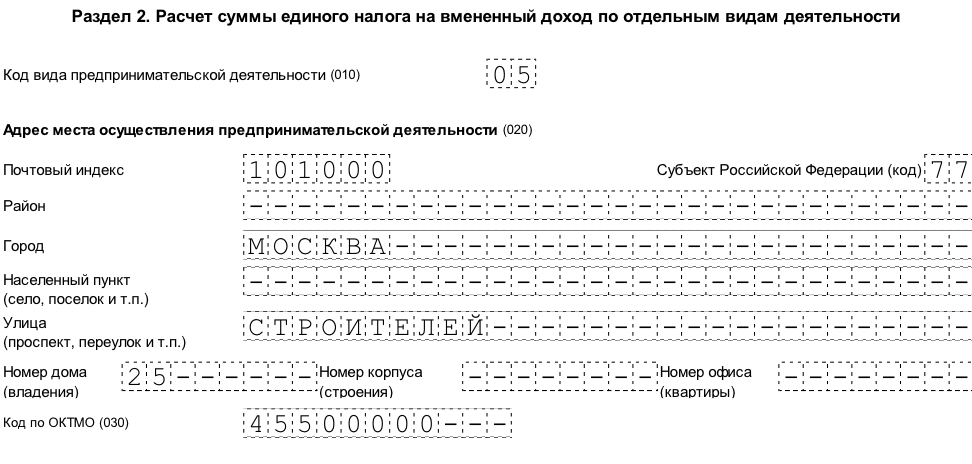

Раздел 2 декларации

Его нужно заполнить отдельно:

- по каждому виду деятельности,

- по каждому месту осуществления конкретного вида предпринимательской деятельности (по каждому ОКТМО).

В нашем примере ИП Кулешова Н.А. осуществляет только один вид деятельности в единственном салоне-парикмахерской, поэтому ей необходимо заполнить только один Раздел 2.

Порядк рядок заполнения раздела:

| Номер строки раздела 2 | Что указать? | Откуда взять данные? |

| 010 | Код вида осуществляемой деятельности (для бытовых услуг «01») | Приложение № 5 к Порядку заполнения декларации |

| 020 | Полный адрес салона-парикмахерской (места осуществления деятельности) | Код субъекта РФ нужно взять из Приложения № 6 к Порядку заполнения декларации |

| 030 | Код по ОКТМО места осуществления деятельности | ОК 033-2013

Общероссийский классификатор территорий муниципальных образований |

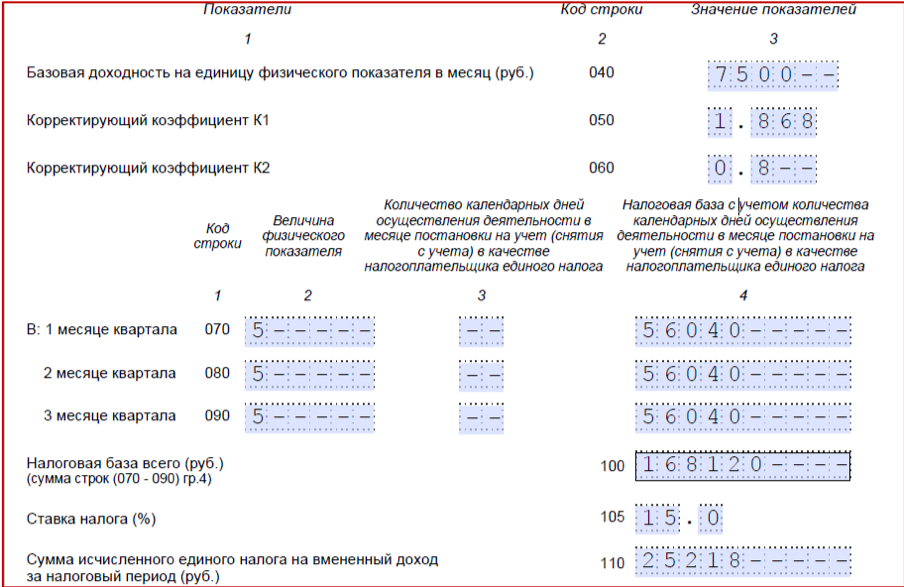

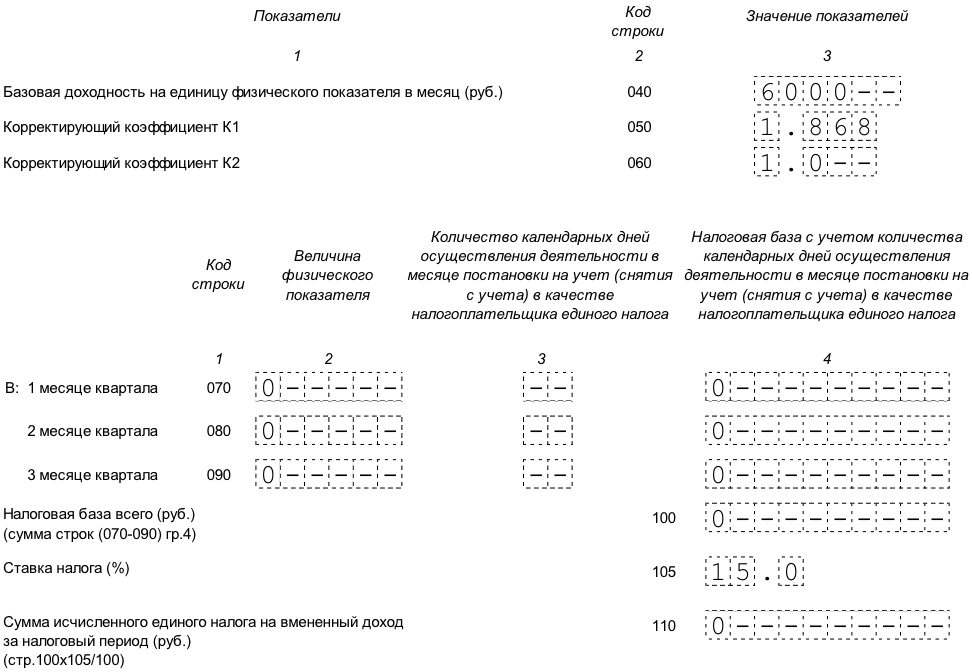

Как заполнить остальные строки Раздела 2 по данным примера, показано на образце:

Графа 3 (по стр. 070-090) для данного примера числовых значений не содержит (проставлены прочерки), так как ИП Кулешова Н. А. в отчетном квартале не вставала на учет/не снималась с учета в налоговом органе. Если бы это произошло в одном из месяцев квартала, в графе 3 мы указывали бы количество календарных дней с даты постановки на учет до конца месяца, в котором ИП (или компания) зарегистрировался как плательщик ЕНВД. В таком случае при расчете ЕНВД будет учтено количество календарных дней фактического осуществления деятельности в месяце постановки налогоплательщика на учет.

По какой форме отчитываться

Бланк декларации ЕНВД за 2 квартал 2019 года по сравнению с первым кварталом не изменился. Он утвержден 26 июня 2018 года приказом ФНС № ММВ-7-3/414@ (далее Приказ). Введение новой формы во второй половине 2018 года было связано с предоставлением вычета за приобретение контрольно-кассовой техники предпринимателям на патенте и ЕНВД. В 2019 году для тех ИП, кто вовремя установил ККТ, возможность получить вычет сохраняется.

К слову, предпринимателей без работников, которые еще не приобрели кассу, должны порадовать последние новости. В закон о кассовой технике внесли изменения, и ИП разрешили не ставить ККТ еще 2 года. Но только тем, кто оказывает услуги или продает продукцию, которую производит сам.

Декларация ЕНВД за 2 квартал этого года должна быть подана до 22 июля. В общем случае последний день срока — 20 число месяца, следующего за окончанием квартала. Но 20 июля приходится на субботу, поэтому крайний срок переносится на ближайший рабочий день.

Чем новый бланк декларации отличается от прежнего: сравнительная таблица

Сразу успокоим налогоплательщиков ─ много тратить времени на изучение нового бланка и порядка его заполнения не придется. Декларация, к которой уже все привыкли, коренным образом не изменилась. Более того, привычный бланк в полном составе c незначительными корректировками перекочевал в новую форму декларации и дополнился разделом № 4. Но и этот раздел нужно заполнять не всем вмененщикам, а только ИП, которые претендуют на ККТ-вычет.

Отличить старый и новый бланки декларации по КНД (коду налогового документа), указываемого на титульном листе декларации, не получится ─ обе декларации имеют КНД 1152016.

Чем же конкретно новый бланк отличается от прежнего? Кроме нового раздела № 4 бланки имеют следующие отличия:

| Реквизит |

Новый бланк |

Действующий бланк |

| Титульный лист | ||

| Штрих-код | 0291 4015 | 0291 6019 |

| Раздел 1 «Сумма ЕНВД, подлежащая уплате в бюджет» | ||

| Штрих-код | 0291 4022 | 0291 6026 |

| Стр. 010 | Код по ОКТМО | |

| Стр. 020 | Сумма ЕНВД, подлежащая уплате | |

| Раздел 2 «Расчет суммы ЕНВД по отдельным видам деятельности» | ||

| Штрих-код | 0291 4039 | 0291 6033 |

| Стр.010 | Код вида предпринимательской деятельности | |

| Стр. 020 | Адрес места осуществления предпринимательской деятельности | |

| Стр. 030 | Код по ОКТМО | |

| Стр. 040 | Базовая доходность на единицу физического показателя в месяц | |

| Стр. 050 | Корректирующий коэффициент К1 | |

| Стр. 060 | Корректирующий коэффициент К2 | |

| Стр. 070 | Налоговая база в 1 месяце квартала | |

| Стр. 080 | Налоговая база в 2 месяце квартала | |

| Стр. 090 | Налоговая база в 3 месяце квартала | |

| Стр. 100 | Налоговая база всего | |

| Стр. 105 | Ставка налога | |

| Стр. 110 | Сумма исчисленного ЕНВД | |

| Раздел 3 «Расчет суммы ЕНВД за налоговый период | ||

| Штрих-код | 0291 4046 | 0291 6040 |

| Стр. 005 | Признак налогоплательщика | |

| Стр. 010 | Сумма исчисленного за налоговый период ЕНВД | |

| Стр. 020 | Сумма страховых взносов, на которые можно уменьшить ЕНВД | |

| Стр. 030 | Сумма страховых взносов, уплаченных ИП в фиксированном размере | |

| Стр. 040 | Общая сумма ЕНВД, подлежащая уплате за налоговый период | Сумма расходов по приобретению ККТ, уменьшающая сумму ЕНВД |

| Стр. 050 | — | Общая сумма ЕНВД, подлежащая уплате за налоговый период |

| Раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму ЕНВД за налоговый период» |

Для плательщиков ЕНВД, не применяющих вычет по ККТ в отчетном квартале, новая декларация оформляется с учетом следующего:

- Разделы 1 и 2 заполняются по прежним правилам.

- В разделе 3 итоговая сумма ЕНВД, подлежащая уплате в бюджет, отражается не по стр. 040 (как в предыдущей версии бланка), а по стр. 050 ─ это новая строка, но ее назначение аналогично стр. 040 прежней версии бланка.

- В стр. 040, посвященной сумме ККТ-вычета, нужно проставить прочерк.

- Раздел 4 не заполняется.

ИП на ЕНВД, заявляющий в декларации по ЕНВД ККТ-вычет, заполняют все разделы декларации. Как это сделать, мы расскажем далее.

Раздел 2: налог и виды деятельности

В нем производится расчет суммы налога по каждому ОКТМО или виду деятельности. Он также не изменился по сравнению с предыдущей формой декларации.

- Строка 010 содержит код вида деятельности. Он выбирается из приложения 5 к Порядку. Например, для оказания автотранспортных услуг по перевозке грузов указывается код 05.

- Строки 020 и 030 включают в себя адрес осуществления деятельности и соответствующий ему код ОКТМО.

- В строке 040 отражается базовая доходность по виду деятельности (ст. 346.29 НК РФ). Для грузовых автоперевозок это – 6 000 руб. на 1 автомобиль в месяц.

- Строки 050 и 060 содержат корректирующие коэффициенты. Коэффициент К1 – дефлятор, общий для всех «вмененщиков». На 2018 год он утвержден в размере 1,868 (приказ Минэкономразвития от 30.10.17 № 579). Коэффициент К2 определяется на местном уровне и учитывает особенности ведения конкретного вида деятельности в данном регионе.

- Строки 070 – 090 содержат расчет налоговой базы по месяцам, а именно:

– графа 2 отражает размер физического показателя, т.е. в данном случае – ноль;

– в графе 4 указывается налоговая база, с учетом коэффициентов К1 и К2, т.е. аналогично – заполняются нули;

– графа 3 используется, если бизнесмен снимался с учета или вставал на учет в течение периода; в данном случае в ней ставятся прочерки.

- Строка 100 отражает налоговую базу за квартал, т.е. сумму строк 070-090 по графе 4, соответственно – тоже содержит нулевой показатель.

- Строка 105 показывает налоговую ставку в %.

- Строка 110 содержит итоговую сумму начисленного налога по этому ОКТМО (виду деятельности), т.е. в данном случае – ноль.

ИЗМЕНЕНИЯ В ДЕКЛАРАЦИИ ЕНВД

Последний раз декларация ЕНВД подвергалась изменениям 01.01.2017. Затем новые изменения в декларацию были внесены Приказом ФНС России от 26.06.2018 № ММВ-7-3/414@. Эти изменения незначительные, они связаны с возможностью уменьшения ЕНВД при покупке онлайн-кассы. Подробности изменений декларации вы найдете в нижней части этой статьи, а пока напомним более существенные изменения декларации, произошедшие в 2017 году.

- На титульном и последующих листах отчета указываются новые штрих-коды.

- Изменился раздел 3. В него внесены изменения в части формулы, касающейся расчета налога в связи с применением права на уменьшение его на суммы уплаченных взносов. С 2017 года такая возможность предоставляется ИП без работников и ИП, применяющим наемный труд.

- Изменилась таблица 4.1 Приложения 2, определяющая порядок представления для определенных видов деятельности отчета в электронной форме.

- В таблице 4.14 в связи с передачей функций по администрированию налоговой, убрали названия фондов — Пенсионный и Медицинский.

- Изменилось приложение 3 в части подпунктов 4-5 пункта 6.1 по расчету налога.

Данные изменения также внесены в формат предоставления декларации в электронном виде.

С того момента в декларацию по ЕНВД изменения больше не вносились.

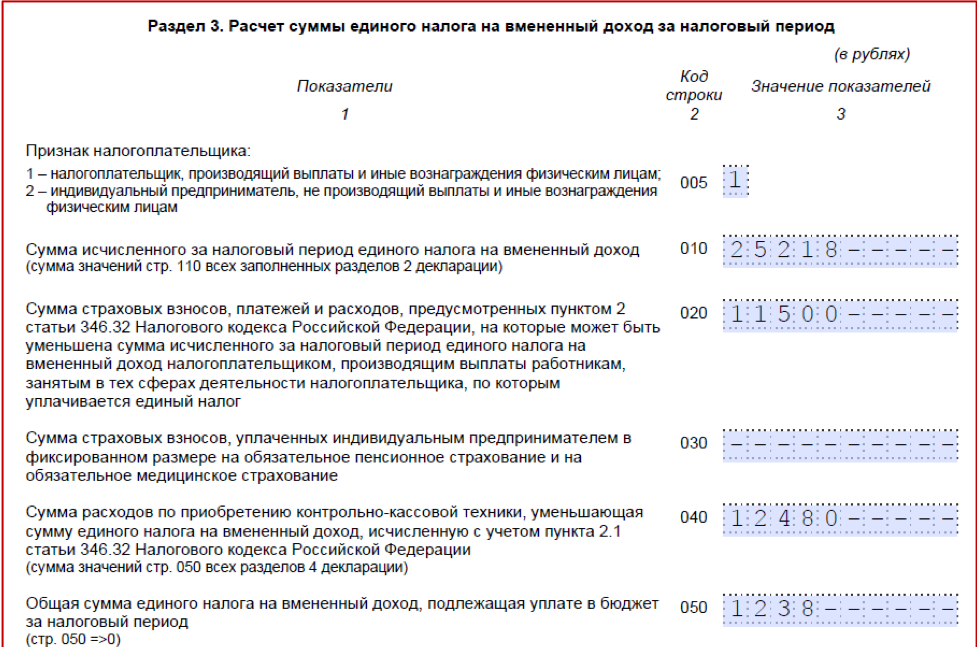

Раздел 3 декларации

Здесь нужно объединить данные из разделов 2 и 4, чтобы рассчитать итоговую сумму налога, подлежащую перечислению в бюджет. Налог сначала нужно уменьшить на уплаченные страховые взносы (но не более чем на 50%), а затем на ККТ-вычет.

ИП Кулешова Н.А. уплатила страховых взносов в 3 квартале 11 500 руб. Это не превышает 50% от исчисленного ЕНВД-налога (25 218 руб. х 50% = 12 609 руб.), поэтому вся сумма взносов включается в стр. 020 раздела 3. Оставшуюся сумму налога в размере 13 718 руб. (25 218 руб. ─ 11 500 руб.) можно уменьшить на ККТ-вычет:

13 718 руб. ─ 12 480 руб. = 1 238 руб.

Эту сумму необходимо указать в Разделе 1 и перечислить в бюджет.

ВАЖНО!

Поясним на примере.

Расходы ИП Родыгина С.А. в 3 квартале на приобретение и подключение онлайн-кассы составили 20 180 руб. А исчисленный налог за этот период (с учетом его уменьшения на сумму страховых взносов) составил 12 780 руб. В декларации за 3 квартал ИП Родыгин С.А. отразит:

- по стр. 050 Раздела 4 ─ сумму ККТ-вычета 18 000 руб. (это максимум, который допускается по п. 2.2 ст.346.32 НК РФ для кассового вычета);

- по стр. 050 Раздела 3 будет проставлен ноль (12 780 руб. ─ 18 000 руб. = – 5 220 руб.

Остаток ККТ-вычета в сумме 5 220 руб. предприниматель отразит в декларации за 4 квартал. При этом сумма остатка вычета определяется исходя не из фактических затрат на ККТ (20 180 руб.), а исходя из допустимого максимума (18 000 руб.).

Приложения к уточненной декларации по ЕНВД

К уточненной декларации приложите сопроводительное письмо, в котором укажите причину исправления первоначальной отчетности. Можно дополнительно приложить и бухсправку.

Статья 80 НК РФ дает следующее описание налоговой декларации — это заявление об объектах налогообложения, о полученных доходах, произведенных расходах и об исчисленной сумме налога. Бланки налоговых деклараций по разным налогам утверждаются Федеральной налоговой службой, поэтому, конечно, это не тот документ, который можно составить в свободной форме. Кроме самих бланков деклараций ФНС утверждает и порядок их заполнения. Достаточно часто при подготовке деклараций налогоплательщики допускают ошибки.

Чтобы избежать этого, рекомендуем при возникновении вопросов своевременно обращаться к специалистам, а также контролировать сдачу отчетности. Проверить себя можно с помощью бесплатного аудита.

Скачать актуальные формы налоговых деклараций и других необходимых документов вы можете в разделе Образцы документов

Что делать, если после сдачи декларации вы обнаружили ошибку? Возможно, придется подготовить и сдать уточненную налоговую декларацию. В одних случаях ее подача будет правом налогоплательщиком, а в других – обязанностью.

Особенности ЕНВД и нулевая отчетность

ЕНВД взимается с вмененного, т.е. заранее установленного дохода, без учета фактической выручки и вообще вне зависимости от ведения деятельности. Главное – чтобы налогоплательщик в принципе имел возможность вести бизнес. Что для этого необходимо – определяется ст. 346.29 НК РФ. В ней перечислены т.н. «физические показатели» для разных видов деятельности. Это может быть численность персонала, количество транспортных средств, торговая площадь и т.п.

Если бизнесмен прекращает или приостанавливает деятельность, то он, по мнению чиновников, должен сняться с учета, как плательщик ЕНВД. Статья 346.28 НК РФ устанавливает для этого пятидневный срок. Если же налогоплательщик не подал такое заявление, то он должен уплачивать ЕНВД, исходя из физических показателей, отраженных в последней поданной декларации. Это мнение контролирующих органов приведено в письме Минфина от 24.10.2014 № N 03-11-09/53916.

Однако существует позиция Высшего Арбитражного Суда, отличная от подхода Минфина (п. 9 Информационного письма ВАС РФ № 157 от 05.03.2013) По мнению судей ВАС, могут быть ситуации, когда налогоплательщик по объективным причинам не имеет возможности использовать свои активы для получения доходов:

- Транспортное средство передано в аренду другим лицам или находится в ремонте после аварии.

- Часть торгового помещения ремонтируется.

В письме ВАС речь идет о ситуациях, когда предприниматель не использует только часть своих активов, но продолжает работать. Однако такой же подход может быть применен и к ситуации, когда «форс-мажорная» ситуация приводит к полному приостановлению деятельности (например, если попавшая в аварию машина была единственной).

ФНС РФ согласилась с позицией ВАС в своей информации, размещенной на сайте ведомства 19.09.2016.

Однако вопрос продолжает оставаться спорным. Сложно предугадать, каким из разъяснений будут руководствоваться налоговые органы на местах в каждом конкретном случае. Чтобы гарантированно избежать претензий налоговиков, в подобной ситуации все-таки лучше временно сняться с учета по ЕНВД, а затем (например, после завершения ремонта) вновь подать заявление о постановке на него.

Далее рассмотрим, как заполнять нулевую декларацию тем, кто все же решил воспользоваться разъяснениями ВАС и ФНС РФ.

Образец декларации по ЕНВД: пример заполнения

Приведем пример заполнения образца декларации по ЕНВД в 2020 году.

Пусть ООО «Принцип» оказывает ветеринарные услуги и имеет 2 клиники по адресам:

- 142200, Московская область, г. Серпухов, ул. Тарусская, д. 3.;

- 142201, Московская область, г. Серпухов, ул. Маяковского, д. 6.

Данные для расчета налога:

| ПОКАЗАТЕЛИ | ЗНАЧЕНИЕ ПОКАЗАТЕЛЕЙ |

| Базовая доходность | 7 500 руб в месяц |

| Физический показатель – количество работников |

Тарусская ул.- 7 человек, Маяковского ул. – 5 человек |

| Коэффициент К1 | 2,005 |

| Коэффициент К2 | 0,7 |

| ОКТМО |

Тарусская ул. – 46770000 Маяковского ул. – 46772000 |

| Уплачено взносов за 1 кв. 2020 | 312 000 руб |

Когда необходимо подать уточненную декларацию?

Если в сданной первичной декларации обнаружены недостоверные сведения или ошибки, то надо оформить уточненную декларацию.

К ошибкам можно отнести:

- Неверные коды (ИНН, КПП, ОКТМО, КБК).

- Арифметические ошибки.

- Неверно указанный налоговый период или дату.

- Нарушение порядка заполнения деклараций.

Под недостоверными сведениями понимают:

- Неверно указанные суммы доходов.

- Неверно указанные суммы расходов.

- Неверно указанные суммы результатов финансово-хозяйственной деятельности.

- Суммы, которые не соответствуют данным лицевого счета и др.

Советуем посмотреть полезное видео на эту тему:

Таким образом, если налог рассчитан, указан в декларации и уплачен в той сумме, которая не затрагивает интересы бюджета (в том числе и при переплате налога), подача уточнений должна происходить на добровольной основе.

▼ Рассчитайте самый выгодный тариф для расчетного счета ИП в калькуляторе банковских тарифов: ▼

В то же время такая ошибка, как неправильно указанный налоговый период, которая напрямую не повлияла на сумму налога, может привести к ситуации, когда ФНС посчитает, что декларация за данный период не представлена, и попытается оштрафовать налогоплательщика по ст. 119 НК за несданную отчетность.

Индивидуальным предпринимателям стоит также знать о том, что закрытие ИП не освобождает их от обязанности подать уточненную декларацию и заплатить недоимку, если сумма налога в первичной декларации была занижена (письмо Минфина от 10.01.2013 № 03-04-05/10-2).

Заполнение третьего раздела

В третьем разделе декларации ЕНВД в строке 005 ставится код вида налогоплательщика:

- 1 — для организаций и ИП, имеющих сотрудников;

- 2 — для ИП без работников.

В строке 010 проставляют значения строки 110 (раздел 2)

Второй раздел заполняется для каждого кода деятельности, а также адреса и ОКТМО.

В строке 020 указываем сумму перечисленных страховых взносов за наемных работников в расчетном квартале.

В строке 030 вписываем сумму фиксированных взносов, уплаченных за себя в данном квартале. С 2017 года строку 030 заполняют обе категории ИП, как без наемных работников, так и с наемными работниками.

К вычету ИП с наемными работниками принимают не более 50% от налога, указанного в строке 010.

Итоговая сумма ЕНВД рассчитывается в строке 040.

Если вы не вели вмененную деятельность, но с учета плательщика ЕНВД не были сняты, то все равно необходимо заполнить бланк декларации по ЕНВД, сдать в налоговую инспекцию и оплатить вмененный налог. Потому что единый налог рассчитывают из потенциально возможного, а не фактически полученного дохода. Даже в случае отсутствия физических показателей для расчета ЕНВД нельзя сдавать нулевую декларацию (письма Минфина от 15.04.2014 № 03-11-09/17087, от 03.07.2012 № 03-11-06/3/43, ФНС от 10.10.2011 № ЕД-4-3/16690@).

Состав отчета

В декларацию по ЕНВД 2019 года входит титульный лист и 4 раздела:

- Раздел 1. Содержит итоги расчетов, то есть сумму ЕНВД к уплате.

- Раздел 2. Здесь отражаются показатели, на основании которых исчисляется налог до применения вычетов. Заполняется отдельно по каждому виду вмененной деятельности.

- Раздел 3. Служит для отражения вычетов и окончательного расчета налога. Работодатели могут уменьшить ЕНВД за счет уплаченных страховых взносов на 50%, а предприниматели без работников — вплоть до нуля. В дополнение к этому, при расчете налога для ИП может быть применен кассовый вычет.

- Раздел 4. Здесь указываются данные о ККТ и сумма вычета. Эта льгота введена только для ИП, поэтому организации ставят прочерки. Также поступают и предприниматели, не заявляющие такой вычет.