Как заполнять

Разобраться в полях документа вам поможет пошаговая инструкция по заполнению декларации по ЕНВД для ИП в 2019 году, которая приведена ниже. Также здесь есть несколько примеров для скачивания:

Второй раздел

Как и советуют законодатели, начнем со второго раздела. Для удобства все данные внесены пошагово в таблицу, в последнем столбце которой можно посмотреть пример заполнения налоговой декларации по ЕНВД за 2019 год для ИП, занимающегося розничной торговлей без сотрудников.

- 15

- –

- –

070, 080, 090 столбец 4

Налоговая база = с. 040 х с. 050 х с. 060 х с. 070 из столбца 2 х (с. 070 столбца 3/число дней месяца).

- 229245

- 458490

- 458490

100

Всего – сумма строк 070, 080 и 090 столбца 4.

1 146 225

105

Ставка

15%

110

Сумма налога = 105 х 100

171 934

Третий раздел

Продолжим с пошаговой инструкции к 3 разделу. В третьем столбце таблицы указан пример, как заполнить декларацию по ЕНВД для ИП без работников.

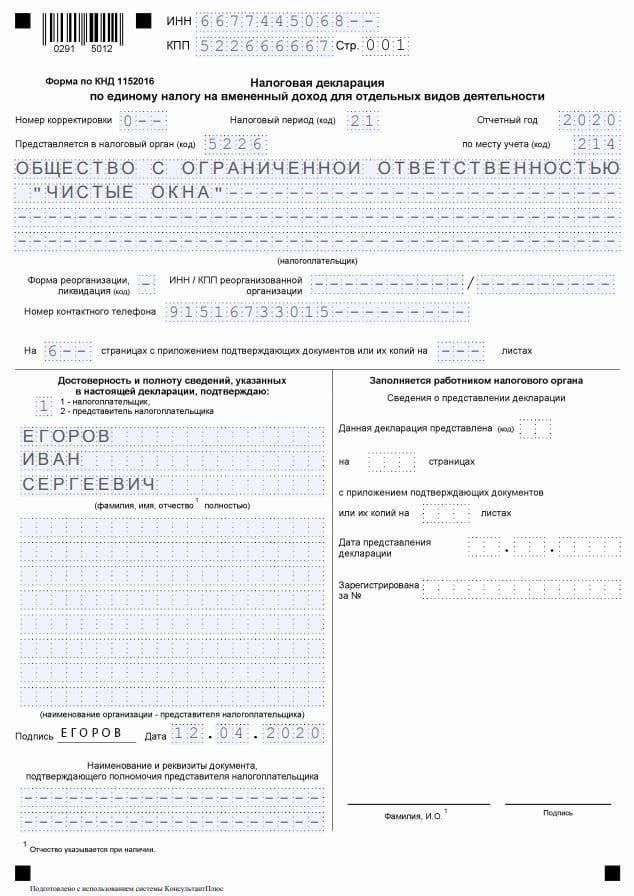

Титульный лист

А теперь перейдем к самому простому – к титульному листу, для которого ничего рассчитывать уже не нужно. Что вписывать в лист, смотрите в таблице, а образец заполнения декларации по ЕНВД в 2019 году для ИП без работников – на фото.

| Наименование поля | Что писать |

|---|---|

| ИНН | Тот ИНН, который прописан в регистрации ИП. |

| КПП | Заполняет лишь руководство организаций. |

| Номер корректировки | Если это первая попытка сдачи декларации ЕНВД за период – 0, вторая – 1, третья – 2. |

| Налоговый период | Код смотрите в приложении №2. |

| Отчетный год | 2019 |

| Представляется в налоговый орган | Какой? Код ИФНС. |

| По месту учета | Код по месту учета в декларации по ЕНВД в 2019 году есть в приложении 3. |

| Налогоплательщик | ФИО, каждое слово в разное поле. |

| Код вида деятельности | Код вашего типа работ, смотрите в классификаторе ОКВЭД или в выписке ЕГРИП. |

| Номер телефона | Формат вольный. |

| На страницах | Общее количество страниц декларации. |

| С приложением документов… | Если приложили к декларации какие-то документы, впишите количество страниц, которые они занимают. |

| Полноту и доверенность сведений подтверждаю | Если подаете отчет сами – 1, представитель – 2. |

| Фамилия, имя, отчество | Заполняет доверенное лицо, если оно есть. |

Осталось поставить дату, подпись. Делает это либо лично ИП, либо его представитель.

ИП не обязан ставить на декларацию ЕНВД печать, поскольку по закону вправе не иметь таковой вовсе.

На какой режим перейти с ЕНВД

Тем, кто привык к уютной вменёнке, так или иначе всё равно придётся от неё отвыкать. Даже если вы не попадаете под сокращения 2020 года, в 21-ом сделать это придётся. Поэтому чем раньше вы задумайтесь на какой режим налогообложения будете переходить, тем проще для вас пройдёт эта процедура.

После отмены ЕНВД останется несколько вариантов:

- ОСНО. Основная система, которая ставится по умолчанию, если вы ничего не выбрали сами. То есть, если вы вменёнщик, который забыл вовремя «слезть» с ЕНВД, в какой-то момент вы обнаружите, что налоги вам начислены именно по ОСНО. Не самое приятное открытие. Все предприниматели на ОСНО платят НДС, с фирм берут налог на прибыль, а с предпринимателей – НДФЛ.

- УСН. Упрощёнка. Упрощённая система налогообложения, которая делится на два варианта уплаты налога. Первый вариант подразумевает ставку в 6% на доход, второй – в 15% на разницу доходов и расходов. Переходить на этот вариант можно только в начале года.

- ПСН. Патентная система налогообложения. Ставка 6%, а налоговая база с которой эти 6% будут браться определяется заранее государством. По факту вы платите налог до того, как будет совершена ваша предпринимательская деятельность. С ПСН тоже сейчас всё не так однозначно. Возможно в скором времени увидим отмену и этого режима.

- Самозанятые. На момент написания статьи, этот режим тестируется в четырёх регионах. Однако судя по активной позиции государства, ждать до 2028 года для введения его по всей территории страны никто не будет. Возможно, мы увидим открытый доступ для становления самозанятым уже в следующем году, или в 2021. Для этого есть все предпосылки.

По этому режиму мы делали отдельную обзорную статью Всё о самозантых, потому что тема как никогда актуальна.

Теперь же нужно понять, какие требования действуют в отношении того или иного режима, чтобы можно было с ЕНВД на него перейти.

В УСН требования такие:

Доход юрлица за 9 месяцев, предшествующих отчётному периоду(то есть переходу с ЕНВД на УСН) не должен быть больше 112 500 000 рублей. ИП же могут переходить с любым доходом. Но и для тех и для других после перехода устанавливается лимит в 150 000 000 рублей дохода в год.

Второе условие – должен учитываться показатель средней численности сотрудников за отчётный период. Он не может превышать 100 человек. Если вы только планируете переходить на УСН, то этот показатель определяется за 9 предшествующих переходу месяцев.

На ПСН могут перейти только ИП. Условия – количество сотрудников не превышает 15 человека, а выручка – 60 000 000 за один год.

Самозанятыми могут стать пока только физлица (ИП и те, кто не вёл деятельность). И только в Москве, Московской области, Калужской области и Татарстане. Все остальные пока ждут. Доход самозанятого не должен превышать 2 400 000 рублей в год. А также деятельность возможно вести только по определённым видам бизнеса. Виды деятельности, которые не входят в перечень разрешённых, установлены ФЗ-422 от 27.11.2018.

Если не подходит ничего из вышеперечисленного, то остаётся только довольствоваться ОСНО.

Новая форма декларации по ЕНВД

С 2018 года, используется новый бланк, предназначенный для составления отчета. Здесь присутствуют некоторые нововведения:

- в третьем разделе добавлена новая стока, которая необходима для указания суммы применяемого вычета на ККТ;

- дополнительно появился четвертый раздел. Сюда вносится информационная справка о кассовых аппаратах, по которым заявлены вычеты. Здесь необходимо указывать модели контрольно-кассовой техники, ее стоимость. Также прописываются номера, как регистрационные, так и заводские;

- в четвертом разделе прописывается, когда именно ККТ была поставлена на учет.

Данный документ сдается в виде отчета, который обязаны предоставить не только юридические лица, но и частные предприниматели. Именно таким способом происходит отчет об уплате единого налога и видах деятельности. Данный налог ежеквартально должен поступать в бюджет государства. В этой декларации налог рассчитывается от базовой доходности. Именно поэтому здесь нет необходимости указывать расходы, доходы и убытки.

https://youtube.com/watch?v=5Yj06Z2WQeA

(Видео: “ЕНВД заполняем ДЕКЛАРАЦИЮ просто, на примере”)

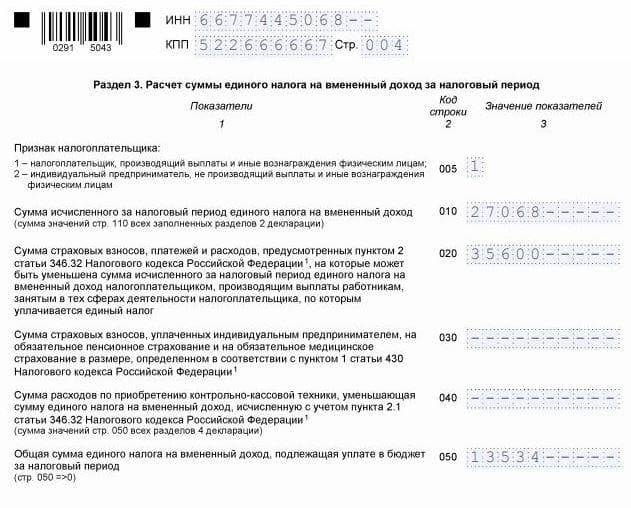

Заполнение третьего раздела

В третьем разделе декларации ЕНВД в строке 005 ставится код вида налогоплательщика:

- 1 — для организаций и ИП, имеющих сотрудников;

- 2 — для ИП без работников.

В строке 010 проставляют значения строки 110 (раздел 2)

Второй раздел заполняется для каждого кода деятельности, а также адреса и ОКТМО.

В строке 020 указываем сумму перечисленных страховых взносов за наемных работников в расчетном квартале.

В строке 030 вписываем сумму фиксированных взносов, уплаченных за себя в данном квартале. С 2017 года строку 030 заполняют обе категории ИП, как без наемных работников, так и с наемными работниками.

К вычету ИП с наемными работниками принимают не более 50% от налога, указанного в строке 010.

Итоговая сумма ЕНВД рассчитывается в строке 040.

Если вы не вели вмененную деятельность, но с учета плательщика ЕНВД не были сняты, то все равно необходимо заполнить бланк декларации по ЕНВД, сдать в налоговую инспекцию и оплатить вмененный налог. Потому что единый налог рассчитывают из потенциально возможного, а не фактически полученного дохода. Даже в случае отсутствия физических показателей для расчета ЕНВД нельзя сдавать нулевую декларацию (письма Минфина от 15.04.2014 № 03-11-09/17087, от 03.07.2012 № 03-11-06/3/43, ФНС от 10.10.2011 № ЕД-4-3/16690@).

Пример расчета налога и заполнения декларации для ИП

Рассмотрим на примере, как рассчитать ЕНВД и приведем образец его декларации. Исходные условия такие:

- ИП Соколов Николай Николаевич занимается в городе Калуге оказанием услуг по ремонту автомототранспортных средств;

- предпринимателем нанят 1 работник;

- на страхование работника в I квартале 2019 года ИП уплатил взносов в сумме 11 000 рублей.

Налог рассчитывается по формуле: БД * ФП * К1 * К2 * 3 (месяца в квартале) * Ставка.

Что значат эти показатели, где их взять и чему они равны у предпринимателя Соколова, понятно из следующей таблицы.

Таблица 3. Данные для расчета ЕНВД ИП Соколов Н.Н.

| Параметр | Значение |

|---|---|

| ФП – физический показатель (ст. 346.29 НК РФ) | 2 работника, вместе с ИП |

| БД – базовая доходность (ст. 346.29 НК РФ) | 12 000 рублей |

| Ставка налога (ст. 346.31 НК РФ) | 15% |

| Коэффициент К1 (приказ Минэкономразвития от 30.10.2018 № 595) | 2,005 |

| Коэффициент К2* (постановление города Калуги от 12 октября 2005 года № 187) | 1 |

*K2 – это корректирующий коэффициент, который определяется местными органами власти для каждого вида деятельности. Посмотреть его можно в нормативном акте своего города, района или иного муниципального образования. Все они размещаются на сайте ФНС в разделе, посвященном ЕНВД

Важно не забыть выбрать вверху страницы свой регион

Чтобы сформировать декларацию, можно скачать бланк, произвести расчеты и заполнить все поля самостоятельно. Однако гораздо удобнее делать это с помощью специализированного онлайн-сервиса.

При заполнении отчета прежде всего вносятся данные на титульный лист. В декларации ИП Соколова следует указать:

- номер корректировки – 0, поскольку форма за отчетный квартал подается впервые;

- налоговый период – 21. Это код I квартала из приложения № 1 к приказу № ММВ-7-3/414@, которым утверждена форма декларации;

- код налогового органа – 4001. Это код ИФНС города Калуги;

- код по месту учета – 320. Означает, что ИП подает декларацию по месту ведения деятельности. Следует взять из приложения № 3 к вышеупомянутому приказу.

На титульном листе также нужно заполнить ИНН, ФИО предпринимателя, отчетный год, указать номер телефона, поставить дату и подпись.

Раздел 1 является итоговым, поэтому заполнять его следует в последнюю очередь. Переходим к Разделу 2 и в строках 010-060 указываем:

- код вида деятельности – 03. Берется из приложения № 5 к приказу № ММВ-7-3/414@;

- адрес, включая код субъекта. Для Калужской области это 40;

- ОКТМО – 29701000 (город Калуга);

- базовая доходность, величина физического показателя, ставка ЕНВД и коэффициенты из Таблицы 1.

Исходная информация внесена, теперь нужно рассчитать показатели:

- Налоговая база за месяц определяется так: БД * ФП * К1 * К2. В нашем примере это 12 000 * 2 * 2,005 * 1 = 48 120 рублей. Ее нужно отразить в строках 070-090 по графе 4.

- Суммарная налоговая база за квартал: 48 120 + 48 120 + 48 120 = 144 360 рублей. Вносится в строку 100.

- ЕНВД до вычетов: 144 360 * 15 / 100 = 21 654 рубля. Отражается в строке 110.

В разделе 3 указывается:

- признак налогоплательщика – код 1, поскольку у ИП есть работник;

- сумма налога до вычетов, которую мы рассчитали в Разделе 2 – 21 654 рубля;

- сумма уплаченных за работника взносов, которую ИП может принять к вычету. Она не может быть больше половины суммы налога: 21 654 / 2 = 10 827 рубль. Поскольку 21 654 – 11 000

- в строке 050 рассчитается итоговая сумма ЕНВД к уплате за квартал с учетом вычетов: 21 654 – 10 827 = 10 827 рублей – именно столько ЕНВД нужно заплатить ИП Соколову за отчетный период. Сумма отражается в Разделе 3 по строке 050.

Теперь осталось отразить результаты расчетов в Разделе 1:

- по строке 010 – ОКТМО;

- по строке 020 – исчисленная сумма налога к уплате: 10 827 рублей.

Заполнение третьего раздела

На этой странице вам понадобится указать соответствующий признак налогоплательщика. Все остальные строки также заполняются необходимой информацией. Чтобы с этим не возникало сложностей, в бланке имеются рекомендации, какие именно данные должны вноситься в каждую строчку. Стоит напомнить, для заполнения декларации необходимо использовать новую форму. Именно в третьем разделе наблюдаются некоторые изменения. Теперь строка, в которой указывается сумма налога, сдвинулась вниз. Этой строке присвоен код «050». А ее место заняла строка «040», в которой указываются потраченные средства на покупку ККТ.

Титульный лист

На титульном листе, как и на всех остальных, сверху вы увидите место для внесения ИНН для физлиц, и КПП для организаций. Ниже указывается номер корректировки. Он свидетельствует о том, первичный это отчет, или уточняющий. Для первичного указывается «0–». Если вы уже сдавали этот отчет, но вам необходимо уточнить определенные данные, снова подается такая декларация. Однако при этом указывается номер корректировки «1–», «2–» и так далее.

Затем прописывается код, соответствующий налоговому периоду. Каждый отчетный квартал имеет свой код. Также пропишите здесь вои ФИО. В соответствующих полях укажите отчетный год, код вида деятельности, контактный телефон.

В нижней части первой страницы имеются специальные поля, предназначенные для информации о руководителе предприятия, если отчет сдается от имени организации. Ниже, в специально предназначенном месте, необходимо проставить дату заполнения документа и подпись.

Шаг 1: Заполните титульный лист

На титульном листе декларации за 4 квартал 2016 года покажите основные сведения о компании или ИП. Поясним некоторые особенности заполнение титульного листа декларации по ЕНВД за 4 квартал 2016 года.

ИНН и КПП

Сверху титульного листа (и каждого листа декларации) покажите ИНН и КПП компании. Причем вписывать КПП, касающийся организации по месту постановки на учет в качестве плательщика ЕНВД (в пятой и шестой позициях КПП должны быть цифры 35). Предположим, что в ИФНС, куда представляется декларация по ЕНВД за 4 квартал 2016 года, организация состоит на учете по двум основаниям: по местонахождению обособленного подразделения и по месту ведения деятельности, облагаемой ЕНВД. Тогда в декларации покажите не тот КПП, который присвоен организации по местонахождению обособленного подразделения, а тот, который присвоен фирме как плательщику ЕНВД (подп. 1 п. 3.2 Порядка, утв. Приказом ФНС России от 04.07.2014 № ММВ-7-3/353).

Номер корректировки

В строке «Номер корректировки» проставьте одну из цифр:

- «0» – для первичной декларации;

- «1» – для первой уточненной декларации;

- «2» – при втором уточнении и т. д.

Следовательно, если вы сдаете декларацию в первый раз, то нужно поставить код «0».

Налоговый период

В графе «Налоговый период (код)» укажите код «24». Именно он будет означать, что вы представляется декларацию именно за 4 квартал 2016 года (а не за какой-то другой период).

Отчетный год

В строке «Отчетный год» укажите «2016». Это будет означать, что декларация подается именно за четвертый налоговый период 2016 года.

Код места представления

В поле «по месту учета» покажите код места представления декларации 4 квартал. Если, к примеру, фирма подает декларацию по своему местонахождению и представляет одну декларацию – укажите код 214. Если декларацию сдается по месту ведения деятельности по ЕНВД – впишите 310 (письмо ФНС России от 5.02.2014 № ГД-4-3/1895). Далее в таблице приведем все коды, которые могут быть указаны в декларации по ЕНВД за 4 квартал 2016 года:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Код налогового органа

В строке «Представляется в налоговый орган (код)» покажите четырехзначный код налоговой инспекции. Его можно посмотреть в выданном ИФНС уведомлении о постановке на учет.

Название или ФИО

Большими буквами укажите полное наименование организации. Индивидуальные предприниматели на каждой строчке последовательно указывают ФИО.

Как учесть затраты на ККТ

Предполагалось, что к сроку подачи декларации ЕНВД за 1 квартал 2018 года будет утверждена новая форма декларации ЕНВД, в которой возможно будет снизить налог на сумму расходов для ККТ. Но действующая в настоящий момент форма налоговой декларации по единому налогу, утвержденная приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@ (ред. от 19.10.2016) на сегодняшний день не поменялась и не предусматривает возможность отражения в Декларации расчета единого налога с учетом уменьшения суммы ЕНВД на сумму расходов по приобретению ККТ.

Одновременно с представлением Декларации налогоплательщикам целесообразно направлять в налоговый орган пояснительную записку с обязательным указанием в ней следующих реквизитов по каждому экземпляру ККТ, в отношении которого применяется вычет.

Образец пояснительной записки прикрепляем.

На сегодняшний день, в связи с появлением новой формы декларации ЕНВД, в которой появился раздел 4 для отражения вычета на сумму расходов по приобретению ККТ, необходимость в заполнении и предоставлении пояснительной записки отпала.

Образец заполнения

Посмотреть пример заполненной декларации ЕНВД можно, скачав его ниже.

|

Название |

Актуальность |

Норматив |

|---|---|---|

|

2020 г. |

Рассмотрим подробнее, из чего состоит форма и как оформляется каждая страница.

Титульный лист

Самый первый лист заполняют все ООО и ИП, перешедшие на вмененку. Здесь указывается основная информация:

- реквизиты налогоплательщика – ИНН, КПП – только для организаций;

- № страницы;

- № корректировки – 0, 1, 2 и т.д.;

- код налоговой;

- код места нахождения предпринимателя;

- полное наименование фирмы или ФИО ИП;

- контакты – телефон, по которому инспектор сможет связаться в случае необходимости;

- подпись того, кто сдает отчетность;

- дата заполнения.

На этой странице есть часть, которую не должен заполнять налогоплательщик. Она предназначена для инспектора, принимающего отчет.

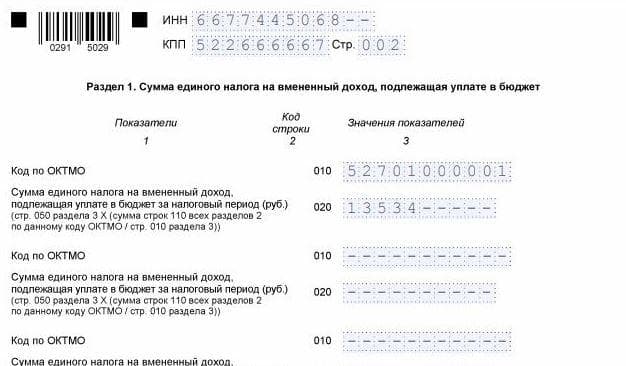

Раздел 1

Оформляется в последнюю очередь. Здесь вписывают данные из раздела 3. Если у предприятия есть обособленные подразделения, зарегистрированные в разных территориальных ФНС, то указываются суммы налога в разбивке по ОКТМО.

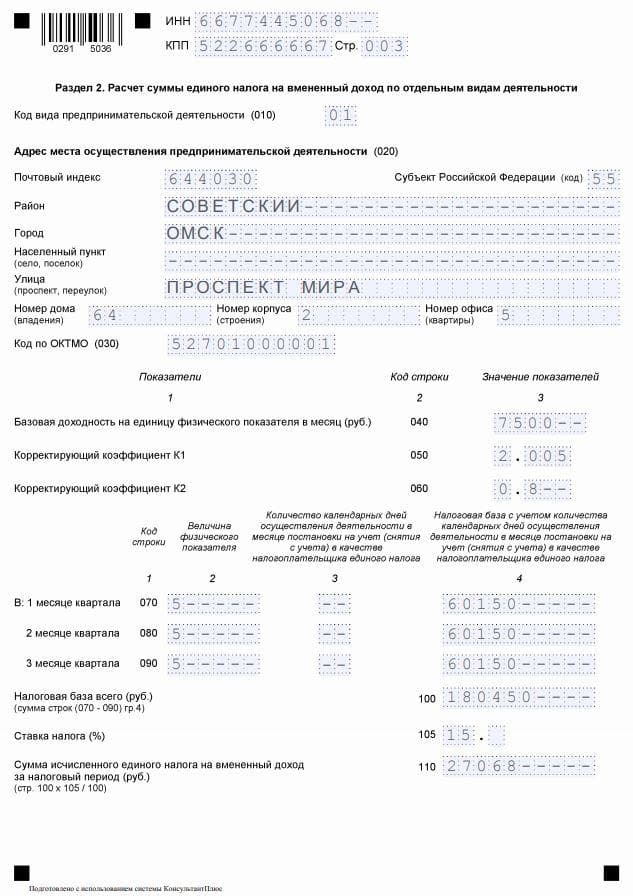

Раздел 2

Эту часть заполняют отдельно по каждому коду деятельности, перечень которых приведен в приложении № 5 к Порядку заполнения формы. Базовая доходность на оказание бытовых услуг равна 7 500 руб. (это на одного работника). Коэффициент К1 на 2020 г. составляет 2,005. К2 устанавливается муниципальными учреждениями, его можно найти на сайте ФНС. В нашем случае он равен 0,8. Физический показатель берется из перечня в ст. 346.29 НК. В рассматриваемом примере это число работников – 5 человек.

Налоговая база за каждый месяц считается умножением:

За квартал:

Исчисленная сумма налога с учетом ставки 15 %, указанной в НК РФ:

Раздел 3

Третий раздел содержит данные о страховых взносах, уплачиваемых в случае наличия наемных работников в ООО или у ИП и за себя, когда их нет. Делается это для уменьшения исчисленного налога.

Если имеются работники по найму, то снизить сумму можно на страховые взносы только в размере 50 % от налога. Когда предприниматель работает один, то ему разрешено «минусовать» платежи в бюджет на всю величину страховых взносов.

В тему. Правила заполнения формы расчета по страховым взносам (РСВ).

В данном случае сумма налога для уплаты в бюджет составит:

Раздел 4

Организации в четвертом разделе ставят прочерки (п. 2.4 разд. VII Порядка заполнения декларации по ЕНВД). А вот предприниматели указывают в нем затраты на приобретение контрольно-кассовой техники. На эти расходы они могут уменьшить сумму начисленного налога.

Пример расчета ЕНВД 2020

Допустим, что компания применяет ЕНВД для розничного магазина, в котором площадь торгового зала составляет 50 кв.м. Расчет налога производится на основании следующих данных:

- Физпоказатель – площадь зала 50 кв.м;

- Базовая доходность – 1800 руб. в месяц с каждого кв.м;

- Коэффициент дефлятор для ЕНВД К1 в 2019 г. – 1,915; в 2020 г. – 2,005;

- Региональный К2 в 2019 и 2020 годах – 1;

- Ставка налога – 15%.

Налог, который уплачивает фирма за каждый квартал 2019 года составляет:

ЕНВД = (1800 руб. х 1,915 х 1 х 50 кв.м х 15%) х 3 мес. = 77 558 руб.

В 2020 году при тех же показателях и К2, но повысившемся коэффициенте-дефляторе, ЕНВД-2020 за каждый квартал составит:

ЕНВД = (1800 руб. х 2,005 х 1 х 50 кв.м х 15%) х 3 мес. = 81 202,5 руб.

Таким образом, ежеквартально фирма будет уплачивать в 2020 году на 3807 руб. больше налога, чем в 2019.

Также см. “Коэффициенты дефляторы по ЕНВД в 2020 году“.