Налогообложение дохода

Субъект предпринимательства в статусе ООО является налоговым агентом, в обязанности которого входит проведение основных финансовых операций по выплате дивидендных платежей, а также по уплате по ним налогов.

Способ расчета обязательного платежа и его величина зависят от статуса получателя дивидендов. Они могут быть физическими или юридическими лицами, резидентами или нерезидентами государства.

Дивиденды российским гражданам

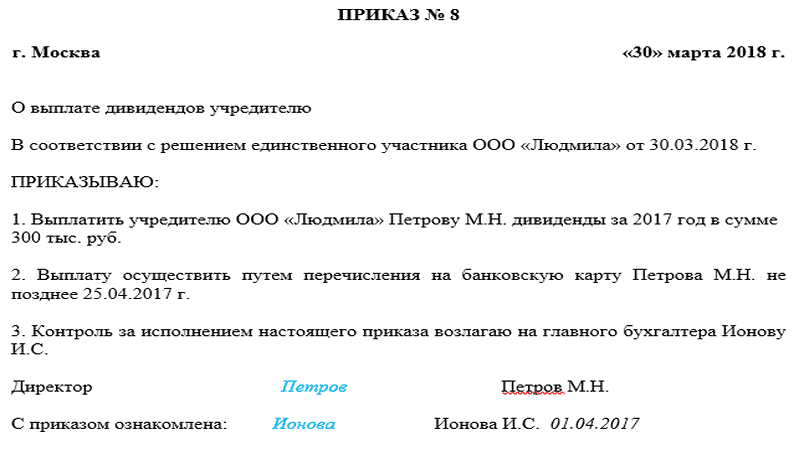

Приказ о назначении выплаты

Дивиденды, выплачиваемые российскому гражданину, облагаются налогами в соответствии с общими принципами налогообложения. Из суммы полученного перевода необходимо уплатить 13 процентов в государственную казну. Обязанность по проведению платежа возлагается на плательщика дивидендов.

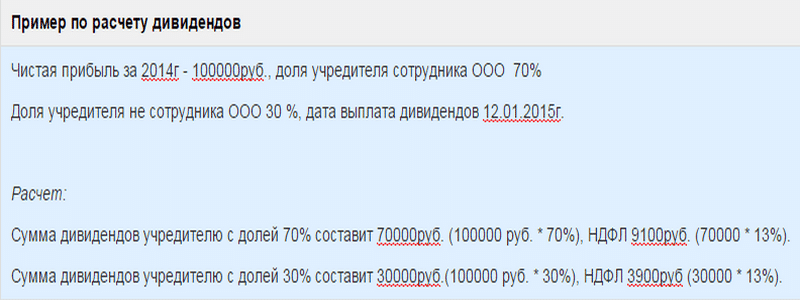

Пример

В 2017 году компанией были выплачены дивиденды в размере 86594 рублей. Поскольку все получатели являются учредители – физические лица с российским гражданством, то из суммы начисления необходимо оплатить налог 86593Х13%=11257,09 рублей. К выплате будет допущена сумма 86593-11257,09=75335,91 рубль. Налог в размере 11257,09 рублей должен быть уплачен компанией на бюджетные счета.

Выплаты гражданам иностранных государств

Пример расчета

Дивидендные выплаты, производимые в отношении учредителей, являющихся иностранными гражданами, облагаются налогом по ставке 15 процентов. Сумма на руки основателю бизнеса будет определяться разностью начисленных дивидендов на прибыль и облагаемого платеж налога.

Дивиденды юридическим субъектам

Если учредителями являются юридические лица, осуществляющими деятельность на общей системе налогообложения, то с полученного дохода необходимо уплатить налог на прибыль, величина на прибыль которого в зависимости от обстоятельств, может быть 0-9 процентов. Подобных обязательств не возникает в случае работы предприятия на упрощенной системе налогообложения.

Распределение дивидендов

Если участников несколько, распределение чаще всего будет пропорциональным доле вклада в УК. Величину дивидендов, приходящуюся на каждого, определяют умножением общей выделенной для распределения суммы на процент, отражающий долю участия.

Если распределение не будет соответствовать пропорции или алгоритму, установленному уставом, то в отношении выплат физлицам это может привести к спорам с внебюджетными фондами, в которые не производятся начисления на суммы законно выплаченных дивидендов. А суммы превышений будут сочтены обычным доходом, для которого эти начисления обязательны.

На что обратить внимание при распределении чистой прибыли предприятия, читайте в статье «Какой порядок распределения чистой прибыли (нюансы)?»

Налогообложение

Относительно уплаты налогов операция по передаче имущества считается реализацией. Отсюда и вытекают последующие обязательства по выплатам в бюджет:

- П. 1 ст. 39 НК РФ говорит о том, что если товары и права собственности на них безвозмездно передаются другому лицу, то это тоже считается реализацией, как и при передаче за плату.

- По ст. 38 НК РФ товаром может считаться любой вид имущества, предназначенный для продажи.

- Ст. 48 ГК РФ позволяет учредителям и акционерам распределять полученную прибыль между собой.

- Право собственности на имущество после передачи переходит к владельцам долей, акций, следовательно налогооблагаться такая операция будет как реализация.

Внимание! Передача имущества в счет выплаты дивидендов признается реализацией. При расчете налога базой будет признаваться стоимость переданного имущества

Цены определяются с учетом норм ст. 40 НК РФ. НДС при расчете в стоимость не включается. Если на товар налагаются акцизы, они подлежат включению

При расчете налога базой будет признаваться стоимость переданного имущества. Цены определяются с учетом норм ст. 40 НК РФ. НДС при расчете в стоимость не включается. Если на товар налагаются акцизы, они подлежат включению.

Налог на прибыль

Переданное имущество на уплату дивидендов с точки зрения расчета налога на прибыль будет считаться проданным. По ст. 249 НК РФ выручка от реализованных имущественных прав признается доходом, в том числе если реализация не включала в себя перечисление денежных средств. Эквивалент денежного выражения переданных в натуральной форме товаров должен включаться в налоговую базу для расчета налога на прибыль.

П. 1 ст. 268 НК РФ позволяет уменьшить ее. Стоимость для уменьшения налоговой базы будет определяться для разных групп имущества так:

- Для купленных товаров с целью дальнейшей перепродажи — в сумме, за которую их купили. При определении стоимости обязательно учитываются положения, закрепленные в учетной политике конкретной организации.

- Если передается имущество, на которое начисляется амортизация, учитывается остаточная стоимость, полученная после вычитания амортизационных отчислений.

- По имуществу, на которое не предусмотрено начисление амортизации, база снижается на первоначальную покупную стоимость.

Так как имущество, переданное участникам, является доходом в натуральной форме, с его стоимости нужно удерживать НДФЛ. Обязанность по расчету и уплате лежит на организации, выплачивающей дивиденды. Норма закреплена ст. 214, 226 НК РФ. Налоговая база для исчисления налога на доход определяется как рыночная стоимость имущества. Налог рассчитывается умножением базы на процентную ставку. Для выплаты по дивидендам лицам, имеющим долю, она равна 9%. Перечисление в бюджет должно быть исполнено не позднее дня фактического получения участниками доходов. Поскольку долю имущества передать в качестве бюджетных платежей нельзя, НДФЛ вычитается из заработной платы или иных выплат в денежной форме. И перечисляется в бюджет в тот же день, когда перечислена зарплата. В соответствии со ст. 138 ТК РФ единовременно удержать из нее можно не более 50%. Данные по выплатам НДФЛ по дивидендам также необходимо подавать в налоговую инспекцию в форме отчета 2-НДФЛ.

Страховые взносы: ПФ, НС, ПЗ, ТФОМС, ФФОМС, ФСС

По ФЗ от 24.07.2009 г. №212 , ст. 7 страховые взносы начисляются на доходы лиц, полученные за выполнение работ или оказание услуг. При этом лица должны быть работниками организации, оформленными по трудовому договору или исполняющими трудовую функцию по договору ГПХ. Выплата дивидендов не является вознаграждением за труд. Это отчисление за вклад в уставный капитал фирмы. Даже если учредитель, акционер занимает должность в организации, официально числится в ее штате и платит НДФЛ из своей зарплаты, полученные дивиденды не будут относиться к трудовым доходам. Он будет получать свою долю прибыли от взноса в бизнес. Поэтому оснований для начислений страховых взносов на выплаты по дивидендам нет.

Законодательно возможность выплатить участнику часть прибыли в натуральной форме предусмотрена

Но важно предусмотреть, чем будет обосновано это решение и выгодно ли это стратегически. Выплата дивидендов – не только исполнение обязательств, но и показатель стабильности, надежности и солидности компании для партнеров и потенциальных участников

Выплата дивидендов недвижимым имуществом ооо

Вопрос: Уставом ООО предусмотрена выплата чистой прибыли участникам ООО недвижимым имуществом. В 2014 г. ООО приняло решение о выплате участникам прибыли недвижимым имуществом. Каков порядок документального оформления выплаты прибыли участникам ООО имуществом?

Обоснование: В соответствии с п. 1 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью” (далее – Закон N 14-ФЗ) общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества.

Налог на добавленную стоимость

- создание новой организации, передача ей имущества обусловлены деловыми целями, например разделение бизнеса, избавление от непрофильных активов, привлечение денежных средств и т. д.;

- улучшение финансовых показателей налогоплательщика в связи с передачей имущества;

- повышение эффективности управления имуществом и др.

В некоторых случаях такими «льготными» положениями НК РФ пользуются недобросовестные налогоплательщики, которые стремятся снизить НДС от реализации дорогостоящего имущества.

Например, может применяться порядок реализации имущества, предусматривающий его передачу в уставный капитал организации с последующей реализацией долей в этой организации (как указывалось, реализация долей не должна облагаться НДС).

Помимо того может использоваться и такой порядок, согласно которому покупатель имущества вносит в уставный капитал организации-продавца деньги, а затем выходит из состава учредителей, получая имущество в оплату стоимости доли (эта операция также не облагается НДС).

Выплата дивидендов имуществом: какие налоги платить

Практика выплаты дивидендов иным имуществом не так распространена, во-первых, из-за обязательного указания в уставе компании видов имущества, которое может быть передано в счет дивидендов, во-вторых, из-за позиции Министерства финансов и налоговых органов о том, что в данном случае возникает реализация и, соответственно, обязанность уплатить НДС и налог на прибыль (единый налог при УСН).

Следуя судебной логике, при выплате дивидендов участнику — юридическому лицу также не будет объекта налогообложения НДС и налогом на прибыль, а при соблюдении условий подп.1 п.3 ст.284 НК РФ (доля более 50 % в течение более 365 дней) — налоговая ставка у получателя дивидендов будет 0 %.

Возможность выплаты

Закон гарантирует собственникам компаний практически полную свободу предпринимательской деятельности, в том числе при определении порядка и размера дивидендных выплат. Вот какие правила этой процедуры зафиксированы в ГК РФ и профильных нормативных актах:

- стандартная форма распределения прибыли заключается в утверждении размера дивидендов и их выплате в денежном выражении;

- учредители компании могут предусмотреть возможность получить часть прибыли в виде имущественных активов – для этого нужно заранее внести соответствующий пункт в учредительные документы;

- в состав имущественных активов, который могут передаваться в качестве дивидендов, включаются вещи, недвижимые объекты, автотранспорт и иные предметы, не исключенные из оборота.

Необходимость использования такого варианта выплаты дивидендов может заключаться в отсутствии свободных средств у предприятия, когда все они вложены в длительный производственный процесс. Очевидно, что извлечение оборотных средств может негативно сказаться на результатах деятельности – в этом случае свободное имущество смогут получить собственники.

- Основанием для такой формы выплаты дивидендов будет являться решение общего собрания участников компании, итоги которого оформляются в виде протокола.

- Если у фирмы только один собственник, он будет принимать единоличное решение.

Любая форма выплаты дивидендов будет отражаться в документах бухгалтерского учета, а также подлежит налогообложению.

Бухгалтерский учет

Выбор счетов при отражении операций по расчетам с участниками будет варьироваться в зависимости от того, кому выплачиваются дивиденды и за счет какого имущества. Если получатели – работники фирмы, имеющие акции, будет использоваться счет 70. Выплаты учредителям, не состоящим в штате как работники, отражаются на счете 75.

Важно и то, что отдают в качестве дивидендов. Если это продукция, товары, нужно использовать 90 счет

По остальным видам имущества, например, оборудование, материалы, обычно применяется счет прочих доходов и расходов – 91.

Остальные счета используются для отражения таких сторон деятельности:

- 84 – счет для учета прибыли;

- 68 – платежи в бюджет;

- 01 – основные средства;

- 41 – товары;

- 43 – готовая продукция;

- 51 – платежи с расчетного счета;

- 99 – отражение прибылей, убытков.

При выплате дивидендов операции на счетах выглядят примерно так:

| Счет по дебету | Счет по кредиту | Содержание хозяйственной операции |

|---|---|---|

| 84 | 70 | Начисление дивидендов работнику. |

| 84 | 75 | Начисление дивидендов учредителю, не являющемуся работником фирмы. |

| 75 | 68 | Начислен НДФЛ по выплатам учредителям – не сотрудникам. |

| 70 | 68 | Начислен НДФЛ на выплаты работникам фирмы, имеющим акции. |

| 70 | 91/прочие доходы | Проведена передача имущества участникам в качестве дивидендов. Операция должна сопровождаться товарной накладной ТОРГ-12 и М-15 по отпуску материала. |

| 91/прочие доходы | 01/выбытие ОС | Списание остаточной стоимости основных средств. Операция должна сопровождаться документами по формам: ОС-1, ОС-1А, ОС-1Б. |

| 91/прочие расходы | 01 | Проведено списание материалов. Осуществляется по документу М-15. |

| 75 | 90/выручка | Если дивиденды выплачены продукцией собственного производства, операция отражается в качестве выручки. Данная проводка совершается в отношении выплат учредителям, не состоящим в штате. |

| 70 | 90/выручка | Так отражается операция, если доход по акциям выплачен продукцией собственного производства работника фирмы. |

| 90/себестоимость | 41 | На себестоимость списываются товары, переданные в качестве выплат по дивидендам. |

| 90/себестоимость | 43 | На себестоимость списывается произведенная продукция, переданная участникам в счет дивидендов. |

| 90/НДС на выручку | 68 | Начисление НДС на имущество, предназначенное для передачи участникам в качестве дивидендов. |

| 68 | 51 | С расчетного счета по уплаченным дивидендам перечислен в бюджет НДФЛ. |

| 75 | 84 | Если дивиденды не выплачены, они включаются обратно в прибыль. Эта проводка действует для учредителей – не работников. |

| 70 | 84 | При невыплате работникам организации, операция проводится так. |

| 91 | 68 | Начислен НДС на выплату имуществом. Но не готовой продукцией, а например, основными средствами и т. п. Документально операция сопровождается счетом-фактурой. |

| 90, 91 | 99 | Финансовый результат |

Что нужно для выплаты дивидендов?

Правила выплаты дивидендов учредителям ООО в 2020 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих:

- полной оплаты УК;

- полной выплаты его доли выбывающему участнику;

- превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов;

- отсутствия признаков банкротства, в том числе и после выдачи дивидендов.

Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов.

Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация:

- указание на год, за который хотят выплатить доход участникам;

- сумма, отведенная на дивиденды;

- форма выдачи и срок осуществления выплат.

В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

См. также «Нужно ли начислять НДС при выдаче зарплаты или дивидендов имуществом?» и «Дивиденды имуществом – позиция ВС РФ».

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя.

Как и ранее, фактическую выплату дивидендов в 2020 году осуществляют с удержанием налога. Их применяют независимо от года, за который происходит начисление, к платежам, произведенным в 2020 году:

- НДФЛ у физлиц — 13% (п. 1 ст. 224 НК РФ) для граждан РФ и 15% (п. 3 ст. 224 НК РФ) для нерезидентов;

- налога на прибыль у юрлиц — 13% (подп. 2 п. 3 ст. 284 НК РФ) для российских фирм и 15% (подп. 3 п. 3 ст. 284 НК РФ) для иностранных юрлиц.

К ситуациям выдачи дивидендов юрлицу, не менее года владеющему более чем 50% доли в УК, можно применить ставку 0% (подп. 1 п. 3 ст. 284 НК РФ).

Вопрос об обложении налогом на прибыль дивидендов, выдаваемых юрлицу, возникает даже у того ООО, налоговый режим которого освобождает его от обычных платежей по прибыли.

Если ООО, выдающее дивиденды, является также и их получателем, то базу для определения налога, начисляемого на выплаты участникам-резидентам, можно уменьшить. Для этого из общей суммы прибыли, выделенной для распределения, вычитается общая сумма полученных дивидендов. Потом разницу надо умножить на долю участия и на ставку налога (п. 2 ст. 214 и п. 2 ст. 275 НК РФ). Для юрлиц и иностранных граждан такой порядок расчета неприменим.

Оплату налогов осуществляют не позднее 1-го рабочего дня, следующего за днем выплаты, независимо от того, кому платятся дивиденды:

- физлицу (НДФЛ) — п. 6 ст. 226 НК РФ;

- юрлицу (налог на прибыль) — п. 4 ст. 287 НК РФ.

Если дивиденды не получены участником в установленный решением срок, то он может обратиться за ними в течение 3 лет (или 5 лет, если оговорка по этому сроку есть в уставе) с даты завершения 60-дневного срока, отведенного на оплату (п. 4 ст. 28 закона № 14-ФЗ). По прошествии срока, установленного для обращения, требования о выплате не исполняют, а сумму неистребованных дивидендов возвращают в состав прибыли.

Выплата дивидендов имуществом

В настоящее время некоторые сотрудники достаточно часто направляются в заграничные командировки. В связи с этим налоговый статус таких сотрудников в течение года может меняться. Это относится и к сотрудникам-иностранцам. Данные сотрудники могут становиться то резидентами, то нерезидентами в зависимости от количества дней, проведенных на территории РФ. В статье подробно расскажем обо всех нюансах, связанных с определением налогового статуса работника для исчисления с его доходов НДФЛ.

В п. 32 постановления от 17.03.2004 г. № 2 Пленум Верховного Суда РФ разъяснил, что в соответствии с п. 1 ст. 66 и п. 3 ст. 213 ГК РФ собственником имущества , созданного за счет вкладов учредителей (участников) хозяйственных товариществ и обществ, а также произведенного и приобретенного хозяйственными товариществами или обществами в процессе их деятельности, является общество или товарищество.

Выплата дивидендов имуществом: какие налоги платить?

Говоря о безналоговых и низконалоговых способах консолидации активов, нельзя не упомянуть о возможности передачи имущества в качестве выплаты дивидендов.

В соответствии со ст.43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения.

Дивиденды могут выплачиваться денежными средствами, в том числе как в безналичной, так и наличной форме, а в случаях, предусмотренных уставом, — иным имуществом. В любом случае решение о выплате дивидендов должно быть принято общим собранием участников с подписанием соответствующего протокола. Если участник один, то он самостоятельно решает, в каком порядке ему будут выплачиваться дивиденды.

И еще очень важно соблюсти одно правило: выплата дивидендов возможна только при условии, что чистый доход компании (или величина чистых активов) больше ее уставного капитала и резервного фонда, в том числе и после выплаты дивидендов. Поскольку дивиденды являются прибылью участников общества, возникает вопрос об уплате соответствующих налогов

Ставки налога на прибыль/НДФЛ составляют от 13 до 15% в зависимости от того, кто является получателем дивидендов, при этом получатели-юридические лица или ИП, находящиеся на специальных режимах налогообложения, уплачивают налог на прибыль/НДФЛ независимо от выбранной системы налогообложения

Поскольку дивиденды являются прибылью участников общества, возникает вопрос об уплате соответствующих налогов. Ставки налога на прибыль/НДФЛ составляют от 13 до 15% в зависимости от того, кто является получателем дивидендов, при этом получатели-юридические лица или ИП, находящиеся на специальных режимах налогообложения, уплачивают налог на прибыль/НДФЛ независимо от выбранной системы налогообложения.

Кроме того, с 01.01.2011г. доходы российской компании в виде дивидендов от другой российской компании, в которой доля участия получающей организации составляет не менее 50% непрерывно в течение 365 дней, не облагаются налогом на прибыль и единым налогом по УСН (ставка 0%) (подп. 1 п.3 ст. 284, подп. 2 п.1.1 ст.346.15 Налогового кодекса РФ).

Получатель дивидендов

Налогообложение

Физическое лицо — резидент РФ

Юридическое лицо — резидент РФ

Налог на прибыль 13%

Юридическое лицо — резидент РФ с долей участия в уставном капитале не менее 50% на протяжении более 365 дней

Налог на прибыль 0%

Физическое или юридическое лицо — нерезидент РФ

Налог по ставке 15%, если более низкая ставка не предусмотрена двусторонним соглашением об избежании двойного налогообложения

Таким образом, налогообложение дивидендов, выплаченных денежными средствами, достаточно подробно урегулировано в НК РФ.

Практика же выплаты дивидендов имуществом не так широко распространена. Между тем, такая необходимость может возникнуть, если нераспределенная прибыль вроде есть (в бухгалтерском балансе), но изъять денежные средства из текущего оборота не представляется возможным.

Налогообложение

- Закон рассматривает имущественные выплаты как реализационную сделку, поэтому ИФНС вправе выставить требование об уплате НДС. При обращении по этому вопросу в суд, предприятие устранит обязанность по расчету и уплате указанного налога.

- При расчете налога на прибыли или использовании режима УСН, расчет будет проводиться по общим правилам реализационной сделки – для учета используется только доход предприятия.

Доход будет установлен, если стоимость переданного имущества оказалась выше цена приобретения или производства – это будет определяться на основании отчета об оценке. Следовательно, предприятие может снизить размер налогооблагаемой базы при такой форме реализации на стоимости расходов на приобретение или производство вещей и предметов.

Исходя из вышеизложенного, предприятие может провести расчет по дивидендам в имущественной форме только в случае, если такой порядок зафиксирован в учредительных документах. Если такой порядок в уставе отсутствует, внести изменения можно в любой момент – регистрационная процедура в ИФНС займет 5 рабочих дней. С полученных дивидендов учредители обязаны уплатить НДФЛ (если они являются физическими лицами), либо налог на прибыль (если собственники являются юридическими лицами).

Следующая

ДивидентыАкции НЛМК: ближайшие выплаты дивидендов в 2020 году

Как оформить и выплатить дивиденды имуществом

Выплата дивидендов возможна, если по итогам предыдущего года у компании имеется прибыль, а стоимость чистых активов превышает размер уставного капитала. Если размер активов станет ниже уставного капитала по итогам распределения прибыли, выплата дивидендов также не допускается.

Необходимые документы и сведения

Для выплаты дивидендов в имущественной форме и надлежащего учета этой процедуры, необходимы следующие сведения:

- данные о размере долей каждого собственника компании – их можно получить из устава или выписки ЕГРЮЛ;

- сведения о прибыли по итогам календарного года – она определяется после выплаты всех налогов и сборов, и фиксируется в документах бухгалтерского учета (например, составляется отчет о прибылях и убытках, бухгалтерский баланс и т.д.);

- данные о размере прибыли, которая будет направлена на выплату дивидендов – собственники могут сами определить размер распределяемой прибыли в решении общего собрания (может приниматься решение и о направлении всей прибыли на производственные цели без выплаты дивидендов);

- сведения о стоимости имущественных активов, которые будут распределены между учредителями – для этого могут использоваться данные бухгалтерского учета или отчет независимого оценщика.

Именно оценка имущества является одним из наиболее сложных вопросов при выплате дивидендов.

Исходя из изложенного, для распределения прибыли в виде имущества, будут использоваться следующие документы:

- действующая редакция устава компании;

- актуальная выписка ЕГРЮЛ;

- протокол общего собрания участников или решение единственного учредителя;

- отчет о прибылях и убытках, бухгалтерский баланс и иные документы бухучета;

- выписка о стоимости имущественных активов или отчет независимого оценщика.

В зависимости от условий хозяйственной деятельности, могут потребоваться и иные документы. Например, при доле участника в уставном капитале свыше 25%, может фиксироваться случай взаимосвязанной или крупной сделки – такие ситуации требуют дополнительного документального оформления.

Инструкция

Алгоритм действий участников предприятия при выплате дивидендов в имущественной форме выглядит следующим образом:

- зафиксировать прибыль по итогам года в документах бухгалтерского и налогового учета;

- произвести выплаты обязательного характера – налоги, сборы, страховые взносы и т.д.;

- провести оценку вещей, предметов и объектов, которые будут переданы в качестве дивидендов;

- провести общее собрание и утвердить решение о сумме распределяемой прибыли, форме дивидендов и состава передаваемых активов;

- передать каждому собственнику часть имущества, определенную для него в протоколе, а также зарегистрировать право собственности, если такое требование содержится в законе (например, на недвижимость или автотранспорт).

Протокол о выплате

По итогам общего собрания собственников составляется протокол, в котором должны быть утверждены следующие вопросы:

- отчет о прибылях и убытках за прошедший год;

- размер прибыли по итогам года;

- размер прибыли, подлежащей выплате по дивидендам;

- отчет об оценке имущества, подлежащего передаче учредителям;

- порядок и формы выплат (допускается комбинированная выплата – часть деньгами, часть имущественными активами).

Порядок утверждения указанных решений определяется пунктами устава. Как правило, для положительного решения по каждому вопросу необходимо набрать более 50% или 2/3 голосов. Если кто-либо из участников не согласен с порядком распределения прибыли или размером дивидендов, он может оспорить протокол в судебном порядке.

Бланк протокола можно скачать здесь.

Решение единственного учредителя