Этап второй — снятие онлайн-кассы с учета в налоговой

Удаленное снятие через личный кабинет

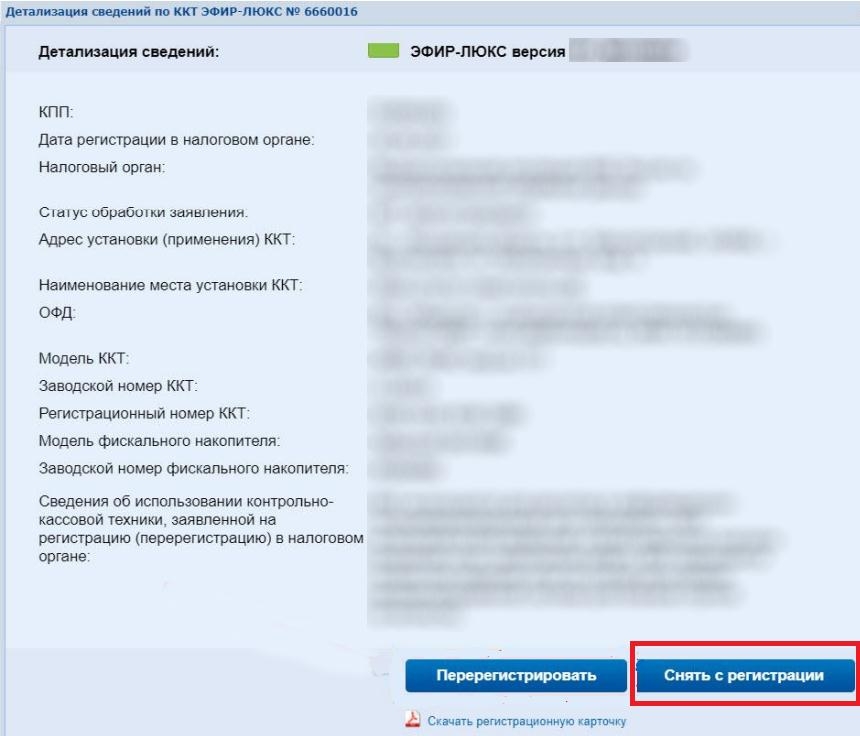

Если есть действующая электронная подпись, лучше снимать кассу в личном кабинете налогоплательщика. Это просто и быстро: все делается через учетную запись на сайте налоговой. Нужно заполнить заявление по форме КНД 1110062, заверить его при помощи ЭЦП и отправить на модерацию. Если кассовых аппаратов несколько и вы продаете один из них, нужно поставить галочку напротив нужного устройства.

Проверка заявления занимает от нескольких минут до 5 рабочих дней. Если сайт не “висит” и не перегружен запросами, все происходит почти моментально. Касса в этот момент должна быть подключена к интернету: она распечатает карту снятия с учета. Ее нужно передать новому владельцу вместе с отчетом о закрытии ФН.

Снятие онлайн-кассы с учета на сайте ФНС

Снятие онлайн-кассы с учета на сайте ФНС

Снятие кассы с учета в отделении налоговой

В различных источниках можно найти информацию, что этот способ регистрации упразднили и все работы проводятся только в онлайн-режиме. Заверяем: это не так. А вот что действительно правда: налоговики неохотно занимаются этими вещами и настаивают на удаленной работе. Поэтому готовьтесь к отговоркам и предложениям отменить регистрацию через личный кабинет. Это неправомерно и отказать не имеют права.

Для снятия с учета в налоговой потребуются:

- личный паспорт ИП или лица, ответственного за контрольно-кассовое оборудование;

- отчет о закрытии фискального накопителя;

- заявление по форме КНД 1110062.

Бланк заявления лучше распечатать заранее, заполнить и подписать его. Так вы сэкономите свое время и время налогового инспектора. Часто налоговики идут навстречу и дают готовые бланки, но не всегда. Не дадут — будете бегать по округе в поисках копировального центра, которого, по закону подлости, не будет. А бывает, что заявление вообще не спрашивают — все зависит от инспектора.

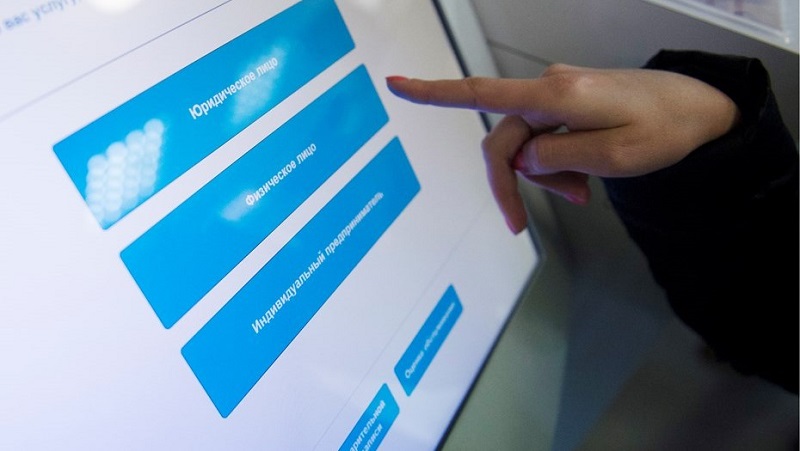

Все отделения налоговой работают по принципу “одного окна”. В зале стоит терминал, где можно получить талон и ждать вызова специалиста. Очередей почти нет, если только вы не попали на время массовой подачи налоговых деклараций. В терминале выбираем раздел “для ИП”, далее — операции с ККТ. Устройство распечатает номер, по которому вас вызовут к специалисту.

Терминал в отделении ФНС

Терминал в отделении ФНС

Внимание: перед тем, как отправляться в налоговую, позвоните в отделение по телефону. Узнайте, в какое время лучше подойти для решения вопроса

Это связано с технической стороной и программным обеспечением. Еще один момент: снимать ККТ с учета можно в любом отделении ФНС, вне зависимости от того, где вы стоите на учете и кто регистрировал онлайн-кассу.

Снять ККТ с налогового учета можно лично или через законного представителя. Во втором случае на человека нужно написать доверенность и заверить ее у любого нотариуса. Для этого потребуется от 1300 рублей, а также некоторые документы и бумаги.

Для индивидуальных предпринимателей:

- уведомление ИП;

- свидетельство о постановке на учет в ФНС;

- идентификационный номер налогоплательщика — ИНН;

- паспорт гражданина РФ ИП;

- выписка из ЕГРИП;

- печать индивидуального предпринимателя, если вы с ней работаете. По закону ИП имеют право вести деятельности без печати.

Шаблон печатей для ИП

Шаблон печатей для ИП

Для юридических лиц:

- свидетельство о регистрации юрлица;

- ИНН;

- выписка из реестра юридических лиц;

- свидетельство о постановке на учет в налоговом органе;

- устав, договор и так далее;

- протокол собрания учредителей о назначении доверенных лиц;

- выписка из протокола собрания о назначении доверенных лиц;

- приказ;

- печать компании.

Шаблон печатей для ООО

Шаблон печатей для ООО

Снятие с учета специализированной компанией

Подходит для тех, у кого нет ни времени, ни желания, ни возможности заниматься снятием с учета. Один звонок в специализированную организацию закрывает все вопросы. На все про все уйдет один рабочий день и 2-3 тысячи рублей, не считая стоимости ЭЦП.

Если кассу регистрировала такая компания, обратитесь в нее, так проще. Или можно обратиться в любую другую, например, компанию ЕКАМ.

Материальные запасы или основное средство?

Фискальный накопитель (ФН), как часть ККТ, при приобретении учитывается в ее составе. Техника, в свою очередь, может быть учтена как ОС и как МПЗ стандартными проводками по приобретению имущества. Фискальный накопитель в проводках не выделяется, он входит в стоимость приобретаемой ККТ.

В 2019 году лимит отнесения к ОС в бухгалтерском учете — 40 тыс. руб., а в налоговом – 100 тыс. руб. Бухгалтерский лимит может быть и ниже, если принято такое решение и отражено в учетной политике. Лимит НУ неизменен.

ККТ ниже лимита БУ и выше 100 тыс. руб. учитывается в налоговом и бухгалтерском учете одинаково: как МПЗ в первом случае и как ОС – во втором. ККТ стоимостью 40-100 тыс. руб. НУ к основным средствам не относят, а в бухгалтерском учете они являются ОС.

При работе на ОСНО образуется отложенное налоговое обязательство (ОНО). К примеру, если стоимость ККТ с фискальным накопителем — 46000 руб. (без НДС), то ОНО составит 46000*20%= 9200 руб. Дт 68/расчеты по налогу на прибыль Кт 77 и Дт 77 Кт 68/РНП – начисление ОНО и списание при погашении ОНО, исчисленного в отчетном периоде.

При замене ФН пользуются такими корреспонденциями счетов:

- Дт 10 Кт 60 (76) – приобретение;

- Дт 08 Кт 10 или Дт 26 (44) Кт 10 – списание в расходы – в зависимости от отнесения ККТ к ОС.

Среди специалистов нет единого мнения, можно ли применять для учета фискального накопителя (в том числе и при его замене) субсчета 10-5 (в плане счетов для сельхозпредприятий это 10-6) «Запасные части».

Одни считают, фискальный накопитель можно отнести к запчастям, предназначенным для замены изношенных частей машин и оборудования. Другие полагают, к запчастям относить эту часть ККТ некорректно, поскольку согласно плану счетов на с/счете 5 учитываются запчасти в запасе и обороте для основных производственных, хозяйственных нужд, ремонтов. Очевидно, использование указанного субсчета зависит от характера ее деятельности и сформированной учетной политики.

Важно! При замене фискального накопителя требуется перерегистрация техники в ФНС

В составе материальных запасов

Если стоимость позволяет, ККТ вместе с фискальным накопителем ставят на учет как материальные ценности и списывают сумму на затраты в начале эксплуатации. Фискальный накопитель учитывают на сч. 10 детализацией его аналитических данных или за балансом.

Пример

Пусть теперь стоимость ККТ при приобретении — 25 тыс. руб. плюс НДС. Воспользуемся данными предыдущего примера и сформируем проводки:

- Дт 10 Кт 60 25000,00 руб. – оприходована ККТ с фискальным накопителем;

- Дт 19 Кт 60 5000,00 руб. – отражен НДС по ККТ;

- Дт 26 (44) Кт 60 12000,00 руб. — услуги настройки кассового устройства;

- Дт 19 Кт 60 2400,00 руб. – отражен НДС по услугам;

- Дт 68 Кт 19 7400,00 руб. (5000+2400) – налог к вычету;

- Дт 44 Кт 10 25000,00 – списана стоимость введенной в эксплуатацию ККТ.

При замене накопителя данных проводки, по сравнению с предыдущим примером, значительно упрощаются:

- Дт 10 Кт 60 4166,67 руб. – куплен у поставщиков ФН;

- Дт 44 Кт 10 4166,67 руб. – отражен в затратах ФН;

- Дт 44 Кт 60 1666,67 руб. — включены в расходы фирмы услуги по замене ФН;

- Дт 19 Кт 60 1166,66 (833,33+333,33) руб. – входной НДС;

- Дт 68 Кт 19 1166,66 руб. – к вычету НДС;

- Дт 60 Кт 51 7000,00 руб. – оплата поставщикам услуг и ФН.

Помимо счетов 44 и 26, в проводках их функцию могут выполнять счета 20, 25.

Обязанность хранить отслужившие свое фискальные накопители приводит к необходимости учитывать их за балансом. Это особенно актуально, если у фирмы несколько точек продаж, использующих ККТ. Для забалансового учета рекомендуется открыть счет 012, прописав его наличие в учетной политике. Некоторые хозяйствующие субъекты учитывают за балансом и сами ККТ.

Что в итоге

- Фискальный накопитель учитывается первоначально в составе кассовой техники. В бухгалтерском учете ККТ может фиксироваться как основное средство и как МЦ.

- При замене фискального накопителя проводки формируются с участием счета 10. В зависимости от способа учета ККТ затраты по покупке и установке накопителя отражаются либо на счете 08, увеличивая затем стоимость ОС, либо на счетах накопления затрат.

- Целесообразно вести учет использованных устройств и за балансом, поскольку организация обязана обеспечить их хранение еще 5 лет после замены.

Причины и сроки замены ФН

Фискальный накопитель в современных кассовых устройствах выступает единственным сменным элементом. Потребность в установке нового ФН возникает по различным причинам:

- Истечение срока действия по закону.

Наиболее частая причина замены электронного модуля — истечение периода действия. Он ограничен на законодательном уровне. Основная модификация устройства предназначена для эксплуатации на протяжении 13 месяцев. Есть также модели, которые можно использовать в течение 3 лет. Применять ФН с увеличенным периодом действия обязаны: владельцы бизнеса, работающие по специальным налоговым режимам (УСН, ЕНВД, ПСН, ЕСХН, исключение составляют предприятия, занимающиеся реализацией подакцизной продукции) и владельцы бизнеса по оказанию услуг.

Если хозяйствующие субъекты входят в одну из перечисленных категорий, но ведут сезонный бизнес, то у них есть право выбирать, какой накопитель установить — на 13, 15 или 36 месяцев. Такое же право есть у владельцев бизнеса, совмещающих налоговый режим с ОСН или использующих ККТ автономно (например, бизнес ведется в отдаленной местности, где нет постоянного интернет-соединения).

Модификации со сроком эксплуатации на 13 месяцев должны использовать организации, торгующие подакцизной продукцией. Остальные владельцы бизнеса могут самостоятельно выбирать подходящий по сроку действия ключ фискального признака.

Соответственно, по завершении срока замены ФН владелец кассы должен выполнить установку нового модуля

Важно учесть, что период отсчитывается не с даты регистрации ККТ, а с момента проведения фискализации накопителя. Стоит отметить в календаре, когда выполнялась процедура

Если точных данных нет, можно посмотреть информацию в настройках кассовой техники или в ЛК на портале ОФД.

Впрочем, в прошивке ККТ предусмотрена функция, оповещающая о скором наступлении срока замены фискального накопителя. Уведомление появляется в последний месяц службы модуля

Но важно понимать, что не всегда нужная модель ФН может быть в наличии у поставщика. По этой причине лучше самостоятельно отслеживать период использования, чтобы успеть приобрести устройство и не останавливать бизнес-деятельность

- Заполнение встроенной памяти.

Стандартный модуль, рассчитанный на эксплуатацию в течение 13 месяцев, оснащен встроенной памятью для записи около 180 000 финансовых операций, что составляет приблизительно 450 квитанций в сутки. Память не может быть расширена, поэтому при ее заполнении возникает необходимость в установке нового устройства.

В большинстве моделей ККМ предусмотрена функция контроля за заполняемостью памяти. Дополнительно выводится уведомление, когда ресурс накопителя практически исчерпан и находится на уровне 1-2 % свободного места

Здесь важно поторопиться с приобретением нового устройства

- Смена собственника ККТ.

Когда кассовая техника передается в пользование другому владельцу, проводится замена ФН, поскольку при регистрации ККТ в накопитель записываются сведения текущего пользователя. Изменить информацию нельзя. Поэтому необходимо новое устройство, в памяти которого будут внесены сведения о новом собственнике ККТ.

Важно! Если кассовое оборудование передается в обособленное подразделение, проводить замену электронного модуля не нужно, так как у головного офиса и филиала идентичные ИНН

- Неверно указаны реквизиты ККТ.

При фискализации накопителя пользователь указывает регистрационный номер (РН) кассового оборудования, и здесь важно проявлять внимательность. Изменить введенные данные после их сохранения нельзя

Ошибка оборачивается необходимостью покупки нового СКЗИ и проведения повторной фискализации.

- Поломка фискального накопителя и отсутствие возможности его восстановления.

Неисправность фискальных накопителей — нечастое явление, поскольку они представляют собой надежные и защищенные устройства. Поломка может случиться при грубой эксплуатации или вследствие воздействия агрессивных сред. Не всегда удается выполнить ремонт устройства и восстановить его работоспособность, что приводит к необходимости замены. Если применять ККТ с неисправным ФН, то для организации это обернется штрафными санкциями.

Причины замены фискального накопителя

Итак, первая причина замены фискального накопителя – это истечение его срока годности. А еще какие могут быть причины? Смотрим таблицу.

Бывает. Память ФН ограничена: допустим, фискальный накопитель на 13 месяцев может хранить 170-180 тысяч чеков, а если у вас большая проходимость, то память закончится раньше. Поэтому в этом случае вам подойдет ФН на 36 месяцев, если позволяет закон.

У кассы новый хозяин

При этом происходит перерегистрация и фискального накопителя, разумеется, тоже – он же передает данные в налоговую не только об операциях, но и о том, кто будет платить налоги. А поскольку внести изменения в память ФН невозможно, его остается только менять.

Ошибка в реквизитах кассы

По той же самой причине, что и выше – если вы ошиблись в реквизитах и сохранили их, перезаписать заново на ФН уже не получится. Он защищен от взлома данных.

Тоже бывает. С поломанным ФН работать нельзя, выпишут такой штраф, что лучше не экономить на новом фискальном накопителе.

Процесс замены ФН

Вы купили новый ФН (конечно же, по акции в компании «Альфа Сервис»). Что дальше?

- необходимо достойным и законным образом попрощаться со старым ФН – иными словами завершить смену, убедиться, что все данные переданы ОФД и закрыть архив ФН. Если закрытие архива выдает ошибку, вероятно, еще не все сведения находятся у ОФД.

- заменить сам ФН в корпусе кассы/фискального регистратора. Совершить все манипуляции согласно инструкции по эксплуатации вашей онлайн кассы нового образца. Старый ФН выбрасывать нельзя, надо хранить в течение 5 лет.

- зарегистрировать новый ФН в налоговой.

- сообщите о новом и уже зарегистрированном фискальном накопителе вашему ОФД.

Лень все делать самому? Не проблема, мы сами за вас поменяем! Закажите в компании «Альфа Сервис» услугу «Замена фискального накопителя»! Неаккуратная и неверная установка ФН может обернуться большими проблемами. Покупайте у нас по акции новые фискальные накопители, устанавливайте и работайте на здоровье!

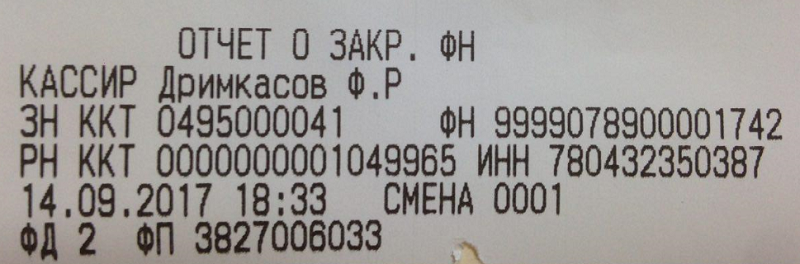

Этап первый — закрытие фискального накопителя

Первым делом закрываем фискальный накопитель. Эта операция проводится на самой онлайн-кассе. Найдите соответствующий раздел меню, посвященный ФН. На разных моделях онлайн-касс он может называться по-разному. Стандартный путь — меню-фискальный накопитель-закрыть фискальный накопитель. Нажимаем “закрыть ФН” и кассовый аппарат распечатывает отчет о закрытии. Технически это простой чек с набором данных: номером ФН, ФИО индивидуального предпринимателя или администратора, датой и прочей информацией.

Чек надо сохранить, если вы собираетесь аннулировать регистрацию в отделении ФНС. При снятии с учета в онлайн-режиме “живой” документ не нужен — достаточно указанных в нем данных. А вот налоговиков часто интересует настоящий отчет, распечатанный кассовым аппаратом. Закон этого не требует, но инспектор может пойти на принцип, ссылаясь на проверки и аудиты. В общем, сохраните отчет, так все будет проще.

Отчёт о закрытии фискального накопителя

Отчёт о закрытии фискального накопителя

Внимание: как только закрыли ФН, у вас есть 5 дней на снятие кассы с учета в налоговой. Если пропустить эти сроки, отмена регистрации может превратиться в настоящий квест

Поэтому закрывайте накопитель только когда готовы заниматься вопросом дальше. Подход “закрою, а там посмотрим” не годится.

Вообще есть 2 пути:

- Закрыть фискальный накопитель, снять кассовый аппарат с учета и спокойно искать покупателя. В этом случае от закрытия ФН до аннулирования налогового учета должно пройти 5 рабочих дней.

- Найти покупателя, закрыть ФН, отменить регистрацию и передать ККТ новому владельцу. Здесь сроки жестче: снять кассу с учета нужно в течение суток после закрытия фискального накопителя. ФН закрывается сразу после подписания сторонами договора купли-продажи.

Что нужно подготовить

1. Замените или обновите договор с оператором фискальных данных заранее. Если договор с оператором заканчивается в тот же год, что и срок действия накопителя, продлите договор или замените оператора. Если договор с оператором на два-три года, ничего менять не нужно.

2. Купите новый фискальный накопитель, который подходит вашей системе налогообложения. Рекомендуем покупать накопитель, когда в личном кабинете или отчетах за смену появляется предупреждение о конце срока действия накопителя. Так у вас будет около месяца в запасе.

3. Получите новую квалифицированную подпись, если планируете подавать заявление на перерегистрацию через кабинет налогоплательщика. Квалифицированные подписи выдают удостоверяющие центры на год.

Если регистрируете кассу в офисе налоговой, подпись вам не понадобится.

4. Проведите инкассацию в день замены накопителя, чтобы не потерять информацию о продажах.

Во время замены накопителя полученная прибыль нигде не сохраняется и вы можете потерять эти сведения. Чтобы сохранить информацию, инкассируйте все из кассы и закройте смену.

5. Проверьте очередь чеков и закройте смену. Если хотя бы один чек не уйдет в налоговую, фискальный накопитель заменить не получится.

7. Соберите документы: заявление на перерегистрацию ККТ, отчет о закрытии архива и отчет о регистрации нового накопителя. Как получить отчеты рассказываем ниже.

Этап четвертый — отключение банковского эквайринга

Банковские терминалы привязаны к конкретному кассовому аппарату. При продаже кассы нужно расторгнуть соглашение с банком.

Схема оплаты платежными картами

Схема оплаты платежными картами

Для этого потребуется:

- обратиться в кредитную организацию и сообщить о своих намерениях;

- посетить банк и написать заявление о прекращении обслуживания. Если счет открыт в одном из онлайн-банков без “живых” офисов, можно сделать это удаленно;

- сдать терминал для приема пластиковых карт. Если банк не присутствует в вашем регионе, придется отправлять устройство курьером за свой счет;

- если предпринимательская деятельность прекращается, расчетный счет тоже можно закрывать. Для этого пишется еще одно заявление. Перед закрытием счета нужно вывести с него все денежные средства.

В случае, когда банковский терминал покупался отдельно, можно продать его вместе с кассовым аппаратом.