Какой фискальный накопитель выбрать для разных СНО и видов деятельности

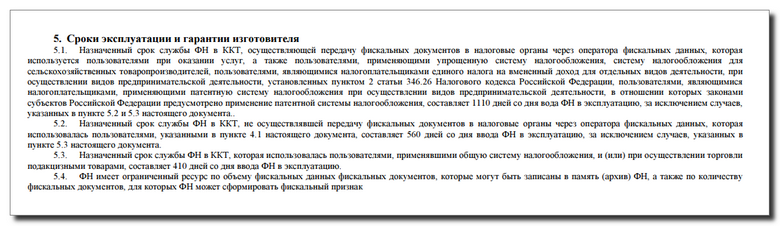

Длительность службы накопителей: 13, 15 или 36 месяцев. Цифра на коробке — максимальный срок эксплуатации устройства, и бывает, что он отличается от реального. Например, если ККМ работает в автономном режиме и не передает информацию ОФД, то фискальный накопитель на 36 месяцев будет работать 18.

На длительность использования ФН влияют 2 фактора:

- что написано в ст. 4.1 закона 54-ФЗ;

- что указано в техническом руководстве устройства.

Например, в паспорте «ФН 1.1 РИК» написано, что у ОСНО он проработает 1110 дней. А в паспорте фискального накопителя на 36 месяцев «Ивента», сказано что он вообще не работает с основной системой налогообложения.

Ограничения по сроку работы в паспорте ФН «РИК» на 36 месяцев

Согласно закону 54-ФЗ, устройство на 36 месяцев применяют некоторые ООО и ИП:

В законе указан минимальный срок эксплуатации, например, если ИП на патенте купит устройство на 13 месяцев, то получит штраф 1500–3000 ₽.

- ОСН, кроме услуг;

- продавцы акцизных товаров;

- бизнесмены в отдаленной местности, которые используют кассовый аппарат в автономном режиме;

- платежные агенты;

- сезонный бизнес.

Так как это минимальный срок действия, эти бизнесмены могут купить фискальный накопитель на 36 месяцев вместо 13, но это не всегда выгодно. Например, если ресторан продает алкоголь, то ФН на 13 и 36 месяцев проработают одинаково — 410 дней.

Перед покупкой устройства на 15 или 36 месяцев посмотрите его паспорт. Модель на 36 месяцев может проработать у вас всего чуть больше года.

Когда невыгодно покупать фискальный накопитель на 36 месяцев

- Продаете подакциз: моторное масло, сигареты или алкоголь. Тогда ФН проработает около 13 месяцев.

- Живете в отдаленной местности и ККМ не отправляет чеки ОФД. Накопитель будет работать не больше полутора лет.

- Пробиваете больше 200 чеков в день. ФН на 36 месяцев создан для малого бизнеса. У него не хватит памяти на большое количество чеков. Целесообразнее приобрести модель на 13 или 15 месяцев.

Примеры использования разных накопителей

- Кафе на ЕНВД, предоставляет услуги общественного питания. ФН прослужит 36 месяцев. Бизнесмену выпишут штраф, если он установит накопитель с меньшим сроком работы.

- ИП работает сезонно, и по закону 54-ФЗ может использовать фискальный накопитель на 13 месяцев или 36. Оба устройства отработают указанный срок.

- Компания на УСН реализует подакциз. Можно выбрать любую модель, но все они отработают 410 дней.

- ИП попал в списки отдаленной от связи местности. Онлайн-касса работает автономно и не отправляет информацию ОФД. Можно использовать любой накопитель. Устройство на 36 месяцев будет работать 560 дней (18,5 месяцев). Если ИП продает акцизные товары, то ФН проработает 410 дней.

Можно ли заменить фискальный накопитель самостоятельно

Да, возможно — законом это не запрещено. Технически в процедуре нет ничего сложного. Вот пошаговая инструкция по замене фискального накопителя:

- подключите кассовый аппарат к сети и дождитесь соединения с интернетом;

- закройте смену кассового аппарата. Этот пункт есть в соответствующих разделах меню;

- убедитесь, что неотправленных в облако документов нет. Если таковые имеются, придется нести ФН в налоговую и вытаскивать оттуда информацию для расчета налогов;

- сформируйте отчет о закрытии фискального накопителя. Этот раздел есть в меню ФН;

- распечатайте отчет в виде чека, который нужно сохранить;

- отключите онлайн-кассу от сети электропитания и выдерните вилку из розетки;

- откройте крышку кассового аппарата для доступа к фискальному накопителю;

- извлеките старый ФН и установите на его место новый;

- закройте крышку и включите кассовый аппарат в сеть;

- распечатайте отчет об изменении параметров регистрации. Этот раздел можно найти в меню. При возникновении трудностей обратитесь к инструкции по эксплуатации;

- перерегистрируйте кассовый аппарат в личном кабинете на сайте ФНС;

- внесите данные о новом накопителе в личном кабинете на сайте оператора фискальных данных.

Простая схема замены накопителя

Простая схема замены накопителя

После этого онлайн-касса с новым фискальным накопителем будет готова к работе.

Если вы не уверены в своих силах, работы по замене можно поручить специализированной организации. Практически все продавцы ККТ и фискальных накопителей предлагают своим клиентам такую услугу. Стоимость замены и регистрационных действий — порядка 3-3,5 тысяч рублей, не считая стоимости самого устройства. , если вы платите за фискальный накопитель.

Важно! При использовании виртуальных облачных касс, все работы по замене фискального накопителя, его регистрации в налоговой и у оператора фискальных данных, производит поставщик услуги. Обычно он сам предупреждает пользователя о порядке и сроках такой замены. Единственное, что от вас требуется — оплатить услугу в личном кабинете. Вам будет сформирован соответствующий счет

Пополнить баланс можно в личном кабинете или другим удобным способом.

Фискальный накопитель: кому какой

Срок действия ключа фискального признака, содержащегося в ФН ККТ, должен составлять не менее 36 месяцев или не менее 13 месяцев со дня регистрации в налоговых органах ККТ (п. 6 ст. 4.1 Закона № 54-ФЗ). Законом четко прописано, когда какой ФН должен использоваться.

Предприятие или ИП может использовать ФН на 13 месяцев:

- если в рамках оказания услуг занимается продажей подакцизной продукции, например алкогольной, при оказании услуг общепита;

- если применяет ОСНО, в том числе совмещает ее с любым из спецрежимов;

- если работа носит сезонный (временный) характер (независимо от вида деятельности и системы налогообложения). Понятие сезонного (временного) характера работы для целей применения ККТ может быть определено каждым налогоплательщиком самостоятельно, поскольку оно не содержится в законодательстве (письмо ФНС России от 23.05.2017 № ЕД-4-20/9679@);

- если используется ККТ, не осуществляющая передачу фискальных документов в налоговые органы через ОФД. Это допускается только в местностях, отдаленных от сетей связи, перечень которых утвержден в каждом субъекте РФ (см. письмо Минфина России от 04.07.2017 № 03-01-15/42165);

- если ФН используют лица, названные в Постановлении Правительства РФ от 25.01.2017 № 70, например платежные агенты и субагенты.

ФН на 36 месяцев может использоваться только в том случае, если компания или ИП одновременно выполняет следующие условия:

- не является платежным агентом или субагентом;

- применяет специальный режим налогообложения и не совмещает его с ОСНО;

- ведет деятельность (работу), которая не носит сезонного (временного) характера;

- не осуществляет торговлю подакцизными товарами;

- применяет именно онлайн-ККТ, то есть находится в местности, отдаленной от сетей связи.

За применение ФН на 13 месяцев в тех случаях, когда по закону должен использоваться ФН на 36 месяцев, предусмотрен штраф до 10 тыс. ₽ (ч. 4 ст. 14.5 КоАП РФ). Нарушением может быть и использование ФН на 36 месяцев в ситуации, когда законом разрешено использование ФН на 13 месяцев. Подобные ограничения могут содержаться в паспортах соответствующих накопителей (п. 3 ст. 4.1 Закона № 54-ФЗ). Так, к примеру, ФН-1 исп. 2 на 36 месяцев можно применять при продаже подакцизных товаров, а также при совмещении спецрежима с ОСНО, но в этих случаях срок его использования ограничивается до 410 дней, а при автономном режиме работы ККТ — до 560 дней (п. 5.2 и 5.3 паспорта ФН-1 исп. 2 на 36 месяцев).

Нормативные документы:

- письмо ФНС России от 23.05.2017 № ЕД-4-20/9679@;

- письма Минфина России от 28.06.2017 № 03-01-15/40925, 03-01-15/40929, от 19.06.2017 № 03-01-15/38147, от 16.06.2017 № 03-01-15/37690;

- приказы ФНС России от 08.12.2017 № ЕД-7-20/1033@, от 26.12.2017 № ЕД-7-20/1088@ и от 27.12.2017 № ЕД-7-20/1103@.

Когда в 2017 году наблюдался дефицит ФН на 36 месяцев, вышли разъяснения контролирующих органов, что применение в подобной ситуации ККТ с ФН на 13 месяцев не является правонарушением, поскольку в этом нет вины организации или ИП.

В реестр ККТ недавно включен ФН со сроком действия ключа, равным 15 месяцам (ФН-1.1 исп. 3, исп. 5-15-2 и исп. Эв15-2). Эти ФН могут применять те хозяйствующие субъекты, которые в соответствии с требованиями ст. 4.1 Закона № 54-ФЗ имеют право использовать ФН на 13 месяцев. Однако и в этом случае нужно внимательно изучить паспорт соответствующего ФН. К примеру, в паспорте накопителя ФН-1.1, исп. 3 сказано, что срок его использования составляет 410 дней (а это примерно 13,5 месяца), если ККТ используется для торговли подакцизными товарами или не осуществляется передача фискальных документов в налоговые органы через ОФД.

Как понять, что ФН пора менять?

— Фискальный накопитель нужно менять тем, кто приобрел его в начале 2017 года, — комментирует Оксана Кобзева, эксперт Контур.ОФД. — Тогда доступны были только ФН сроком действия ключа фискального признака 13 месяцев, а значит, он скоро закончится. Касса даст об этом знать следующим образом:

- В «Отчете о закрытии смены» за месяц до окончания срока действия появится строка «РЕСУРС ФН МЕНЕЕ 30 ДНЕЙ» или «ПАМЯТЬ ФН ЗАПОЛНЕНА», если памяти осталось меньше 1 %.

- Далее, если вы не замените ФН, ККТ заблокируется и вместо кассового чека будет печатать чеки с ошибками 215, 219 или 234.

Чтобы не получить штраф, сформируйте отчет о закрытии ФН и замените сам фискальный накопитель. Подробнее читайте в инструкции «Замена фискального накопителя».

В наличии есть фискальные накопители! Закажите заранее, чтобы избежать ажиотажа.

Комментарии читателей

Учитывая столь высокую стоимость фискальных накопителей, почему бы не сделать срок их действия по всем моделям 36 месяцев? Итак столько расходов с онлайн-кассами. 19.05.2017 20:28

А дальше самое веселое. Официально производитель пока не заявлял о начале производства и продаж ФН-36, Даже примерные сроки не объявлены. Но при этом налоговая уже поспешила сообщить что будет штрафовать фирм на УСН использующие старые ФН на 1 год, так как такие фирмы не имеют право пользоваться ФН-ом на 12 месяцев, только на 36 месяцев 20.05.2017 01:32

Это где это налоговая заявляла, что будет штрафовать? 21.05.2017 23:00

гугли по словамФНС: упрощенцам запретили фискальные накопители для онлайн касс со сроком 13 месяцев

на сайте 26-2 об этом писали 21.05.2017 23:15

Да я видела это. Но это смешно, потому как штрафов за не те накопители просто нет.Я уже не говорю о том, что нельзя купить то, чего нет в продаже

Кассовый сбой: что делать?

Использование онлайн-касс без подключения к сети запрещено. Когда в середине декабря 2017 года случился массовый сбой в работе онлайн-касс, который начался ночью 20 декабря на Дальнем Востоке и докатился до Калининграда, работа многих торговых точек была парализована. Совершение операций в офлайн-режиме грозило штрафом в размере половины суммы от совершенной операции (ч. 2 ст. 14.5 КоАП РФ). Правы были те, кто рискнул продолжить работу.

Из разъясняющего письма ФНС от 20.12.2017 № ЕД-4-20/25867@ следует, что массовый сбой передачи данных в режиме онлайн не должен парализовать работу хозяйствующих субъектов. После восстановления связи нужно просто выполнить корректировку расчетов, сформировав кассовый чек коррекции на общую сумму неучтенной по ККТ выручки. При этом оснований для привлечения налогоплательщиков к ответственности за неприменение ККТ или за нарушение порядка работы с ней в данном случае нет, так как отсутствует вина пользователей (ч. 1 и 3 ст. 1.5 КоАП РФ).

Продолжать работу можно и в случае поломки ККТ, повлекшей переход ее в офлайн-режим. При этом пользователю нужно не только сформировать чек коррекции (в этом случае — по каждой операции!), но и сразу же уведомить налоговый орган о данном факте, передав подробную информацию о произведенной корректировке расчетов, в том числе реквизиты чеков коррекции (письмо ФНС от 07.12.2017 № ЕД-4-20/24899).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности и другие темы на Контур.Конференции. Очное и онлайн-участие.

На основании вышеуказанных рекомендаций налоговых органов пользователям ККТ необходимо издать соответствующие локальные акты, регламентирующие порядок работы в случае локальной поломки кассы или глобальных сбоев

Важно зафиксировать обязанности соответствующих должностных лиц по формированию чеков коррекции и уведомлению налоговых органов

Как выбрать модель фискального накопителя

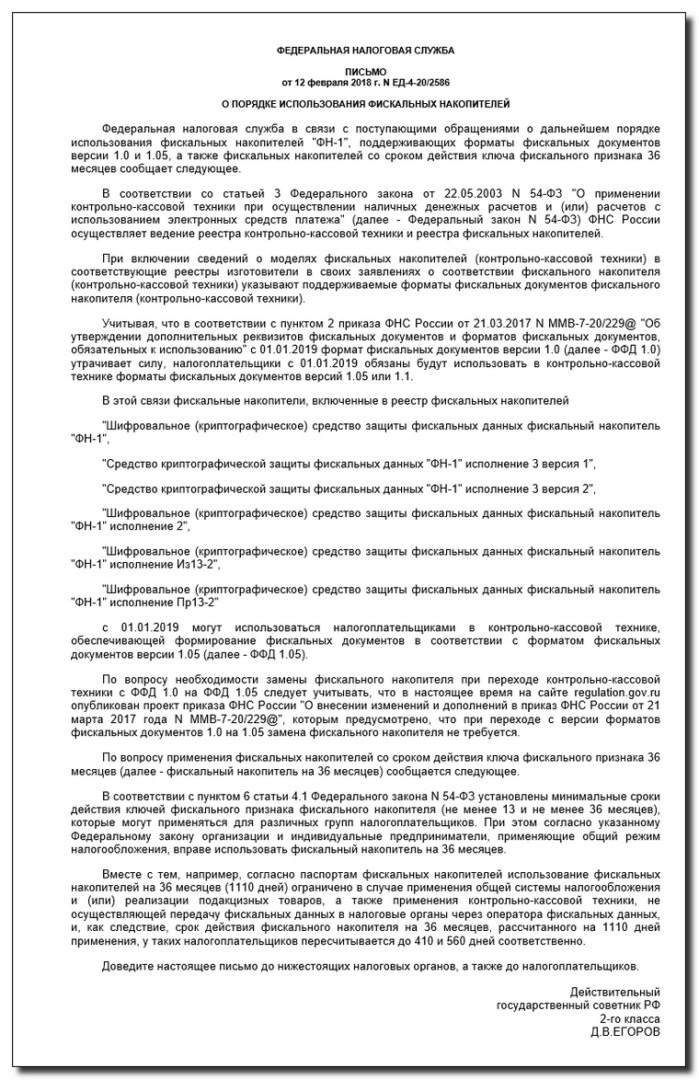

Модель накопителя — это цифры в названии: ФН-1 или ФН-1.1. Разные модели работают с разными форматами фискальных документов.

Версия накопителя указана в названии

Формат фискальных документов (ФФД) — вид чеков, с которыми работает касса и налоговая. Есть всего три формата: 1.0, 1.05 и 1.1. Чем больше цифра после точки, тем больше обязательных реквизитов должно быть в чеке. Например, в чеке формата 1.0 не нужно указывать «Признак прихода расчета», а в 1.1 — обязательно.

Модели ФН-1 работают только с ФФД 1.0 и 1.05, а фискальные накопители 1.1 поддерживают все возможные форматы. Изначально онлайн-ККТ работали с чеками формата 1.0, но налоговая постепенно от него отказывается. С 2019 года все предприниматели обязаны перейти на ФФД 1.05 или выше. Для этого придется купить новый накопитель, обновить прошивку кассы и товароучетную систему. Но возможно, что ФНС разрешит не приобретать новый ФН при переходе с формата 1.0 на 1.05.

Поэтому перед выбором накопителя свяжитесь со своим ЦТО или производителем кассового аппарата. Узнайте, нужно ли вам обновлять прошивку.

Советы по выбору фискального накопителя опубликовала налоговая в письме от 12 февраля 2018 г. N ЕД-4-20/2586.

МГМ-ФН-1 не подходит для бизнеса

МГМ-ФН-1 — многоразовый тестовый фискальный накопитель. Он не подписывает чеки и не передает информацию в налоговую. Эта модель не внесена в реестр и не подходит для бизнеса. МГМ-ФН-1 используют производители касс и разработчики ПО, чтобы тестировать оборудование и настраивать программы.

Продление соглашения с оператором фискальных данных — ОФД

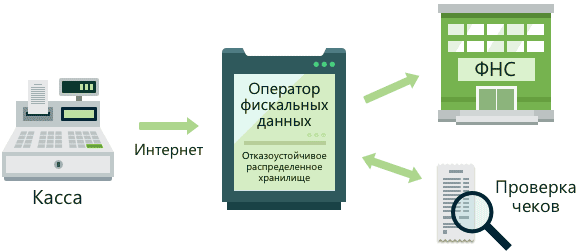

Что такое оператор фискальных данных

ОФД — это организация, передающая фискальные данные в Федеральную налоговую службу. Они используют для этого технологии облачного хранения данных. Вся информация аккумулируется на серверах оператора и предоставляется по запросу налогового инспектора при проверке деятельности компании или индивидуального предпринимателя.

Оператор работает по договору на оказание услуг. Годовая стоимость подписки у всех операторов стандартна и составляет 3 тысячи рублей в год. После окончания действия текущего договора его нужно продлевать. Это делается удаленно, через личный кабинет на сайте оператора.

Принцип работы ОФД

Принцип работы ОФД

Как узнать, что заканчивается срок действия соглашения с ОФД

Здесь принцип тот же самый, что и при замене фискального накопителя. Уведомление об окончании текущего договора придет на электронную почту, указанную при регистрации личного кабинета. Обычно это тоже происходит за 30 дней до окончания соглашения.

Здесь тоже есть небольшой нюанс. Дело в том, что оплатить услуги оператора можно на любой период времени: день, неделю или месяц. Тарификация предусматривает ежедневное списание средств за обслуживание. Если вы оплатили не год, а допустим, 246 дней, то продлевать соглашение придется по прошествии этого времени. Об этом оператор тоже предупредит заранее.

Продление обслуживания у оператора фискальных данных — пошаговая инструкция

Самостоятельное продление договора состоит из следующих этапов:

Шаг 1. Войдите в свой личный кабинет на сайте ОФД с помощью логина и пароля.

Простая форма входа в личный кабинет ОФД

Простая форма входа в личный кабинет ОФД

Шаг 2. Если кассовых аппаратов несколько, нужно выбрать тот, обслуживание которого скоро будет прекращено. Для поиска можно воспользоваться разделом “Информация” в меню учетной записи.

Шаг 3. Далее все зависит от того, достаточно ли средств на вашем лицевом счете и того, прекращено обслуживание онлайн-кассы или еще нет:

- если баланс позволяет продолжить операцию — найдите пункт меню “Продлить обслуживание”. После этого откроется окно — в нем нужно ввести данные о сроках, на которые вы собираетесь продлить обслуживание. Вводим сроки (любые), после чего подтверждаем правильность ввода данных. Средства со счета будут списаны автоматически, после чего соглашение будет продлено;

- в случае, когда баланс не позволяет продлить обслуживание, нужно его пополнить. Все счета на оплату, которые выставила система, находятся в разделе “Сообщения”. Услугу можно оплатить двумя способами: банковским переводом или банковской картой. После пополнения баланса выполните действия, описанные в предыдущем пункте;

- если обслуживание кассы уже прекращено оператором, сначала нужно пополнить баланс лицевого счета. После этого сделайте то, что написано в первом пункте.

Если все сделано верно, обслуживание кассового аппарата будет продолжено автоматически, а вы получите уведомление на электронную почту.

Делать самому или обратиться к специалистам

Как видите, ничего сложного в продлении обслуживания у ОФД и замене фискального накопителя нет. Однако, если у вас большой парк контрольно-кассовой техники, сложно уследить за всем в одиночку. Поэтому лучшее решение — заключить договор на обслуживание со специализированной организацией, занимающейся автоматизацией торговли, например, компанией ЕКАМ.

Специалисты разработают график обслуживание ККТ, и сами будут производить все необходимые работы. Единственное, что от вас требуется — вовремя оплачивать счета.

Надеемся, статья оказалась полезной. Не затягивайте сроки — производите все замены согласно регламенту. Удачи в бизнесе!