Онлайн-кассы и вендинговые аппараты

Согласно закону ФЗ-192 в торговых механических автоматах, где производится расчёт исключительно российскими рублями разрешено не использовать онлайн-кассы.

Для тех же автоматов, которые считаются электрифицированными, специально была введена отсрочка, позволяющая переоборудовать их и оснастить необходимыми компонентами для онлайн-касс. Сделать это нужно до февраля 2020 года.

При этом подразумевается, что не будет жесткой необходимости печатать чек, или оправлять его онлайн клиенту. Достаточно будет установить экран, позволяющий отображать QR-код, содержащий фискальные данные проведённой операции.

Онлайн кассы – что это такое

Онлайн-кассой считается специальный аппарат, на котором фиксируется поступающая выручка предприятия наличными, обладающий фискальным накопителем и доступом в интернет.

Онлайн-кассой считается специальный аппарат, на котором фиксируется поступающая выручка предприятия наличными, обладающий фискальным накопителем и доступом в интернет.

Это необходимо, чтобы данные не только хранились на аппарате, но и передавались на определенный сайт, на котором информация о выручке компании аккумулировалась и была доступна как контролирующим органам, так и покупателям и заказчикам, имеющим на руках пробитые чеки.

Также к информации, хранящейся на сайте, должен быть у самого хозяйствующего субъекта. Данный сервис в интернете принадлежит специализированной организации, которая называется оператором фискальных данных.

Если хозяйствующий субъект принимает решение работать с онлайн -кассой, то ему нужно, помимо прочего, оформить соглашение с данным оператором. Последний оказывает на профессиональной платной основе услуги по хранению, обработке отражаемой на сервисе информации.

В настоящее время онлайн-касса, так же как и ее предшественники, должна на своем корпусе отражать информацию с заводским номером, обладать специальным устройством, которое позволяет воспроизводить на бумаге контрольные чеки, часовым механизмом, позволяющим отражать информацию о моменте совершения сделки.

Главной задачей, которую позволил решить ввод в действие онлайн-касс, является всесторонний контроль налоговых органов за приходными операциями денежных средств с целью своевременного отслеживания налогооблагаемых операций и правильности осуществления расчета налоговых платежей.

Новый закон определяет ряд требований, которым должен соответствовать выпускаемый онлайн-кассой чек. В нем обязательно должны присутствовать название товара (услуги, работ), в чем он измеряется, цена и сумма приобретаемого товар или услуги, так называемый QR-код, который позволит осуществить проверку полученного при сделке чека на сайте налоговой.

Внимание: сегодняшние онлайн-кассы позволяют отправлять копии сформированного с их помощью чека покупателям в электронном виде. Это является главной отличительной чертой современных кассовых аппаратов от их предшественников.. Многие производители переоборудовали имевшиеся ККА в онлайн-кассы

Однако не со всеми машинами такое можно было сделать

Многие производители переоборудовали имевшиеся ККА в онлайн-кассы. Однако не со всеми машинами такое можно было сделать.

Кому нужны онлайн-кассы

Проще сказать, кому они не нужны Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчётов в Российской Федерации» от 22.05.2003 № 54-ФЗ . Обойтись без аппарата можно, если вы продаёте за наличные:

- Газеты и журналы в специализированных киосках.

- Ценные бумаги.

- Товары на рынках, ярмарках, выставках (кроме указанных в списке Перечень непродовольственных товаров, при торговле которыми на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведённых для осуществления торговли, организации и индивидуальные предприниматели обязаны осуществлять расчёты с применением контрольно-кассовой техники ).

- Товары вразнос, за исключением технически сложных непродовольственных и продовольственных с особенными условиями хранения.

- Мороженое и напитки из киосков.

- Квас, молоко, масло, живую рыбу, керосин из автоцистерн.

- Сезонные овощи вразвал.

- Изделия народных художественных промыслов собственного изготовления.

- Бахилы.

- Билеты в государственные или муниципальные театры.

В исключения попадают и некоторые услуги:

- Обеспечение питанием учащихся и работников в школах.

- Приём от населения стеклотары и утильсырья.

- Ремонт и окраска обуви.

- Изготовление и ремонт ключей и металлической галантереи.

- Перекопка огородов и колка дров.

- Присмотр и уход за детьми, больными, престарелыми и инвалидами.

- Услуги носильщиков на вокзалах, в портах и аэропортах.

- Сдача в аренду жилья и машиноместа, если они у вас в собственности и вы зарегистрированы как ИП.

Необязательно устанавливать онлайн-кассы предпринимателям, которые перешли на налог на профессиональный доход, сельским аптекам и центрам врачебной помощи, религиозным организациям, а также ИП и организациям, которые ведут исключительно безналичные расчёты с другими представителями бизнеса.

Физкультурно-спортивные и образовательные учреждения, а также функционирующие в сфере культуры и досуга смогут обойтись без онлайн-касс, но только при расчётах, не предусматривающих предъявление наличных или банковской карты. Исключение делается и для тех, кто работает в районах, попавших в утверждённый субъектом Федерации специальный перечень территорий, удалённых от сетей связи.

ИП на патентной системе налогообложения во многих случаях также может работать без кассы, но далеко не всегда. Лучше уточнить, нужно ли вам устройство, непосредственно в тексте закона: для этого необходимо найти перечень исключений в пункте 2.1 статьи Статья 2. Особенности применения контрольно-кассовой техники 2 закона о контрольно-кассовой технике, а затем свериться со списком видов деятельности в Налоговом кодексе .

Но и это ещё не всё. Для некоторых категорий бизнеса действует отсрочка Федеральный закон «О внесении изменений в Федеральный закон „О применении контрольно-кассовой техники при осуществлении наличных денежных расчётов и (или) расчётов с использованием платёжных карт“ и отдельные законодательные акты Российской Федерации» от 03.07.2016 № 290-ФЗ — для них онлайн-кассы обязательны только с 1 июля 2019 года. Вот у кого время обзавестись устройством ещё есть:

- ИП и организации на ЕНВД и на патенте, которые выполняют услуги или оказывают работы и у которых есть наёмные работники.

- Владельцы торговых аппаратов, в штате у которых нет наёмных работников.

- ИП на ЕНВД и патенте, которые перепродают товары, даже если у них нет наёмных работников.

- ИП на патенте, которые не освобождены от установки онлайн-касс.

- Организации и ИП, которые ранее выдавали бланки строгой отчётности, в том числе при продаже билетов водителем или кондуктором в салоне транспортного средства.

Для двух категорий бизнеса отсрочка продлена до 1 июля 2021 О внесении изменений в Федеральный закон „О применении контрольно-кассовой техники при осуществлении расчётов в Российской Федерации“ года. В перечень попали:

- ИП, которые выполняют работы и оказывают услуги без наёмных работников.

- ИП, которые продают товары собственного производства.

У остальных онлайн-кассы уже должны быть. За отсутствие устройства могут оштрафовать на сумму от 10 КоАП РФ, статья 14.5. Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники тысяч рублей — зависит от формы бизнеса.

Как работает касса: просто для чайников

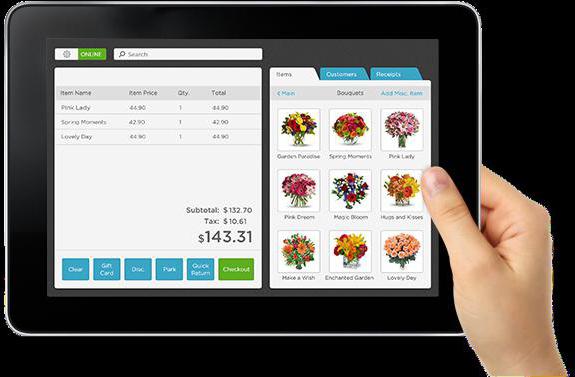

Современная онлайн-касса представляет собой ККА, у которого существует постоянная связь через интернет с оператором фискальных данных.

Поэтому когда покупатель вносит деньги, кассир с помощью определенных команд пробивает чек. При этом на фискальном носителе отражается информация об этой сделке.

В зависимости от желания владельца аппарата, кассовый чек после пробития его суммы может отправляться сразу к оператору фискальных данных, так и через определенное время, но в пределах рабочей смены.

Покупателю после оплаты покупки выдается специальный чек либо в бумажной, либо в электронной форме. На чеке присутствуют специальные коды, с помощью которых происходит идентификация документа.

Внимание: контролирующие органы имеют возможность посмотреть данную информацию, которая отражается у оператора, в онлайн-режиме.

Льготы при использовании новых ККТ

Предприниматели, которые используют вмененку либо патент наделены правом получить вычет за приобретение онлайн-кассы.

Чтобы получить вычет, нужно выполнить следующие условия:

- Касса была зарегистрирована в ФНС в установленный законом срок;

- Если производится совмещение с другими режимами, то расходы по кассе не должны быть там приняты к учету.

Вычет можно получить на следующие затраты:

- Стоимость самого аппарата и накопителя;

- Стоимость программного обеспечения для работы с кассой;

- Стоимость услуг по настройке кассы;

- Работы по модернизации старого аппарата.

Внимание: максимальная сумма вычета, которая может быть получена по одному аппарату — 18000 руб.

Для получения вычета регистрация должна быть проведена в следующие интервалы времени:

- Если осуществляется розница либо общепит с привлеченными сотрудниками — в период с 1-02-17 до 1-07-18.

- Если осуществляются остальные виды деятельности и общепит без наемных сотрудников с 1-02-17 до 1-07-19.

Важно: если касса была поставлена на учет до 1-07-18, то использовать вычет можно только в 2018 году, начиная с квартала приобретения кассы. Если кассу нужно поставить на учет до 1-07-19, то вычет можно применять в 2018 и 2019 годах.. https://www.youtube.com/embed/kZLU8ELc38A

Как работает онлайн-касса

Мы не будем вдаваться в технические подробности и детали, а ответим лишь на главные вопросы, которые не дают покоя предпринимателям, вынужденным модернизировать свои аппараты. Кстати, делать это нужно не 100% бизнесменам, а лишь некоторым из них, но об этом мы поговорим чуть позже.

Онлайн-касса работает при помощи сети Интернет. В связи с этим возникает потребность подключения к глобальной паутине, поскольку без нее смысл использования новой кассы полностью теряется. Интернет для онлайн-кассы – вещь необходимая, и, к счастью, провести себе сеть не составит труда. Каждый владелец торговой точки вправе сам выбирать провайдера. Для онлайн-кассы подойдет как беспроводной интернет, так и сотовые сети 2G или 3G.

А теперь приятная новость: работа новой онлайн-кассы почти ничем не отличается от работы вашего старого доброго аппарата, если он у вас, конечно же, был. Все основные процессы остаются без изменений, возвраты по онлайн-кассам осуществляются достаточно быстро и без лишней бумажной волокиты. Новым здесь является только фискальный накопитель. Это устройство, которое и делает возможной передачу данных онлайн. Вот и все. Подключение онлайн-кассы – это отдельный вопрос, требующий дополнительных разъяснений, поэтому к нему мы перейдем сразу после того, как выясним, нужна ли вам онлайн-касса или нет.

Частые вопросы

Как заключить договор с ОФД

Есть два основных способа:

- Есть официальный реестр ОФД, с которым вы можете ознакомиться на сайте налоговой службы. Договор заключается напрямую с одним из операторов.

- Второй вариант – заключить договор через посредника, которым является поставщик оборудования кассы. Сделать это можно в том случае, если у него заключён партнёрский договор с оператором.

Нужна в том случае, если онлайн-ресурс принимает платежи в качестве оплаты. Это регламентируется законом ФЗ-54. Исключения описаны в пункте 2 стать 2 ФЗ-54.

Согласно закону, вы можете использовать одну кассу. Тем более на сегодняшний день некоторые варианты онлайн-касс предлагают свои решения этого вопроса.

Как быть курьерам, которые принимают оплату?

Согласно закону, чек должен выбиваться в момент оплаты. Поэтому каждый курьер, принимающий оплату, должен иметь мобильную версию кассы.

Нет. Два юрлица – две кассы.

Да. Главное – чтобы юрлицо было одно.

Можно ли подключить онлайн-кассу к мобильному интернету?

Да. Более того, рекомендуется заранее приобретать 3G-модем или продумывать другие варианты на случай перебоев с интернетом.

Если товар оплачивается за счёт кредита, нужно ли выдавать чек онлайн-кассы?

Сейчас рекомендуется заранее настраивать кассы по соответствующим параметрам, тем более, что у чека есть специальные реквизиты, отображающие кредитные операции.

Когда нужно менять фискальный накопитель?

- В случае поломки

- Когда у кассы меняется собственник

- Когда память накопителя переполняется

- Когда истекает срок годности

- Когда кассу переводят на незашифрованный режим.

Не нужно. Но требуется регламентировать работу. А значит новый сотрудник, который будет работать с кассой должен:

- Получить инструктаж по охране труда (это оборудование работает от сети, а значит в теории работник может получить удар током).

- Должен поставить подпись на договоре о ПМО.

- Ознакомиться и подписать правила работы с устройством.

- Ознакомиться с инструкцией к кассе и подтвердить знание подписью .

- Получить данные для входа в рабочую программу.

Все эти действия вместе помогут свести к минимуму ошибки.

Помогает ли государство в приобретении онлайн-касс?

Да, помощь предоставляется индивидуальным предпринимателям, кроме тех, кто работает на ПСН и ЕНВД. Все остальные ИП могут подать на вычет.

Где можно отремонтировать кассу?

Ремонтом может заняться и сам предприниматель. Но нужно понимать, что в случае нарушения пломбировки, теряется гарантия от производителя. Поэтому лучше обращаться к поставщику.

Что такое смарт-терминал

Так называются модели онлайн-касс, выпущенные совсем недавно и оснащённые большинством необходимых функций. Аналогию можно провести с телефонами и смартфонами, которые отличаются большим функционалом и повышенными техническими характеристиками.

Есть ли отсрочка для самозанятых по онлайн-кассам?

После эксперимента в четырёх регионах страны по режимам самозанятых, разрабатывается законопроект, который освободит эту категорию от применения онлайн-касс до 2021 года.

Что делать, если нет интернета? Совсем нет!

Россия большая, и в некоторых населённых пунктах интернет до сих пор не проведён, да и сигнал вышек до туда не достаёт. А вот бизнесом люди там занимаются. Закон это учитывает.

Если в населённом пункте совсем нет соединения с мировой сетью, и это подтверждается властями, предприниматель по старинке отдаёт клиентам бумажный чек, и передавать моментально данные в налоговый орган уже не обязательно. Но кассу он всё равно должен использовать.

Аппарат кассы в таком случае требуется переводить в режим автономной работы, иначе накопитель будет через какое-то время заблокирован. Данные с него передаются в налоговую вместе с подачей отчётности.

Что такое ФЗ-54

ФЗ-54 – это федеральный закон, призванный контролировать бизнес, имеющий дело с приёмом наличных средств. Сам по себе закон старый – ещё от 2003 года. Однако новые его редакции внесли существенные изменения, повлиявшие на весь предпринимательский сектор и в особенности – на розничный бизнес.

Основные новшества коснулись того, как предприниматели теперь будут взаимодействовать с федеральным налоговым органом. Цель изменений – автоматизировать передачу данных и подачу отчётностей, а также – пресечь «серую» деятельность.

Инструментом для этого, как вы понимаете, стали именно онлайн-кассы, позволяющие отправлять в налоговую чеки моментально и отсекают возможность «корректировать» их с целью сокрытия доходов.

Порядок обслуживания касс

Новый закон отменил обязанность субъектов бизнеса в обязательном порядке производить обслуживание новых кассовых аппаратов в специализированных центрах.

Теперь субъект бизнеса, после приобретения нового аппарата, сам решает — когда вызывать специалиста по обслуживанию ККМ, для профилактических работ либо проведения ремонта.

Также для центров обслуживания ККМ отменена обязанность в обязательном порядке регистрироваться в ФНС. Ожидается, что этот шаг подтолкнет к приходу в отрасль новых специалистов и компании.

В связи с отменой обязательного заключения соглашения, теперь работа субъекта бизнеса и обслуживающего центра может строиться по следующим схемам:

- Оформление долгосрочного договора на обслуживание;

- Привлечение специалистов для ремонта только при возникновении неисправностей;

- Привлечение сторонних мастеров, которые имеют необходимые знания и навыки для обслуживания касс;

- Включение в штат фирмы отдельного специалиста, который будет заниматься обслуживанием кассовых аппаратов (имеет смысл при большом их количество в компании).

Как выбрать онлайн-кассу для розничной торговли

Для начала следует понять, что рынок вообще предлагает. Потому что характеристики у всех разные. И главным критерием выбора этих характеристик послужит вам специфика вашего собственного бизнеса. Чем вы занимайтесь – торговля ли это, или услуги, есть ли в ассортименте подакцизные товары, какая у вас форма налогообложения, сколько сотрудников.

Важен и поток клиентов. Так как есть кассы с малой пропускной способностью. Они дешевле, но не позволят печатать много чеков в день.

Кассовый аппарат приобретается обязательно вместе с накопителем, который действует 13 или 36 месяцев. Дальше заключается договор с оператором (ОФД).

Обратите внимание на абонентскую плату, которая будет взиматься за программное обеспечение кассы. А также заранее узнать, что можно подключить к терминалу в качестве доп.оборудования (сканер штрих кода, аппарат для считывания карт и т.д.), можно ли наладить взаимодействие с программой товарного учёта, а также – есть ли возможность эквайринга

Кассовая дисциплина

Ранее, при применении простых аппаратов с ЭКЛЗ, на кассиров была возложена обязанность составлять документы КМ-1 — КМ-9, в число которых входили:

Ранее, при применении простых аппаратов с ЭКЛЗ, на кассиров была возложена обязанность составлять документы КМ-1 — КМ-9, в число которых входили:

- Акт о возврате денежных средств покупателю (КМ-3);

- Журнал для кассира-операциониста (КМ-4).

С введением онлайн-касс, данная необходимость отпала. Теперь такие документы, при необходимости, оформляются в автоматическом режиме при обмене данными с ФНС.

Но их использование не запрещено — субъекты бизнеса могут, при необходимости, продолжать их применение, но этот шаг должен быть зафиксирован во внутренних документах.

Также при использовании касс старого образца, необходимо в конце каждого дня формировать специальный Z-отчет, и на основании них в конце рабочего дня оформлять журнал кассира-операциониста.

Сейчас Z-отчет отменен, и вместо него аппарат формирует «Отчет о закрытии смены». Его необходимо выпускать как в конце рабочего дня, так и при пересменке кассиров. Основная особенность нового отчета — он в электронном виде в момент формирования также передается в налоговый орган.

Внимание: при этом в отчет уже включена необходимая информация о поступивших наличных и безналичных средствах, возвратах и т.д.

Что будет, если не перейти на онлайн-кассу?

С февраля по июль 2017 года количество онлайн-касс в России выросло в десятки раз, однако далеко не все предприниматели успели перейти в назначенный срок на новую технику. Более того, многие из них не захотели этого делать, а некоторые бизнесмены, у которых еще есть время до 2018 года, и вовсе подумывают о том, чтобы не переходить на онлайн-кассы. За это их ждет наказание и штрафные санкции. Если правонарушение совершено впервые, то владельца бизнеса ждет наказание в виде штрафа. Для ИП его размер составит до 50% полученной прибыли, но не меньше, чем 10 000 рублей, для ООО – от 75 до 100% от выручки, но не менее 30 000 рублей. При повторном нарушении (если при этом выручка превысила миллион рублей) вас ждет лишение права заниматься предпринимательской деятельностью сроком на 90 дней. Если же выручка меньше 1 000 000 руб. – снова штраф.

Что касается использования ККТ с нарушениями (к примеру, ваша касса не зарегистрирована в соответствии с законом, у вас отсутствует фискальный накопитель, наблюдаются искусственные сбои при онлайн-оплате, касса не печатает чеки установленного образца), за это вас ждет штраф от 1 500 до 10 000 рублей.

Чтобы не попасться и не создавать себе проблем, лучшим решением будет сделать все по закону и как можно скорее обзавестись онлайн кассой, если вы еще не сделали этого.

Подключение

Еще один важный вопрос, который нельзя обходить стороной, это подключение онлайн-кассы. Инструкция этого процесса также прописана в нормативных актах и регламентирована законом, поэтому здесь не может быть никаких исключений или двоякого толкования. Достаточно следовать простому алгоритму, чтобы сделать все правильно.

Итак, первым шагом станет заключение официального договора с оператором фискальных данных (сокращенно ОФД). Это новый участник ваших отношений с контролирующими органами, благодаря которому они будут получать сведения о проведенных сделках в режиме реального времени. ОФД хранят, передают и обрабатывают информацию в соответствии с 54-м Федеральным законом и гарантируют полную конфиденциальность данных. Безопасности уделяется достаточно много внимания, операторы работают на специальном программном обеспечении, которое шифрует информацию. Это практически сводит к нулю шансы похитить её.

Существует ряд сложностей, с которыми может столкнуться компания или ИП при выборе оператора фискальных данных. Дело в том, что эта роль отведена не какому-то единому специальному органу, а различным компаниям, которые имеют все необходимые лицензии (в том числе от Роскомнадзора) и обладают техникой, требуемой законодательством

Поэтому нужно с особым вниманием отнестись к выбору ОФД и следовать простым рекомендациям: нужно узнать у потенциального партнера о его технических возможностях, функционале, возможности получать уведомления, контролировать отправляемую информацию. Уточните компетенции подрядчика, не забудьте уточнить, что именно будет входить в стоимость оказания услуг

Совсем нелишним будет требование предъявить все необходимые документы и лицензии, разрешающие осуществлять данный вид деятельности.

После того как ОФД выбран, к нему нужно подключиться. Сделать это очень просто: достаточно перейти на сайт компании и оставить там заявку в специальной форме. После нехитрых манипуляций с вами свяжется менеджер, который ответит на все интересующие вопросы и составит договор для подписания. В некоторых случаях вместо договора организация использует оферту, что также соответствует требованиям закона и в какой-то степени облегчает процесс подписания соглашения.

С этого момента все процессы происходят автоматически: сбор, хранение, обработка и передача данных осуществляется выбранным вами оператором. Вам не нужно осуществлять или контролировать вышеперечисленные процессы – этим занимаются профессионалы под наблюдением государства.

Для чего нужен фискальный накопитель в онлайн-кассах?

Суть работы кассы в том, что фискальный накопитель подписывает чек фискальным признаком (потом данные идут оператору, а потом уже в налоговую).

Если вдруг точка, где установлена онлайн-касса теряет связь с интернетом (перебои, другие проблемы), то именно фискальный накопитель сохраняет все эти данные для передачи их после решения проблемы со связью. Накапливаться данные могут в течение тридцати дней.

Вторая задача фискального накопителя – шифрование передаваемых данных и формирование специализированного кода, с помощью которого можно эти данные расшифровать.

В зависимости от модели, фискальные накопители имеют срок годности – 13, или 36 месяцев.

Как подключить онлайн-кассу

Количество требуемых онлайн-касс не влияет на количество ЭЦП, она всегда одна. Обычно требуются такие документы как паспорт и СНИЛС руководства.

- Далее подключаем онлайн-кассу в том месте, где она по вашему мнению должна быть расположена. Подключение идёт либо к мобильному интернету, либо через вай-фай, либо через провод, в зависимости от возможностей аппарата и места.

- Далее ставим фискальный накопитель новой кассы на учёт в налоговое ведомство.

Как зарегистрировать ККТ на сайте ФНС

- Заходим в личный кабинет

- Отправляем запрос на регистрацию, подписанный электронной подписью.

- ФНС после проверки данных осуществляет регистрацию.

- После внесения всех данных, в личном кабинете вы сможете получить карточку регистрации ККТ.

Также услуги регистрации касс предоставляют специализированные фирмы, которые занимаются выдачей этих аппаратов (но не все).

Далее нужно подписать договор с оператором фискальных данных (ОФД).

До этого у вас уже должна быть электронная подпись, касса и программное обеспечение для неё, а также доступ к интернету в месте, где эта касса будет стоять.

На что обратить внимание при выборе онлайн-кассы

1. Достаточное количество разъёмов

Речь не о том, что их должно быть как можно больше. Количество разъёмов будет зависеть от того, какую именно деятельность вы ведёте. Может понадобиться подключить к кассе:

- Весы, если вам есть что взвешивать.

- Сканер штрихкода (при отсутствии встроенного). Без него не обойтись, если у вас большой поток клиентов и на вбивание информации о товаре вручную просто нет времени.

- Банковский терминал. Но его также можно подключить по Wi-Fi.

2. Скорость печати чека

Скорость у разных аппаратов может различаться более чем в два раза. При большом потоке клиентов это существенный критерий, так как более быстрый аппарат позволит увеличить количественный показатель обслуживания.

3. Мобильность онлайн-кассы

Есть стационарные приборы, есть мобильные — выбирайте в зависимости от вида бизнеса. Мобильные хорошо подходят для выездных услуг и продаж. Если у кассы есть функция приёма платежей с карт, клиентам будет удобнее расплачиваться, что может подстегнуть их интерес.

Стационарные устройства подойдут для торговых объектов, где кассиру не нужно куда-то перемещаться.

4. Тип интернет-соединения

Проводная Сеть — отличный выбор для стационарных касс. Для мобильного варианта, который используют внутри учреждения, подойдёт Wi-Fi. А для устройства, путешествующего по городу вместе с курьером, нужен мобильный интернет.

Впрочем, жёстких ограничений здесь нет и вы вполне можете подключить стационарную кассу к мобильной Сети при отсутствии альтернатив в вашей местности

Главное, заранее обратите внимание на этот момент и выбирайте подходящее устройство

5. Ассортимент товаров и число торговых точек

Чем больше в магазине товаров, тем более современное решение вам нужно. Если наименований более 50, с автономной кассой будет непросто. Зато фискальный регистратор и смарт-терминал позволят автоматизировать процессы. Например, не вбивать товары вручную, а просто загрузить файл с таблицей.

Также на такие устройства стоит обратить внимание, если у вас несколько торговых точек. Это позволит подключить все кассы к единой системе учёта товаров, что упростит управление бизнесом

6. Вид деятельности

Здесь в вопросы выбора снова вмешивается закон.

- Если вы торгуете мясом, рыбой, молоком и другими товарами, которые подлежат ветеринарному контролю Приказ Минсельхоза России от 18.12.2015 № 648 «Об утверждении Перечня подконтрольных товаров, подлежащих сопровождению ветеринарными сопроводительными документами» , необходимо, чтобы касса поддерживала работу с ФГИС «Меркурий».

- Если вы продаёте алкоголь, касса должна быть оснащена ФЗ от 29 июня 2015 года № 182-ФЗ «О внесении изменений в Федеральный закон „О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции“» модулем для передачи данных в Единую государственную автоматизированную информационную систему и 2D-сканером акцизных марок.

В каком случае можно не применять онлайн кассы?

Существует список субъектов бизнеса, которым дано право не применять онлайн-кассы, к ним можно отнести:

- Занимающиеся продажей товара с транспортных средств.

- Участники, неорганизованной торговли на рынках, ярмарках.

- Субъект реализующий товар с автоцистерн.

- Продавцы периодической печати в киосках.

- Реализаторы мороженого и напитков во вне оборудованных киосках.

- Лица, занимающиеся ремонтом обуви.

- Лица, осуществляющие ремонт и изготовление ключи и т. п.

- Предприниматели-собственники помещений, при сдаче их в аренду.

- Небольшие аптеки, которые располагаются в сельских лечебных учреждениях.

Субъектам бизнеса, разрешается не применять онлайн кассы, если их деятельность осуществляется на отдаленных территориях. Список таких мест определен на федеральном уровне.

Кроме этого, если субъект хозяйствования осуществляет продажу за безналичный расчет, он может не применять онлайн-кассу. Исключение составляют расчеты с физлицами, если платежи идут на прямую с их карточек и лицевых счетов.

В таких ситуациях нужно пробивать даже безналичные поступления средств. Однако, в этой ситуации касса нужна для получения электронного чека, а не фиксации операции. Проигнорировать данную обязанность могут субъекты, если знают, что физлицу в момент оплаты был выдан чек. А это могут сделать при приеме платежей непосредственно кассами банка или через терминалы.

Внимание: онлайн-кассами могут не пользоваться кредитные учреждения, организации на рынке ценных бумаг, компании проводящими реализацию продуктов в детских садиках, школах, ВУЗах и иных подобных учреждениях.

В добровольном порядке может использоваться онлайн касса религиозными организациями, а также субъектами, занимающимися продажей почтовых марок, товаров, отнесенных к народным промыслам.