Конкретные примеры отражения декабрьской зарплаты в 6-НДФЛ

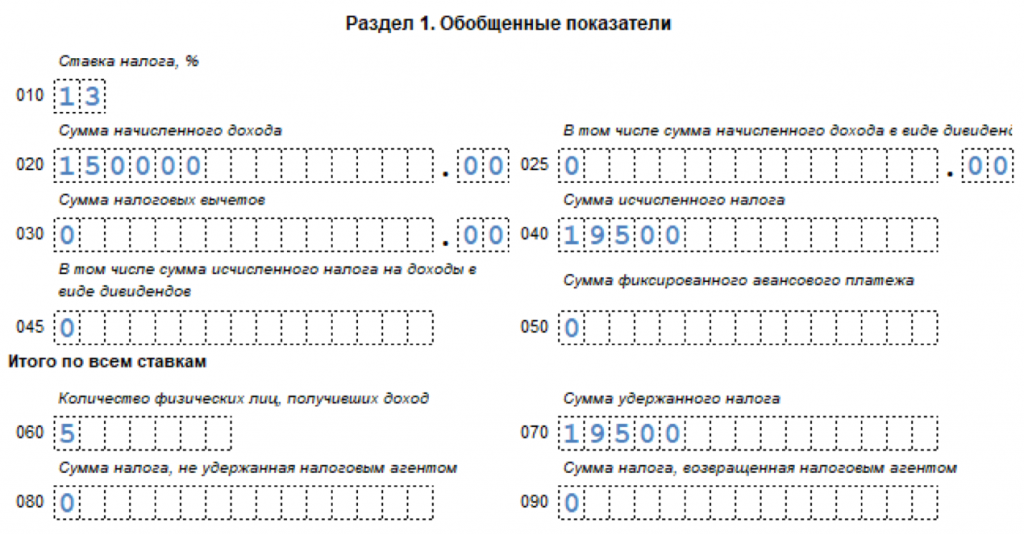

Пример. В организации пять человек. Стандартные вычеты им не положены. Ежемесячно за всех сотрудников бухгалтер начисляет доход 150 000 руб. НДФЛ – 19 500 руб. Зарплату за декабрь 2019 года выплатили 30 декабря.

Декабрьскую зарплату 2019 года бухгалтер включил в раздел 1.

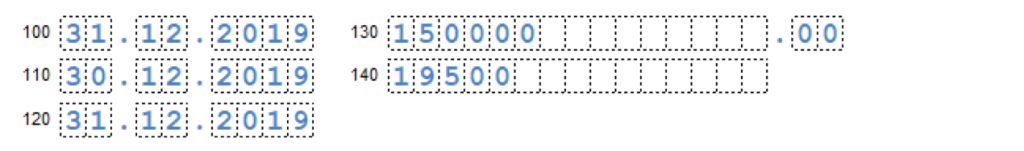

Раздел 2 можно заполнить двумя способами. Отличаются они датой получения дохода в строке 100.

Способ 1. Дата получения дохода – день выплаты зарплаты

Однако в отдельных разъяснениях представители ФНС указывают, что дата удержания НДФЛ не может предшествовать дате возникновения дохода, поэтому в строке 100 не 31 декабря, а день выплаты зарплаты

Способ 2. Дата получения дохода – последний день месяца

По НК дата получения дохода по зарплате всегда последний день месяца. По ТК РФ организация обязана в данном случае начислить и выплатить зарплату заранее, поэтому в строке 110 указана более ранняя дата, чем в строке 100

Оба способа заполнения раздела 2 в составе годового 6-НДФЛ допустимы, и ИФНС обязана принять расчет. Однако при втором способе дата удержания налога раньше, чем дата получения дохода, поэтому инспекция может потребовать пояснения.

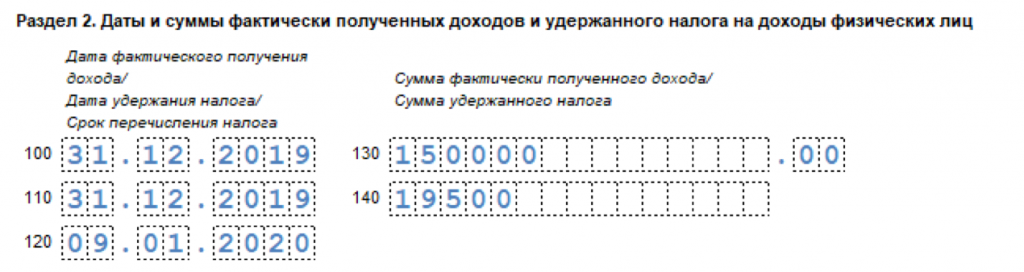

Пример. В организации пять человек. Стандартные вычеты им не положены. Ежемесячно за всех сотрудников бухгалтер начисляет доход 150 000 руб. НДФЛ – 19 500 руб. Зарплату за декабрь 2019 года выплатили 31 декабря.

Раздел 1 нужно заполнить, как в предыдущем примере. В разделе 2 за 2019 год зарплату, выплаченную 31 декабря, не показывайте. Этот доход нужно включить а раздел 2 расчета за I квартал 2020.

Пример заполнения

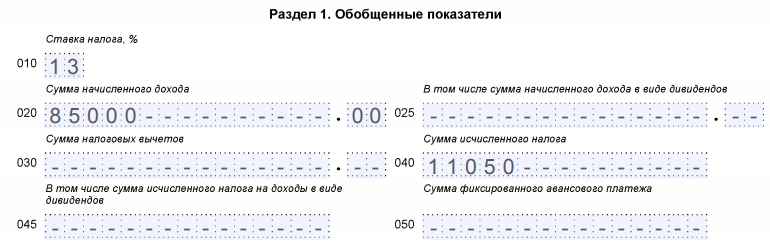

Допустим, что аванс по зарплате за июнь ООО «Гуру» выплатило 27 июня – 40 000 рублей. Вторую часть зарплаты фирма выдала 10 июля 2019 года в сумме 45 000 рублей (то есть, уже в другом отчётном периоде – 9 месяцев с начала года). Всего – 85 000 рублей. Эта сумма облагается подоходным налогом по ставке 13% в размере 11 050 руб. (85 000 руб. × 13%). В день выдачи зарплаты – 10 июля – этот налог будет удержан, а на следующий день – 11 июля – перечислен в казну.

Правильное заполнение отчёта 6-НДФЛ за 2 квартал (полугодие) 2019 года будет таким:

НДФЛ с июньской зарплаты нужно удержать только в июле – в момент выплаты. Поэтому саму операцию нужно внести в Раздел 2 отчета уже за 9 месяцев. Это согласуется с письмом ФНС России от 01.08.2016 № БС-4-11/13984.

Отражаем премии в разделе 1

В разделе 1 6-НДФЛ показывают общую сумму начисленных доходов, вычетов, а также общие суммы начисленного и удержанного налога.

Раздел 1 нужно заполнять нарастающим итогом за I квартал, полугодие, девять месяцев и год (письмо ФНС России от 18.02.2016 № БС-3-11/650). В разделе 1 включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода. Например, в разделе 1 расчета за 9 месяцев 2016 года должны быть отражены показатели за период с 1 января по 30 сентября включительно. Так, в частности, в разделе 1 нужно показать:

- по строке 020 – весь доход работников нарастающим итогом с начала года.

- по строке 040 – сумму исчисленного налога нарастающим итогом с начала года.

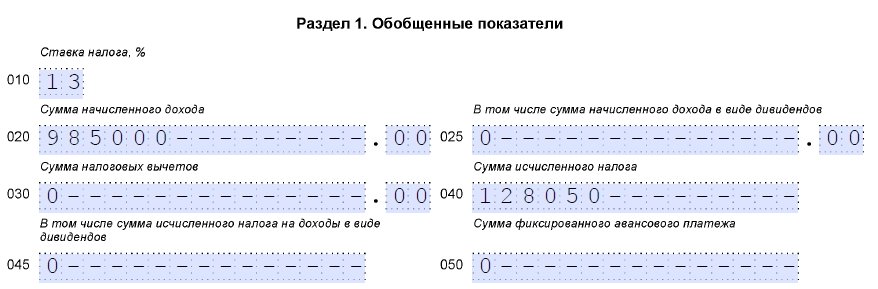

Предположим, что в период с 1 января по 30 сентября 2016 года работникам выплачена заработная плата в сумме 985 000 рублей. В эту сумму уже входят выплаченные за 9 месяцев премии в размере 140 000 рублей. Всю сумму заработка, включая премии, нужно показать по строке 020. А исчисленный со всей этой суммы налог переносится в строку 040 расчета за 9 месяцев 2016 года. Сумма налога – 128 050 рублей (985 000 × 13 %).

Проще говоря, премии отражайте в разделе 1 в общей сумме дохода и исчисленного налога. Выделять премии отдельно в этом разделе уже не нужно.

Годовые и квартальные премии: особый подход

В письме ФНС от 24.01.2017 № БС-4-11/1139 содержатся очень важные разъяснения налоговиков по вопросу отражения премий в расчете 6-НДФЛ. Смысл этих разъяснений сводится к тому, что способ определения даты фактического получения дохода в виде премии за выполнение трудовых обязанностей зависит от того, по результатам какого периода был премирован работник (по итогам месяца, квартала или года).

Например, в случае выплаты премий за месяц, датой фактического получения дохода нужно считать последний день месяца, за который сотруднику были начислены премиальные. Например, при выплате премии по итогам декабря 2016 года, дата получения премиального дохода – 31.12.2016. Если премия выплачивается по итогам работы за квартал или год, то следует опираться на дату приказа о премировании.

Предположим, что премия по итогам работы в 2016 году на основании приказа работодателя, датированного 17.01.2017, выплачивается 06.02.2017. В такой ситуации годовая премия должна быть отражена в 6-НДФЛ за I квартал 2017 года следующим образом:

Раздел 1:

- по строкам 020, 040, 070 – соответствующие суммовые показатели;

- по строке 060 – количество физлиц, получивших доход.

Раздел 2:

- по строке 100 «Дата фактического получения дохода» – 31.01.2017;

- по строке 110 «Дата удержания налога» – 06.02.2017;

- по строке 120 «Срок перечисления налога» – 07.02.2017;

- по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» – соответствующие суммовые показатели.

Позиция по премиям изменилась!

Датой дохода считайте день, когда выплатили такую премию. Поэтому производственные годовые, полугодовые и квартальные премии включите в налоговую базу по НДФЛ того месяца, в котором их выплатили (подп. 1 п. 1 ст. 223 НК РФ). Об этом сказано в письмах Минфина России от 29 сентября 2017 № 03-04-07/63400, ФНС России от 5 октября 2017 № ГД-4-11/20102.

Ранее сотрудники ФНС России разъясняли, что датой дохода следует считать последний день месяца, которым датирован приказ о выплате премии (письмо от 24 января 2017 № БС-4-11/1139).

Сверхнормативные суточные и материальная выгода от экономии на процентах

Доходы в виде сверхнормативных суточных и доходы в виде материальной выгоды от экономии на процентах отражаются в разделе 1 формы 6-НДФЛ так же, как и заработная плата. Дело в том, что датой фактического получения дохода в виде сверхнормативных суточных является последний день месяца, в котором был утвержден авансовый отчет после возвращения работника из командировки. Для материальной выгоды дата фактического получения дохода — это последнее число месяца, в котором работник пользовался беспроцентным кредитом, либо займом под небольшие проценты. Это следует из подпунктов 6 и 7 пункта 1 НК РФ.

Соответственно, если в июне 2016 года был утвержден авансовый отчет, либо сотрудник пользовался заемными средствами, полученные доходы необходимо отразить в строке 020 расчета за первое полугодие. Налог с этих доходов следует показать по строке 040 расчета за это полугодие.

В ситуации, когда налог с указанных доходов удержан в июле (при выплате зарплаты за июнь), в строки 070 и 080 за первое полугодие его вписывать не нужно. Также не нужно отражать соответствующие суммы в разделе 2 расчета за полугодие. Вместо этого их следует показать в разделе 2 расчета за девять месяцев вместе с июньской заработной платой.

Уточнения по зарплате за март

Отметим, что аналогичные вопросы возникали и при заполнении расчета 6-НДФЛ за первый квартал. Бухгалтерам нужно было решить, каким образом отразить зарплату за март, выплаченную в апреле. Тогда многие показали «переходные» выплаты иначе. Например, включили налог с мартовской зарплаты в строку 070 раздела 1, либо отразили апрельские даты удержания и перечисления налога в разделе 2.

Сейчас необходимо разобраться, надо ли представить уточненные расчеты за первый квартал. Единого мнения на этот счет нет. Некоторые специалисты полагают, что в уточнениях нет надобности, ведь на момент заполнения квартальной формы 6-НДФЛ налоговое ведомство еще не сформировало четкой позиции по рассматриваемому вопросу. Следовательно, никаких нарушений налоговые агенты не допустили. Но мы считаем, что, несмотря на отсутствие нарушений, уточнения лучше сдать. В этом случае расчеты за все периоды будут составлены по общему принципу, что позволит бухгалтерам и инспекторам избежать путаницы.

Зарплата за декабрь в январе 2018 года: как заполнить раздел 2

В разделе 2 годового расчета 6-НДФЛ за 2017 год нужно отразить даты получения и удержания налога, крайний срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ.

ВАЖНО

В разделе 2 расчета 6-НДФЛ за любой период нужно показывать только те операции, которые относятся к трем последним месяцам отчетного периода. То есть, в расчете 6-НДФЛ за 2017 год раздел 2 должен включать в себя операции за октябрь, ноябрь декабрь 2017 года.. Но как применить такой подход, если имели место переходящие выплаты? Как понять, к какому периоду относится начисленная в декабре 2017 года и выплаченная в январе 2018 года зарплата? В таких ситуациях ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет

То есть выплаченный доход и удержанный НДФЛ отразите в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. То есть, в разделе 2 расчета за 2017 год нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 октября по 31 декабря включительно (письмо ФНС России от 24.10.2016 № БС-4-11/20126). С декабрьской зарплаты крайняя дата уплаты НДФЛ наступает уже в 2018 году. Поэтому в раздел 2 расчета 6-НДФЛ за 2017 год декабрьская зарплата попасть, в принципе, не должна

Но как применить такой подход, если имели место переходящие выплаты? Как понять, к какому периоду относится начисленная в декабре 2017 года и выплаченная в январе 2018 года зарплата? В таких ситуациях ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный НДФЛ отразите в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. То есть, в разделе 2 расчета за 2017 год нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 октября по 31 декабря включительно (письмо ФНС России от 24.10.2016 № БС-4-11/20126). С декабрьской зарплаты крайняя дата уплаты НДФЛ наступает уже в 2018 году. Поэтому в раздел 2 расчета 6-НДФЛ за 2017 год декабрьская зарплата попасть, в принципе, не должна.

ВЫВОД О ДЕКАБРЬСКОЙ ЗАРПЛАТЕ В ЯНВАРЕ 2018 ГОДА

Зарплату за декабрь 2017 года, выданную в январе 2018 года, покажите в разделе 1 расчета 6-НДФЛ за 2017 год и в разделах 1 и 2 расчета за I квартал 2018 года. Ведь доход в виде зарплаты вы признали в декабре и НДФЛ с него рассчитали в этом же месяце. Поэтому покажите по строкам 020 и 040 раздела 1 годового расчета 6-НДФЛ за 2017 год. А удержали НДФЛ уже в январе 2018 года, поэтому сумму налога отразите по строке 070 раздела 1 расчета за I квартал 2018 года. Это подтверждает письмо ФНС от 05.12.2016 № БС-4-11/23138. Заметим, что ранее представители ФНС в письме от 25.02.2016 № БС-4-11/3058 рекомендовали указать выплату в расчете за I квартал только в разделе 2. Однако поступать так не советуем, поскольку в таком виде расчет 6-НДФД не пройдет форматно-логический контроль.

Итак, декабрьскую зарплату, выплаченную в январе 2018 года, нужно отразить в расчете 6-НДФЛ за I квартал 2018 года. Причем декабрьская зарплата затронет как раздел 1, так и раздел 2. Поясним на примере.

Декабрьская зарплата была выплачена 9 января 2018 в сумме 769 000 рублей, а НДФЛ с нее составил 99 970 рублей (769 000 x 13 %). В расчете 6-НДФЛ за 2017 года бухгалтер показал декабрьскую зарплату и НДФЛ с нее только по строкам 020 и 040 раздела. В раздел 2 годового расчета эта зарплата не попала. Это правильно! Но как показать декабрьскую зарплату и НДФЛ в расчете 6-НДФЛ за I квартал 2018 года?

В расчете 6-НДФЛ за I квартал 2018 года НДФЛ, который был рассчитан с декабрьской зарплаты, пополнит строку 070 на показатель 99 970 рублей. Что касается раздела 2, то сгруппируйте показатели следующим образом:

- строка 100 – 31.12.2017 (дата получения дохода);

- строка 110 – 09.01.2018 (дата удержания НДФЛ);

- строка 120 – 10.01.2018 (дата перевода НДФЛ в бюджет).