Зарплаты налоговиков в России

Таким образом, можно сделать вывод, что кадровый кризис для налоговиков в России связан с отсутствием льгот и минимизацией заработных плат. Такое положение вещей вынуждает сотрудников налоговых служб искать более высокооплачиваемую работу. Что же касается молодежи, то они приходят в налоговую службу в основном для того, чтобы набраться опыта, после чего увольняются в силу вышеописанных причин. Помимо опыта, стимула для молодых специалистов в данной структуре нет.

Таким образом, можно отметить неоднозначность и противоречивость последних новостей, касающихся изменения доходов налоговиков. На данный момент Дума рассматривает несколько проектов, в том числе решает вопрос о проведении индексации зарплат с 2006 года на 3%. Кроме того, все налоговые службы в 2020 году могут быть переведены на почасовую оплату. При этом начисление премиальных и разного рода доплат, например, за интенсивный труд и переработку, совсем не будут исключены.

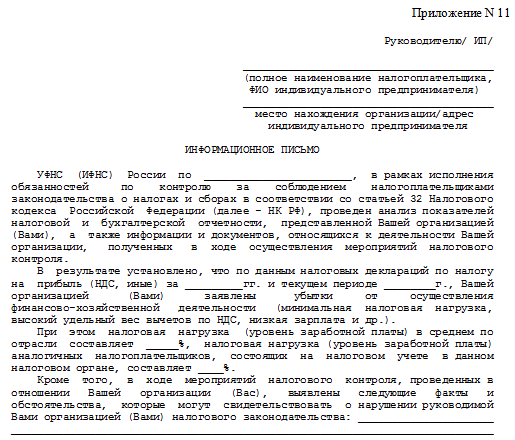

Вызвали на комиссию по низкой заработной плате работников

На Комиссию по зарплате вызывают в основном руководителей предприятий, выплачивающих заработную плату меньшего размера, чем установлено в регионе. Часто в качестве основы рассматривается и среднеотраслевая зарплата по ОКВЭД – средний уровень зарплаты по типам экономической деятельности, который существенно превышает МРОТ.

В этой ситуации важно то, что решения Комиссии по оплате труда имеют рекомендательный характер, то есть их не обязательно исполнять. Однако высока вероятность того, что подобное решение может быть адресовано в орган, у которого есть полномочия для привлечения к ответственности и юридического лица, и его руководителей за нарушение требований законодательства

Отбор налогоплательщиков, деятельность которых подлежит рассмотрению на заседаниях комиссий

Данный отбор осуществляется на основании списков, которые формируются путем анализа имеющейся информации о финансово-хозяйственной деятельности налогоплательщиков, с учетом особенностей исчисления и уплаты налогов, в случае, например, банкротства, ликвидации налогоплательщика и др.

Отбору для рассмотрения на заседании комиссии подлежат следующие группы налогоплательщиков:

- налогоплательщики, заявляющие налоговые убытки от осуществления ими финансово-хозяйственной деятельности;

- налогоплательщики, имеющие низкую налоговую нагрузку по налогу на прибыль организаций, акцизам, единому налогу, уплачиваемому при применении УСНО, ЕСХН, НДФЛ, уплачиваемому индивидуальными предпринимателями;

- налогоплательщики, имеющие низкую налоговую нагрузку по НДС;

- налогоплательщики — налоговые агенты по НДФЛ:

имеющие задолженность по перечислению данного налога. Отбор налоговых агентов (юридических лиц и индивидуальных предпринимателей) осуществляется путем сопоставления удержанных сумм НДФЛ за налоговый период, отраженных в сведениях о доходах по форме 2-НДФЛ, представленных налоговым агентом в налоговый орган, с поступлениями НДФЛ, указанными в карточках «Расчеты с бюджетом» (КРСБ). Дополнительно анализируются данные отчетности (расчеты) по страховым взносам на обязательное пенсионное страхование территориальных органов ПФР;

снизившие поступления НДФЛ относительно предыдущего налогового периода более чем на 10%. Отбор налоговых агентов, перечисление НДФЛ которыми снижено на 10% и более относительно аналогичного периода предыдущего года, производится на основании данных карточки «Расчеты с бюджетом» в части уплаты налога. При отборе анализируется динамика с учетом информации, имеющейся в налоговом органе, о среднесписочной численности и данных, представленных налогоплательщиком в территориальные органы ПФР;

выплачивающие заработную плату ниже среднего уровня по видам экономической деятельности в регионе. Налоговые агенты отбираются на основании показателей, содержащихся в сведениях о доходах физических лиц по форме 2-НДФЛ, представленных налоговым агентом за истекший налоговый период. Расчет производится исходя из общей суммы доходов, выплаченных налоговым агентом физическим лицам, и среднесписочной численности

Особое внимание обращается на налоговых агентов, выплачивающих заработную плату ниже регионального прожиточного минимума;

- налогоплательщики — индивидуальные предприниматели, заявившие профессиональный налоговый вычет в размере более 95% от общей суммы полученного за налоговый период дохода. Отбор налогоплательщиков осуществляется на основании деклараций по форме 3-НДФЛ, представленных за налоговый период, в которых отношение показателя строки 120 (профессиональные вычеты) к показателю строки 110 листа В (доходы от предпринимательской деятельности) превышает 95%;

- налогоплательщики — индивидуальные предприниматели, отразившие в декларациях по НДС выручку от реализации, при этом заявившие в налоговых декларациях по форме 3-НДФЛ доход, равный нулю, либо не представившие декларации по форме 3-НДФЛ за соответствующий период;

- налогоплательщики — физические лица, не задекларировавшие полученные доходы. Отбор налогоплательщиков осуществляется на основании данных информационных ресурсов налогового органа об отчуждении имущества (недвижимого имущества, транспорта и др.), находящегося в собственности менее трех лет. Из сформированного перечня отбираются физические лица, не представившие декларации по форме 3-НДФЛ за налоговый период, в котором указанное имущество было реализовано.

В Письме N АС-4-2/12722 ФНС рекомендует осуществлять ранжирование налогоплательщиков, которые в первоочередном порядке подлежат вызову в налоговый орган на заседание комиссии, исходя из предполагаемой суммы налога, подлежащей уплате.

Налоговая вызывает для дачи пояснений по зарплате

Последствия неявки для дачи пояснений одним лишь штрафом не исчерпываются. Так, инспекторы могут решить, что уведомление о явке в ИФНС просто не дошло до плательщика по причине ненахождения компании по юридическому адресу. Компанию внесут в список недобросовестных плательщиков и назначат выездную налоговую проверку.

Правовые гарантии для свидетелей

- лица, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля;

- лица, которые получили информацию в связи с исполнением ими своих профессиональных обязанностей, и подобные сведения относятся к профессиональной тайне (в частности, это адвокаты и аудиторы, хотя с 2020 года аудиторской тайны больше не будет).

В своем решении она отметила, что НК РФ не содержит требования об указании в повестке о вызове свидетеля на допрос информации о наименовании налогоплательщика, в отношении которого проводятся мероприятия налогового контроля. Если же заявитель не согласен с решением налоговой инспекции о привлечении к ответственности за налоговое правонарушение, он вправе обжаловать его в УФНС России в порядке, установленном законодательством.

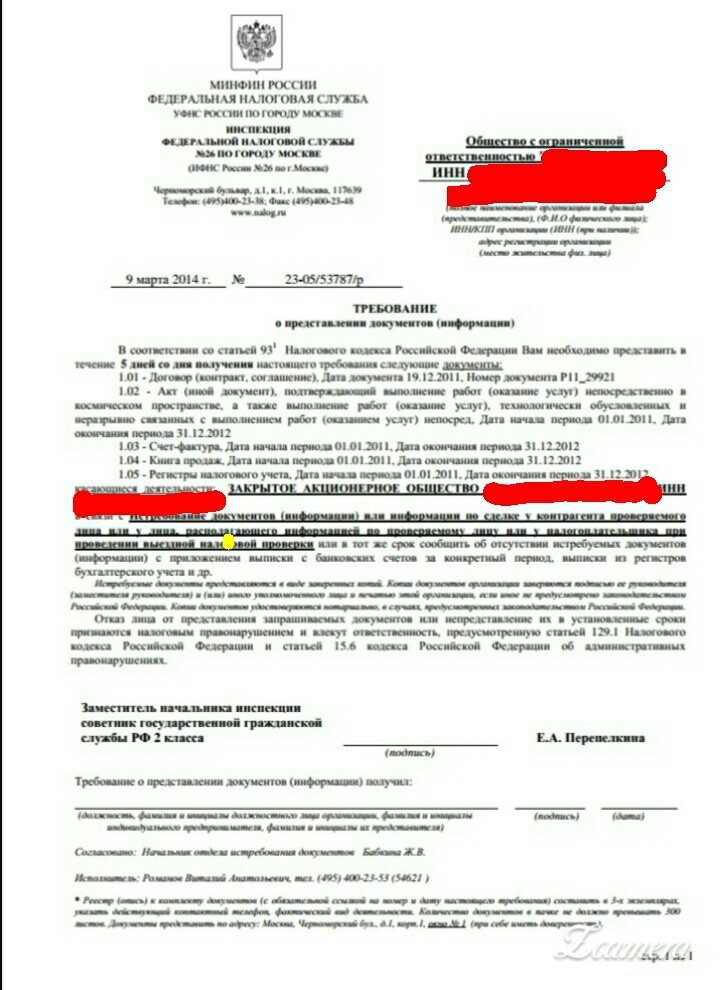

Форма вызова определена приказом ФНС № ММ-3-06/338 (31.05.07), а также письмом № АС-4-2/12837 от 2013 г. Согласно действующим предписаниям, инспектор обязан вызывать нарушителя повесткой установленного образца, в которой содержатся следующие данные:

Порядок вызова в налоговую

- Место и время.

- Фамилия и должность вызывающего лица.

- Цель допроса.

- Основания вызова.

- Статус вызываемого (свидетель, лицо, в отношении которого проводится проверка).

- Данные вызываемого лица – адрес, фамилия, инициалы, год рождения и проч.

- Телефон проверяющего.

Как себя вести?

Итак, это случилось: вас вызвали на комиссию по убыткам. Что делать? Во-первых, не волноваться и не паниковать. Как мы уже разобрались, заседание комиссии — это обычная встреча сотрудников инспекции и представителей налогоплательщика. Однако, безусловно, к ней нужно подготовиться.

Самое главное — ни в коем случае не стоит игнорировать письменные обращения инспекции. Получив приглашение на заседание убыточной комиссии или уведомление о необходимости пояснения причин возникшего убытка, обязательно напишите аргументированный ответ

При этом описание причин должно быть достаточным для понимания налоговиками ситуации, но все-таки общим, без подробностей — для того чтобы не давать им лишней информации и не привлекать повышенное внимание к конкретным сделкам

Если же вы не можете по каким-либо причинам посетить инспекцию в назначенный день, в письменной форме обязательно сообщите инспектору о вашей ситуации — и встреча будет перенесена.

Что касается результатов разговора, у налогоплательщика в данной ситуации есть всего 2 выхода:

- Не изменять отчетность, при этом необходимо подготовить объективное и убедительное обоснование в пользу данного выбора. Этот вариант стоит предпочесть в том случае, если у вас имеются документально оформленные подтверждения произведенных расходов.

- Исключить убыток, искусственно скорректировав отчетность. Данный вариант рациональнее использовать, если налоговые риски велики, и вы опасаетесь более подробного изучения налоговиками ваших документов.

Рекомендации и предложения

По итогам заседания комиссии по легализации объектов налогообложения и базы она формулирует свои рекомендации:

- по ликвидации нарушений, которые имели место при формировании базы по налогам и взносам;

- по мерам, которые надо принять для закрытия долгов перед бюджетом.

Комиссия может предложить подать уточненные декларации, расчеты по форме 6-НДФЛ, расчеты по страховым взносам за прошлые периоды, в которых уточнить отчётные показатели. Например:

- расходы предпринимателя;

- расходы плательщика взносов на выплату страхового обеспечения;

- суммы, не облагаемые взносами;

- размер дополнительных тарифов по взносам и суммы взносов, исчисленные по ним;

- количество сотрудников, которым начислен доход;

- перечислить долг по НДФЛ и взносам с учетом пеней.

Учтите, что о фактах начисления зарплату ниже прожиточного уровня или МРОТ налоговики по закону обязаны (!) каждый квартал отправлять:

- на местном уровне – органам местных властей;

- на уровне субъекта РФ – органам по труду и занятости, а также в трудовую инспекцию.

Также см. «МРОТ с 1 июля 2017 года: таблица по регионам России».

Из ИФНС пришел вызов на комиссию

С того момента, как вы получили такое письмо, у вас есть 10 рабочих дней на то, чтобы должным образом продемонстрировать свою «работу над ошибками». Например, подать уточненную декларацию и доплатить налог либо письменно аргументировать причины, из-за которых вы стали объектом внимания налоговико в. Если же вы считаете, что у вас все нормально, то можете не подавать в инспекцию никаких письменных пояснений на этот счет. Такая обязанность нигде не установлена.

Во-вторых, от вас все равно не отстанут, а вызовут на комиссию повторно. Если вы снова не явитесь, тогда последует приглашение на комиссию уже в региональное УФНС. Ну а если и этот вызов останется без ответа, тогда выездная проверка вам практически обеспечен а. Стоит ли говорить, что пренебрежение повторными вызовами на комиссию — это повод для повторных же штрафов для руководителя или ИП.

Вызывают на комиссию по заработной плате в налоговую

Зарплатная комиссия основывает свои действия на средней зарплате по отрасли. Она имеет право на получение информации о зарплате, которая выплачивается фирмой. Комиссия для повышения эффективности своей деятельности может сотрудничать с инспекцией труда, налоговой инспекцией, профсоюзными организациями, органами внутренних дел. Каждый квартал комиссия организует заседания, итоги которых передаются контролирующим органам. После этого работодатель может быть привлечен ответственности за правонарушение. Итоговая цель зарплатной комиссии – увеличение зарплат сотрудников, исключение «теневого» заработка. Автоматически также увеличиваются страховые взносы.

Налоговым ведомством цель работы комиссии определена следующим образом: увеличение поступлений НДФЛ и страховых взносов в бюджет путем побуждения налогоплательщиков, налоговых агентов, плательщиков страховых взносов, в отношении которых установлены, в частности, факты неполного отражения в учете хозяйственных операций, несвоевременного (неполного) перечисления НДФЛ и страховых взносов, фальсификации налоговой и бухгалтерской отчетности.

07 Фев 2019

juristsib

451

Вызов в налоговую инспекцию: практические рекомендации от юристов

Как было отмечено выше, вызывая на допрос должностных лиц организации, инспекция нацелена на получение доказательств совершения налогоплательщиком нарушений законодательства о налогах и сборах. Наиболее часто задаваемыми вопросами являются вопросы по сделкам и операциям компании с так называемыми «проблемными» контрагентами.

«Перед тем как отправиться на допрос проанализируйте, какие сделки могли вызвать сомнения со стороны инспекции, будьте готовы объяснить обстоятельства совершенной сделки и взаимоотношений с контрагентами. Не лишним будет предварительно проконсультироваться с юристом, имеющим практический опыт в отстаивании интересов компаний в ходе мероприятий налогового контроля».

7 ½ причин вызова в налоговую

Для того, чтобы быть готовым к посещению налоговой необходимо соблюсти следующий алгоритм:1. Выяснить в какой отдел и зачем вызывают. Часто ответ на этот вопрос есть в самом запросе: по крайней мере причина вызова. Но если причины нет, то самый простой способ узнать это – позвонить по телефону, указанному в официальной бумаге.

2. Выяснить реальную причину вызова. Не просто на допрос по контрагенту, а по

какому конкретно и за какой период.

3. На основании полученных сведений произвести подготовку к посещению

налоговой

4. Явиться в налоговую в согласованное время и «закрыть» вопрос

А теперь собственно перейдем к самым распространенным причинам вызова в налоговую,

рассмотрев от самых безобидных до самых проблемных.

1. Низкий уровень заработной платы. В целях увеличения собираемости налогов,

налогоплательщиков с низкими показателями вызывают «пропесочить». Такие комиссии проходят как в районных администрациях, так и в самих налоговых. Состав бывает разным: от многочисленного, куда входят администрацияпрокуратура-налоговая-пожарники-роспотребнадзор-куча непонятных людей до малочисленного: замначальника налоговой + 1-2 налоговика.

Вопрос на такой комиссии бывает чаще всего один: как на такую ничтожную заработную плату как в вашей фирме можно прожить работнику. Намекают, что есть подозрения, что в вашей фирме платят зарплату в конвертах. К такой комиссии легко подготовиться.

работой на целый день не можете, вот и работают они 1-2 часа в день-неделю

2. Низкая налоговая нагрузка. У налоговиков есть регламентный документ сколько, по их мнению, должны быть минимальная налоговая нагрузка в каждой отрасли в процентах от оборота. Если вас вызвали пообщаться по этой теме, подразумевается, что в отношении вас есть подозрения, что вы платите не все налоги. И, положа руку на сердце, подозрения эти чаще всего обоснованные.

Вызов в налоговую по этой теме – повод задуматься над методами и объемом налоговой оптимизации, ибо работать, постоянно находясь под пристальным вниманием фискальных органов, не самый лучший путь к развитию бизнеса. Но это будет уже работа над ошибками, а к посещению инспекции необходимо подготовить объяснительную, где грамотно и жалобно рассказать про особенную особенность вашего бизнеса, выраженную в краткосрочной стратегии завоевания рынка с помощью демпинга, отягощенную хроническим несезоном и помноженную на низкий уровень управленческих решений приведший к повышенным коммерческим расходом

Но это будет уже работа над ошибками, а к посещению инспекции необходимо подготовить объяснительную, где грамотно и жалобно рассказать про особенную особенность вашего бизнеса, выраженную в краткосрочной стратегии завоевания рынка с помощью демпинга, отягощенную хроническим несезоном и помноженную на низкий уровень управленческих решений приведший к повышенным коммерческим расходом.

Однако буквально за час до вызова в налоговую вы наконец-то приняли новую стратегию, где уровень вашей маржи существенно повысится, затраты понизятся, а налоговая нагрузка станет одной из лучших в

отрасли.

3. Отсутствие по месту регистрации. Один из смертных грехов в текущей действительности. Нормативные акты налоговиков заставляют их проверять наличие фирмы по юридическому адресу. Зачастую предприниматели халатно относятся к данному вопросу, полагая, что расхождения ни на что не повлияют. Это заблуждение может дорого обойтись бизнесу.

Новые сроки выплаты зарплаты, задержка работодателем, зарплатные комиссии

День выплаты зарплаты можно установить локальным актом — одним из трех документов: правилами внутреннего трудового распорядка, коллективным договором или трудовым договором. Прописывать сроки выплаты сразу во всех этих документах не нужно. Об этом говорится в письме Минтруда от 23.09.16 № 14-1/ООГ-8532.

Да, должен. Работодатель несет материальную ответственность за задержку заработной платы. Денежная компенсация за задержку выплаты заработной платы рассчитывается исходя из 1/150 ставки рефинансирования за каждый день задержки причитающихся сумм. При этом срок начинает течь со следующего дня после установленного (ст. 236 ТК РФ).

Вызвали в налоговую на допрос: что говорить и о чём молчать

03 августа 2018

Права и обязанности предпринимателя при вызове в ИФНС

«Вызвали в налоговую на допрос» – в последнее время этой фразой в мире бизнеса трудно кого-либо удивить. Предпринимателей и их сотрудников приглашают для бесед в ИФНС регулярно. Рассказываем, кого и зачем могут вызвать инспекторы, как себя вести на такой встрече и что будет тем, кто проигнорирует приглашение.

По каким поводам вызывают налоговики

Сейчас налоговиками практикуются две формы вызова налогоплательщиков (и их сотрудников) в налоговую инспекцию.

Первая форма – вызов в ИФНС в качестве свидетеля, эта процедура урегулирована статьёй 90 Налогового кодекса РФ. Согласно этой норме, ИФНС вправе вызвать для допроса любое физлицо, которому могут быть известны какие-либо значимые для налогового контроля обстоятельства.

Свидетель вызывается для дачи показаний по месту нахождения налогового органа строго повесткой (письмо ФНС России от 17 июля 2013 года № АС-4-2/12837). В повестке не может быть написано «пришлите кого-нибудь».

В ней указывается конкретное должностное лицо организации или ИП. Телефонный звонок или устное предложение инспектора явиться в ИФНС в качестве свидетеля не считаются официальным вызовом для дачи показаний.

В этих случаях свидетель имеет полное право не посещать инспекцию.

Второй повод для вызова в ИФНС – дача пояснений по вопросам уплаты налогов. Предприниматели эту процедуру называют налоговым допросом. Частный случай дачи таких пояснений – прохождение налоговой комиссии (правовым основанием для вызова в ИФНС здесь служит пп. 4 п. 1 ст. 31 Налогового кодекса РФ).

Вызов на зарплатную комиссию

Что делать, если руководитель компании не может явиться на комиссию? На вызов необязательно отвечать именно руководителю. Заменить его может любой представитель компании. К примеру, это может быть бухгалтер. Специалиста нужно подготовить. В частности, следует обговорить рекомендуемые ответы на вопросы, которые предположительно будут задаваться на комиссии. В этом случае лицо должно взять с собой паспорт, а также доверенность. Последняя заверяется подписью руководителя на основании пункта 4 статьи 185.1 ГК РФ. Комиссию можно вовсе не посещать лично. Для предоставления объяснений можно воспользоваться обычной или электронной почтой.

Если представители компании не имеют возможности посетить комиссию лично, а также направить объяснения другим путем, комиссия может быть перенесена. Однако перенос мероприятия выполняется только в том случае, если пропуск назначенной даты вызван уважительными причинами. Руководителю компании в этом случае нужно направить в зарплатную комиссию письмо с просьбой о переносе заседания на другое число.

Как вести себя предпринимателю в случае вызова на заседание комиссии?

Главное – не паниковать и начать заблаговременно готовиться к претензиям налоговой инспекции.

Вы получите уведомление о вызове в налоговый орган. В нем перечислят вопросы, которые станут обсуждаться на заседании. Если какой-то из них касается НДС, будут указаны контрагенты, к которым у проверяющих есть вопросы.

Пожалуй, лучшее, что можно сделать в данной ситуации, – это подключить ваших сотрудников и консультантов к выработке правовой позиции по интересующим инспекцию вопросам.

Попросите бухгалтера найти первичные документы по контрагенту. Менеджеру поставьте задачу поднять деловую переписку с ним. Служба безопасности или юротдел должны выяснить, в каком состоянии контрагент пребывает: не находится ли он в процессе ликвидации или банкротства, есть ли у него задолженности по налогам, не возбуждено ли в отношении него исполнительное производство, нет ли судебных споров и проч. Юристам или адвокатам поручите дать оценку документам, которые касаются взаимоотношений с контрагентом.

На заседание комиссии может прийти любое уполномоченное лицо, в том числе представитель по доверенности. Это необязательно должен быть руководитель бизнеса, хотя инспекция будет убеждать вас в обратном. В любом случае предпринимателю не стоит приходить на заседание без адвоката или юриста, обладающего специальными знаниями и опытом взаимодействия с налоговыми органами.

По результатам заседания, скорее всего, будут предъявлены претензии, связанные с неуплатой налогов. Поэтому вам и вашей команде, в которую обязательно должны входить бухгалтер, налоговый юрист и другие ответственные сотрудники, необходимо адекватно оценить перспективы предстоящего спора с налоговой инспекцией.

Если, например, ваш контрагент оказался фирмой-однодневкой, а из документов у вас есть только договор с общими условиями и несколько товарных накладных, возможно, наиболее эффективным решением будет добровольно удовлетворить требования проверяющих. Просто сдайте уточненную декларацию и уплатите налог в бюджет1.

Однако если вы уверены в своей правоте, у вас имеются первичные документы и иные доказательства реальности сделки и добросовестности контрагента (показания свидетелей, журналы учета транспортных средств и посещений, сайт контрагента и т.д.), предоставьте налоговой инспекции мотивированный ответ о том, что спорная сделка соответствует требованиям ст. 54.1 НК РФ, а налоги правильно исчислены и своевременно уплачены в бюджет.

Кто входит в состав комиссий и как проходят их заседания?

Состав комиссии и порядок проведения ее заседания зависят от налога, по вопросам уплаты которого вас вызвали, и от суммы предполагаемой недоимки.

Представим, что был выявлен небольшой разрыв по НДС у вашего контрагента либо, например, контрагента 2-го или 3-го звена цепочки. Скорее всего, вас пригласят в кабинет, в котором работают рядовые сотрудники инспекции. Они принимают налогоплательщиков, которые, как и вы, «попали на комиссию». Вы сядете рядом с вызвавшим вас сотрудником. Он расскажет, что у вашего поставщика выявлен разрыв по НДС, налог не уплачен в бюджет. Вам предложат самостоятельно сдать уточненную декларацию, исключив НДС-ные вычеты по данному контрагенту, или разобраться с ним, чтобы он сдал уточненную декларацию и уплатил причитающуюся сумму налога.

Иногда приходить в инспекцию необязательно. Достаточно предоставить проверяющим копии интересующих их документов. Это можно выяснить, позвонив ответственному сотруднику инспекции, который указан в уведомлении.

Группа поддержки

Руководитель компании имеет право прийти на налоговую комиссию в сопровождении доверенного юриста или адвоката. Попытки налоговых инспекторов не допускать таких лиц на комиссию незаконны, т.к. никто не имеет права лишать гражданина РФ права на квалифицированную юридическую помощь (ст. 48 Конституции РФ). Поэтому, если вы считаете, что сможете эффективно отстаивать свою точку зрения в присутствии адвоката или лиц, более осведомленных в конкретных вопросах, вы имеете право приходить на комиссию в каком угодно составе. Как показывает практика, если вы настаиваете, то налоговики проведут заседание комиссии в присутствии всех нужных вам участников. Прийти со своей поддержкой на такие мероприятия, как правило, психологически намного комфортнее. Налоговики предпочитают давить на налогоплательщика числом. Обычно это минимум три представителя ФНС и приглашенные на «подмогу» представители из службы судебных приставов, органов прокуратуры, правоохранительных органов, представители администраций муниципальных образований.

Пример. Строительная компания, работающая в одном из городов Сибирского федерального округа, была включена в реестр недобросовестных поставщиков, и доступ к рынку госзаказов для компании оказался закрыт. При такой ситуации в отчетности компании появились убытки, и руководство было вызвано на комиссию. От директора требовались пояснения о причинах заявленного убытка, ему предложили подать уточненную декларацию по прибыли с уменьшением сумм убытка и уплатить налог на прибыль в бюджет. Но налогоплательщик сумел уклониться от «разумных» предложений комиссии, обосновав причины своих убытков. При объективном рассмотрении обстоятельств стало понятно, что, потеряв рынок госзаказа, быстро переориентироваться на другое строительное направление в условиях сезонности и низких темпов роста самой отрасли не представлялось возможным. Комиссия была вынуждена признать, что убытки компании — это не часть оптимизации налогов, таким образом претензии к компании были сняты.

Подготавливая объяснения для инспекции, важно помнить, что само по себе получение убытка не доказывает экономическую необоснованность затрат. Расходы нужно соотносить с характером деятельности организации, а не с полученной прибылью

Необходимо позаботиться об оправдательных документах, которые подтвердят ситуацию в сегменте вашего бизнеса, например сведениях о падении цен на производимый вами вид продукции и т.п.

Вызов на комиссию по легализации налоговой базы

После составления перечня компаний, подлежащих контролю, определяется очередность приглашения на комиссию. Первыми в очереди идут компании с большей суммой налогов, подлежащих потенциальному возмещению. После того как очередность определена, компаниям направляются уведомления. В них указаны рекомендации по устранению правонарушения. Если ЮЛ или ИП не выполнило рекомендации, направляется письмо с вызовом на комиссию.

Основные особенности комиссий

Особенности отбора субъектов изложены в письме ФНС от 17.07.2013 N АС-4-2/12722. В нем указано, что выбор осуществляется на основании экономической деятельности организации, специфики налогообложения при реорганизации, ликвидации, банкротстве. Компания выбирается для вызова на комиссию по следующим критериям:

Таким образом, законные основания для вызова налогоплательщика на такие комиссии у налоговиков всё же есть, и игнорировать их требования нельзя. То же самое подтверждает и судебная практика: судьи приходят к выводу, что действия налоговых инспекторов в данном случае находятся в рамках их полномочий и не нарушают прав и интересов налогоплательщика.

Вызов на комиссию по убыткам: на кого обращают внимание?

1. Юридические и физические лица, деятельность которых, по оценке контролеров, имеет налоговые риски. При обнаружении данного факта таким налогоплательщикам дается возможность исправить ситуацию самостоятельно.

2. Недобросовестные плательщики налогов, имеющие сумму заниженной налоговой базы, недостаточную для назначения выездной проверки. Комиссия также дает им шанс поправить положение, однако если они его не используют, выездной проверки, скорее всего, не избежать.

Какие же действия налогоплательщиков могут вызвать повышенный интерес контролеров? Это:

- заявление организацией убытков при ведении финансово-хозяйственной деятельности (в случае, если в строке 100 листа 02 декларации по налогу на прибыль заявлен убыток, так же, как и за предыдущие 2 налоговых периода, или если данная строка не заполнена);

- низкий показатель налоговой нагрузки по налогу на прибыль, а также по другим налогам.

Ннп = Нпо / Дрв,

Ннп — значение налоговой нагрузки;

Нпо — сумма налога на прибыль за отчетный период (строка 180 листа 02 декларации);

Низкой прибыльная налоговая нагрузка считается в том случае, если она составляет менее 3% для производственных организаций и менее 1% — для торговых.

Верно рассчитать налог и налоговую нагрузку можно только на основании грамотно составленных налоговых регистров — о том, как их создать, читайте в статье «Как самостоятельно разработать налоговые регистры по налогу на прибыль?».

«Комиссионные» последствия

Нередки случаи, когда нарушения налогоплательщиком после прохождения комиссии устранялись, но вскоре в компанию все равно приходили с выездной налоговой проверкой. Почему так происходит? Вы должны знать, что компания, которая побывала на комиссии, скорее всего, какое-то время будет подвергаться мониторингу. Налоговики будут отслеживать, учел ли налогоплательщик замечания налоговой в своей дальнейшей деятельности, пошла ли на пользу «работа над ошибками». Если налогоплательщик не изменит своих методов работы, то он столкнется с более серьезными последствиями.

Налоговые комиссии для налоговиков в первую очередь — способ пополнить бюджет, получить дополнительную информацию от налогоплательщика о его бизнесе и слабых местах. Это возможность определиться — планировать выездную проверку или не стоит тратить время, так как размер доначислений будет несущественным. Налогоплательщику, который решил подать уточненную декларацию или доплатить налоги перед тем, как явится на налоговую комиссию, я бы порекомендовала не играть на опережение. Лучше это сделать после посещения комиссии, потому что у плательщика будет больше информации и сумма к доплате в бюджет по итогам проведения комиссии станет более точной.

Отмечу, что для налогоплательщиков польза от работы налоговых комиссий тоже существует. Такая комиссия — это всегда повод задуматься, существуют ли в деятельности компании неустранимые слабые места, и если у налоговой инспекции появился к налогоплательщику определенный интерес, то, возможно, лучшим решением будет закрытие этой конкретной компании, потому что тогда вы можете начать бизнес с чистого листа.

О.Пономарева

Управляющий партнер

Группы юридических

и аудиторских компаний «СБП»