Как у бизнеса возникают обязательства по НДС

19 истин о финансах бизнеса

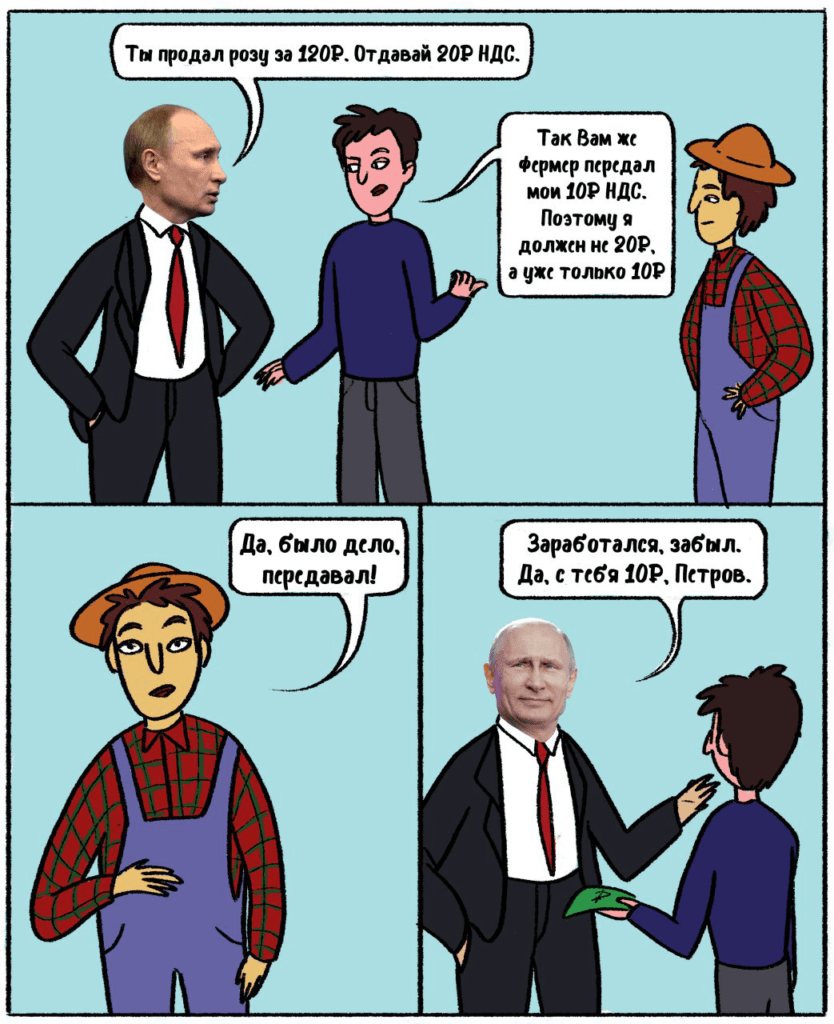

У нас цветочный магазин. Мы купили у фермера розу, в стоимость которой поставщик включил НДС. Потратили 60 ₽, из них 50 ₽ заплатили за саму розу, а 10 ₽ — НДС, которые наш поставщик включил в цену товара. Эти 10₽ НДС мы пока через поставщика дали взаймы государству — попросили передать эти деньги Владимиру Владимировичу. У него появилось обязательство перед нами. Сочтемся, когда продадим. НДС, который мы передали авансом для Владимира Владимировича, называется входящим.

Покупаем розу у фермера, он передает нашу часть НДС Владимиру Владимировичу. НДС, который мы авансом передали Владимиру Владимировичу через фермера, для нас называется входящим

Покупаем розу у фермера, он передает нашу часть НДС Владимиру Владимировичу. НДС, который мы авансом передали Владимиру Владимировичу через фермера, для нас называется входящим

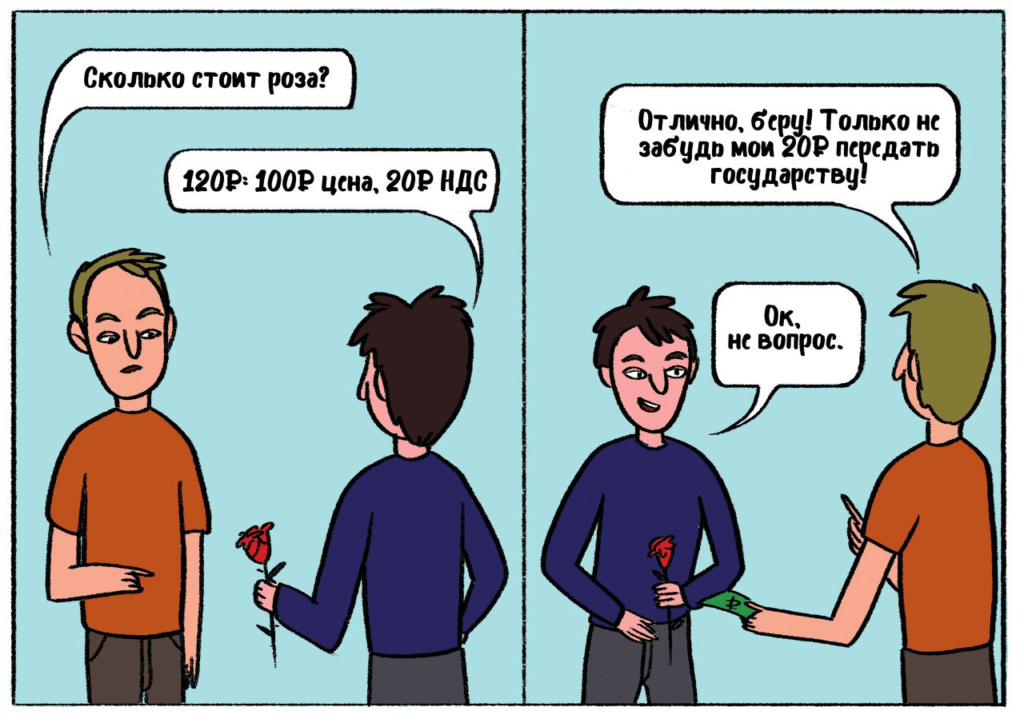

Когда продаем, к нам заходит НДС, который заплатил покупатель. Для нас это исходящий НДС. И у нас появляется обязательство перед государством — в срок, который оно определило крайним, перечислить этот НДС в бюджет. За розу мы получили 120 ₽: 100 ₽ + 20 ₽ НДС. Эти 20 ₽ — наш исходящий НДС.

НДС, который покупатель передал Владимиру Владимировичу через нас, называется исходящим

НДС, который покупатель передал Владимиру Владимировичу через нас, называется исходящим

А когда приходит время перечислять НДС, с нас причитается не весь исходящий НДС, а только разница между ним и входящим. Исходящий НДС у нас 20 ₽, входящий — 10 ₽. Разница — 10 ₽. Вот эти 10 ₽ и причитаются с нас в бюджет.

Государству мы должны перечислить не весь исходящий НДС, который получили, а только разницу между ним и входящим

Государству мы должны перечислить не весь исходящий НДС, который получили, а только разницу между ним и входящим

В чем разница между финмоделью и бюджетом?

А бывает и так — купили три розы на тех же условиях. Тем самым через поставщика передали Владимиру Владимировичу аванс по НДС на 30 ₽. А продали только одну — тоже за 100 ₽ + НДС 20 ₽. И когда в конце квартала к нам приходят от Владимира Владимировича и требуют у нас эту двадцатку, мы отвечаем: «А ни фига, уважаемые! Мы в Кремль аж 30 ₽ аванса передали через фермера. Помните? А через нас покупатель передал 20 ₽. Так что не мы вам 20 ₽ должны, а вы нам 10 ₽. Поэтому или пусть эта десяточка у вас полежит — в следующем квартале сочтемся. Или гоните ее назад, а следующий квартал начинаем с нуля — у нас такое право тоже есть». Выслушали нас гонцы, бумаги подняли, посчитали. Убедились — мы правы. И пошли восвояси.

Входящий НДС — НДС, включенный в стоимость товаров и услуг, которые предприниматель приобретает для нужд бизнеса.

Исходящий НДС — НДС, который предприниматель добавляет к стоимости своих товаров и потом перечисляет государству.

В бюджет мы перечисляем разницу между входящим и исходящим НДС, если по итогам квартала остались должны государству. А если оно должно бизнесу, два варианта — получить эти деньги назад, или пусть остаются в бюджете — потом сочтемся.

А теперь посмотрим, как всё это отражается в балансе.

Почему именно баланс — главный отчет собственника

Входящий и исходящий ндс: пример расчета, документы

Договор поставки vs агентский договор Распространенным вариантом минимизации НДС можно считать подмену стандартного договора поставки товара на агентский договор. Как только продавец становится агентом, налоговая база будет исчисляться не с суммы реализации, а с величины вознаграждения, указанного в договоре

Запомните: чтобы налоговые инспекторы не смогли переквалифицировать агентское соглашение в договор поставки и, соответственно, наложить существенные штрафные санкции, следует особенное внимание уделить грамотному оформлению документов, прилагаемых к агентскому договору

Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах.

Клиент просит меня работать с НДС. Почему для него это принципиально?

Всё дело во входящем НДС, который можно принять к вычету.

Исходящий НДС — НДС, который компания выставляет при продаже своих услуг и товаров. Именно его она и должен заплатить.

Входящий НДС — НДС, который выставили поставщики этой компании. На входящий НДС она может уменьшить свой исходящий НДС. Это и называют вычетом по НДС.

В итоге: чем больше компания на ОСНО покупает с НДС, тем меньше ей нужно платить своего НДС. Предприниматели на упрощёнке НДС не выставляют совсем, значит, вычет с них получить не получится. Вот и весь секрет.

У Ани магазин с продуктами здорового питания. Пачка протеиновых батончиков стоит 1 440 ₽, в том числе НДС 240 ₽. Закупала батончики Аня по 1 152 ₽, в том числе НДС 192 ₽, который она может принять к вычету. В итоге она заплатит всего 48 ₽ НДС (240 — 192).

Если бы Аня закупила батончики у поставщика без НДС, то заплатила бы все 240 ₽ налога.

Отследить, сколько у вас входящего НДС и сколько исходящего, помогают счёт-фактуры. По итогам периода предприниматели, грубо говоря, складывают НДС из исходящих счёт-фактур и вычитают НДС из входящих.

18 февраля 2016входящий и исходящий ндс

Счета-фактуры, которые предъявляются к оплате, могут быть как на бумажных носителях, так и в электронном виде. Все счета, подтверждающие проведенные организацией операции, обязательно отмечаются в регистраторах – книгах продаж и покупок, журналах расходов и т.д. Для того чтобы входящий НДС был учтен налоговой службой, он обязательно должен быть отображен в декларации по НДС, в противном случае на уменьшение суммы исходящего НДС надеяться не стоит. Входной НДС не может подлежать к вычету в случае, если приобретенный товар используется в процессах, которые не подлежат уплате НДС, или будет использоваться на зарубежной территории, либо если покупатель плательщиком НДС не является согласно законодательству. Расчет суммы НДС к оплате в госбюджет Входящий и исходящий НДС, взаимодействуя в расчетах, определяют сумму, которую налогоплательщик оплачивает в госбюджет.

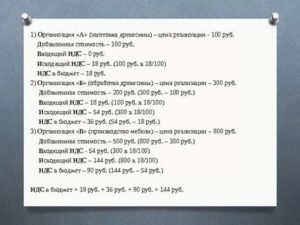

А теперь представим этот же наглядный пример, в цифрах, и предположим, что:

- Стоимость сырья — 118 рублей (в этой стоимости НДС по ставке 18% составляет 18 рублей);

- Цена реализации шампуня на заводе для торгового предприятия – 236 рублей (в этой стоимости НДС по ставке 18% составляет 36 рублей);

- Цена реализации шампуня в торговом предприятии – 302 рубля (в этой стоимости НДС по ставке 18% составляет 46 рублей).

Являясь первоисточником, производитель сырья для шампуня оплатит в бюджет НДС в размере 18 рублей со всей суммы реализации. Завод по производству косметики уже сможет принять к вычету сумму «входного» НДС с сырья 18 рублей, а значит, к уплате будет НДС (36 – 18) = 18 рублей.

В первом случае налог косвенно оплачивает покупатель, а во втором случае сам продавец. Предъявление налога покупателям — исходящий НДС Налогооблагаемая база для начисления сумм НДС ― предъявленные покупателям товары и услуги с выделенной суммой налога. Суть косвенного налога ― перечисление в бюджет продавцом за счет средств, оплаченных покупателями.

Обязанность по предъявлению налоговых сумм у поставщиков возникает в трех случаях:

- при поступлении авансовых сумм в счет будущих поставок;

- при реализации товара, смене прав собственности;

- если стоимость ранее отгруженных материалов изменена.

Процесс реализации ценностей или услуг подтверждается особыми документами ― счетами-фактурами. В них обязателен к выделению НДС по установленной ставке: 10%, 18% или 0% (при перемещении товара через границу).

Однако исключений, исходя из российской практики, здесь достаточно много — далее мы их изучим. Некоторые эксперты предпочитают разделять плательщиков сбора на две категории — те, в отношении которых исчисляется соответствующий налог в силу деятельности на территории РФ, а также те, которые платят данный сбор, ввозя товары через границу. В первом случае подразумевается взаимодействие с российскими же контрагентами, продажа товаров и оказание услуг для граждан своей страны (или клиентов, находящихся на ее территории). Во втором случае взаимодействие, как правило, осуществляется с зарубежными фирмами (или с филиалами российских фирм, зарегистрированными за границей). Вместе с тем правила, касающиеся начисления НДС и импорта, могут отличаться в зависимости от конкретного государства, с которым граничит Россия.

Раздельный учет входного налога

Достаточно часто компания наряду с видами деятельности, которые облагаются НДС, осуществляют и необлагаемые операции. При этом может использоваться, например, один и тот же материал. И заранее не всегда известно, сколько его уйдет на облагаемую деятельность, а сколько — на необлагаемую. В этом случае для возможности применения налогового вычета компания должна вести раздельный учет входящего НДС. Подробности его организации прописываются в учетной политике.

В бухгалтерском учете предъявленный НДС учитывается на счете 19. При осуществлении облагаемых и необлагаемых операций к нему открываются несколько субсчетов для учета входного налога с товаров и услуг, которые:

применяются в облагаемых операциях;

участвуют только в необлагаемых операциях;

используются и в той, и другой деятельности.

Входной НДС, который приходится на облагаемые операции, можно заявить к вычету. А ту часть налога, которая соответствует необлагаемым операциям, можно списать на расходы по налогу на прибыль. Но как же быть с третьей частью, которая относится и к тем, и к другим операциям?

Если компания ведет раздельный учет НДС, она сможет заявлять к вычету часть такого налога. Чтобы определить какую именно, необходимо вычислить долю выручки, полученную в периоде от облагаемой деятельности, в общем объеме выручки от реализации. К вычету можно будет принять аналогичную долю входного налога по товарам и услугам, которые приобретены для облагаемых и необлагаемых НДС операций.

Итак, входной НДС — ключевое понятие для применения вычетов по этому налогу. А они, в свою очередь, являются легальным механизмом для законного уменьшения налогового бремени. Однако лишь в том случае, когда выполняются все условия, установленные законодательством.

Существует несколько разновидностей НДС — входящий и исходящий. Стоит рассмотреть их по отдельности.

Входящий и исходящий НДС

НДС бывает входящий и исходящий. Это неофициальные термины, но они прочно закрепились в бухгалтерском «обиходе». В данной публикации раскроем эти понятия и расскажем, на что они влияют.

Исходящий НДС – «продают», а входящий – «покупают»

Если вы выставляете контрагенту счет-фактуру с выделенной суммой НДС – это и есть исходящий НДС. Покупатель перечислит вам деньги за товары или услуги вместе с НДС, а вы потом эту же сумму НДС должны заплатить в бюджет, если у вас нет входящего НДС, на который можно ее уменьшить.

Когда контрагент выставляет вам счет-фактуру с НДС – это входящий НДС. Вы перечисляете поставщику деньги за товары или услуги вместе с НДС, а потом эту сумму НДС можете вычесть из исходящего налога (ст. 171 НК РФ). Но это возможно только при соблюдении ряда условий. Причем не обязательно делать вычеты в том же квартале, их можно откладывать на срок до трех лет (за некоторыми исключениями).

Об условиях принятия к вычету входящего НДС

Входящий НДС фиксируют в книге покупок, а исходящий – в книге продаж.

Разница между исходящим и входящим налогом за квартал – это та сумма НДС, которую вы должны перечислить в бюджет по итогам квартала.

Но имейте в виду, что налоговики не любят такое и будут придираться. Подробнее об этом читайте в этой статье.

Грамотно используя вычеты по НДС можно существенно снизить налоговую нагрузку организации. Но чтобы обезопасить себя от претензий контролеров, нужно все просчитать и использовать легальные способы снижения налоговой нагрузки на бизнес. Иначе экономия обернется многомиллионными доначислениями и штрафами.

1C-WiseAdvice специализируется на разработке налоговой стратегии

Мы проработаем методы оптимизации с учетом специфики вашего бизнеса и предложим безопасные варианты. Вы сэкономите, не привлекая внимания налоговиков.

Если одна из сторон сделки – не плательщик НДС, то есть применяет специальный режим налогообложения («упрощенку», ЕНВД или работает на патенте) или оформила освобождение от НДС по статье 145 Налогового кодекса РФ, то все выглядит по-другому.

Ситуация 1: Поставщик на общей системе, покупатель на спецрежиме

Ситуация 2: Поставщик на спецрежиме, покупатель на общей системе налогообложения

В этой ситуации поставщик не будет начислять НДС и выставлять счет-фактуру, и у покупателя на общей системе не будет «входящего» НДС.

Но если поставщик захочет, он имеет право начислить НДС и выставить счет-фактуру. Тогда у него образуется «исходящий» НДС, который он обязан заплатить в бюджет несмотря на спецрежим (п. 5 ст. 173 НК РФ).

У покупателя в такой ситуации образуется «входящий» НДС. Может ли он принять его к вычету – вопрос спорный. Конституционный суд считает, что может (Определение от 29.03.

Если вы плательщик НДС и вам нужен входящий налог, вам выгоднее работать с контрагентами на общей системе налогообложения.

Вычеты «входящего» НДС – предмет особого внимания налоговиков

Чем больше вычетов вы заявите – тем меньше НДС заплатите в бюджет. Вам это выгодно, а государству – нет. К тому же на праве делать вычеты и возмещать налог строятся многие незаконные схемы налоговой оптимизации. Поэтому налоговики строго следят за тем, чтобы соблюдались правила вычетов входящего НДС и используют любой повод, чтобы в вычете отказать.

Каждая декларация НДС проходит камеральную проверку «с пристрастием». В ходе проверки инспекторы могут запросить дополнительную информацию и документы.

Особо тщательно будут проверять, если в декларации будет слишком большая доля вычетов или НДС к возмещению.

Какую долю вычетов можно заявить в декларации по НДС, чтобы у ИФНС не было повода для углубленной проверки и желания снять вычеты

Из этой статьи вы узнаете, как «камералят» декларации по НДС и что предпринять, чтобы успешно пройти проверку. А здесь мы рассказали, что делать, если налоговики просят пояснить расхождения по НДС.

Главное условие успешного прохождения проверки – полный порядок в «первичке». Именно ее проверяют в первую очередь. Отсутствие документов или ошибки в них – повод отказать в вычете и доначислить налог.

1C-WiseAdvice использует уникальную запатентованную технологию обработки первичных документов «Процессинг», благодаря которой у наших клиентов в первичных документах полный порядок. Мы ничего не теряем, не забываем и не упускаем из виду.

Если какой-то документ отсутствует или оформлен неправильно – вы узнаете об этом сразу, а не в последний момент перед сдачей декларации или уже во время проверки.

https://www.youtube.com/watch?v=jNWAI0s5fTM

Передайте бухгалтерию на аутсорсинг в 1C-WiseAdvice, чтобы экономить на налогах и иметь полный порядок в учете – бухгалтерском и налоговом.

Плательщики НДС

Категорией лиц, в обязанности которых входит начисление налога, считаются организации и ИП на ОСНО, занимающиеся реализацией товаров и услуг в пределах РФ. Данные субъекты признаются плательщиками косвенного налога.

Освобождением от необходимости перечисления НДС в бюджет обладает ряд организаций и предпринимателей, работа которых отвечает следующим условиям:

- льготные режимы при налогообложении;

- освобождение от уплаты налога, связанное с малыми оборотами;

- реализация товаров и услуг, законодательно освобожденных от необходимости начисления НДС;

- продажа товаров за пределами страны.

Также присутствует необходимость по уплате НДС как косвенного платежа при ввозе материалов и ценностей на территорию РФ. В таких ситуациях налогообложение совершается по ставке 0%. Позже покупатели самостоятельно начисляют налог на полученный товар и уплачивают в бюджет. На данных условиях плательщиками являются все субъекты, вне зависимости от вида работ, применяемого режима налогообложения и общих доходов.

Входящий и исходящий ндс

Плательщики НДС Статьей 143 НК РФ установлено, что плательщики НДС – это юридические лица (российские и иностранные), а также индивидуальные предприниматели, состоящие на налоговом учете. Кроме того, к плательщикам этого налога относятся лица, осуществляющие перемещение товаров и услуг через границы Таможенного союза, но только в том случае, если таможенное законодательство устанавливает обязанность его уплаты. Налоговые ставки по НДС В России налоговые ставки по НДС предусмотрены в 3-х вариантах:

- 0 %.

- 10 %.

- 18 %.

Сумма начисленного налога определяется произведением процентной ставки, деленной на 100, на налогооблагаемую базу.

Возврат сумм НДС производится в такой же срок в сумме, указанной в решении. При несвоевременном поступлении денежных средств на расчетный счет налогоплательщик имеет право на получение процентов за пользование этими деньгами от налоговых органов (из бюджета). Камеральная проверка Для проверки обоснованности возвращенных сумм налоговой инспекцией в течение 3-х месяцев проводится камеральная проверка.

Если факты нарушений не установлены, то в 7-дневный срок после завершения проверки в письменном виде проверяемому лицу сообщается о правомерности проведенного зачета. В случае обнаружения нарушений действующего российского законодательства инспекцией составляется акт проверки, по результатам которого выносится решение в отношении налогоплательщика (либо об отказе в привлечении, либо о привлечении к ответственности).

Учет входящего НДС

При покупке товара покупателю (налогоплательщику) представляются от продавца первичные документы, где отражается входящий НДС. При ввозе товара в Россию, приобретенного у иностранных поставщиков входящий налог указывается в таможенной декларации. Бухгалтерский учет входной налог на добавленную стоимость отражает следующими проводками:

Как учитывается входящий НДС при УСН?

Художник получает возмещение за это от издателя книги по искусству. Условие 1: автор или композитор = физическое лицо Администрация допускает только освобождение для авторов и композиторов, которые выступают в качестве физических лиц. Если авторы или композиторы фигурируют в форме юридического лица, это исключение не применяется. Пример: автор заключает издательский договор с издателем о публикации своего романа. Компьютер использовался для освобожденной деятельности; вы не пользовались правом вычета при покупке компьютера. Пример: признанный культурный центр регулярно организует театральные представления. И наоборот, право на вычет не будет осуществляться по счетам, относящимся к освобожденной деятельности. Отношение, применяемое к этим расходам, может быть каким-либо образом зафиксировано при условии применения объективных критериев. Как правило, те, у кого смешанная налоговая ответственность, будут применять общий метод соотношения. Если это приведет к несоразмерному праву на вычет, налогоплательщик может попросить администрацию разрешить применить метод фактического использования. В случае несоразмерного права вычета администрация может также навязывать фактический метод использования. В культурном центре также есть кафетерий.

. Налогооблагаемая сумма включает вознаграждение, полученное налогоплательщиком от его со-контрагента.

| Дебет | Кредит |

| 19 | 60 (76) |

По дебету 19 счета образуется входной налог на добавленную стоимость. Остаток по счету 19 отражает сумму НДС накопительного, который в будущем при соблюдении условий можно принять к вычету.

***

Итак, отметим основные моменты, которые необходимо знать при учете входящего и исходящего НДС

, а именно:

исходящий НДС отражается в книге продаж и декларации по НДС сразу после реализации товаров;

для принятия к вычету входящего НДС нужно соблюдать определенные Налоговым кодексом правила;

при одновременном осуществлении облагаемых НДС и необлагаемых операций необходимо вести раздельный учет;

упрощенцы наделены возможностью признавать входящий НДС в качестве расходов.

Эти термины не являются официальными. Но они более точно объясняют суть по сравнению с формулировками Налогового кодекса. Входящий и исходящий НДС определяются на основании соответствующей сопроводительной документации. Данные из счета-фактуры на полученный товар берутся для расчета входящего налога на добавленную стоимость. При оформлении покупки производится начисление НДС, который называют «исходящим».

Покупатель вместе с товаром получает от продавца счет-фактуру, в котором указан НДС (входящий). Аналогичная ситуация возникает при оказании услуг, выполнении работ. Если поставка производится из-за рубежа, то в качестве первичных документов используют заверенную таможенными органами ввозную декларацию. На основании полученных данных в бухгалтерском учете выполняются следующие проводки:

- дебет счета № 19 (в дальнейшем – Дс 19);

- кредит счета (Кс) № 60.

Такие операции позволяют накапливать сумму, которую допустимо впоследствии предъявлять для получения налоговых вычетов. Чтобы воспользоваться такой льготой необходимо выполнение требований действующего законодательства, а именно – следующих положений Налогового кодекса РФ, подробно изложенных в статье 172:

- Подтверждающая документация (счет-фактура) оформлена в точном соответствии с действующими правилами.

- В бухгалтерском учете предприятия имеются проводки о поступлении товаров, получении услуг.

- В последующей хозяйственной деятельности товар используется, как составная часть операций, подлежащих налогообложению с применением НДС.

- Оплата НДС уже произведена и подтверждена документально.

Если перечисленные выше условия выполнены, то оформляются соответствующие вычеты. Это проводится, как Дс 68 и Кс 19. Необходимо, чтобы выходные сопровождающие документы были зарегистрированы в журнале покупок. Итоговое значение налога отображается в декларации по НДС, раздел №3.

Кто платит НДС — продавец или покупатель?

> > > 27 июня 2020 Кто платит НДС — продавец или покупатель? Этот вопрос всегда интересует участников сделки, облагаемой этим налогом.

Ответ на него можно найти в гл. 21 НК РФ. Но это достаточно сложно.

Гораздо проще искать его в нашей статье.

НДС — это способ получения бюджетом страны частичной стоимости товара, услуги или работы. В итоге покупатель платит продавцу налог со стоимости товара (работы, услуги), а продавец перечисляет НДС в федеральный бюджет. При этом продавец имеет право уменьшить сумму начисленного к уплате НДС на сумму входного НДС по приобретенным им товарам (работа, услугам).

В России максимальная ставка по НДС (28%) была установлена в 1992 году. С 2004 и до 2020 года она составляла 18%. В настоящее время (с 01.01.2019) ставка налога равна 20%.

Но также существует определенный перечень операций, в отношении которых применяются пониженные ставки — 10 и 0%.

О том, с какого года у налогоплательщиков появилась возможность отказываться от применения ставки 0%, читайте в публикации . Продавец исчисляет НДС и предъявляет налог покупателю при передаче права собственности на товары (работы, услуги). Таким образом, при реализации товаров (работ, услуг) покупатель перечисляет продавцу определенную сумму НДС, указанную продавцом в счете-фактуре.

Продавец же формирует сумму НДС, подлежащую перечислению в бюджет. НДС начисляется продавцом даже в том случае, когда передача товаров (работ, услуг) носит безвозмездный характер (п. 1 ст. 39, подп. 1 п. 1 ст. 146 НК РФ).

В то же время существует перечень операций, в отношении которых налог не исчисляется и не уплачивается.

Этот перечень закрыт и установлен в пп. 1–3 ст. 149 НК РФ. Сумма налога, которую продавцу необходимо перечислить в бюджет, представляет собой разницу между суммой НДС, которую продавец предъявил своим покупателям, и суммой входного НДС по приобретенным им в качестве покупателя товарам (работам, услугам).

См. также материал . В некоторых случаях НДС в бюджет перечисляет покупатель. Примером могут быть организации, которые, к примеру (ст.

161 НК РФ):

покупают товар у иностранных организаций, не состоящих на учете в российских налоговых органах,

См. также материал .

арендуют государственное или муниципальное имущество и др.

См. материал . В этом случае такие организации признаются .

Они обязаны исчислить НДС, удержать его из доходов, выплачиваемых своему контрагенту, и перечислить налог в федеральный бюджет (п.

1 ст. 24 НК РФ). По сути, налоговый агент выступает в качестве посредника между лицами, которые обязаны уплачивать НДС, и государством.

Налоговый агент удерживает НДС из доходов, выплачиваемых своим контрагентом, по расчетной ставке 20/120 (до 01.01.2020 — 18/118) или 10/110 (п. 4 ст. 164 НК РФ). Подробнее об этих ставках — в этой .

Начисление НДС на стоимость продаваемого товара осуществляет продавец. И он же отражает в налоговой отчетности сумму налога как подлежащую уплате в бюджет.

Но осуществляя оплату, покупатель фактически компенсирует этот платеж поступлением оплаты от покупателя, включающей в себя налог. Вместе с тем существуют ситуации, когда продавец должен начислить и уплатить налог без получения возмещения от контрагента (безвозмездная передача). Похожие ситуации возникают и у покупателя, выступающего в таких случаях налоговым агентом.

НДС входящий: расчет и учет

Пусть наценка магазина с учетом налога также составит 500 рублей.

Его сумма составит 305 – 228 = 77 рублей.

Получается, что Магазин также платит налог только с собственной наценки.

А основная его сумма включается в розничную цену и перекладывается на плечи Покупателя.Как видим, налог передается по цепочке от одного звена к другому. И это не метафора — термин «цепочка НДС» вполне официальный и применяется налоговыми органами.Чтобы вычесть НДС входящий и уменьшить свои налоговые обязательства, необходимо выполнение нескольких условий:Приобретенные компанией товары (услуги) должны использоваться для деятельности, облагаемой этим налогом.

Другими словами, право на вычет входного налога имеют только плательщики этого налога. Как поступать с ним всем остальным, зависит от принятой в компании системы налогообложения и ее учетной политики.

Важные дополнения

Не обязательно сразу указывать в отчетности весь входящий НДС, это позволяет упростить работу бухгалтерии при незначительном объеме соответствующих сумм. Вычеты допустимо предъявлять в течение до 3-х лет с момента получения товара. Эта норма указана в Налоговом кодексе РФ (п. 1. 1., статья 172).

Обязанности по ведению раздельного учета возникает только при достаточно высокой величине расходов предприятия по операциям, не подлежащим налогообложению. В соответствии со статьей 170 НК она должна быть больше 5% от совокупных производственных затрат.

Исходящий налог фиксируется в бухгалтерских проводках непосредственно в момент продажи товара. После его указывают в декларации по НДС, которая передается налоговым органам.

Таких понятий, как входящий и исходящий НДС, не содержится в Налоговом кодексе или ином правовом акте. Тем не менее большинство бухгалтеров и любой налоговый специалист прекрасно с ними знакомы — эти выражения относятся к профессиональному сленгу.

Исходящий НДС также называется выходным — это налог, который компания выставляет своим покупателям в счетах-фактурах и должна уплатить в бюджет. Но прежде его сумму можно уменьшить на размер НДС входящего. Так называют тот налог, который компания платит своим поставщикам в составе цены за приобретенный товар или услугу.