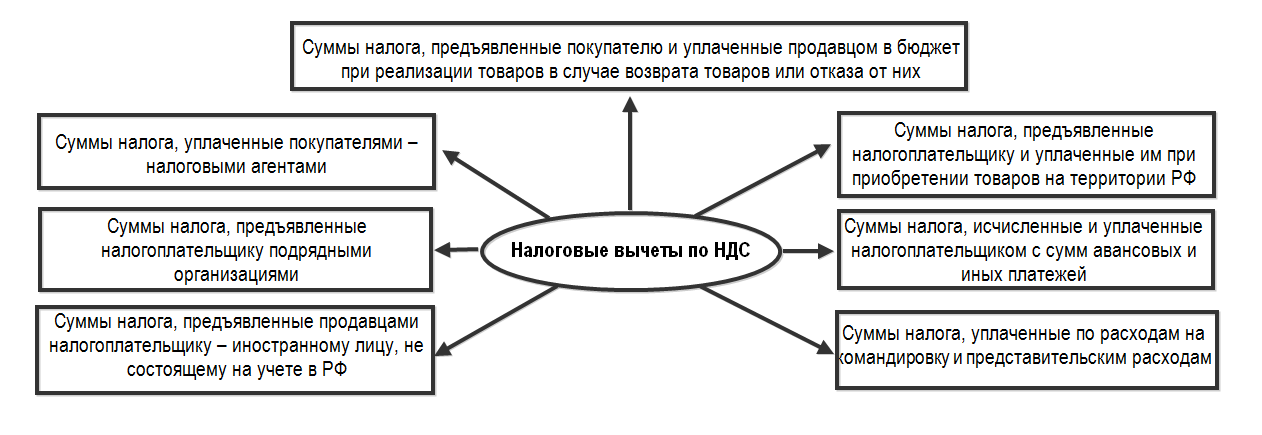

Налоговые вычеты по НДС

Статья 171 Налогового Кодекса РФ предполагает, что налоговые вычеты производятся на основании счетов-фактур, которые выставляются продавцами после покупки товара. Налоговый вычет по НДС также распространяется на товары и имущественные права. Главное условие – подтверждение физической оплаты налога при ввозе на территорию России или же других государств, которые находятся под ее юрисдикцией.

Налоговый вычет по НДС осуществляется не только по документам, которые подтверждают сумму уплаты, но и иным подтверждающими бланкам, согласно пунктам 3-8 статьи 170 НК РФ.

Условиями для налогового вычета по НДС выступают:

- Принятые к учету товары и имущественные права, которые будут применены для облагаемых НДС операций;

- К учету приняты работы, имущества и права;

- Имеется счет-фактура, который оформлен в полном соответствии со статьей 169 Налогового Кодекса РФ;

- Имеются другие документы, которые свидетельствуют о факте уплаты НДС с приобретенного товара;

- НДС может быть возвращен после уплаты налога или оплаты товара.

Налоговый вычет по НДС можно получить с:

Получите 267 видеоуроков по 1С бесплатно:

- Сумм налогов, которые уплачены налоговыми агентами;

- Сумм налогов, которые предъявлены продавцом покупателю и уплачены продавцов для реализации этого товара;

- Сумм налогов, которые уплачены продавцом после возврата товара покупателем в течение гарантийного срока;

- Сумм налога, которые уплачены налогоплательщиком с частичной оплаты в счет будущих поставок;

- Сумм налога, которые предъявлены подрядным фирмам при ведении капитального строительства или монтаже основных фондов;

- Сумм налога, которые уплачены за строительные материалы, необходимые для завершения капитального строительства;

- Сумм налога, которые потрачены на ведение строительных работ для собственного потребления. Стоимость таких работ должна войти в состав расходов при исчислении налога на прибыль:

Денежные средства, которые налогоплательщик получил в качестве вклада в уставной капитал, имущество, имущественные права и НМА, подлежат налоговому вычету по статье 170 Налогового Кодекса РФ. Однако такой вычет применяется только в тех случаях, если операции признаются объектами налогообложения.

Освобождение от уплаты НДС

Предприниматели и компании, выручка у которых без учета НДС за 3 предшествующих идущих друг за другом календарных месяца не превзошла в общем двух миллионов рублей.

Освобождение не касается подакцизных товаров (к ним относятся алкогольная и табачная продукция, автомобили установленной массы, топливо) и импортных операций.

Установлено, что освобождение от НДС не является обязанностью налогоплательщика.

В тех случаях, когда предприятие решает пользоваться освобождением, оно должно подать в свою налоговую инспекцию определенное уведомление и установленный пакет документов (оформленную выписку из книги продаж и копию журнала счетов-фактур и др.).

Необходимо помнить, что предприятия, которые уже освобождены от НДС, сохраняют обязанность по выставлению счета-фактуры.

Отражение НДС к вычету в книге покупок

Заполнение книги покупок – обязанность каждого налогоплательщика. Если организация не выплачивает НДС и не принимает налог к вычету, то заполнять эту книгу ей не требуется. Согласно сведениям, отраженным в книге покупок, заполняется налоговая декларация. Отражение НДС в книге покупок осуществляется на основе документов, которые подтверждают право предприятия на налоговый вычет. Регистрируются следующие документы:

- Счета-фактуры – полученные от продавца, авансовые, корректировочные, на СМР для собственного потребления;

- Бланки строгой отчетности и их копии;

- Заявления о ввозе товаров и уплате косвенных налогов;

- Таможенная декларация и платежные документы, которые подтверждают оплату ввозного НДС.

Какие условия необходимы для получения вычета

1. Товар или услуга относятся к объекту налогообложения

Приобретенные товары или услуги должны относиться к деятельности организации, которая облагается НДС. Это правило касается не только сырья и материалов, напрямую влияющих на производственный процесс, но и другие объекты, которые обеспечивают деятельность компании (компьютеры, офисная мебель и т.д.).

2. Товар принят к учету

Приобретенные товары и услуги должны быть отражены в балансе организации, то есть – приняты к учету.

3. Счет-фактура оформлена правильно

Заранее ознакомьтесь с требованиями и внимательно оформите счет. Из-за ошибок в документе налоговая может дать отказ. В случае с перевозкой товара через границу основанием является таможенная декларация и документы об уплате налога.

Данные, которые обязательно должны быть отражены в счет-фактуре:

- номер документа;

- дата заполнения;

- данные о поставщике и покупателе (название, адрес, ИНН);

- номер платежного документа (если производились авансовые платежи);

- данные о товаре или услуге (перечень, единицы, описание);

- цена за единицу без НДС;

- общая стоимость без НДС;

- ставка налога;

- сумма НДС, рассчитанная по указанной ставке;

- общая стоимость с НДС;

- страна происхождения товаров, номер ГТД (если товар иностранного производства).

4. Контрагент добросовестно платит налоги

Недоверие налоговой к контрагенту может стать причиной отказа в налоговом вычете.

5. НДС выделен отдельной строкой

Сумма НДС в расчетных и первичных учетных документах, а также в счетах-фактурах должна быть выделена отдельной строкой. Это условие не является обязательным, но его несоблюдение может вызвать споры с налоговой, поэтому лучше подстраховаться заранее.

Вычет НДС с уплаченных авансов

В соответствии с п.8 ст. 171 НК РФ с перечисленного аванса в счет предстоящих поставок товаров (работ, услуг) покупатель выделяет НДС и ставит его на вычет на основании счета-фактуры, выписанного продавцом.

В момент отгрузки продавец второй раз выписывает счет-фактуру, а покупатель второй раз ставит себе на вычет НДС, а затем вычет с аванса восстановит.

Применяемые счета:

- 60 «расчеты с поставщиками»

- 60.1 «расчеты по поставкам»

- 60.2 «расчеты по оплаченным авансам»

- 76 «расчеты с разными дебиторами, кредиторами» субсчет «аванс»

Бухгалтерские проводки по учету НДС по уплаченным авансам

Пример выгодного переноса вычетов НДС

Все условия для принятия к вычету НДС выполнены в 1 квартале 2016 г., но не было реализации продукции, и соответственно нет начисленного НДС.

ООО «Муравей» находится на ОСНО, занимается оптовой куплей-продажей. В феврале 2016 г. предприятие получило большую партию товара для продажи на сумму 1180 000 руб.( в т.ч. НДС 180000 руб.). Товар поставлен на учет, имеется счет-фактура от продавца с выделенной суммой НДС. В 1 квартале ООО «Муравей» не смогло реализовать товары и не было других операций, облагаемых НДС. Поэтому вычет «входного» НДС в сумме 180000 руб. можно перенести на второй квартал 2016 г.

В мае 2016 г. ООО отгрузило товаров на сумму 1534 000 руб., в т. ч. НДС 234 т. руб. Во 2 квартале 20216 г. НДС по товарам, оприходованным в феврале 2016 г., был принят к вычету.

В бухгалтерском учете были сделаны следующие проводки:

В 1 квартале 2016:

- Д-т 41 К-т 60 1000 000 руб. (оприходованы товары);

- Д-т 19 К-т 60 180 000 руб. (оприходован НДС по товарам)

Во 2 квартале 2016:

- Д-т 62 К-т 90 субсчет «Выручка» 1534 000 руб. (реализованы товары покупателю);

- Д-т 90 субсчет «НДС» К-т 68 Субсчет «Расчеты по НДС» 234000 руб. (начислен НДС с выручки от реализации товаров);

- Д-т 90 субсчет «Себестоимость» К-т 41 1000 000 руб. (списана себестоимость реализованных товаров);

- Д-т 68 субсчет «Расчеты по НДС» К-т 19 180000 руб. (принят к вычету НДС по товарам, оприходованным в 1 квартале.

В декларации по НДС за 2 квартал 2016 г. налог получился к уплате в размере 54000 руб. (234000 – 180000).

Когда можно принять к вычету

Чтобы ответить на вопрос, что представляет собой вычет НДС, снова понадобится обратиться к Кодексу РФ. Часть 1 статьи 171 регламентирует, что плательщики НДС имеют право снизить общий размер сбора, который рассчитан по правилам, изложенным в статье 166 НК за определенный период, на величину налоговых сбавок.

Тем не менее, несмотря на тот факт, что у налогоплательщиков есть подобное право, они могут воспользоваться им не во всех случаях, а лишь в определенных ситуациях.

Плательщика, желающим воспользоваться вычитаниями по НДС, стоит понимать, что у него на это должны быть основания. Так, это может быть:

- Купленные объекты, права, ресурсы, по которым должен быть рассчитан «входной» НДС, используются там, где есть этот налог.

- Купленные материальные ценности, а также права, которые были поставлены на соответствующий учет.

- Плательщик имеет грамотно оформленный счет-фактуру на операции и соответствует первичке.

Следует понимать, что возможность пользования такой возможностью предоставляется тем плательщикам, которые выполнили все вышеперечисленные условия.

Как получить налоговый вычет

Шаг 1. Передать декларацию

Предоставьте налоговую декларацию в электронном виде не позднее 25 числа месяца, следующего за отчетным периодом. То есть, за 1 квартал 2019 года документы должны быть переданы до 25 апреля 2019 года, за 2 квартал – до 25 июля и так далее. Вот форма декларации.

Шаг 2. Дождаться итогов проверки

После получения документов налоговая проводит проверку (обычно это занимает 3 месяца). Если нарушений не выявлено, вы получите извещение в течение 5 дней со дня принятия решения о возврате части уплаченного НДС.

Шаг 3. Получить возврат

Стоит учитывать, что возмещенные средства могут пойти не на ваш счет, а на погашение штрафов и пени. Такое решение налоговая принимает самостоятельно.

Post Views:

1 790