Последние изменения

Традиционно в России использовалась зачетная система страховых выплат. В этом случае ответственность перед работником за исполнение обязательств по соцзащите несла организация-работодатель. Все больничные листы оплачивались из средств компании, и лишь затем государство в лице ФСС компенсировало эти расходы.

Сложная финансовая ситуация нередко приводила к тому, что компания оказывалась не в состоянии выполнять свои обязательства по выплатам в полном объеме. Чтобы компенсировать эти затруднения, был запущен пилотный проект «Прямая выплата» Это произошло в 2011 году.

С этого года планомерно всё новые и новые регионы были подключены к программе путём дополнений к постановлению Правительства РФ № 294 от 21.04.2011.

СПРАВКА

Изначально генеральный план кампании предусматривал перевод к 2021 году всех регионов страны исключительно на производство прямых выплат. Однако на основании постановления № 1514 расширение пилотного проекта прямых выплат от ФСС приостановлено.

Также см. «Участники пилотного проекта ФСС».

Также см. «Какие регионы не будут участвовать в пилотном проекте ФСС».

В итоге признак выплат в расчете страховых взносов на 2018 год цифрой «1» страхователи могут заполнять в 33 регионах.

Приложение 2 – это часть ЕРСВ, заполняемая для предоставления в ИФНС. Стоит подчеркнуть, что ошибка в заполнении поля «Признак выплаты» не станет причиной штрафования компании или сотрудника. Однако неверно заполненные позиции понадобится переделать и представить повторно. Чтобы этого избежать, нужно заблаговременно уточнить, является ли ваш регион участником проекта «Прямая выплата» и как заполнять данную графу.

Также см. «Пилотный проект ФСС в 2018 году».

Как ответить на требование ФСС: образцы пояснений

Все организации и ИП, имеющие наемных работников, отчитываются в ФСС. Фонд возмещает работодателю расходы по больничным листам, различные пособия и предоставляет право на применение льгот. Поэтому специалисты ФСС тщательно проверяют и анализируют отчетность. В ходе проверок ФСС может обнаружить расхождения и направить страхователю требование о представлении пояснений. В этой статье рассмотрим типичные запросы Фонда и разберемся, как составить ответ на требование.

Если в ходе камеральной проверки у ФСС возникнут вопросы, вам будет направлено требование о представлении пояснений и (или) подтверждающих документов. Свой запрос Фонд направляет почтой или по телекоммуникационным каналам связи. Ответить на требование можно лично или через представителя, направить ответ можно по почте заказным письмом или передать по телекоммуникационным каналам связи в форме электронных документов. Срок ответа на требование составляет , истребуемые документы необходимо представить в течение со дня получения требования.

Вы можете получить требование о представлении пояснений в рамках камеральной проверки ( ), если:

- выявлены ошибки в заполнении отчетности или противоречия между сведениями в документах;

- в отчетности заявлено пособие к возмещению из средств ФСС;

- наблюдается рост заболеваемости среди работников страхователя;

- применяется льготный тариф;

- нарушен порядок уплаты страховых взносов, расходования средств обязательного социального страхования или (и) обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний.

Как отражают в рсв участники пилотного проекта больничный лист

Значение данной строки прибавляется к разнице показателей строк 060 и 070. Рубрики: Подпишитесь на рассылку

- Кадры

- Налоги

- Бизнес

- Бухгалтерский учет и отчетность

- Право

Налоги и взносы Налоги и взносы | 13:56 11 января 2019 Налоги и взносы | 11:37 27 февраля 2019 Налоги и взносы | 10:19 30 марта 2017 Налоги и взносы | 10:54 25 апреля 2017 Налоги и взносы | 11:25 28 ноября 2017 Налоги и взносы | 10:05 10 января 2019 Налоги и взносы Налоги и взносы | 10:25 23 марта 2019 Налоги и взносы Налоги и взносы | 10:18 26 сентября 2017 Налоги и взносы | 14:30 24 ноября 2017 Налоги и взносы | 9:46 3 июля 2019 Налоги и взносы | 16:29 12 января 2019 Налоги и взносы

- Прием на работу

- Пенсионеры, Транспортный налог

- Транспортный налог

- НДФЛ

- Прием на работу

- Пенсионеры

- НДФЛ

- Налоговые проверки

- Прием на работу

- Транспортный налог

Современный предприниматель Налоги и учет для малого бизнеса 2006 — 2019 Все права защищены.

Как заполнить РСВ, если в регионе пилотный проект

Люди которым это нравится Закрыть Отказаться от налички, все через р/с.

Над.К, Вы писали:Аноним, не надо все на людей валить. НПФ банально подделывали подписи.

Об этом у. Дебилы вы! Моя зп реально не позволяет копить и выжидать по съемным квартирам, поэтому ипотека! И.

Как отразить в расчете по страховым взносам больничный лист

Это происходит путем уменьшения на произведенные расходы суммы исчисленных взносов на социальное страхование (ст.

Специалисты ФНС России в разъяснении от 28.12.2016 № ПА-4-11/ уточнили, что по строке 070 этого приложения необходимо указывать только те затраты, которые произведены в счет уплаты взносов.

N ПА-4-11/ поясняет: По строке 070 приложения N 2

«Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»

к разделу 1 расчета в соответствующих графах отражаются суммы понесенных расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Сами же пособия выплачиваются работникам напрямую из Фонда.

Соответственно, страхователи уплачивают страховые взносы в бюджет ФСС в полном объеме, без уменьшения их на суммы социальных выплат.

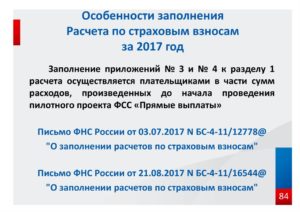

По общему правилу, страхователи из «пилотных» регионов не сдают в налоговую инспекцию приложения 3 «Расходы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством» и 4 «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета» к разделу 1 расчета по страховым взносам.

Но из этого правила есть и исключения.

В ФНС отмечают, что пособия на погребение и оплату дополнительных выходных возмещаются не застрахованному лицу, а работодателю.

3 ст.

Таким образом, вам нужно в Приложении 2 показать (раздел XI Приложения № 2 к Приказу ФНС от 10.10.

РСВ-1: отражаем нестандартные ситуации

Когда сотрудник идет в отпуск, роли не играет.

Не важно и то, в каком месяце были выплачены отпускные, , (далее — Закон № 212-ФЗ);. Январские отпускные вы, по всей видимости, не только выплатили, но и начислили в декабре

А значит, сумму отпускных вы правильно включили в базу декабря и отразили в отчетности за 2015 г

Январские отпускные вы, по всей видимости, не только выплатили, но и начислили в декабре. А значит, сумму отпускных вы правильно включили в базу декабря и отразили в отчетности за 2015 г.

Отсутствие выплат в январе смущать вас не должно. Чтобы этот период не выпал из страхового стажа работника, подраздел 6.8 расчета за I квартал 2017 г. нужно заполнить так (предположим, что февраль и март сотрудник полностью отработал).

Строка 090

Показатели строки 090 Приложения 2 к Разделу 1 представляют собой разницу между исчисленными взносами по соответствующим графам строки 060 этого Приложения и понесёнными расходами на выплату страхового обеспечения по соответствующим графам строки 070 Приложения 2 Раздела 1 с увеличением на сумму возмещенных ФСС России расходов согласно соответствующим графам строки 080.

Таким образом, можно вывести формулу для строки 090 Приложения 2 к Разделу 1:

|

|

ФНС разъясняет, что в строке 090 сумма взносов к уплате или сумма превышения понесённых плательщиком расходов на выплату страхового обеспечения над исчисленными взносами – это ВСЕГДА положительная цифра. То есть знак минус указывать нельзя.

Еще один нюанс касается признака выплаты в Приложении 2 Раздела 1. В строке 090 он может иметь следующее значение:

| Признак | Что означает | Условие |

| «1» | Размер взносов, которые нужно перечислить в бюджет | Сумма, рассчитанная по приведённой выше формуле, ≥ 0 |

| «2» | Превышение понесённых плательщиком расходов на выплату страхового обеспечения над исчисленными взносами по болезням и материнству | Сумма, рассчитанная по приведённой выше формуле, |

Также см. «Контрольные соотношения расчета по страховым взносам (РСВ) на 2017 год».

Заполнение таблиц 1, 2 и 5

Далее обозначим основные нюансы заполнения обязательных таблиц расчета по страховым взносам на травматизм.

Номер таблицы

Отражаемые сведения

1

В данной таблице страхователь должен отразить следующую информацию о выплатах, произведенных в пользу работников, с указанием размера тарифа (п. 7.1 – 7.9 Порядка № 381):

1) сумма выплат и иных вознаграждений, осуществляемых в пользу работников организации (строка 1), с детализацией на выплаты, на которые страховые взносы не начисляются (строка 2), и выплаты, которые производятся в пользу работающих инвалидов (строка 4);

2) размер страхового тарифа, устанавливаемый в зависимости от класса профессионального риска, к которому относится плательщик страховых взносов (страхователь) (строка 5);

3) скидка к страховому тарифу (строка 6), надбавка к страховому тарифу (строки 7 и 8);

4) размер страхового тарифа с учетом скидки (надбавки) в процентах (строка 9)

2

В таблице 2 отражается состояние расчетов с ФСС по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. В соответствии с п. 11.9, 11.10 Порядка № 381 строки 9 и 12 таблицы 2 детализируют информацию по задолженности за территориальным органом ФСС. Так, по строке 9 отображаются суммы задолженности, образовавшейся за счет превышения произведенных расходов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний над суммой страховых взносов, подлежащих перечислению в ФСС.

По строке 12 показываются суммы задолженности, образовавшейся за счет излишне уплаченных страхователем сумм страховых взносов. Заметим, что показатель строки 12 должен быть равен показателю строки 9 отчета за предыдущий расчетный период (п. 11.11 Порядка № 381).

В строках 1 и 19 раскрывается информация о задолженности страхователя на начало и конец расчетного периода (п. 11.1, 11.16 Порядка № 381).

Суммы не принятых к зачету расходов по актам выездных и камеральных проверок территориального органа ФСС за прошлые расчетные периоды отражаются по строке 4 (п. 11.4 Порядка № 381).

По строке 5 приводится сумма страховых взносов, начисленная за прошлые расчетные периоды страхователем, подлежащая уплате в территориальный орган ФСС (п. 11.5 Порядка № 381).

По строке 6 отражаются суммы, полученные от территориального органа фонда на банковский счет страхователя в порядке возмещения расходов, превышающих сумму начисленных страховых взносов (п

11.6 Порядка № 381).

При заполнении таблицы 2 следует обратить внимание на новые строки (1.1 и 14.1), введенные Приказом ФСС РФ № 275.Их заполняют страхователи-правопреемники и организации, в состав которых входили такие обособленные подразделения. По данным строкам отражаются:

– сумма задолженности реорганизованного страхователя и (или) снятого с учета обособленного подразделения перед территориальным органом ФСС (строка 1.1);– сведения о задолженности территориального органа ФСС перед реорганизованным страхователем и (или) снятым с учета обособленным подразделением (строка 14.1)

5

В данной таблице указываются сведения о проведении специальной оценки условий труда

По строке 1 в графе 3 отражаются данные об общем количестве рабочих мест работодателя, подлежащих специальной оценке условий труда, вне зависимости от того, проводилась ли на них такая оценка (п. 14.1 Порядка № 381).

По строке 1 в графах 4 – 6 показываются сведения о количестве рабочих мест, в отношении которых проведена специальная оценка условий труда, в том числе отнесенных к местам с вредными и опасными условиями труда, содержащиеся в отчете о проведении этой оценки. Если такая оценка страхователем не проводилась, в графах 4 – 6 ставится ноль («0»).

По строке 2 в графах 7 – 8 указываются данные о количестве работников, занятых на работах с вредными и (или) опасными производственными факторами, подлежащих и прошедших обязательные предварительные и периодические осмотры (п. 14.2 Порядка № 381). Данные графы заполняются в соответствии со сведениями, содержащимися в заключительных актах медицинской комиссии по результатам периодических медицинских осмотров (обследований) работников, и сведениями, содержащимися в заключениях по результатам предварительного медицинского осмотра, выданных работникам, прошедшим указанные осмотры за предшествующий год

Заполнение титульного листа

Титульный лист заполняется в обычном порядке. Как и ранее, в нем отражается информация об организации, приводятся сведения о наименовании учреждения с указанием ИНН, КПП, ОГРН, кода вида деятельности по ОКВЭД, почтовом адресе (п. 5.7 – 5.11, 5.13 Порядка № 381)

Одним из новшеств, на которые следует обратить внимание, является проставление в соответствующем поле признака страхователя в зависимости от источника финансирования. Так, федеральные бюджетные учреждения должны указать код «1» (финансирование из федерального бюджета), учреждения субъекта РФ – код «2» (финансирование из бюджета субъекта РФ)

Муниципальные учреждения в данном поле проставляют код «3». Если бюджетные организации получают смешанное финансирование, в этом поле следует отразить код «4».

Кроме перечисленной информации на титульном листе фиксируются (п. 5.14 Порядка № 381):

-

среднесписочная численность работников;

-

численность работающих инвалидов;

-

численность работников, занятых на работах с вредными и (или) опасными производственными факторами.

Достоверность и полнота поданных сведений подтверждаются подписью страхователя или его представителя либо правопреемником, заверяются печатью с указанием даты подачи отчета. При направлении расчета по почте приводится дата отправки почтового отправления (п. 5.17 Порядка № 381).

Механизм компенсации расходов

На протяжении шести лет в регионах РФ проходит поэтапная апробация пилотного проекта «Прямые выплаты», инициированного ФСС РФ. На данный момент к числу участников проекта ФСС относится уже 39 регионов (полный список можно уточнить в п. 2 Постановления Правительства РФ № 294 от 21.04.2011 г., а также в Постановлении Правительства РФ № 619 от 30.05.2018 г.). Проект будет действовать до 2020 г. включительно.

При зачетном механизме, который до 1 января 2012 г. действовал повсеместно во всех субъектах страны, работодатель обязан самостоятельно рассчитывать и выплачивать застрахованному лицу все предусмотренные виды социальных пособий, кроме того предприятие-страхователь обязано ежемесячно перечислять взносы на социальное страхование по временной нетрудоспособности и в связи с материнством (ВНиМ) на каждого сотрудника от суммы начисленной заработной платы за месяц в пользу работников (размеры страховых взносов установлены главой 34 НК РФ). В связи с этим, для исключения двойного обложения взносами, у предприятия-страхователя возникает право на компенсацию произведенных расходов по выплате соцпособий своим работникам (п. 2 ст. 431 НК РФ).

Компенсировать эти расходы можно двумя способами:

Способ 1: Можно зачесть понесенные расходы по выплате пособий в счет погашения начисленных взносов по социальному страхованию за соответствующий период.

К примеру, за июнь 2018 г. было выплачено пособий в пользу застрахованных работников на общую сумму 20 653,74 руб., а всего начислено страховых взносов за июнь 2018 г. – 33 360,70 руб., следовательно, работодателю за июнь подлежит к уплате взносов на соцстрахование по ВНиМ 12 706,96 руб. (33 360,70 – 20 653,74);

Способ 2: Либо же предприятие может возместить сумму пособий из ФСС РФ в тех случаях, если понесенные расходы по выплате пособий превысят размер начисленных страховых взносов за период (как правило, за квартал или календарный год).

Для того чтобы возместить свои расходы, предприятие-страхователь должен предоставить в ФСС следующие документы, формы которых прилагаются в письме ФСС № 02-09-11/04-03-27029 от 07.12.2016 г.:

- заявление о возмещении расходов;

- справка-расчет, в которой отражены суммы понесенных расходов, начисленных страховых взносов, суммы задолженностей и пр.;

- расшифровку пособий с разбивкой по видам;

- оригиналы подтверждающих документов.

Что касается составления Расчета страховых взносов при зачетной системе, то работодателю при наличии расходов необходимо в обязательном порядке заполнять приложения 3 и 4 раздела 1, где отражается расшифровка выплаченных пособий по видам, также в приложении 2 раздела 1 заполняется строка 070 с указанием суммы расходов и строка 080 в случае наличия возмещений ФСС, а в строке 090 указывается сумма страховых взносов к уплате за минусом расходов за период либо сумма к возмещению.