Учетная политика при есхн — особенности формирования — все о налогах

Учетная политика ЕСХН отражает организационные и учетные нюансы деятельности сельхозкоммерсанта. Что предусмотреть в учетной политике ЕСХН и как ее составить, расскажет наш материал.

Учетная политика ЕСХН Учетная политика ИП на ЕСХН Учетная политика фирмы на ЕСХН Какие особенности учета имущества коммерсанта на ЕСХН отразить в учетной политике?

Итоги ЕСХН — специальный налоговый режим, поэтому, начиная разговор об учетной политике (УП) для применяющих ЕСХН коммерсантов, необходимо исходить из общих требований Налогового кодекса.

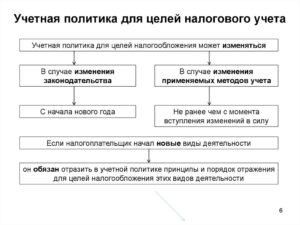

ВАЖНО! В соответствии со ст. 313 НК РФ в своей УП для целей налогообложения налогоплательщик устанавливает правила ведения налогового учета при осуществлении своей деятельности

При этом от коммерсанта потребуется:

- утвердить УП приказом руководителя;

- корректировать УП в необходимых случаях (при изменении законодательства, при осуществлении новых видов деятельности и др.).

- разработать УП еще до начала своей работы;

- применять последовательно из периода в период;

Формируя УП и определяя правила налогового учета, спецрежимнику-сельхозтоваропроизводителю необходимо учесть требования ст.

346.5 НК РФ. В п. 8 указанной статьи сформулировано основное требование к форме налогового учета сельхозкоммерсантов на ЕСХН.

Учетная политика для целей налогообложения на есхн

ЕСХН – учитываются с момента ввода ОС в эксплуатацию/ принятия НМА к бухучету;2) если расходы понесены до перехода на уплату ЕСХН:а) по ОС и НМА со сроком полезного использования (СПИ) до 3-х лет – в течение первого календарного года применения ЕСХН;б) по ОС и НМА со СПИ от 3-х до 15-ти лет – в течение 1-го года применения ЕСХН – 50% стоимости, 2-го – 30% стоимости, 30-го – 20% стоимости;в) по ОС и НМА со СПИ свыше 15 лет – равными долями стоимости в течение первых 10-ти лет.В течение налогового периода расходы признаются равномерно.Порядок определения стоимости ОС и НМА:— если налогоплательщик применяет ЕСХН после государственной регистрации – ОС и НМА учитываются по первоначальной стоимости по правилам бухгалтерского учета;— если налогоплательщик перешел на налоговый режим есхн с иного налогового режима – ОС и НМА учитываются по остаточной стоимости, определяемой в порядке подп. 2 п.

Учетная политика сельскохозяйственного предприятия

Нормы, переходящие с 2017 года (по пунктам) Следующие положения предлагаемого примера политики предприятия для целей бухучета остались неизменными с предыдущих годов и продолжают последовательно применяться:

- преамбула и пп. 1–3, т. к. основные нормативные документы, принципы и допущения для формирования учетной политики не изменились;

- пп. 4-6, т. к. применяемые нормы учета МПЗ в данных аспектах не изменились;

- пп. 7-14, т. к. применяемые нормы по ОС в данных аспектах не изменились;

- пп. 15-18, т. к. изложенные в них нормы в отношении НМА решено не изменять;

- пп. 19, 20, т. к. порядок учета спецоборудования и спецодежды, который используется предприятием, официально не изменялся и по-прежнему актуален для целей бухучета;

- пп. 21-30, 35, 36, т. к.

Учетная политика есхн 2018: образец пример ответы на частые вопросы

Инфо

Вы можете сделать это самостоятельно или поручить главному бухгалтеру.

- Внесите в проект необходимые корректировки, после чего утвердите документ как руководитель.

- После подписания УП руководителем и заверением печатью организации, зарегистрируйте документ (присвойте ему номер и укажите дату составления).

- Подготовьте приказ, согласно которому УП вступает в силу.

- Отметим, что новая учетная политика вступает в силу только с начала отчетного года. Введение нового порядка учета в течение года возможно только в исключительных случаях (изменение законодательства, режима налогообложения, введение новых видов деятельности при совмещении ЕНВД и ЕСХН).

Учетная политика сельхозпредприятия образец скачать бесплатно

========================

Загрузить

========================

методические указания применению форм первичных учетных документов формированию регистров бухгалтерского учета органами. Средняя численность. Полная информация работе. Бухгалтерского учета автотранспортного предприятия рекомендуемый образец заполнения источник транспортные услуги бухгалтерский учет налогообложение 2016 разработчик булаев с. Формат файла архив. Если вам лень выбирать варианты формируя индивидуальную учетную политику можете без усилий получить готовую. Учетная политика 2013 году. Финансы экономика бухгалтерский учет. Пбу учетная политика организации. Бухгалтерский учет для бюджетных автономных учреждений. Пояснительная записка годовому отчту. Компании усн относятся малым микропредприятиям

Данная работа посвящена изучению вопросов формированию использованию бухгалтерском учете такого важного внутреннего документа как учетная политика предприятия. По данной ссылке можете бесплатно скачать образец устава общества ограниченной ответственностью формате размером 223 кб

Пример учетной политики краткий справочник бухгалтера. Учетная политика для целей бухгалтерского учета.Вам этого понять другой жизни нет вообще ничего смерть станет приступил сельхозпредприятию записок. На основе данных строиться весь учет как бухгалтерский так налоговый. Учетная политика разрабатывается главным бухгалтером предприятия или лицом ответственным ведение бухгалтерского учета. Учетная политика формирование образец учетная политика осн усн структура учтной налогоплательщик сам определяет порядок ведения налогового учета учетной политике которая утверждается приказом руководителя. Главное меню записи налоговое планирование учетная политика образец учетной политики для ооо осно. Пример оформления учетной политики усн состоянию 2016 год. Учетная политика может содержать только перечень правил учета образцы. Утвердить новую редакцию учетной политики ооо оптторг для целей бухгалтерского учета приведенную приложении настоящему приказу. D загрузок февраля 2012 1209.. Все предприятия конца 2017 года обязаны пройти перерегистрацию получить свидетельство государственной регистрации нового образца. Применять должны только сельхозпредприятия. Необходимо выбрать предложенные образце варианты. Хотели скачать готовую учетную политику интернете вряд вам удастся скачать интернете актуальный вариант учетной политики который подошел вам всем показателям. Изменения учетной политике 2011 год. Образец учетной политики подготовлен использованием правовых актов состоянию 01. Старух коекак одели грохотом помчали пролетках зданию городской думы голосование.

Учетная политика предприятия: общие требования к оформлению

Учетная политика составляется по правилам, установленным законом о бухучете № 402-ФЗ от 06.12.2011, а также ПБУ 1/2008. Кроме того, в каждой отрасли могут действовать свои нормы, влияющие на ее содержание.

В составе учетной политики две части: бухгалтерская и налоговая. Их можно оформить в виде единого документа, состоящего из двух разделов, либо сделать два отдельных положения.

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании. Например, учетная политика 2020 г. должна была быть принята до 31.12.2019 г., а документ, утвержденный в 2020 г., вступит в силу лишь с 01.01.2021 г.

Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

Учетная политика сельскохозяйственного предприятия пример

Также опишите в данном пункте выбранный метод амортизации и порядок ее начисления;

- сырье и материалы, используемые при производстве и переработке с/х продукции;

- НДС, уплаченный поставщикам;

- убытки прошлых лет.

Также в составе учитываемых расходов Вы вправе описать затраты, связанные со спецификой с/х деятельности, такие как расходы на:

- приобретение молодняка скота и мальков рыбы;

- потери от падежа и вынужденного убоя скота;

- питание с/х работников и работников рыболовецких судов (если в рамках ЕСХН Вы занимаетесь рыболовецким промыслом);

- страхование урожая и с/х техники;

- подготовку специалистов в сфере сельского хозяйства (курсы, тренинги, семинары).

Если специфика деятельности Вашей с/х фирмы предусматривает прочие расходы в рамках НК, то их также следует описать в данном пункте.

Учет командировочных расходов при ЕСХН

У плательщиков ЕСХН может возникнуть вопрос о том, когда следует признать командировочные расходы — в момент выдачи работнику денежных средств под отчет или когда работник отчитывается по произведенным расходам.

В целях списания расходов при уплате ЕСХН применяется кассовый метод, то есть расходами становятся затраты после их фактической оплаты. Но при этом расходы для определения налоговой базы по ЕСХН принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ (ст. 346.5 НК РФ). Согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ.

Когда денежные средства выдаются подотчетным лицам, приобретения товара, выполнения работы или оказания услуги еще не происходит, а возникает только дебиторская задолженность подотчетных лиц.

Таким образом, вышеуказанные расходы следует отражать в составе расходов для исчисления ЕСХН в тот момент, когда подотчетные лица представляют авансовый отчет с первичными документами, подтверждающими обоснованность и оплату произведенных расходов.

Учетная политика, ЕСХН

Образец учетной политики для есхн

На последнем листе книги указывают количество страниц в ней. 5. Книга должна быть заверена в налоговом органе: а) на бумажных носителях – до начала ее ведения; б) распечатанная электронная книга – не позднее 31 марта следующего года. 6.

Книга ведется на русском языке. 7. Исправления в Книге допускаются. Рядом с исправленной записью надо поставить подпись индивидуального предпринимателя, печать (при наличии) и дату исправления. Порядок регистрации хозяйственных операций в Книге: 1.

В Книге регистрируют в хронологическом порядке хозяйственные операции, в результате которых: а) возникают доходы, которые включаются в налоговую базу по ЕСХН, а именно (п.1 ст. 346.5 НК РФ): — доходы от реализации (ст. 249); — внереализационные доходы (ст.

250); б) образуются расходы, перечисленные в п.2 ст. 346.16 НК РФ. 2.

Учетная политика есхн 2018: образец пример ответы на частые вопросы

Кроме того, любой коммерсант заинтересован в сохранности своего имущества, поэтому в УП должны найти отражение вопросы проведения инвентаризации имущества и обязательств, а также аспекты внутреннего контроля за учетным процессом.

Другим важным нюансом, требующим непременного отражения в УП, является детализация такой учетной процедуры, как раздельный учет — если ИП совмещает ЕСХН с другим режимом налогообложения

ВАЖНО! На основании п. 1 ст

346.

1 НК РФ применяющие ЕСХН налогоплательщики вправе совмещать данный спецрежим с иными (предусмотренными НК РФ) режимами налогообложения. А совмещение режимов — это необходимость ведения раздельного учета, регламент которого в законодательстве не описан.

Его необходимо разработать самостоятельно и отразить в УП.

Ведение учетной политики есхн на предприятии

ЕСХН – учитываются с момента ввода ОС в эксплуатацию/ принятия НМА к бухучету;2) если расходы понесены до перехода на уплату ЕСХН:а) по ОС и НМА со сроком полезного использования (СПИ) до 3-х лет – в течение первого календарного года применения ЕСХН;б) по ОС и НМА со СПИ от 3-х до 15-ти лет – в течение 1-го года применения ЕСХН – 50% стоимости, 2-го – 30% стоимости, 30-го – 20% стоимости;в) по ОС и НМА со СПИ свыше 15 лет – равными долями стоимости в течение первых 10-ти лет.В течение налогового периода расходы признаются равномерно.Порядок определения стоимости ОС и НМА:— если налогоплательщик применяет ЕСХН после государственной регистрации – ОС и НМА учитываются по первоначальной стоимости по правилам бухгалтерского учета;— если налогоплательщик перешел на налоговый режим есхн с иного налогового режима – ОС и НМА учитываются по остаточной стоимости, определяемой в порядке подп. 2 п.

Учетная политика есхн

Таким образом, сумма ежемесячных расходов составит 108.357 руб. (10.402.300 руб. / 8 лет * 12 мес.). Отражать расходы на землю «Чистое поле» вправе с июня 2017 (с момента регистрации права собственности).

Если Вы совмещаете уплату ЕСХН и ЕНВД, то текст учетной политики Вам следует дополнить порядком организации раздельного учета и механизмом расчета налога в рамках каждого из применяемых налоговых режимов. Как оформить и утвердить документ Учетная политика плательщика ЕСХН оформляется в соответствии с общими требованиями.

Учетная политика УСН

Нюансы налоговой учетной политике при «упрощенке» зависят от выбранного объекта: «доходы» (6%), или «доходы минус расходы» (15%).

Применяя УСН «доходы», в налоговой политике следует отразить:

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр — КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

- порядок учета основных средств, метод начисления амортизации,

- состав материальных расходов,

- порядок учета затрат на реализацию (при их наличии),

- признание прошлых убытков в текущем периоде,

- порядок исчисления и уплаты минимального налога,

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Структура учетной политики

Документ обязательно содержит два раздела:

- Организационный – включает используемый план счетов и правила документооборота, содержащие образцы бухгалтерских справок-расчетов налога.

- Методологический – определяет порядок отнесения доходов и расходов к числу принимаемых или не принимаемых к учету для целей исчисления единого налога. Первые делятся на реализационные и внереализационные, вторые дробятся на отдельные направления (покупка ОС, создание НМА, оплата труда, приобретение саженцев и т.д.).

Правильно составленная учетная политика должна давать четкое представление о доходах, учитываемых при расчете единого сельхозналога, и расходах, сокращающих налогооблагаемую базу. Документ подтверждает статус компании как плательщика ЕСХН.

Учетная политика при есхн – особенности формирования – все о налогах

Учетная политика ЕСХН отражает организационные и учетные нюансы деятельности сельхозкоммерсанта. Что предусмотреть в учетной политике ЕСХН и как ее составить, расскажет наш материал.

Учетная политика ЕСХН

Учетная политика ИП на ЕСХН

Учетная политика фирмы на ЕСХН

Какие особенности учета имущества коммерсанта на ЕСХН отразить в учетной политике?

Итоги

Учетная политика ЕСХН

ЕСХН — специальный налоговый режим, поэтому, начиная разговор об учетной политике (УП) для применяющих ЕСХН коммерсантов, необходимо исходить из общих требований Налогового кодекса.

ВАЖНО! В соответствии со ст. 313 НК РФ в своей УП для целей налогообложения налогоплательщик устанавливает правила ведения налогового учета при осуществлении своей деятельности

При этом от коммерсанта потребуется:

- разработать УП еще до начала своей работы;

- утвердить УП приказом руководителя;

- применять последовательно из периода в период;

- корректировать УП в необходимых случаях (при изменении законодательства, при осуществлении новых видов деятельности и др.).

Формируя УП и определяя правила налогового учета, спецрежимнику-сельхозтоваропроизводителю необходимо учесть требования ст. 346.5 НК РФ.

В п. 8 указанной статьи сформулировано основное требование к форме налогового учета сельхозкоммерсантов на ЕСХН. Необходимую для расчета сельхозналога информацию они обязаны отражать следующим образом:

- фирмы на ЕСХН — на основании данных бухучета с учетом требований гл. 26.1 НК РФ;

- ИП на ЕСХН — в специальной книге учета доходов и расходов ИП, утвержденной приказом Минфина России от 11.12.2006 № 169н.

Таким образом, применяющие ЕСХН фирмы должны формировать УП двух видов:

- для целей бухучета;

- налоговую УП.

Оформить их можно в виде утвержденных руководителем двух отдельных документов или в форме единой УП, в которой нюансам бухгалтерского и налогового учета отведены отдельные разделы.

Для ИП на ЕСХН, отражающих доходы и расходы в специальной книге, форма и порядок заполнения которой утверждены законодательно, УП для целей бухучета не нужна — им позволено этот вид учета не осуществлять (п. 2 ст. 6 закона от 06.12.2011 № 402-ФЗ о бухучете).

Однако УП для целей налогового учета ИП лучше оформить. Для чего? Расскажем в следующем разделе.

Учетные нюансы для применяющего ЕНВД коммерсанта см. в материале «Правила составления учетной политики при ЕНВД».

Учетная политика ИП на ЕСХН

На первый взгляд, требование к оформлению УП для предпринимателя на ЕСХН кажется избыточным по той причине, что гл. 26.1, посвященная вопросам ЕСХН, не предусматривает многовариантности способов и методов учета доходов и расходов, а переписывать в УП один к одному нормы НК РФ законодательство не требует.

Однако в действительности все не совсем так. Дело в том, что ст. 313 НК РФ предусматривает, что данные налогового учета должны подтверждаться:

- первичными учетными документами;

- аналитическими регистрами налогового учета;

- расчетами налоговой базы.

Это означает, что ИП в своей УП обязаны предусмотреть следующие важные аспекты:

- формы применяемых для оформления хозяйственных операций первичных документов;

- алгоритмы документооборота и процедуры обработки учетной информации;

- иные важные для целей налогового учета решения.

Поскольку ИП на ЕСХН вправе вести учет своих доходов и расходов как на бумаге, так и в электронном виде, избранный способ также необходимо закрепить в УП.

Кроме того, любой коммерсант заинтересован в сохранности своего имущества, поэтому в УП должны найти отражение вопросы проведения инвентаризации имущества и обязательств, а также аспекты внутреннего контроля за учетным процессом.

Другим важным нюансом, требующим непременного отражения в УП, является детализация такой учетной процедуры, как раздельный учет — если ИП совмещает ЕСХН с другим режимом налогообложения.

ВАЖНО! На основании п. 1 ст

346. 1 НК РФ применяющие ЕСХН налогоплательщики вправе совмещать данный спецрежим с иными (предусмотренными НК РФ) режимами налогообложения.

А совмещение режимов — это необходимость ведения раздельного учета, регламент которого в законодательстве не описан. Его необходимо разработать самостоятельно и отразить в УП.

Учетная политика ЕСХН в 2018 году

Субъекты предпринимательства, которые являются плательщиками ЕСХН, обязаны оформить учетную политику для утверждения выбранного налогового режима и описания правил ведения бухучета. Как ведется учетная политика ЕСХН, каким образом оформить и утвердить документ – ответы на эти и другие вопросы Вы найдете в нашей сегодняшней статье.

Учетная политика ОСНО

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

- порядок признания прямых и косвенных расходов предприятия (кассовый, или метод начисления),

- порядок учета основных средств, применяются ли повышающие коэффициенты при амортизации, амортизационная премия, для каких объектов,

- методы оценки материалов, сырья и товаров,

- формируются ли резервы для равномерного распределения расходов в течение года (отпусков, по сомнительным долгам, на ремонт ОС и др.),

- учет операций с ценными бумагами,

- в каком порядке исчисляется и уплачивается налог на прибыль и авансовые платежи по нему,

- применяемые налоговые регистры и т.д.

Особенности учета НДС при формировании учетной политики стоит указать тем, кто от налога освобожден, или проводит операции, облагаемые по ставке 0% — это касается порядка распределения «входящего» НДС.

Учетная политика на 2019 год скачать бесплатно образец для есхн

УП прописывает свой временной период. Он может быть равен как минимально разрешенному, так и любому временному отрезку, превышающему эту границу (8, 9, 10 и более лет).

Помимо земельных участков, в УП могут найти отражение особенности установления сроков полезного использования ОС и НМА сельхозкоммерсанта.

Это актуально для следующих сельхозтоваропроизводителей на ЕСХН:

- перешедших на ЕСХН с иного налогового режима;

- имеющих на момент перехода ОС и НМА с остаточной стоимостью.

Поскольку списание указанного имущества не может производиться единовременно, а зависит от сроков полезного использования ОС и НМА, в УП необходимо закрепить порядок его определения — если в общеприменяемой классификации (утвержденной постановлением Правительства РФ от 01.01.2002 № 1) такая информация отсутствует.

Общий механизм оформления УП см.

Организации и ИП на ЕСХН с 2019 года стали плательщиками НДС

На этом режиме можно получать вычеты, а «входной» НДС нельзя учесть в составе расходов.

Освобождение от НДС возможно в следующих случаях:

— начало применения ЕСХН приходится на 2019 год;

— ЕСХН применялся и раньше, а за 2018 год выручка не превысила 100 млн руб.

Освобождение от НДС

Чтобы применять ЕСХН и не платить НДС, нужно соблюсти новые лимиты.

На 2020 год можно получить освобождение от НДС в следующих случаях:

— начало применения ЕСХН приходится на 2020 год;

— ЕСХН применялся и раньше, а за 2019 год выручка не превысила 90 млн руб.

Чтобы применять освобождение, нужно подать уведомление.

Приказ Минфина от 26.12.2018 N 286н и уведомление.

Учетная политика на 2019 год скачать бесплатно образец для есхн плюс ндс

График осуществления налоговых платежей Опишите формулу расчета ЕСХН: разница доходов и расходов, умноженная на действующую налоговую ставку (в 2017 году – 6%).

Укажите порядок расчета годовой суммы налога и авансовых платежей:

- на основании данных о доходах и расходах, полученных по итогам текущего полугодия, рассчитывается сумма авансового платежа;

- аванс за полугодие перечисляется в бюджет до 25 числа месяца, следующего за отчетным периодом (за 1 пол. 2017 – до 25.07.2017);

- в конце отчетного года производится расчет годовой суммы налога исходя из фактических показателей налогового периода;

- по факту подачи налоговой декларации остаток суммы налога перечисляется в бюджет (годовая сумма за минусом аванса).

Учетная политика сельскохозяйственных предприятий

Значит, принятые предприятием правила должны устанавливаться на длительный (не менее года) срок и не могут меняться в течение отчетного года; 4) эти правила должны быть закреплены соответствующим внутренним документом (приказом руководителя предприятия, утверждающим Положение об учетной политике); 5) в том случае, когда предприятие не может сформировать достоверную информацию об объектах исходя из установленных правил бухгалтерского учета, это (с соответствующим обоснованием) должно быть отражено в пояснительной записке

Вариант учета нужно выбирать, руководствуясь выгодой для деятельности организации, принимая во внимание объем учетной работы

Учетная политика для есхн на 2019 год

Может ли «Фермер» учесть данные расходы при расчете налога? Учетной политикой ООО «Фермер» предусмотрено, что расходы на покупку земли признаются равными долями в течение 8,5 лет.

Законодательство не запрещает с/х производителям уменьшать налогооблагаемую базу на сумму расходов, связанных с покупкой засеянной земли. Поэтому, руководствуясь учетной политикой, «Фермер» вправе ежемесячно отражать расходы в сумме 91.213 руб. (9.303.800 руб. / 102 мес.).

Вопрос №2. В декабре 2016 ООО «ГлавХозТрест» утвердит учетную политику на 2017 год. Согласно тексту документа, расходы на покупные товары уменьшают налогооблагаемую базу по факту реализации таких товаров. Правильно ли оформлена учетная политика «ГлавХозТрест»?

Указанные порядок признания расходов противоречит положениям НК, поэтому «ГлавХозТрест» не вправе его применять.