Декларация по НДС: код вида операции

НК РФ применяет понятие «код операции» и при заполнении декларации по НДС. Эти коды, в отличие от двухзначных, используемых при оформлении учетных регистров, состоят из 7-ми разрядов и приведены в Приложении № 1 к приказу ФНС от 29.10.2014 № ММВ-7-3/558@.

Существует множество КВО, каждый из них описывает категорию операций с присущими ей характерными особенностями налогообложения. Например, предоставление услуг международных перевозок товаров в декларации шифруют кодом 1010423, объединяющим группу операций, перечисленных в пп. 2.1 п.1 ст. 164 НК.

Зачастую предприятия и ИП, работающие на спецрежимах (УСН, ЕНВД, ПСН), выставляют счета-фактуры с целью предоставления приобретателю вычета по НДС. В такой ситуации «упрощенцы» уплачивают налог и регистрируют выставленные счета-фактуры в 12-м разделе декларации по НДС. Этот раздел не предусмотрен для отражения КВО по НДС, а потому коды по этим операциям в нем не указываются.

Мы же вернемся к шифрам в учетных регистрах и рассмотрим применяемые коды видов операций по НДС в 2018 году.

Когда операции в книге покупок отражаются по коду 22

Итак, мы – продавец, и следуя пункту 1 статьи 167 Налогового кодекса, определяем налоговую базу по одной из более ранних дат:

- либо день отгрузки/передачи товаров, работ, услуг, имущественных прав

- либо день оплаты

И как раз, если день оплаты предшествует дню отгрузки, и есть рассматриваемый вариант.

Порядок действий:

- Перечисление авансового платежа от покупателя.

Мы выписываем авансовый счет-фактуру с датой документа соответствующей дню оплаты. НДС принимаем к учету в периоде, когда был получен аванс, и регистрируем в книге продаж с кодом вида операции 02.

- Отгрузка товаров/ оказание услуг/ выполнение работ под ранее полученный аванс.

Мы выписываем счет-фактуру на реализацию, начисляем НДС, регистрируем в книге продаж с кодом вида операции 01.

- Зачет НДС с аванса.

Регистрируем в книге покупок авансовый счет-фактуру с кодом вида операции 22 в том периоде, когда произошла реализация, и заявляем вычет по НДС.

Срочная новость: Минфин разрешил завысить «авансовый» вычет по НДС

Важно помнить о том, что авансовый счет-фактура выставляется на полную сумму платежа, а счет-фактура с КВО 22 может выставляться на меньшую сумму. Это возможно в той ситуации, когда аванс перечислен по нескольким поставкам, а реализация прошла только по одной из них

Поэтому зачет НДС с аванса пройдет лишь в сумме, которая указана в документах реализации.

Пример

07.02.2018 — компания ООО «Три ХХХ» перечислила нам аванс в счет будущих поставок товара в размере 413 000,00 руб. в том числе НДС 18% 63 000,00 руб. Платеж подтвержден банковской выпиской.

02.04.2018 — мы отгрузили компании ООО «Три ХХХ» первую партию товара на общую сумму 283 200,00 руб. в том числе НДС 18% 43 200,00 руб.

Вот как бухгалтер отразит эти операции в учете.

|

дата |

сумма, руб. |

операция |

проводка |

|

|---|---|---|---|---|

|

413000,00 |

поступление денежных средств |

Д 51 К 62.02 |

Дебиторская задолженность |

|

|

63000,00 |

авансовый с/ф |

К 76.АВ К 68.НДС |

Регистрация в книге продаж с КВО 02 |

|

|

283200,00 |

реализация |

Д 62.01 К 90.01.1 |

Отображение выручки от продажи |

|

|

170000,00 |

реализация |

Д 90.02.1 К 41 |

Списание стоимости товаров |

|

|

43200,00 |

реализация |

Д 90.03 К 68.НДС |

Начисление НДС, регистрация в книге продаж с КВО 01 |

|

|

43200,00 |

зачет НДС с аванса |

Д 68.НДС К 76.АВ |

Регистрация в книге покупок с кодов вида операции 22, заявляем к вычету НДС |

Важно! При зачете аванса необходимо помнить и том, что аванс может быть произведен и в не денежной форме (например, натуральная форма или ценные бумаги, и пр.). Мы обязаны провести авансовый платеж в любой форме в том периоде, когда он был получен, и выделить НДС с полной суммы аванса

Возврат товара от покупателя, код вида операции в книге покупок

При возврате товара от покупателя продавец формирует корректировочный счет-фактуру с кодом вида операции не 22, а 18 и регистрирует в книге покупок.

Покупатель также регистрирует корректировочный счет-фактуру с кодом 18 соответственно в книге продаж.

Принятие НДС к вычету при зачете аванса покупателя

Нормативное регулирование

Организация имеет право принять НДС к вычету с авансов, полученных от покупателей, на дату (п. 5 ст. 171 НК РФ):

- зачета аванса, т.е. в периоде реализации товаров (работ, услуг) покупателю;

- возврата аванса в связи с изменением условий или расторжением договора.

Вычет НДС осуществляется в размере налога, исчисленного со стоимости отгруженных товаров (работ, услуг), в оплату которых ранее был получен аванс (п. 6 ст. 172 НК РФ). Это значит, что если Вы начислили НДС с авансов по ставке 18/118%, а отгружаются товары по ставке 10%, то в зачет можно принять только ту часть НДС, которая рассчитана по ставке 10/110% (Письмо Минфина РФ от 28.11.2014 N 03-07-11/60891).

На сумму НДС принятого к вычету:

- в книге покупок делается регистрационная запись авансового счета-фактуры, НДС по которому ранее был исчислен, с кодом вида операции 22 «Авансы полученные»;

- в бухгалтерском учете формируется проводка Дт 68.02 Кт 76.АВ «НДС по авансам и предоплатам».

Учет в 1С

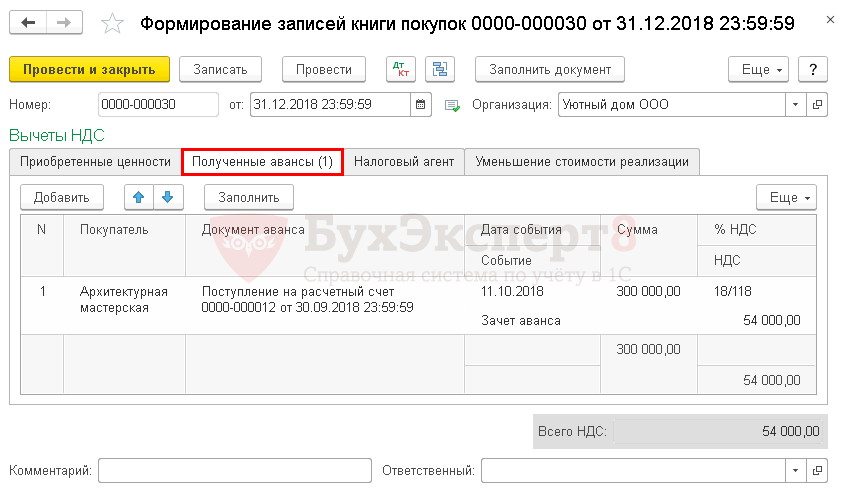

Принятие НДС к вычету при зачете авансов, полученных от покупателя, оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автоматического заполнения вкладки Полученные авансы воспользуйтесь кнопкой Заполнить.

Проводки по документу

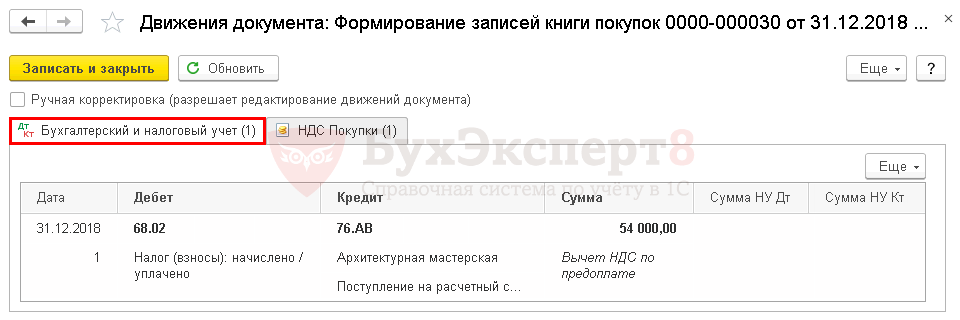

Документ формирует проводки:

Дт 68.02 Кт 76.АВ – принятие НДС к вычету по зачтенному авансу.

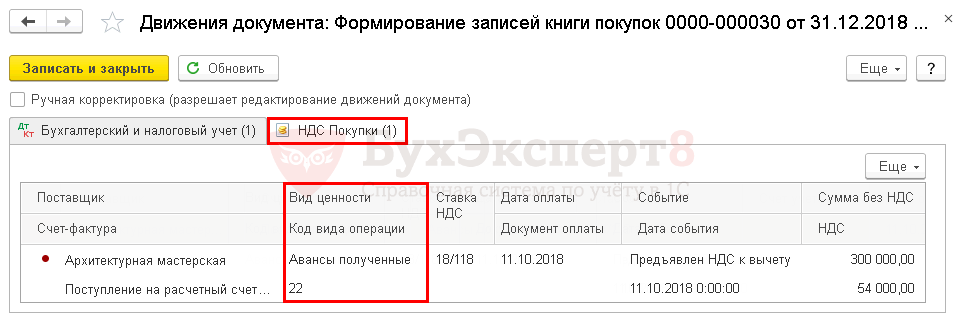

Документ формирует движения по регистру НДС Покупки:

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок.

Декларация по НДС

В декларации сумма НДС, подлежащая восстановлению, отражается:

В Разделе 3 стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…»:

сумма НДС, подлежащая к вычету.

В Разделе 8 «Сведения из книги покупок»:

авансовый счет-фактура выданный, код вида операции «22».

Рассмотрим особенности отражения в 1С авансового счета-фактуры от поставщика и принятие НДС к вычету по нему.

Вы узнаете:

- какие условия должны быть выполнены, чтобы воспользоваться правом на вычет НДС по авансовому счету-фактуре от поставщика;

- как в 1С зарегистрировать счет-фактуру на аванс от поставщика;

- каким документом оформляется принятие НДС к вычету с выданных авансов;

- какие проводки и движения в налоговом регистре НДС — в книге покупок формируются, какие строки декларации по НДС заполняются.