Как заполнить реквизит «Идентификатор государственного контракта» в счете-фактуре»

При этом по вопросам присвоения идентификаторов госконтрактам Минфин РФ рекомендует обращаться в Казначейство РФ.

Отключить

ПИСЬМО Минфина РФ от 11.08.2017 № 03-07-09/51657

Отключить

Введение данного идентификатора обусловлено в первую очередь необходимостью усиления контроля за использованием средств федерального бюджета. Данный вывод можно сделать из текста пояснительной записки.

Так как термин «Идентификатор государственного контракта, договора (соглашения)» в комментируемом законе не определен, в соответствии с п. 1 ст. 11 НК РФ данное понятие в целях налогообложения применяется в том значении, в каком оно устанавливается в иных нормативно-правовых актах.

В настоящее время названный идентификатор присваивается государственным контрактам в двух случаях. Прежде всего это предусмотрено Федеральным законом от 29.12.2012 № 275-ФЗ «О государственном оборонном заказе».

Кроме того, обозначенный термин также используется при казначейском сопровождении государственных контрактов, договоров (соглашений), которое предусмотрено федеральными законами от 14.12.2015 № 359-ФЗ «О федеральном бюджете на 2016 год» и от 19.12.2016 № 415-ФЗ «О федеральном бюджете на 2017 год и на плановый период 2018 и 2019 годов».

Отключить

Заполнять данный реквизит компания должна в случае проведения закупки по гособоронзаказу, а также при казначейском сопровождении государственных контрактов. Остальные налогоплательщики не заполняют соответствующее поле.

Причем указанные виды идентификаторов государственного контракта различаются количеством цифр: один из них представляет собой 25-значный цифровой код (при гособоронзаказе), а другой – 20-значный (при казначейском сопровождении).

Никаких разъяснений, какой именно из них подлежит указанию в счете-фактуре, контролирующие органы не дали. При отсутствии разъяснений полагаем, что указывать следует оба.

Правом устанавливать каждый из вышеупомянутых идентификаторов государственного контракта наделен заказчик по этому контракту, решение данного вопроса не находится в компетенции налогоплательщика. Налогоплательщик является лишь его исполнителем. Поэтому для корректного оформления счета-фактуры по указанным договорам компании следует всего лишь включить в его реквизиты идентификатор, указанный в контракте и прочих документах, связанных с ним.

Отключить

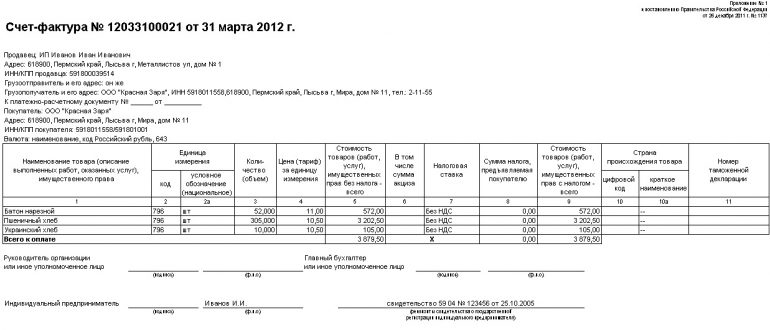

Спорные счета-фактуры (Какие ошибки в счетах-фактурах послужат основанием для отказа покупателю в вычете входного НДС)

Счета-фактуры давно стали причиной нескончаемых споров с налоговиками, ведь зачастую ошибки в их оформлении являются поводом для отказа покупателю в вычете НДС и, как следствие, доначисления налога, пени и нередко штрафа (Статья 169 НК РФ).

Между тем ошибка ошибке рознь, и не всякая оплошность продавца должна служить причиной таких неприятностей. Подтверждением этому служит арбитражная практика. Давайте посмотрим, какие ошибки в заполнении счета-фактуры действительно являются основанием для отказа в вычете, а какие не должны приводить к каким бы то ни было последствиям.

ТЕХНИЧЕСКИЕ ОШИБКИ (ОПЕЧАТКИ) — НЕ ОСНОВАНИЕ ДЛЯ ОТКАЗА В ВЫЧЕТЕ

Как показывает анализ арбитражной практики, суды все чаще приходят к выводу о том, что нельзя отказать в вычете по причине технических ошибок и опечаток, допущенных при оформлении счетов-фактур, если такие ошибки не препятствуют идентификации покупателя, поставщика, товара и т. д.

Признавая право на вычет по счетам-фактурам с такими ошибками, судьи ссылаются на позицию Конституционного суда, согласно которой требования п. 2 ст. 169 НК РФ направлены только на создание условий, позволяющих оценить правомерность налогового вычета и пресечь ситуации, связанные с необоснованным возмещением налога из бюджета (ОПРЕДЕЛЕНИЕ Конституционного Суда РФ от 15.02.2005 N 93-О) .

В некоторых случаях суды указывают, что налоговые органы должны доказать, как такие дефекты в оформлении счетов-фактур могут препятствовать определению сведений, необходимых для налогового контроля.

Например, суд посчитал, что неуказание номера корпуса здания в адресе не является существенным нарушением порядка заполнения счета-фактуры и само по себе не может служить законным основанием лишения организации права на налоговый вычет.

ОТСУТСТВИЕ КОНКРЕТНЫХ НОРМ В ЗАКОНОДАТЕЛЬСТВЕ МЕШАЕТ ОФОРМИТЬ СЧЕТ-ФАКТУРУ

Что следует понимать под порядковым номером счета-фактуры?

Налоговый инспектор может придраться к «входящим» счетам-фактурам, если увидит, что в их номерах стоят буквы, номер указан через дробь, тире и т. д. То есть в том случае, если посчитает, что номер счета-фактуры не является порядковым.

Однако все неясности налогового законодательства должны толковаться в пользу налогоплательщика (Статья 3 НК РФ). Одной из таких неясностей является то, что налоговым законодательством не определено, что следует понимать под порядковым номером счета-фактуры (Статья 169 НК РФ).

2000 N 914), хотя непосредственно в самом Налоговом кодексе правила нумерации счетов-фактур не установлены, с чем соглашаются и судьи. Поэтому продавец вправе самостоятельно установить такой порядок.

В качестве номера могут использоваться не только цифры, но и цифры с буквами и разделительными знаками. То есть нумерация счетов-фактур может быть сложной.

Кроме того, период возобновления нумерации Налоговым кодексом также не установлен. Поэтому если инспектор увидит у вас счета-фактуры от одного и того же поставщика под одним и тем же номером, но за разные даты, то он может к ним придраться, хотя это не повод для отказа в вычете.

Счета-фактуры, имеющие один и тот же порядковый номер, но разные даты выставления, признаются соответствующими требованиям ст. 169 НК РФ.

Есть одно очень интересное, на наш взгляд, решение суда, где судьи согласились с тем, что счета-фактуры каждому конкретному покупателю могут выдаваться с одним и тем же номером, но от разных дат.

Вывод — покупатель может оспорить отказ в вычете налога при любом номере счета-фактуры, ведь правильность заполнения номера от него не зависит.

И суд в этом налоговиков может поддержать (Постановление ФАС Северо-Западного округа от 19.10.2006 по делу N А26-8847/2005-217) .

Хотя есть примеры, когда неуказание порядковых номеров в счетах-фактурах при правильном заполнении других обязательных реквизитов суды не признавали основанием для отказа в вычете.

И не забывайте, что если в данный момент вы — продавец и нумерация счетов-фактур для вас вроде бы не особо актуальна (оштрафовать за неправильную нумерацию вас не могут), то завтра вы можете стать покупателем, к счетам-фактурам которого налоговики предъявляют жесткие требования.

Согласитесь, что будет гораздо лучше, если нумерация будет сквозной (то есть без пропусков) и вестись она будет по возрастанию номеров.

Какой адрес следует указывать в счете-фактуре: юридический или фактический?

Вопрос-Ответ: Какой адрес теперь ставить в счетах‑фактурах, накладных и других документах

С 1 октября чиновники требуют указывать в строках счета-фактуры 2а и 6а полный адрес компании из ЕГРЮЛ (постановление Правительства РФ от 19 августа 2017 г. № 981).

До 1 октября в них указывали адрес компании из устава, а там может быть только название населенного пункта. Данные об адресе можно запросить у контрагента или у налоговиков, например на сайте egrul.nalog.ru.

Как это сделать, смотрите на рисунке ниже.

Для поиска можете выбрать один из двух вариантов. Первый — установить флажок «ОГРН/ИНН» и ввести в специальное поле ОГРН или ИНН. Второй — установить флажок «Наименование юр. лица» и ввести название компании. Затем укажите цифры со специальной картинки для защиты от роботов и нажмите кнопку «Найти».

Для счета-фактуры адреса продавца и покупателя, если это юридические лица, берут из ЕГРЮЛ. А если это предприниматели — из ЕГРИП. Указывайте адрес так же подробно, как в реестре, с номером офиса и комнаты. Если в ЕГРЮЛ только номер дома, ограничьтесь им.

Покупатель требует полностью писать «город», «улица», «дом», «корпус». Это обязательно?

Не обязательно. Сокращения не помешают налоговикам идентифицировать продавца и покупателя. Поэтому из-за них не откажут в вычете НДС (п. 2 ст. 169 НК РФ).

Требование указывать адрес, как в ЕГРЮЛ, не означает, что его нужно дублировать с точностью до запятой. Сокращать обозначения улицы и здания — не нарушение.

Ничего страшного не произойдет, если написать адрес частично заглавными буквами, а частично — прописными.

Нужно ли писать «Россия» в счетах-фактурах? Указывать ли индекс?

Страну при продаже внутри России не указывайте и не требуйте у контрагентов. А вот почтовый индекс — обязательная часть адреса, поэтому пишите его так же, как и в ЕГРЮЛ. Как оформить счет-фактуру, если контрагент — иностранная компания, смотрите на схеме.

Можно ли в адресе вместо «литера Б» поставить «корп. Б»?

Если программу перенастроить нельзя, оформляйте как есть. Если остальные элементы адреса, а также ИНН компании указаны правильно, налоговики не снимут вычет. Главное, чтобы можно было четко определить место, где она находится. Это нам подтвердили специалисты ФНС.

Порядок, в котором надо указывать сведения о грузоотправителе и грузополучателе, в том числе их адреса, после 1 октября 2017 года не изменился.

В строках 3, 4 указывайте наименование и почтовые адреса грузоотправителя и грузополучателя (подп. «е», «ж» п. 1 приложения № 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Если счет-фактура на работы или услуги, поставьте в этих строках прочерки.

На схеме слева видно, какие адреса указывать в строках 3 и 4 счета-фактуры, если наименование и адрес продавца или покупателя не совпадает с наименованием и адресом грузоотправителя или грузополучателя.

Опасность есть, когда существуют оба адреса. Например, на одной и той же улице есть дом с корпусом А и дом с литерой А. В таком случае безопаснее указывать адрес точно.

Обязательно ли указывать адрес в счетах на оплату? Если да, то какой?

Обычно налоговики не проверяют счета. Там можно вообще не указывать адрес. Но чтобы было удобнее работать с контрагентом, лучше указать правильный адрес из ЕГРЮЛ. Если с покупателем нет договора, счет с реквизитами, в том числе и адресом, может его заменить.

В договоре адрес не такой, как в счете-фактуре и ЕГРЮЛ. Нужно ли оформлять допсоглашение?

Это зависит от того, есть ли в договоре ИНН, ОГРН и другие признаки, по которым можно идентифицировать контрагента. Если есть, то проверяющие не придерутся к такому договору.

Но чтобы быть уверенными, что контрагент будет правильно заполнять первичные документы, а письма друг другу будут доходить, дополнительное соглашение лучше оформить.

Что написать в дополнительном соглашении, смотрите на образце.

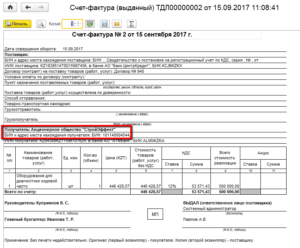

Как заполнить поля реквизитов свидетельства о госрегистрации ИП в электронном счете-фактуре

Отключить

- «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя» (СвГосРегИП);

- «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя, выдавшего доверенность физическому лицу на подписание счета-фактуры» (ГосРегИПВыдДов).

Но с 01.01.2017 свидетельство не выдается. Факт внесения записи в реестр подтверждает лист записи ЕГРИП по форме № Р60009. В него включена информация о дате выдачи, выдавшем налоговом органе, дате внесения записи об индивидуальном предпринимателе в реестр и ОГРНИП.

Отключить

Таким образом, для бизнесменов, зарегистрированных с 1 января 2017 года, реквизитами свидетельства о госрегистрации выступают данные листа записи ЕГРИП о дате внесения записи в реестр и об основном государственном регистрационном номере (ОГРНИП), которые и ранее могли указываться наряду с серией и номером бланка свидетельства (или вместо них).

Аналогично заполняются одноименные поля в электронном корректировочном счете-фактуре.

ПИСЬМО ФНС РФ ОТ 04.04.2017 № ЕД-4-15/6283