Глава 23 НК РФ Налог на доходы физических лиц (НДФЛ)

Глава 23 НК РФ Налог на доходы физических лиц

Комментарии к главе 23 Налогового кодекса РФ — Налог на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) является самым древним инструментом взимания податей в казну, берущим начало во времена царствования династии Рюриковичей. В настоящее время этот вид налогообложения практикуется во всех развитых странах. В России налоги этой категории регламентируются главой 23 Налогового Кодекса, в которой даны все определения и расписаны все основные процедуры.

Кто должен платить НДФЛ

Как утверждает НК РФ, НДФЛ, плательщиками этого налога являются, как граждане Российской Федерации, так и иностранцы, получающие доходы на территории России.

Если получающий доходы гражданин любого государства находится на территории нашей страны более 183 дней в течение 12 месяцев, следующих друг за другом, он автоматически становится налоговым резидентом, который обязан уплачивать НДФЛ.

Отдельно стоит указать, что при описанных временных условиях лица без гражданства также должны уплачивать данный налог.

Когда нужно заплатить налог на доходы

Срок уплаты НДФЛ напрямую зависит от субъекта, который делает отчисления и сдаёт отчётность в налоговые органы. Это может быть как физическое лицо, непосредственно получившее доход, так и работодатель, ответственный за удерживание и перечисление данного налога из заработной платы сотрудников.

Если речь идёт о наёмных работниках, то налог должен быть уплачен в течение следующего дня, следующего за днём выдачи зарплаты. Срок самостоятельной подачи декларации за прошедший налоговый период – до 2 мая. За себя физическое лицо может уплатить НДФЛ до 15 июля текущего года.

Оплатить данный налог в режиме онлайн можно на официальном сайте Федеральной Налоговой Службы России.

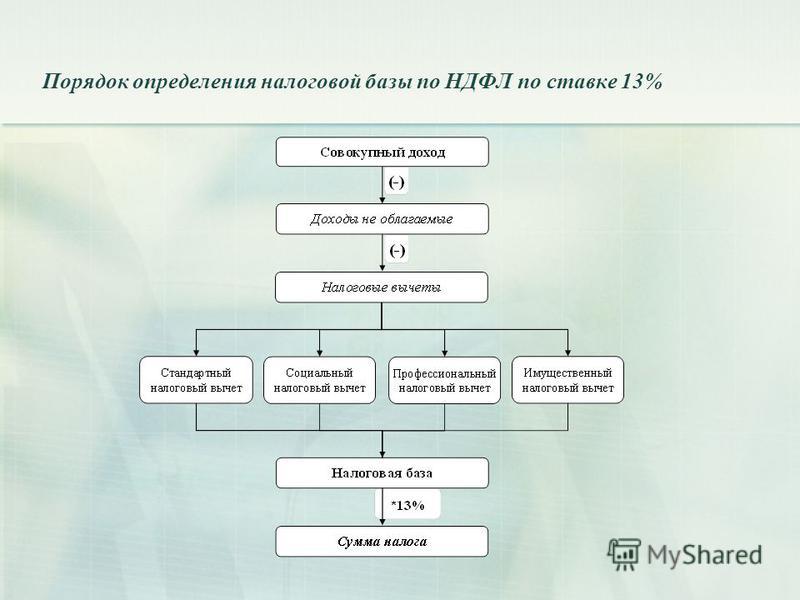

Как рассчитывается НДФЛ

Согласно статье 224 НК РФ НДФЛ работающих лиц рассчитывается по ставке 13%, которая удерживаться с основного дохода (заработной платы). Отдельная ставка в 35% введена для следующих видов доходов граждан:

- лотерейный выигрыш (выигрышные ставки в букмекерских конторах) свыше 4000 рублей в календарный год;

- начисление банковских процентов на личные вклады;

- прибыль, получаемая за счёт временного пользования кооперативными денежными средствами;

- косвенный доход, полученный в результате снижения процентных ставок ипотечного кредита;

- доходы учредителя (дольщика, акционера) любых обществ и компаний

Налог с доходов физических лиц не взимается при следующих операциях:

- реализация объектов недвижимости, которые находятся в собственности более 3-х лет;

- сделки по наследованию или дарению;

- продажа автомобиля, находившего в собственности более трёх лет;

- при продаже собственности, продажная стоимость которой равна или меньше получаемой от реализации суммы (документальное подтверждение)

НДФЛ для иностранных граждан, реализующих любую недвижимость на территории России, составляет 30% от оценочной стоимости объекта.

Вычеты из налога на доходы физических лиц

Имущественный вычет из налога на доходы физических лиц может применяться в случае реализации недвижимости стоимостью до 1 млн. рублей, если таковая находилась в собственности менее 3-х лет.

Срок исчисляется от даты государственной регистрации недвижимого объекта, проставленной в свидетельстве. При продаже иного имущества, находившегося в собственности менее 3-х лет, применяется налоговый вычет размером в 250 000 рублей.

Физические лица также вправе применять так называемые «детские» вычеты для граждан, имеющих детей, профессиональные и социальные вычеты.

Как заполнить декларацию УСН при закрытии ИП

Последним налоговым периодом при закрытии ИП считается период с начала отчетного года до даты его исключения из ЕГРИП. Правила заполнения декларации при закрытии ИП на УСН не отличаются от обычных условий. Но учитывается следующее:

-

на титульном листе при полном закрытии предпринимательства указывается код периода «50», а при прекращении деятельности только по «упрощенке» – «96» (Приложение 1 Порядка заполнения из Приказа № ММВ-7-3/99@);

-

код места жительства для ИП «120» (из Приложения 2 к Порядку);

-

ставка налога проставляется только в периодах действия регистрации физлица в качестве ИП;

-

взносы и расходы, оплаченные после даты закрытия ИП, в отчетность не включаются (письмо Минфина от 27.08.2015 № 03-11-11/49540);

-

при выборе бумажного варианта бланка в пустых ячейках ставятся прочерки (требование п. 2.4 Приложения 3 Порядка).

Какие еще показатели указываются в декларации УСН при ликвидации ИП в 2020 г., покажет образец заполнения бланка.

Особенности перехода с УСН на ОСНО

Переход с УСН на ОСНО может быть произведен 2 способами:

- Автоматически — при вынужденном уходе в связи с утратой права нахождения на УСН. Это может произойти по причине превышения численности сотрудников, суммы остаточной стоимости основных средств или полученного дохода над установленными в гл. 26.2 НК РФ лимитами. Подробнее о таком варианте смены режима рассказано в публикации

Еще раз обратим внимание: несмотря на то, что право на применение утрачивается не по желанию налогоплательщика, а в связи с нормами налогового законодательства, уведомление об уходе с УСН должно быть обязательно представлено в налоговый орган

- На основании уведомления налогоплательщика. Как и когда можно осуществить такой переход, рассказывается в статье .

При этом налоговое законодательство не допускает совместного использования ОСНО и УСН по разным видам деятельности. Так что, решив поработать на ОСНО, налогоплательщику необходимо выводить с УСН все виды деятельности.

Переходя с упрощенки на общий режим, бывший «упрощенец» теряет ряд преференций: у него возникает обязанность исчислять налог на прибыль, налог на имущество и НДС (для организаций), НДФЛ, налог на имущество и НДС (для ИП). В связи с этим на практике появляются сложности с тем, как учесть ту или иную операцию при исчислении указанных налогов в так называемый переходный период.

Рассмотрим, какие вопросы при этом могут возникнуть:

Можно ли учесть страховые взносы во внебюджетные фонды, которые были начислены на УСН, при исчислении налога на прибыль? Ответ на этот вопрос содержится в статье .

Есть ли у бывшего упрощенца право принять к зачету входной НДС по полученным на УСН счетам-фактурам? Разобраться с данным вопросом помогут статьи, посвященные следующим ситуациям:

По строительным работам:

По приобретенным товарам:

По основным средствам: .

Имеет ли ИП право воспользоваться предусмотренными гл. 23 НК РФ вычетами при реализации объекта недвижимости, купленного на УСН? Применение профессионального налогового вычета позволяет уменьшить доход, полученный от реализации. При этом сумма такого уменьшения зависит от используемого на УСН объекта налогообложения. Подробнее об этой ситуации читайте .

Нужно ли уплатить НДС по отгрузке, осуществленной на УСН, оплата за которую поступила налогоплательщику, когда он перешел на общий режим? Отвечая на этот вопрос, необходимо руководствоваться нормами гл. 26.2 НК РФ по причине того, что реализация была отражена на упрощенке. Об этом говорится .

Возникает ли обязанность по оплате НДС в ситуации, когда предоплата поступила на упрощенке, а товар был отгружен на ОСНО? Ответ на указанный вопрос на первый взгляд очевиден: в связи с тем, что согласно нормам гл. 21 НК РФ налогоплательщик на ОСНО обязан начислить НДС от реализации, выставить счет-фактуру с указанием суммы НДС и уплатить ее в бюджет. Но на практике возникают сложности с тем, за счет каких средств налогоплательщика указанная сумма должна быть уплачена, ведь оплата за товар от покупателя поступила без НДС

Понять, как поступить в такой ситуации, поможет .

Как определить остаточную стоимость объектов основных средств в учете на ОСНО после перехода с УСН? Для расчета остаточной стоимости также важно, какой объект применялся на УСН. Если объектом являлись доходы, то в связи с отсутствием понятия «расходы» при таком учете амортизация по основным средствам не начислялась

Следовательно, остаточной стоимостью для пришедших с УСН объектов будет их первоначальная стоимость. Если же объектом были «доходы минус расходы», в этом случае предлагаем применить расчет, рассмотренный в статье .

Как учесть стоимость ТМЦ, не отраженную в расходах при работе на УСН («доходы минус расходы») из-за отсутствия оплаты? В связи с тем, что на УСН расходы учитываются в момент перечисления денежных средств, уменьшить на них налоговую базу нельзя. Однако после перехода на ОСНО оприходованные и неоплаченные ТМЦ можно учесть при расчете налога на прибыль.

Должны ли авансы за товары, полученные на упрощенке, увеличить налоговую базу по УСН или налогу на прибыль при ОСНО? Зависит ли это от периода, в котором состоялась отгрузка товаров (был налогоплательщик в это время на упрощенке или на ОСНО)?

В отношении нереальной к взысканию дебиторской задолженности также возникает немало вопросов по причине того, что нормы гл. 26.2 НК РФ не позволяют уменьшить единый налог на указанные обязательства, а при расчете налога на прибыль нет оснований, которые могли бы позволить произвести данное уменьшение.

Более подробно указанные ситуации рассмотрены в статье

Здесь же изложены прочие важные нюансы, на которые следует обратить внимание при переходе с упрощенки на общий режим налогообложения

Нужно ли пересчитывать страховые взносы по повышенным тарифам с начала года?

В 2012 г. «упрощенцам» при выполнении определенных условий предоставлена возможность уплачивать страховые взносы по пониженным тарифам в размере 20% и только в ПФР (п. 3.4 ст. 58 Федерального закона от 24.07.2009 N 212-ФЗ). Одновременно с утратой права на применение спецрежима организация теряет право на применение пониженного тарифа (Письмо Минздравсоцразвития России от 24.11.2011 N 5004-19).

С начала того квартала, в котором организация утратила право на применение «упрощенки», она должна рассчитывать страховые взносы по общему тарифу 30%, в том числе в ПФР — 22%, в ФСС РФ — 2,9% и в ФФОМС — 5,1%. Однако пересчитывать сумму страховых взносов с начала года не нужно. База для начисления страховых взносов определяется нарастающим итогом с начала года. И если сумма выплат работнику в 2012 г. превысит 512 000 руб., то на сумму превышения необходимо начислять страховые взносы в ПФР по тарифу 10%.

Федеральным законом N 212-ФЗ не предусмотрено особых норм в отношении организаций, которые утратили право на применение «упрощенки». Поэтому в случае, когда уплата страховых взносов была произведена несвоевременно или не в полном объеме, бывшему «упрощенцу» в общем порядке начисляются пени.

Как рассчитать остаточную стоимость основных средств в налоговом учете?

Объекты ОС приобретены до перехода на «упрощенку». При переходе на общий режим в налоговом учете организация должна определить остаточную стоимость основных средств согласно правилам п. 3 ст. 346.25 Налогового кодекса. Но только по тем объектам, по которым затраты на приобретение, сооружение или изготовление включены в состав расходов, уменьшающих налоговую базу при УСН не полностью.

Так, остаточная стоимость названных активов на дату перехода на уплату налога на прибыль равна разнице между их остаточной стоимостью, определенной на дату перехода на «упрощенку», и суммой расходов, учтенных в период применения спецрежима в соответствии с правилами п. 3 ст. 346.16 НК РФ. Причем, исходя из положений п. 3 ст. 346.25 НК РФ, указанный порядок применяется организациями, которые использовали «упрощенку» как с объектом налогообложения «доходы минус расходы», так и с объектом «доходы».

Объекты ОС приобретены в период применения «упрощенки». Сначала рассмотрим ситуацию, когда «упрощенец» применял в качестве объекта налогообложения доходы. При переходе на общий режим налогообложения остаточная стоимость указанных ОС у таких организаций равна нулю. На это указал Минфин России в Письмах от 17.03.2010 N 03-11-06/2/36 и от 13.11.2007 N 03-11-02/266.

Если же «упрощенец» использовал объект налогообложения «доходы минус расходы», то у него есть непростой выбор из двух возможных вариантов определения остаточной стоимости указанных ОС. Сложность в том, что оба варианта предложены Минфином России и противоречат друг другу.

Вариант первый — остаточная стоимость таких объектов при расчете налога на прибыль признается равной нулю. Ведь при применении «упрощенки» затраты на приобретение, сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение ОС принимаются и учитываются в расходах с момента ввода его в эксплуатацию равномерно до конца налогового периода (абз. 8 п. 3 ст. 346.16 НК РФ). При утрате права на применение «упрощенки» налоговый период заканчивается не 31 декабря текущего года, а в последний день квартала, который предшествует переходу на общий режим налогообложения.

Следовательно, в течение этого укороченного налогового периода «упрощенец» вправе включить в расходы всю первоначальную стоимость ОС полностью (Письмо Минфина России от 24.04.2008 N 03-11-05/102). А значит, при налогообложении прибыли остаточная стоимость подобных объектов имущества будет равна нулю.

Вариант второй — при утрате права на применение «упрощенки» в течение года налогоплательщик не может включить в расходы всю первоначальную стоимость ОС. Поэтому ее следует определять в виде разницы между первоначальной стоимостью и суммой расходов, которая была учтена при спецрежиме (Письмо Минфина России от 15.03.2011 N 03-11-06/2/34). Эта позиция основана на том, что «упрощенец» должен делить первоначальную стоимость на части в зависимости от количества кварталов, которые остались до конца года. И в случае перехода на общий режим часть первоначальной стоимости ОС остается не учтенной в расходах. К сожалению, арбитражной практики по данному вопросу найти не удалось.

Пример. Организация-«упрощенец» с объектом «доходы минус расходы» приобрела и оплатила в январе 2012 г. легковой автомобиль стоимостью 800 000 руб. (без НДС). На последнее число каждого квартала (31 марта, 30 июня, 30 сентября, 31 декабря) организация должна включать в расходы, учитываемые при исчислении «упрощенного» налога, по 200 000 руб. (800 000 руб. : 4 кварт.). Предположим, в июне 2012 г. организация утратила право на применение упрощенной системы.

Вариант 1. Поскольку налоговый период по «упрощенному» налогу — это I квартал 2012 г., то в расходы данного периода организация может включить всю стоимость приобретенного легкового автомобиля. И его остаточная стоимость в налоговом учете после перехода на общий режим будет равна нулю.

Вариант 2. Так как в июне 2012 г. организация утратила право на применение спецрежима, то она успела включить в расходы за I квартал только 200 000 руб. И остаточная стоимость автомобиля в налоговом учете будет равна 600 000 руб. (800 000 — 200 000).

Суть да дело

Итак, в 2010 г. общество применяло УСН, однако в IV квартале года его доходы превысили предельную величину и компания утратила право на спецрежим с 1 октября 2010 г., о чем в начале января 2011 г. и уведомила налоговую инспекцию. В мае 2011 г. организация представила в ИФНС декларацию по УСН, в которой были исчислены как единый, так и минимальный налоги. Но несмотря на то, что «минималка» в разы превышала сумму налога, рассчитанную в общем порядке как подлежащую уплате, налогоплательщик указал, а впоследствии и перечислил в бюджет, именно последнюю.

По итогам камеральной проверки отчетности экс-«упрощенца» инспекторы привлекли общество к ответственности:

- по ст. 119 Налогового кодекса — за несвоевременное представление декларации по УСН, которая должна была быть сдана не позднее 31 марта 2011 г.;

- по ст. 122 Кодекса — за неуплату минимального налога.

Управлением ФНС по субъекту РФ решение ИФНС было оставлено без изменений, и налогоплательщик обратился в суд.

В обоснование своей позиции компания ссылалась на тот факт, что гл. 26.2 Налогового кодекса не содержит правил об изменении налогового периода для налогоплательщиков, утративших право на УСН. Каких-то особенностей определения такового в подобной ситуации она не устанавливает. И приравнивать к налоговому периоду отчетный, то есть в данном случае 9 месяцев года, по мнению общества, недопустимо. Как следствие, при утрате права на спецрежим в течение года у «упрощенца» не возникает обязанности не только по уплате минимального налога, но и по представлению декларации. Эти обязанности имеют место только по окончании налогового, а не отчетного периода.

Однако добиться признания решения ИФНС недействительным компании так и не удалось.