Как подать заявление о прекращении патентной деятельности в налоговый орган

Существует несколько способов подачи заявления о прекращении патентной деятельности в ФНС:

- Лично явиться в налоговый орган с заявлением. В этом случае датой подачи заявления будет считаться дата обращения предпринимателя в ФНС.

- Направить заявление по почте. В этом случае письмо оформляется как заказное, с описью вложения и уведомлением о вручении. Датой принятия заявления будет считаться дата получения письма, указанная на почтовом уведомлении.

- Обращение в ФНС через представителя. Представитель предпринимателя должен действовать либо на основании доверенности, либо на основании судебного решения. Датой принятия заявления в этом случае считается дата обращения в ФНС представителя.

- Подача заявления в электронном виде. Сделать это можно через личный кабинет предпринимателя на официальном сайте налогового органа. В этом случае датой принятия заявления будет считаться дата квитанции о получении заявления налоговым органом.

После получения заявления, налоговый орган в течение 5 дней осуществляет снятие ИП с учета, как плательщика ПСН.После этого предприниматель будет считаться плательщиком ОСНО (общей системы налогообложения), то есть у него возникнет обязанность по уплате налога на общем налоговом режиме.

Снятие с учета

^

В течение 5дней

- В случае истечения срока действия патента

Снятие с учета, осуществляется налоговым органом в течение 5 дней со дня истечения срока действия патента.

- В случае утраты права на применение патентной системы налогообложения

Снятие с учета осуществляется в течение 5 дней со дня получения налоговым органом заявления об утрате права на применение патентной системы налогообложения (форма № 26.5-3 утверждена Приказом ФНС России от 12.07.2019 № ММВ-7-3/352@)

- В случае прекращения предпринимательской деятельности, в отношении которой применяется патентная система налогообложения

Снятие с учета осуществляется в течение 5 дней со дня получения налоговым органом заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения (форма № 26.5-4 утверждена Приказом ФНС России от 14.12.2012 № ММВ-7-3/957@)

Датой снятия с учета является дата перехода индивидуального предпринимателя на общий режим налогообложения (на упрощенную систему налогообложения, на систему налогообложения для сельскохозяйственных производителей (в случае применения налогоплательщиком соответствующего режима налогообложения)) или дата прекращения предпринимательской деятельности, в отношении которой применялась патентная система налогообложения.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

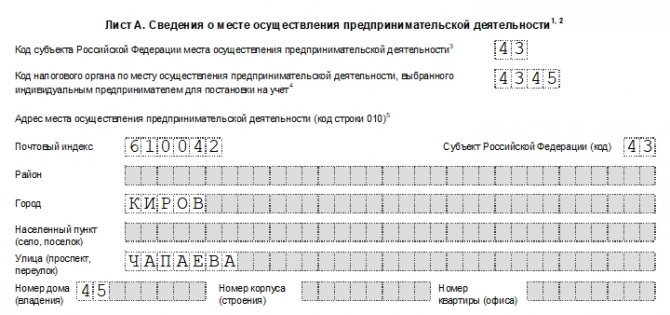

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

Плюсы и минусы ПСН

Разработанный для ИП патент имеет массу преимуществ по сравнению с аналогичными системами налогообложения:

- Экономия времени. Не нужно сдавать годовую отчетность. То есть весь учет можно свести к ведению книги доходов, а в освободившееся время спокойно работать и развивать свой бизнес-проект.

- Меньше ответственности. Стоимость патента рассчитывает сама налоговая инспекция, поэтому вероятность совершения налогоплательщиком ошибок исключается.

- Экономия денежных средств. ИП освобождается от уплаты в бюджет НДФЛ, НДС, налога на имущество.

- Лояльные требования. ИП может осуществлять продажу товаров или услуг без кассового аппарата.

- Гибкие сроки. Возможно получение патента на любой срок, начиная от месяца и заканчивая годом.

Получать патент могут не все субъекты частного бизнеса, что является существенным минусом. Воспользоваться преимуществами инновационной системы смогут лишь те бизнесмены, вид деятельности которых подлежит патентному налогообложению. Это предприниматели, деятельность которых основана на розничной торговле, общепите, грузоперевозках и других видах мелкого бизнеса.

Продление патента

Если после первичного оформления патента предприниматель принимает решение по истечении срока продолжить пользоваться ПСН, то тогда действует не повторная покупка, а продление. Для этого, необходимо выполнить несколько важных условий. Самое первое – соблюдение Российского налогового законодательства. Второе – подача заявления на продление не позже 20 декабря текущего года. Оплату и повторное заявление предприниматель направляет в ту же ФНС, куда отправлял в прошлом налоговом периоде, если адрес места деятельности не изменился.

Обратите внимание! Если срок подачи истек, а заявка на продление не была подана – налоговые органы имеют право остановить действие патента, а ИП перевести на обычную систему налогообложения или упрощенную. Пошаговая инструкция продления идентична первой покупке патента:

Пошаговая инструкция продления идентична первой покупке патента:

- Заполнение заявки;

- Подготовка документов;

- Отправка документов в налоговую службу;

- Получение патента в течение нескольких дней после оформления заявки.

Оформить патент на срок в несколько месяцев можно в качестве «пробного периода», а затем решить – удобная такая система налогообложения или нет. Если ИП решает, что ПСН ему не выгодна, то он просто не продлевает, но об отказе нужно уведомить ИФНС и определиться с другой системой налогообложения.

Отказ от налоговой службы

Отказ от налоговой службы

Добровольный отказ от патента

По решению предпринимателя отказ от применения ПСН может быть вызван разными ситуациями. Если применять патентную систему предприниматель передумал сразу же после подачи документов на патент, то он может отозвать свое решение, пока патент ему не выдан. В соответствии с установленным порядком, документы на патент рассматриваются в течение 5 дней. То есть именно столько времени у предпринимателя есть, чтобы отказаться от своего заявления. Возможна и иная ситуация, при которой уже после получения предпринимателем патента, были внесены изменение в законодательство региона и произошли изменения в территории действия патента. Поэтому предприниматель на свой территории применять патент не может, а значит ему потребуется отказаться от него.

Также необходимость в отказе от патента возникает в том случае, если предприниматель прекращает заниматься деятельностью, по которой применяется ПСН. В такой ситуации предприниматель подает в ФНС заявление по форме 26.5-4.

УСН

По упрощённой системе налогообложения могут работать как организации, так и индивидуальные предприниматели. Но этот вид налога больше подойдёт для малого и среднего бизнеса, так как имеет ограничения. Также нужно помнить, что сменить УСН на другую систему налогообложения можно только после завершения налогового года.

Режимы оплаты УСН

Для уплаты налогов по УСН можно выбрать один из двух объектов налогообложения: доходы — налог платится с суммы доходов, или доходы минус расходы — налог платится от суммы доходов, уменьшенной на сумму произведённых расходов.

Платить налог нужно авансовыми платежами по каждому отчётному периоду. Вообще налоговый период по УСН составляет 12 месяцев, то есть государство получает всю сумму налога в конце календарного года. Но для равномерности платежей налоги нужно платить каждый квартал, а в конце года подавать декларацию о годовом доходе службы.

Заплатить налоги по УСН нужно до 25 апреля, затем до 25-го июля и до 25-го октября. Подать налоговую декларацию и заплатить налог по итогу года — до 31 марта для организаций, и до 30 апреля для индивидуальных предпринимателей.

Сменить объект налогообложения получится только со следующего налогового года и по письменному заявлению в ФНС.

Такси при объекте УСН доходы

- Ставка налога УСН от суммы доходов составляет 6%

- Ставка может быть снижена до 1% в отдельных регионах

- Сумма дохода для расчёта налога берётся за отчётный период: если отчитываетесь за квартал, то налог платится за доходы за квартал, если за 9 месяцев, то рассчитывайте налог от дохода за 9 месяцев

Услуги такси при УСН доходы минус расходы

- Ставка равна 15% от разницы размера дохода и расхода за отчётный период

- В отдельных регионах ставка налога может быть снижена

- ИП при УСН «доходы минус расходы» могут платить только 1% налога, если сумма налогов за год оказалась меньше 1% от полученных за год доходов

Пример расчёта по итогам года:

- За год служба получила доход 1 000 000 ₽. Расход за год составил 800 000 ₽.

- База для обложения налогом = 1 000 000 ₽ — 800 000 ₽ = 200 000 ₽

- Сумма налога = 200 000 ₽ * 15% = 30 000 ₽

- Сумма налога составляет 0,3% от годового дохода службы, это меньше 1% значит действует правило минимального налога в 1% от дохода.

- Значит, налог по итогам года = 1 000 000 ₽ * 1% = 10 000 ₽

ИП на УСН такси 2019: условия

Ограничения по УСН для ИП

- Сотрудников в службе должно быть меньше 100 человек

- Годовой доход не должен превышать 150 млн рублей

- Остаточная стоимость не должна превышать 150 млн рублей

Какие налоги заменяет УСН для ИП

- налог на доходы физических лиц (НДФЛ)

- налог на имущество физлиц, кроме налога на имущество по кадастровой стоимости

- налог на добавленную стоимость (НДС)

Сниженный процент

- В некоторых регионах России для ИП действует сниженная ставка по УСН (уточнить ставку для своего региона можно на сайте ФНС)

- ИП при УСН «доходы минус расходы» могут платить только 1% налога от доходов, если сумма налогов за год оказалась меньше 1% от полученных за год доходов.

- Для ИП без работников при объекте УСН «доходы», действует налоговый вычет фиксированных страховых взносов в полном размере

УСН ИП такси: нужна ли касса

Выше мы уже писали, что сейчас службы должны использовать в работе онлайн-кассы и либо выдавать клиентам печатные чеки, либо показывать в конце поездки QR-код со ссылкой на чек. Но в законе 54-ФЗ предусмотрено исключение для индивидуальных предпринимателей, которые не наняли работников: ИП без работников могут не применять кассы до 1 июля 2021 года.

Онлайн касса для ИП такси на УСН нужна, если:

- ваша служба оформлена как юрлицо;

- вы как ИП работаете с наёмными сотрудниками.

Онлайн касса для ИП такси на УСН НЕ нужна, если:

вы как ИП не нанимали работников — вам можно работать на УСН без кассы до 2021 года.

Организации такси на УСН: условия

Ограничения по УСН для организаций

- Сотрудников в службе должно быть меньше 100 человек

- Годовой доход не должен превышать 150 млн рублей

- Остаточная стоимость не должна превышать 150 млн рублей

- У службы не может быть филиалов

- В уставном капитале организации не может быть больше 25% участия других юрлиц

- Для перехода на УСН доход службы в течение последнего года не должен быть больше 112,5 млн рублей

Какие налоги заменяет УСН для организаций

- налог на прибыль организаций, кроме налога с дивидендов

- налог на имущество организаций, кроме налога на имущество по кадастровой стоимости

- налог на добавленную стоимость (НДС)

Порядок заполнения документа

Новый бланк заявления на применение патента состоит из пяти страниц. Для всех видов деятельности необходимо заполнить первые три страницы. Затем, если вы будете оказывать транспортные услуги, то дополнительно должны заполнить лист А. Для занятий розничной торговлей и общепитом или при сдаче помещения в аренду, кроме трех первых обязательных страниц, заполняется лист В. При оказании услуг заполняется только первые три страницы.

Документ заполняется в следующем порядке:

На первой странице указываются ФИО, ИНН и ОГРНИП ИП, адрес проживания и код ИФНС, в которую ИП обратился с заявлением. Тут же указывается дата, с которой ИП начинает применять патент, и период его действия (от 1 до 12 месяцев). Внизу первого листа ставится цифра 1 или 2 в зависимости от того, заполняет ли документ ИП лично, или это делает его доверенное лицо. Далее ставится печать (при наличии), дата и подпись, указывается контактный телефон.

На второй странице прописывается соответствующий вид деятельности и идентификационный код установленного законом субъекта РФ вида предпринимательской деятельности.

Идентификационный код состоит из шести цифр:

- первые две цифры выбираются из НК РФ Статья 346.43 п.2, в соответствии с видом деятельности;

- вторые две цифры – код субъекта РФ;

- следующие две цифры — это порядковый номер вида деятельности, определенного в региональном Законе о применении ПСН.

Например, для города Севастополя при оказании парикмахерских услуг, идентификационный код 039203. Так определяется идентификационный код, согласно инструкции. Но при личном заполнении и отправлении заявления на применение патента, инспектор исправил идентификационный код в заявлении, сказав, что последние четыре цифры это код ИФНС, в которую сдается заявление на применение ПСН.

Поэтому советуем своим читателям, при определении идентификационного кода обратиться в свою ИФНС. По каким-то непонятным причинам очень часто местные ИФНС действуют в разрез с требованиями инструкций по заполнению бланков.

Затем указывается, планирует ли ИП работать самостоятельно или с привлечением наемных работников. Во втором случае должна быть указана средняя численность сотрудников. Далее указывается налоговая ставка, составляющая 6% (или менее: ряд регионов приняли Законы о применении пониженной ставки ПСН).

Завершающий пункт второй страницы — ссылка на норму Закона субъекта РФ. В этом пункте необходимо написать номер и дату местного Закона, которым принята определенная налоговая ставка патента.

На третьей странице указывается место осуществления деятельности, заполняется код по ОКТМО и адрес.

Четвертая страница (Лист А) необходима тем ИП, которые в своей деятельности используют транспортные средства. В зависимости от типа транспортного средства, которое будет использовать ИП, в строке № 010 ставятся цифры 01; 02; 03; 04:

01 – грузовой транспорт;02 – пассажирский транспорт;03 – водный пассажирский транспорт;04 – водный грузовой транспорт.

Там же необходимо указать идентификационный номер, марку, регистрационный знак, грузоподъемность и количество мест транспортного средства.

Пятую страницу (Лист B) должны заполнить те ИП, которые планируют извлекать доход с использованием помещения, например, заниматься торговлей или сдавать помещение в аренду. В соответствующие графы заносятся коды вида объекта и признака объекта. Соответствующие коды даны в сносках в нижней части данного листа.

Заполнение заявления на получение патента

Чтобы верно оформить заявление на получение патента, нужно обратиться к Правилам его заполнения (приложение № 3 к приказу ФНС РФ № ММВ-7-3/544). Заявление оформляется вручную, или на компьютере. Нельзя вносить исправления корректором, печатать документ с двух сторон листа, скреплять листы заявления степлером.

Заявление на получение патента 2019 года – это многостраничный документ со сквозной нумерацией, начиная с первого листа. Все текстовые поля заполняются заглавными буквами, слева направо с первой ячейки строки. При отсутствии данных ставится прочерк.

Первые две страницы заявления заполняют все предприниматели, а остальные листы оформляются при необходимости — в зависимости от выбранного вида «патентной» деятельности.

На странице 002 указывается наименование вида «патентной» деятельности, которую выбрал предприниматель. Ее идентификационный код указывается согласно закона субъекта РФ, которым введена ПСН в регионе.

Также необходимо отметить, как будет осуществляться указанный вид деятельности – с привлечением работников, или нет, и указать среднюю численность наемного персонала.

Применяемую налоговую ставку на «патенте» нужно указывать только тем, для кого действуют пониженные, или нулевые ставки.

Лист А заполняют по всем видам деятельности, за исключением тех, для которых предусмотрены остальные листы заявления — транспортных услуг (пп. 10, 11, 32, 33 п. 2 ст. 346.43 НК РФ), сдачи в аренду недвижимости (пп. 19 п. 2 ст. 346.43 НК РФ), розничной торговли и услуг общепита (пп. 45-48 п. 2 ст. 346.43 НК РФ). Он предназначен для указания сведений по каждому из мест осуществления деятельности на «патенте». Если таких мест много, заполняется нужное количество листов А, при этом код субъекта РФ (приложение № 2 к Порядку) проставляется только на первом из них, а по остальным листам в данных полях ставится прочерк. Не допускается указание более одного субъекта РФ в одном заявлении. Строку 010 не заполняют, если определенного адреса для деятельности нет.

Лист Б формы заявления на получение патента на 2019 г. предназначен для ИП, оказывающих услуги автотранспортных перевозок и перевозок водными видами транспорта. Здесь нужно правильно указать код типа транспортного средства, его идентификационный номер согласно регистрационному документу, марку, госномер, грузоподъемность для грузоперевозок, количество посадочных мест при пассажирских перевозках.

Лист В заполняется ИП, сдающими в аренду свои жилые и нежилые помещения и участки, а также оказывающими услуги общепита и торгующие в розницу. Нужно указать код признака объекта, соответствующий выбранному виду деятельности (площадь объекта аренды, торгового зала, зала обслуживания и т.д.), площадь объекта и адрес его места нахождения.

Варианты и пути подачи заявления

Бумага подается в службу, которая имеет территориальное расположение по месту прописки ИП. Когда деятельность, претендующая на ПСН, осуществляется по другому адресу, подача бумаги может происходить абсолютно в любое отделение ФНС.

ИП имеют в доступе сразу несколько вариантов предоставления соответствующей заявительной бумаги:

- почта (это наиболее простой и бюджетный вариант действий);

- специальный вариант, предполагающий электронный вид;

- личное обращение в специализированные органы.

Сделать это можно посредством самостоятельных усилий или у представителя, который будет выполнять все действия вместо вас.

Коротко об особенностях ПСН

Режим предназначен только для ИП, срок действия — от 1 до 12 месяцев. ПСН заменяет сразу несколько налогов, и сумма его фиксированная. Применятся для 63 видов работ.

Важно! Вся информация о ПСН указана в главе 26.5 НК РФ. Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки

Не запрещено покупать патент на несколько видов деятельности

Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки. Не запрещено покупать патент на несколько видов деятельности.

Стоимость можно рассчитать по такой формуле: сумма= 6%*потенциально возможный доход ИП. Как понятно, 6% — размер налоговой ставки на патенте. Потенциальный доход устанавливают власти в регионах, и он может меняться с каждым годом.

Для перехода на этот режим налогообложения ИП должен подать заявление в ИФНС. Его форма определена законодательно приказом ФНС России от 11.07.2017 №ММВ-7-3/544@. Это форма №26.5-1, по КНД — №1150010. Ее можно заполнить от руки черной ручкой печатными буквами, ставя прочерки в пустых клетках, а можно на компьютере, в том числе в специальной программе.

В КАКОЙ инспекции ИП должен получить патент

если патент может действовать в нескольких муниципальных образованиях

Патентная система налогообложения вводится в действие законами субъектов РФ. При этом с 1 января 2015 года региональные власти вправе определять территорию действия патента — весь субъект РФ, только одно муниципальное образование или несколько муниципальных образований на территории этого субъекта. ФНС России в письме от 26.01.15 № ГД-3-15/211 разъяснила, в какой налоговый орган должны обращаться ИП за получением патента, если на территории субъекта РФ действие патента дифференцировано по муниципальным образованиям и каждое муниципальное образование (или их группу) обслуживает несколько ИФНС.

Существуют несколько видов предпринимательской деятельности, в отношении которых действие патента по муниципальным образованиям дифференцировать нельзя. Согласно подпункту 1.1 пункта 8 статьи 346.43 это:

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- розничная торговля, осуществляемая через объекты нестационарной торговой сети (развозная и разносная торговля);

По этим видам деятельности патент может действовать только на всей территории субъекта РФ, а не на территории одного или нескольких муниципальных образований.

Чтобы получить патент на осуществление этих видов деятельности, ИП должен обратиться в налоговую инспекцию по месту жительства (п. 2 ст. 346.45 НК РФ). Для получения патента в субъекте, в котором ИП не проживает, можно обратиться в любой территориальный налоговый орган этого субъекта.

Список документов для оформления патента

После заполнения заявления, обязательно нужно подготовить пакет документов для налоговой службы.

- Анкета (заявление), может отличаться по формату для разных субъектов РФ, поэтому, лучше проверить онлайн пример на региональном сайте ИФНС;

- Полис и паспорт, лучше вместе с оригиналами подготовить копии;

- Для нерезидентов РФ предоставить миграционную карту с целью визита в РФ;

- Для нерезидентов обязательно предоставляется справка об отсутствии инфекционных заболеваний и справка о владении русским языком;

- Матовое цветное фото 3х4;

Это полный перечень документов, если ИП первый раз занимается оформлением патента. Для резидентов РФ пункт 3 и 4 можно пропустить.

Пакет документов

Пакет документов

При сдаче неполного пакета документов, налоговые органы могут вернуть и отказать в получении. В ряде случаев, требуются дополнительные справки или документы. Как правило, налоговые органы объясняют, почему требуется что-то в дополнение к стандартному пакету. Зачастую, это происходит с иностранными гражданами.

Также перечень обязательных документов может изменяться в разных регионах. Узнать точный список можно в ФНС.

Когда и куда его нужно подавать

Заявление подается в двух ситуациях: либо ИП уже работает и заявление подается, когда осуществляется переход на новую систему налогообложения в качестве дополнительной, либо физическое лицо подает заявление в процессе регистрации ИП.

Патент на сдачу квартиры и нежилых помещений в аренду

В первом случае заявление оформляется и предоставляется в региональную ФНС либо через сайт, либо при личной явке к налоговикам по месту текущей официальной прописки. Во втором заявление подготавливается и прикладывается к документам на открытие ИП.

Важно! Налоговый кодекс позволяет предпринимателям на патентном налогообложения предоставлять отчетность и взносы не только по месту официальной прописки, но и по месту фактической. Прежде всего, это связано с тем, что ПСН действует не в всех субъектах РФ и некоторые предприниматели вынуждены для своей коммерческой деятельности образовывать ИП в «чужом» субъекте РФ

Предъявить заявление нужно примерно за полторы недели до официального начала деятельности на ПСН и не позже декабря. В декабре можно заниматься оформлением только на следующий год.

Еще один очень важный момент: к сожалению, ПСН действует не во всех субъектах Российской Федерации.

В 2019 году действуют более 60 видов деятельности, относящихся к патентным, из которых предприниматель может выбрать несколько наиболее подходящих для себя. Кстати, ИП не может находиться только на ПСН. ПСН является как бы дополнительной системой налогообложения одновременной с УСН или ОСНО.