Пример заполнения декларации ЕНВД за 1 квартал 2019 года

Теперь разберемся, как подготовить декларацию ЕНВД за 1 квартал 2019 года на примере этого предпринимателя.

Дано:

- ИНН условный;

- полное имя ИП – Сергеев Андрей Иванович;

- место деятельности – г. Курск;

- вид деятельности – оказание автотранспортных услуг по перевозке грузов;

- базовая доходность на одну единицу грузового автотранспорта – 6 000 рублей;

- К2 – 1 (указан в решении Курского городского собрания № 171-3-РС);

- страховые взносы ИП за себя, уплаченные в первом квартале – 5 000 рублей;

- работников нет.

На титульном листе декларации надо также указать следующие данные:

номер корректировки – 0, потому что за отчетный период это первая декларация, никакие данные в ней не корректируются (при подаче уточненной декларации указывается «1», «2» и т.д., по количеству корректировок);

- код налогового периода по ЕНВД за первый квартал – 21;

- отчетный год – 2019;

- код ИФНС г. Курска – 3604;

- код места учета – 120 (коды для своей ситуации найдите в приложении № 3 приказа ФНС от 26 июня 2018 года № ММВ-7-3/414@).

В разделе 1 заполняется строка 010, где указывается код ОКТМО муниципального образования — 38701000. В строке 020 отражается итоговая сумма налога к уплате, т.е. 171 рубль. Если видов деятельности по ЕНВД несколько, то каждому из них указывается свой код ОКТМО и сумма налога к уплате. В нашем примере вид деятельности один, поэтому строки 010 и 020 заполняются только один раз.

В разделе 2 указываем полный адрес ведения деятельности и все показатели формулы расчета ЕНВД

Обратите внимание, что для физического показателя есть отдельные поля за каждый месяц отчетного квартала. Поскольку в течение квартала количество единиц транспорта не менялось, во всех из них будет стоять цифра «1»

В строке 010 раздела 3 надо прописать сумму исчисленного налога, в нашем примере это 5 171 рублей. Почему тогда налог к уплате, который мы указали в разделе 1, равен только 171 рубль?

Потому что предприниматель имеет право уменьшить исчисленный налог на сумму взносов за себя, уплаченных в этом квартале (5 000 рублей). Учитывая, что у этого ИП нет работников, налог можно уменьшать на всю сумму взносов, без ограничений. Если же у ИП есть работники, то налог уменьшается не более, чем на 50%. Сумму налога, указанную в разделе 1, надо перечислить не позже 25 апреля 2019 года.

Штрафы

Ответственность за несвоевременное представление отчета налагается в соответствии с пунктом 1 статьи 119 Налогового кодекса. Нарушителю сроков подачи декларации грозит штраф в размере 5% от суммы налога за каждый полный и неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей, обычно она назначается, если субъект уплатил налог, но не подал декларацию в срок. Максимальный размер штрафа составляет 30% от суммы налога.

Если организация не подаст декларацию в срок, ИФНС может заблокировать ее расчетный счет. Такое решение может быть принято руководителем налоговой инспекции или его замом, если декларация не поступила в течение 10 дней после окончания срока сдачи.

За неуплату налога назначается штраф по статье 120 НК РФ. Если субъект неправильно исчислит налог, штраф составит 20% от его суммы. Если же он занизит базу умышленно, размер штрафа возрастет до 40%.

Сдается ли декларация, если деятельность отсутствовала?

Некоторые налогоплательщики могу ошибочно думать, что если деятельность по ЕНВД не ведется, то и отчетность сдавать не нужно. Но это не так. У вмененного налога нет такого понятия, как отсутствие деятельности и налог начисляется всегда.

При этом для начала ведения деятельности плательщик должен предоставить заявление:

- ИП предоставляют заявление по форме ЕНВД-2.

- ООО подают заявление по форме ЕНВД-1.

Внимание! Не платить налог и не предоставлять отчетность можно только в одном случае – если налогоплательщик предоставил в налоговую заявление о прекращении деятельности. Для того, чтобы приостановить или закрыть деятельность по единому налогу подается заявление:

Для того, чтобы приостановить или закрыть деятельность по единому налогу подается заявление:

- Организации должны предоставить заявление по форме ЕНВД-3.

- Индивидуальные предпринимателя сдают заявление по форме ЕНВД-4.

Во всех остальных случаях необходимо будет производить расчет по налогу по расчетным показателям, оплачивать и сдавать отчетность.

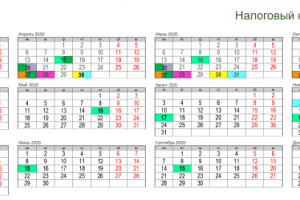

Сроки подачи декларации ЕНВД

Отчетным периодом по ЕНВД является квартал. Декларация подается не позднее 20 числа месяца, следующего за окончанием каждого квартала. По общему правилу, если крайняя дата срока приходится на выходной, то его конец переносится на ближайший рабочий день. Отчетные даты за кварталы 2019 года — в следующей таблице.

Таблица 1. Сроки подачи декларации и уплаты ЕНВД за I-IV кварталы 2019 года

| Отчетный квартал | Срок подачи декларации | Срок уплаты налога |

| IV кв. 2018 | 21* января 2019 | 25 января 2019 |

| I кв. 2019 | 22* апреля | 25 апреля 2019 |

| II кв. 2019 | 22* июля | 25 июля 2019 |

| III кв. 2019 | 21* октября | 25 октября 2019 |

| IV кв. 2019 | 20 января 2020 | 27* января 2020 |

* Перенос из-за выходных дней

Показатели формулы ЕНВД

Чтобы заполнить декларацию ЕНВД за 1 квартал 2019 года, надо знать все показатели для расчета налога, которые мы уже перечислили:

- ФП (физический показатель) – может выражаться в квадратных метрах торговой площади магазина или площади зала обслуживания в общепите, численности работников, количестве транспортных средств и др.;

- БД (базовая доходность) – вмененный доход в рублях на единицу физического показателя в месяц;

- повышающий коэффициент К1 – устанавливается Правительством РФ для всей территории России, в 2019 году составляет 1,915;

- понижающий коэффициент К2 – принимается нормативными актами муниципальных властей по месту деятельности ЕНВД, в диапазоне от 0,05 до 1.

ФП и БД указаны в статье 346.29 Налогового кодекса. Коэффициент К1 нам известен (1,915), остается найти коэффициент К2.

Этот показатель по разным видам вмененной деятельности устанавливают муниципальные образования на своих территориях. Причем, однажды принятый коэффициент К2 может действовать несколько лет подряд. Узнать его значение можно в ИФНС по месту деятельности или на сайте ФНС в разделе ЕНВД (Особенности регионального законодательства).

Что касается налоговой ставки, то ее стандартное значение для ЕНВД составляет 15%. Причем, муниципальные образования вправе снижать ставку на своей территории до 7,5%, однако редко пользуются такой возможностью. Уточнить действующую ставку ЕНВД можно в налоговой инспекции.

Переходим к формуле расчета единого налога на вмененный доход по стандартной ставке: БД * ФП * К1 * К2 *15%. Как по этой формуле рассчитать налог? Для примера возьмем ИП, который занимается грузоперевозками. Предприниматель работает сам, на одной машине, коэффициент К2 в его случае установлен на максимальном значении, т.е. «1». БД и ФП берем из статьи 346.29 НК РФ.

Подставляем в формулу известные нам значения: 6000 * 1 * 1,915, * 1 * 15% = 1 723,5 рублей. Эта налог, рассчитанный за месяц, но в декларации сумму указывается за квартал. То есть, квартальный исчисленный налог на вмененный доход для этого предпринимателя равен 5 171 рублей.