При каких ошибках в 6 ндфл следует сдавать уточненный расчет

Кроме того, ошибки эти нужно исправить в срок до 5 рабочих дней. А если с исправлениями организация в срок не уложится, ей грозит штраф 5 000 рублей. Законодательная база Законодательный акт Содержание Письмо ФНС №БС-4-11/21695 от 16.11.2016 «О заполнении раздела 2 формы 6-НДФЛ» Статья 226 НК РФ «Особенности исчисления налога налоговыми агентами.

- Фнс уточнила порядок представления уточненного расчета по форме 6-ндфл

- 6-ндфл ошибки при заполнении в 2018 году.

81 НК РФ).

Внимание

За предоставление отчетов с недостоверными сведениями, налогоплательщики привлекаются к ответственности, налагается штраф 500 руб. за каждый предоставленный документ содержащий ошибочные сведения, согласно статье 126.1 НК РФ. Порядок освобождения от ответственности при предоставлении уточненного отчета можно посмотреть в пунктах 3 и 4 статьи 81 НК РФ, абзаца 3 пункта 6 статьи 81 НК РФ. Как сделать корректировку 6-НДФЛ на примере Рассмотрим более подробно, как сделать корректировку и предоставить уточненку по 6-НДФЛ.

Допустим, фирма предоставила отчет 6-НДФЛ за первый квартал 2017г., но после сдачи отчета бухгалтер обнаружил ошибку — в общем количестве получивших доход физических лиц по строке 060 не учли одного сотрудника. Изучим подробнее, когда именно. Сколько корректирующих расчетов может быть сдано В общем случае предполагается сдача в ФНС одной уточненки. Можно ли сдать уточненку по 6-НДФЛ вдогонку, если после отправки первой корректировочной формы были обнаружены иные ошибки? Безусловно. Главное — зафиксировать на титульном листе формы верный номер корректировки — на единицу больше. Можно ли сдать уточненку после выездной проверки,читайте здесь. Есть вместе с тем варианты сдачи уточненки, при которых в ФНС сдается несколько корректировочных форм 6-НДФЛ, а именно:

- При обнаружении ошибок в расчетах за несколько отчетных периодов.Даже если ФНС не предъявила к фирме претензий по факту завершения камеральной проверки расчетов за более ранние периоды, то уточненки по соответствующим расчетам — при обнаружении ошибок — следует сдать.

… все статьи …

16.08.2016. Тема статьи:

Подаем уточненную декларацию 6-ндфл

НДФЛ;

- указанный доход в виде дивидендов по строчке 025 не соответствует сумме дивидендного дохода по предоставленным справкам 2-НДФЛ;

- НДФЛ по каждой ставке по строчке 040 не соответствует сумме исчисленного налога по тем же ставкам в 2-НДФЛ ;

- налог, не удержанный с физических лиц, по строке 080 не соответствует сумме не удержанного налога по предоставленным справкам 2-НДФЛ.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Представленная уточненка расчета 6-НДФЛ должна содержать сведения только о тех физических лицах, в отношении которых обнаружены недостоверные сведения или ошибки, приводящие к занижению или завышению суммы налога, статья 81 НК РФ. Главное — зафиксировать на титульном листе формы верный номер корректировки — на единицу больше. Есть вместе с тем варианты сдачи уточненки, при которых в ФНС сдается несколько корректировочных форм 6-НДФЛ, а именно:

- При обнаружении ошибок в расчетах за несколько отчетных периодов.Даже если ФНС не предъявила к фирме претензий по факту завершения камеральной проверки расчетов за более ранние периоды, то уточненки по соответствующим расчетам — при обнаружении ошибок — следует сдать.

При обнаружении налоговым агентом в представленном расчете ошибочных сведений, он обязан внести в него корректировку с правильными сведениями и представить уточненный расчет по 6-НДФЛ. Изучим на примере как сделать корректировку 6-НДФЛ.

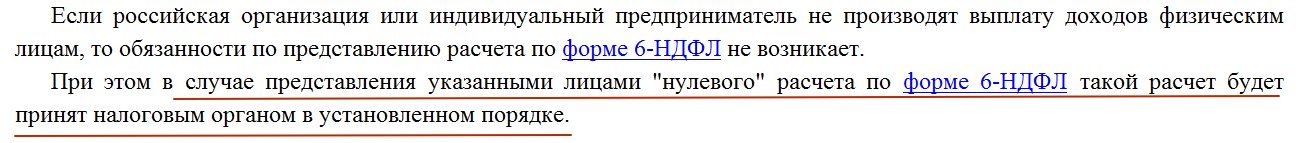

Есть ли штраф за несдачу нулевого 6-НДФЛ в 2019 году

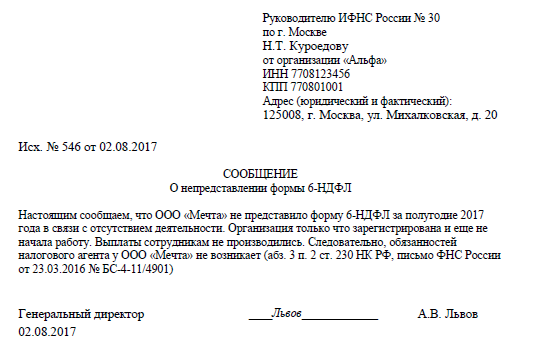

У фирмы — налогового агента по подоходному налогу нет обязанности подавать нулевой расчет, поэтому и штрафа в связи с просрочкой такого расчета быть не может. Подавать какую-либо пояснительную записку с описанием ситуации необязательно. Но — желательно, особенно в первое время работы фирмы, пока инспектор вас не знает.

Помните, что 6-НДФЛ — расчет, частично заполняемый нарастающим итогом с начала года (в части раздела 1). Поэтому если у вас были какие-то НДФЛ-операции в 1 квартале, то и далее в течение года, даже если больше вы ничего не выплачивали физлицам, отчетность придется сдавать.

Можно ли корректировать декларацию?

- Неправильно проставленный период, за который был сделан отчет;

- Неверный код ИФНС, куда была отправлена декларация;

- Неверное имя отчитывающегося лица;

- Неправильно проставленное ИНН и так далее.

Благодаря всем этим ошибкам ИФНС не сможет принять декларацию, и ее придется переделывать заново. Здесь главное – не пропустить последний срок сдачи отчета, в противном случае на работодателя в соответствии со статьей 126 может быть наложен немалый штраф.

Что же до всех остальных ошибок, то их можно исправить, отправив в ИФНС корректирующую или, проще говоря, уточняющую отчетность

Причем здесь очень важно, чтобы ошибки были найдены и исправлены именно отчитывающимся лицом – в противном случае на руководство опять же может быть наложен штраф за то, что компания исказила сведения, которые были включены в отчет

Что тогда такое «нулевой 6-НДФЛ»?

Обратим внимание и ещё на одно разъяснительное письмо ФНС от 04.05.2016 № БС-4-11/7928. В нем также говорится, что если выплаты не производятся, то 6-НДФЛ не сдается

Однако делается оговорка, что если представить «нулевой» 6-НДФЛ, то его обязаны принять.

Получается что нулевой расчет 6-НДФЛ, все же, может быть представлен. Но зачем же его сдавать?

Дело в том, налоговая инспекция может и не знать, что компания или ИП не являются налоговым агентом и будут ожидать поступления расчета 6-НДФЛ. При этом если расчет не поступит в течение 10 рабочих дней со дня окончания срока его подачи, то налоговая инспекция вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ). Также см. «Штрафы за несвоевременную сдачу 6-НДФЛ в 2016 году».

Чтобы избежать недоразумений со штрафами, блокировками и другими неприятными моментами, бухгалтеры прибегают к двум вариантам действий:

- Передаютв ИФНС письмо о том, что фирма или ИП не обязаны сдавать расчет 6-НДФЛ. См. «Письмо о нулевом 6-НДФЛ: образец».

- Сдают нулевой расчет 6-НДФЛ.

Если подать нулевой 6-НДФЛ, то налоговики и расчет получат и будут знать, что компания или ИП не являются налоговыми агентами. Поясним, как составить нулевую отчетность.

Как сдать корректировки по 2-НДФЛ и 6-НДФЛ

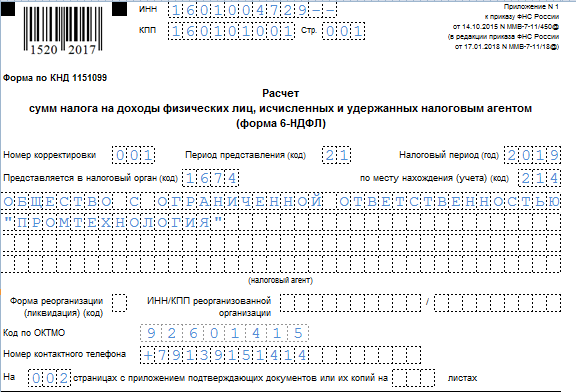

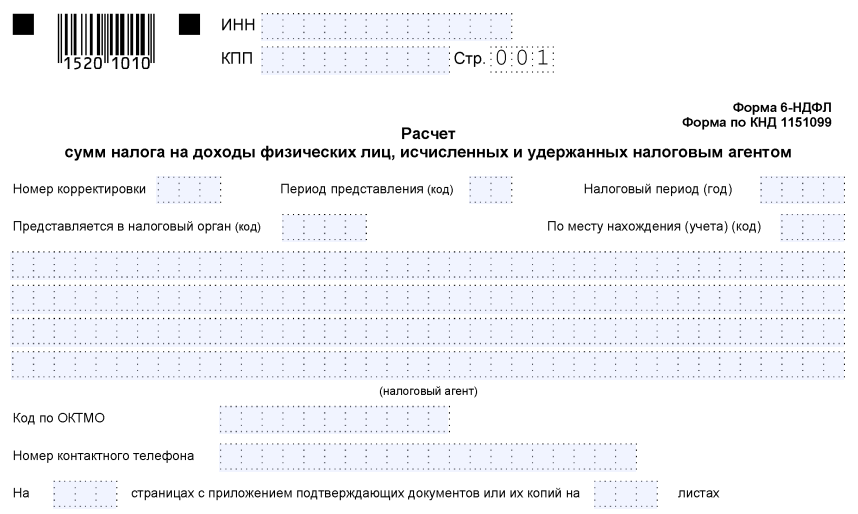

Порядок, по которому происходит представления корректировки по 6-НДФЛ не отличается от порядка, по которому предоставляется первичный документ. При этом учитываться должны следующие особенности:

- Уточненную форму 6-НДФЛ необходимо предоставить по форме, которая использовалась в том налоговом периоде, в котором был направлен первичный документ. Форма 6-НДФЛ утверждена приказом ФНС №ММВ-7-11/450 от 14.10.2015. В данную форму были внесены изменения Приказом №ММВ-7-11/18@ и новый бланк в силу вступил с 26 марта 2019 года.

- Если компании трудится более 24 сотрудников, то 6-НДФЛ представляется в электронном виде, в том числе и уточненная форма.

- Корректировка по 6-НДФЛ заполняется полностью, включается вся та же информация, которая бы указывалась при направлении первичного расчета.

- На титульном листе должен указываться номер корректировки, например, 001, если уточненка предоставляется впервые, 002 – если вторая и т.д.

Неверно указан КПП или ОКТМО

Получится ли уточнить КПП письмом, не сдавая уточненки?

Нет, обойтись письмом не получится – сдайте уточненку. Инспекторы настаивают именно на таком подходе в письме ФНС России от 23 марта 2016 г. № БС-4-11/4900@.

В уточненном расчете записывается правильный КПП и номер корректировки. Далее формируется новый файл с формой 6-НДФЛ и заново отправляется в ИФНС. Исправлять КПП в самом файле не нужно, такой отчет просто не примут. Потому что у каждого файла есть свой идентификатор. И если налоговики получат отчет 6-НДФЛ с тем же номером, вам пришлют уведомление об отказе в приеме. Составить и сдать уточненный расчет поможет схема действий.

Что делать при обнаружении ошибок в 6-НДФЛ в КПП или ОКТОМО

Если налоговый агент обнаружил, что в расчете 6-НДФЛ указан неверный КПП или ОКТМО, ему следует исправить ошибку. Для этого он должен подать в инспекцию два расчета: «уточненку» с пустыми строчками (с соответствующими КПП или ОКТМО), и первичный расчет. Подробности — в письме ФНС России от 12.08.16 № ГД-4-11/14772@.

Когда уточненка не нужна

Есть ситуации, в которых ФНС разрешает все-таки не подавать уточненные расчеты, например, когда:

- работник обратился к вам за получением имущественного вычета. Несмотря на то что налог надо пересчитать с начала года, отразить весь перерасчет можно в текущем периоде, то есть в том, в котором работник принес документы для вычета (подробнее об этом написано в журнале «Главная книга», 2017, N 14, с. 26);

- вы пересчитываете отпускные работнику. В этом случае итоговые суммы отпускных и НДФЛ с них следует отразить в разделе 1 расчета уже с учетом сделанного перерасчета (подробнее об этом написано в журнале «Главная книга», 2016, N 14, с. 23);

- вы пересчитываете НДФЛ работнику в связи с утерей права на детские вычеты в прошлых отчетных периодах ;

- зарплату за последний месяц квартала, выданную в следующем квартале, показали в разделе 2 расчета за отчетный квартал. Например, мартовскую зарплату, выданную в апреле, отразили в разделе 2 расчета за I квартал или июньскую зарплату, выданную в июле, указали в разделе 2 расчета за полугодие. Можно все так и оставить, главное — не отражать эту зарплату повторно в расчете за полугодие и 9 месяцев соответственно ;

- в строке 080 как неудержанный показали НДФЛ с зарплаты последнего месяца квартала (марта, июня, сентября). Например, НДФЛ с июньской зарплаты, выплаченной в июле, из строки 080 можно перенести в строку 070 в расчете за 9 месяцев ;

- вы пересчитываете НДФЛ в связи со сменой статуса работника. Например, он был нерезидентом, а стал резидентом .

Санкции в 2017 году

Вопрос, какие штрафы за 6-НДФЛ в 2017 году, и существуют ли другие меры наказания лица, допустившего несдачу или несвоевременную сдачу этой отчетности, больше всего должен волновать руководителя и главного бухгалтера экономической структуры.

Оснований для применения наказания всего 2:

- Непредставление заполненной по всем требованиям формы 6 НДФЛ.

- Представление расчета в сроки более поздние, чем оговорены законодательством.

Также см. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Размер финансовых санкций на 2017 год составляет 1 тысячу рублей за каждый месяц опоздания со сдачей расчёта. Так, штраф за несвоевременную сдачу 6-НДФЛ, если время просрочки составляет 6 месяцев, будет равен 6 тысячам рублей. Данный механизм начисления санкции указан в пункте 1.2 статьи 126 Налогового кодекса РФ.

В свою очередь, при заполнении 6-НДФЛ штрафы за ошибки обычно налагают на лиц, относящихся к числу руководителей и/или бухгалтеров предприятия. Ныне размер взыскания за подобное нарушение составляет 300 – 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

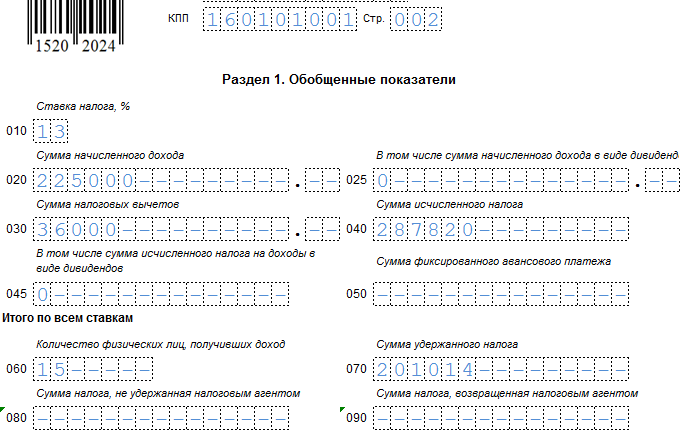

Исправляем неверный ОКТМО (пример)

Описанную в предыдущем разделе схему исправления ошибочного ОКТМО в 6-НДФЛ покажем на примере.

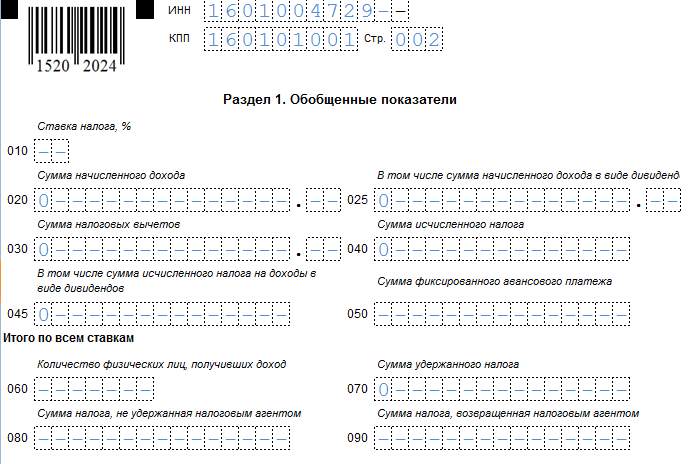

- доход начисленный (стр. 020) — 2 250 000 руб.;

- вычеты (стр. 030) — 36 000 руб.;

- НДФЛ рассчитанный (стр. 040) — 287 820 руб.;

- число получателей дохода (стр. 060) — 15 чел.;

- НДФЛ удержанный (стр. 070) — 201 014 руб.

Во втором разделе разместилась соответствующая информация о суммах полученных физлицами доходов и НДФЛ с разбивкой по календарным датам.

Через несколько дней выяснилось, что вместо ОКТМО 92601405 ошибочно указан код 92601415.

- на 1-м листе проставили № корректировки 001;

- в ячейках, предназначенных для отражения ОКТМО, — ошибочный код 92601415;

- в разделах 1 и 2 во всех ячейках проставили нули.

Раздел 1 от исходного варианта отличался существенно.

Обнулили также и всю информацию, отраженную в разделе 2.

Образцы заполнения титульных данных и 1-го раздела 6-НДФЛ представлены ниже.

Уточненный расчет 6 НДФЛ

Оформляют корректирующий отчет по 6-НДФЛ, если в первом документе имеются ошибки в означивании: Остальные ошибки касаются расчетных сведений формы, которые также исправляются подачей корректировки 6-НДФЛ – числа лиц, которым производились начисления, сумм доходов и дат их получения, величин удержанных налогов, дат и сроков уплаты.

Отчет 6-НДФЛ не приемлет частичной замены сведений, например, аннулированием какой-либо информации.

Форму 6-НДФЛ заменить можно лишь целиком, представив новый вариант отчета. Кстати, законодателем не ограничено число уточняющих документов. Заполнение уточненки 6-НДФЛ осуществляется на основе правил, перечисленных в Порядке, утвержденном пр.

ФНС РФ от 14.10.2015 № ММВ-7-11/450, которым руководствуются при оформлении первого отчета. Ошибки, требующие составления исправленного отчета, могут быть разными. При выявлении ошибочных сведений в отправленном отчете, следует без промедления составить корректировочную форму.

Своевременное исправление и передача уточненного отчета позволит избежать наложения штрафа за искажение данных. Налоговым законодательством предусмотрены санкции: Таким образом, исправление данных в 6-НДФЛ подчиняется установленным правилам: в документ вносят необходимые исправления, проставляя в титульном листе номер корректировки в порядке очередности.

Сколько раз может предоставляться уточненная форма 6-НДФЛ

Как привило, предполагается только разовая подача уточненки 6-НДФЛ. Однако, если и в ней обнаружены ошибки представить можно вторую уточненную форму 6-НДФЛ

При этом важно указать номер корректировки на титульном листе, он должен быть на единицу больше предыдущего. Помимо этого, существует вариант предоставления уточненки, при которых одновременно сдается несколько корректировок по 6-НДФЛ, например:

- Если обнаружены ошибки в формах за несколько периодов. Даже если налоговая не предъявляет претензий после проведенной камеральной проверке по ранее предоставленным формам, но компания обнаруживает ошибки, сдать корректировку необходимо. Сделать это можно вместе с формой, предоставляемой по более позднему отчетному периоду. Кроме того, если ошибки обнаружены в предыдущих кварталах, уточненка представляется по всем налоговым периодам, так как данные в форме 6-НДФЛ указываются нарастающим итогом.

- Если ошибка допущена при указании ОКТМО, либо КПП. В этом случае в налоговую нужно будет предоставить 2 экземпляра расчета:

- уточненки, в которой указан код корректировки 001 и содержаться нулевые показатели, но неверный ОКТМО или КПП, ранее указанный в первичном документе;

- первичную форму 6-НДФЛ, в которой код корректировки указывается 000 и содержащую верный ОКТМО и КПП, а также правильные сведения.

Форма налоговой отчетности и штраф за неё

Типовой форме 6-НДФЛ только полтора года, как ее применяют отечественные фирмы и предприниматели. При этом некоторые до сих пор путают этот отчет со справкой 2-НДФЛ.

Также см. «Зачем ввели 6-НДФЛ: задачи этой отчётности».

У обоих этих документов действительно много общего, но есть единственно принципиальное различие между ними: разная целевая направленность. Поэтому и размер штрафа за несдачу 6-НДФЛ отличен от санкций за нарушения, связанные со справкой о доходах.

Расчёт по форме 6-НДФЛ служит для сдачи в налоговый орган обобщенных за квартал, полугодие, 9 месяцев и соответствующий год данных по всем физлицам. И в частности:

- о начисленных и выплаченных наемным работникам суммах;

- о наличии у них положенных по закону налоговых вычетах;

- о рассчитанном, удержанном и отчисленном в казну налоге на доходы физлиц.

Штрафы за 6-НДФЛ

Формально камеральная проверка 6-НДФЛ длится три месяца, но дожидаться окончания ревизии налоговики не будут. Решение о штрафе направят сразу.

Организация временно не работает.

Вместо нулевого 6-НДФЛ в инспекцию отправлено письмо о том, что зарплата не начислялась.

Но налоговики наказали за несдачу отчета и требуют принести пустой бланк.

Как оспорить штраф за 6-НДФЛ, рассказывают налоговики и независимые эксперты. Елена Кудиярова, советник отдела НДФЛ Управления налогообложения имущества и доходов физических лиц: Ольга Столова, заместитель начальника отдела налогообложения доходов физических лиц УФНС России по г.

Наказание за несданную либо представленную с задержкой декларацию 6-НДФЛ

Штраф, выставляемый за несвоевременное предоставление отчётности, рассчитывается, исходя из ставки в 1 000 рублей за каждый полный или неполный месяц со дня, названного финальным для предоставления этой декларации. Например, даже если сдача документа была просрочена хотя бы на один день, придётся заплатить одну тысячу рублей штрафа. Это положение регулируется в п. 1.2 ст. 126 НК РФ. Работники налоговой инспекции выписывают подобный штраф в течение десяти рабочих дней с момента несвоевременного предоставления декларации.

Руководитель фирмы за позднюю подачу 6-НДФЛ также будет оштрафован (смотрите ст. 15.6 КоАП РФ). Размер этого штрафа может составлять от трёхсот до пятисот рублей, и налоговый инспектор имеет право выписать такой штраф самостоятельно, не нуждаясь в постановлении суда. К административной ответственности не допускается привлекать лишь индивидуальных предпринимателей, нотариусов и адвокатов.

Согласно п. 3.2 ст. 76 НК РФ, налоговая инспекция имеет право заблокировать расчётный счёт предприятия в течение 10 рабочих дней после наступления финального срока сдачи отчёта по форме 6-НДФЛ. Тем не менее налоговая служба имеет предписание прежде проверять, является ли фирма либо индивидуальный предприниматель действительным налоговым агентом (смотрите письмо от 09.08.2016 № ГД-4–11/14515), другими словами, имели ли место в проверяемом налоговом периоде НДФЛ-платежи. Расчётный счёт будет заблокирован, если подобные поступления в бюджетную казну имели место.

В ситуации, когда ИП либо компания не предоставили расчёт по той причине, что не значатся налоговыми агентами по НДФЛ, а блокировка расчётного счёта всё же состоялась, необходимо заполнить нулевую декларацию и подать её в налоговую инспекцию. Можно также обратиться в инспекцию с письменным обращением в свободной форме, в котором привести объяснения ситуации.

Письмо письма о причинах непредоставления декларации по форме 6-НДФЛ поможет разблокировать незаконно заблокированный налоговиками расчётный счёт фирмы

Блокировка расчётного счёта должна быть аннулирована налоговой инспекцией не позже следующего рабочего дня после предоставления подобного письма либо нулевой декларации (смотрите п. 3.2 ст. 76 НК РФ). Банк должен восстановить активность счёта в течение двадцати четырёх часов после получения разрешения от налоговой инспекции.

Как правильно сдать корректировку по 6 ндфл

Платежка по НДФЛ: заполняем поле 107 правильно

Недавнее письмо ФНС от 12.07. г. № ЗН-4-1/12498@ о порядке заполнения поля 107 налоговых платежек наделало много шума. Ведь некоторые эксперты решили (тем самым взбудоражив бухгалтеров), что при перечислении в бюджет агентского НДФЛ в данном поле нужно указывать не период, за который перечисляется налог (например, «МС.07.»), а конкретную дату уплаты налога (допустим «06.08.»).

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

База по страховым взносам для ИП: что поменяется в году

С 01.01. утрачивает силу Закон о страховых взносах от 24.07.2009 № 212-ФЗ. С этого момента порядок уплаты взносов будет регулироваться НК РФ.

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Санитарные требования к рабочим местам обновили

С 01.01. года вводятся в действие новые Санитарно-эпидемиологические требования к физическим факторам на рабочих местах. Одновременно с этим некоторые старые СанПиН утрачивают силу.

Уточненная форма 6-НДФЛ за 2019 год

Действующий на данный момент бланк отчета 6-НДФЛ за 2019 год утвержден Приказом ФНС России от 14.10.15 № Уточненную форму надо заполнять на этом же бланке.

В отдельных случаях компания может объяснить ошибки, выявленные в ее расчете налоговым органом, без уточненки.

Для этого нужно направить в ИФНС соответствующие пояснения, утвержденного бланка тут нет, пояснения составляются в свободной форме.

В ней подробные примеры, как заполнять строки 6-НДФЛ, для любой ситуации.

Налоговый агент, который неверно указал в Титульном листе КПП или ОКТМО, должен подать два расчета (письмо ФНС России от 12.08.16 № ГД-4-11/14772):

- уточненный расчет подается по отношению к ранее представленному с ошибкой. Только теперь указывается верный код КПП (или ОКТМО), а во всех разделах отчета проставляются нули;

- первичный расчет подается с указанием правильного кода КПП (или ОКТМО).

Уточненная форма понадобится, если к этому моменту компания обнаружит ошибку в расчетах за 2019 год. В этом случае контролеры могут наложить на налогового агента санкции по пункту 1 статьи 126.1 НК РФ в размере 500 руб. за каждый ошибочный документ (письмо ФНС России от 09.08.16 № ГД-4-11/14515).

Как быть, если при подготовке отчета 6-НДФЛ за 2019 год, обнаружится ошибка, допущенная, к примеру, в 1 квартале? За какой период нужно составить уточненную форму расчета?

Чиновники и на этот случай подготовили ответ.

Так, если ошибка относится к отчету 1 квартала, то нужно сделать уточненный расчет за 1 квартал, полугодие и 9 месяцев.

Получить ответ Новое

Нюансы заполнения корректировки

Во время корректировки декларации следует учитывать следующие нюансы:

Был неправильно указан код ОКТМО, если вышеупомянутый код относится к той территории, с которой работает ИФНС, и в которую и была сдана декларация. В том случае, если код ОКТМО не имеет никакого отношения к организации, сдающей декларацию, то следует вначалесдать корректирующий отчет с нулевыми цифрами, дабы обнулить декларацию, а уже затем присылать отчет с правильно прописанным кодом. Кроме того, нелишним будет отправить в ИФНС письмо, в котором бы уточнялось, что 6-НДФЛ аннулируется из-за того, что в нем был неправильно прописан код.

Если же вы решите отправить декларацию с правильно прописанным кодом как первичный отчет, то, скорее всего, вам придется оплатить штраф.

В декларации были объединены те сведения, которые должны были разделить по подразделениям. При такой ошибке уточнить можно будет лишь сданный отчет, а все остальные придется переделывать и сдавать как первичные

При этом важно соблюдать сроки, иначе придется оплатить штраф за не вовремя сданные отчеты

К слову, заполняться уточняющий отчет должен так же, как и первичный отчет. Данный правила прописаны в законе № ММВ-7-11/450.