Расходы на ГСМ

Существуют затраты, в отношении которых нет единого мнения по их нормированию. Примером может служить покупка спецодежды, топлива, воды и энергии для технологических нужд и отопления и некоторые другие. Но, наверное, самый распространенный случай — это расходы на ГСМ.

Расходы на приобретение ГСМ налогоплательщик может отнести либо к материальным — в соответствии с пп. 5 п. 1 ст. 254 НК РФ, либо к прочим — на основании пп. 11 п. 1 ст. 264 НК РФ (п. 4 ст. 252 НК РФ). Нормы расхода топлива для служебных автомобилей установлены Министерством транспорта РФ и обязательны для применения только автотранспортными предприятиями и организациями . На сегодняшний день вопрос об использовании норм ГСМ остальными предприятиями остается открытым.

Нормы расхода топлива и смазочных материалов на автомобильном транспорте, утв. Министерством транспорта РФ 29.04.2003 (Руководящий документ Р3112194-0366-03).

Поскольку НК РФ не предусматривает нормирование топливных расходов, налогоплательщик имеет право признавать их в сумме фактически произведенных и документально подтвержденных затрат. Такая позиция была поддержана, в частности, Постановлением ФАС УО от 08.02.2005 N Ф09-103/05-АК. В данном случае судьи обосновали свой вывод тем, что нормы, утвержденные Минтрансом, не зарегистрированы в Минюсте, не опубликованы в официальных источниках, носят рекомендательный характер и не предназначены для регулирования налоговых правоотношений. Аналогичная позиция изложена в Постановлениях ФАС ПО от 05.09.2006 N А12-2434/06-С51, ФАС ЗСО от 23.01.2007 N Ф04-9067/2005(30452-А27-3).

Чиновники в этом вопросе, в частности, в Письме Минфина России от 04.05.2005 N 03-03-01-04/1/223 настаивают на применении вышеуказанных норм всеми организациями. Автор считает, что данное требование не лишено оснований. Как известно, на основании гл. 25 НК РФ затраты должны быть экономически обоснованы (п. 1 ст. 252 НК РФ). Но согласитесь, если расход топлива служебного автомобиля существенно превышает законодательно установленные нормы (а эти нормы были разработаны специалистами научно-исследовательского института автомобильного транспорта), то возникают сомнения в обоснованности таких расходов. Другое дело, если предприятия, не относящиеся к автотранспортным, могут по своему усмотрению применять нормы или утвержденные Минтрансом, или разработанные самостоятельно.

Самостоятельно разработанные нормы необходимо утвердить приказом руководителя предприятия. Для подтверждения экономической обоснованности расчеты рекомендуется делать на основании технической документации завода — изготовителя автомобиля. Можно также учесть различные факторы, от которых зависит фактический расход топлива: состояние транспортного средства, дорожные условия, сезонность и т.д.

Итак, если предприятие списывает ГСМ по нормам — собственным или утвержденным Минтрансом — НДС принимается к вычету с учетом ограничений, установленных для нормируемых расходов. Не забудьте, что автомобиль должен использоваться в деятельности, облагаемой НДС, а основанием для получения налогового вычета является счет-фактура.

Чиновники запрещают принимать НДС к вычету при покупке топлива за наличный расчет, даже если в кассовом чеке его сумма выделена отдельной строкой. Они считают, что для вычета необходим счет-фактура, а АЗС не выдают такие документы на вполне законных основаниях, так как для них установлено требование о выдаче только кассового чека (п. 7 ст. 168 НК РФ).

Как поступить с не принятым к вычету НДС? Рекомендации чиновников таковы: в бухгалтерском учете он отражается в стоимости ГСМ (п. п. 5, 6 ПБУ 5/01) , а в налоговом относится к расходам, не уменьшающим налогооблагаемую базу (п. 19 ст. 270 НК РФ, согласно которому не учитываются расходы в виде сумм налогов, предъявленных покупателю, если иное не предусмотрено НК РФ, а «иное» относится к организациям, не уплачивающим НДС).

Приказ Минфина России от 09.06.2001 N 44н «Об утверждении Положения ПБУ «Учет материально-производственных запасов» ПБУ 5/01″.

Э.В.Куликова

Эксперт журнала

«Пищевая промышленность:

бухгалтерский учет

и налогообложение»

Судебная практика

В большинстве случаев арбитражные суды при рассмотрении дел о вычете «входного» НДС по прочим нормируемым расходам (кроме представительских) придерживаются той же позиции, что и Минфин России. Так, ФАС Западно-Сибирского округа в Постановлении от 30.05.2007 N Ф04-3421/2007(34717-А70-26), Ф04-3421/2007(35577-А70-26) по делу N А70-7854/20-2006 указал, что необходимость нормирования суммы НДС, принимаемой к вычету, предусмотрена по всем видам расходов, по которым установлены нормативы для исчисления налога на прибыль. Аналогичные выводы содержатся в Постановлениях ФАС Московского округа от 30.12.2005 N КА-А40/13021-05-П, ФАС Западно-Сибирского округа от 14.05.2007 N Ф04-2542/2007(33726-А75-41) по делу N А75-8073/2006 и Определении ВАС РФ от 08.05.2007 N 5366/07 по делу N А03-3884/06-31.

Кроме того, научно-консультативный совет при ФАС Уральского округа разработал Рекомендации от 07.12.2006 N 4/2006, которыми руководствуются арбитражные суды Уральского округа при рассмотрении споров по НДС. В п. 14 названных Рекомендаций предусмотрено, что ограничения по применению налогового вычета относятся не только к командировочным и представительским расходам, указанным в абз. 1 п. 7 ст. 171 НК РФ, но и ко всем иным видам расходов, нормирование которых предусмотрено в гл. 25 Налогового кодекса.

Вместе с тем есть несколько судебных решений, в которых судьи признали неправомерным применение положений абз. 2 п. 7 ст. 171 НК РФ к любым нормируемым расходам. По их мнению, данный абзац распространяется лишь на расходы, указанные в абз. 1 этого же пункта, то есть только на командировочные и представительские расходы. Следовательно, по остальным видам нормируемых расходов (например, по рекламным) налогоплательщик имеет право принять к вычету всю сумму предъявленного ему НДС. Примеры подобных решений: Постановления ФАС Поволжского округа от 22.01.2008 по делу N А55-5349/2007, ФАС Московского округа от 03.11.2005 N КА-А40/10907-05 и от 13.07.2009 N КА-А40/6444-09 по делу N А40-81239/08-111-395.

Чем руководствоваться

Итак, в Налоговом кодексе четко не прописано, по каким именно расходам, нормируемым при налогообложении прибыли, НДС принимается к вычету пропорционально сумме признанных расходов. Ясность есть лишь по представительским расходам. С затрат на представительские цели, не уменьшающих налогооблагаемую прибыль, НДС нельзя принять к вычету.

Учитывая имеющуюся арбитражную практику, можно сделать вывод, что для налогоплательщиков безопаснее ограничивать сумму НДС, принимаемую к вычету, по всем нормируемым расходам. Однако если организация готова отстаивать свою позицию в суде, у нее есть шансы подтвердить правомерность вычета НДС со всей суммы осуществленных расходов (естественно, за исключением представительских расходов). При этом следует помнить, что у арбитражных судов также нет единого мнения по данному вопросу. Так что предсказать итог судебного разбирательства в конкретном регионе достаточно проблематично.

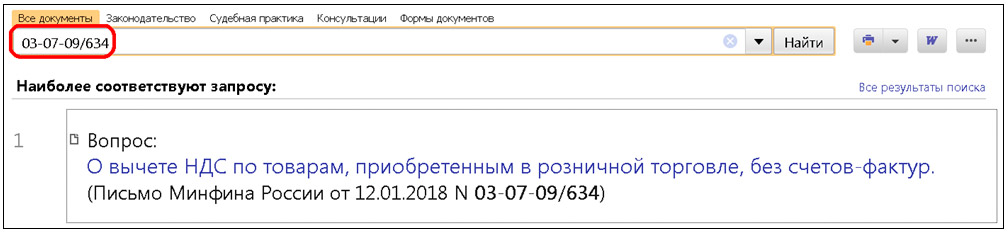

Три ситуации, когда вы сможете принять к вычету НДС без счетов-фактур

Вам наверняка знакомы ситуации, в которых вычет НДС возможен и без счета-фактуры. Мы поговорим о специфике таких вычетов, а заодно подскажем, как избежать споров с налоговиками.

Только обратите внимание, что речь пойдет именно о тех операциях, когда счета-фактуры не нужны вообще. А вот случаи, когда счет-фактуру, по которому можно заявить вычет налога, компания составляет сама, мы собрали в таблице

А вот случаи, когда счет-фактуру, по которому можно заявить вычет налога, компания составляет сама, мы собрали в таблице.

Когда для вычета НДС достаточно счета-фактуры, составленного самой компанией

| Ситуация | Действия компании | Основание |

| Поставщик получил предоплату от покупателя | Налог, исчисленный с предоплаты, продавец принимает к вычету после отгрузки товаров покупателю. Для этого он отражает в книге покупок счет-фактуру, составленный на полученную предоплату | П. 8 ст. 171, п. 6 ст. 172 Налогового кодекса РФ, п. 22 Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137 |

| Продавец возвращает покупателю аванс в случае, когда стороны расторгают договор поставки или изменяют его условия | Продавец регистрирует в книге покупок авансовый счет-фактуру | П. 5 ст. 171, п. 4 ст. 172 кодекса, п. 22 Правил ведения книги покупок |

| Компания выполняет строительно-монтажные работы для собственного потребления | Счет-фактуру на стоимость выполненных строительно-монтажных работ компания составляет на последнее число каждого квартала. В этот же день начисленный НДС можно принять к вычету. Для этого данный счет-фактуру нужно зарегистрировать в книге покупок | П. 6 ст. 171, п. 5 ст. 172 кодекса, п. 20 Правил ведения книги покупок |

| Организация приобретает товары (работы, услуги) у иностранного контрагента | В данных ситуациях компания выступает в качестве налогового агента по НДС и сама составляет счет-фактуру. На основании этого документа удержанный налог можно заявить к вычету. Но только после того, как организация уплатит его в бюджет. А также примет на учет приобретенные товары (работы, услуги) | П. 3 ст. 171 кодекса, п. 23 Правил ведения книги покупок, письмо ФНС России от 12 августа 2009 г. № ШС-22-3/634@ |

| Компания арендует или приобретает государственное или муниципальное имущество. При этом договор заключили с госорганом или органом местного самоуправления | ||

| Компания покупает имущество или имущественные права у банкрота | В этом случае компания тоже является налоговым агентом. Но при этом обязанность составлять счета-фактуры Налоговым кодексом РФ не предусмотрена. В то же время это и не запрещено. В любом случае, чтобы принять НДС к вычету, в книге покупок надо зарегистрировать платежный документ, подтверждающий перечисление суммы удержанного налога в бюджет |

Первый вариант

НДС с нормируемых расходов принимается к вычету только в том квартале, в котором осуществлены данные расходы. Для этого используется норматив расходов, рассчитанный на конец соответствующего отчетного периода (I квартала, полугодия или девяти месяцев календарного года). По окончании последующих отчетных периодов и календарного года норматив пересчитывается, но учитывать его можно только для признания расходов в целях налогообложения прибыли. Сумма НДС, принятая к вычету в периоде осуществления расходов, впоследствии не корректируется. Сумма НДС, относящаяся к сверхнормативным расходам, которые в данном периоде не были учтены при расчете налога на прибыль, к вычету не принимается.

Именно такой позиции придерживается Минфин России. По мнению данного ведомства, суммы НДС по нормируемым расходам подлежат вычету в размере, соответствующем нормативу, применяемому для целей исчисления налога на прибыль, в тех периодах, в которых возникают эти расходы (Письмо от 11.11.2004 N 03-04-11/201).

Пример 2. Воспользуемся условием примера 1. Предположим, расходы ЗАО «Колумб» на оплату труда за январь — декабрь 2009 г. составят 525 000 руб. В текущем году других представительских расходов у компании не было.

Предельная величина представительских расходов, которую организация сможет учесть при расчете налога на прибыль за 2009 г., составит 21 000 руб. (525 000 руб. x 4%). Фактически компания израсходовала на представительские цели 18 600 руб. (без учета НДС). Это меньше норматива (18 600 руб.

В сентябре 2009 г. ЗАО «Колумб» признало в расходах 15 600 руб. и с этой суммы приняло к вычету НДС — 2808 руб. (15 600 руб. x 18%). На конец декабря организация дополнительно учтет в расходах еще 3000 руб. (18 600 руб. — 15 600 руб.). Однако НДС с суммы представительских расходов, дополнительно признанных в декабре 2009 г., к вычету она заявлять не будет.