Ответственность за непредоставление отчёта 6-НДФЛ

За нарушение отчётности по отчёту 6-НДФЛ законодательством Российской Федерации предусмотрено наложение штрафных санкций:

| Нарушение | Взыскание | Нормативный акт |

| Непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета | Штраф с налогового агента в размере 1000 рублей за каждый полный или неполный месяц со дня, установленного для его представления | ст. 126 НК РФ |

| Непредставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (расчета по страховым взносам), в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета. | Приостановление операций налогового агента (плательщика страховых взносов) по его счетам в банке и переводов его электронных денежных средств | п. 3.2 ст. 76 НК РФ |

| Представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения | Штраф в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения | ст. 126.1 НК РФ |

| Несоблюдение порядка представления налогового расчета в электронной форме | Штраф в размере 200 рублей | ст. 119.1 НК РФ |

| Непредставление в установленный срок либо отказ от представления в налоговые органы, документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде | Административный штраф:

· на граждан в размере от ста до трехсот рублей; · на должностных лиц – от трехсот до пятисот рублей. |

ст. 15.6 КоАП РФ |

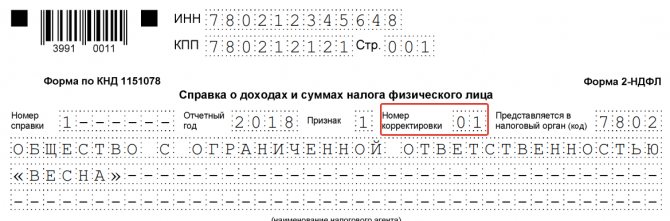

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это могут быть 1С, онлайн-сервисы, а также бесплатное ПО ФНС «Налогоплательщик ЮЛ». При необходимости своевременная корректировка 2-НДФЛ 2019 года может быть предоставлена любым способом, на выбор налогоплательщика.

Специализированные сервисы предлагают подробные инструкции по заполнению отчетных и корректировочных форм. Внимательно изучите рекомендации по использованию сервисов.

Допустимо направить корректировки справок 2-НДФЛ через личный кабинет налогоплательщика. Для этого требуется регистрация компании на официальном портале ФНС. Сдача отчетов требует наличия электронной подписи.

Корректировочная декларация 6 ндфл за 1 квартал 2024

Однако в таком случае нередко подаётся отчёт с нулевыми показателями. Налоговая инспекция может не владеть информацией о том, что организация или ИП не являются налоговым агентом, и будет ожидать поступления расчёта 6-НДФЛ. А если он не поступит в течение определённого периода, то последуют штрафные санкции. В этом случае субъект предпринимательской деятельности может поступить следующим образом:

- письменно проинформировать налоговую службу о том, что он не обязан сдавать отчёт 6-НДФЛ;

- подать отчёт с нулевыми показателями.

У плательщиков есть возможность подать нулевой отчёт в целях избежать разного рода проблем с ФНС Отчётность сдаётся ежеквартально.

- неверно указан код ИФНС;

- указан неправильный код отчётного периода.

Если субъект предпринимательской деятельности более чем на 10 дней задержал подачу отчётности, то контролирующие органы могут произвести блокировку его расчётного счёта.

Справка о доходах для налогоплательщика

В форму 2-НДФЛ добавлено приложение — в нем нужно будет расшифровать сведения о доходах и вычетах помесячно.

Татьяна Тарасова Главный эксперт по налогам и бухучету, трудовому законодательству

Сдавать корректирующий отчет нужно по форме, действующей на момент сдачи первичного. Соответственно,

если в справках 2019 года была допущена ошибка, следует отправить исправленную справку по той же форме.

Если из-за ошибки в отчетности сумма уплаченного налога оказалась неверной, вы обязаны подать скорректированные данные, даже если инспекторы не обнаружили неточность в первичном варианте декларации. После обнаружения ошибки, принесите исправленный бланк в налоговую службу по месту регистрации или через интернет.

Установив данное ограничение, налоговики создали неясную ситуацию — на вопрос когда нужно подавать декларацию на возврат компенсации, ответ кажется однозначным, 30 апреля. Но это касается людей, которым нужно задекларировать доход. Если речь идет о возврате подоходного налога с покупки квартиры, то можно подавать документ в любой день года. При приобретении жилой площади в январе 2017-го года, заявить о праве на имущественную льготу разрешается на протяжение всего 2018-го года.

При налогообложении в 2019 году следует учитывать, что максимально допустимый размер вычета отчитывается от суммы в 2 000 000 рублей. Однако теперь это ограничение касается не объекта недвижимости, а субъекта. Это означает, что человек может претендовать не на 13% от стоимости жилья, а на 13% от суммы в 2 000 000 рублей. Конечно, при цене недвижимости в 700 000 руб это значительно больше.

Ответственность за непредоставление отчёта 6-НДФЛ

За нарушение отчётности по отчёту 6-НДФЛ законодательством Российской Федерации предусмотрено наложение штрафных санкций:

| Нарушение | Взыскание | Нормативный акт |

| Непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета | Штраф с налогового агента в размере 1000 рублей за каждый полный или неполный месяц со дня, установленного для его представления | |

| Непредставления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (расчета по страховым взносам), в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета. | Приостановление операций налогового агента (плательщика страховых взносов) по его счетам в банке и переводов его электронных денежных средств | |

| Представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения | Штраф в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения | |

| Несоблюдение порядка представления налогового расчета в электронной форме | Штраф в размере 200 рублей | |

| Непредставление в установленный срок либо отказ от представления в налоговые органы, документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде | Административный штраф:

· на граждан в размере от ста до трехсот рублей; · на должностных лиц – от трехсот до пятисот рублей. |

Аннулирование справки

Если организация или гражданин сдали 2-НДФЛ по незнанию или невнимательности, нужно подготовить аннулирующие индивидуальные бланки 2-НДФЛ. Отменить справки требуется, если:

- бланки представлены на несуществующего работника;

- документ на сотрудника организации передан в структурное отделение ИФНС РФ несколько раз;

- за временной отрезок, отраженный в справке, у человека не было официально начисленного дохода;

- документ отправлен не в то структурное отделение ИФНС РФ;

- отправлять данные о доходах и сборах должен сам сотрудник организации.

Как исправить справку 2-НДФЛ после отправки в ИФНС в 1С? Ответ — ниже в инструкции.

Справка по форме 2-НДФЛ в 2024 году

/ Скачать (актуален до конца 2019 г) Смотреть справки Ниже подробная по заполнению Ниже рассмотрены ситуации: 1. 2

ВНИМАНИЕ! С 1 января 2019 года опять обновится форма 2-НДФЛ. Что изменилось + новые бланки можно посмотреть в

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц. Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Но в отношении себя ИП форму 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки. Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д. В налоговую справки предоставляются один раз в год:

- не позднее 1 апреля (до 2 апреля 2019 года, т.к. 1 число – выходной); до 1 марта при невозможности удержать НДФЛ (справки с признаком 2).

В следующих распространенных случаях мы должны подать сведения о доходах по лицам, неработающим в компании: Фирма оплатила работы/услуги по договорам подряда; ООО выплатило дивиденды участникам;

Ответственность и разъяснения по составлению 6-НДФЛ в некоторых случаях

К административной ответственности привлекают исполнителя и саму организацию. 300 – 500 рублей размер штрафа, который накладывают на лицо, ответственное за сдачу отчетной документации и на директора фирмы (кроме ИП, лиц, занимающейся адвокатской практикой, нотариусов).

При камеральной проверке – если выявится факт несвоевременного перечисления НДФЛ или занижения сумм, то размер штрафа достигает 20% от суммы не перечисленного налога.

Выплата зарплаты досрочно

Обратите свое внимание на один важный момент. Когда выполняются действия (выплата, например, зарплаты или другого дохода физлицу) в одном отчетном периоде, а завершаются в другом отчетном периоде (квартал, полугодие, 9 месяцев, год), то информацию по таким движениям отображают в том периоде, в котором они окончены

- В ячейке 100 пишут последний день месяца, в котором начислен заработок.

- В ячейке 110 пишут срок удержания НДФЛ (день перечисления зарплаты).

- В ячейке 120 – следующий за ним рабочий день.

Формирование 6-НДФЛ при начисленной, но не выплаченной зарплате

В каждой организации порой возникают финансовые трудности, и компания не может вовремя перечислить заработную плату сотрудникам. Когда в отчетном периоде не было выплат, то в этом случае в декларации 6-НДФЛ заполняется только первая часть. При этом строки 70 и 80 остаются незаполненными (проставляют «0»).

Отражение зарплаты и листа нетрудоспособности

Выплата денежных средств за больничный лист в организациях осуществляется в ближайший день осуществления выплат сотрудникам.

Если оплата листка нетрудоспособности осуществляется в день выдачи заработной платы, то в декларации 6-НДФЛ выплаченные суммы можно не разъединять.

Должны совпадать: дата выдачи дохода работниками организации, дата удержания НДФЛ, дата перечисления в госбюджет сумм НДФЛ. В иных случаях выплаты по листам нетрудоспособности указываются отдельно в других строках 100 – 140.

Отражение сведений в 6-НДФЛ при увольнении работника

Когда сотрудник увольняется из компании, то ему положены выплаты:

- зарплата за предыдущий месяц

- зарплата за отработанные дни текущего месяца

- компенсация за неиспользованные дни отпуска (при наличии)

Во 2 разделе бланка 6-НДФЛ все выплаты отображают отдельно.

Сдавая заполненную декларацию, самостоятельно все проверьте. Обычно годовой отчет по 6-НДФЛ сравнивается с декларацией по 2-НДФЛ.

6-НДФЛ: образец заполнения за 2 квартал

Форма 6-НДФЛ составляется налоговым агентом по результатам каждого отчетного периода. В ней отдельно выделяются совокупные значения доходов физлиц и подоходного налога. Отчет представляется:

Бланк 6-НДФЛ состоит из трех блоков:

Раздела 1 с обобщенными данными за все месяцы налогового периода (нарастающим итогом);

Раздела 2 с выделением сумм начислений и удержаний только за последний трехмесячный интервал.

Титульный лист

Заполнение 6-НДФЛ за 2 квартал начинается с оформления титульной страницы. Листу присваивается номер – 001. О том, что подаваемые данные являются первичными, свидетельствует шифр «000» в графе «Номер корректировки». При подаче уточненных форм, указывают соответствующий порядковый номер исправлений («001», «002» и т.д.).

Период представления расчета обозначается специальными кодами:

в 6-НДФЛ за 2 квартал 2019 года ставится код «31», если речь идет о полугодии (указывается в стандартной ситуации);

если отчетность сдается по итогам полугодия компанией, подвергшейся реорганизации или ликвидации, указывают код «52».

Тип отчитывающегося налогоплательщика обозначают коды, вводимые в графу «По месту нахождения». Если речь идет о крупнейших налогоплательщиках, применяется комбинация «216», когда расчет подается ИП, используется шифр «120». Для адвокатов предусмотрен код «125», а для нотариусов «126». Российские предприятия, которые не относятся к группе крупнейших налогоплательщиков, в упомянутую ячейку вводят код «214» (приложение № 2 к Порядку заполнения).

Остальные реквизиты титульной страницы заполняются в соответствии с регистрационными данными налогового агента (ИНН, КПП, наименование, код ОКТМО, телефон).

Раздел 1

В разделе 1 формы 6-НДФЛ за 2 квартал 2019 года отражают обобщенные с начала года данные по начисленным доходам в пользу физических лиц с выделением исчисленного и фактически удержанного налога.

Порядок исправления ошибок

Для описания процедуры корректировки недочетов, допущенных в официальных бланках 2-НДФЛ, нужно понять, на какой стадии и кем (налоговым агентом, сотрудником инспекции) совершенная ошибка была обнаружена:

- Если некорректную информацию обнаружили агенты (например, работодатели), то необходимо согласно прописанной в фискальном законодательстве процедуре подать справку 2-НДФЛ с внесенными в нее корректными данными. Если агент самостоятельно обнаружил недочет и отправил исправленный документ, то работодателя, скорее всего, не оштрафуют.

- Если некорректная информация выявлена инспекторами, которые уведомили о зафиксированном факте налогового агента, то сотрудники ИФНС РФ не примут некорректную справку 2-НДФЛ. Форма налоговой отчетности будет считаться непредставленной своевременно. Штраф, предусмотренный за предоставление некорректной справки, согласно п. 1 ст. 126.1 НК РФ, составляет 500 рублей за каждый бланк.

Заполнение 6-НДФЛ за 3 квартал 2024

Инструкция по заполнению Расчета 6-НДФЛ содержится в том же приказе ФНС № ММВ-7-11/450. В состав Расчета входит титульный лист и два раздела, при этом:

- «Раздел 1» включает обобщенные показатели сумм начисленного дохода и НДФЛ, вносимые нарастанием с начала года;

- «Раздел 2» отражает показатели лишь 3-х последних месяцев (т.е. данные последнего квартала).

На титульном листе в поле «Период представления» указывается код «33», что соответствует девяти месяцам, «Налоговый период (год)» — 2019.

При заполнении «Раздела 1» в 6-НДФЛ за 3 квартал нужно учитывать следующие особенности:

- Раздел 1 оформляется по каждой ставке налога отдельно, кроме строк 060-090. Например, если налог удерживался по ставкам 13% (резиденты) и 30% (нерезиденты), придется заполнить два Раздела 1. Если страниц в Разделе 1 больше одной, показатели строк 060-090 (суммированно по всем ставкам) указываются только на первой из них.

- Сумма дохода (строка 020) включает в т.ч. и выплаченные дивиденды, при этом дополнительно их нужно выделить в строке 025. Таким же образом отражается «дивидендный» НДФЛ (включаясь в строку 040, выделяется в строке 045).

- Строка 050 — сумма авансовых платежей, которую уплатили работники-иностранцы, приобретающие патент на право работы в РФ.

- В строку 080 включают только тот налог, который агент не удержал из «натуральных» доходов или материальной выгоды, по причине отсутствия денежных выплат, из которых можно было бы сделать удержание.

- Если один и тот же человек в течение отчетного периода увольнялся и вновь был принят на работу, в строке 060 он учитывается как одно физлицо.

«Раздел 2» формы 6-НДФЛ за 3 квартал (пример заполнения приведен ниже) оформляется с учетом положений ст. 223, 226 НК РФ, в т.ч.:

- «Дата фактического получения дохода» (строка 100) — указывается последнее число месяца, за который начислена зарплата. По матпомощи, отпускным и больничным такой датой будет день их выплаты работнику; по «натуральным» доходам – день их передачи; по командировочным – последний день месяца утверждения авансового отчета; по матвыгоде от экономии на процентах – последнее число каждого месяца срока займа.

- «Дата удержания налога» по строке 110 — это день, в который доход выплатили физлицу.

- «Срок перечисления налога» в строке 120 указывается как следующий день (рабочий) за днем перечисления дохода физлицу; для отпускных и больничных – последний день месяца выплаты физлицу.

- Сумма дохода в строке 130 показывается без уменьшения на налоговые вычеты.

- «Сумма удержанного налога» в строке 140 отражается независимо от того, был он перечислен в бюджет или нет.

Как правильно сдать корректировку по 2-НДФЛ

Во избежание штрафа лучше проверить уже сданные формы справок 2-НДФЛ, и в случае обнаружения в них неточностей сдать исправленную справку. Даже если неточность допущена по одному работнику, корректировка 2-НДФЛ по одному сотруднику необходима. Иначе работодателю грозит штраф в размере 500 рублей.

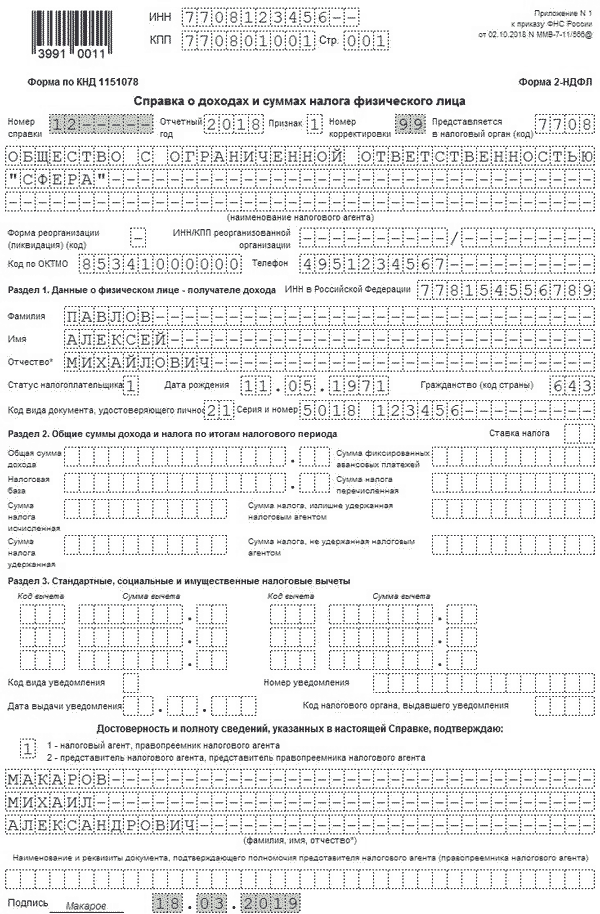

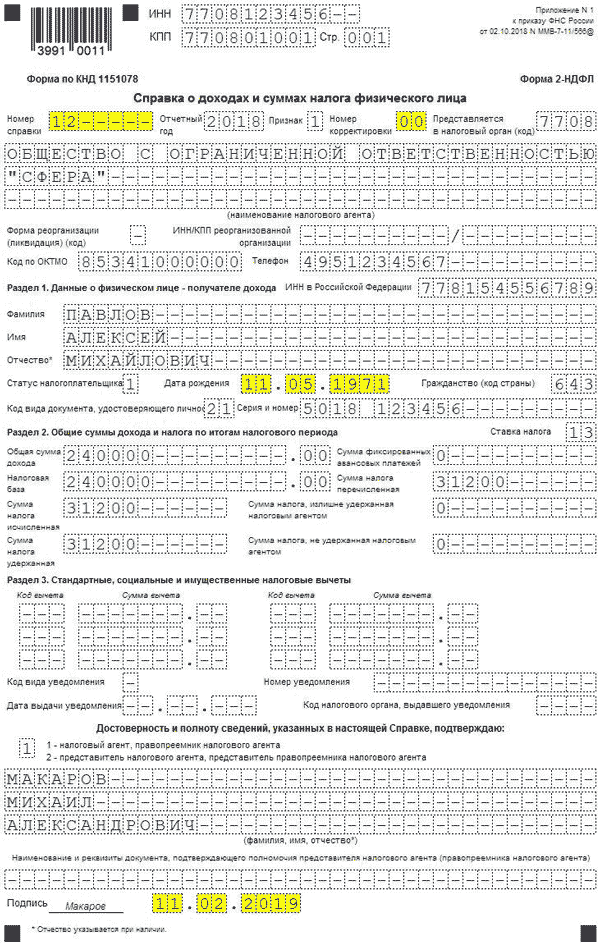

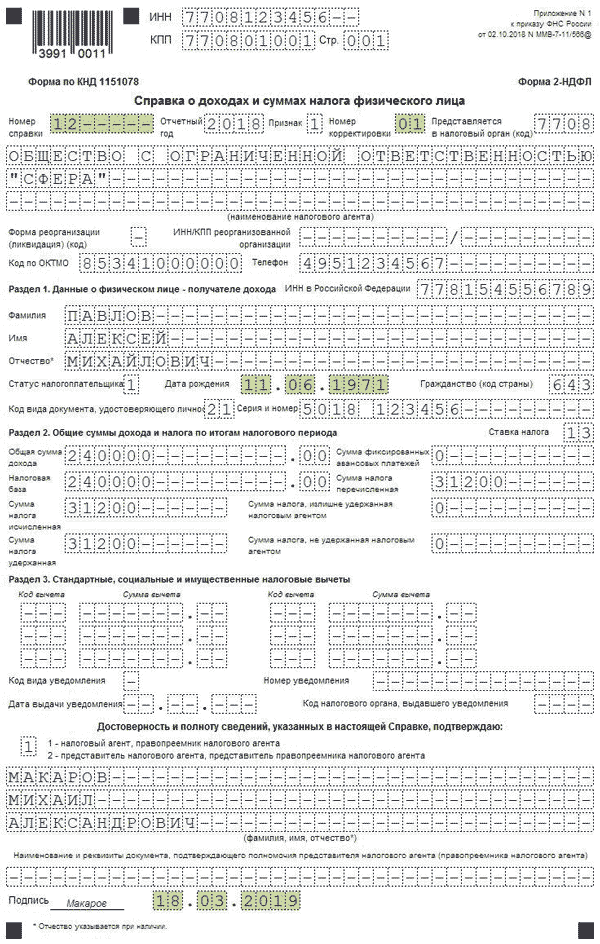

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. При этом номер корректировки 99 в 2-НДФЛ означает, что документ, поданный по данному физлицу, аннулируется. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а вообще отменяет данные по физлицу. Это может произойти, например, в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случаев в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Процесс корректировки

После выявления ошибки налоговый агент должен отправить в ИФНС РФ любым возможным способом скорректированный документ.

Заполнение справки

Перечислим основные правила внесения данных о доходах в справку 2-НДФЛ при предоставлении корректировок:

- Корректный документ с новыми данными требуется сдавать по актуальной форме отчетного временного отрезка, за который документ подается в ИФНС РФ.

- По правилам внесения данных в справку 2-НДФЛ, при сдаче измененного документа по конкретному физическому лицу в ячейке “Номер корректировки” прописывается порядковый номер подачи документов в инспекцию.

- Порядковый номер измененной справки должен быть аналогичен номеру предыдущей справки. Датой исправленного документа указывается дата составления новой справки налогового резидента страны.

- В измененной справке 2-НДФЛ указывается только информация, требующая внесения изменений. Иные сведения не заполняются.

Налоговый инспектор не примет корректирующую справку, если перечисленные правила не будут выполнены.

Способы отправки 2-НДФЛ в инспекцию

Налоговые агенты обязаны предоставлять в ИФНС РФ данные о доходах посредством справки 2-НДФЛ. Это предусмотрено действующим законодательством РФ. Справка 2-НДФЛ действует один календарный год с разбивкой по месяцам.

У агентов, отчитывающихся перед налоговой инспекцией, существует два основных способа подачи сведений о доходах по форме 2-НДФЛ:

- на бумажном носителе лично или через представителя организации;

- заказным письмом с описью вложения.

Справки представляются только в электронном виде по современным каналам связи, если количество работников организации более 24 человек. С 2019 года нужно отправлять документы на бумажном носителе либо с помощью транспортной компании, нельзя подавать данные на электронных носителях.

Перечень требований

При отправке любым из перечисленных выше способов в ИФНС РФ скорректированной индивидуальной справки 2-НДФЛ требуется соблюсти ряд основных требований:

- В изначальном и скорректированном бланке 2-НДФЛ указывается один и тот же номер.

- Во вновь отправляемый бланк вносятся исключительно сведения, требующие корректировок.

- В графу “Номер корректировки” прописывается число “01”, “02” и так далее, которое соответствует количеству выполненных налоговым агентом корректировок.

- Форма скорректированной справки аналогична первоисточнику.

Наибольшее количество исправленных справок может дойти до 98. Исправление под номером 99 предназначено при подаче в ИФНС РФ аннулирующего бланка 2-НДФЛ.

Как проверить сведения 2-НДФЛ

Прежде чем отправить исправленные сведения в Налоговую инспекцию, необходимо проверить информацию. Как правильно сверять 2-НДФЛ, с чем сравнивать информацию. Учитывайте важные рекомендации:

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке 2-НДФЛ с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд, работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений могут применяться разные ставки налогообложения. По каждой ставке придется составить отдельную справку 2-НДФЛ.

- Аналогичные правила действуют и по признакам налогоплательщиков. Если налог был удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Справки 2-НДФЛ с признаком «2» необходимо сдавать в ФНС раньше общеустановленного срока. Для такой отчетности срок установлен до 1 марта года, следующего за отчетным.

ВАЖНО!

Вычеты и льготы по НДФЛ должны быть подтверждены документально. Заявления, справки с места учебы, свидетельства о рождении и другие бумаги необходимо ежегодно собирать с подчиненных. На основании полученных справок корректировать предоставляемые льготы и вычеты.

Как сделать корректировку 2-НДФЛ

Сделать корректировку — значит заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. В ней следует указать:

- в поле № — номер сданной справки 2-НДФЛ, в которой содержатся неточности;

- в поле «от__.___.__» — дату оформления уточняющих сведений;

- в поле «Номер корректировки» — цифру, начиная с 01. Например, 03 будет значить, что по данному сотруднику вы подаете третью исправленную справку 2-НДФЛ;

- показатели (сведения), в которых допущена ошибка в ранее предоставленных справках 2-НДФЛ, теперь следует указать корректно;

- показатели (сведения), которые в ранее предоставленных 2-НДФЛ не содержали ошибок, нужно продублировать.

Корректировка 6 ндфл

2.2 Порядка заполнения расчета);

в строках, где допустили ошибки, — верные значения вместо ошибочных.

В остальных строках будут те же данные, что и в первичном расчете.

Пример.Корректировка 6-НДФЛ 08.11.2016 работникам выплачены:

- отпускные — 30 000 руб. С них удержан НДФЛ 3 900 руб.;

- зарплата за октябрь — 120 000 руб. С нее удержан НДФЛ 15 600 руб.

В строках 100 и 120 указана одна дата фактического получения дохода и срок перечисления налога — 08.11.2016. Это ошибка, поскольку:

- дата фактического получения дохода в виде зарплаты за октябрь — 31.10.2016, а срок уплаты удержанного с нее НДФЛ — 09.11.2016.

- дата фактического получения дохода в виде отпускных — 08.11.2016, а срок уплаты удержанного с них НДФЛ — 30.11.2016;

Поэтому зарплату и отпускные надо отразить в разд.

Отменяющая справка 2-НДФЛ

Если справку нужно не исправить, а полностью аннулировать, сдайте отменяющую форму. Например, отправили данные не в ту налоговую инспекцию. Раньше для обнуления налоговики требовали присылать письмо в произвольной форме (письмо ФНС России от 29.01.2013 № ЕД-4-3/1224). Теперь письмо не требуется, налоговый агент должен отправить отменяющую справку. Заполняйте ее в таком порядке:

- Используйте тот же бланк, что для первичных сведений,

- Оставьте номер исходной справки,

- Измените дату на текущую,

- В поле «Номер корректировки» поставьте код 99, независимо от причины отмены,

- Заполните только первый раздел. Разделы 2 и 3, а также приложение оставьте пустыми. Не ставьте в эти разделы ни нулей, ни прочерков.

Не нужно вместо аннулирующей справки сдавать корректировку с обнуленными показателями. Так вы не только не удалите ненужные сведения из базы ФНС, но и получите требование о представлении пояснений.

Корректирующая справка 2-НДФЛ

Корректирующую справку составляйте, если нужно исправить ранее сданные сведения. Например, нашли ошибку в данных физического лица, неверно указали доходы или вычеты и т.д. Заполняйте корректировку в таком порядке:

- Используйте тот же бланк, что и для первичной справки. Отдельной формы для корректировки нет,

- В корректировке укажите такой же номер, как в первичной справке. Если вы укажите другой номер, данные не обновятся в базе ФНС,

- Поставьте текущую дату. Указывать дату первичной справки не нужно,

- В поле «Номер корректировки» укажите «001»,

- Заполните справку верными сведениями. Данные, которые остаются без изменений, просто скопируйте из первичной справки. Правильно укажите сведения, которые ранее были заполнены неверно.

Например, в первичной справке было неверно указана дата рождения работника:

Уточнение удобнее всего делать на основе первичной справки. Только поставить «001» в поле «Номер корректировки», заменить дату и исправить ошибку. Все остальное отправляем без изменений:

Как отправить отчёт 6-НДФЛ?

Отчёт 6-НДФЛ налогоплательщики представляют в налоговый орган по месту своего учета.

Налоговые агенты – российские организации, имеющие обособленные подразделения, представляют 6-НДФЛ в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Налоговые агенты – организации, отнесенные к категории крупнейших налогоплательщиков, представляют 6-НДФЛ в зависимости от ситуации:

| Ситуация | Предоставление 6-НДФЛ |

| Наличие обособленных подразделений | · в налоговый орган по месту учета в качестве крупнейшего налогоплательщика;

· в налоговый орган по месту учета налогоплательщика по соответствующему обособленному подразделению (отдельно по каждому обособленному подразделению) |

| Нет обособленных подразделений | В налоговый орган по месту учета крупного налогоплательщика |

Налоговые агенты – индивидуальные предприниматели предоставляют отчёт 6-НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляются налоговыми агентами следующим образом:

| Численность физических лиц, получивших доходы в налоговом периоде | Способ предоставления отчёта 6-НДФЛ |

| до 25 человек | на бумажных носителях |

| 25 человек и более | в электронной форме по телекоммуникационным каналам связи |

Пример:

В ООО «АБВ» работает 25 человек. В этом случае возникает обязанность предоставления отчёта 6-НДФЛ в электронной форме по телекоммуникационным каналам связи. При численности работников в 24 человека была возможность отправки отчёта на бумажном носителе.

Читайте так же ⇒ “6-НДФЛ – заполнение в 2020 году”