Чёрная пятница! Подписка на «Упрощенку» по привлекательной цене

Справки с признаком 1 вы подаете на всех физлиц, которым вы выплачивали доходы в течение года. А справки с признаком 2 требуется представить, только если вы не удержали налог с каких-то доходов. Сроки сдачи справок с разными признаками различны.

Федеральная налоговая служба в своем письме от 27 января 2016 года № БС-4-11/1068 разъяснила, что указывать этот реквизит в отчетности необходимо только, если работник представил документ. В противном случае его можно не указывать. При этом отчет пройдет форматно-логический контроль. Тем не менее, в ответ придет предупреждение о том, что в отчете указаны не все данные.

Получение свидетельства о постановке на учет (как раз то, что в народе называют ИНН) является сугубо правом гражданина, но не обязанностью.

А в справке с признаком 2 — доходы, с которых налог удержать не удалось

Обращаем внимание, что в этом разделе можно показать только профессиональные вычеты, а также суммы, не облагаемые НДФЛ ст. Для социальных, стандартных и имущественных вычетов есть раздел 4

Можно ли сдать 2 НДФЛ без ИНН сотрудника за 2020 год

Многие бухгалтеры спрашивают, можно ли сдать 2-НДФЛ без ИНН сотрудника за 2020 год? Дело в том, что есть работники, которые не получили ИНН. А есть те, которые просто не знают этот номер

Обратите внимание, что форма 2-НДФЛ изменилась с 1 января и наша статья учитывает изменения

Программа «Бухсофт» обновила электронную версию справки с учетом нового приказа. Смотрите, как подготовить и распечатать новую форму

Обратите внимание, что формы теперь две

Одна для выдачи работнику:

2-НДФЛ для выдачи работникам онлайн

Другая для ФНС:

2-НДФЛ для ФНС

Изменение 2020 года: ИНН сотрудника в 2-НДФЛ можно не указывать

Налоговики принимают справки 2-НДФЛ без ИНН сотрудников (письмо ФНС России от 27.01.2016 № БС-4-11/1068). Поскольку ИНН — не обязательный реквизит. Если номера нет, поле «ИНН в Российской Федерации» раздела 2 справки не заполняйте. Санкций за это не будет.

Если вы сдаете справки электронно, получите протокол: «Предупреждение. Не заполнен ИНН для гражданина РФ». Но это не страшно, формы 2-НДФЛ все равно поступят в налоговую (письмо ФНС России от 03.02.2016 № БС-4-11/1584).

А вот вымышленный или чужой номер в отчетности не отражайте. За каждую неверную справку вас могут оштрафовать на 500 руб. (письма ФНС России от 11.02.2016 № БС-4-11/2224@ и от 27.01.2016 № БС-4-11/1068@).

Раньше, напомним, налоговики не брали у работодателей справки без ИНН сотрудников. И рекомендовали самим нанимателям узнавать номера на сайте ФНС России nalog.ru (как это сделать, читайте во врезке ниже). А если номера в базе нет, требовали отправлять сотрудников получать ИНН в налоговой.

Как указывать ИНН в 2-НДФЛ за 2020 год

Если вы выплачиваете доходы физлицам, то обязаны ежегодно представлять справки по форме 2-НДФЛ (п. 2 ст. 230 НК РФ). Форма справки и порядок ее заполнения утверждены приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. На справке 2-НДФЛ вы указываете признак: 1 или 2.

Справки с признаком 1 вы подаете на всех физлиц, которым вы выплачивали доходы в течение года. А справки с признаком 2 требуется представить, только если вы не удержали налог с каких-то доходов. Сроки сдачи справок с разными признаками различны.

В разделе 2 справки 2-НДФЛ есть поля «ИНН в Российской Федерации» и «ИНН в стране гражданства». Заполнять их нужно в таком порядке. Если вы составляете справку на гражданина России, запишите иго ИНН в поле «ИНН в Российской Федерации». Если же у вас трудится иностранец, узнайте, есть ли у него номер – аналог нашего ИНН. Если есть, запишите его в поле «ИНН в стране гражданства».

Как быть бухгалтеру, если сотрудник не знает ИНН

Ваши действия как бухгалтера такие. Вначале зайдите на сайт ФНС nalog.ru и воспользуйтесь сервисом «Узнай ИНН». Введите ФИО работника, дату рождения и паспортные данные. Если у него есть ИНН, он появится на вашем экране.

Если же ИНН нет, то сдавайте справку 2-НДФЛ без этого реквизита. Согласно Порядку заполнения справки поле «ИНН в Российской Федерации можно не заполнять, если этот номер отсутствует у налогоплательщика.

То же самое правило действует, если вы представляете справки в электронном виде через интернет. Дело в том, что в электронном формате поле «ИНН в Российской Федерации» имеет признак «Н», то есть не является обязательным.

Поэтому справки 2-НДФЛ без ИНН у вас примут.

Однако в протоколе о приеме справок будет стоять следующее сообщение — «Предупреждение. Не заполнен ИНН для гражданина России”. При этом сведения о доходах физических лиц считаются прошедшими форматно-логический контроль и подлежат приему, если конечно инспекторы не обнаружит в них другие ошибки. Это подтверждает ФНС России в письме от 24.05.2016 N БС-3-11/2338@.

Таким образом, если ваш работник — гражданин России, но не получил ИНН, вы можете подать справки без этого реквизита.

Прочерки или другие знаки в соответствующем поле ставить не нужно. Эти правила действуют в 2016 году, и будут также действовать в 2020 году.

А указав ИНН во всех отчетах, где нужен этот реквизит, вы избежите споров с проверяющими и применения штрафных санкций.

Если же ваш сотрудник не является гражданином России, поле «ИНН в Российской Федерации» вы не заполняете.

ФНС не вправе отказать в приеме декларации по НДФЛ, где неверно заполнены отдельные реквизиты

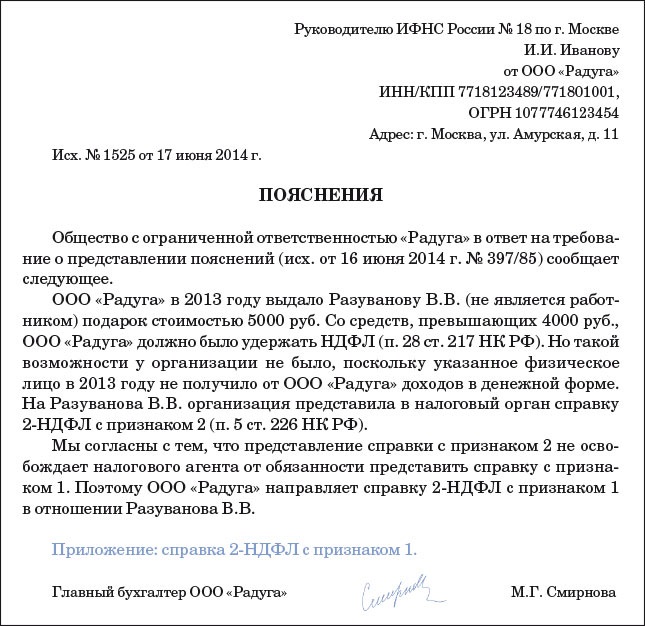

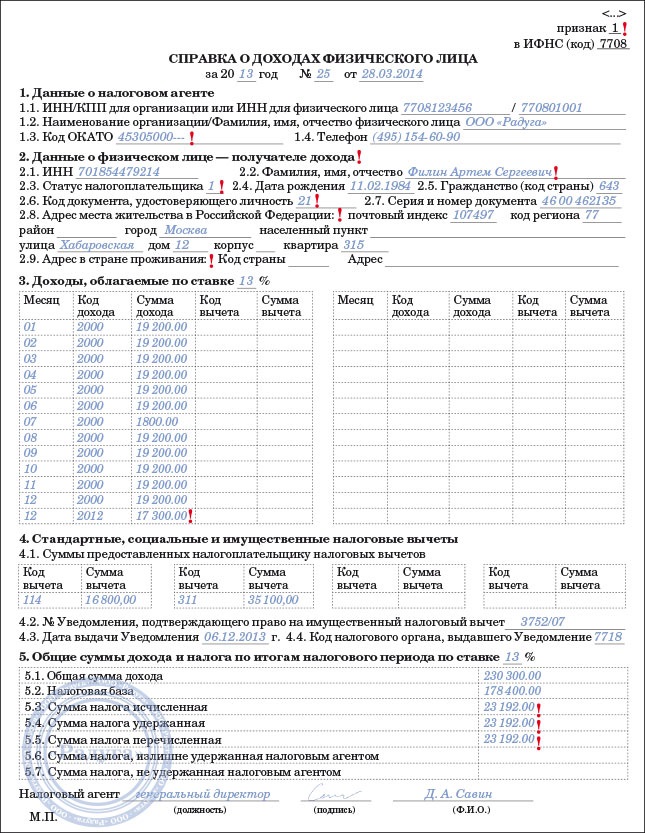

В пункте 28 Административного регламента ФНС России, утвержденнного приказом Минфина России от 02.07.12 № 99н, дан исчерпывающий перечень оснований для отказа в приеме налоговой отчетности. Какие-либо другие недочеты, в частности, некорректное заполнение отдельных реквизитов декларации по НДФЛ, не могут служить причинами для отказа в ее приеме. Например, для правильного заполнения дан образец пример заполнения справки 2-НДФЛ, где показано заполнение справки 2-НДФЛ. Приведены описания полей справки. Дана ссылка скачать бланк справки 2-ндфл.

Примечание: Письмо ФНС России от 18.04.14 № ПА-4-6/7440

Оснований для отказа в приеме налоговой декларации не так уж много. К ним, в частности, относятся:

- отсутствие документов, удостоверяющих личность физического лица, или подтверждающих полномочия представителя заявителя;

- представление налоговой декларации (расчета) не по установленной форме (установленному формату);

- отсутствие в декларации, представленной на бумаге, необходимых подписей;

- отсутствие усиленной квалифицированной электронной подписи в электронной налоговой декларации;

- представление налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации.

Когда сдавать отчетность

Сдавать отчетность по форме 2-НДФЛ за 2016 год нужно будет только в 2017 году. ИНН в 2-НДФЛ за 2016 год сейчас указывать не надо. Специалисты советуют повременить с заполнением справок, ведь до начала отчетного периода могут опять произойти изменения в законодательстве или появятся новые разъяснения.

Отчет по форме 2-НДФЛ сдают в налоговые органы работодатели. Он содержит суммы доходов, полученных работниками в течение года.

Законодательством установлены сроки сдачи отчетности по форме 2-НДФЛ. Когда она содержит данные обо всех доходах и работниках, необходимо подавать ее до 1 апреля года, следующего за отчетным. Если же работодатель перечислял работнику доход, но при этом НДФЛ не смог удержать, сдать отчетность необходимо до 1 марта года, следующего за отчетным.

Несвоевременное представление отчетности влечет наложение штрафа на работодателя в размере 200 рублей за каждый несданный отчет. А за неверный ИНН накажут на 500 рублей.

Нужен ли ИНН при поступлении на работу?

Сегодня пришел очередной вопрос об ИНН и опять связан с поступлением на работу.

Еще раз отвечаю и подчеркиваю: при поступлении на работу представлять Свидетельство ИНН не надо. Эти требования незаконны!!!!!!!!! (Какие документы работодатель вправе требовать при приеме на работу ).

Пошла на форумы в рунете, и там то же самое: при поступлении на работу или какое-то время спустя бухгалтерия требует принести Свидетельство ИНН, а если его нет, то заставляет оформить. При этом бухгалтера ссылаются на то, что у них налоговая инспекция не принимает какие-то отчеты.

Предусмотрен он только в справке по форме 2-НДФЛ, которая сдается раз в год. Но этот реквизит является необязательным для заполнения. Не буду голословна, приведу документ и цитату из него.

Это приказ ФНС от 17 ноября 2010 г. N ММВ-7-3/611@ «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников»

В разделе «Рекомендации по заполнению формы 2-НДФЛ «Справка о доходах физического лица за 20_год» читаем:

«…В пункте 2.1 «ИНН» указывается идентификационный номер налогоплательщика — физического лица, который указан в документе, подтверждающем постановку данного физического лица на учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется….»

Бухгалтер же не обязан заполнять эту графу в справке 2-НДФЛ, если у него нет сведений об ИНН работника, даже если ИНН ему присвоен. Также он не обязан его узнавать в налоговой инспекции, а уж тем более заставлять работника ИНН получать.

Второй загадкой для меня является, какой инспектор требует с бухгалтеров указывать ИНН работника в этой справке. Уже много лет, сведения по форме 2-НДФЛ сдаются в электронном виде. Для этого все справки запаковываются специальной программой в файл, файл переноситься на диск или флешку, которые бухгалтер и относит в налоговую.

Инспектор только распаковывает этот файл программой, и она в автоматическом режиме проверяет сведения на наличие ошибок. Если они есть, справки приходится переделывать. Но отсутствие в справках ИНН работника не является ошибкой!

Поверьте мне, я сдавала эти справки не один год и не за одну организацию. И ни разу программа не выдала мне в качестве ошибки отсутствие сведений об ИНН работника.

Она никогда не выдавала в качестве ошибки, что не заполнен реквизит ИНН работника, хотя обычно у 70-80% справок данная графа была пустая.

Поэтому я в недоумении, какой инспектор от бухгалтеров требует указывать в сведениях 2-НДФЛ ИНН работника, если программа проверки не выдает по этому поводу ошибок.

Перед написанием этой статьи, я позвонила трем моим коллегам и спросила их, требуют ли они с работников в обязательном порядке принести Свидетельство ИНН. На что они дружно ответили: у нас и так дел выше крыши, еще лишней работы нам не хватает, ненужные бумажки с людей собирать.

Поэтому хочу обратиться к своим коллегам.

Цените и свое время, и чужое, не заставляйте людей приносить Вам ненужные документы.

Всем удачи и процветания!

P.S.: Совет! Если же Вам, уважаемые коллеги зачем-то нужно знать ИНН сотрудника, а у него нет свидетельства и даже номер он свой не знает, то узнайте ИНН на сайте УФНС, нажав на кнопочку:

Инструкция о том, как там действовать ждет Вас ЗДЕСЬ

Как сдать 2 НДФЛ, если нет ИНН

Двойственность задачи

Номер ИНН присваивается каждому налогоплательщику с того момента, как только он встал на учет в контролирующие органы.

Посредством этой цифровой комбинации появляется возможность владения информацией об истории поступлений в адрес физического лица в течение всей его жизни, поэтому теоретически сдача НДФЛ без ИНН невозможна.

Номерное значение отмечается в специальном свидетельстве, выдаваемом в ходе регистрационного процесса.

Согласно законодательным нормам, работодатель вправе запросить этот номер у сотрудника, принимая его на должность.

Но в ТК показатель ИНН не присутствует в перечне обязательных элементов для предоставления в отдел кадров. Поэтому за работником закрепляется право не предоставлять работодателю данный номер.

Но как сдать 2 НДФЛ, если нет ИНН, и при этом избежать серьезных последствий? Об этом речь пойдет далее.

Нередко несоблюдение правил при заполнении документации может повлечь за собой не только проблемы с органами контроля, но и серьезные финансовые затраты в виде штрафов и необходимости повторной сдачи отчетности

Поэтому важно знать, как сдать 2 НДФЛ без ИНН

Практический пример

Налоговыми органами по окончании третьего квартала 2015 года было создано письма об изменениях в отчетности в рамках формы 2 НДФЛ. В рамках этого письма предполагалось, что ИНН для сдачи НДФЛ – обязательный реквизит. Было предположение, что такая справка может даже получить отказ в принятии от сотрудников налоговых служб.

Однако после этого вышли разъяснения, в которых говорилось, что есть возможность сдачи документации без предоставления идентификационного номера. Ведь и сами налоговые органы пребывали в растерянности, не зная, как сдать НДФЛ, если нет ИНН, или он не известен.

Поэтому можно считать, что с 2016 года данное правило недействительно, и оно заменено новым положением.

Как обстояли дела в 2016 году

В начале этого периода налоговыми органами было опубликовано сообщение, посредством которого вопрос стал более-менее решенным. Согласно действующему документу, ответ на вопрос о том, обязателен ли ИНН в справке 2 НДФЛ, является отрицательным.

Поэтому если в предоставляемых документах нет серьезных неточностей, со стороны инспекторов сохраняется обязательство принятия отчетности по данной форме без ИНН работника. При этом всем сотрудник может не бояться, что его документы будут не приняты.

Есть ли варианты узнать номер ИНН

Многие ответственные бухгалтеры в ходе приема на работу определенных сотрудников решают перестраховаться, внося данные об ИНН в общую отчетность.

Но в связи с тем, что далеко не каждый сотрудник может предоставить такие сведения наряду с общим пакетом бумаг, возникает вопрос о том, как узнать НДФЛ по ИНН.

Есть способы сделать это самостоятельно, а благодаря современным технологиям, осуществить процесс можно, не вставая из офисного компьютера.

Если эти сведения будут выписаны неправильно и поданы в налоговую службу в некорректном виде, это грозит налоговому агенту необходимостью выплаты штрафа.

Поэтому намного удобнее сдать отчетность с чистым полем «ИНН» во избежание неразберихи с представителями налоговой службы.

Сроки предоставления отчетной документации

Сроки, в которые сдается справка, наступят только в 2017 годовом периоде, а что касается настоящего времени, то ИНН в 2 НДФЛ за 2017 год не подается.

Эксперты налоговой области советуют выждать время и не заполнять справки, ведь до тех пор, пока начнется отчетный период, могут снова происходить изменения. Данный документ предоставляется в налоговые службы со стороны работодателей.

Эта бумага содержит в себе суммы доходов, которые работники получили в течение года.

Если же работнику был перечислен доход, но НДФЛ удержан не был, отчетность сдается до 1 марта следующего годового периода.

Несмотря на то, что ИНН в 2 НДФЛ не нужен, просрочки по сдаче документации неприемлемы и влекут за собой наложение штрафа в количестве 200 рублей за каждый отчет.

Справка для сотрудника

Иногда сотрудники обращаются к работодателям с просьбой о том, чтобы те предоставили им справочный материал в рамках формы 2-НДФЛ. Поскольку ИНН в справке 2 НДФЛ 2017 предполагается отсутствующим, то возникает немало вопросов.

По закону работодатель обязуется выдать этот документ в течение трех дней, если сроки будут нарушены, работник получает право на подачу жалобу в трудовую инспекцию, что грозит для работодателя штрафами.

Поэтому необходимо соблюдать все законодательные требования во избежание основных проблем с бумагами.

Куда сдавать справки 2-НДФЛ

Справки по форме 2-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов (п. 2 ст. 230 НК РФ). Как правило, организации представляют такие справки в инспекции, где они состоят на учете по своему местонахождению, а предприниматели – по местожительству. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ. Однако в зависимости от статуса организации (предпринимателя) и источника выплаты дохода порядок представления справок 2-НДФЛ может быть иным. Сориентироваться во всех ситуациях сдачи 2-ндфл поможет следующая таблица.

Справки 2-НДФЛ сдают в инспекцию по месту головного офиса

когда: 1. Сотрудники головного отделения получают доходы от головного офиса. 2. Сотрудники одновременно получают доходы и в головном офисе, и в обособленном подразделении. В инспекцию по месту компании надо подавать справки по доходам, полученным от головного офиса (с указанием КПП и кода ОКТМО компании).

3. Работодатель — крупнейший налогоплательщик. По доходам от головного офиса справки сдают по месту учета компании, а по доходам, полученным от обособленного подразделения, компания вправе выбрать, куда отчитываться: либо по своему местонахождению, либо по местонахождению дополнительного офиса. 4. Сотрудники головного офиса находятся в длительной командировке в обособленном подразделении. Такая служебная поездка не меняет постоянного места работы.

Справки 2-НДФЛ сдают в инспекцию по месту подразделения

когда: 1. Работники обособленных подразделений получают доходы только от этих же обособленных подразделений.

2. Сотрудники одновременно получают доходы и в головном офисе, и в обособленном подразделении. В инспекцию по месту подразделения надо подавать справки по доходам, полученным от этого дополнительного офиса (с указанием его КПП и кода ОКТМО).

3. Сотрудники обособленных подразделений получают доходы от разных подразделений, которые находятся в одном муниципальном образовании, но на территории разных инспекций. Встать на учет и сдать справки можно в любую из таких региональных ИФНС. 4. Компания — крупнейший налогоплательщик решила, что по доходам сотрудников своего обособленного подразделения будет отчитываться по его местонахождению.

ИП‑работодатель совмещает ЕНВД и УСН: куда сдавать справки по форме 2‑НДФЛ?

Письмо Минфина России от 26.06.19 № 03-04-05/46818 адресовано предпринимателям, которые имеют наемных работников и совмещают УСН с ЕНВД. Специалисты ведомства разъяснили, куда такой предприниматель должен перечислять НДФЛ и представлять сведения о доходах работников по форме 2-НДФЛ.

Уплата НДФЛ

По общему правилу исчисленная и удержанная сумма НДФЛ уплачивается в бюджет по месту учета (месту жительства) налогового агента (п. 7 ст. 226 НК РФ). При этом ИП, которые состоят на учете по месту осуществления деятельности в связи с применением ЕНВД, обязаны перечислять НДФЛ с доходов работников по месту ведения «вмененной» деятельности, в которой заняты работники.

Таким образом, налог с доходов работников, занятых в «упрощенной» деятельности, нужно перечислять в бюджет по месту жительства ИП, а с доходов работников, которые заняты во «вмененной» деятельности — в бюджет по месту учета предпринимателя в связи с осуществлением такой деятельности.

Представление справок 2-НДФЛ

Такой же порядок действует в отношении представления справок 2-НДФЛ. Согласно пункту 2 статьи 230 НК РФ, налоговые агенты представляют сведения о доходах физлиц в налоговый орган по месту своего учета. При этом предприниматели, которые состоят на учете по месту осуществления деятельности в связи с применением ЕНВД (или ПСН), представляют справки 2-НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Следовательно, в отношении работников, занятых в «упрощенной» деятельности, справки подаются в инспекцию по месту жительства ИП, а в отношении работников во «вмененной» деятельности — по месту ведения такой деятельности.

Как быть, если данные указаны неверно?

Может сложиться ситуация, когда работник сообщил номер без предоставления документов, а он принадлежит другому лицу, или допущена ошибка при написании.

Иногда бухгалтеры, чтобы справка гладко прошла проверку при приеме, вписывают в поле ИНН произвольные символы.

За каждый неверно указанный номер предусмотрен штраф в 500 рублей.

Нужно быть осторожными, не вписывать ничего лишнего и от работника требовать предъявления документа, сохранять копии свидетельств работников, распечатки ответов на запросы с сайта ФНС.

Перед тем, как сдать справки, следует тщательно проверить все номера.

На сегодняшний день предоставление работником сведений об ИНН не является обязательным, работодатель может без них обойтись.

В справке 2НДФЛ нужно правильно указать паспортные данные, другие сведения о работнике, чтобы налоговая инспекция могла правильно идентифицировать налогоплательщика.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Что делать, если работник не предоставил ИНН? · Энциклопедия начинающего предпринимателя

9:38, 29 ноября 2016 41 0 4843

Работник не обязан предоставлять свидетельство ИНН, потому что в статье 65 ТК РФ нет этого документа.

Нет, не обязан! Потому что Трудовой кодекс РФ совершенно упустил из виду это свидетельство, когда перечислял в статье 65 документы, обязательные для предъявления при приеме на работу.

Есть, правда, часть вторая статьи 65 ТК РФ, которая предусматривает, что в некоторых случаях, особо оговоренных в законах и подзаконных актах, у работника могут быть запрошены иные документы. Но к ИНН эта оговорка не относится.

Только государственные служащие обязаны предъявлять ИНН при заключении контракта, для них эта обязанность установлена в статье 26 Закона №76-ФЗ.

Вообще, складывается впечатление, что трудовое законодательство игнорирует налоговое, а налоговое — ТК РФ. Например, НК РФ совсем не признает такой обязательный локальный акт, как Правила внутреннего распорядка, когда речь идет об установлении правил оплаты труда в компании. Ну а ТК РФ знать не знает про ИНН.

Более того, статья 65 ТК прямо запрещает требовать у работника ИНН:

Итак, требовать ИНН незаконно, отказать в приеме в связи с отсутствием этого свидетельства тоже нельзя, но для отчетности этот номер нужен.

Когда свидетельство об ИНН недействительно

В двух случаях:

- когда выдано новое свидетельство;

- когда номер налогоплательщика был признан недействительным.

То есть, в остальных случаях свидетельство ИНН является действующим. И даже тогда, когда в нем указана прежняя фамилия женщины. Мы просто сверяем прежнюю фамилию со свидетельством о заключении брака, в котором, как мы знаем, указываются обе фамилии – старая и новая.

Работодатель также не вправе заставить работницу поменять свидетельство об ИНН, чтобы там фигурировала настоящая фамилия. Каждый гражданин сам решает, когда менять этот документ. Тем более, что номер налогоплательщика при смене фамилии не изменится.

Напомню, что для обмена свидетельства о присвоении ИНН не обязательно ехать в налоговую лично, можно отправить заявление через личный кабинет на сайте nalog.ru.

Ведь все отделения ЗАГС обязательно сообщают в различные государственные учреждения и органы обо всех событиях, которые регистрируют. А МВД (раньше УФМС) — о получении новых паспортов.

И работники налоговой после получения этих сведений должны внести все изменения о гражданине в свою базу данных.

Что делать работодателю, если нет ИНН работника?

Сначала давайте посмотрим, для чего этот номер нужен работодателю. Для отчетности в ПФР (форма СЗВ-М) и справок 2-НДФЛ. Просто спасение, что ИНН работника в этих формах – необязательный реквизит.

Поэтому, если работник не предоставил вам свидетельство об ИНН, то лучше вообще этот номер не указывать. Так безопаснее, потому что за указание неправильного номера (равно как и старой фамилии, и других неактуальных сведений) предусмотрен штраф: 500 руб.

за каждую справку 2-НДФЛ и за каждый неправильный ИНН в форме СЗВ-М.

Если статья вам понравилась, нажмите «лайк» под иконками соцсетей )))